議題觀點

利差緊縮之嚴峻環境下 銀行如何透過內部資金轉撥計價尋找利基點

勤業眾信管理顧問(股)公司 / 賴靜儀協理、楊茹雲經理

近十年來因台灣市場利率走低,銀行業存放利差持續緊縮,為追求更高利潤與壯大版圖,促使銀行不斷向海外擴點發展,藉海外市場優於台灣市場之利差創造更多收益;同時,也積極經營其它業務之手續費收入,試圖拓展其它收入來源,以期在overbanking的台灣創造另一條康莊大道。

惟近年來,監管法規對風險管控益趨嚴格,而台灣也在2019年開放3家純網銀設立,以致原本高度競爭的台灣金融體系,面臨更嚴峻的競爭環境。此外,國外市場利率緩步走低,2019年美國聯準會降息,又遇2020年新冠病毒疫情擴散至全球,對內外經濟體影響甚鉅,預期將導致放款理財業務萎縮、外幣利差縮小與信用風險加高等市場情勢,增大經營難度。

因應惡劣的競爭環境,銀行業紛紛發展多元化業務創造收入、進行金融科技創新以提供更便利的服務獲取客戶青睞等手段,透過產品、服務升級,增強銀行自身競爭力以獲取利潤。部分銀行甚至透過改革內部管理模式,由分行制轉事業群制,藉此達成全行業務發展戰略的貫徹執行,並專注於對不同客群發展差異化服務,進而提升績效。然而,快速變遷的同時,原有的內部制度開始面臨挑戰,舊有的資金管控模式也開始走向蛻變之路。

當分行制管理模式轉向事業群制,原先採用之聯行息已無法滿足內部績效評核之合理性與公平性,內部資金調度也轉由總行資金單位加強集中管理調度。市場競爭激烈的今時今日,如何辨識高獲利的潛力產品越顯重要,於是,無法即時反映市場機會成本之聯行息制度,已無法滿足產品績效精緻化管理之需求,銀行迫切需要新的工具來重新定義產品之獲利能力,並強而有力推展銀行業務策略。因此,以市場利率曲線配合產品業務特徵進行逐筆交易定價之內部資金轉撥計價(FTP),在過去十多年間,引起眾多銀行的注目,並成為多家大型民營銀行內部資產負債管理重要工具之一。

聯行息制度簡述

採分行制之銀行傾向以各分行自主管理資金運用與資產負債平衡,分行績效是以行內資產獲取之利息收入扣除負債支付之利息費用,加上因資金冗餘 / 缺口而與其他分行調度資金所衍生之聯行息收入 / 支出,三者形成之淨利息收入作為績效評核。各分行間資金調度計算利息收入 / 支出之利率係採全行統一發布之聯行息利率,此為單一利率,並依行內政策按一定頻率(如:每季、每年等)更新利率。

圖1:聯行息運作簡單示意圖例

內部資金轉撥計價運作簡述

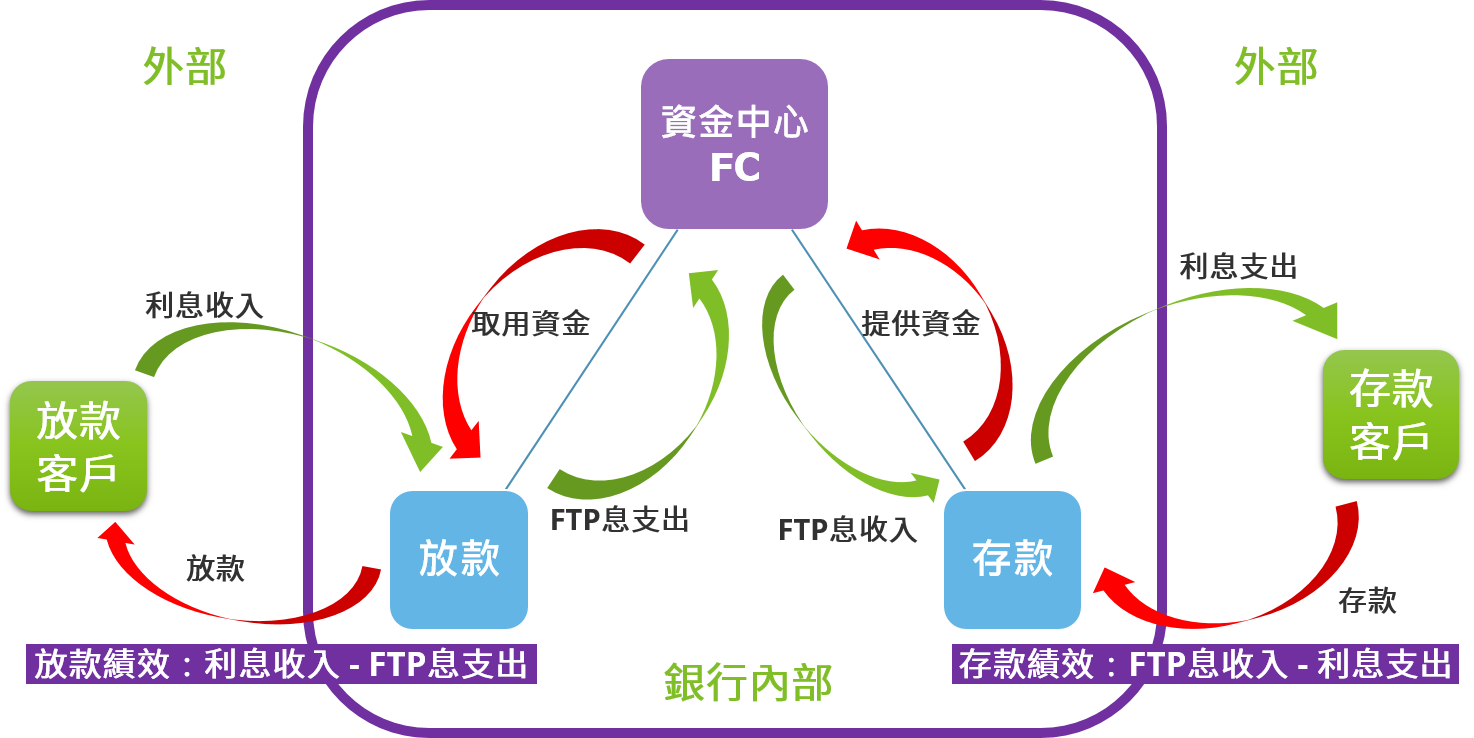

採內部資金轉撥計價(Funds Transfer Pricing,簡稱FTP)之銀行,內部資金集中至總行資金中心進行統一籌措調度,各分行或業務單位對於銀行內部資金無所有權,每一筆存款、放款及各類供應 / 占用之資金,皆視同為資金中心所有。各分行所吸收之每一筆存款皆與資金中心進行全額清算,以逐筆交易定價向資金中心收取FTP利息收入,視同供應資金予資金中心使用;同時,各分行貸放之放款亦以逐筆交易向資金中心繳納FTP利息支出,視同向資金中心借用資金發展業務。

圖2:內部資金轉撥計價(FTP)運作簡單示意圖例

內部資金轉撥計價方法說明

內部資金轉撥計價(FTP)應反映銀行籌資之資金成本,計價原則上可分為:反映市場利率之基準利率曲線及調整項。其中,調整項為因應各種目的額外計收之加減利差,如:銀行本身之信用風險貼水、浮動利率產品需額外考慮之流動性期間溢價、支持業務推展之策略性調整或存款準備之調整等。

就基準利率曲線之選取沒有標準答案,大方向來說,一般各家銀行傾向採市場普遍被使用之報價指標,以台幣為例,短天期TAIBOR接長天期IRS為較常被採用選項之一;同時,基於各銀行內部管理考量,亦存在其他彈性調整以符合實際使用需求。此基準利率曲線僅反映主要資金成本,不能代表銀行實際籌措資金之成本,仍需額外考慮銀行本身隱含之信用風險貼水。

就調整項來說,一般以三種目的之考量來設計:風險因子、產品特性與業務策略。以風險因子而言,除納入銀行本身之信用風險貼水外,針對長天期之浮動利率產品,因其以重定價期間計價,忽略了實際到期日與重定價期間之流動性風險,故需額外考慮流動性期間溢價;以產品特性來說,舉存款為例,因存款準備導致銀行吸收之存款存在一定比例無法被銀行支配,因而另外設計調整項將此部分存款FTP利息忽略不計;最後,因應業務策略進行之調整項,屬銀行內部管理需要,機動性與彈性最高,通常用來抑制或發展特定業務,亦可能基於政策考量提供部分虧損業務彌補,避免業務萎縮,一般建議策略性調整項應定期檢視,以防時過境遷仍持續被沿用。

整體來說,FTP是以逐筆業務之資金使用期間作為定價原則,因應各種業務屬性有期間匹配法、現金流法、償還比率法或指定天期等計價方式,基本概念不外乎概算單筆業務資金占用天期後,採基準利率曲線上對應期間之利率,並加計調整項,即為單筆業務之FTP利率。定價過程中,需考慮產品本身利率屬性(固定 / 浮動 / 機動)與現金流型態(到期還本 / 本金均攤 / 本息均攤 / 還款計畫 / 無到期日),以充分衡量該產品占用資金隱含之機會成本。

逐筆定價FTP之效益

績效公平與合理

由於FTP細化至逐筆定價,且以客觀條件(資金占用期間、利率型態等)考慮業務特性來衡量該筆交易之機會成本,具公平性、合理性與邏輯一致性,可細緻化衡量產品獲利能力、部門績效與客戶獲利貢獻度等三個面向之需求。相對來說,聯行息無法細化以逐筆交易現金流特徵進行差異化定價,對於該筆交易實際獲利能力難以衡量,更無法堆疊成為銀行所關注之績效維度,例如產品、業務部門、客戶貢獻度等。

引導產品定價

理論上,進行內部資金轉撥計價後,充分掌握每筆交易之資金成本,應可達到由內部定價引導外部報價之目標。然而,因為台灣長期處於overbanking,銀行業間競爭激烈,當前產品定價多為競爭後結果;即便許多大型民營銀行實行FTP已久,不可諱言地,仍無法達到由內而外引導定價,甚至部分特定業務往往需配合調整項補貼來達成損益兩平。私以為,即便在市場如此競爭之情境下,仍有FTP存在之必要性,若當前狀況暫時無法改變,可經由相對準確之資金成本衡量,辨識實際帶來收益之潛力業務,並積極發展創造獲利。而聯行息無法對交易進行合理定價,自然從根本上亦不具備引導定價之功能。

業務策略發展

透過FTP策略性調整項之使用,可基於行內業務政策針對特定交易或產品,在原有的FTP價格上進行加減點調整,透過提升該產品內部計績效益為誘因,促使前線單位積極配合行內業務策略。

風險集中管理

因FTP定價原則充分考慮利率型態對交易內外部計價(對客端 / 資金中心計價)之影響,透過同步重定價將前線單位之利率風險收集至資金中心進行控管,避免前線單位因利率重定價影響收益。同時,基準利率曲線反映各利率期限結構特性,且針對浮動利率交易亦額外考慮流動性期間溢價反映流動性風險成本,藉此達到風險與成本相匹配,以避免長天期交易資金成本低估、收益率高估,加重以短支長之情形。

考量聯行息制度的侷限性,許多銀行在過去十多年間紛紛導入FTP進行績效評核、產品 / 客戶獲利能力等內部管理分析,甚至有些早期即已導入FTP之銀行於近幾年間,針對FTP方法論及系統計算效能等進行升級,從月批升級為日批計算,讓銀行可快速了解交易資金成本,以利及時調整定價策略,並對FTP價格波動更容易掌握與分析。

踏上內部資金轉撥計價蛻變之路的挑戰

導入FTP對逐筆交易進行定價,最大困難在於挑戰了銀行業務單位固有的績效核算方式與慣性思維。對於尚未執行FTP制度之銀行,業務承作前對客戶報價的獲利評估採用之資金成本普遍被低估,無法反映銀行實際對外籌資之邊際成本。對多數的業務單位而言,FTP的導入帶來之可能影響為資金成本的提高、績效數字的壓縮等,對業務端而言是一個不舒服、缺乏動機的執行過程,不僅要適應、理解比原先複雜的計算方式,更要面對績效標準重調整、導入FTP前後基準比較、差異分析等繁瑣的分析流程。因此,決定導入FTP成敗的第一個關鍵是管理高層的高度重視與推動共識,並對計價方法的專業與合理給予尊重,才能在各業務部門的討價還價下,堅持住FTP計價精神,而不成為另一個被外部競爭引導定價的工具。

另一個值得一提的挑戰是系統。由於計價規則細緻並採每日即時定價,同時涉及交易範圍廣、資料量龐大,因此,建置系統自動化計算必不可免。就底層資料處理而言,一般會遇到三種棘手情形:交易基本資料維度闕漏、業務多樣化或交易條件過於彈性導致交易基本資訊不明確或不一致、交易轉換及維護方式不正確或缺乏統一性。這些都是在導入FTP制度時必須面對的挑戰,也是需要花相當的心力進行討論與規劃,包含作業政策面與系統面同步提升,方能達到改善效果。

總結

由聯行息轉為內部資金轉撥計價已是必然趨勢,更甚者,正因為FTP有助於銀行內部績效管理分析與資產負債結構調整,大型民營銀行不只做,還天天算;不只總行做,還要求海外分子行也加入。當利差收入仍是銀行重要的收入來源時,如何在競爭環境下找到真正獲利能力高之潛力商品,是每個銀行的關鍵任務。而在獲利分析中,具有重要意義的資金成本之衡量,也同樣備受矚目!