Insight

Regulatoriske landskab i Norden

Denne blog giver et overblik over det nordiske reguleringsmæssige rammer relateret til Basel-reglerne og nogle af de forventede ændringer som en del af Basel 3.1. Vi identificerer vigtige forskelle mellem landespecifik regulering, der vil påvirke de krav bankerne skal leve op til, og hvordan disse håndteres i praksis.

Dette er den femte blog, vi sender ud i 2023 i serien ”Basel 3.1 – Nordics ready!”. Serien tager forskellige forhold i Basel 3.1 op, hvor der er fokus på de overvejelser, som finansielle institutter i Norden skal gøre sig, herunder minimumskapitalkrav, de lovmæssige rammer, strategiske og driftsmæssige overvejelser, og hvordan Basel 3.1 skal implementeres.

Hovedbudskaber

- Bankernes ledelse og bestyrelse skal vurdere om planerne for implementering af Basel 3.1 reglerne er på plads til at håndtere stigende regulatoriske standarder, hvor de potentielle indvirkninger på tværs af modeludviklings- og godkendelsescyklussen (f.eks. dataindsamling og -styring, intern validering og governance, inddragelse af bestyrelsen)

- De nordiske finanstilsyn, der er ansvarlige for tilsynsmæssig regulering af banker i hvert nordisk land, har implementeret lokale fortolkninger af Basels kapitalkravsregler, hvilket påvirker bankerne, der opererer i Norden.

- De nordiske finanstilsyn øger detaljeringsgraden i deres vurdering af bankernes interne modeller i et forsøg på at hæve reguleringsstandarderne og for at sikre lige vilkår indenfor landegrænserne men også på tværs af Norden og ift. andre europæiske banker.

- Den regulatoriske harmonisering gennem Basel 3.1 er designet til at forbedre sammenligneligheden af banker, men lokal implementering i Norden forventes at variere for at sikre, at nationale tilsynsmæssige foranstaltninger og prioriteter opfyldes.

Vores Basel-blogserie har beskrevet, hvordan Basel 3.1 har til formål at forbedre sammenligneligheden af banker på tværs af landegrænser, og at de nye regler forventes at påvirke de nordiske bankers strategi og drift. Det er vigtigt for de nordiske banker at forstå forskellene i det nuværende nordiske regulatoriske landskab for at imødegå de nye reformer og akkomodere de lokale tilsyns forventninger. Forskellene i fortolkningen af kravene vedrørende kreditrisiko, kapitalgulve og minimumskapitalkrav plus kapitalbuffere vil blive diskuteret her.

De nylige bankkrak i USA og Schweiz har skærpet myndighedernes opmærksomhed på bankerne og kan styrke argumentet om, at den finansielle sektors konkurrenceevne på lang sigt er bedst tjent med at opretholde høje reguleringsstandarder, der er i overensstemmelse med de internationale aftaler. Implementeringen af Basel 3.1 og færdiggørelsen af de nordiske tilsyns tilpasninger bliver en afgørende afprøvning af dette.

Oversigt over det nuværende lovgivningsmæssige landskab i Norden

Forventningen er, at Basel 3.1 vil være gennemført i europæisk lovgivning i år men tilpasningen af den lokale vedtagelse af de nordiske tilsyn er afventer stadig. Den lokale implementering forventes dog at følge EU's tidsfrister i overensstemmelse med Den Europæiske Centralbank (ECB) og Den Europæiske Banktilsynsmyndighed (EBA).

Som tidligere forventes de nordiske tilsynsmyndigheder fortsat i nogen grad at tilpasse europæiske og globale krav til lokalt prioriterede områder. Tabellerne nedenfor giver et overblik over de aktuelle nationale tilsynsmæssige foranstaltninger i Norden. Den omfattende liste af de aktuelle forskelle, understreger behovet for, at de nordiske banker forbliver aktive i konsultationerne med deres lokale tilsynsmyndigheder under hele implementeringen af Basel 3.1.

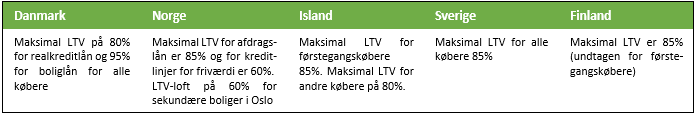

Tabel 1. Udvalgte forskelle i det nordiske regulatoriske landskab relateret til kreditrisiko

I Norden er bankerne stærkt eksponeret mod lån med sikkerhed i fast ejendom, og derfor har tilsynsmyndighederne indført grænser for den maksimale belåningsgrad (LTV), som en bank kan påtage sig, når den yder et lån for at dæmpe den påtagende kreditrisiko. De maksimale belåningsgrader er ikke direkte knyttet til Basel 3.1, men den faktiske fordeling blandt IRB-banker vil have en indvirkning på grund af de nye risikovægte for ejendomseksponeringer i Basel 3.1. Se flere diskussioner omkring dette i vores tidligere hvidbogen, Basel 3-reformerne – konsekvenserne for nordiske banker.

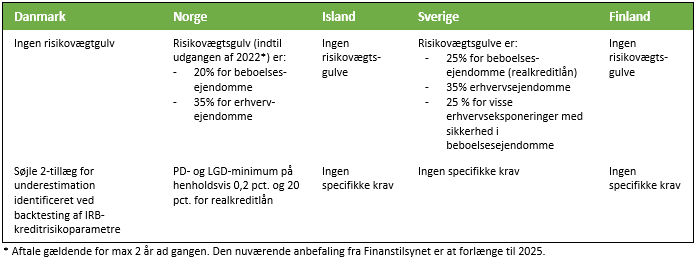

Tabel 2. Nuværende kapitalgulve og minimumskapitalkrav i Norden

I øjeblikket er Sverige og Norge de eneste lande i Norden med risikovægtsgulve for beboelses- og erhvervsejendomme for IRB-banker, som beskrevet i tabel 2 ovenfor. I Sverige blev disse risikovægtsgulve indført eftersom tilsynet vurderede, at de relativt høje ejendomspriser og den høje gældsætning blandt husholdningerne udgjorde en systemisk risiko for den finansielle stabilitet. For at mindske denne risiko blev der i august 2018 indført et risikovægtsgulv for IRB-banker, da de tilsammen besidder en stor del af beboelses- og erhvervsejendommene i Sverige. I Norge er der fastsat gulve for PD- og LGD-parametre for at sikre, at IRB-banker og finansielle institutioner opretholder et minimumsniveau af risiko i deres beregninger af risikovægtede aktiver (RWA'er) og kapitalkrav. Dette skyldes, som beskrevet i den seneste underretning af foranstaltningen, at norske husholdningernes gæld, ligesom i Sverige, er højere end BNP (fastlands) og tillige er steget hurtigere end husstandsindkomsten over tid – på trods af, at kreditvæksten er aftaget. Det relativt høje gældsniveau gør husholdningerne sårbare over for rentestigninger og/eller indkomsttab, og øger isoleret set den systemiske risiko ved konjunkturomslag hvor ledigheden øges. Det aktuelle globale inflationspres øger denne sårbarhed - om end de særlige strukturelle forhold i norsk økonomi forventes at holde arbejdsmarkedet forankret i lav ledighed. Forordningen har været i kraft siden 31. december 2020.

Det er uklart hvordan tilsynsmyndighederne i Sverige og Norge vil håndtere disse risikovægtsgulve i henhold til Basel 3.1. Det nye outputgulv i Basel 3.1 vil sandsynligvis omfatte den risiko, der fanges af risikovægtsgulvene i øjeblikket, hvilket kunne indikere at de vil blive fjernet. Dette bliver også antydet af den svenske tilsynsmyndighed i deres seneste Memorandum omhandlende risikovægtsgulvene, hvor det anerkendes, at resultatet af de nye Basel 3.1-standarder kan føre til ændringer i de nuværende indenlandske minimumskapitalkrav at tage højde for de samlede virkninger af den ny regulering.

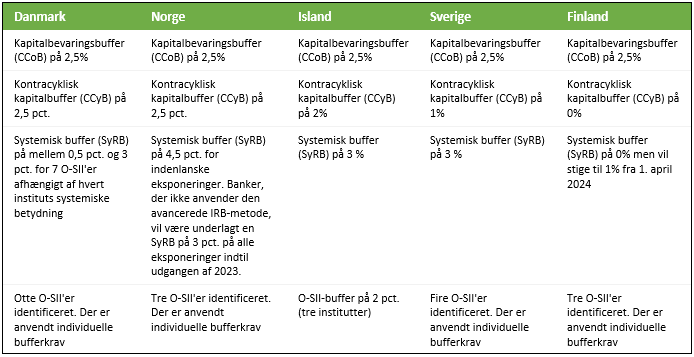

Tabel 3. Nuværende kapitalbuffere i Norden

De forskellige kapitalbevaringsbuffere (CCoB) er sat på et ensartet niveau for alle de nordiske lande. Den kontracykliske kapitalbuffer (CCyB) er på samme niveau i Danmark, Norge og Island, men både Sverige og Finland skiller sig ud ved at have en lavere CCyB. Den systemiske buffer (SyRB) er derimod fastsat på forskellige niveauer blandt de nordiske lande og spænder fra 0 pct. til 4,5 pct., hvor Norge i øjeblikket har en SyRB på 4,5 pct. for indenlandske eksponeringer, valgte Finland at fjerne den systemiske buffer i 2020 for at dæmpe effekterne af Covid-19 pandemien. Fra 1. april 2024 stiger den til 1 pct igen. Forskellene i de forskellige kapitalbuffere skyldes de respektive nordiske finanstilsyns vurderinger af, hvor stor buffer der kræves pr. land for at sikre, at bankmarkedet fortsat fungerer effektivt i tilfælde af en finanskrise. Det skaber imidlertid reelt potentielle konkurrencemæssige ulemper for banker, der opererer i et land med relativt høje buffere, da de er nødt til at tilsidesætte mere kapital, hvilket igen alt andet lige vil påvirke deres kapitalafkast negativt.

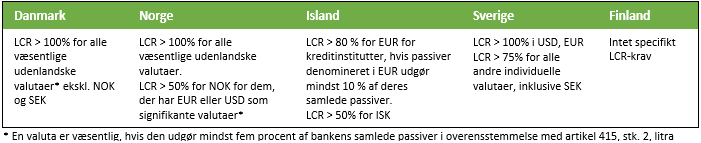

Tabel 4. Krav til likviditetsdækningsgrad (LCR) i Norden

Ud over det generelle krav om en likviditetsdækningsgrad (LCR) på mindst 100 % i henhold til kapitalkravsforordningens artikel 142 findes der forskellige variationer i de valutaspecifikke krav i alle nordiske lande undtagen Finland. I Danmark skal LCR-valutakravet f.eks. opfyldes for alle væsentlige valutaer eksklusive NOK, SEK og bankens rapporteringsvaluta (typisk DKK). De 100 pct. i Sverige gælder for USD og EUR, mens kravet er 75 pct. for alle andre individuelle valutaer.

Lovgivningsmæssige rammer i Norden efter Basel 3.1

Basel 3.1-reformerne søger at reducere variationen i beregninger af risikovægtede aktiver på tværs af forskellige banker og jurisdiktioner. Vores erfaring fra samarbejdet med banker og tilsynsmyndigheder er, at harmoniseringen mellem de europæiske og nordiske tilsynsmyndigheder fortsat skrider frem.

For eksempel har opfattelsen i markedet været, at de nordiske tilsyn og ECB har forskellige standarder, når det kommer til dybden af vurderingen af interne modeller. Dette blev eksemplificeret ved den målrettede gennemgang af interne modeller (TRIM), som ECB iværksatte i begyndelsen af 2016 for at vurdere, om de interne modeller opfyldte de lovgivningsmæssige krav, og om deres resultater var pålidelige og sammenlignelige. Ifølge ECB's TRIM-rapport 2021resulterede denne gennemgang i over 8.500 resultater fra 65 europæiske signifikante institutter (SIs), som forventes at medføre en stigning på ca. 12 % (275 mia. EUR) i risikovægtede aktiver. Der er ikke tidligere gennemført en tilsvarende øvelse i samme skala i Norden. Resultaternes karakter giver imidlertid de nordiske finanstilsyn et pejlemærke til, når de skal sætte lokale standarder og forventninger til, hvordan "godt nok" ser ud.

Desuden bemærkede EBA i 2018 i deres udtalelse om det svenske risikovægtsgulv at det svenske finanstilsyn bør finde en mere langsigtet løsning på det underliggende problem med de lave risikovægte for realkreditlån. EBA fremhævede, at hvis de lave risikovægte, der beregnes ved hjælp af de svenske bankers interne modeller, ikke i tilstrækkelig grad tager højde for risikoen for kredittab, bør der anvendes andre metoder til at mindske den systemiske risiko, som svenske bankers udlån til ejendomme udgør. EBA udtrykte tilfredshed over den igangværende proces med at færdiggøre en tilbundsgående gennemgang og vedligehold af IRB-modellerne i Sverige. Forbedringer af de eksisterende IRB-modeller i svenske banker er identificeret som en del af den langsigtede løsning, som EBA har bemærket er nødvendig. EBA foreslog, at det svenske tilsyn reviderer risikovægtsgulvene efter ændringerne af de gældende lovgivningsmæssige rammer (dvs. den sektorspecifikke SRB og outputgulvet, der drøftes i denne blog).

Der er 20 IRB-bankkoncerner i Norden, hvoraf tre er i Norge, ni i Sverige, seks i Danmark og to i Finland, mens banker i Island kun har tilladelse til at bruge standardmetoden. Som nævnt ovenfor ser vi en tendens til en strengere vurdering i IRB-ansøgningsprocessen blandt de nordiske tilsynsmyndigheder. Dette fremgår også af det følgende memorandum (på svensk) fra SFSA, som beskriver at en forholdsvis stor del af de IRB-ansøgninger, der er indgivet for at overholde EBA's nye retningslinjer, ikke opfylder de nye krav og derfor er blevet trukket tilbage af de relevante banker.

Gennemgangen af de nye modeller er et højt prioriteret område for det svenske tilsyn fremover. Det er derfor strategisk vigtigt for bankerne at overholde de nye retningslinjer for definitionen af misligholdelse og metoden for interne modeller. Bankerne forventer generelt, at de vil få tilsynsmyndighedernes godkendelse rettidigt. Den yderligere kontrol og de tilsvarende udfordringer med hensyn til at opfylde tilsynenes forventninger kan imidlertid i stedet medføre forsinkelser, yderligere kapitaltillæg eller endnu værre, en tilbagetrækning af IRB-godkendelsen. Dette er en strategisk risiko, som bankernes bestyrelse og ledelse ønsker at afbøde og kan være en accelerator for vurderingen af behovet for bedre dataindsamling og -styring, forbedret intern validering og governance samt bedre inddragelse af bestyrelser og topledere i modelleringsprocessen. I sidste ende er tiden nu inde til at overveje, om IRB fortsat er det rigtige valg for en bank i forhold til en billigere standardiseret tilgang i lyset af Basel 3.1. Bankernes muligheder diskuteres mere detaljeret i vores hvidbog At være eller ikke være IRB.

Afslutningsvis vil implementeringen af Basel 3.1 sandsynligvis føre til øget tilsynskontrol og harmonisering mellem de nordiske lande. De nordiske tilsynsmyndigheder, ansvarlige for implementeringen af Basel 3.1, mangler dog stadig at offentliggøre deres vejledning, hvilket kan øge eller reducere antallet af lokale forskelle i Norden. Denne usikkerhed vil, sammen med den fortsatte øgede tilsynskontrol, bidrage til drøftelserne på ledelses- og bestyrelsesniveau om fordelene ved at anvende interne modeller, og hvorvidt tidligere trufne strategiske valg fortsat er i bankernes bedste interesse.

Banker, der forbereder sig på Basel 3.1-ændringerne, bør være fremadsynede på tværs af de nordiske og europæiske regulatorer for at forstå udviklingen af fortolkningen af Basel 3.1 reglerne. Informationen vil komme gennem målrettede drøftelser med tilsynsmyndighederne for at forstå hvilken retning de er på vej mod. Den interne deling af denne indsigt skal foretage struktureret og inkludere alle påvirkede funktioner (f.eks. risikomodellering, uafhængig modelvalidering, kreditrisikokontrolenheder, finansiering). Der skal fastlægges planer og foranstaltninger, som kan fastholde fremskridtene og samtidig tilpasses udviklingen i lovgivningen.

Basel blogserien

1. Så er det tid til at komme i gang med at implementere Basel 3.1

2. Kapitalkravsberegninger under Basel 3.1

3. Resultaterne af Deloittes CRR III Survey

4. Indvirkningen af Basel 3.1 på strategier og aktiviteter i Norden

5. Regulering i Norden

Andre artikler

Adoption of advanced machine learning techniques for IRB Models