議題觀點

CFC即將上路對台商企業營運交易之影響探討

勤業眾信稅務部 / 廖家琪會計師、謝淑華協理

近年來世界各國紛紛推陳出新各種反避稅法令,從經濟合作暨發展組織(OECD)發布BEPS 15項行動方案、全球版肥咖條款的《共同申報準則》(簡稱CRS)、免稅或低稅率國家或地區陸續實施經濟實質法令到2023年預計生效的全球版最低稅負制等,此期間台灣主管機關也相繼推出新法令來接軌國際反避稅趨勢及維護租稅公平。其中,營利事業及個人受控外國企業制度(簡稱CFC)也確定於2023年1月1日正式上路,而CFC條款的施行對於台商而言,不論是集團營運交易模式、投資架構或集團盈餘分配策略等層面都將造成衝擊。台商在面對即將實施的CFC規定,務必掌握生效前黃金時間,儘快評估集團整體交易流程與架構在CFC生效後可能造成之影響,並研擬因應對策,才能有效降低法令實施後對集團各面向之衝擊。本文將進一步探討CFC生效後,企業於營運交易層面可能面臨之隱憂。

議題一:台商透過香港進行三角貿易,香港能否成為CFC豁免個體? 稅務單位調整移轉訂價利潤時是否造成重覆課稅?

1. 根據營利事業認列受控外國企業所得適用辦法(簡稱適用辦法)第4條規定,雖香港企業所得稅率高於14%,惟因香港課稅制度僅針對境內來源所得課稅,目前被列入財政部所公告低稅負國家或地區參考名單之一。以下將進一步探討若香港公司具實質營運是否能成為CFC法令下所規範之豁免個體?根據適用辦法規定,實質營運活動需同時符合以下二個條件:

- 有固定營業場所與雇用員工於當地實際經營業務以及;

- 當年度投資收益、利息、股利、權利金、租賃收入及出售資產增益之合計數占營業與非營業收入總額合計數<10%。

若同時符合上述二個條件,就可判定為CFC豁免個體嗎?需再進一步從香港公司由個人或企業直接或間接持股來判斷,依據適用辦法第5條第5項計算CFC當年度盈餘公式來看,其減項並未包含「源自有實質營運之低稅負國家或地區轉投資事業之投資收益」,由此推論只有在直接持股情況下,才有豁免個體之適用。

圖一:計算 CFC 當年度盈餘公式摘要如下

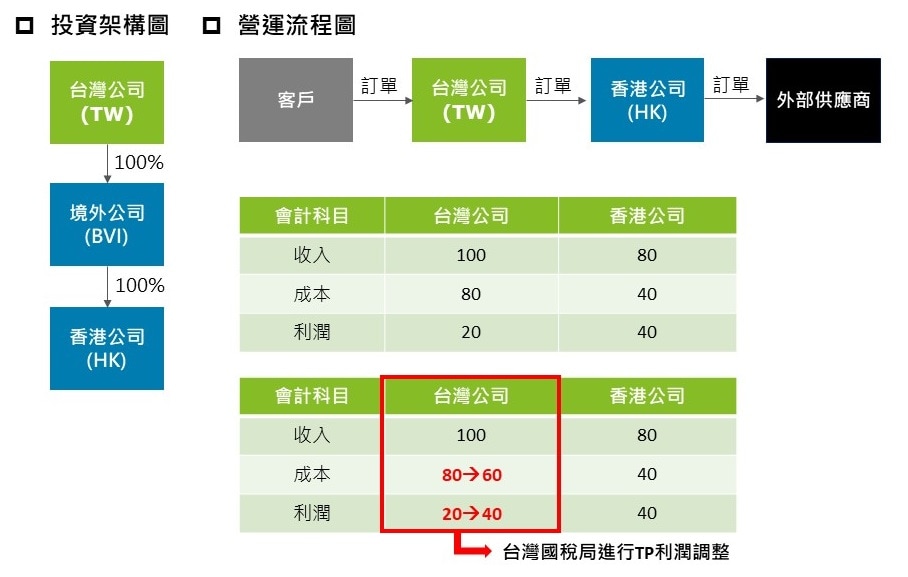

2. 若香港公司非CFC法令下所規範之豁免個體,當台灣國稅局調整台灣與香港公司間之移轉訂價利潤時,在CFC生效後是否造成重覆課稅? 以下將舉例說明台商透過具實質營運功能之香港公司進行三角貿易可能面臨之稅負影響。

圖二:案例圖示說明

- 台商透過香港公司從事三角貿易且保留一定利潤者,於CFC生效後,因香港公司非台灣股東直接持股無法適用CFC豁免個體,且也非屬計算CFC當年度盈餘減項「源自非低稅負國家或地區採權益法認列轉投資事業之投資收益」,故香港公司即使沒有宣告股息分配,也會因透過台灣公司依照財務會計準則認列對BVI之投資收益而涵蓋香港公司利得,於台灣公司當年度稅務申報時即需繳納營利事業所得稅20%。

- 台灣公司若於當年度遭國稅局以非常規交易進行移轉訂價調整時(如上述案例中,台灣公司成本由80調降為60),礙於現行台灣與香港並無簽訂租稅協議,故無法與香港稅務單位進行租稅協議下之協商機制,且即便與台灣簽定租稅協定國家可進行收入成本相對應調整,惟計算CFC盈餘係採財務會計準則認列之稅後淨利為準,非稅務申報數,故經台灣國稅局調增台灣公司移轉訂價利潤20後,香港公司財務會計帳上因未同步調減利潤,而可能造成重覆課稅之疑慮。

議題二:CFC生效後,海外架構透過台灣子公司V.S台灣分公司接單之稅負影響

近年來為因應免稅天堂經濟實質法以及全球CRS之查核,許多台商企業已陸續調整集團營運交易模式,將早期以免稅天堂接單職能調整至實質營運個體,而台灣分公司因稅制上之優勢,包括其非為獨立法人個體,無未分配盈餘加徵5%之適用,且台灣分公司盈餘歸屬至總公司無需扣繳21%稅款,故海外架構模式下,台灣分公司較常被選為落地繳稅之接單主體。惟CFC法令實施後,台灣分公司當年度盈餘回到被視為低稅負地區之總公司時,參照目前CFC當年度盈餘計算公式,僅能減除「非低稅負國家或地區採權益法認列之投資收益」,並未包含有實質營運之海外分支機構,雖台灣分公司已繳納20%營利事業所得稅,但低稅負國家或地區之總公司仍須適用CFC規範下,對直接或間接持有該低稅負國家或地區股權之企業或個人而言,將立即面臨股東並未實際獲配盈餘,卻需先提前繳稅或重複課稅之困境。

考量CFC生效後台灣分公司稅後盈餘有穿透課稅之疑慮,企業可能進一步評估若改為台灣子公司來接單營運,是否能有效降低稅賦負擔,以圖三台灣子公司與台灣分公司整體稅負試算比較來看,於CFC法令生效後,假設台灣子公司盈餘最終分配至境外控股C,境外控股C被認定為台籍個人股東之CFC公司時,則採台灣子公司投資路徑①之整體所得稅影響數49.44%高於採台灣分公司投資路徑②36%,惟若台灣子公司盈餘暫不分配情況下,依照CFC盈餘計算公式係可減除「源自非低稅負國家或地區採權益法認列轉投資事業之投資收益」, 故投資路徑①之所得稅影響數降低至24%(20%營利事業所得稅+稅後未分配盈餘稅5%)。綜上,是否維持台灣分公司或調整為台灣子公司接單,建議仍須權衡集團整體營運個體資金使用需求、未來投資布局與盈餘分配政策等,而非僅以稅負目的為考量。

圖三:海外架構下台灣子公司與台灣分公司所得稅影響數

結論

台商企業在面對即將生效的CFC法令,建議可重新檢視集團現行營運交易流程、實體公司之功能定位與利潤配置、CFC法令實施後對海外投資架構之影響程度、股東或集團對資金需求部位以及家族股權傳承計畫等面向來擬定整體因應策略。例如評估台灣股東間接轉投資之香港公司能否符合CFC豁免條件,並進一步調整為直接投資之可行性,此外,也應釐清集團各公司功能屬性與所承擔風險,依法令規定配置合理利潤,以減少稅務機關因調整移轉訂價利潤而可能造成重複課稅問題。另若集團海外架構下由台灣分公司作為接單主體者,亦建議事先評估CFC生效後可能之稅務影響,再進一步綜合考量集團整體利潤配置與有效稅率,進而調整未來各實質營運公司接單與利潤之比重。

在全球反避稅趨勢下,不繳稅的時代已過去,如何負擔合理稅負避免多繳冤枉稅,才是各企業主現今需正視的議題,在這法令快速變革的時代,集團公司發展策略通常需因應法令變動進行滾動式調整,故建議儘快把握今年黃金時間進行評估與擬定因應對策。