議題觀點

CFC法令上路後應留意回台上市架構下開曼公司換股時點

勤業眾信稅務部 - 國際 / 中國稅務與商務諮詢 / 廖家琪資深會計師、謝淑華協理

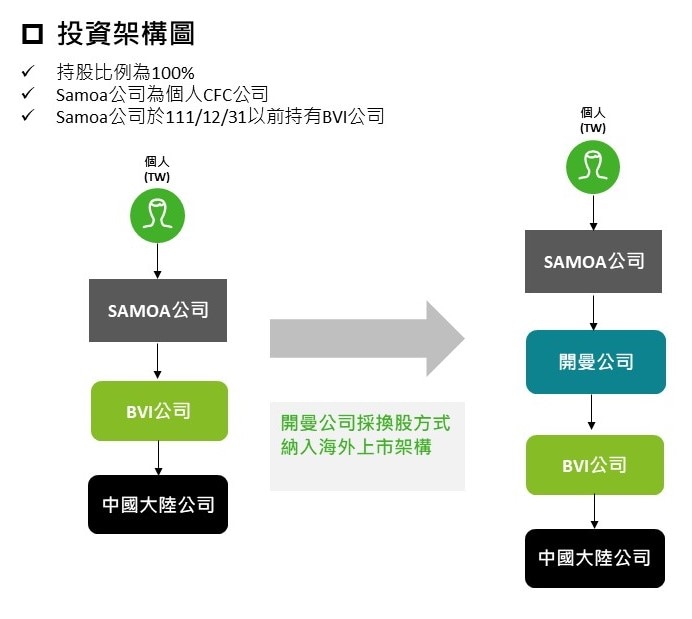

從2008年台灣證管部門開放外國公司來台上市櫃,至今已有一百多家F股成功掛牌,在早期規劃海外上市架構時,因開曼公司維持成本較高,大多數公司在成本考量下會選擇於送輔導前半年始成立開曼公司,然而在民國(下略)112年1月1日台灣正式開始實施營利事業及個人受控外國企業(下稱「CFC」)制度後,依據個人計算受控外國企業所得適用辦法(下稱「CFC辦法」)第6條第1項第4款規定,受控外國企業透過低稅負區轉投資事業多層次間接持有非低稅負區轉投資事業,該受控外國企業或中間層低稅負區轉投資事業處分其次一層低稅負區轉投資事業股權時,需依規定計算「處分非低稅負區採權益法認列轉投資事業股權之調整數」,這意謂著將開曼公司架入海外上市主體內會產生CFC公司之盈餘調整數,因此,欲準備採F股上市櫃之企業,於架設開曼公司時點選擇上,就需將現行已實施CFC法令可能產生之相關稅務影響納入考量,且公司歷年獲利情況也會影響架設時所產生之CFC盈餘調整數,以下將以實務案例解析可能之影響層面。

案例圖示說明

案例背景

上述案例為簡易回台上市架構,原始架構中台籍個人股東透過SAMOA控股公司100%持有BVI 公司暨間接轉投資中國大陸公司,因成功開發新產品使營業額與獲利快速成長,股東決議往資本市場發展,在專業機構輔導下預計採F股模式架設開曼公司回台掛牌上市櫃,以下擬分析案例公司於獲利持續成長之情況下,因換股新設開曼公司可能產生之盈餘調整數,此外,若歷年損益情況不同所產生CFC盈餘調整數也不同之前提下,除了原案例,以下亦將模擬其它利潤假設變數進行分析比較。

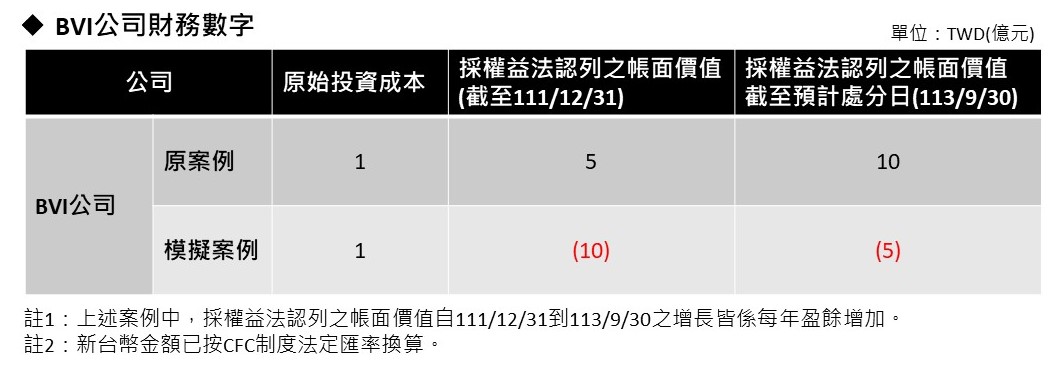

CFC法令實施前,個人透過境外第三地公司進行投資架構調整,稅法上視為處分行為,於境外第三地公司產生處分利得,但若該所得未分配回個人即暫無個人所得實現課稅議題,惟在CFC法令實施後,根據CFC辦法第6條第1項第1款規定,開曼公司換股至海外上市架構內,SAMOA公司於計算當年度盈餘時,需加計「處分非低稅負區採權益法認列轉投資事業股權之調整數」,另依據CFC辦法第6條第1項第4款與第3項第2款規定,該調整數應以處分日採權益法投資之帳面價值扣除受控外國企業原始取得該轉投資事業之成本,若係111年12月31日以前取得者,其原始取得成本,以111年12月31日轉投資事業之帳面價值認定之。

值得留意的是,於計算調整數時並非以原始投資成本作為減項,而是以CFC法令生效前111年12月31日採權益法投資之帳面價值作為減項,故原案例中CFC盈餘調整數為新台幣(以下略)10億-5億=5億,影響稅額5億*20%=1億;此外,模擬案例中由於處份日113年9月30日之帳面價值為負數,大多數公司直覺上會認為此次架構調整應無稅負影響數,但若細究CFC法令規定,因其不溯及既往之原則下,係以111年12月31日淨值作為成本扣除,故模擬案例之CFC盈餘調整數應為((5億)-(10億))=5億,影響稅額5億*20%=1億,此意謂著若公司過往有累積虧損直至112年CFC生效後始轉虧為盈,則過去的累積虧損將無抵扣效果,以模擬案例公司已轉虧為盈但淨值仍為負數之情況來看,將因開曼上市主體換進集團之架構重組行為反而需產生納稅義務,以下彙總本案例所產生之CFC盈餘調整數及其稅額供比較:

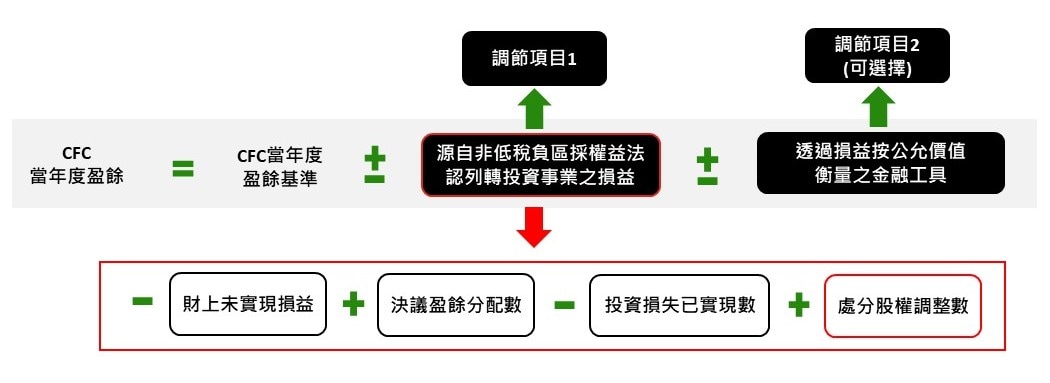

此外,若中國大陸公司帳上累積盈餘是於架設開曼公司後才進行分配,於現行CFC法令下是否會造成重覆課稅之情況?舉例來說,上述案例在架設開曼公司時,CFC公司盈餘因已加回處分股權調整數5億,日後若再分配112年盈餘時,是否可主張112年盈餘已於架設開曼公司階段納入調整數申報納稅,而無需於決議盈餘分配年度再行申報課稅,依據圖一之CFC當年度盈餘計算公式來看,法令中並未規範可排除前述調整數,且因CFC法令上路不久,於113年5月才進行第一次申報,確實尚有許多特殊情況需個案溝通討論,故於尚未明確是否會造成重覆課稅下,建議架設開曼公司前可先進行中國大陸公司之盈餘分配。

圖一:計算 CFC 當年度盈餘公式摘要:

結論

因應CFC法令上路所帶來之影響,海外上市架構在架設開曼公司時點的選擇上,可能不宜比照早期僅就成本節約之考量而延遲換股設立時機,除此之外,需同時評估集團子公司所在國當地稅務法令規範,以上述案例來看,集團需考量是否涉及間接轉讓中國大陸公司股權之稅務與備案等規定,因這些法令遵循與稅務議題對準備F股掛牌的公司來說,將會是一項重大挑戰。另外,開曼公司換股作業除稅務議題之影響外,也同時涉及台灣經濟部投資審議司申報、開曼公司股本設計、公司章程修定、董事選任等重大事項,建議公司於進行各項決策前,應與各中介機構綜合評估討論後,再行決定整體計劃方向。