議題觀點

Regtech於防制洗錢之應用與發展

勤業眾信確信服務 / 陳盈州負責人、張珍鳳經理

受新冠疫情影響,現今世界正面臨重大挑戰,提醒著我們快速適應變化的重要性,而銀行也迎來重要挑戰「Regtech」(Regulatory Technology, 金融監理科技,以下稱Regtech)。在全球皆遭受COVID-19的影響下,遠距成為必要的選項,銀行也必須發展遠程服務來適應疫情後時代的變革,但一面二刃的是,這也將為銀行帶來新的風險。銀行又該如何回應此風險?新興科技Regtech是一個機會,也是一個挑戰。

但Regtech是什麼?而Regtech又有哪些解決方案?

Regtech是一個動態名詞,它隨著技術發展而改變,如同字面上的意思,金融監理科技即是運用一些科技手段於金融監理作業當中,其中在AML/CFT過程中所採用的技術,包含而不限於:RPA(Robotic Process Automation, 流程自動人機器人)、OCR(Optical Character, 光學辨識系統)、雲端運算、生物辨識技術、圖像分析、人工智慧,如NLG(Natural Language Generation, 自然語言生成)、NLP(Natural Language Processing, 自然語言處理),與機器學習、區塊鏈技術…等。然而這些技術並非每個都適用於每一家銀行,在金融服務科技不斷變化之下,銀行應該謹慎評估其對AML/CFT帶來的風險,如果您的機構正在考慮或將要採用AML/CFT Regtech,在RBA(Risk Base Approach, 風險基礎方法)之下,AML/CFT Regtech應該針對機構獨特性來量身訂制適合的方法,定義出正確的模型及使用適合的技術工具。

COVID-19帶來的衝擊 銀行思索重塑傳統產品與服務

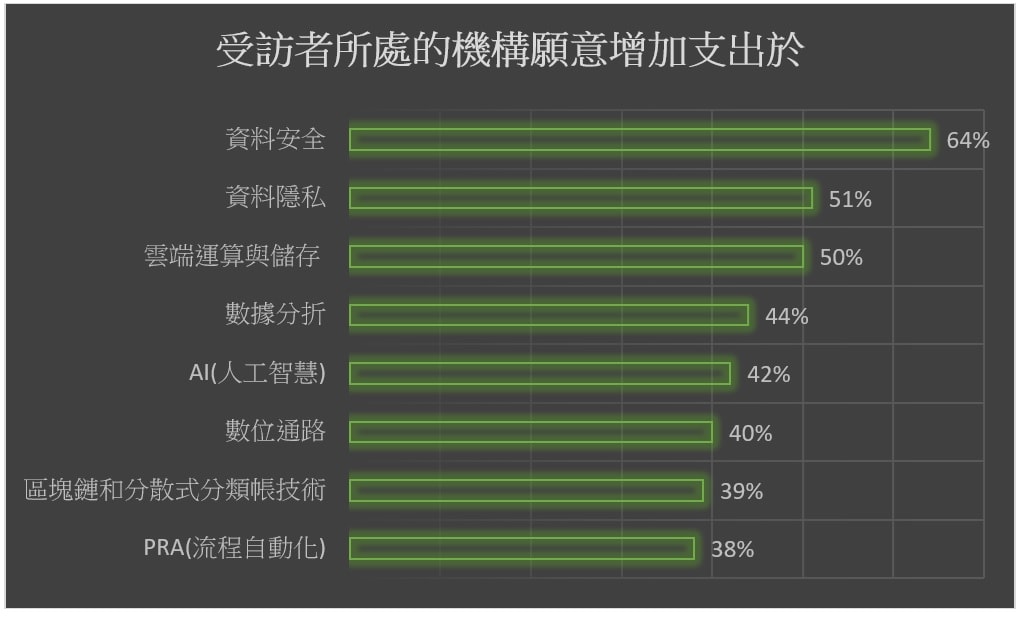

勤業眾信「2021年金融服務產業趨勢展望」i報告中Deloitte對全球200名銀行高階主管進行的調查結果指出,受調查銀行計劃在2021年強化更多數位能力及增加各種技術上的支出,有意增加支出的各種技術包含有資料安全、雲端運算與儲存、數據分析、AI(人工智慧)、區塊鏈及RPA(流程自動人)…等,幾乎多與Regtech技術相關。

資料來源:勤業眾信「2021年金融服務產業趨勢展望」i

導入Regtech的障礙與成功關鍵因素

香港金融管理局(HKMA)與Deloitte於AML/CFT Regtech: Case Studies and Insights ii中提到,銀行採用Regtech可能面臨到的五種障礙:

1. 起始階段:不知道從何處著手

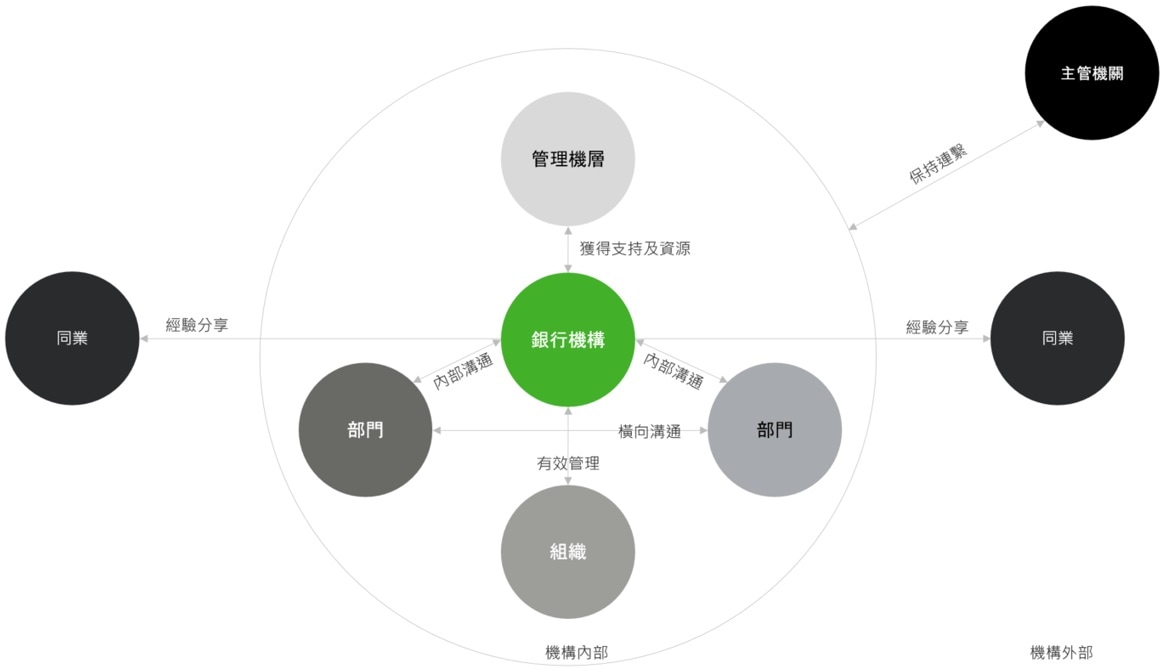

在開始的階段,導入單位有許多事情要進行,包括要去了解有哪些技術適用於解決目前急迫的需求、銀行內部的數據及現有系統架構是不是能夠搭配新興技術並落地執行、開啟外、內部的溝通,對外跟主管機關保持連繫、對內跨部門的溝通、對上管理階層是否支持並能持續給予專案資源、對下有效的管理組織,而橫向可與同業分享並採用成功經驗或避免失敗案例,以上述做法做為專案成功之基石。

圖:Regtech專案成功的基石

2. 資料及流程盤點準備階段:要如何準備資料及梳理流程

RPA(Robotic Process Automation, 流程自動人機器人)是一項適合運用於洗錢防制中許多高度重覆作業的流程的工具,例如KYC、KYE、交易監控調查的流程…等等,其優點在於RPA為非侵入式的解決方案,係為模擬人類的工作行為,並透過RPA降低持續膨脹的流程及人力成本,藉以提高作業品質。

以導入RPA來說,首先識別出哪些流程要由人工轉為系統自動化,可由高度重覆作業優先進行,對現有流程進行梳理,確認流程是否有要再加強或是可以標準化之處,再模擬使用者行為,以避免不必要的時間及人力成本發生。

在此階段數據的品質是重要的,銀行多年來在數據架構投資,現在已經不缺乏數據,反而是這些數據能不能用來滿足新興科技的需求,例如系統資料可能過於分散的問題,並且也要考量數據標準化,紙張或是系統不可讀格式都可能影響導入效益。

3. 與第三方廠商合作階段:Regtech導入採用的三種模式包含自行開發、購買套裝軟體及與第三方共同開發,銀行可視自身情況採用適合的方式;如果是與外部廠商合作,可以以下幾點來評估第三方廠商,第一、第三方廠商是否能夠了解銀行獨特需求、流程及監管要求。第二、第三方廠商是否有足夠的能力及經驗且能提供有效的建議。第三、新的解決方案與既有系統的相容性,是否有額外成本或是安全漏洞存在。

4. 機構內部人員、企業文化整合階段:成功的Regtech專案並不在特定專案或導入團隊裡個人的表現,而是取決於防洗團隊、系統開發團隊和營運團隊創造價值的能力。在此階段勵員工創新、提問,激發不同專長領域人才間的火花。

5. 衡量績效指標階段:最後,如何去定義Regtech專案的投資價值和績效?或許可以從五個層面來考慮:Regtech的採用一、是否降低了機構風險?二、是否帶來成本降低且作業效率提升?三、在相關的流程中是否減少了與客戶磨擦並提高了客戶滿意度?四、是否幫助機構將資源重新集中在風險更高的反洗錢活動?五、其它好處:例如能提升機構形象、對企業文化影響及員工之成長…等

綜如上述所述,導入及應用Regtech過程的成功關鍵因素在於:

- 超前部署,及早得到銀行管理階層持續性的認同及支持

- 具有豐富經驗且跨領域的技術團隊,並考量解決方案與現有系統的相容性、持續性

- 鼓勵員工創新,打破常規思維並嘗試錯誤(Trial and Error)

- 同業成功經驗分享

- 能夠衡量效率及有效性,藉以得知投資回報率

Regtech是銀行的新機會!

香港在亞太區是除了澳洲以外Regtech腳步最快的地區,香港金融管理局(HKMA)已將Regtech列為2021 AML/CFT監管計劃的重點,也持續支持香港銀行業加快採用Regtech應用於AML/CFT之解決方案,積極參與及鼓勵銀行資訊共享,而這些合作努力已經為AML/CFT的生態系統提供了良好的成果,例如關於COVID-19相關犯罪威脅的戰略、戰術和行動情報、口罩騙局。

台灣金融業現正跟上腳步積極創新,在「2021創新商務獎」最終獲獎名單iii,金融業的成果最為亮眼,中國信託商業銀行以「Sherlock, the Insightful AI Detective」洗錢防制(AML)風險偵測系統,獲得最佳技術創新金獎以及評審團大獎,在AI技術輔助交易監控及風險辨識之下,有效降低假警示並節省下可觀的人力成本。

結語

據統計iv,自2019年至今,台灣銀行業因洗錢事由受主管機關裁罰金額約有新台幣七千多萬,2020年至今,裁罰銀行家數有減少,但裁罰金額明顯升高,甚至有半數的裁罰案件與理專不當挪用客戶款項有關,其中某家本國銀行理財專員涉及不當挪用及與客戶異常往來金額即高達1.4億元,可以看出主管機關對於洗錢重視不只有傳統認為的KYC,在KYE上的落實程度銀行也必須更加以重視。而Regtech可協助銀行減少目前在實行KYC、KYC、交易監控判等流程上的痛點,替銀行降低遵法風險與提高法遵效率、大量的重覆性的人力成本,亦將直接反應於財務、營運收益,對實行的員工、企業文化也會有所影響,進而為客戶帶來更好的體驗,在充滿不確定性的時代下,Regtech是銀行的新機會。

(本文已節錄刊登於 2021-09-07 工商時報 名家評論)

參考資料來源 :

i 勤業眾信(Deloitte), 2021年金融服務產業趨勢展望, 30 March 2021.

(pr210330-fsi-2021-outlook (deloitte.com))

ii Hong Kong Monetary Authority, AML/CFT Regtech: Case Studies and Insights, January 2021.

(https://www.hkma.gov.hk/media/eng/doc/key-information/guidelines-and-circular/2021/20210121e1a1.pdf)

iii 數位時代雜誌6月號, 1 June 2021.

iv 金融監督管理委員會, 裁罰案件, 1 January 2019~30 July 2021.

(https://www.fsc.gov.tw/ch/home.jsp?id=131&parentpath=0,2)