ASEANにおける気候変動タクソノミーの取り組み~トランジションに向けた課題 ブックマークが追加されました

最新動向/市場予測

ASEANにおける気候変動タクソノミーの取り組み~トランジションに向けた課題

リスクインテリジェンス メールマガジン vol.71

金融規制の動向(トレンド&トピックス)

有限責任監査法人トーマツ

リスク管理戦略センター

シニアマネジャー

対木 さおり

グローバルで気候変動対策に向けた検討が急ピッチで続けられる中、石炭火力発電への依存度が高いASEANでは、サステナブルファイナンスのうち、独自の気候変動タクソノミーを模索する動きがみられる。ASEAN地域は石炭火力発電に多額の資産を持つ発電会社を抱えており、中長期的に低炭素発電への移行資金を調達する必要もあることから 、移行期(トランジション)の金融面での支援も重要な視点となる。

こうした中、ASEANでは、EUとは異なる形での気候変動対策としてのタクソノミーが検討されている。背景としては、ASEAN各国経済における産業別のウェイトや気候変動対策の中長期的な目標も異なることから、ASEAN全体での統合的な検討を行いつつも、各国ごとに異なる方法論を用いてタクソノミーも含めた気候変動対策が検討されていると考えられる。

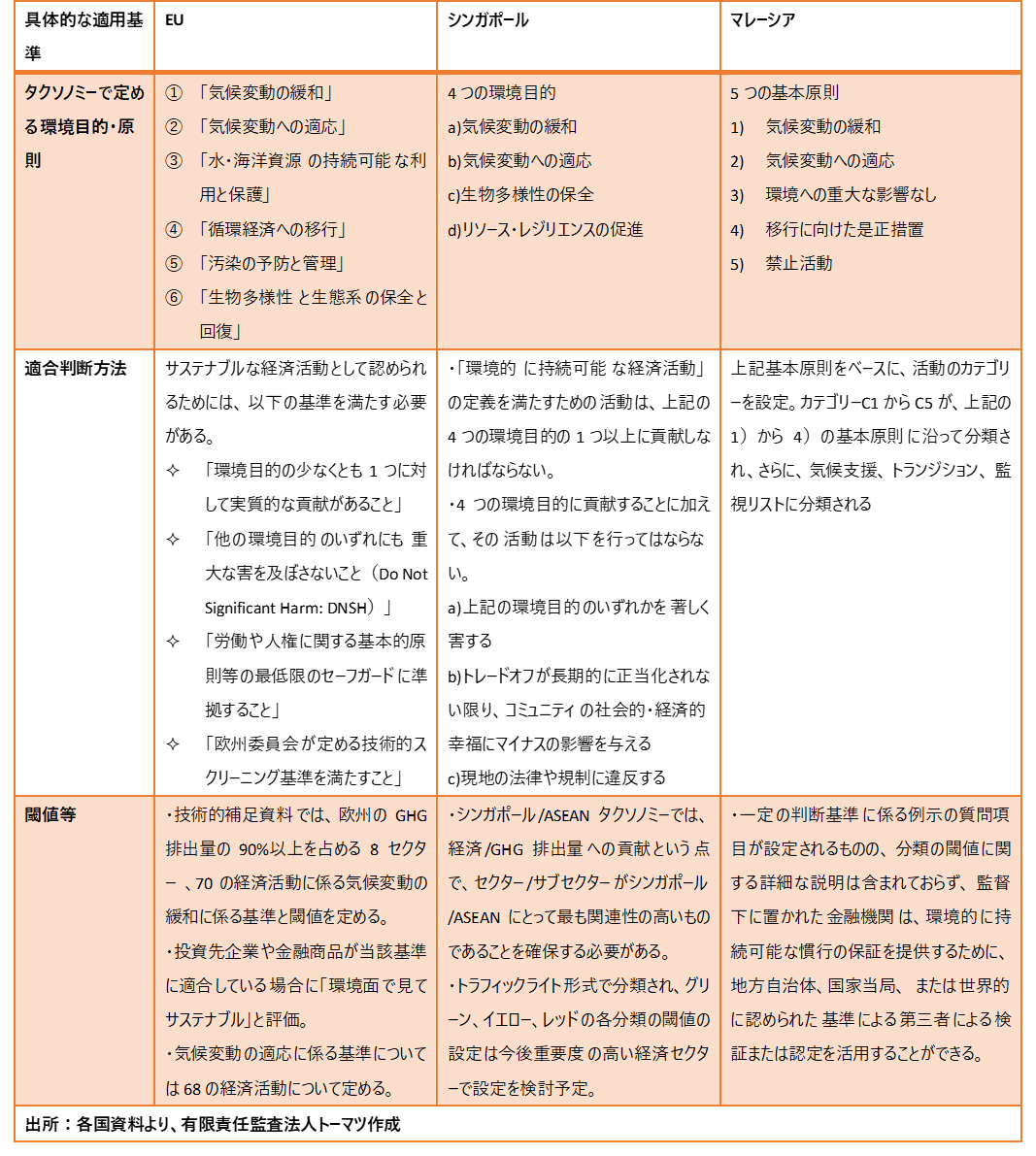

シンガポールでは、2021年1月に、シンガポール通貨金融庁(MAS)により招集されたグリーン・ファイナンス産業タスクフォース (GFIT) が、ASEANでの活用も視野に入れつつ、国内を拠点とした金融機関向けにグリーン・ファイナンスをサポートするためのタクソノミー法案及び環境リスク管理に関するハンドブックを公表。このタクソノミー(詳細は図表1を参照)は、いくつかの特徴がある。第一に、ASEAN域内での活用もにらみつつ、シンガポール国内での枠組みを議論していること、第二に、長期的にはEU型のタクソノミー(長期的な目標に合致するようセクター別の目標値を活用した閾値設定による分類)を目指しつつ、その中間過程として、トラフィックシグナル型のタクソノミーを提案していること(詳細は後述)、第三にシンガポール経済におけるウェイトや気候変動対策上の重要度を考慮し、重要なセクターを絞って選択し、今後、閾値を具体的に設定する想定になっていること、である。

シンガポールで議論されているシグナル型のグリーン、イエロー、レッドについては、具体的には以下の通りの分類となる。グリーンに分類されるのは、グリーンタクソノミーの環境目標(気候変動の緩和、気候変動への適応、生物多様性の保全、資源のレジリエンス)に明確に合致している企業/活動、もしくは、タクソノミーの目的に合致した排出削減へのパスと整合的な移行措置の実施を行っている企業・活動とされる。次に、イエローは、グリーン化、またはタクソノミーの目標に寄与する重要な脱炭素化(鉄鋼、セメントなどの代替技術がないもの)のいずれかに向けた、定量化が可能で、時間的制約のある移行に向けた経路を持つ企業・活動が含まれる。この分類の企業・活動は、タクソノミーの目標に合致する排出削減パスと整合的な移行措置を未実施の段階が含まれる。最後に、レッドはタクソノミーの目標と矛盾する活動/会社が含まれ、炭素集約的で、実行可能な代替案が存在する企業・活動(石炭火力発電、一般炭鉱業)や、他の環境目的のいずれにも重大な害を及ぼさないこと(do no significant harm)の基準を満たすことのできない企業・活動が該当する。

他方、マレーシア中銀(Bank Negara Malaysia)は、上記のシンガポールの方法論とは異なるタクソノミー(金融機関向けのガイダンス最終版)を2021年4月に最終化している。ガイドラインは移行カテゴリーのシステム導入やより広範な環境結果を含む評価の明確性などについて焦点を当てており、マレーシアのタクソノミーの特徴は、①詳細なセクター別分類を導入せず、②各活動の内容を基準に沿って例示としてのチェックリストや専門的な基準などを用いてレビューすることで、活動別にカテゴリーに分類するというタクソノミーの方法論を導入している。具体的には、基本原則(図表1参照)に照らして、5つの区分(気候変動の緩和、気候変動への適応、環境への重大な影響なし、移行に向けた是正措置、禁止活動)に分類し、各区分(禁止活動除く)が、気候支援、トランジション、監視リストに振り分けられる構造となっている。

特に、是正措置の分類は、現時点では、気候変動の目標に寄与していない、もしくは持続可能でない経済活動を完全に排除することを避けることによって、秩序ある移行を支援することを目的とするとされる。金融機関は、低炭素で気候変動に強い経済と事業を整合させるために企業が実施する修復努力と改善プログラムを奨励し、促進し、考慮することが期待されると明示的に記載されており、金融機関の積極的な役割がカギとなっている。

シンガポールやマレーシアの取り組みから、アジアやグローバルで活動する金融機関が得ることのできる気候変動リスク管理上の示唆としては、いくつかあるが、次のような論点が考慮に値すると考えられる。まず、各国・各地域の状況のばらつきが大きい中では、各国の気候変動対策上の政策目標を十分に考慮したうえで、産業や活動に対する評価を行う点(いわゆるマテリアリティーの考え方や、リスクベースでの優先順位付け)である。第二に、気候変動リスクに係る分析可能なデータが未整備の状況における、トランジションに向けたタクソノミーの方法論、すなわちシンガポール型のトラフィックシグナル方式や、マレーシアのような活動別の区分に対して、どのような視点でアセスメントやレビューを行うことが可能かについてのガイダンスの充実など(例:是正措置と判定するための基準リスト例など)、気候変動リスク管理の実務でも参考になる視点が含まれているのではないだろうか。

図表1 EU、シンガポール、マレーシアの気候変動タクソノミーの概要

index

- 遅れてきたポストコロナ:構造変化再考(勝藤)

- 構造変化が顕在化しているオフィス市場(市川)

- ASEANにおける気候変動タクソノミーの取り組み~トランジションに向けた課題(対木)

- 講演最新情報(2021年6月時点)

執筆者

対木 さおり/Saori Tsuiki

有限責任監査法人トーマツ リスク管理戦略センター シニアマネジャー

財務省入省後、大臣官房にて経済・政策分析業務、関東信越国税局(国税調査官)、理財局総務課・国債課にて、国有財産・債務管理や国債発行政策策定に従事。米国コロンビア大学にて修士号(MPA)取得(IMFインターン等を経験)、その後大手シンクタンクにて、政策分析・経済予測、関連調査・コンサルティング業務を担当。