中国不動産関連リスクの拡大:長期化すればテーパリングにも影響する可能性 ブックマークが追加されました

最新動向/市場予測

中国不動産関連リスクの拡大:長期化すればテーパリングにも影響する可能性

リスクインテリジェンス メールマガジン vol.74

マクロ経済の動向(トレンド&トピックス)

有限責任監査法人トーマツ

リスク管理戦略センター

マネジャー

市川 雄介

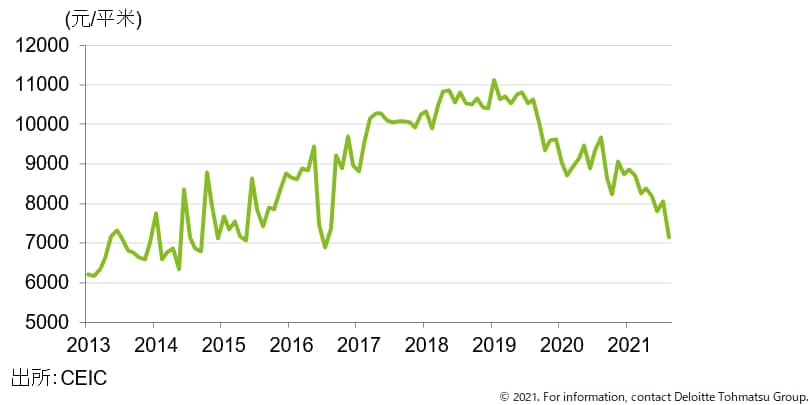

目下、中国の不動産大手企業(E社)の行方が世界的な注目を集めている。報道等によれば、中国当局が不動産市場や企業に対する規制を強める中、急激な事業拡大により膨れ上がった負債が経営を大きく圧迫するようになり、昨年来E社に対する懸念が高まっていたとされる。E社物件の平均販売価格の下落に歯止めがかかっていないことからも、資金繰りの確保が優先されている状況がうかがわれるが(図表1)、多額の債務償還が迫る中、足許ではさらに危機が深まる状況となっている。

図表1 中国不動産大手(E社)の平均販売価格

仮にこの不動産大手が破綻すれば、30兆円以上にも上る負債の多くがデフォルトされ、取引先企業や金融機関に大きな影響が及ぶことが指摘されている。同社の破綻が不動産価格の急落を招くことになれば、同社への与信の有無に関わらず金融機関全般が打撃を受けたり、不動産税収に依存する地方政府にも逆風となったりすることも考えられるだろう。

一方で、それがリーマン・ショックのような国際金融危機に発展するかと言えば、以下の理由から今のところは考えづらい。第一に、中国の金融機関に対する海外からの与信は小さく、中国の金融システム危機の影響は、直接的には国内にとどまる可能性が高い(もちろん、景気悪化に伴う対中輸出の減少という逆風は生じる)。第二に、同社は海外投資家向けにドル建て社債を発行しているが、残高は200億ドル程度と、直接保有する投資家を超えて広範に影響が波及するほどの規模ではない。リーマン・ショックでは複雑な証券化によってリスクの所在が見えなくなり、市場の強い疑心暗鬼が混乱を招いたが、今回はそうした危機を増幅させるメカニズムも指摘されていない。そして最後に、中国当局が金融システムの混乱を傍観するとは考えづらいことがある。今のところ自助努力を求めるスタンスが強調されているが、1社にとどまらないシステミックな問題へと発展すれば、当局は金融機関や投資家に一定の損失を負担させつつ、一定の対処をすることが見込まれる。

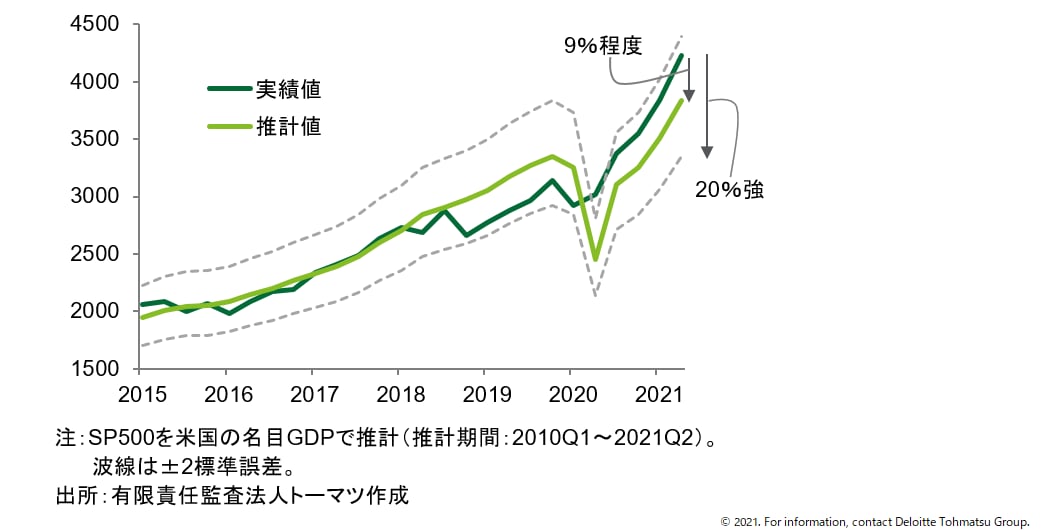

金融危機に発展しないからと言って、グローバルな金融市場が無傷でいられるわけではない。実際、日米欧の金融市場では、9月下旬に株価が一時的に大きく下落した。マーケットが最も嫌うのは不確実性の高まりであり、当局の対応を含めて事態の帰結が見通せるようになるまでは、市場の動揺が続く場面も出てこよう。大雑把な目安として、今回の中国不動産への不安をきっかけに足許のファンダメンタルズ対比で上振れしている分が調整されると想定すれば、米国株価は1割程度下落しても不思議ではない計算となる(図表2)。市場心理が悪化している時の株価がオーバーシュートしやすいことも加味すれば、一時的には足許から2割程度下落する可能性もあるだろう。

図表2 米国株価の推計

こうした(金融危機に至らない中での)海外株価の下落は一時的な不確実性の高まりに起因するものであり、米国経済が腰折れするような状況と比べれば、そのインパクトは限られるはずだ。しかし、金融市場の動揺が収まらなければ、各国の金融当局は何らかの対応をとることを迫られるだろう。特に近年のFRBは、マーケットにおける不確実性の高まりを理由に、利上げを延期したり(2015年)、利下げを行ってきたりした(2019年)経緯がある。現在、大量の資産購入を減速させるテーパリングが今年中に開始されることがほぼ確実視されているが、情勢次第では、金融緩和の出口が再び遠のくようなシナリオも考えられる。

index

- 不確実性と機会:新型コロナ、気候変動のリスクのとらえ方(勝藤)

- 中国不動産関連リスクの拡大:長期化すればテーパリングにも影響する可能性(市川)

- 欧州タクソノミー~トランジッションへの配慮と生物多様性など、気候変動以外のテーマへの取り組みも(対木)

- 講演最新情報(2021年9月時点)

執筆者

市川 雄介/Yusuke Ichikawa

有限責任監査法人トーマツ リスク管理戦略センター マネジャー

2018年より、リスク管理戦略センターにて各国マクロ経済・政治情勢に関するストレス関連情報の提供を担当。以前は銀行系シンクタンクにて、マクロ経済の分析・予測、不動産セクター等の構造分析に従事。幅広いテーマのレポート執筆、予兆管理支援やリスクシナリオの作成、企業への経済見通し提供などに携わったほか、対外講演やメディア対応も数多く経験。英ロンドン・スクール・オブ・エコノミクスにて修士号取得(経済学)。