L’avenir de la gestion de patrimoine : un élan vers le changement

Plus que jamais, les sociétés de gestion de patrimoine font face à la nécessité d’augmenter leur valeur d’entreprise, ce qui exige des dirigeants qu’ils pensent différemment

L’élan vers le changement dans la gestion de patrimoine

La pandémie de COVID-19 oblige les sociétés de gestion de patrimoine à intervenir rapidement pour réduire la perturbation des activités courantes et renforcer la collaboration – tant à l’interne que dans leurs relations avec les organismes publics et les autres institutions – afin de servir promptement leurs clients. Les gestionnaires de patrimoine ont eu tôt fait de mettre de côté leurs pratiques traditionnelles en faveur de pratiques claires et agiles afin de pouvoir faire face aux bouleversements et aux perturbations imprévus du marché. Ce faisant, ils ont pu répondre efficacement aux besoins de leurs clients1.

Les sociétés de gestion de patrimoine ont vu croître les coûts pour leurs clients pendant la phase de réaction à la crise sanitaire, alors qu’elles se démenaient pour résoudre des problèmes soudains et inédits et servir leurs clients à distance. Selon un récent sondage d’Aite Group2 auprès de 31 sociétés de gestion de patrimoine du monde entier, la pandémie a lourdement touché leurs activités. Plus de 54 % des répondants ont déclaré que leur rendement s’en était ressenti tandis que 22 % des participants ont fait état d’une amélioration de leurs résultats. La progression des affaires des entreprises du second groupe a été essentiellement attribuable à la transition rapide de leur personnel vers le télétravail, à l’augmentation des demandes de leurs clients à traiter et au fait qu’elles disposaient déjà de solides plateformes de communication numériques.

Bien que les sociétés de gestion de patrimoine soient sorties de la phase de réaction à la crise sanitaire et abordent maintenant la phase de reprise, une grande incertitude subsiste quant au degré de permanence des ajustements auxquels elles ont procédé pour réagir rapidement à la pandémie. Une chose est certaine : pour répondre aux nouvelles attentes de leurs clients aussi bien que des conseillers, l’incitation au changement est plus forte que jamais.

Les dirigeants des sociétés de gestion de patrimoine doivent élargir leurs réflexions au-delà de l’optimisation de simples mesures de réduction des coûts et des processus, et créer de la valeur pour leurs sociétés.Tendances en matière de gestion de patrimoine et implications

Le secteur de la gestion de patrimoine fait face aux exigences grandissantes des clients en matière de conseils numériques et de transparence, au renforcement des attentes des organismes de réglementation et aux pressions à la baisse exercées sur les honoraires en raison de l’intensification de la concurrence – notamment lorsque les gammes de services offerts sont uniformisées entre les sociétés concurrentes. Ces tendances ont des répercussions distinctes sur l’ensemble du secteur, en ce qui a trait plus particulièrement aux exigences techniques courantes qui sous-tendent la conduite des activités de gestion de patrimoine :

Les sociétés de gestion de patrimoine qui échouent à transformer leurs activités de gestion de patrimoine seront à la traîne dans un monde de plus en plus numérique. En fin de compte, leur décalage risquera d’éroder irrémédiablement la confiance dans la relation client-conseiller. Par conséquent, il incombe aux responsables des activités de gestion de patrimoine de pousser la réflexion au-delà de la maximisation de la réduction des coûts et de la création de processus pour se concentrer plutôt sur la création de valeur pour leurs sociétés afin de contribuer à leur essor, leur survie et leur prospérité.

Services numériques centrés sur une expérience client améliorée :

des tendances sociales et numériques fortes redéfinissent le commerce de détail – et les besoins de la clientele institutionnelle, les investisseurs tenant maintenant à entretenir des relations continues, omnicanal, et moins transactionnelles, avec leurs conseillers. Les équipes des TI et les autres équipes de soutien doivent exercer leurs activités en continu, compte tenu de cette nouvelle réalité.

Ce que cela signifie du point de vue de la gestion de patrimoine : bien que l’accent ait été mis sur la modernisation des outils utilisés par les conseillers (par exemple, les portails clients) et et les autres intervenants en contact direct avec la clientèle, de nombreuses sociétés de gestion se rendent compte qu’elles n’avaient pas misé sur les possibilités offertes par la rationalisation et l’automatisation complète des processus de travail. Il en a résulté un manque d’efficacité tant pour les conseillers que pour les clients.

L’innovation, une nécessité pour les services d’exploitation de l’avenir

à l’ère du numérique et du télétravail, les nouveaux modes de travail nécessitent que les équipes des TI et les autres équipes de soutien soient adaptables et manifestent la volonté d’adopter de nouveaux outils et pratiques. Les sociétés de gestion de patrimoine doivent non seulement miser sur la technologie, mais aussi réinventer le mode d’exécution du travail – en constituant un bassin de ressources techniques et professionnelles, en déterminant les compétences nécessaires et, enfin, en mettant à jour leurs stratégies relatives aux talents.

Ce que cela signifie du point de vue de la gestion de patrimoine : le personnel affecté à ces activités doit s’adapter à l’amélioration continue pour mieux satisfaire aux exigences de la clientèle et des conseillers. Avec de nouveaux outils de conception et d’automatisation pour les processus de travail et les services, (par exemple, utilisation de RPA), les effectifs de l’exploitation regrouperont des agents humains et virtuels, ce qui entraînera des changements dans la nature du travail et les compétences des employés.

Nécessité accrue de faire preuve de transparence et d’exercer un contrôle réglementaire

les clients exigent plus de transparence dans la gestion de leur patrimoine et veulent être en mesure d’accéder à leurs dossiers de placement numériques et d’en effectuer le suivi.

Ce que cela signifie du point de vue de la gestion de patrimoine : les entreprises doivent se doter de modèles intégrés de services et d’exploitation pour rationalizer les processus et assurer la transparence (par exemple, transparence des frais) d’un éventail étendu de stratégies d’affaires, des décisions des conseillers et des honoraires.

Nécessité accrue d’obtenir des données globales sur les clients

il est essentiel d’avoir une vision panoramique des profils des clients – y compris d’accéder à leurs bilans, à leurs objectifs non financiers comme le bien-être et à d’autres renseignements les concernant – pour les conseillers qui souhaitent mieux connaître les investisseurs, puis agir rapidement à la lumière de cette connaissance. Cela leur sera également utile pour se démarquer de leurs concurrents.

Ce que cela signifie du point de vue de la gestion de patrimoine : Le mode de compilation et la nature des renseignements seront cruciaux pour réduire les coûts et stimuler les bénéfices. Le personnel affecté à la gestion de patrimoine devra disposer d’un accès de plus en plus numérisé et informatisé aux données et aux outils de visualisation des données pertinents s’il veut contribuer à offrir aux conseillers la possibilité d’améliorer les interactions avec les clients. De plus, l’équipe responsible des opérations devra collaborer avec les TI pour veiller à ce qu’il y ait une ontologie commune des données au sein de l’organisation et ainsi faire en sorte que les conseillers comprennent parfaitement la relation de leur client avec l’organisation. Les conseillers auront ainsi plus de temps et de latitude pour se concentrer sur les éléments les plus rentables des portefeuilles clients plutôt que de se borner à tenter de dépasser les indices de référence. En offrant des conseils qui tiennent compte des objectifs financiers et personnels de leurs clients, les conseillers pourront également encourager ces derniers à participer plus activement et, en définitive, faire croître les revenus de leur société3.

Des occasions stratégiques de transformation pour la gestion de patrimoine

Les équipes de gestion de patrimoine jouent un rôle vital, car elles contribuent à créer et à renforcer les moments qui comptent tout au long du parcours client-conseiller. Elles doivent être plus que les mains qui s’occupent des travaux de traitement de leur groupe et doivent jouer un rôle de premier plan en tant que collaborateurs stratégiques. Pour réussir, ces équipes doivent d’abord décider à quoi et comment consacrer leur temps, leurs efforts et leurs ressources pour maximiser la valeur de l’entreprise. Chacun des trois types d’évaluations qui peuvent être générateurs de valeur pour les entreprises dépend d’échelles de placement données, d’échéanciers fixés pour atteindre les objectifs de placement et de l’incidence sur les entreprises, mais tous sont importants pour aider ces équipes à atteindre leurs objectifs. Voici ce qu’il faut évaluer – et comment le faire :

- Tâches communes : faites preuve d’audace dans la recherche des coûts les plus bas pour l’exécution de ces tâches tout en vous efforçant de les automatiser ou de les éliminer complètement.

- Tâches relevant du patrimoine qui ne concourent pas à la création de moments qui comptent : trouvez des moyens plus intelligents de vous acquitter de ces obligations plus rapidement, plus économiquement et plus efficacement, sans surutiliser les ressources.

- Tâches qui rehaussent des valeurs données et les valeurs de base et sont vitales pour la création de moments qui comptent : arrimez les stratégies des équipes à celles de l’entreprise pour que celle-ci puisse offrir des services supérieurs aux options comparables proposées par des concurrents. Dans ce volet, les équipes peuvent investir des ressources considérables dans l’espoir de récolter des dividendes à l’avenir. À cet égard, vous pouvez vous engager véritablement à réinvestir les économies réalisées grâce aux deux tentatives antérieures de réduction des coûts.

Le personnel de gestion de patrimoine doit déterminer quelles sont les tâches faisant partie de la chaîne de valeur qui se classent dans les catégories de valeur pour choisir stratégiquement les occasions à prospecter et la manière de le faire

Une fois que vous avez défini le type de tâche répondant le mieux à vos besoins, vous pouvez vous concentrer sur la détermination des objectifs de vos équipes d’exploitation, la conception de nouveaux systèmes pour obtenir la meilleure incidence, la mise au point de processus et la promotion du changement.

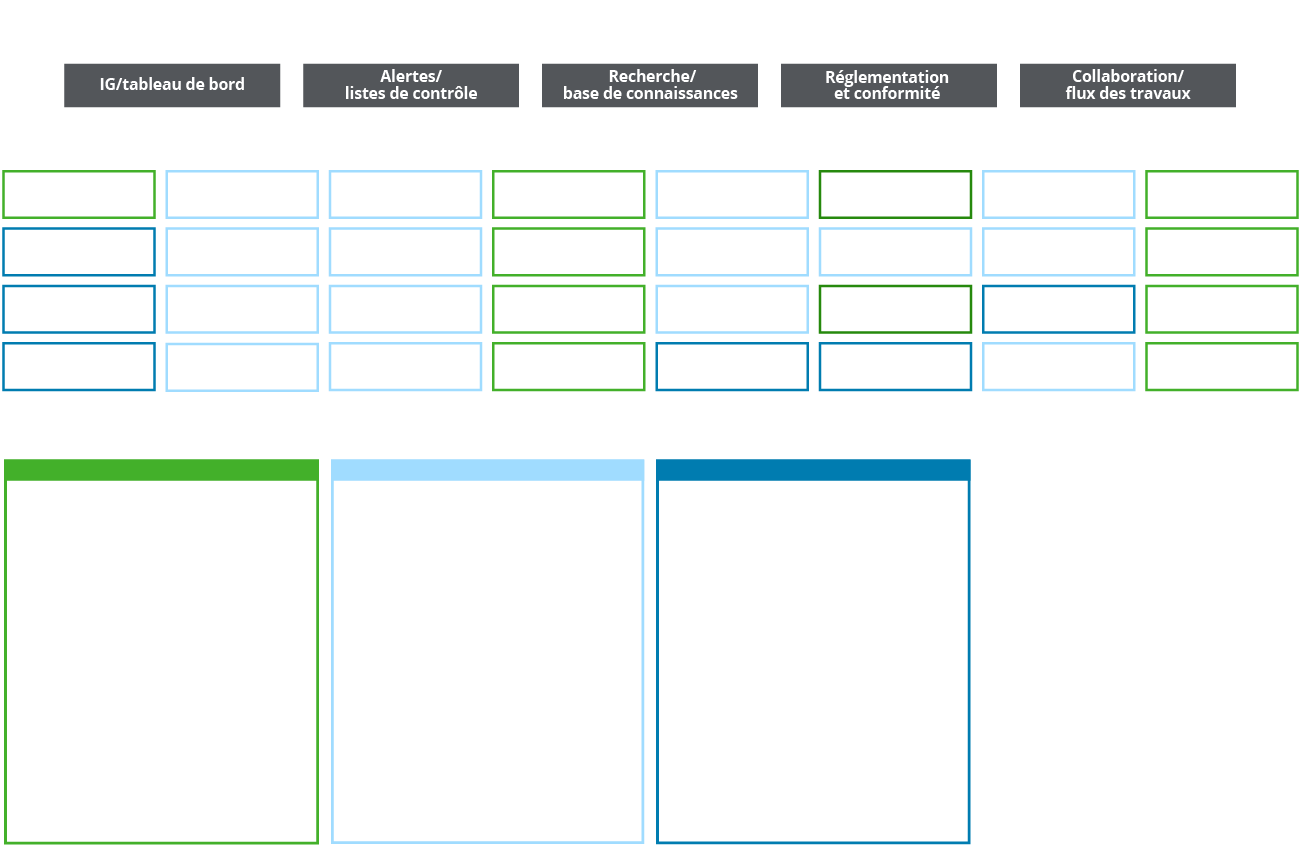

Il y a six possibilités de transformation de base, chacune étant assortie de questions stratégiques à considérer :

Prendre des mesures audacieuses en faveur d’une gestion de patrimoine réinventée

Ce que de nombreux dirigeants retiennent de la pandémie, c’est que leurs entreprises n’avaient pas maximisé leurs capacités de servir les clients. Selon nous, la crise sanitaire a creusé davantage le fossé entre les sociétés de gestion de patrimoine gagnantes – celles qui exercent leurs activités d’une manière proactive et agile et interagissent numériquement avec leurs clients – et celles dont l’approche est plus réactive ou passive – des entreprises qui, pour cette raison, font face à des difficultés dans la nouvelle normalité de plus en plus concurrentielle du secteur de la gestion de patrimoine4. Pour être prospères dans le monde de l’après-pandémie, les dirigeants des sociétés de gestion de patrimoine doivent modifier leurs méthodes de travail et inciter l’organisation à observer le monde sous ce nouvel angle.

L’impulsion vers le renforcement des valeurs des entreprises est plus forte que jamais dans les sociétés de gestion de patrimoine. Leurs dirigeants peuvent aider leur société à s’engager dans cette voie en évaluant les possibilités stratégiques décrites en détail dans ce document et en donnant suite à quelques-unes d’entre elles. Les enjeux pour ces sociétés sont énormes : se doter d’un atout concurrentiel exclusif porté par une nouvelle norme d’excellence opérationnelle.

Remarques

- Deloitte. Leçons apprises durant la crise de la COVID-19 – étude sur le système bancaire canadien, https://www2.deloitte.com/ca/fr/pages/financial-services/articles/lecons-apprises-durant-la-crise-de-la-covid-19.html.

- Aite Group. COVID-19: A global perspective on the impact on wealth management, https://aitegroup.com/report/covid-19-global-perspective-impact-wealth-management 15 juillet 2020..

- Aite Group. The future of financial planning is now: An Aite Group executive forum, https://aitegroup.com/report/future-financial-planning-now-aite-group-executive-forum, 21 janvier 2020.

- Deloitte. Navigating towards a 'next normal' after COVID-19: Lessons from APAC wealth managers, https://www2.deloitte.com/ch/en/pages/financial-services/articles/navigating-towards-a-next-normal-after-covid19-wealth-management.html.

Remerciements

Services financiers

Transformation opérations

Deloitte Canada

awillemse@deloitte.ca

leader transformation de grande

Deloitte Canada

radhbansal@deloitte.ca

Personnes-ressource

Coleader - Canada

Carrie Merner est associée au sein du service de la Consultation de Deloitte, où elle dirige le groupe Agilité en affaires et DevOps du Cabinet pour le Canada. Elle cumule plus de 25 ans d’expérience dans de nombreux secteurs, notamment les services bancaires, l’assurance, les marchés financiers, le commerce de détail et les mines. Carrie aide les organisations à transformer leurs activités grâce à la création et à la mise en œuvre de solutions visant à résoudre leurs besoins d’affaires les plus complexes et les plus pressants. Elle est spécialisée dans la création de nouveaux programmes et la supervision globale de programmes et de transformations agiles de très grande envergure. Read more