2022年12月期決算の会計処理に関する留意事項 ブックマークが追加されました

ナレッジ

2022年12月期決算の会計処理に関する留意事項

月刊誌『会計情報』2022年12月号

公認会計士 石川 慶、公認会計士 和田 夢斗

目次

- 2022年12月期決算の会計処理に関する留意事項

- Ⅰ 企業会計基準第30号「時価の算定に関する会計基準」等

- Ⅱ 実務対応報告第41号「取締役の報酬等として株式を無償交付する取引に関する取扱い」等

- Ⅲ 実務対応報告第42号「グループ通算制度を適用する場合の会計処理及び開示に関する取扱い」

- Ⅳ 実務対応報告第43号「電子記録移転有価証券表示権利等の発行及び保有の会計処理及び開示に関する取扱い」

本稿では、2022年12月期決算の会計処理に関する主な留意事項について解説を行う。

2022年12月期に適用される新会計基準等には、下記Ⅰがある。また、12月決算会社では既に2021年12月期から適用されているものの、適用される事象(例えば、株主総会の決議に基づく取締役の報酬等としての株式の無償交付の実施)が2022年12月期から発生することが多いと考えられる会計基準等には、下記Ⅱがある。さらに、2022年12月期において早期適用が可能な新会計基準等には、下記Ⅲ及びⅣがある。

| 【目次】 |

|---|

【2022年12月期に適用される会計基準等】 Ⅰ 企業会計基準第30号「時価の算定に関する会計基準」等 【2021年12月期から適用されているものの、適用される事象が2022年12月期から発生することが多いと考えられる会計基準等】 Ⅱ 実務対応報告第41号「取締役の報酬等として株式を無償交付する取引に関する取扱い」等 【2022年12月期に早期適用が可能な会計基準等】 Ⅲ 実務対応報告第42号「グループ通算制度を適用する場合の会計処理及び開示に関する取扱い」 ※ 2023年12月期期首から適用であるが、税効果会計に関する会計処理及び開示については、2022年12月期期末から適用可能 Ⅳ 実務対応報告第43号「電子記録移転有価証券表示権利等の発行及び保有の会計処理及び開示に関する取扱い」 |

(注1)2022年12月期において適用となる会計基準等には、上記の他、企業会計基準第29号「収益認識に関する会計基準」等がある。

(注2)2022年3月17日に改正実務対応報告第40号「LIBORを参照する金融商品に関するヘッジ会計の取扱い」が改正され、公表日以後適用されている。詳細については、企業会計基準委員会(以下「ASBJ」という。)のウェブページ(改正実務対応報告第40号「LIBORを参照する金融商品に関するヘッジ会計の取扱い」の公表)(https://www.asb.or.jp/jp/accounting_standards/practical_solution/y2022/2022-0317.html)を参照されたい。

Ⅰ 企業会計基準第30号「時価の算定に関する会計基準」等

ASBJは、2019年7月4日に以下の会計基準等(以下合わせて「本会計基準等」という。)を公表した。

▶ 企業会計基準第30号「時価の算定に関する会計基準」(以下「時価算定会計基準」という。)

▶ 改正企業会計基準第9号「棚卸資産の評価に関する会計基準」(以下「棚卸資産会計基準」という。)

▶ 改正企業会計基準第10号「金融商品に関する会計基準」(以下「金融商品会計基準」という。)

▶ 企業会計基準適用指針第31号「時価の算定に関する会計基準の適用指針」(以下「時価算定適用指針」という。)

▶ 改正企業会計基準適用指針第14号「四半期財務諸表に関する会計基準の適用指針」(以下「四半期適用指針」という。)

▶ 改正企業会計基準適用指針第19号「金融商品の時価等の開示に関する適用指針」(以下「金融商品時価開示適用指針」という。)

また、日本公認会計士協会(会計制度委員会)は、ASBJからの本会計基準等に関連する実務指針等の改正の依頼を踏まえ、2019年7月4日に以下の実務指針等の改正を公表した。

▶ 会計制度委員会報告第4号「外貨建取引等の会計処理に関する実務指針」(以下「外貨建取引等実務指針」という。)

▶ 会計制度委員会報告第14号「金融商品会計に関する実務指針」(以下「金融商品実務指針」という。)

▶ 金融商品会計に関するQ&A(以下「金融商品会計Q&A」という。)

なお、時価算定適用指針では、投資信託の時価の算定及び貸借対照表に持分相当額を純額で計上する組合等への出資(金融商品実務指針132項及び308項)の時価の注記について一定の検討を要すると考えられるため、時価算定会計基準公表後概ね1年をかけて検討を行うこととし、その後、投資信託に関する取扱いを改正する際に、当該改正に関する適用時期を定めることとしていた。この点について、ASBJにおいて審議が行われ、2021年6月17日に改正企業会計基準適用指針第31号「時価の算定に関する会計基準の適用指針」(以下「改正時価算定適用指針」という。)が公表されている(内容については本稿のⅠ.11「改正時価算定適用指針の概要」を参照)。

1 公表の経緯・目的

我が国においては、金融商品会計基準等において、公正価値に相当する時価(公正な評価額)の算定が求められているものの、算定方法に関する詳細なガイダンスは定められていない。一方、国際会計基準審議会及び米国財務会計基準審議会(FASB)は、公正価値測定についてほぼ同じ内容の詳細なガイダンスを定めている(国際財務報告基準(IFRS)においてはIFRS 第13 号「公正価値測定」(以下「IFRS 第13号」という。)、米国会計基準においてはAccounting Standards Codification(FASB による会計基準のコード化体系)のTopic 820「公正価値測定」(以下「Topic 820」という。))(時価算定会計基準23項)。

ASBJは、2018年3月に開催された第381回企業会計基準委員会において、金融商品の時価に関するガイダンス及び開示に関して、国際的な会計基準との整合性を図る取組みに着手する旨を決定し、検討を重ねて、本会計基準等を公表した(時価算定会計基準23項)。

2 開発にあたっての基本的な方針

時価算定会計基準の開発にあたっての基本的な方針として、統一的な算定方法を用いることにより、国内外の企業間における財務諸表の比較可能性を向上させる観点から、IFRS第13号の定めを基本的にすべて取り入れている。

ただし、これまで我が国で行われてきた実務等に配慮し、財務諸表間の比較可能性を大きく損なわせない範囲で、個別項目に対するその他の取扱いを定めている(時価算定会計基準24項)。

また、IFRS第13号では公正価値という用語が用いられているが、時価算定会計基準では代わりに時価という用語を用いている。これは、我が国における他の関連諸法規において時価という用語が広く用いられていること等を配慮したものである(時価算定会計基準25項)。

3 範囲

時価算定会計基準は、次の項目の時価に適用する(時価算定会計基準3項)。

▶ 金融商品会計基準における金融商品

▶ 棚卸資産会計基準におけるトレーディング目的で保有する棚卸資産

(結論の背景) 国際的な会計基準では、公正価値の測定及び開示の首尾一貫性を高めるために、公正価値の測定が求められる(又は認められる)項目のうち、一部の項目を除いてすべての公正価値の測定及び開示に対してIFRS第13号又はTopic 820が適用され、金融商品のみならず固定資産等の公正価値測定も当該基準の範囲に含まれている(時価算定会計基準26項)。 ここで、金融商品については、国際的な会計基準と整合させることにより国際的な企業間の財務諸表の比較可能性を向上させる便益が高いものと判断し、会計基準の範囲に含めることとしたとされている(時価算定会計基準26項)。 一方、金融商品以外の資産及び負債については、時価算定会計基準の範囲に含めた場合の整合性を図るためのコストと便益を考慮し、原則として、金融商品以外の資産及び負債は時価算定会計基準の範囲に含めないこととしたとされている(時価算定会計基準26項)。 ただし、棚卸資産会計基準におけるトレーディング目的で保有する棚卸資産については、売買目的有価証券と同様に毎期時価をもって貸借対照表価額とし、評価差額は当期の損益とする処理が求められており(棚卸資産会計基準15項)、時価の算定についても金融商品と整合性を図ることが適切と考えられることから、時価算定会計基準の範囲に含めることとしたとされている(時価算定会計基準27項)。 |

4 時価の定義

「時価」とは、算定日において市場参加者間で秩序ある取引が行われると想定した場合の、当該取引における資産の売却によって受け取る価格又は負債の移転のために支払う価格をいう(時価算定会計基準5項)。

時価は、直接観察可能であるかどうかにかかわらず、算定日における市場参加者間の秩序ある取引が行われると想定した場合の出口価格(資産の売却によって受け取る価格又は負債の移転のために支払う価格)であり、入口価格(交換取引において資産を取得するために支払った価格又は負債を引き受けるために受け取った価格)ではない(時価算定会計基準31項(2))。

(用語の定義)

① 互いに独立しており、関連当事者(企業会計基準第11号「関連当事者の開示に関する会計基準」(以下「関連当事者会計基準」という。)5項(3))ではないこと ② 知識を有しており、すべての入手できる情報に基づき当該資産又は負債について十分に理解していること ③ 当該資産又は負債に関して、取引を行う能力があること ④ 当該資産又は負債に関して、他から強制されるわけではなく、自発的に取引を行う意思があること

|

(その他有価証券の期末前1か月の平均価額に関する定めの削除) 時価の定義の変更に伴い、改正前の金融商品会計基準(注7)におけるその他有価証券の期末の貸借対照表価額に期末前1か月の市場価格の平均に基づいて算定された価額を用いることができる定めについては、その平均価額が改正された時価の定義を満たさないことから削除されている(金融商品会計基準(注7))。これに併せて、金融商品実務指針及び金融商品会計Q&Aにおいても、同様の規定が削除されている(金融商品実務指針75項、金融商品会計Q&A Q32)。 ただし、その他有価証券の減損を行うか否かの判断については、減損の判断が合理的な範囲で幅のある定めとなっていることを踏まえて、期末前1か月の市場価格の平均に基づいて算定された価額を用いることができる取扱いを踏襲している。なお、この場合であっても、評価差額の算定には期末日の時価を用いる(金融商品実務指針91項、284項)。 また、上記の取扱いに併せ、外貨建取引等実務指針において時価として期末前1か月の市場価格の平均に基づいて算定された価額を用いる場合の換算についての取扱いも削除されている(外貨建取引等実務指針11項)。 |

5 時価の算定単位

資産又は負債の時価を算定する単位は、それぞれの対象となる資産又は負債に適用される会計処理又は開示による(時価算定会計基準6項)。

しかし、次の要件のすべてを満たす場合には、特定の市場リスク(市場価格の変動に係るリスク)又は特定の取引相手先の信用リスク(取引相手先の契約不履行に係るリスク)に関して金融資産及び金融負債を相殺した後の正味の資産又は負債を基礎として、当該金融資産及び金融負債のグループを単位とした時価を算定することができる。なお、本取扱いは特定のグループについて毎期継続して適用し、重要な会計方針において、その旨を注記する(時価算定会計基準7項)。

(1) 企業の文書化したリスク管理戦略又は投資戦略に従って、特定の市場リスク又は特定の取引相手先の信用リスクに関する正味の資産又は負債に基づき、当該金融資産及び金融負債のグループを管理していること (2) 当該金融資産及び金融負債のグループに関する情報を企業の役員(関連当事者会計基準5項(7))に提供していること (3) 当該金融資産及び金融負債を各決算日の貸借対照表において時価評価していること (4) 特定の市場リスクに関連して本項の定めに従う場合には、当該金融資産及び金融負債のグループの中で企業がさらされている市場リスクがほぼ同一であり、かつ、当該金融資産と金融負債から生じる特定の市場リスクにさらされている期間がほぼ同一であること (5) 特定の取引相手先の信用リスクに関連して本項の定めに従う場合には、債務不履行の発生時において信用リスクのポジションを軽減する既存の取決め(例えば、取引相手先とのマスターネッティング契約や当事者の信用リスクに対する正味の資産又は負債に基づき担保を授受する契約)が法的に強制される可能性についての市場参加者の予想を時価に反映すること |

6 時価の算定方法

(1) 評価技法

時価の算定にあたっては、状況に応じて、十分なデータが利用できる評価技法を用いる(時価算定会計基準8項)。

(評価技法の種類) 時価を算定するにあたって用いる評価技法には、例えば、次の3 つのアプローチがある(時価算定適用指針5項)。 (1) マーケット・アプローチ マーケット・アプローチとは、同一又は類似の資産又は負債に関する市場取引による価格等のインプットを用いる評価技法をいう。当該評価技法には、例えば、倍率法や主に債券の時価算定に用いられるマトリックス・プライシングが含まれる。 (2) インカム・アプローチ インカム・アプローチとは、利益やキャッシュ・フロー等の将来の金額に関する現在の市場の期待を割引現在価値で示す評価技法をいう。当該評価技法には、例えば、現在価値技法やオプション価格モデルが含まれる。 (3) コスト・アプローチ コスト・アプローチとは、資産の用役能力を再調達するために現在必要な金額に基づく評価技法をいう。 |

評価技法を用いるにあたっては、関連性のある観察可能なインプットを最大限利用し、観察できないインプットの利用を最小限にする(時価算定会計基準8項)。

時価の算定に用いる評価技法は、毎期継続して適用する。当該評価技法又はその適用(例えば、複数の評価技法を用いる場合のウェイト付けや、評価技法への調整)を変更する場合は、会計上の見積りの変更(企業会計基準第24号「会計方針の開示、会計上の変更及び誤謬の訂正に関する会計基準」(以下「企業会計基準第24号」という。)4項(7))として処理する。この場合、企業会計基準第24号18項並びに企業会計基準第12号「四半期財務諸表に関する会計基準」19項(4)及び25項(3)の注記(会計上の見積りの変更の内容及び影響額の注記)を要しないが、当該連結会計年度及び当該事業年度の年度末に係る連結財務諸表及び個別財務諸表において変更の旨及び変更の理由を注記する(金融商品時価開示適用指針5-2項(3)②)(時価算定会計基準10項)。

(2) インプット

「インプット」とは、市場参加者が資産又は負債の時価を算定する際に用いる仮定(時価の算定に固有のリスクに関する仮定を含む。)をいう。インプットには、相場価格を調整せずに時価として用いる場合における当該相場価格も含まれる。インプットは、次の「観察可能なインプット」と「観察できないインプット」により構成される(時価算定会計基準4項(5))。

① 「観察可能なインプット」とは、入手できる観察可能な市場データに基づくインプットをいう。 ② 「観察できないインプット」とは、観察可能な市場データではないが、入手できる最良の情報に基づくインプットをいう。 |

時価の算定に用いるインプットは、次の順に優先的に使用する(レベル1のインプットが最も優先順位が高く、レベル3のインプットが最も優先順位が低い。)(時価算定会計基準11項)。

| 観察可能性 | レベル | 内容 |

|---|---|---|

観察可能なインプット |

レベル1 |

時価の算定日において、企業が入手できる活発な市場における同一の資産又は負債に関する相場価格であり調整されていないもの 当該価格は、時価の最適な根拠を提供するものであり、当該価格が利用できる場合には、原則として、当該価格を調整せずに時価の算定に使用する |

観察可能なインプット |

レベル2 |

資産又は負債について直接又は間接的に観察可能なインプットのうち、レベル1 のインプット以外のインプット |

観察できないインプット |

レベル3 |

資産又は負債について観察できないインプット 当該インプットは、関連性のある観察可能なインプットが入手できない場合に用いる |

(用語の定義)

|

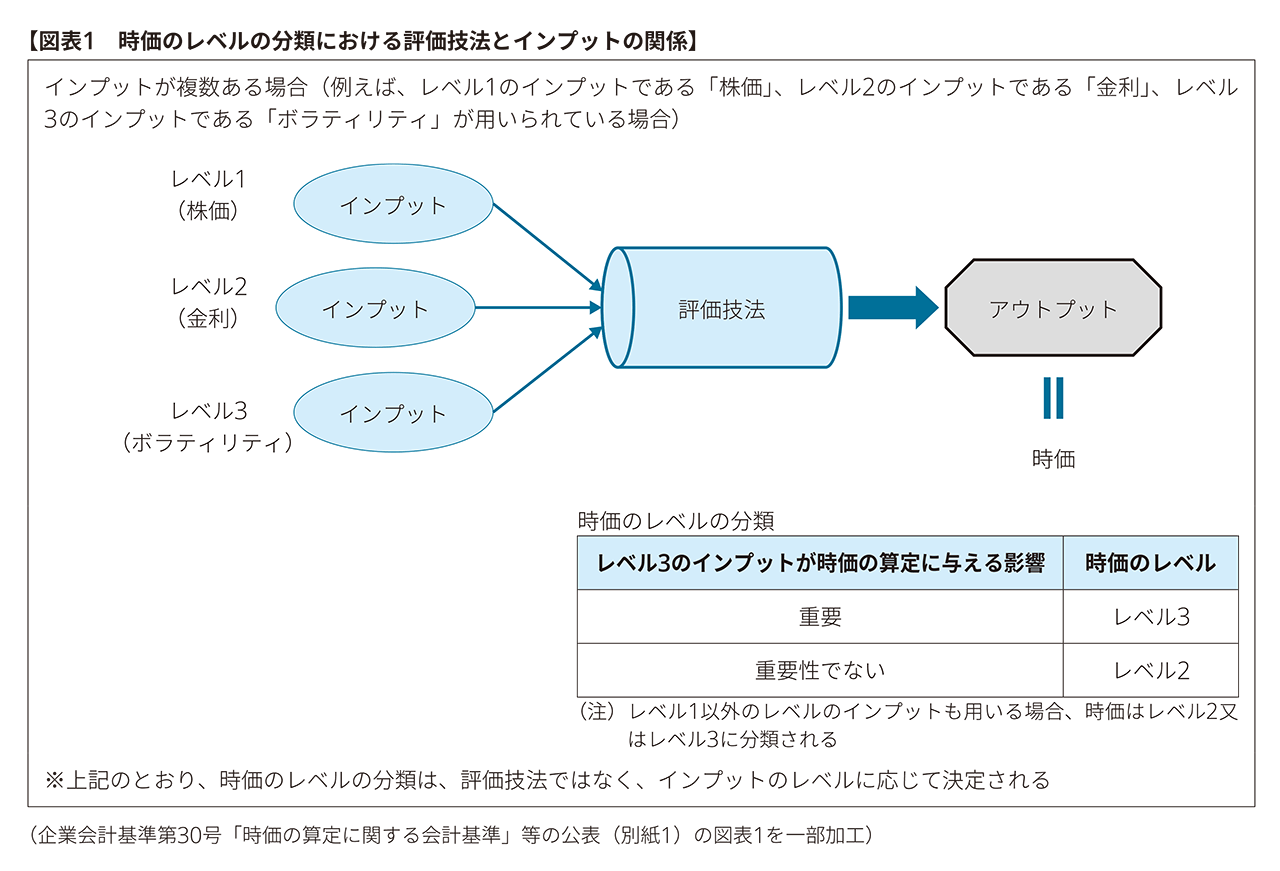

時価は、その算定において重要な影響を与えるインプットが属するレベルに応じて、レベル1の時価、レベル2の時価又はレベル3の時価に分類する。なお、時価を算定するために異なるレベルに区分される複数のインプットを用いており、これらのインプットに、時価の算定に重要な影響を与えるインプットが複数含まれる場合、これら重要な影響を与えるインプットが属するレベルのうち、時価の算定における優先順位が最も低いレベルに当該時価を分類する(時価算定会計基準12項)。

(参考) 時価のレベルは、時価の算定に用いるインプットが観察可能であるか及び経営者の見積りによる不確実性が存在するかを表すものであるため、時価の算定対象となる商品の複雑性や市場における流動性を必ずしも示すものではない。例えば、商品としては単純なものであっても時価の算定に用いるインプットによって時価のレベルが異なる場合がある。また、時価がレベル3に分類される商品であっても当該商品の市場における流動性が低いとも限らない(企業会計基準第30号「時価の算定に関する会計基準」等の公表(別紙1))。 |

(3) 資産又は負債の取引の数量又は頻度が著しく低下している場合等

資産又は負債の取引の数量又は頻度が当該資産又は負債に係る通常の市場における活動に比して著しく低下していると判断した場合、取引価格又は相場価格が時価を表しているかどうかについて評価する(時価算定会計基準13項)。

当該評価の結果、当該取引価格又は相場価格が時価を表していないと判断する場合(取引が秩序ある取引ではないと判断する場合を含む。)、当該取引価格又は相場価格を時価を算定する基礎として用いる際には、当該取引価格又は相場価格について、市場参加者が資産又は負債のキャッシュ・フローに固有の不確実性に対する対価として求めるリスク・プレミアムに関する調整を行う(時価算定会計基準13項)。

(4) 負債又は払込資本を増加させる金融商品の時価

負債又は払込資本を増加させる金融商品(例えば、企業結合の対価として発行される株式)については、時価の算定日に市場参加者に移転されるものと仮定して、時価を算定する(時価算定会計基準14項)。

負債の時価の算定にあたっては、負債の不履行リスクの影響を反映する。負債の不履行リスクとは、企業が債務を履行しないリスクであり、企業自身の信用リスクに限られるものではない。また、負債の不履行リスクについては、当該負債の移転の前後で同一であると仮定する(時価算定会計基準15項)。

(結論の背景) 負債の不履行リスクが当該負債の移転の前後で同一であるとの仮定(時価算定会計基準15項参照)は現実的なものではないが、負債を引き受ける企業(譲受人)の信用リスクを特定しなければ、市場参加者である譲受人の特性を企業がどのように仮定するかによって、当該負債の時価が大きく異なる可能性があるため、当該仮定を定めている(時価算定会計基準44項)。 |

7 その他の取扱い(第三者から入手した相場価格の利用)

取引相手の金融機関、ブローカー、情報ベンダー等、第三者から入手した相場価格が時価算定会計基準に従って算定されたものであると判断する場合には、当該価格を時価の算定に用いることができる(時価算定適用指針18項)。

(判断方法の例示) 第三者から入手した相場価格が時価算定会計基準に従って算定されたものであると判断する場合に、例えば、企業は次のような手続を実施することが考えられる。なお、次の手続は例示であり、状況に応じて選択して実施する。また、記載したもの以外の手続によることも考え得る(時価算定適用指針43項)。 |

(1) 当該第三者から入手した価格と企業が計算した推定値とを比較し検討する。 (2) 他の第三者から時価算定会計基準に従って算定がなされていると期待される価格を入手できる場合、当該他の第三者から入手した価格と当該第三者から入手した価格とを比較し検討する。 (3) 当該第三者が時価を算定する過程で、時価算定会計基準に従った算定(インプットが算定日の市場の状況を表しているか、観察可能なものが優先して利用されているか、また、評価技法がそのインプットを十分に利用できるものであるかなど)がなされているかを確認する。 (4) 企業が保有しているかどうかにかかわらず、時価算定会計基準に従って算定されている類似銘柄(同じアセットクラスであり、かつ同格付銘柄など)の価格と比較する。 (5) 過去に時価算定会計基準に従って算定されていると確認した当該金融商品の価格の時系列推移の分析など商品の性質に合わせた分析を行う。 |

上記の定めにかかわらず、総資産の大部分を金融資産が占め、かつ総負債の大部分を金融負債及び保険契約から生じる負債が占める企業集団又は企業(以下「企業集団等」という。)以外の企業集団等においては、①第三者が客観的に信頼性のある者で企業集団等から独立した者であり、公表されているインプットの契約時からの推移と入手した相場価格との間に明らかな不整合はないと認められる場合で、かつ、②レベル2の時価に属すると判断される場合には、次のデリバティブ取引については、当該第三者から入手した相場価格を時価とみなすことができる。

(1) インプットである金利がその全期間にわたって一般に公表されており観察可能である同一通貨の固定金利と変動金利を交換する金利スワップ(いわゆるプレイン・バニラ・スワップ) (2) インプットである所定の通貨の先物為替相場がその全期間にわたって一般に公表されており観察可能である為替予約又は通貨スワップ |

なお、オプションを含むような取引については、利用されるボラティリティの種類によってはレベル3の時価に分類されると考えられるため、本項の適用の対象外となる(時価算定適用指針24項)。

(結論の背景) 総資産の大部分を金融資産が占め、かつ総負債の大部分を金融負債及び保険契約から生じる負債が占める企業とは、銀行、保険会社、証券会社、ノンバンク等が想定される。これら以外の企業集団等においては、実務におけるコストと便益を比較衡量した結果、時価の算定の不確実性が相当程度低いと判断される特定のデリバティブ取引については、第三者から提供された価格を時価とみなすことができるとするその他の取扱いを定めることとしたとされている(時価算定適用指針49項)。 |

8 市場価格のない株式等の取扱い

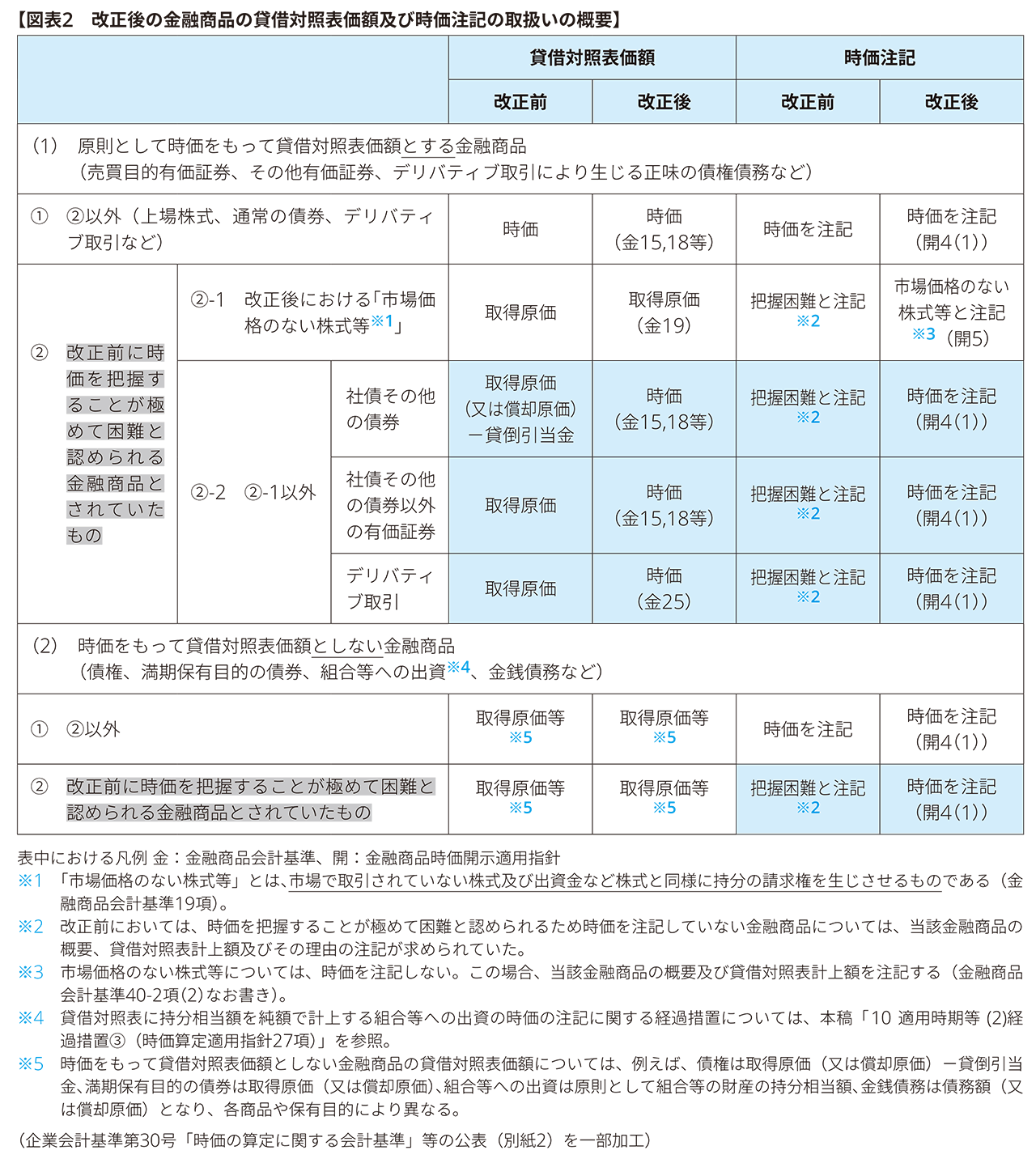

時価算定会計基準においては、時価のレベルに関する概念を取り入れ、たとえ観察可能なインプットを入手できない場合であっても、入手できる最良の情報に基づく観察できないインプットを用いて時価を算定することとしている。このような時価の考え方の下では、時価を把握することが極めて困難と認められる有価証券は想定されない。金融商品会計基準の改正は、時価を用いる場合の時価の算定方法を明らかにするもので、時価評価の範囲の変更を意図するものではないが、時価を把握することが極めて困難と認められる有価証券の定めを残した場合、金融商品会計基準の下でも時価を把握することが極めて困難と認められる有価証券が存在するとの誤解を生じさせかねないため、時価を把握することが極めて困難と認められる有価証券の定めが削除された(金融商品会計基準19項、81-2項)。

ただし、市場価格のない株式等(市場において取引されていない株式及び出資金など株式と同様に持分の請求権を生じさせるもの)に関しては、たとえ何らかの方式により価額の算定が可能としても、それを時価とはしないとする従来の考え方を踏襲し、引き続き取得原価をもって貸借対照表価額とする取扱いとするとされている(金融商品会計基準19項、81-2項)。

これにより、これまで時価を把握することが極めて困難であるとして、取得原価又は償却原価法に基づいて算定された価額をもって貸借対照表価額としていたもののうち、市場価格のない株式等に含まれないものについては、時価をもって貸借対照表価額とすることとなる。

また、市場価格のない株式等については時価を注記しない。この場合、当該金融商品の概要及び貸借対照表計上額を注記する(金融商品会計基準40-2項(2)なお書き、金融商品時価開示適用指針5項)。

9 開示

金融商品時価開示適用指針では、今回の取組みが国際的な会計基準との整合性を向上させるものである点を踏まえ、基本的にはIFRS第13号の開示項目との整合性を図っているが、一部の開示項目についてはコストと便益を考慮して採り入れていない(金融商品時価開示適用指針39-3項)。

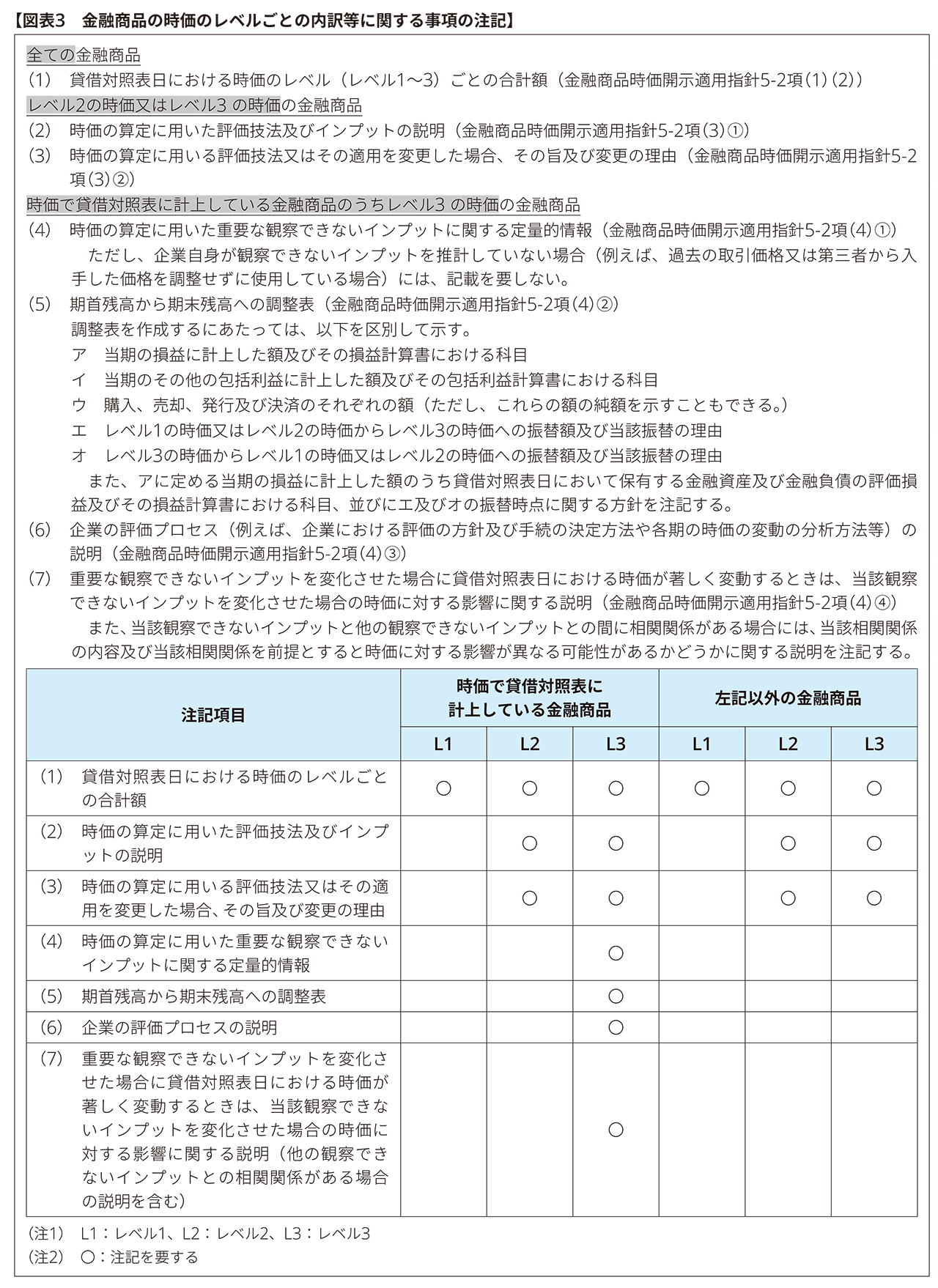

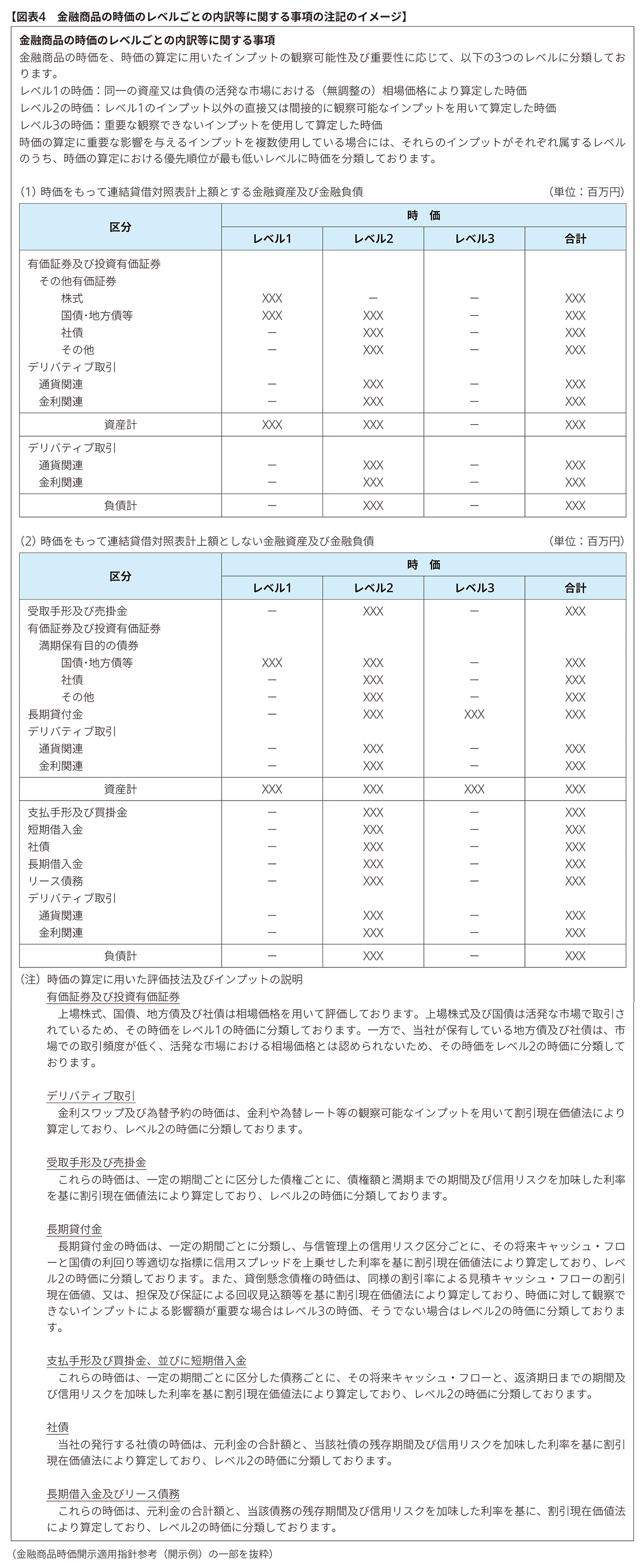

「金融商品の時価のレベルごとの内訳等に関する事項」(金融商品会計基準40-2項(3))として、【図表3】に記載の事項を金融資産及び金融負債の適切な区分に基づき注記する(金融商品時価開示適用指針5-2項)(注記のイメージは、【図表4】を参照)。金融資産及び金融負債の適切な区分は、当該金融資産又は金融負債の性質、特性及びリスク並びに時価のレベル等に基づいて決定することになるものと考えられる(金融商品時価開示適用指針39-5項)。

ただし、重要性が乏しいものは注記を省略することができる(金融商品時価開示適用指針5-2項)。企業は、注記の対象となる金融商品について、貸借対照表日現在の残高のほか、時価の見積りの不確実性の大きさを勘案したうえで、当期純利益、総資産及び金融商品の残高等に照らして、注記の必要性を判断することになるものと考えられる(金融商品時価開示適用指針39-4項)。

なお、連結財務諸表において注記している場合には、個別財務諸表において記載することを要しない(金融商品時価開示適用指針5-2項)。

なお、IFRS第13号では【図表3】に記載の事項に加えて次の注記を求めているものの、金融商品時価開示適用指針では、これらの注記は求めていない。

コストと便益を考慮して、注記を求めないこととしたもの ▶ レベル1の時価とレベル2の時価との間のすべての振替額及び当該振替の理由(IFRS第13号93項(c))(金融商品時価開示適用指針39-17項) ▶ 時価で貸借対照表に計上しているレベル3の時価の金融商品について、観察できないインプットを合理的に考え得る代替的な仮定に変更した場合の影響(IFRS第13号93項(h)(ii))(金融商品時価開示適用指針39-18項)

金融商品会計基準の適用対象外となるため、注記を求めないこととしたもの(金融商品時価開示適用指針39-16項) ▶ 非金融資産の最有効使用に関する開示(IFRS第13号93項(i)) ▶ 非経常的な時価の算定に関する開示(IFRS第13号93項(a)、(b)、(d)及び(g)) ▶ 分離不可能な第三者の信用補完とともに発行されている負債の公正価値測定における信用補完の反映方法の開示(IFRS第13号98項) |

10 適用時期等

(1) 適用時期

時価算定会計基準、棚卸資産会計基準及び金融商品会計基準は、2021年4月1日以後開始する連結会計年度及び事業年度の期首(12月決算会社では2022年12月期の期首)から適用する(時価算定会計基準16項、棚卸資産会計基準21-5項、金融商品会計基準41項(5))。

(結論の背景) システムの開発やプロセスの整備及び運用までを含めると十分な準備期間が必要であるとの意見や、具体的な実務の運用を検討するためにより時間を要するとの意見が寄せられたことから、2021年4月1日以後開始する連結会計年度及び事業年度の期首から適用することとしたとされている(時価算定会計基準45項)。 |

ただし、速やかに適用することへの一定のニーズがあると想定されることから、2020年4月1日以後開始する連結会計年度及び事業年度の期首(12月決算会社では2021年12月期の期首)から、また、2020年3月31日以後終了する連結会計年度及び事業年度における年度末に係る連結財務諸表及び個別財務諸表(12月決算会社では2020年12月期の期末)から早期適用することができる。なお、これらのいずれかの場合には、同時に公表又は改正された時価算定会計基準、棚卸資産会計基準及び金融商品会計基準を同時に適用する必要がある(時価算定会計基準17項、45項、棚卸資産会計基準21-6項、金融商品会計基準41項(6))。

(2) 経過措置

本会計基準等では、次の経過措置を定めている。

(時価算定会計基準及び時価算定適用指針)

① 適用初年度の取扱い

| 原則 | 時価算定会計基準及び時価算定適用指針が定める新たな会計方針を、将来にわたって適用する。 この場合、その変更の内容について注記する(時価算定会計基準19項、時価算定適用指針25項)。 |

|---|---|

| 容認 | 時価の算定にあたり観察可能なインプットを最大限利用しなければならない定めなどにより、時価算定会計基準及び時価算定適用指針の適用に伴い時価を算定するために用いた方法を変更することとなった場合で、当該変更による影響額を分離することができるときは、会計方針の変更に該当するものとし、当該会計方針の変更を過去の期間のすべてに遡及適用することができる。 また、適用初年度の期首より前に新たな会計方針を遡及適用した場合の累積的影響額を、適用初年度の期首の利益剰余金及びその他の包括利益累計額又は評価・換算差額等に加減し、当該期首残高から新たな会計方針を適用することもできる。 これらの場合、企業会計基準第24号10項に定められる事項を注記する(時価算定会計基準20項、時価算定適用指針25項)。 |

② 投資信託の時価の算定に関しては、本会計基準等公表後概ね1年をかけて検討を行うこととし、それまでの間は改正前の取扱いを踏襲することができる。この場合、金融商品時価開示適用指針5-2 項の注記(時価のレベルごとの内訳等に関する事項の注記)は要しない。

当該注記を行わない場合、当該投資信託について、その旨及び貸借対照表計上額を金融商品時価開示適用指針5-2項(1)の注記(貸借対照表日における時価のレベル(レベル1~3)ごとの合計額の注記)に併せて注記する(時価算定適用指針26項)。なお、当該経過措置については、改正時価算定適用指針で改正がなされている(本稿のⅠ.11「改正時価算定適用指針の概要」を参照)。

③ 貸借対照表に持分相当額を純額で計上する組合等への出資の時価の注記については、組合等への出資の時価の算定に関して、時価の算定対象が出資そのものなのか構成要素なのかが不明確であり投資信託と同様の論点が生じ得るとの意見が聞かれたため、投資信託の取扱いを改正する際にその取扱いを明らかにすることとし、それまでの間は金融商品時価開示適用指針4項(1)の注記(金融商品に関する貸借対照表の科目ごとの、貸借対照表計上額、時価及びその差額の注記)は要しない。

当該注記を行わない場合、当該組合等への出資について、その旨及び貸借対照表計上額を金融商品時価開示適用指針4項(1)の注記に併せて注記する(時価算定適用指針27項、52項)。なお、当該経過措置については、改正時価算定適用指針で改正がなされている(本稿のⅠ.11「改正時価算定適用指針の概要」を参照)。

(金融商品時価開示適用指針)

④ 金融商品時価開示適用指針5-2 項の注記(時価のレベルごとの内訳等に関する事項の注記)については、適用初年度の比較情報は要しない(金融商品時価開示適用指針7-4項)。

⑤ 改正金融商品会計基準を年度末の財務諸表から適用する場合には、適用初年度における金融商品時価開示適用指針5-2項(4)②の注記(レベル3 の時価の金融商品の期首残高から期末残高への調整表)を省略することができる。また、この場合、適用初年度の翌年度においては、同注記の比較情報は要しない(金融商品時価開示適用指針7-5項)。

(棚卸資産会計基準)

⑥ トレーディング目的で保有する棚卸資産の時価の定義の見直しにより生じる会計方針の変更については、時価算定会計基準の適用初年度における原則的な取扱いと同様に将来にわたって適用する。この場合、その変更の内容について注記する(棚卸資産会計基準21-7項)。

(金融商品会計基準)

⑦ その他有価証券の期末の貸借対照表価額に期末前1か月の市場価格の平均に基づいて算定された価額を用いることができる定めの削除や、市場価格のない株式等以外の時価を把握することが極めて困難な有価証券の定めの削除など、時価の定義の見直しに伴う金融商品会計基準の改正により生じる会計方針の変更は、時価の算定を変更することになり得るという意味では時価算定会計基準が定める新たな会計方針の適用と同一であるため、時価算定会計基準の適用初年度における原則的な取扱いと同様に将来にわたって適用する。この場合、その変更の内容について注記する(金融商品会計基準44-2項)。

11 改正時価算定適用指針の概要

ASBJは、時価算定適用指針で経過措置を定めていた投資信託の時価の算定に関する取扱いと、貸借対照表に持分相当額を純額で計上する組合等への出資の時価の注記の取扱いについて審議を行い、2021年6月17日に改正時価算定適用指針を公表した。

改正時価算定適用指針は2022年4月1日以後開始する連結会計年度及び事業年度の期首(12月決算会社では2023年12月期の期首)から適用するとされており(改正時価算定適用指針25-2項)、時価算定会計基準の適用時期(2021年4月1日以後開始する連結会計年度及び事業年度の期首(12月決算会社では2022年12月期の期首)とは一致していない。ただし、改正時価算定適用指針を2021年4月1日以後開始する連結会計年度及び事業年度の期首(12月決算会社では2022年12月期の期首)から、また、2022年3月31日以後終了する連結会計年度及び事業年度における年度末に係る連結財務諸表及び個別財務諸表(12月決算会社では2022年12月期の期末)から適用することもできる(改正時価算定適用指針25-3項)。

(1) 投資信託の時価の算定に関する取扱い

改正時価算定適用指針では、投資信託(契約型及び会社型の双方の形態を含む。以下同じ。)について、投資信託財産が金融商品であるものと不動産であるものとに分けて取扱いが定められている。

① 投資信託財産が金融商品である投資信託の取扱い

投資信託財産が金融商品である投資信託について、市場における取引価格が存在せず、かつ、解約又は買戻請求(以下合わせて「解約等」という。)に関して市場参加者からリスクの対価を求められるほどの重要な制限がない場合、基準価額を時価とする(以下「基準価額を時価とする取扱い」という。)。ただし、会計基準における時価の定義を満たす、他の算定方法により算定された価格の利用を妨げるものではない(改正時価算定適用指針24-2項)。

また、投資信託財産が金融商品である投資信託について、市場における取引価格が存在せず、かつ、解約等に関して市場参加者からリスクの対価を求められるほどの重要な制限がある場合、次のいずれかに該当するときは、基準価額を時価とみなすことができる(以下「基準価額を時価とみなす取扱い」という。)(改正時価算定適用指針24-3項)。

▶ 当該投資信託の財務諸表が国際財務報告基準(IFRS)又は米国会計基準に従い作成されている場合 ▶ 当該投資信託の財務諸表が IFRS 及び米国会計基準以外の会計基準に従い作成され、当該会計基準における時価の算定に関する定めがIFRS第13号「公正価値測定」又はAccounting Standards Codification(米国財務会計基準審議会(FASB)による会計基準のコード化体系)の Topic 820「公正価値測定」と概ね同等であると判断される場合 ▶ 当該投資信託の投資信託財産について、一般社団法人投資信託協会が定める「投資信託財産の評価及び計理等に関する規則」に従い評価が行われている場合 |

ここで、上記の「解約等に関して市場参加者からリスクの対価を求められるほどの重要な制限がある場合」の重要性の判断は、仮にその解約等に関する制限により基準価額を調整する際の金額的重要性により行い、例えば、次のような制限のみがある場合はこれに該当しない(改正時価算定適用指針24-4項)。

▶ 条件が満たされる蓋然性が低い条件付きの解約制限(金融商品取引所の取引停止などやむを得ない事情がある場合にのみ、一部解約等を制限する場合など) ▶ 解約に応じる投資信託委託会社の事務手続の便宜のための最低解約額の設定 ▶ 解約可能日が定期的に設定されており、その間隔が短い(例えば、1か月程度)もの |

(結論の背景) 市場における取引価格が存在せず、一般に基準価額による解約等が主要な清算手段となっている投資信託については、投資信託の購入及び解約等の際の基準となる基準価額を出口価格として取り扱うことができると考え、投資信託について、市場における取引価格が存在せず、かつ、解約等に関して市場参加者からリスクの対価を求められるほどの重要な制限がない場合、基準価額も時価となることを示したとされている(改正時価算定適用指針49-2項)。 一方、市場における取引価格が存在せず、かつ、解約等に関して市場参加者からリスクの対価を求められるほどの重要な制限がある場合は、投資信託財産の評価額の合計額を投資信託の総口数で割った一口当たりの価額である基準価額が時価となるわけではなく、基準価額を基礎として時価を算定する場合には何らかの調整が必要になるものと考えられる。 ここで、基準価額に対して調整を行うことを求めた場合、投資信託が業種を問わず広く保有されていることを踏まえると、その影響も広範囲にわたることが予想され、実務的な対応に困難を伴うことが想定される。 そのため、投資信託財産が金融商品である投資信託の解約等に関して市場参加者からリスクの対価を求められるほどの重要な制限がある場合、一定の要件に該当するときは、基準価額を時価とみなすことができるとしたとされている(改正時価算定適用指針49-3項)。 |

なお、海外の法令に基づいて設定された投資信託に対して「基準価額を時価とみなす取扱い」を適用する際、時価の算定日と基準価額の算定日との間の期間が短い(通常は1か月程度と考えられるが、投資信託財産の流動性などの特性も考慮する。)場合に限り、基準価額を時価とみなすことができる(改正時価算定適用指針24-5項)。

また、第三者から入手した相場価格の利用については、「基準価額を時価とする取扱い」を適用する場合、解約等に関して市場参加者からリスクの対価を求められるほどの重要な制限がなく、当該基準価額により解約等ができることで、第三者から入手した相場価格が会計基準に従って算定されたものであると判断することができる(本稿Ⅰ.7参照)。さらに、「基準価額を時価とみなす取扱い」を適用する場合、その適用要件に該当することで、第三者から入手した相場価格が会計基準に従って算定されたものであるとみなすことができる(本稿Ⅰ.7参照)(改正時価算定適用指針24-6項)。

② 投資信託財産が不動産である投資信託の取扱い

投資信託財産が不動産である投資信託については、市場における取引価格が存在せず、かつ、解約等に関して市場参加者からリスクの対価を求められるほどの重要な制限がない場合、基準価額を時価とする(以下「基準価額を時価とする取扱い」という。)。ただし、会計基準における時価の定義を満たす、他の算定方法により算定された価格の利用を妨げるものではない(改正時価算定適用指針24-8項)。

また、投資信託財産が不動産である投資信託について、市場における取引価格が存在せず、かつ、解約等に関して市場参加者からリスクの対価を求められるほどの重要な制限がある場合、基準価額を時価とみなすことができる(以下、「基準価額を時価とみなす取扱い」という。)。なお、時価の算定日における基準価額がない場合は、入手し得る直近の基準価額を使用する(改正時価算定適用指針24-9項)。

ここで、上記の「解約等に関して市場参加者からリスクの対価を求められるほどの重要な制限がある場合」の重要性の判断は、仮にその解約等に関する制限により基準価額を調整する際の金額的重要性により行い、これに該当しない例は投資信託財産が金融商品である投資信託の場合と同様である(本稿Ⅰ.11.(1)①参照)(改正時価算定適用指針24-10項)。

(結論の背景) 投資信託財産が不動産である投資信託であったとしても、投資信託財産が金融商品である投資信託と同様に通常は金融投資目的で保有される金融資産であると考えられ、時価をもって貸借対照表価額とすることは、財務諸表利用者に対する有用な財務情報の提供につながるものと考えられる。 これらを踏まえ、市場価格のない投資信託財産が不動産である投資信託について、金融商品会計基準に従い、一律に時価をもって貸借対照表価額とすることで会計処理を統一することとしたとされている(改正時価算定適用指針49-10項)。 これを踏まえ、投資信託財産が不動産である投資信託についても市場における取引価格が存在せず、かつ、解約等に関して市場参加者からリスクの対価を求められるほどの重要な制限がない場合、基準価額も時価となることを示したとされている(改正時価算定適用指針49-11項)。 また、市場における取引価格が存在せず、かつ、解約等に関して市場参加者からリスクの対価を求められるほどの重要な制限がある場合は、基準価額に何らかの調整が必要になるものと考えられる。この点、投資信託財産が金融商品である投資信託と同様の理由により、基準価額を時価とみなすことができるとしたとされている。 その際、基準価額は時価の算定日に算定されるものを使用することが原則と考えられるが、投資信託財産が不動産である投資信託は、基準価額の算定頻度が低く、時価の算定日における基準価額がない場合が考えられる。この場合、たとえ時価の算定日と基準価額の算定日との間の期間が短いとは言えないとしても、取得原価より直近の基準価額の方が有用な情報と考えられるため、投資信託財産が不動産である投資信託については、時価の算定日における基準価額がない場合は、入手し得る直近の基準価額を使用することとしたとされている(改正時価算定適用指針49-12項)。 |

なお、第三者から入手した相場価格の利用については、「基準価額を時価とする取扱い」を適用する場合、解約等に関して市場参加者からリスクの対価を求められるほどの重要な制限がなく、当該基準価額により解約等ができることで、第三者から入手した相場価格が会計基準に従って算定されたものであると判断することができる(本稿Ⅰ.7参照)。さらに、「基準価額を時価とみなす取扱い」を適用する場合、第三者から入手した相場価格が会計基準に従って算定されたものであるとの判断は要しない(本稿Ⅰ.7参照)(改正時価算定適用指針24-11項)。

③ 投資信託財産が金融商品である投資信託及び投資信託財産が不動産である投資信託の共通の取扱い

投資信託財産が金融商品と不動産の両方を含む場合、投資信託財産が金融商品である投資信託又は投資信託財産が不動産である投資信託のどちらの取扱いを適用するかは、投資信託財産に含まれる主要な資産等によって判断する(改正時価算定適用指針24-13項)。

また、投資信託財産が不動産の信託に係る受益権である場合は、信託財産たる不動産そのものが投資信託財産であるのと同様に取り扱う(改正時価算定適用指針24-14項)。 投資信託の解約等を行う際に投資家が負担する信託財産留保額は、投資信託の時価の算定上の調整項目に含めない(改正時価算定適用指針24-15項)。

④ 「基準価額を時価とみなす取扱い」を適用した投資信託に関する注記

「基準価額を時価とみなす取扱い」を適用した投資信託については、金融商品時価開示適用指針4項に定める事項(金融商品の時価等に関する事項)を他の金融商品と合わせて注記したうえで、「基準価額を時価とみなす取扱い」を適用した投資信託が含まれている旨を併せて注記する。また、金融商品時価開示適用指針5-2項に定める事項(金融商品の時価のレベルごとの内訳等に関する事項)を注記しないこととし、その場合、次の事項を注記する(改正時価算定適用指針24-7項、24-12項)。

投資信託財産が金融商品である投資信託における注記(改正時価算定適用指針24-7項) |

(1) 「基準価額を時価とみなす取扱い」を適用しており、時価のレベルごとの内訳等に関する事項を注記していない旨 (2) 「基準価額を時価とみなす取扱い」を適用した投資信託の貸借対照表計上額の合計額 (3) (2)の合計額が重要性に乏しい場合を除き、(2)の期首残高から期末残高への調整表 (4) (2)の合計額に重要性に乏しい場合を除き、(2)の時価の算定日における解約等に関する制限の内容ごとの内訳 |

|---|---|

投資信託財産が不動産である投資信託における注記(改正時価算定適用指針24-12項) |

(1) 「基準価額を時価とみなす取扱い」を適用しており、時価のレベルごとの内訳等に関する事項を注記していない旨 (2) 「基準価額を時価とみなす取扱い」を適用した投資信託の貸借対照表計上額の合計額 (3) (2)の合計額に重要性に乏しい場合を除き、(2)の期首残高から期末残高への調整表 |

(2) 貸借対照表に持分相当額を純額で計上する組合等への出資の時価の注記に関する取扱い

貸借対照表に持分相当額を純額で計上している組合等の出資については、金融商品時価開示適用指針4項(1)に定める事項の注記(金融商品の時価等に関する事項のうち、原則として金融商品の科目ごとに貸借対照表計上額、貸借対照表日における時価及びその差額の注記)を要しないこととし、その場合、他の金融商品における金融商品時価開示適用指針4項(1)の注記に併せて、次の事項を注記する(改正時価算定適用指針24-16項)。

(1) 時価の注記を要しないとする取扱い(改正時価算定適用指針24-16項)を適用しており、時価の注記を行っていない旨 (2) 時価の注記を要しないとする取扱い(改正時価算定適用指針24-16項)を適用した組合等への出資の貸借対照表計上額の合計額 |

Ⅱ 実務対応報告第41号「取締役の報酬等として株式を無償交付する取引に関する取扱い」等

ASBJは、2021年1月28日に以下の実務対応報告等(以下合わせて「本実務対応報告等」という。)を公表した。

▶ 実務対応報告第41号「取締役の報酬等として株式を無償交付する取引に関する取扱い」(以下「本実務対応報告」という。)

▶ 改正企業会計基準第5号「貸借対照表の純資産の部の表示に関する会計基準」

▶ 改正企業会計基準適用指針第8号「貸借対照表の純資産の部の表示に関する会計基準等の適用指針」

1 公表の経緯・目的

2019年12月に成立した「会社法の一部を改正する法律」(令和元年法律第70号。以下「改正法」という。)により、「会社法」(平成17年法律第86号)第202条の2において、金融商品取引法第2条第16項に規定する金融商品取引所に上場されている株式を発行している株式会社が、取締役等の報酬等として株式の発行等をする場合には、金銭の払込み等を要しないことが新たに定められた。

このため、当該会社法の定めに基づいた取締役等の報酬等として金銭の払込み等を要しないで株式の発行等をする場合における会計処理及び開示を明らかにすることを目的として本実務対応報告等が公表された。

(結論の背景) 改正法の施行前においては、会社法第199条第1項の募集に係る新株の発行又は自己株式の処分をしようとするときは、その都度、募集株式の払込金額又はその算定方法を定めなければならないこととされている。そのため、取締役等の報酬等として株式を交付しようとする株式会社においては、実務上、いわゆる現物出資構成により、金銭を取締役等の報酬等とした上で、取締役等に株式会社に対する報酬支払請求権を現物出資財産として給付させることによって株式を交付することがされているが、このような方法は技巧的であり、かつ、このように株式を交付した場合の資本金等の取扱いが明確でないと指摘されていた。 そこで、改正法においては、より円滑に株式を報酬等として取締役等に交付することができるように、上場会社は、取締役等の報酬等として新株の発行又は自己株式の処分をするときは、金銭の払込み等を要しないこととされた(会社法第202条の2第1項等)(本実務対応報告25項)。 |

2 範囲

本実務対応報告は、会社法第202条の2に基づいて、取締役等の報酬等として金銭の払込み等を要しないで株式の発行等をする取引に適用される(本実務対応報告3項)。

(結論の背景) いわゆる現物出資構成による取引については、会計処理に関する定めはなく、様々な実務が行われているものと考えられるが、本実務対応報告は基準諮問会議から提言を受けた取引を対象としており、いわゆる現物出資構成による取引については適用されない。ここで、本実務対応報告が対象とする取引は、会社法上、株式の無償発行であるのに対して、いわゆる現物出資構成による取引は株式の有償発行であるなど、法的な性質が異なる点がある。したがって、いわゆる現物出資構成による取引の会計処理のうち払込資本の認識時点など、法的な性質に起因する会計処理については異なる会計処理になるものと考えられる(本実務対応報告26項)。 |

3 定義

「事前交付型」とは、取締役の報酬等として株式を無償交付する取引のうち、対象勤務期間の開始後速やかに、契約上の譲渡制限が付された株式の発行等が行われ、権利確定条件が達成された場合には譲渡制限が解除されるが、権利確定条件が達成されない場合には企業が無償で株式を取得する取引をいう(本実務対応報告4項(7))。

「事後交付型」とは、取締役の報酬等として株式を無償交付する取引のうち、契約上、株式の発行等について権利確定条件が付されており、権利確定条件が達成された場合に株式の発行等が行われる取引をいう(本実務対応報4項(8))。

(用語の定義) ▶ 「割当日」とは、会社法第202条の2第1項第2号に基づいて定められる株式の発行等が行われる日(会社法第209条第4項)をいう(本実務対応報告4項(6))。 ▶ 「付与日」とは、取締役の報酬等として株式を無償交付する取引に関する契約が企業と取締役等との間で締結された日をいう(本実務対応報告4項(9))。 ▶ 「権利確定日」とは、権利確定条件を達成するか否かが確定した日をいい、事前交付型においては、譲渡制限が解除されるか否かが確定した日がこれにあたり、事後交付型においては、株式の発行等が行われるか否かが確定した日がこれにあたる(本実務対応報告4項(10))。 ▶ 「対象勤務期間」とは、株式と引換えに提供されるサービスの提供期間をいい、通常は、契約において定められた期間となる。契約において対象勤務期間が定められていない場合は、付与日から権利確定日までの期間を対象勤務期間とみなす(本実務対応報告4項(11))。 ▶ 「権利確定条件」とは、事前交付型においては譲渡制限が解除されるための条件を、事後交付型においては株式の発行等が行われるための条件をいう。権利確定条件には、勤務条件や業績条件がある(本実務対応報告4項(12)。 ▶ 「公正な評価額」とは、市場価格(市場において形成されている取引価格、気配値又は指標その他の相場)に基づいて、契約条件等を反映するように必要に応じて調整を加えた合理的に算定された価額をいう。また、単位当たりの公正な評価額を 「公正な評価単価」という(本実務対応報告4項(15))。 ▶ 「没収」とは、事前交付型において、権利確定条件が達成されなかったことによって、企業が無償で株式を取得することが確定することをいう。また、「失効」とは、事後交付型において、権利確定条件が達成されなかったことによって、取締役等に株式が交付されないことが確定することをいい、「失効」と「没収」を合わせて「失効等」という(本実務対応報告4項(16))。 |

(結論の背景) 費用の認識や測定については、企業会計基準第8号「ストック・オプション等に関する会計基準」(以下、「ストック・オプション会計基準」という。)の定めに準じることとしており、ストック・オプション会計基準の用語の定義のうち、必要と考えられるものについて、必要な修正を加えた上で、本実務対応報告の用語の定義に含めている(本実務対応報告28項)。 |

4 会計処理

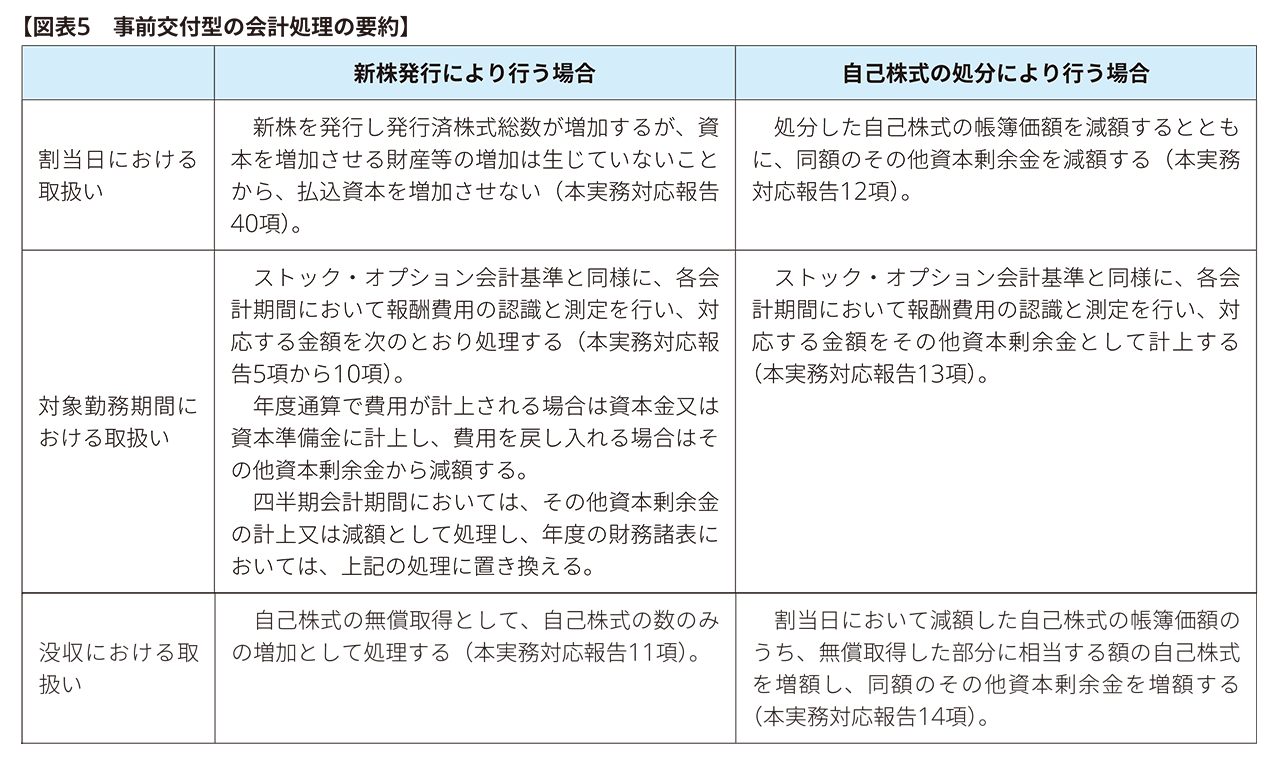

(1) 事前交付型の会計処理

① 新株の発行を行う場合の会計処理

取締役等に対して新株を発行し、これに応じて企業が取締役等から取得するサービスは、その取得に応じて費用として計上する(本実務対応報告5項)。

各会計期間における費用計上額は、株式の公正な評価額のうち、対象勤務期間を基礎とする方法その他の合理的な方法に基づき当期に発生したと認められる額である。株式の公正な評価額は、公正な評価単価に株式数を乗じて算定する(本実務対応報告6項)。

上記の公正な評価単価は、付与日において算定し、原則として、その後は見直さない。また、失効等の見込みについては株式数に反映させるため、公正な評価単価の算定上は考慮しない(本実務対応報告7項)。

費用計上額の基礎となる株式数の算定及びその見直しの会計処理は次のように行う(本実務対応報告8項)。

(1) 株式数は、付与された株式数(失効等を見込まない場合の株式数。以下同じ。)から、権利確定条件(勤務条件や業績条件)の不達成による失効等の見積数を控除して算定する。 (2) 付与日から権利確定日の直前までの間に、権利確定条件(勤務条件や業績条件)の不達成による失効等の見積数に重要な変動が生じた場合には、原則として、これに応じて株式数を見直す。 株式数を見直した場合には、見直し後の株式数に基づく株式の公正な評価額に基づき、その期までに費用として計上すべき額と、これまでに計上した額との差額を見直した期の損益として計上する。 (3) 権利確定日には、株式数を権利の確定した株式数(以下「権利確定数」という。)と一致させる。これにより株式数を修正した場合には、修正後の株式数に基づく株式の公正な評価額に基づき、権利確定日までに費用として計上すべき額と、これまでに計上した額との差額を権利確定日の属する期の損益として計上する。 |

上記(本実務対応報告5項から8項)の会計処理により年度通算で費用が計上される場合は対応する金額を資本金又は資本準備金に計上し、年度通算で過年度に計上した費用を戻し入れる場合は対応する金額をその他資本剰余金から減額する(本実務対応報告9項)。

当該処理の結果、会計期間末においてその他資本剰余金の残高が負の値となった場合には、会計期間末において、その他資本剰余金を零とし、当該負の値をその他利益剰余金(繰越利益剰余金)から減額する(本実務対応報告9項)。

四半期会計期間においては、上記(本実務対応報告5項から8項)の会計処理により計上される損益に対応する金額はその他資本剰余金の計上又は減額として処理する。当該会計処理の結果、四半期会計期間末においてその他資本剰余金の残高が負の値となった場合、当該負の値をその他利益剰余金(繰越利益剰余金)から減額し、翌四半期会計期間の期首に戻入れを行う。また、年度の財務諸表においては、上記(本実務対応報告9項)の処理に置き換える(本実務対応報告10項)。

没収によって無償で株式を取得した場合は、自己株式の数のみの増加として処理する(本実務対応報告11項)。

(結論の背景) ストック・オプション及び事後交付型と、事前交付型では株主となるタイミングが異なり、その差は提供されるサービスに対する対価の会計処理(純資産の部の株主資本以外の項目となるか株主資本となるか。)に現れるものの、インセンティブ効果を期待して自社の株式又は株式オプションが付与される点では同様であるため、費用の認識や測定についてはストック・オプション会計基準の定めに準じることとした(本実務対応報告38項)。 取締役の報酬等として株式を無償交付する取引においては、株式を交付することによるインセンティブ効果によって、取締役等からサービスの提供を受けていると考えられることから、ストック・オプション会計基準に準じて、サービスの取得に応じて費用として計上することとし、費用の測定についても、株式の公正な評価額に基づき行うこととした(本実務対応報告39項)。 事前交付型においては、割当日(本実務対応報告4項(6)参照)に取締役等は株主となり、譲渡が制限されているものの、配当請求権や議決権等の株主としての権利を有することになる。ただし、割当日においては、資本を増加させる財産等の増加は生じていないため、割当日においては払込資本を増加させず、取締役等からサービスの提供を受けることをもって、分割での払込みがなされていると考え、サービスの提供の都度、払込資本を認識することとした(本実務対応報告40項)。 2020年11月27日に公布された会社法施行規則等の一部を改正する省令(令和2年法務省令第52号)による改正後の会社計算規則(平成18年法務省令第13号)においては、会社法第202条の2第1項の規定により募集株式を引き受ける者の募集を行う場合において、当該募集株式を引き受ける取締役等が株式会社に対し当該募集株式に係る割当日後にその職務の執行として当該募集株式を対価とする役務を提供するときは、各事業年度の末日(臨時決算日を含む。以下同じ。)において、取締役等が当該募集において発行される新株を対価として当該株式会社に提供した役務の公正な評価額のうち、直前の事業年度の末日から当事業年度の末日までの増加額に相当する資本金又は資本準備金の額が増加することとされている(本実務対応報告41項)。 会計上の資本金の額は、法律における資本金の額と合わせることとされており、上記の会社計算規則における取扱いを踏まえ、年度の財務諸表においては、年度通算で費用が計上される場合には、対応する金額を資本金又は資本準備金に計上することとした。一方、ストック・オプション会計基準の定めに準じて、権利確定条件(勤務条件や業績条件)の不達成による失効等の見積数に重要な変動が生じた場合には、見積数の変動に伴う差額を費用計上する(又は費用を戻し入れる)ことになり、年度通算で過年度に計上した費用を戻し入れる場合もあると考えられ、その場合には、対応する金額をその他資本剰余金から減額することとした(本実務対応報告42項)。 |

② 自己株式を処分する場合の会計処理

割当日において、処分した自己株式の帳簿価額を減額するとともに、同額のその他資本剰余金を減額する。なお、当該会計処理の結果、会計期間末においてその他資本剰余金の残高が負の値となった場合には、会計期間末において、その他資本剰余金を零とし、当該負の値をその他利益剰余金(繰越利益剰余金)から減額する(本実務対応報告12項)。

取締役等に対して自己株式を処分し、これに応じて企業が取締役等から取得するサービスは、取締役等の報酬等として新株の発行を行う場合の会計処理と同様にサービスの取得に応じて費用を計上し、対応する金額をその他資本剰余金として計上する(本実務対応報告13項)。

没収によって無償で株式を取得した場合は、企業会計基準適用指針第2号「自己株式及び準備金の額の減少等に関する会計基準の適用指針」14項の定め(自己株式の数のみの増加として処理する定め)によらず、割当日において減額した自己株式の帳簿価額のうち、無償取得した部分に相当する額の自己株式を増額し、同額のその他資本剰余金を増額する(本実務対応報告14項)。

(結論の背景) 割当日にその他資本剰余金を減額することによって、その他資本剰余金の残高が負の値になった場合、企業会計基準第1号「自己株式及び準備金の額の減少等に関する会計基準」(以下「自己株式等会計基準」という)12項により、会計期間末において、その他資本剰余金の残高を零とし、当該負の値をその他利益剰余金(繰越利益剰余金)から減額することになるが、自己株式等会計基準では、このように払込資本に生じた毀損を留保利益で埋め合わせるのは、その期に完結する処理としている(自己株式等会計基準43項)。したがって、過年度にその他利益剰余金で補てんを行った後、当年度に報酬費用の計上を行った場合(本実務対応報告14項の没収による自己株式の無償取得により自己株式を増額した場合も含む。)でも、過年度に充当した留保利益を元に戻すことはせず、その他資本剰余金を増額することとした(本実務対応報告46項)。 |

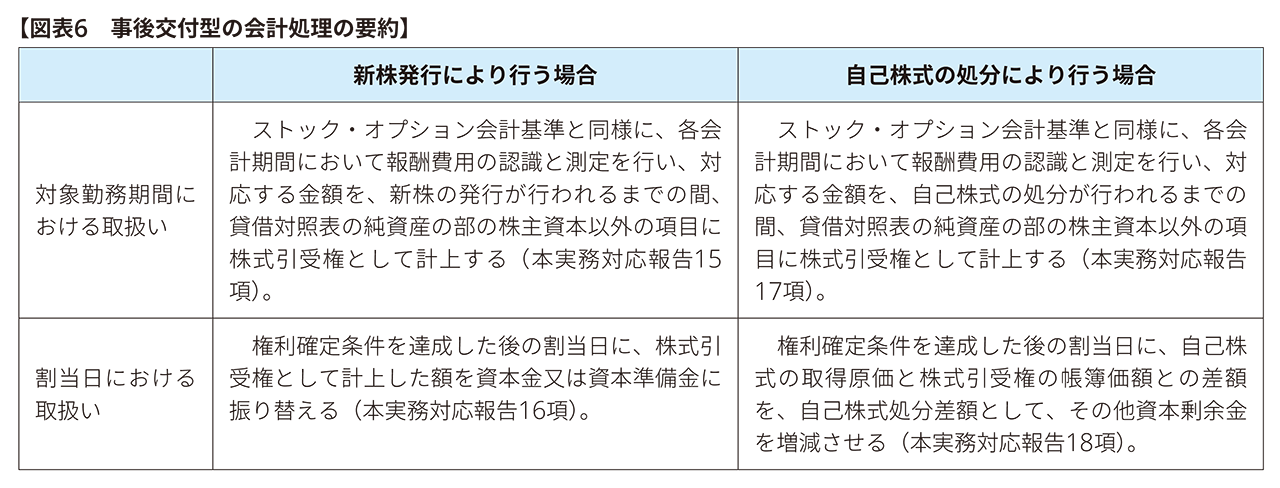

(2) 事後交付型の会計処理

① 新株の発行を行う場合の会計処理

取締役の報酬等として株式を無償交付する取引に関する契約を締結し、これに応じて企業が取締役等から取得するサービスは、サービスの取得に応じて費用を計上し、対応する金額は、株式の発行等が行われるまでの間、貸借対照表の純資産の部の株主資本以外の項目に株式引受権として計上する。(本実務対応報告15項)。

割当日において、新株を発行した場合には、株式引受権として計上した額を資本金又は資本準備金に振り替える(本実務対応報告16項)。

② 自己株式を処分する場合の会計処理

取締役の報酬等として株式を無償交付する取引に関する契約を締結し、これに応じて企業が取締役等から取得するサービスについては、新株の発行を行う場合と同様に処理する(本実務対応報告17項)。

割当日において、自己株式を処分した場合には、自己株式の取得原価と、株式引受権の帳簿価額との差額を、自己株式処分差額として、その他資本剰余金を増減させる。結果として、その他資本剰余金の残高が負の値となった場合には、会計期間末において、その他資本剰余金を零とし、当該負の値をその他利益剰余金(繰越利益剰余金)から減額する(本実務対応報告18項)。

(3) その他の会計処理

本実務対応報告に定めのないその他の会計処理については、類似する取引又は事象に関する会計処理が、ストック・オプション会計基準又は企業会計基準適用指針第 11号「ストック・オプション等に関する会計基準の適用指針」(以下「ストック・オプション適用指針」という。)に定められている場合には、これに準じて会計処理を行う(本実務対応報告19項)。

5 開示

年度の財務諸表において、次の事項を注記する(本実務対応報告20項)。

(1) 事前交付型について、取引の内容、規模及びその変動状況(各会計期間において権利未確定株式数が存在したものに限る。) (2) 事後交付型について、取引の内容、規模及びその変動状況(各会計期間において権利未確定株式数が存在したものに限る。ただし、権利確定後の未発行株式数の記載を除く。) (3) 付与日における公正な評価単価の見積方法 (4) 権利確定数の見積方法 (5) 条件変更の状況 |

上記の注記事項に関する具体的な内容や記載方法の他、本実務対応報告に会計処理の定めのない事項に係る注記についてはストック・オプション会計基準及びストック・オプション適用指針の定めに準じて注記を行う(本実務対応報告21項)。

1株当たり情報に関する注記において、事後交付型におけるすべての権利確定条件を達成した場合に株式が交付されることとなる契約は、企業会計基準第2号「1株当たり当期純利益に関する会計基準」9項の「潜在株式」として取扱い、潜在株式調整後1株当たり当期純利益の算定において、ストック・オプションと同様に取り扱う。また、株式引受権の金額は1株当たり純資産の算定上、企業会計基準適用指針第4号「1株当たり当期純利益に関する会計基準の適用指針」35項の期末の純資産額の算定にあたっては、貸借対照表の純資産の部の合計額から控除する(本実務対応報告22項)。

(結論の背景) 取締役の報酬等として株式を無償交付する取引においては、取締役等への報酬等としての性質に加え、株式が交付されることから資本取引の性質も有する。当該取引を企業会計基準第11号「関連当事者の開示に関する会計基準」における「役員に対する報酬、賞与及び退職慰労金の支払い」と捉えた場合、開示対象外となると考えられるが、一方で、資本取引として捉えた場合、取引条件が一般の取引と同様であることが明白である場合を除き、開示対象になると考えられる。この点、次の理由から、関連当事者との取引に関する開示を行う必要性は必ずしも高くなく、報酬等としての側面を重視して、関連当事者との取引に関する開示は要しないと考えられる(本実務対応報告55項)。 (1) 取締役の報酬等として株式を無償交付する取引においては、権利行使時に権利行使価格の払込みを受けて株式が交付されるストック・オプションとは異なり、交付する株式についての払込みがサービスの提供のみによってなされ、報酬費用の計上と株式の発行等(資本取引)が同額で行われるため、報酬費用とは別に株式の発行等に関する関連当事者との取引に関する注記を行う必要性が乏しいと考えられること。 (2) 関連当事者との取引として開示が求められる項目のうち、取引の内容や取引金額、取引条件に関する情報は、概ね、本実務対応報告における注記事項として開示されることとなり、利用者が取引内容や条件を判断するための一定の情報は提供されるものと考えられること。 |

6 適用時期等

本実務対応報告は、改正法の施行日である2021年3月1日以後に生じた取引から適用する。なお、その適用については、会計方針の変更には該当しない(本実務対応報告23項)。

Ⅲ 実務対応報告第42号「グループ通算制度を適用する場合の会計処理及び開示に関する取扱い」等

ASBJは、2021年8月12日に実務対応報告第42号「グループ通算制度を適用する場合の会計処理及び開示に関する取扱い」(以下「実務対応報告第42号」という。)を公表した。

1 公表の経緯・目的

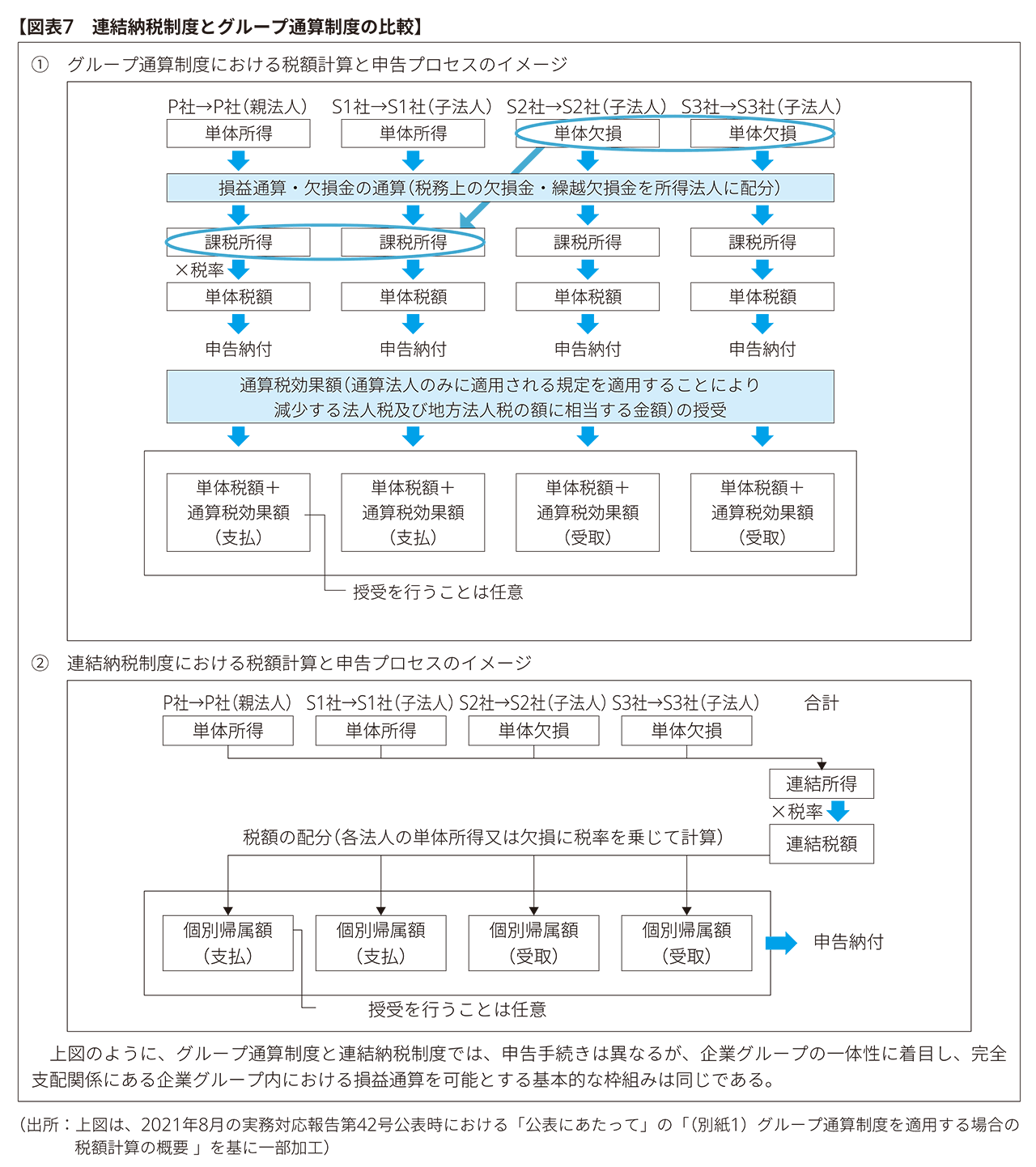

2020年3月に成立した「所得税法等の一部を改正する法律」(令和2年法律第8号)(以下「改正法人税法」という。)により、連結納税制度が見直されグループ通算制度に移行する。

このため、グループ通算制度を適用する場合における法人税及び地方法人税並びに税効果会計の会計処理及び開示の取扱いを明らかにすることを目的として実務対応報告第42号が公表された。

2 範囲

実務対応報告第42号は、グループ通算制度を適用する企業の連結財務諸表及び個別財務諸表並びに連結納税制度から単体納税制度に移行する企業の連結財務諸表及び個別財務諸表に適用する。なお、実務対応報告第42号は、通算税効果額の授受を行うことを前提としており、通算税効果額の授受を行わない場合の会計処理及び開示については取り扱っていない(実務対応報告第42号3項)。

(結論の背景) 通算会社が申告納付を行う税額は、通算前所得に対して通算グループ内の他の通算会社との損益通算や欠損金の通算を行った後の課税所得を基に算定されたものであり、当該通算等による税額の減少額を通算税効果額として、通算会社間で金銭等の授受が行われることが想定されている(実務対応報告第42号37項)。 ただし、通算税効果額の授受は任意であり、実務上、通算税効果額の授受を行わない場合が生じるか否かが定かではないが、連結納税制度においては個別帰属額の授受を行っている場合が多いと考えられ、グループ通算制度においても一般的には通算税効果額の授受を行うことが想定される。また、通算税効果額の授受を行わない場合の取扱いの検討には一定の困難性があるものと考えられる。 よって、実務対応報告第42号においては通算税効果額の授受を行うことを前提として会計処理及び開示を定めており、通算税効果額の授受を行わない場合の会計処理及び開示については、連結納税制度における取扱いを踏襲するか否かも含め取り扱っていない。そのため、通算税効果額の授受を行わない場合の具体的な定めは存在せず、企業会計基準第24号「会計方針の開示、会計上の変更及び誤謬の訂正に関する会計基準」4-3項に定める「関連する会計基準等の定めが明らかでない場合」に該当することになると考えられる(実務対応報告第42号38項)。 |

3 定義

実務対応報告第42号は企業会計基準第27号「法人税、住民税及び事業税等に関する会計基準」(以下「法人税等会計基準」という。)、企業会計基準適用指針第28号「税効果会計に係る会計基準の適用指針」(以下「税効果適用指針」という。)、企業会計基準適用指針第26号「繰延税金資産の回収可能性に関する適用指針」(以下「回収可能性適用指針」という。)と同様の用語を用いている(実務対応報告第42号4項)。そのうえで、グループ通算制度に特有の用語について定義を定めている。

(用語の定義) ▶ 「通算会社」とは、グループ通算制度を適用する企業をいう(実務対応報告第42号5項(1))。 ▶ 「特定繰越欠損金」とは、法人税法第64条の7第2項に規定する特定欠損金額をいい、グループ通算制度を適用する前に生じた税務上の繰越欠損金であって一定の要件を満たす場合にグループ通算制度適用後にも控除可能な税務上の繰越欠損金等をいう(実務対応報告第42号5項(7))。 ▶ 「損益通算」とは、法人税法第64条の5に規定する損益通算をいい、通算グループ内で通算前欠損金が生じている通算会社(以下「欠損会社」という。)の通算前欠損金の合計額を、通算前所得が生じている通算会社(以下「所得会社」という。)の通算前所得の合計額を限度として、所得会社の通算前所得の金額の比で配分し、所得会社において損金に算入するとともに、損金に算入された金額の合計額を欠損会社の通算前欠損金の金額の比で配分した額を、欠損会社において益金に算入することをいう(実務対応報告第42号5項(8))。 ▶ 「欠損金の通算」とは、法人税法第64条の7に規定する欠損金の通算をいい、通算グループ全体の特定繰越欠損金以外の繰越欠損金の合計額を通算会社の損金算入限度額の比で配分した金額を、通算会社において損金に算入することなどをいう(実務対応報告第42号5項(9))。 ▶ 「通算税効果額」とは、法人税法第26条第4項に規定する通算税効果額をいい、損益通算、欠損金の通算及びその他のグループ通算制度に関する法人税法上の規定を適用することにより減少する法人税及び地方法人税の額に相当する金額として、通算会社と他の通算会社との間で授受が行われた場合に益金の額又は損金の額に算入されない金額をいう(実務対応報告第42号5項(10))。 ▶ 「投資簿価修正」とは、法人税法施行令第119条の3第5項等に従って、通算会社が保有する他の通算会社の株式等の帳簿価額について、当該他の通算会社が通算会社でなくなる時点において、当該他の通算会社の税務上の簿価純資産価額(税務上の資産の帳簿価額の合計額から税務上の負債(新株予約権に係る義務を含む。)の帳簿価額の合計額を減算した金額)との差額を加算又は減算することをいう(実務対応報告第42号5項(12))。 |

4 既存の会計基準等との関係

実務対応報告第42号の開発にあたっては、基本的な方針として、連結納税制度とグループ通算制度の相違点に起因する会計処理及び開示を除き、連結納税制度における実務対応報告第5号「連結納税制度を適用する場合の税効果会計に関する当面の取扱い(その1)」(以下「実務対応報告第5号」という。)及び実務対応報告第7号「連結納税制度を適用する場合の税効果会計に関する当面の取扱い(その2)」(以下「実務対応報告第7号」という。また実務対応報告第5号と合わせて「実務対応報告第5号等」という。)等の会計処理及び開示に関する取扱いが踏襲されている(実務対応報告第42号40項)。

また、実務対応報告第42号に定めのあるものを除き、法人税等会計基準又は「税効果会計に係る会計基準」(以下「税効果会計基準」という。)及び同注解、企業会計基準第28号「『税効果会計に係る会計基準』の一部改正」(以下「企業会計基準第28号」という。)、税効果適用指針並びに回収可能性適用指針(以下、税効果会計基準及び同注解、企業会計基準第28号、税効果適用指針並びに回収可能性適用指針を合わせて「税効果会計基準等」という。)の定めに従うこととされており、グループ通算制度に特有の会計処理及び開示のみが示されている(実務対応報告第42号41項)。

(結論の背景) グループ通算制度は、連結納税制度を見直したものであるが、連結納税制度が企業グループ全体を1つの納税単位とする制度であるのに対して、グループ通算制度は法人格を有する各法人を納税単位として、課税所得金額及び法人税額の計算並びに申告は各法人がそれぞれ行うこと(個別申告方式)が基本とされている。また、同時に企業グループの一体性に着目し、課税所得金額及び法人税額の計算上、企業グループをあたかも1つの法人であるかのように捉え、損益通算等の調整を行う仕組みとされている(実務対応報告第42号39項)。 このように、連結納税制度とグループ通算制度とでは、全体を合算した所得を基に納税申告を親法人が行うか、各法人の所得を基にそれらを通算した上で納税申告を各法人が行うかなどの申告手続は異なるが、企業グループの一体性に着目し、完全支配関係にある企業グループ内における損益通算を可能とする基本的な枠組みは同じであることから、グループ通算制度を適用する場合の実務対応報告第42号の開発にあたっては、基本的な方針として、連結納税制度とグループ通算制度の相違点に起因する会計処理及び開示を除き、連結納税制度における実務対応報告第5号等の会計処理及び開示に関する取扱いを踏襲することとしたとされている(実務対応報告第42号40項)。 |

5 会計処理

(1) 法人税及び地方法人税に関する会計処理

実務対応報告第42号に定めのあるものを除き、法人税及び地方法人税に関する会計処理は、法人税等会計基準の定めに従う(実務対応報告第42号6項)。

また、個別財務諸表における損益計算書において、通算税効果額は当事業年度の所得に対する法人税及び地方法人税に準ずるものとして取り扱う(実務対応報告第42号7項)。

(結論の背景) 連結納税制度では、連結納税会社の個別帰属額が計算され各社に配分されており、実務対応報告第5号等では、個別帰属額を「法人税、住民税及び事業税」と同様に取り扱うこととしていた(実務対応報告第42号43項)。 グループ通算制度における通算税効果額は、グループ通算制度を適用したことによる税額の減少額であり、令和2年度税制改正の財務省による解説において「個別帰属額と同様に法人税に相当する金額であることから、益金不算入・損金不算入とされている」とされている。 そのため、通算税効果額についても、連結納税制度における個別帰属額の取扱いを踏襲し、個別財務諸表における損益計算書において、当事業年度の所得に対する法人税及び地方法人税に準ずるものとして取り扱うこととしたとされている(実務対応報告第42号44項)。 |

(2) 税効果会計に関する会計処理

① 基本的な取り扱い

実務対応報告第42号に定めのあるものを除き、税効果会計基準等の定めに従う(実務対応報告第42号8項)。

グループ通算制度の対象とされていない住民税及び事業税については、それぞれ法人税及び地方法人税とは区別して、税効果会計基準等を適用する(実務対応報告第42号8項)。

また、住民税の税額計算は、グループ通算制度によって算定された法人税額からグループ通算制度による影響を控除して算定するため、これを考慮して繰延税金資産の回収可能性の判断を行う(実務対応報告第42号8項)。

② 繰延税金資産及び繰延税金負債の計算に用いる税率

実務対応報告第42号に定めのあるものを除き、繰延税金資産及び繰延税金負債の計算に用いる税率は税効果適用指針45項から49項の定めに従い、利益に関連する金額を課税標準とする税金の種類(以下「税金の種類」という。)ごとに適用する税率を算定する(実務対応報告第42号9項)。

また、繰延税金資産の回収可能性が法人税及び地方法人税と事業税とで異なる場合又は繰延税金資産の回収可能性が住民税と事業税とで異なる場合で、かつ、回収可能性が異なることによる重要な影響がある場合には、その影響を考慮した税率で繰延税金資産の計算を行う(実務対応報告第42号9項)。

③ 法人税及び地方法人税に係る繰延税金資産の回収可能性の判断

(a) 個別財務諸表における繰延税金資産の回収可能性

(基本的な考え方)

実務対応報告第42号に定めのあるものを除き、個別財務諸表における将来減算一時差異及び税務上の繰越欠損金に係る繰延税金資産の回収可能性の判断については、回収可能性適用指針6項から34項の定めに従う(実務対応報告第42号10項)。

(結論の背景) 連結納税制度を適用する場合の税効果会計について、実務対応報告第5号等では、個別財務諸表における繰延税金資産の回収可能性の判断において個別帰属額を考慮することとしていた。 この点、グループ通算制度においても、通算税効果額を法人税及び地方法人税に準ずるものとして取り扱うこととしていることから、連結納税制度における取扱いを踏襲し、個別財務諸表における繰延税金資産の回収可能性の判断にあたっては、他の通算会社からの通算税効果額を考慮することとしたとされている(実務対応報告第42号50項)。 |

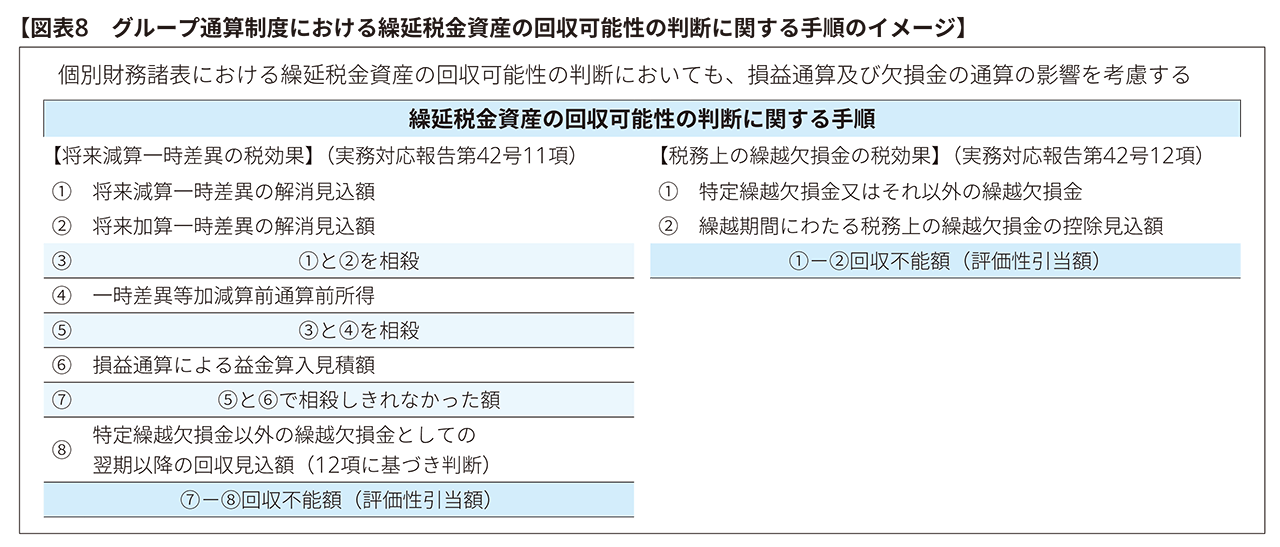

(繰延税金資産の回収可能性の判断に関する手順)

繰延税金資産の回収可能性の判断に関する手順について、回収可能性適用指針11項(5)及び(6)を適用する際には、通算税効果額の影響を考慮して、次のとおり取り扱う(実務対応報告第42号11項)。

① 回収可能性適用指針11項(1)から(4)により将来加算一時差異の解消見込額と相殺し切れなかった将来減算一時差異の解消見込額については、まず、通算会社単独の将来の一時差異等加減算前通算前所得の見積額と解消見込年度ごとに相殺し、その後、損益通算による益金算入見積額と解消見込年度ごとに相殺する。

② ①で相殺し切れなかった将来減算一時差異の解消見込額については、解消見込年度の翌年度以降において、特定繰越欠損金以外の繰越欠損金として取り扱われることから、実務対応報告第42号12項に従って、税務上の繰越欠損金の控除見込年度ごとの損金算入のスケジューリングに従って回収が見込まれる金額と相殺する。

回収可能性適用指針11項また書き(期末に税務上の繰越欠損金を有する場合の取扱い)を適用する際には、特定繰越欠損金と特定繰越欠損金以外の繰越欠損金ごとに、その繰越期間にわたって、将来の課税所得の見積額(税務上の繰越欠損金控除前)に基づき、税務上の繰越欠損金の控除見込年度ごとに損金算入限度額計算及び翌期繰越欠損金額の算定手続に従って損金算入のスケジューリングを行い、回収が見込まれる金額を繰延税金資産として計上する(実務対応報告第42号12項)。

(結論の背景) グループ通算制度においては、課税所得の計算において、まず、(1)通算前所得が計算され、その後、(2)損益通算や(3)欠損金の通算を行って課税所得が計算されることから、連結納税制度における当該取扱いを踏襲し、期末における将来減算一時差異の解消見込額(将来加算一時差異の解消見込額との相殺後)を(1)一時差異等加減算前通算前所得の見積額、(2)損益通算による益金算入見積額の順に相殺し、相殺し切れなかった額は、(3)特定繰越欠損金以外の繰越欠損金として損金算入のスケジューリングに従って回収が見込まれる金額と相殺することとしたとされている(実務対応報告第42号51項)。 |

(企業の分類に応じた繰延税金資産の回収可能性に関する取扱い)

個別財務諸表における繰延税金資産の回収可能性の判断を行うにあたっての企業の分類について、回収可能性適用指針15項から32項を適用する際には、次のとおり取り扱う(実務対応報告第42号13項)。

① 通算グループ全体の分類と通算会社の分類をそれぞれ判定する。なお、通算グループ全体の分類は、実務対応報告第42号17項に従って判定し、通算会社の分類は、損益通算や欠損金の通算を考慮せず、自社の通算前所得又は通算前欠損金に基づいて判定する。

② 将来減算一時差異に係る繰延税金資産の回収可能性の判断については、通算グループ全体の分類が、通算会社の分類と同じか上位にある場合は、通算グループ全体の分類に応じた判断を行う。また、通算グループ全体の分類が、通算会社の分類の下位にある場合は、当該通算会社の分類に応じた判断を行う。

③ 税務上の繰越欠損金に係る繰延税金資産の回収可能性の判断において、特定繰越欠損金以外の繰越欠損金については通算グループ全体の分類に応じた判断を行う。

また、特定繰越欠損金については、損金算入限度額計算における課税所得ごとに、通算グループ全体の課税所得は通算グループ全体の分類に応じた判断を行い、通算会社の課税所得は通算会社の分類に応じた判断を行う。

(結論の背景) 連結納税制度における連結納税会社の分類の判定について、実務においては各社における個別所得額のみを用いて判定が行われていたものと考えられることから、グループ通算制度における通算会社の分類は、損益通算や欠損金の通算を考慮せず、自社の通算前所得又は通算前欠損金に基づいて判定することを明確にした(実務対応報告第42号52項)。 |

(b) 連結財務諸表における繰延税金資産の回収可能性

(基本的な考え方)

連結財務諸表における将来減算一時差異及び税務上の繰越欠損金に係る繰延税金資産の回収可能性については、通算グループ全体について回収可能性適用指針6項から34項に従って判断を行い、個別財務諸表において計上した繰延税金資産の合計額との差額は、連結上修正する(実務対応報告第42号14項)。

(繰延税金資産の回収可能性の判断に関する手順)

連結財務諸表における繰延税金資産の回収可能性の判断に関する手順について、回収可能性適用指針11項を適用する際は以下の読み替えを行ったうえで、回収可能性の判断を行う(実務対応報告第42号15項)。

| 読み替え前 | 読み替え後 |

|---|---|

将来減算一時差異 |

通算グループ全体の将来減算一時差異の合計 |

将来加算一時差異 |

通算グループ全体の将来加算一時差異の合計 |

一時差異等加減算前課税所得の見積額 |

通算グループ全体の一時差異等加減算前課税所得の見積額の合計 |

連結財務諸表における繰延税金資産の回収可能性の判断に関する手順について、回収可能性適用指針11項(6)及び同項また書きを適用する際には、実務対応報告第42号12項(個別財務諸表における回収可能性適用指針11項また書きの適用に関する取扱い)と同様に取り扱い、特定繰越欠損金と特定繰越欠損金以外の繰越欠損金ごとに損金算入のスケジューリングを行い、回収が見込まれる金額を繰延税金資産として計上する(実務対応報告第42号16項)。

(企業の分類に応じた繰延税金資産の回収可能性に関する取扱い)

連結財務諸表における通算グループ全体の企業の分類の判断においては、回収可能性適用指針15項から32項における「一時差異等」や「課税所得」、「税務上の欠損金」、「一時差異等加減算前課税所得」等の通算会社ごとに生じる項目は、その合計が通算グループ全体で生じるものとして取り扱い、通算グループ全体の分類を判断する(実務対応報告第42号17項)。

また、税務上の繰越欠損金に係る繰延税金資産の回収可能性の判断については、実務対応報告第42号13項(3)(個別財務諸表における取扱い)と同様に取り扱う(実務対応報告第42号17項)。

(c) 未実現損益の消去に係る一時差異の取扱い

連結財務諸表における未実現損益の消去に係る連結財務諸表固有の一時差異については、税効果適用指針 34 項から37項に従って処理する(実務対応報告第42号18項)。

ただし、繰延税金資産及び繰延税金負債の計上対象となる法人税及び地方法人税に係る未実現損益の消去に係る一時差異の上限について、以下のように読み替えて適用する(実務対応報告第42号18項)。

| 読み替え前 | 読み替え後 |

|---|---|

売却元の連結会社の売却年度における課税所得(税効果適用指針35項) |

通算グループ全体の課税年度における課税所得の合計 |

売却元の連結会社の売却年度における当該未実現損失に係る税務上の損金を算入する前の課税所得(税効果適用指針36項) |

通算グループ全体の課税年度における当該未実現損失に係る税務上の損金を計上する前の課税所得の合計 |

(d) 投資簿価修正に関する取扱い

投資簿価修正による期末時点における他の通算会社の株式等の帳簿価額と税務上の簿価純資産価額との差額は、一時差異と同様に取り扱い、次のように処理する(実務対応報告第42号19項)。

(個別財務諸表上の取扱い)

① 税務上の簿価純資産価額が他の通算会社の株式等の帳簿価額を上回り、投資簿価修正によって、当該帳簿価額が増額修正される場合(下記③の場合を除く。)、当該増額修正される部分については、次のいずれも満たす場合、繰延税金資産を計上する。

▶ 予測可能な将来の期間に、他の通算会社の株式等の売却等(投資簿価修正が行われる場合に限る。以下同じ。)を行う意思決定又は実施計画が存在する場合 ▶ 回収可能性適用指針に従って、当該繰延税金資産の回収可能性があると判断される場合 |

② 税務上の簿価純資産価額が他の通算会社の株式等の帳簿価額を下回り、投資簿価修正によって、当該帳簿価額が減額修正される場合(下記③の場合を除く。)、当該減額修正される部分については、次のいずれも満たす場合を除き、繰延税金負債を計上する。

▶ 他の通算会社に対する株式等の売却等を、当該株式等を保有する会社自身で決めることができる場合 ▶ 予測可能な将来の期間に、他の通算会社の株式等の売却等を行う意思がない場合 |

③ 他の通算会社の株式等について評価損(グループ通算制度の適用前に当該株式等について行った評価損を含む。)を計上している場合で、当該評価損に係る繰延税金資産を計上したときには、他の通算会社の株式等の評価損計上前の帳簿価額と税務上の簿価純資産価額との差額について税効果を合わせて認識する。また、当該評価損に係る繰延税金資産を計上していない場合で、税務上の簿価純資産価額が他の通算会社の株式等の評価損計上前の帳簿価額を下回るとき(当該下回る部分が評価損に係る将来減算一時差異の範囲内である場合に限る。)は、当該下回る部分に係る繰延税金負債を認識しない。

(連結財務諸表上の取扱い)

連結財務諸表においては、個別財務諸表における実務対応報告第42号19項の会計処理によって計上した繰延税金資産及び繰延税金負債を取り崩した上で、連結貸借対照表における通算子会社に対する投資の連結貸借対照表上の価額と税務上の簿価純資産価額との差額を連結財務諸表固有の一時差異と同様に取り扱い、税効果適用指針20項から23項に従って処理する(実務対応報告第42号20項)。

(結論の背景) 投資簿価修正は、株式等の売却等を行う時点において税務上の投資簿価を修正するものであり、売却等を行う時点までの間は税務上の帳簿価額が修正されるものではないことから、投資簿価修正による影響は売却等を行う時点までの間は税効果適用指針 4 項(3)における「一時差異」には該当しないものと考えられる。 しかし、連結納税制度では、実務対応報告第 5 号等において、売却等によって解消するときにその年度の課税所得を増額又は減額する効果を有することから、一時差異と同様に取り扱うものとしていた。 グループ通算制度においては、投資簿価修正の方法が税務上の簿価純資産価額との差額を加算又は減算する方法に変更されているが、売却等によってその年度の課税所得を増額又は減額する効果を有する点は同様であることから、連結納税制度における取扱いを踏襲し、期末時点における他の通算会社の株式等の帳簿価額と税務上の簿価純資産価額との差額を、一時差異と同様に取り扱うこととしたとされている(実務対応報告第42号55項)。 |

(e) 適用時、加入時及び離脱時の取扱い

(適用時の取扱い)

グループ通算制度を新たに適用する場合には、グループ通算制度の適用の承認があった日又は承認があったものとみなされた日の前日を含む連結会計年度及び事業年度(四半期会計期間を含む。)の連結財務諸表及び個別財務諸表から、翌年度よりグループ通算制度を適用するものとして、税効果会計を適用する(実務対応報告第42号21項)。

ただし、適用の承認を受けていない場合であっても、翌年度よりグループ通算制度を適用することが明らかな場合であって、かつ、グループ通算制度に基づく税効果会計の会計処理が合理的に行われると認められる場合には、これらを満たした時点を含む連結会計年度及び事業年度(四半期会計期間を含む。)の財務諸表から、翌年度よりグループ通算制度を適用するものと仮定して、税効果会計を適用することができる(実務対応報告第42号21項)。

(加入時の取扱い)

株式の取得等によって、新たに通算子会社となる(以下「加入」という。)企業がある場合、次のように取り扱う(実務対応報告第42号22項)。

加入前の時点で連結子会社である企業が、新たに通算子会社となる場合 |

当該企業を将来、通算子会社とすることについての意思決定がなされ、かつ、実行される可能性が高いと認められる場合には、これらを満たした時点を含む連結会計年度及び事業年度(四半期会計期間を含む。)の連結財務諸表及び個別財務諸表から、その影響を考慮して税効果会計を適用する。 |

|---|---|

加入前の時点で連結子会社でない企業が、新たに通算子会社となる場合 |

通算子会社となった時から、その影響を考慮して税効果会計を適用する。 ただし、通算子会社となることによって、税務上の繰越欠損金の引継制限や特定資産に係る譲渡等損失額の損金算入制限が課される場合で、通算子会社となる可能性が高く、かつ、当該企業においてもその事実が明らかになっていると認められる場合には、これらを満たした時点を含む事業年度(四半期会計期間を含む。)の個別財務諸表から、損金算入が見込まれない税務上の繰越欠損金及び特定資産に係る将来減算一時差異について繰延税金資産の回収可能性はないものとする。 |

(離脱時の取扱い)

株式の売却等によって、通算子会社でなくなる(以下「離脱」という。)企業がある場合であって、将来、通算子会社でなくなることについての意思決定がなされ、かつ、実行される可能性が高いと認められる場合には、これらを満たした時点を含む連結会計年度及び事業年度(四半期会計期間を含む。)の連結財務諸表及び個別財務諸表から、その影響を考慮して税効果会計を適用する(実務対応報告第42号23項)。

6 開示

(1) 表示

① 法人税及び地方法人税に関する表示

実務対応報告第42号に定めのあるものを除き、法人税及び地方法人税に関する表示は、法人税等会計基準の定めに従う(実務対応報告第42号24項)。

通算税効果額は、法人税及び地方法人税を示す科目に含めて、個別財務諸表における損益計算書に表示する。

また、通算税効果額に係る債権及び債務は、未収入金や未払金などに含めて個別財務諸表における貸借対照表に表示する(実務対応報告第42号25項)。

② 繰延税金資産及び繰延税金負債に関する表示

個別財務諸表における表示 |

通算会社で計上した繰延税金資産及び繰延税金負債の表示は、税効果会計基準等の定めに従う(実務対応報告第42号26項)。 |

|---|---|

連結財務諸表における表示 |

法人税及び地方法人税に係る繰延税金資産及び繰延税金負債は、企業会計基準第28号2項の定めによらず、通算グループ全体の繰延税金資産の合計と繰延税金負債の合計を相殺して、連結貸借対照表の投資その他の資産の区分又は固定負債の区分に表示する(実務対応報告第42号27項)。 |

(2) 注記事項

① 実務対応報告第42号の適用に関する注記

グループ通算制度の適用により、実務対応報告第42号に従って法人税及び地方法人税の会計処理又はこれらに関する税効果会計の会計処理を行っている場合には、その旨を下記②の注記の内容とあわせて注記する(実務対応報告第42号28項)。

② 税効果会計に関する注記

連結財務諸表及び個別財務諸表における税効果会計基準第四及び企業会計基準第28号3項に定める注記は、法人税及び地方法人税と住民税及び事業税を区分せずに、これらの税金全体で注記する(実務対応報告第42号29項)。

(税効果会計基準第四及び企業会計基準第28号3項に定める注記)

|

③ 連帯納付義務に関する注記

通算会社が負っている連帯納付義務については、偶発債務としての注記を要しない(実務対応報告第42号30項)。

7 適用時期等

(1) 適用時期

実務対応報告第42号は、2022年4月1日以後に開始する連結会計年度及び事業年度の期首(12月決算会社では2023年12月期の期首)から適用する。

ただし、税効果会計に関する会計処理及び開示については、2022年3月31日以後に終了する連結会計年度及び事業年度の期末の連結財務諸表及び個別財務諸表(12月決算会社では2022年12月期の期末)から適用することができる(実務対応報告第42号31項)。

(2) 経過措置等

連結納税制度を適用している企業がグループ通算制度に移行する場合、実務対応報告第42号の適用は、会計基準等の改正に伴う会計方針の変更に該当するが、会計方針の変更による影響はないものとみなす。また、会計方針の変更に関する注記は要しない(実務対応報告第42号32項(1))。

単体納税制度を適用している企業が2022年4月1日以後最初に開始する連結会計年度及び事業年度の期首からグループ通算制度に移行する場合の実務対応報告第42号に基づく税効果会計の適用時期については、21項の定め(適用時の取扱い)によらず、31項に定める時期から適用する(実務対応報告第42号32項(2))。

連結納税制度を適用している企業が単体納税制度に移行する場合、31項の定め(適用時期の定め)にかかわらず、グループ通算制度を適用しない旨の届出書を提出した日の属する会計期間(四半期会計期間を含む。)から、2022年4月1日以後最初に開始する事業年度より単体納税制度を適用するものとして税効果会計を適用する(実務対応報告第42号33項)。

Ⅳ 実務対応報告第43号「電子記録移転有価証券表示権利等の発行及び保有の会計処理及び開示に関する取扱い」

ASBJは、2022年8月26日に、実務対応報告第43号「電子記録移転有価証券表示権利等の発行及び保有の会計処理及び開示に関する取扱い」(以下「実務対応報告第43号」という。)を公表した。

1 公表の経緯・目的

2019年5月に成立した「情報通信技術の進展に伴う金融取引の多様化に対応するための資金決済に関する法律等の一部を改正する法律」(令和元年法律第28号)により、金融商品取引法が改正され、いわゆる投資性ICO(Initial Coin Offering。企業等がトークン(電子的な記録・記号)を発行して、投資家から資金調達を行う行為の総称である。)は金融商品取引法の規制対象とされ、各種規定の整備が行われた。

こうした状況を踏まえ、ASBJは、金融商品取引業等に関する内閣府令(以下「金商業等府令」という。)における電子記録移転有価証券表示権利等の発行・保有等に係る会計上の取扱いについて検討を行い、実務対応報告第43号を公表した。

2 範囲及び用語の定義

実務対応報告第43号は、株式会社が金商業等府令第1条第4項第17号に規定される「電子記録移転有価証券表示権利等」を発行又は保有する場合の会計処理及び開示を対象とする(実務対応報告第43号2項)。

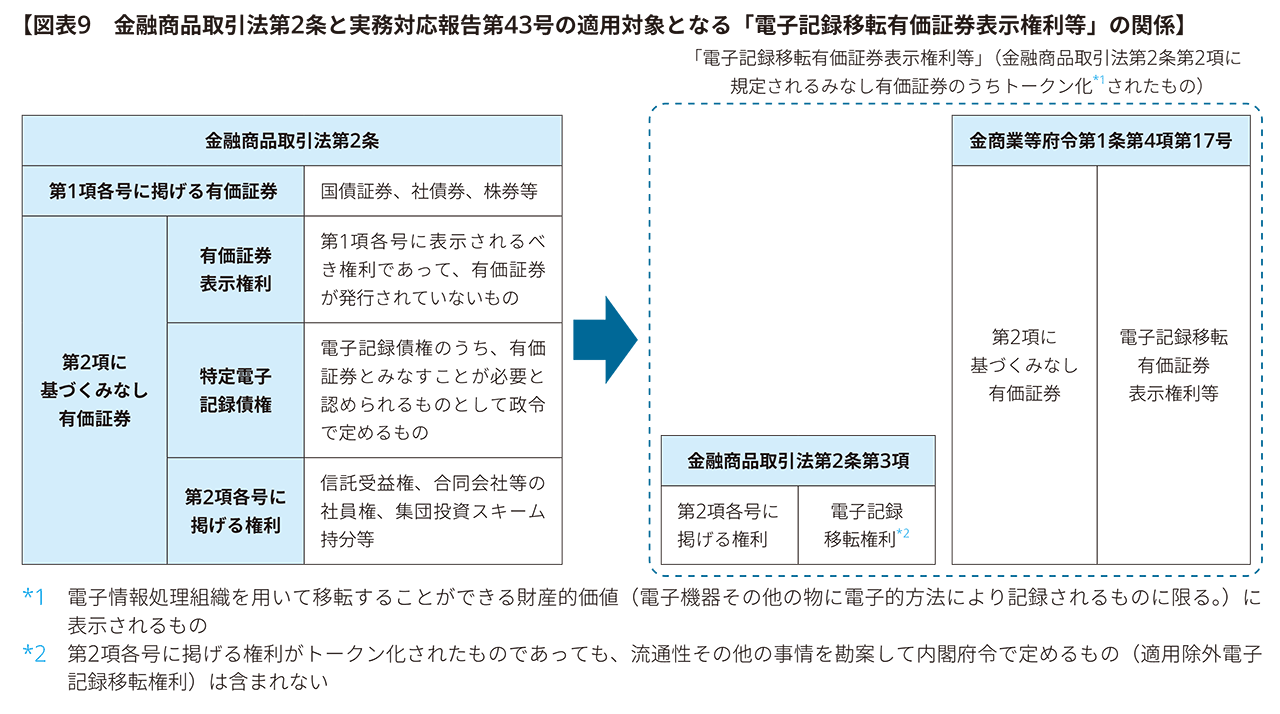

ここで、「電子記録移転有価証券表示権利等」とは、金商業等府令第1条第4項第17号に規定される権利をいい、金融商品取引法第2条第2項に規定される有価証券とみなされるもの(以下「みなし有価証券」という。)のうち、電子情報処理組織を用いて移転することができる財産的価値に表示される場合に該当するものをいう(実務対応報告第43号3項(1))。

金融商品取引法における有価証券と、実務対応報告第43号の対象となる電子記録移転有価証券表示権利等の関係の概要は【図表9】を参照されたい。

(結論の背景) 株式会社以外の信託、持分会社、民法上の任意組合、商法上の匿名組合、投資事業有限責任組合及び有限責任事業組合(以下合わせて「会社に準ずる事業体等」という。)による電子記録移転有価証券表示権利等の発行及び保有の会計処理については、電子記録移転有価証券表示権利等と従来のみなし有価証券(電子記録移転有価証券表示権利等に該当しないみなし有価証券を指す。以下同じ。)の権利の内容は同一であると考えられることから、会社に準ずる事業体等による電子記録移転有価証券表示権利等の発行及び保有の会計処理を検討するにあたっては、会社に準ずる事業体等が従来のみなし有価証券を発行又は保有する場合の会計処理を参考にすることが考えられるが、会社に準ずる事業体等の会計処理は、関係法令又は実務によっており、会計基準上、必ずしも明らかではない(実務対応報告第43号25項)。 そのため、会社に準ずる事業体等による電子記録移転有価証券表示権利等の発行及び保有の会計処理を定める場合、会社に準ずる事業体等における従来のみなし有価証券の発行及び保有の会計処理を明らかにする必要があると考えられるが、その場合、電子記録移転有価証券表示権利等の会計処理を取り扱うとする本プロジェクトの範囲を超えて基準開発が行われることとなる。したがって、可能な限り早期に実務対応報告第43号を公表し利害関係者のニーズに資するという便益を優先し、実務対応報告第43号においては株式会社による発行及び保有の会計処理のみを検討の対象とすることとしたとされている(実務対応報告第43号26項)。 なお、電子記録移転有価証券表示権利等は、今後どのように取引が発展していくかは現時点では予測することが困難であるため、次の論点については2022年3月15日に公表された「資金決済法上の暗号資産又は金融商品取引法上の電子記録移転権利に該当するICOトークンの発行及び保有に係る会計処理に関する論点の整理」の中で関係者から意見を募集し、そこでの要望に基づき別途の対応を図ることの要否を検討することとされていた。 (1) 会社に準ずる事業体等における発行及び保有の会計処理 (2) 株式又は社債を電子記録移転有価証券表示権利等として発行する場合に財又はサービスの提供を受ける権利が付与されるときの会計処理 (3) 暗号資産建の電子記録移転有価証券表示権利等の発行の会計処理 (4) 組合等への出資のうち電子記録移転権利に該当する場合の保有の会計処理 検討の結果、(4)の論点については現時点でその取引量が少なく市場性の有無が不明確であること、それ以外の論点に関しても、電子記録移転有価証券表示権利等に関する取引が今後どのように発展していくかを予測することが現時点では依然として困難であると考えられたため、早期に会計基準を開発することを優先する観点から、これらの論点については実務対応報告第43号では取り扱わないこととされた(実務対応報告第43号23項)。 |

3 会計処理

(1) 会計処理の基本的な考え方

電子記録移転有価証券表示権利等は、金融商品取引法において、金融商品取引法第2条第2項に規定されるみなし有価証券のうち、当該権利に係る記録又は移転の方法その他の事情等を勘案し、内閣府令で定めるものに限るとされており、金商業等府令では、電子情報処理組織を用いて移転することができる財産的価値に表示される場合に該当するものとされている。

電子記録移転有価証券表示権利等は、その定義上、その発行及び保有がいわゆるブロックチェーン技術等を用いて行われる点を除けば、従来のみなし有価証券と同様であり、電子記録移転有価証券表示権利等は従来のみなし有価証券と権利の内容は同一と考えられるため、実務対応報告第43号では、電子記録移転有価証券表示権利等の発行及び保有の会計処理は、基本的に従来のみなし有価証券を発行及び保有する場合の会計処理と同様に取り扱うとされている(実務対応報告第43号27項)。

(2) 電子記録移転有価証券表示権利等の発行の会計処理

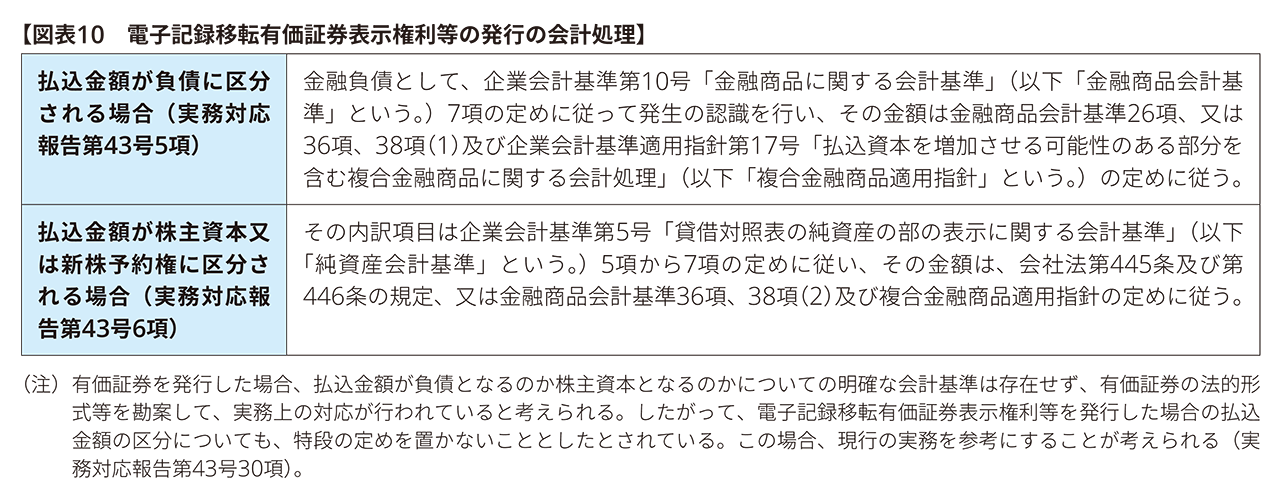

電子記録移転有価証券表示権利等を発行する場合、【図表10】のとおり、その発行に伴う払込金額を負債、株主資本又は新株予約権として会計処理を行う(実務対応報告第43号4項)。

(結論の背景) ここで、一部の信託受益権(金融商品取引法第2条第2項第1号及び第2号に該当するもの)については、金融商品取引法上の有価証券に該当するものの、金融商品会計基準及び金融商品実務指針(以下、金融商品会計基準及び金融商品実務指針を合わせて「金融商品会計基準等」という。)上、有価証券として取り扱われない場合がある。そのため、電子記録移転有価証券表示権利等に該当するこれらの一部の信託受益権について、受託者による信託の会計処理が問題となるが、実務対応報告第43号では株式会社による会計処理のみを定めることとしたため、金融商品会計基準等上の有価証券に該当しない電子記録移転有価証券表示権利等の発行の会計処理は取り扱っていない(実務対応報告第43号29項)。 |

(3) 電子記録移転有価証券表示権利等の保有の会計処理

金融商品取引法上の有価証券について、金融商品会計基準等上、有価証券として取り扱われるものと有価証券として取り扱われないものがある(金融商品実務指針8項及び58項)。

電子記録移転有価証券表示権利等の保有においては、金融商品会計基準等上、有価証券として取り扱われない信託受益権のうち、電子記録移転有価証券表示権利等に該当するものを株式会社が保有する場合も想定される。そのため、上述の発行の場合とは異なり、実務対応報告第43号において、電子記録移転有価証券表示権利等の保有の会計処理については、金融商品会計基準等上の有価証券に該当する場合と該当しない場合に分けて定められている(実務対応報告第43号7項及び33項)。

① 金融商品会計基準等上の有価証券に該当する場合

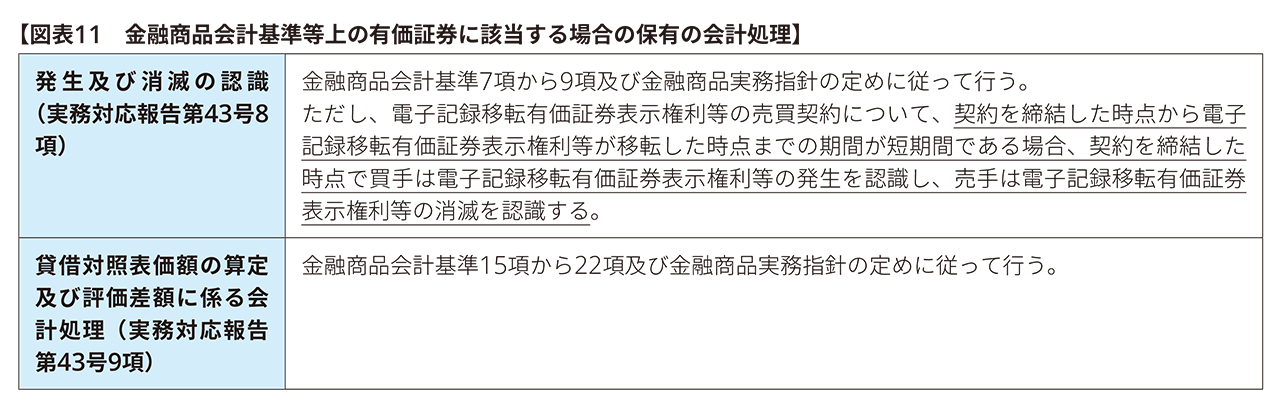

実務対応報告第43号では、金融商品会計基準等上の有価証券に該当する電子記録移転有価証券表示権利等の保有の会計処理について【図表11】のとおり会計処理することが定められている。

約定日に相当する時点等の考え方については、以下のように定められている。

約定日に相当する時点 |

電子記録移転有価証券表示権利等の売買契約を締結した時点を金融商品実務指針における約定日に相当する時点とする。なお、約定日が明確である場合には、当該約定日が売買契約を締結した時点に該当すると考えられる(実務対応報告第43号38項)。 |

|---|---|

受渡日に相当する時点 |

電子記録移転有価証券表示権利等が移転した時点を金融商品実務指針における受渡日に相当する時点とする。なお、電子記録移転有価証券表示権利等が移転した時点は、個々の権利ごとの根拠法に基づき判断することが考えられるが、受渡日が明確である場合には、当該受渡日を電子記録移転有価証券表示権利等が移転した時点として取り扱うことが考えられる(実務対応報告第43号39項)。 |

約定日に相当する時点から受渡日に相当する時点までの期間 |

約定日に相当する時点から受渡日に相当する時点までの期間が短期間かどうかは、我が国の上場株式における受渡しに係る通常の期間と概ね同期間かそれより短い期間であるかどうかに基づいて判断することが考えられる(実務対応報告第43号42項)。 |

(結論の背景) 電子記録移転有価証券表示権利等に該当する金融商品会計基準等上の有価証券を保有する場合の会計処理は、従来のみなし有価証券を保有する場合と同様とすることが考えられるため、発生及び消滅の認識についても、金融商品会計基準等の定めに従うことが考えられる。 しかしながら、電子記録移転有価証券表示権利等の売買に係る事例が限定的である現状を踏まえると、電子記録移転有価証券表示権利等の売買契約においても金融商品実務指針22項における約定日基準の定めに従うこととする場合、約定日及び受渡日が明確ではない場合も生じ得ると考えられ、また、実務上、約定日から受渡日までの期間が市場の規則又は慣行に従った通常の期間であるかどうかの判断が困難である可能性がある。そのため、電子記録移転有価証券表示権利等の売買契約において、約定日に相当する時点、受渡日に相当する時点及び約定日に相当する時点から受渡日に相当する時点までの期間について検討の上、実務対応報告第43号において、電子記録移転有価証券表示権利等の売買契約における発生及び消滅の認識について別途の定めを置くこととしたとされている(実務対応報告第43号37項)。 |

② 金融商品会計基準等上の有価証券に該当しない場合

金融商品会計基準等上の有価証券に該当しない電子記録移転有価証券表示権利等の保有の会計処理は、金融商品実務指針及び実務対応報告第23号「信託の会計処理に関する実務上の取扱い」(以下「実務対応報告第23号」という。)の定めに従って行う(実務対応報告第43号10項)。

ただし、金融商品会計基準等上の有価証券に該当しない電子記録移転有価証券表示権利等のうち、金融商品実務指針及び実務対応報告第23号の定めに基づき、結果的に有価証券として又は有価証券に準じて取り扱うこととされているものについての発生の認識(信託設定時を除く。)及び消滅の認識は、金融商品実務指針及び実務対応報告第23号の定めにかかわらず、実務対応報告第43号8項の定め(金融商品会計基準等上の有価証券に該当する場合の定め)に従って行う(実務対応報告第43号10項)。

(結論の背景) 電子記録移転有価証券表示権利等の発生及び消滅の認識については、従来の有価証券の売買契約とは異なり、約定日及び受渡日が明確ではない場合も生じ得ると考えられることなどから、金融商品会計基準等上の有価証券に該当する電子記録移転有価証券表示権利等について、従来の有価証券の定めとは異なる定め(実務対応報告第43号8項の定め)が置かれている。 そのため、金融商品会計基準等上の有価証券に該当しない電子記録移転有価証券表示権利等のうち、金融商品実務指針及び実務対応報告第23号の定めに基づき、結果的に有価証券として又は有価証券に準じて取り扱うこととされているものについての発生の認識(信託設定時を除く。)及び消滅の認識は、実務対応報告第43号8項の定め(金融商品会計基準等上の有価証券に該当する場合の定め)に従うこととしたとされている(実務対応報告第43号46項)。 |

4 開示

電子記録移転有価証券表示権利等を発行又は保有する場合の表示方法及び注記事項は、みなし有価証券が電子記録移転有価証券表示権利等に該当しない場合に求められる表示方法及び注記事項と同様とされている(実務対応報告第43号11項及び12項)。

5 適用時期

実務対応報告第43号は、2023年4月1日以後開始する事業年度の期首(12月決算会社では2024年12月期の期首)から適用する。ただし、実務対応報告第43号の公表日以後終了する事業年度及び四半期会計期間から適用することができる(実務対応報告第43号13項)。

以 上

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。