改正企業会計基準第27号「法人税、住民税及び事業税等に関する会計基準」等の解説 ブックマークが追加されました

ナレッジ

改正企業会計基準第27号「法人税、住民税及び事業税等に関する会計基準」等の解説

月刊誌『会計情報』2023年1月号

公認会計士 宗延 智也

1.はじめに

2022年10月28日に、企業会計基準委員会(ASBJ)は、次の企業会計基準及び企業会計基準適用指針(以下「本会計基準等」という。)の改正基準を公表した。

- 企業会計基準第27号「法人税、住民税及び事業税等に関する会計基準」(以下「法人税等会計基準」という。)

- 企業会計基準第25号「包括利益の表示に関する会計基準」(以下「包括利益会計基準」という。)

- 企業会計基準適用指針第28号「税効果会計に係る会計基準の適用指針」(以下「税効果適用指針」という。)

2018年2月に企業会計基準第28号「『税効果会計に係る会計基準』の一部改正」等(以下「企業会計基準第28号等」という。)が公表され、日本公認会計士協会(JICPA)における税効果会計に関する実務指針のASBJへの移管が完了したが、その審議の過程で、次の2つの論点について、企業会計基準第28号等の公表後に改めて検討を行うこととされていた。

(1)法人税等の計上区分(その他の包括利益に対する課税)

(2)グループ法人税制が適用される場合の子会社株式等(子会社株式又は関連会社株式をいう。以下同じ。)の売却に係る税効果

上記の2つの論点については、移管の完了後、まず、法人税等の計上区分(その他の包括利益に対する課税)について審議が開始されたが、令和2年度の税制改正においてグループ通算制度が創設されたことに伴い、グループ通算制度を適用する場合の取扱いについての検討が優先され、上記の2つの論点についての審議が中断された。その後、2021年8月に実務対応報告第42号「グループ通算制度を適用する場合の会計処理及び開示に関する取扱い」が公表され、上記の2つの論点についての審議が再開された。

本会計基準等は、2022年3月30日に公表された企業会計基準公開草案第71号(企業会計基準第27号の改正案)「法人税、住民税及び事業税等に関する会計基準(案)」等(以下「公開草案」という。)に対して寄せられた意見を踏まえて検討が行われ、公開草案の内容を一部修正した上で公表されたものである。

本稿では、本会計基準等について解説する。

2.法人税等の計上区分(その他の包括利益に対する課税)に関する改正

(1)対象となる取引及び改正の経緯

その他の包括利益に計上された取引又は事象(以下「取引等」という。)が、課税所得計算上の益金又は損金に算入され、法人税、住民税及び事業税等が課される場合がある。例えば、次のような場合である(改正企業会計基準第27号「法人税、住民税及び事業税等に関する会計基準」等の公表にあたって(以下「公表にあたって」という。))。

① グループ通算制度(従来の連結納税制度を含む。)の開始時又は加入時に、会計上、評価・換算差額等又はその他の包括利益累計額が計上されている資産又は負債に対して、税務上、時価評価が行われ、課税所得計算に含まれる場合

② 非適格組織再編成において、会計上、評価・換算差額等又はその他の包括利益累計額が計上されている資産又は負債に対して、税務上、時価評価が行われ、課税所得計算に含まれる場合

③ 投資をしている在外子会社の持分に対してヘッジ会計を適用している場合などにおいて、税務上は当該ヘッジ会計が認められず、課税される場合

④ 退職給付について確定給付制度を採用しており、連結財務諸表上、未認識数理計算上の差異等をその他の包括利益累計額として計上している場合において、確定給付企業年金に係る規約に基づいて支出した掛金等の額が、税務上、支出の時点で損金の額に算入される場合

改正前の法人税等会計基準では、当事業年度の所得等に対する法人税、住民税及び事業税等は、法令に従い算定した額を損益に計上することとされている。そのため、これらの取引等についてはその他の包括利益に計上される一方で、これらに対して課される法人税、住民税及び事業税等は損益に計上されることとなり、税引前当期純利益と税金費用の対応関係が図られていないのではないかとの意見が聞かれた。

そこで、このようなその他の包括利益に対して課される法人税、住民税及び事業税等のほか、株主資本に対して課される法人税、住民税及び事業税等も含めて、所得に対する法人税、住民税及び事業税等の計上区分について見直しが行われている(改正後の法人税等会計基準第25-2項)。

なお、株主資本に対して課税される場合については、従来から税効果適用指針等において取扱いが示されている。当該取扱いについては、子会社に対する投資の追加取得や子会社の時価発行増資等に伴い生じた親会社の持分変動による差額に係る連結財務諸表固有の一時差異について、資本剰余金を相手勘定として繰延税金資産又は繰延税金負債を計上しており、その後、当該子会社に対する投資を売却した場合等を除いて、本会計基準等の改正による会計処理への影響はない(「公表にあたって」の「株主資本又はその他の包括利益に計上する金額の算定に関する取扱い」)。

(2)法人税等の計上区分についての原則

改正後の法人税等会計基準においては、法人税等の計上区分についての原則として、次のように会計処理することとされている(改正後の法人税等会計基準第5項、第5-2項及び第8-2項)。

当事業年度の所得に対する法人税、住民税及び事業税等を、その発生源泉となる取引等に応じて、損益、株主資本及びその他の包括利益に区分して計上する。 |

法人税、住民税及び事業税等の計上区分に関しては複数の考え方があり得るが、次の理由から、法人税、住民税及び事業税等を、その発生源泉となる取引等の処理と整合させ、所得を課税標準とする税金については、損益、株主資本及びその他の包括利益(又は評価・換算差額等)の各区分に計上する考え方が採用されている(改正後の法人税等会計基準第29-2項及び第29-3項)。

① この考え方を採用した場合、税引前当期純利益と所得に対する法人税、住民税及び事業税等の間の税負担の対応関係が図られる。

② 税効果額については、税効果適用指針において、この考え方と同様に取り扱われており、また、国際的な会計基準においても、この考え方と同様に処理することとされている。

(3)複数の区分に関連することにより、株主資本又はその他の包括利益に計上する金額を算定することが困難な場合の取扱い

(2)に記載した法人税等の計上区分についての原則に対する例外的な定めとして、次のように定められている(改正後の法人税等会計基準第5-3項(2))。

課税の対象となった取引等が、損益に加えて、株主資本又はその他の包括利益に関連しており、かつ、株主資本又はその他の包括利益に対して課された法人税、住民税及び事業税等の金額を算定することが困難である場合には、当該税額を損益に計上できる。 |

なお、この例外的な定めに該当する取引として、本会計基準等の開発時点においては、退職給付に関する取引が想定されている。

本会計基準等の審議の過程で、本稿2.(1)④に記載した退職給付に関する掛金等の額に対する課税に関して、会計上、掛金等の額は退職給付に係る負債の減額として扱われ、当該退職給付に係る負債は連結財務諸表上、その他の包括利益として計上した未認識数理計算上の差異等を含むことから、その他の包括利益に対して課税されていることになるか否かについての検討が行われた。

この点、掛金等の額は確定給付企業年金制度等に基づいて計算されているが、当該計算と会計上の退職給付計算は、その方法や基礎が異なることから、掛金等の額を数理計算上の差異等と紐づけることは困難であり、掛金等の額に数理計算上の差異等に対応する部分が含まれるか否かは一概には決定できず、そのような金額の算定は困難であると考えられる。

また、仮に、何らかの仮定に基づいて金額の算定を行うこととした場合、そのような仮定に基づいて会計処理された情報の有用性は限定的であると考えられる(改正後の法人税等会計基準第29-6項)。

そこで、退職給付に関しては例外を定めることとして検討が行なわれた。この点、現時点においてはその他の領域で同様の論点が生じる状況は限定的であると考えられるものの、今後、税法等の改正によってそのような状況が生じる可能性があることから、このような取り扱いとされている(改正後の法人税等会計基準第29-7項)。

(4)その他の会計処理

① 重要性が乏しい場合の取扱い

本稿2.(2)に記載した法人税等の計上区分についての原則を一律に求める場合、コストが便益に見合わないこともあるとの意見を踏まえ、損益に計上されない当事業年度の所得に対する法人税、住民税及び事業税等の金額に重要性が乏しい場合には、当該法人税、住民税及び事業税等を当期の損益に計上できることとされている(改正後の法人税等会計基準第5-3項(1)及び第29-5項)。

② 株主資本及びその他の包括利益に計上する金額の算定に関する取扱い

本稿2.(2)に記載した法人税等の計上区分についての原則において、各区分に計上する金額をどのように算定するかに関して、実務に配慮しつつ、個々の状況に応じて適切な判断がなされることを意図して、次のような取り扱いが定められている(改正後の法人税等会計基準第5-4項及び第29-8項)。

- 株主資本又はその他の包括利益の区分に計上する法人税、住民税及び事業税等は、課税の対象となった取引等について、株主資本又はその他の包括利益に計上した金額に、課税の対象となる企業の対象期間における法定実効税率を乗じて算定する

- ただし、課税所得が生じていないことなどから法令に従い算定した額がゼロとなる場合に、株主資本又はその他の包括利益の区分に計上する法人税、住民税及び事業税等についてもゼロとするなど、他の合理的な計算方法により算定することができる

③ その他の包括利益の組替調整(リサイクリング)に関する取扱い

これまで我が国においては、当期純利益の総合的な業績指標としての有用性の観点から、その他の包括利益に計上された項目については、当期純利益に組替調整(リサイクリング)することを会計基準に係る基本的な考え方としている。これを踏まえ、その他の包括利益累計額に計上された法人税、住民税及び事業税等については、当該法人税、住民税及び事業税等が課される原因となる取引等が損益に計上された時点で、これに対応する税額を損益に計上することとされている(改正後の法人税等会計基準第5-5項、第29-9項及び第29-10項)。

④ 関連する繰延税金資産又は繰延税金負債を計上していた場合の取扱い

改正前の税効果適用指針では、親会社の持分変動による差額に係る連結財務諸表固有の一時差異について繰延税金資産又は繰延税金負債を計上していた場合、資本剰余金を相手勘定としている一方で、子会社に対する投資の売却時に当該親会社の持分変動による差額に係る一時差異が解消することにより繰延税金資産又は繰延税金負債を取り崩すときは、対応する額を法人税等調整額に計上することとされている。

この点、本稿2.(2)に記載した法人税等の計上区分についての原則に従えば、株主資本に対して課税される場合には、法人税、住民税及び事業税等を株主資本の区分に計上することになることから、このような会計処理を求める必要性は乏しくなったものと考えられる(改正後の税効果適用指針第123項から第124項)。

そこで、改正後の税効果適用指針第30項においては、親会社の持分変動による差額に係る連結財務諸表固有の一時差異について、資本剰余金を相手勘定として繰延税金資産又は繰延税金負債を計上していた場合で、当該子会社に対する投資を売却し、一時差異が解消した際の繰延税金資産又は繰延税金負債の取崩しについては、資本剰余金を相手勘定として取り崩すこととされている(改正後の税効果適用指針第9項(3)、第30項及び第31項)。

(5)その他の包括利益の開示に関する取扱い

従来から、包括利益計算書においては、その他の包括利益の内訳項目は税効果を控除した後の金額で表示するとともに、内訳項目別の税効果の金額を注記することとされている。本稿2.(2)に記載した法人税等の計上区分についての原則に従って、その他の包括利益に計上される法人税、住民税及び事業税等についても、その他の包括利益に関する税金に係る項目であるという点は税効果と同様である。

そのため、改正後の包括利益会計基準においては、その他の包括利益の開示に関する取扱いとして、次のように改正されている(改正後の包括利益会計基準第8項及び第30-2項)。

その他の包括利益の内訳項目から控除する「税効果の金額」及び注記する「税効果の金額」について、「その他の包括利益に関する、法人税その他利益に関連する金額を課税標準とする税金及び税効果の金額」に改正する。 |

なお、公開草案においては、「税効果の金額」を「税金費用の金額」とすることが提案されていたが、その他の包括利益に関する法人税等及び税効果に対して、「税金費用」という用語を使用した場合、「税金費用」の用語が意味する範囲を広げることとなり、国際財務報告基準(IFRS)における「税金費用」の範囲と異なることになるのではないかとの意見が聞かれた(第486回企業会計基準委員会(2022年9月6日開催)審議事項(3)-2-1-2)。そこで、本会計基準等では「税金費用」という用語は用いないこととされ、上記の取扱いに変更されている。

3.グループ法人税制が適用される場合の子会社株式等の売却に係る税効果に関する改正

(1)対象となる取引及び改正の経緯

連結会社間において、グループ法人税制1が適用される場合、子会社株式等を売却した際に、当該売却に伴い生じた売却損益について、税務上の要件を満たせば課税所得計算において繰り延べることとされている(法人税法第61条の11)。

具体的には、完全支配関係2がある内国法人間で、譲渡損益調整資産3を譲渡した場合、課税所得計算上、当該資産の譲渡に係る譲渡損益(売却損益)を繰り延べ、譲受法人において、当該資産の再譲渡等の一定の事由4が生じたときに、譲渡損益(売却損益)を益金の額又は損金の額に算入することとされている5。

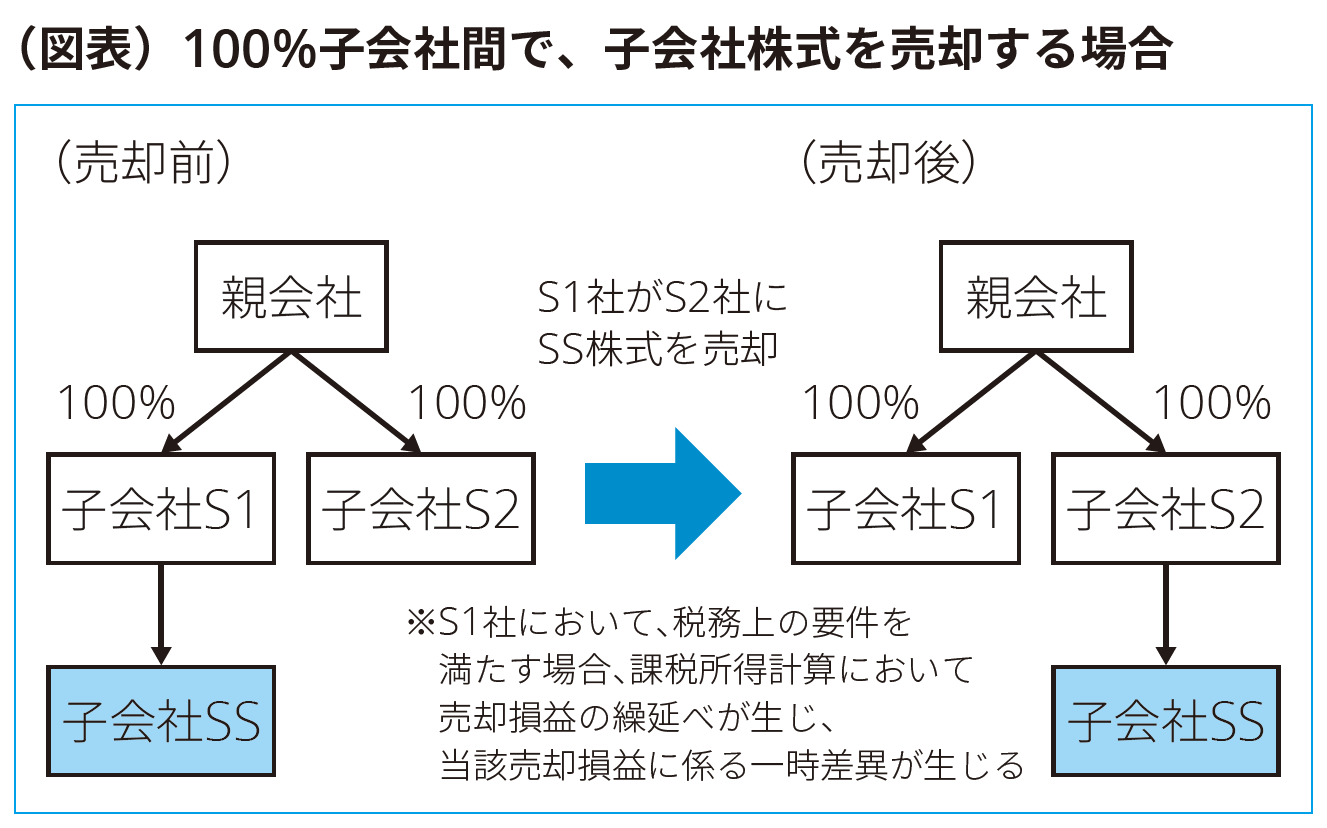

例えば、(図表)のように、ある親会社の100%子会社(S1社)が、その子会社株式(SS株式)を保有し、当該SS株式を連結グループ内の他の100%子会社(S2社)に売却する場合において、売却した事業年度にS1社で生じた売却損益が、税務上の要件を満たす場合、課税所得計算において当該売却損益を繰り延べることとなる。このように、完全支配関係にある国内会社間における資産の移転に伴い、売却損益の繰延べに係る税務上の調整資産又は負債が生じると、将来減算一時差異又は将来加算一時差異が生じ、これに係る繰延税金資産又は繰延税金負債の計上の要否を税効果適用指針に従って検討する必要がある。

本会計基準等では、このような取引が生じた場合の会計処理の定めが改正されている。

改正前の税効果適用指針では、当該子会社株式等を売却した企業の個別財務諸表において、当該売却損益に係る一時差異に対して繰延税金資産又は繰延税金負債が計上されているときは、連結決算手続上、当該一時差異に係る繰延税金資産又は繰延税金負債の額は修正しないこととされている。

しかしながら、税引前当期純利益と税金費用を合理的に対応させることが税効果会計の目的とされている中で、改正前の税効果適用指針での取扱いは、連結決算手続上、消去される取引に対して税金費用を計上するものであり、税引前当期純利益と税金費用が必ずしも適切に対応していないとの意見が聞かれた(改正後の税効果適用指針第143-2項)。こうした意見を踏まえ、検討が行われ、現行の取扱いを見直す改正が行われている。

(2)会計処理の見直し

① 連結財務諸表における取扱い

改正後の税効果適用指針では、連結会社間における子会社株式等の売却に伴い生じた売却損益について、税務上の要件を満たし課税所得計算において当該売却損益を繰り延べる場合(法人税法第61条の11)、当該売却に係る連結財務諸表上の税引前当期純利益と税金費用との対応関係の改善を図る観点から、連結財務諸表において、次の処理を行うこととされている(改正後の税効果適用指針第22項、第23項、第39項、第105-2項、第106-2項、第143項及び第143-2項)。

|

なお、公開草案に寄せられた意見には、当該売却損益に係る一時差異は、子会社に対する投資に係る一時差異とその解消事由が類似していることから、両者の性質についての整理を求めるものがあり、改めて検討が行われた(第486回企業会計基準委員会(2022年9月6日開催)審議事項(3)-2-2-1)。

当該検討の結果、売却損益に係る一時差異と、子会社に対する投資に係る一時差異には、次のような相違があることから、改正後の税効果適用指針において「当該売却損益に係る一時差異が投資に係る一時差異とは性格が異なるものである」点が明確化されている(改正後の税効果適用指針第143-2項)。

- 売却損益に係る一時差異は、譲渡法人が当該譲渡資産に係る譲受法人との間に完全支配関係を有しなくなったときにも解消するなど、子会社に対する投資に係る一時差異と完全に解消事由が一致するわけではない。

- 子会社に対する投資に係る一時差異は、完全支配関係にある内国子会社の清算時の配当や清算損など、その解消時に益金又は損金に算入されない場合がある一方、売却損益に係る一時差異は、解消事由が生じた場合には必ず益金又は損金に算入されることから、実現される蓋然性が高いと考えられる。

② 個別財務諸表における取扱い

連結会社間における子会社株式等の売却に伴い生じた売却損益について、税務上の要件を満たし課税所得計算において当該売却損益を繰り延べる場合(法人税法第61条の11)、当該子会社株式等を売却した企業の個別財務諸表における処理については、次の理由から、改正前の税効果適用指針第17項の取扱い(当該売却損益に係る一時差異について、税効果適用指針第8項及び第9項に従って繰延税金資産又は繰延税金負債を計上する。)を見直さないこととされている(税効果適用指針改正案第143-2項)。

- 当該子会社株式等の売却により将来加算一時差異が生じているにもかかわらず繰延税金負債を計上しない取扱いは、一部の場合を除き、一律に繰延税金負債を計上する税効果適用指針の取扱いに対する例外的な取扱いとなるため、その適用範囲は限定することが考えられる。

- 個別財務諸表においては、連結財務諸表とは異なり、売却損益が消去されないことから、税金費用を計上しないこととした場合には税引前当期純利益と税金費用との対応関係が図られないこととなると考えられる。

4.適用時期等

(1)適用時期

本会計基準等により、法人税等の計上区分(その他の包括利益に関する課税)については、その他の包括利益に対して課税される場合の会計処理などが変更になることから、一定の周知期間又は準備期間が必要となる一方で、早期適用への一定のニーズがあると考えられるため、適用時期は次のように定められている(改正後の法人税等会計基準第20-2項及び第42項並びに改正後の税効果適用指針第65-2項及び第162項)。

|

(2)経過措置

① 法人税等の計上区分(その他の包括利益に対する課税)

法人税等の計上区分(その他の包括利益に対する課税)については、次のような経過的な取扱いが定められている(改正後の法人税等会計基準第20-3項)。

会計方針の変更による累積的影響額を適用初年度の期首の利益剰余金に加減するとともに、対応する金額を資本剰余金、評価・換算差額等又はその他の包括利益累計額のうち、適切な区分に加減し、当該期首から新たな会計方針を適用することができる。 |

本稿2.(2)に記載した法人税等の計上区分についての原則を過去の期間に遡及適用することを求めた場合、財務諸表作成者の過度な負担が生じる可能性がある。

一方、過年度に生じた取引等についての累積的影響額を当期の財務諸表に反映しない場合、将来のリサイクリングを行う期間において、リサイクリング部分についての法人税等が損益に計上されないことから、当該期間における税引前当期純利益と税金費用の対応関係が図られないこととなる。そのため、過年度に生じた取引等についての累積的影響額を当期の財務諸表に反映させることが考えられるが、これは、新たな会計方針を過去の期間に遡及適用しない場合でも、当該累積的影響額を当期の財務諸表の期首時点の純資産の部に反映することによって達成されると考えられる。

また、このような累積的影響額については、原則として、過年度において課税されたその他の包括利益の金額に、当該年度の法定実効税率を乗じて算定することになるが、このような情報は、過去の実績値であり、また、重要性が乏しい場合には、損益に計上することができることとしていることから、情報の入手は可能な場合が多いと考えられる。

さらに、新たな会計方針を過去の期間に遡及適用することによる便益が限定的と考えられることも考慮し、上記の取扱いとされている(改正後の法人税等会計基準第43項)。

② グループ法人税制が適用される場合の子会社株式等の売却に係る税効果

グループ法人税制が適用される場合の子会社株式等の売却に係る税効果については、特段の経過的な取扱いは定めないこととされている(改正後の税効果適用指針第163項(2))。

これは、次の事項を踏まえ、遡及適用が困難となる可能性は低いと考えられることによるものである。

- 対象となる取引は、売却元企業の税務申告書に譲渡損益調整勘定等として記載されているため、過去の期間における対象取引の把握は可能と考えられる。

- 会計処理については、購入側の企業における再売却等についての意思の有無により判断することになるが、この点についても、過去の連結財務諸表における子会社等に対する投資に係る一時差異への税効果会計の適用において、一定の判断がなされていたと考えられる。

したがって、これまでの期間に、連結財務諸表において、当該子会社株式等の売却損益に係る一時差異に対して繰延税金資産又は繰延税金負債が計上されている場合は、改正後の取扱いを過去の期間のすべてに遡及適用し、表示する財務諸表のうち、最も古い期間の期首の資産、負債及び純資産の額に反映することになる。

5.おわりに

本会計基準等の公表に伴い、次のJICPAの実務指針等の改正が公表されているため、併せて参照していただきたい。

- 会計制度委員会報告第4号「外貨建取引等の会計処理に関する実務指針」

- 会計制度委員会報告第7号「連結財務諸表における資本連結手続に関する実務指針」

- 会計制度委員会報告第9号「持分法会計に関する実務指針」

- 会計制度委員会報告第14号「金融商品会計に関する実務指針」

- 会計制度委員会「金融商品会計に関するQ&A」

以 上

1 グループ法人税制とは、平成22年度税制改正において創設された制度で、完全支配関係のある法人グループに適用されるものであり、単体課税を行っている法人にも、グループ通算制度(従来の連結納税制度)を選択している法人にも適用される。

2 「完全支配関係」とは一の者が法人の発行済株式等の全部を直接若しくは間接に保有する関係として政令で定める関係又は一の者との間に当事者間の完全支配の関係がある法人相互の関係をいうと定義され(法人税法第2条第12号の7の6)、100%持株関係をいう。

3 「譲渡損益調整資産」とは、固定資産、棚卸資産たる土地(土地の上に存する権利を含む。)、有価証券(売買目的有価証券等を除く。)、金銭債権及び繰延資産で、その資産の譲渡直前の帳簿価額が1,000万円以上のものをいう(法人税法第61条の11及び法人税法施行令第122条の12)。

4 「一定の事由」とは、譲渡損益調整資産の譲渡、償却、評価替え、貸倒れ、除却等のほか、譲渡法人が譲受法人と完全支配関係を有しないこととなった場合も含まれる(法人税法第61条の11及び法人税法施行令第122条の12)。

5 ただし、グループ通算制度が適用されている場合、完全支配関係のある内国法人間の譲渡損益の繰延べのうち、通算子法人株式の譲渡損益については繰り延べないこととされている(法人税法第61条の2第17項)。

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。