令和5年度税制改正大綱の概要 ブックマークが追加されました

ナレッジ

令和5年度税制改正大綱の概要

月刊誌『会計情報』2023年2月号

デロイト トーマツ税理士法人 公認会計士・税理士 大野 久子

はじめに

令和4年12月16日、与党より令和5年度税制改正大綱(以下「大綱」)が公表され、23日に閣議決定された。

大綱では、「マーケット」、「産業」、「人材」への成長投資を一体的に強化するとともに、税制に限らない分配政策も適切に組み合わせることにより、一人でも多くの国民が豊かさを享受できる「成長と分配の好循環」の連鎖を生み出していくこととされている。そのために、オープンイノベーション促進税制は、M&Aに適用できるよう、ニューマネーを伴わない既存株式の取得も対象とされ、研究開発税制においては、投資を増加させるインセンティブが更に強化されるほか、高度な研究人材に対する人件費を対象とする特別試験研究費の新たな類型が設けられる。

国際課税制度の見直しに係る国際合意に沿って、法人税の引下げ競争に歯止めをかけ、企業間の公平な競争環境の整備に資するグローバル・ミニマム課税が、令和6年4月1日以後に開始する対象会計年度から導入される。

また、わが国の防衛力の抜本的な強化を行うに当たり、歳出・歳入両面から安定的な財源を確保するために、令和6年度以降複数年かけて段階的に、法人税、所得税及びたばこ税について、税制措置が実施される予定とのことである。

大綱に掲げられた改正項目のうち、主要な項目は、以下のとおりである。

なお、以下の内容は大綱に基づくものであり、実際の適用に当たっては、令和5年3月までに成立が見込まれる関連法令等を確認する必要がある点に、留意されたい。

法人課税

1.ᅠ 試験研究を行った場合の税額控除制度(研究開発税制)の見直し

研究開発税制については、研究開発投資を増額するインセンティブが働くような控除率カーブの見直しや控除上限の引上げに加え、特別試験研究費の額に係る税額控除の対象となる試験研究費の範囲の見直し等が行われる(所得税についても同様)。

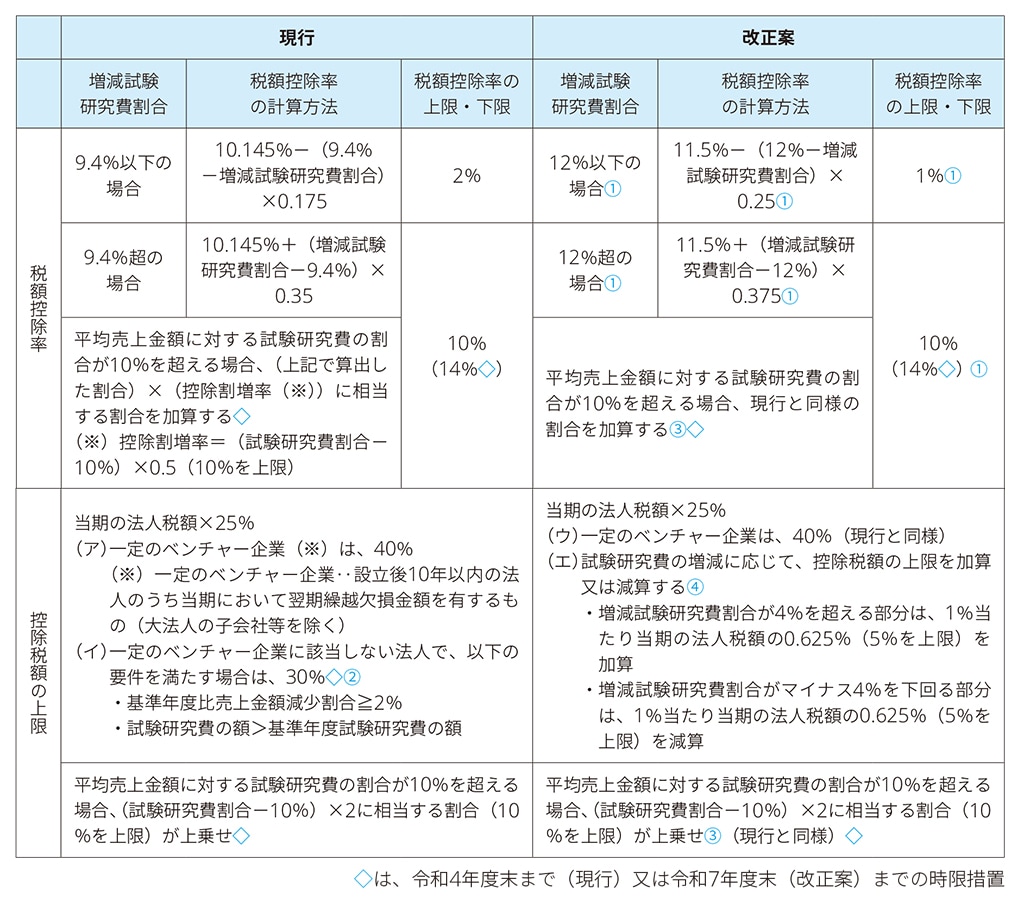

(1)一般試験研究費の額に係る税額控除制度の見直し

一般試験研究費の額に係る税額控除制度における税額控除率の算式について、よりインセンティブが働くよう、控除率カーブの見直し及び控除率の下限の引下げが行われる。また、控除税額の上限についても、一律に設定されている控除税額の上限を試験研究費の増減に応じて変動させる仕組みが導入される。

改正案の概要は下表のとおりであり、改正項目①~④については以下の説明を参照されたい。

① 一般試験研究費の額に係る税額控除制度について、税額控除率の計算及び税額控除率の下限が見直される。税額控除率の下限は改正案では1%(現行:2%)とされている。また、税額控除率の上限を14%とする特例の適用期限が3年延長される。

② 基準年度比売上金額減少割合が2%以上であり、かつ、試験研究費の額が基準年度試験研究費の額を超える事業年度の控除税額の上限に当期の法人税額の5%が上乗せされる措置は、適用期限の到来をもって廃止される。

③ 平均売上金額に対する試験研究費の割合が10%を超える場合における、税額控除率の加算措置及び控除税額上限の上乗せ措置の適用期限が3年延長される。

④ 令和5年4月1日から令和8年3月31日までの間に開始する各事業年度の控除税額の上限について、増減試験研究費割合に応じて加減算される特例が適用される。また、平均売上金額に対する試験研究費の割合が10%を超える場合には、上記の特例と試験研究費の額が平均売上金額の10%を超える場合における控除税額の上限の上乗せ特例とのうち控除税額の上限が大きくなる方の特例が適用される。

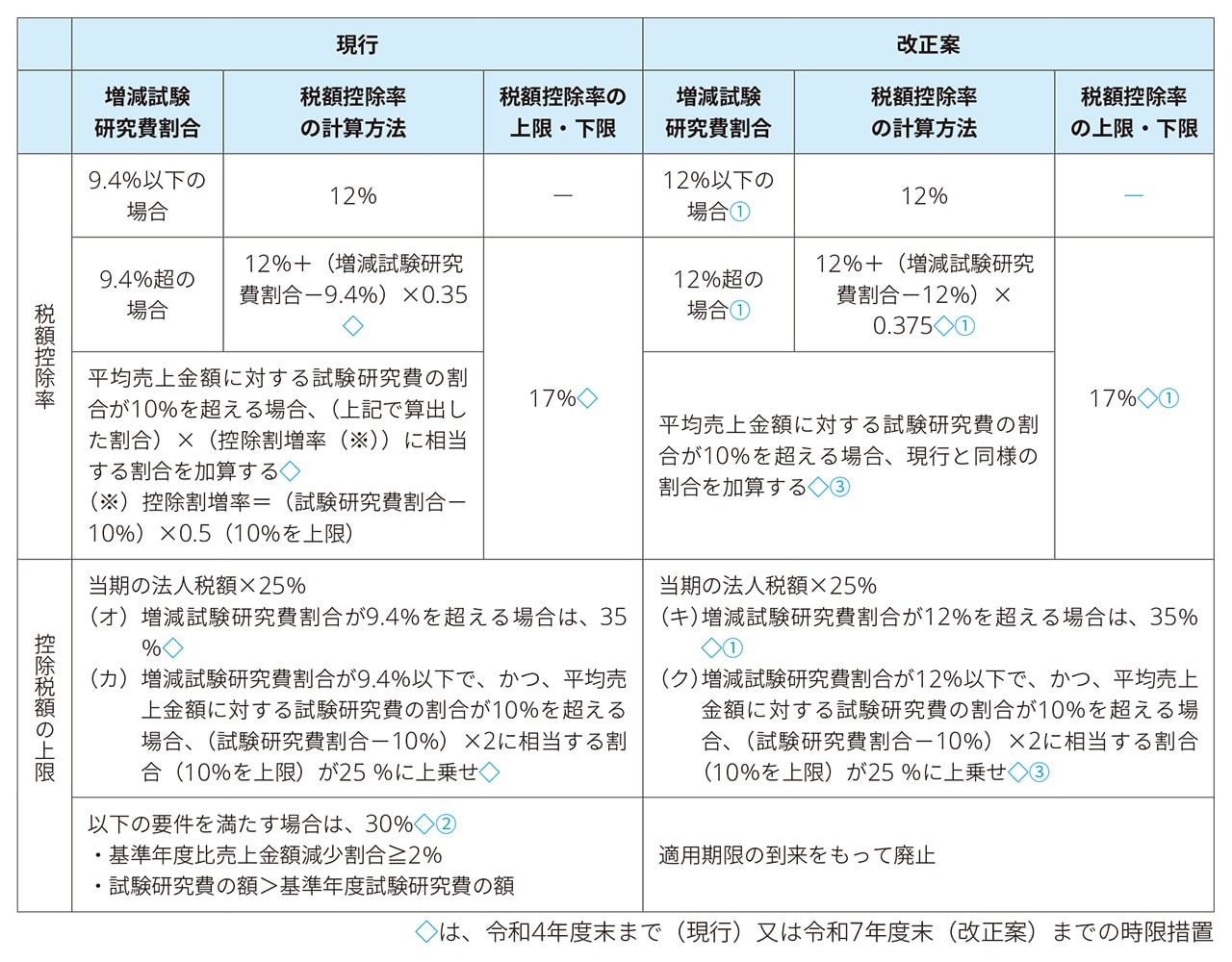

(2)中小企業技術基盤強化税制に係る税額控除制度の見直し

中小企業者等に対して適用される、中小企業技術基盤強化税制に係る税額控除制度についても、上記(1)と同様の趣旨により、次のとおり控除率カーブの見直しが行われる。改正案の概要は下表のとおりであり、改正項目①~③については以下の説明を参照されたい。

① 中小企業技術基盤強化税制について、増減試験研究費割合が9.4%を超える場合の特例が、増減試験研究費割合の12%を超える場合の特例要件を強化される見直しが行われ、その適用期限が3年延長される。税額控除率の上限及び控除税額の上限は、現行と同じくそれぞれ17%と及び35%される。

② 基準年度比売上金額減少割合が2%以上であり、かつ、試験研究費の額が基準年度試験研究費の額を超える事業年度の控除税額の上限に当期の法人税額の5%が上乗せされる措置は、適用期限の到来をもって廃止される。

③ 上記(1)③と同様に、平均売上金額に対する試験研究費の割合が10%を超える場合における、税額控除率の加算措置及び控除税額上限の上乗せ措置の適用期限が3年延長される。

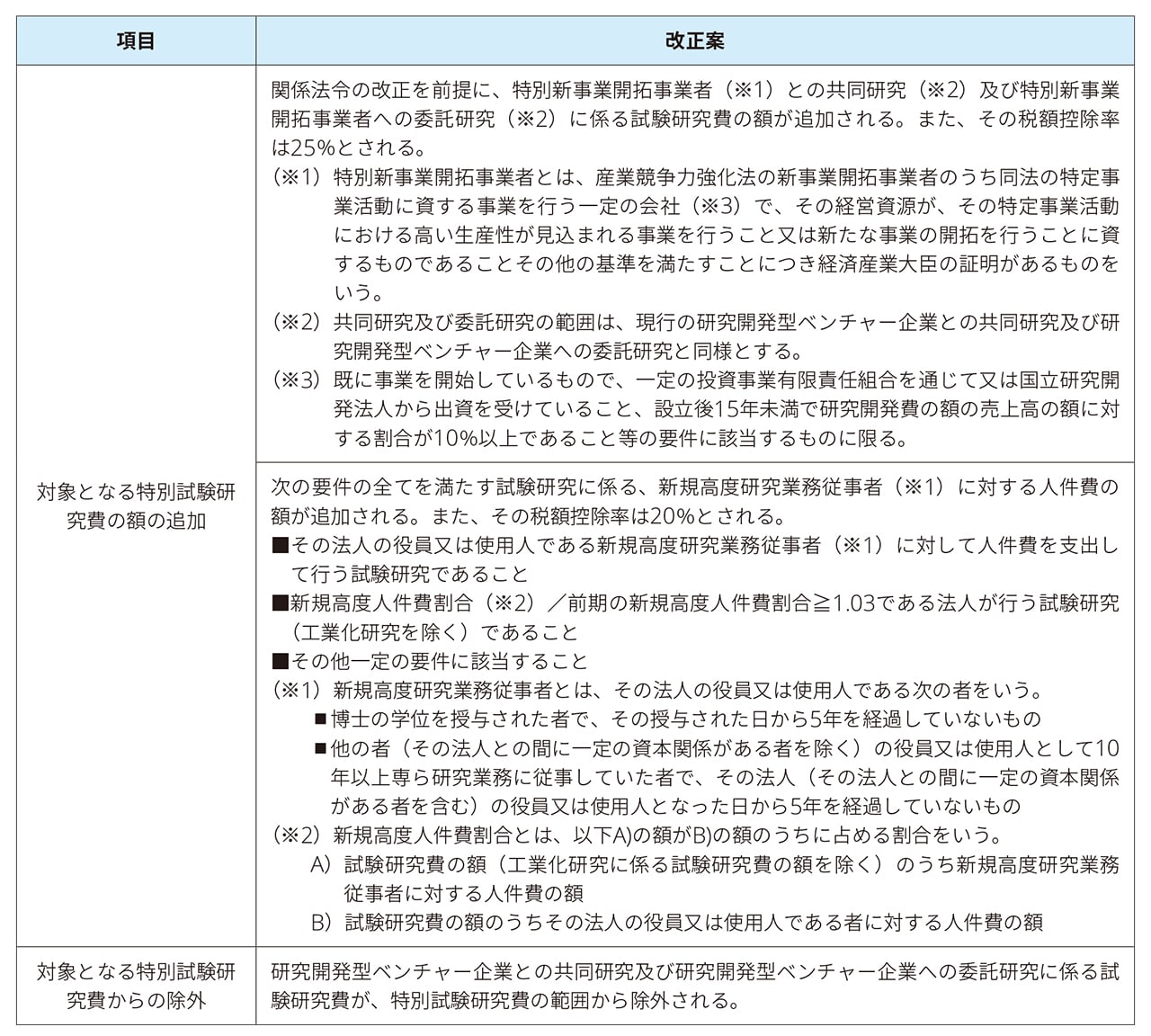

(3)特別試験研究費の範囲の見直し

特別試験研究費の額に係る税額控除制度の対象となる試験研究費について、以下の見直しが行われる。

(4) その他

その他、以下の見直しが予定されている。

項目 |

改正案 |

対象となる試験研究費の額の範囲等 |

■試験研究費のうち対価を得て提供する新たな役務の開発に係る試験研究のために要する一定の費用について、既に有する大量の情報を用いる場合についても対象とされる ■試験研究費の範囲から、性能向上を目的としないことが明らかな開発業務の一部として考案されるデザインに基づき行う設計及び試作に要する費用が除外される ■分割等があった場合の調整計算の特例の適用を受けるための手続の見直しその他の所要の措置がとられる |

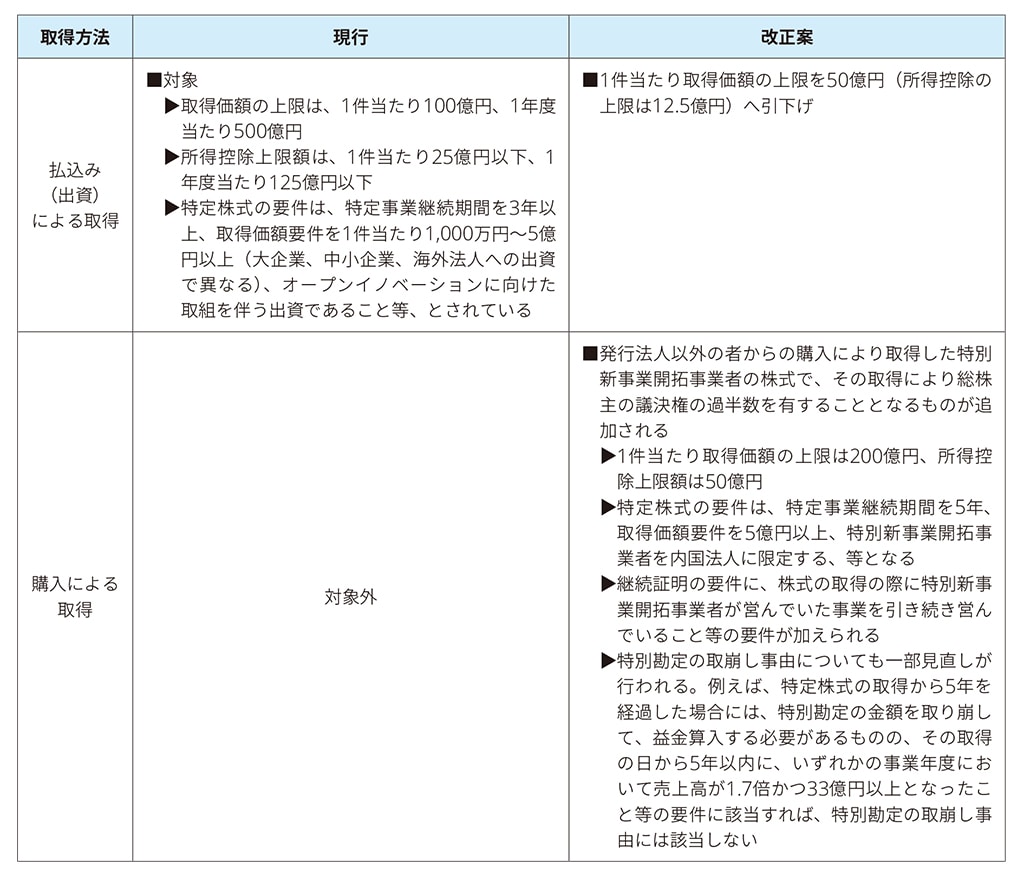

2. 特別新事業開拓事業者に対し特定事業活動として出資をした場合の課税の特例(オープンイノベーション促進税制)

青色申告書を提出する法人が、令和6年3月31日までの期間内にスタートアップ企業(特別新事業開拓事業者)とのオープンイノベーションに向け、スタートアップ企業の新規発行株式を一定額以上取得する場合、取得株式の取得価額の25%相当額を課税所得から控除できる課税の特例(オープンイノベーション促進税制)について、次の見直しが行われる。

(1)課税の特例の対象となる特定株式の追加及び払込みにより取得した特定株式の取得価額上限の引下げ

課税の特例の対象となる特定株式について、次の見直しが行われる。

このように、スタートアップ企業の出口戦略としてIPO以外の選択肢としてのM&Aを促進させるために、現金払込みを伴わない既存株式 (発行法人以外の者からの購入)の取得も対象とされた。また、スタートアップの成長に真につながるよう、M&Aから 5年以内に成長率や投資規模等の要件を満たした場合にはその後も減税メリットを継続させる仕組みが設けられた。これらにより、スタートアップの成長を強力に促すものとする改正案となっている。

(2)その他

次の除外・限定が行われる。

①既にその総株主の議決権の過半数を有している特別新事業開拓事業者に対する出資を対象から除外

②既に本特例の適用を受けてその総株主の議決権の過半数に満たない株式を有している特別新事業開拓事業者に対する出資について、その対象を総株主の議決権の過半数を有することとなる場合に限定

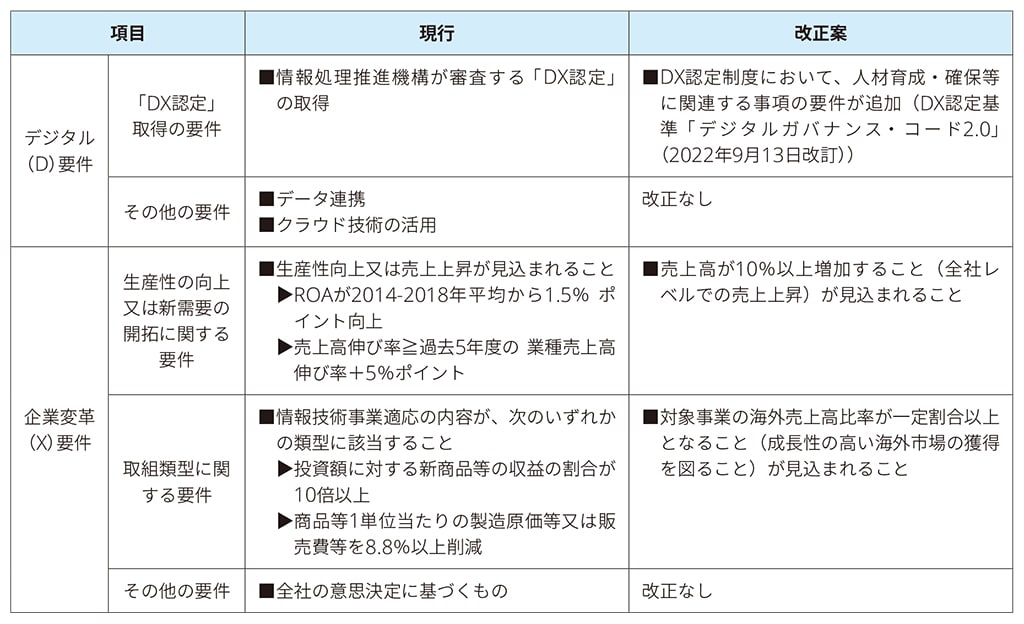

3. デジタルトランスフォーメーション投資促進税制(DX投資促進税制)の見直しと適用期限の延長

青色申告書を提出する法人が、認定事業適応計画に従って情報技術事業適応設備の取得等を行った場合、当該設備等の取得価額等の30%相当額の特別償却又は3%若しくは5%相当額の税額控除を適用できる課税の特例(DX投資促進税制)について、次の見直しが行われた上、その適用期限が2年延長(令和7年3月31日までの期間内)される(所得税についても同様)。

なお、令和5年4月1日前に認定の申請をした事業適応計画に従って同日以後に取得等する資産については、本制度は適用されない。

4. 指定寄附金

企業の経営資源を活用して学校教育に積極的に関与し、人材への投資を後押しすることを目的に、学校法人の設立費用としての寄附金について、個別の審査を受けなくても損金算入可能とするため、以下が指定寄附金に追加される。

項目 |

改正案 |

指定寄附金の追加 |

法人が大学、高等専門学校又は一定の専門学校を設置する学校法人又は準学校法人の設立を目的とする法人(学校法人設立準備法人)に対して支出する寄附金のうち一定のもので、その学校法人設立準備法人から財務大臣に対して届出があった日から令和10年3月31日までの間に支出されるもの。 |

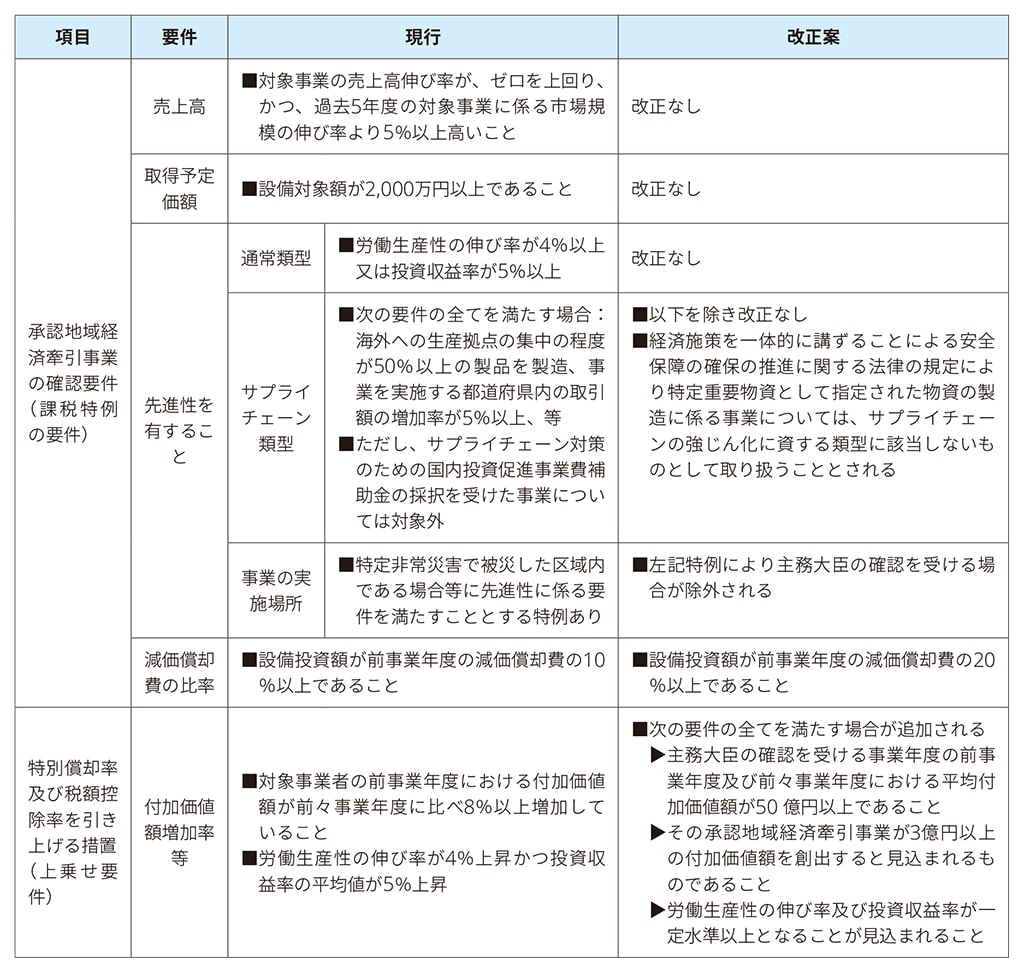

5. 地域経済牽引事業の促進区域内において特定事業用機械等を取得した場合の特別償却又は税額控除制度(地域未来投資促進税制)の拡充及び適用期限の延長

青色申告書を提出する法人が、承認地域経済牽引事業計画に従って、特定事業用機械等を取得した場合、機械装置・器具備品につき取得価額等の40%相当額の特別償却又は4%相当額の税額控除(上乗せ要件を満たす場合は、50%相当額の特別償却又は5%相当額の税額控除)、また、建物・附属設備・構築物につき20%相当額の特別償却又は2%相当額の税額控除を適用できる課税の特例(地域未来投資促進税制)について、次の見直しが行われた上、その適用期限が2年延長(令和7年3月31日までの期間内)される(所得税についても同様)。

(1)要件等の見直し及び追加

次の見直しが行われる。

(2)主務大臣の確認要件に関する運用の改善

課税特例の要件に関する運用については、次の2つの改善が行われる。

①要件の判定において売上高を計算する場合には、需要の変動等による影響を勘案した計算方法が用いられる

②先進性に係る要件について、評価委員の評価精度の向上に向けた措置がとられる

6. 中小企業者関連等

(1)中小企業者等の法人税の軽減税率の特例の適用期限の2年延長

中小企業者等の法人税の軽減税率として、所得年800万円以下の部分について19%とされている。現行においては、時限立法として、租税特別措置法によりさらに15%に引き下げられている。その適用期限が2年延長される。

(2)中小企業投資促進税制の見直しと適用期限の2年延長

中小企業投資促進税制について、次の見直しが行われた上、その適用期限が2年延長される(所得税についても同様)。

a)対象資産から、コインランドリー業(主要な事業であるものを除く)の用に供する機械装置でその管理のおおむね全部を他の者に委託するものが除外される。

b)対象資産について、総トン数500 トン以上の船舶にあっては、環境への負荷の低減に資する設備の設置状況等を国土交通大臣に届け出た船舶に限定される。

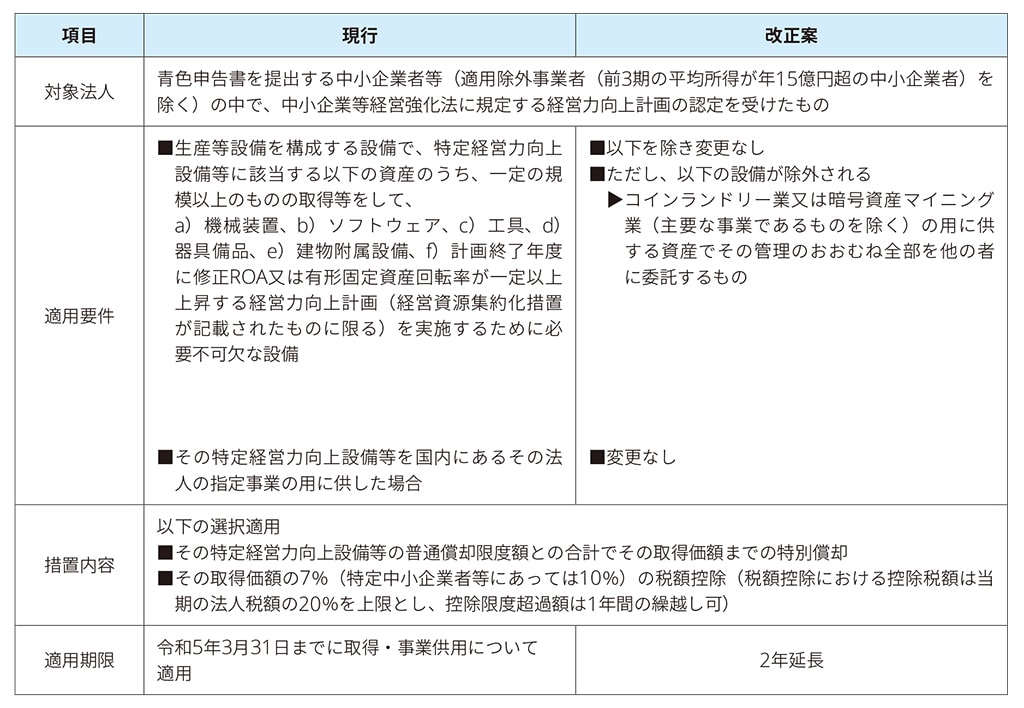

(3)中小企業経営強化税制の見直しと適用期限の2年延長

中小企業者等が特定経営力向上設備等を取得した場合の特別償却又は税額控除制度(中小企業経営強化税制)について、関係法令の改正を前提に特定経営力向上設備等の対象から、コインランドリー業又は暗号資産マイニング業(主要な事業であるものを除く)の用に供する資産でその管理のおおむね全部を他の者に委託するものが除外された上、その適用期限が2年延長される(所得税についても同様)。

(4)特定の資産の買換えの場合等の課税の特例の見直しと期限延長

特定の資産の買換えの場合等の課税の特例について、次の表のとおり見直しが行われた上で、適用期限が3年延長される。主な見直しの内容は次のとおりである。

項目 |

改正案 |

既成市街地等の内から外への買換え |

■適用対象から除外 |

長期所有の土地、建物等から国内にある土地、建物等への買換え |

■ 東京都の特別区の区域から地域再生法の集中地域以外の地域への本店又は主たる事務所の所在地の移転を伴う買換えの課税の繰延べ割合が90%(現行:80%)に引き上げられる ■ 同法の集中地域以外の地域から東京都の特別区の区域への本店又は主たる事務所の所在地の移転を伴う買換えの課税の繰延べ割合が60%(現行:70%)に引き下げられる |

適用要件の追加 |

■ 先行取得の場合、特定の資産の譲渡に伴い特別勘定を設けた場合の課税の特例及び特定の資産を交換した場合の課税の特例を除き、譲渡資産を譲渡した日又は買換資産を取得した日のいずれか早い日の属する3月期間※1の末日の翌日以後2月以内に、以下の項目を記載した届出書の提出が適用要件に加えられる ▶本特例の適用を受ける旨 ■ 先行取得の場合の届出書について、その記載事項が上記と同様とされる ■ 令和6年4月1日以後に譲渡資産の譲渡をして、同日以後に買換資産の取得をする場合の届出について適用される ※1 上記の「3月期間」とは、その事業年度をその開始の日以後3月ごと |

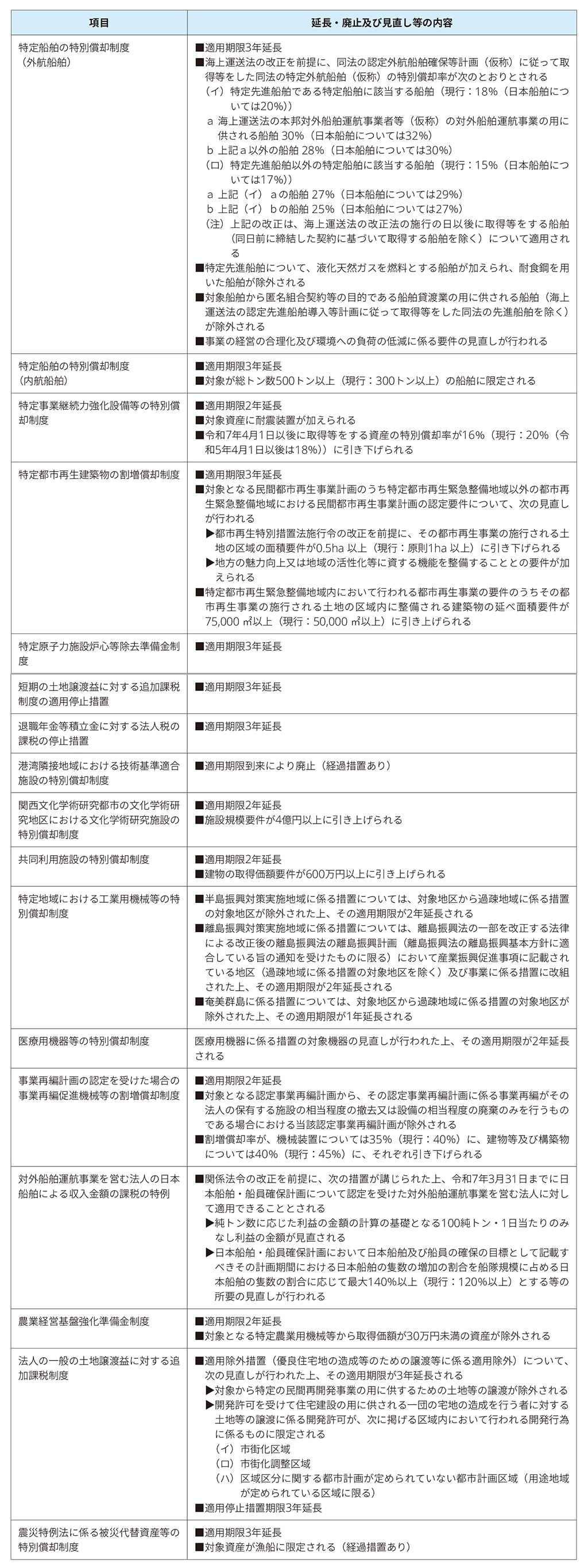

(5)その他の特別措置等

その他の特別措置等について、次のとおり適用期限の延長・廃止及び内容見直し等が行われる。

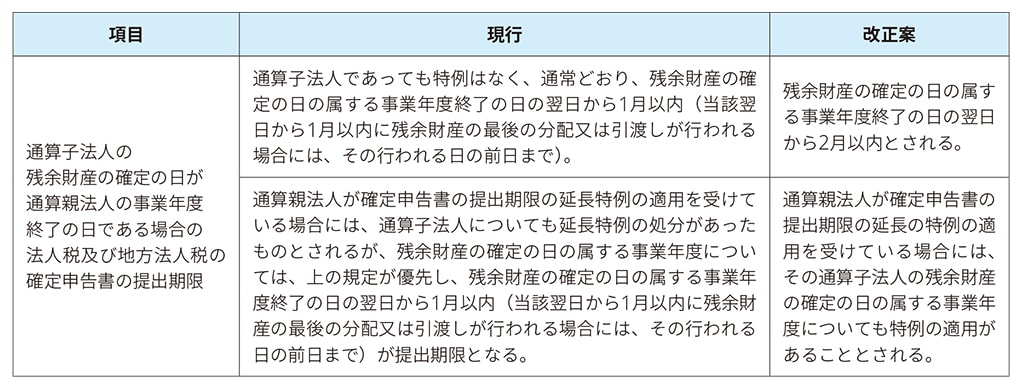

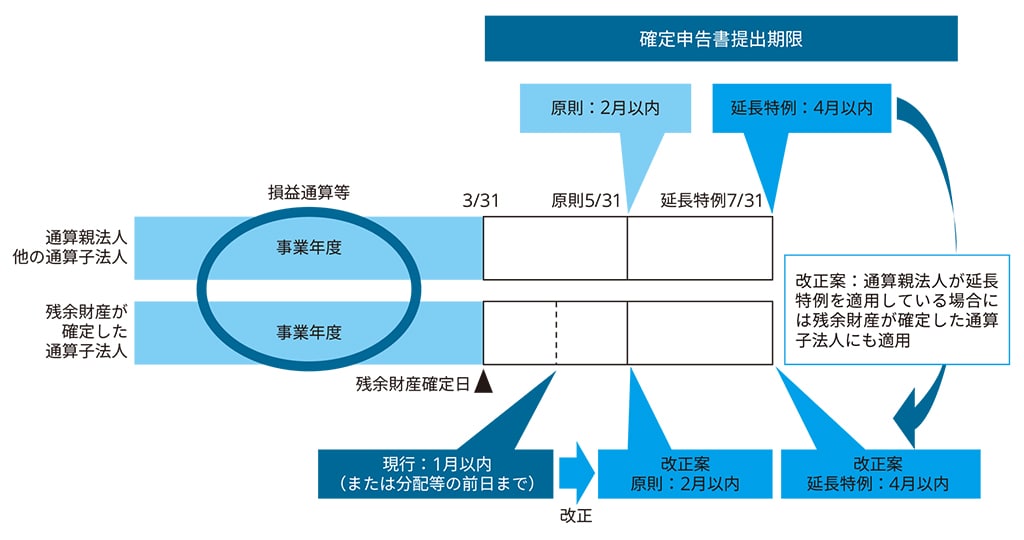

7. 通算子法人の残余財産が確定した場合の確定申告書の提出期限

現行法においては、グループ通算制度を適用している場合において、通算子法人の残余財産が確定した場合の確定申告書の提出期限については特別な取扱いはなく、通常どおり、残余財産の確定の日の属する事業年度終了の日の翌日から1月以内(当該翌日から1月以内に残余財産の最後の分配又は引渡しが行われる場合には、その行われる日の前日まで)とされている。

しかし、通算子法人の残余財産の確定の日が通算親法人の事業年度終了の日である場合においては、その通算子法人の残余財産の確定の日の属する事業年度について、グループ通算制度による損益通算等の規定が適用される。そのため、現行法における確定申告書の提出期限までに確定申告を行うことは困難であることが予想される。

このような状況を改善するため、このような場合には、残余財産が確定した通算子法人の確定申告書の提出期限について、通算グループ全体の提出期限と同じとする改正が行われる。

この改正は、令和5年4月1日以後に現行の提出期限が到来する確定申告書について適用される。

改正案の内容は、次のとおりである。

例えば、通算親法人の事業年度終了の日=通算子法人の残余財産の確定の日=3月31日の場合には、改正案においては、原則として、当該通算子法人の確定申告書の提出期限は2月以内の5月31日となるが、通算親法人が2月の延長特例を受けて確定申告書の提出期限が7月31日となっている場合、当該通算子法人の確定申告書の提出期限も7月31日となる。

なお、通算子法人の残余財産の確定の日が通算親法人の事業年度終了の日でない場合には、当該通算子法人の残余財産の確定の日の属する事業年度にはグループ通算制度における損益通算等の規定が適用されないため、今回の改正案の対象外であり、従来どおり、その確定申告書の提出期限は、残余財産の確定の日の属する事業年度終了の日の翌日から1月以内(当該翌日から1月以内に残余財産の最後の分配又は引渡しが行われる場合には、その行われる日の前日まで)(法法74②)になるものと考えられる。

8. 暗号資産の評価方法等の見直し

暗号資産の評価方法等について、次の見直しが行われ、その他所要の措置が講じられる。

項目 |

内容 |

期末時価評価の対象とする暗号資産の範囲の変更 |

法人が事業年度末において有する暗号資産のうち時価評価により評価損益を計上するものの範囲から、次の要件に該当する暗号資産が除外される。 ■ 自己が発行した暗号資産でその発行の時から継続して保有しているものであること ■ その暗号資産の発行の時から継続して次のいずれかにより譲渡制限が行われているものであること ▶ 他の者に移転することができないようにする技術的措置がとられていること。 |

自己発行暗号資産の取得価額 |

自己が発行した暗号資産について、その取得価額が発行に要した費用の額とされる。 |

借入暗号資産の取扱い |

法人が暗号資産交換業者以外の者から借り入れた暗号資産の譲渡をした場合において、その譲渡をした日の属する事業年度終了の時までにその暗号資産と種類を同じくする暗号資産の買戻しをしていないときは、その時においてその買戻しをしたものとみなして計算した損益相当額を計上する。 |

組織再編

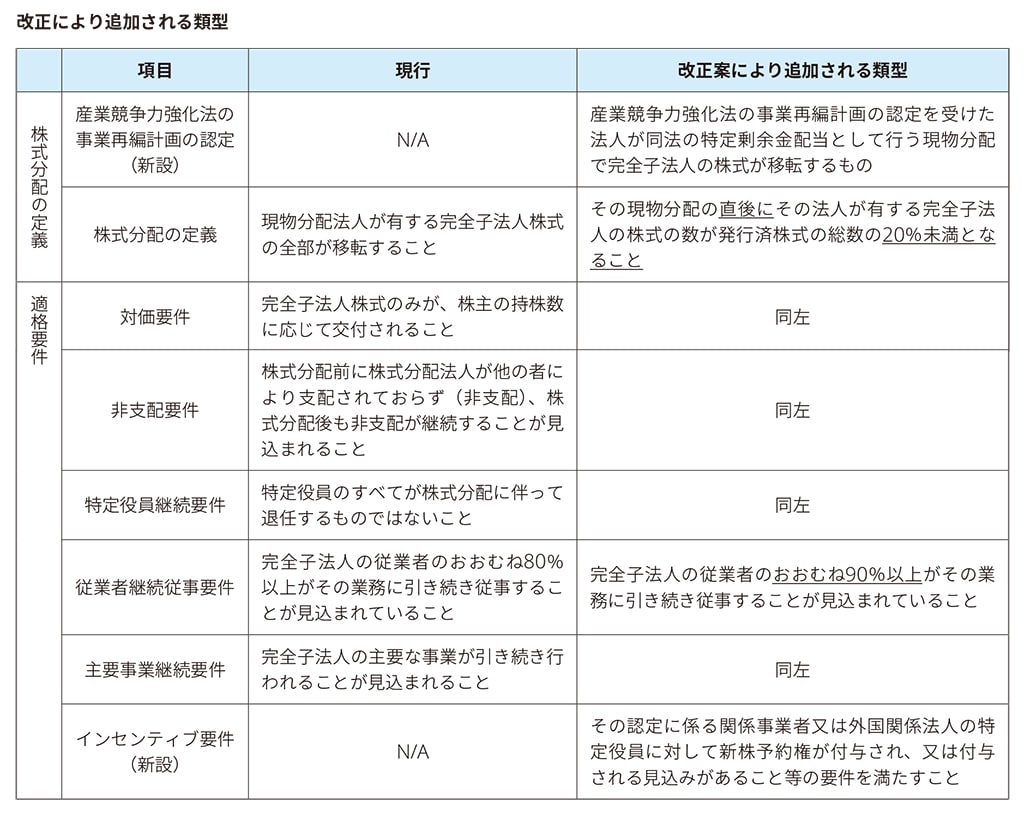

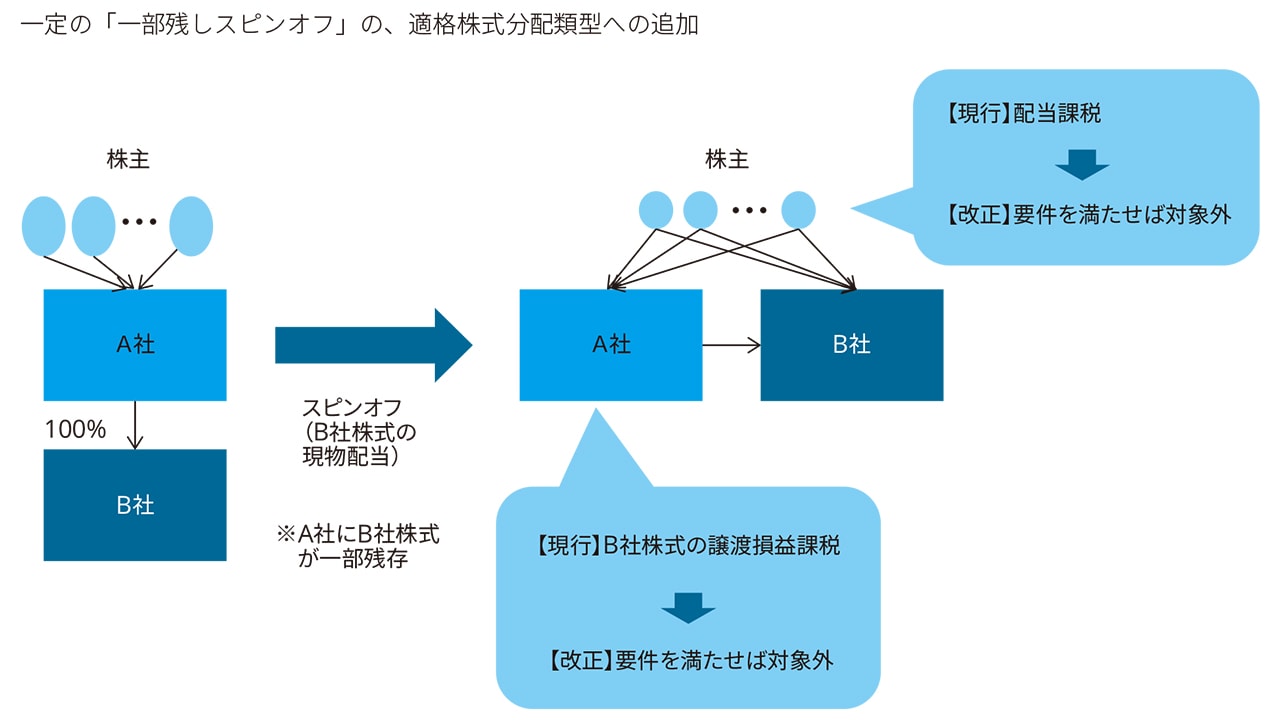

1. スピンオフ税制の拡充

(1)概要

現行制度においては、株式分配(現物分配のうち、完全子法人の当該発行済株式等の全部が移転するもの)のうち、一定の適格要件を満たすものが適格株式分配に該当することとされている。

これに加え、令和5年4月1日から令和6年3月31日までの間に産業競争力強化法の事業再編計画の認定を受けた法人が同法の特定剰余金配当として行う現物分配で完全子法人の株式が移転するものは、株式分配に該当することとされ、次の要件に該当するものは、適格株式分配に該当することとされる(所得税についても同様)。

■その法人の株主の持株数に応じて完全子法人の株式のみを交付するものであること

■その現物分配の直後にその法人が有する完全子法人の株式の数が発行済株式の総数の20%未満となること

■完全子法人の従業者のおおむね90%以上がその業務に引き続き従事することが見込まれていること

■適格株式分配と同様の非支配要件、主要事業継続要件及び特定役員継続要件を満たすこと

■その認定に係る関係事業者又は外国関係法人の特定役員に対して新株予約権が付与され、又は付与される見込みがあること等の要件を満たすこと

(2)改正による効果

現行制度においては、スピンオフ(現物分配)を行う企業に持分を一部残す場合には、当該法人に譲渡損益課税が発生するが、改正により、持分を一部残す場合においても一定の要件を満たす場合には課税が繰り延べられることとなる。

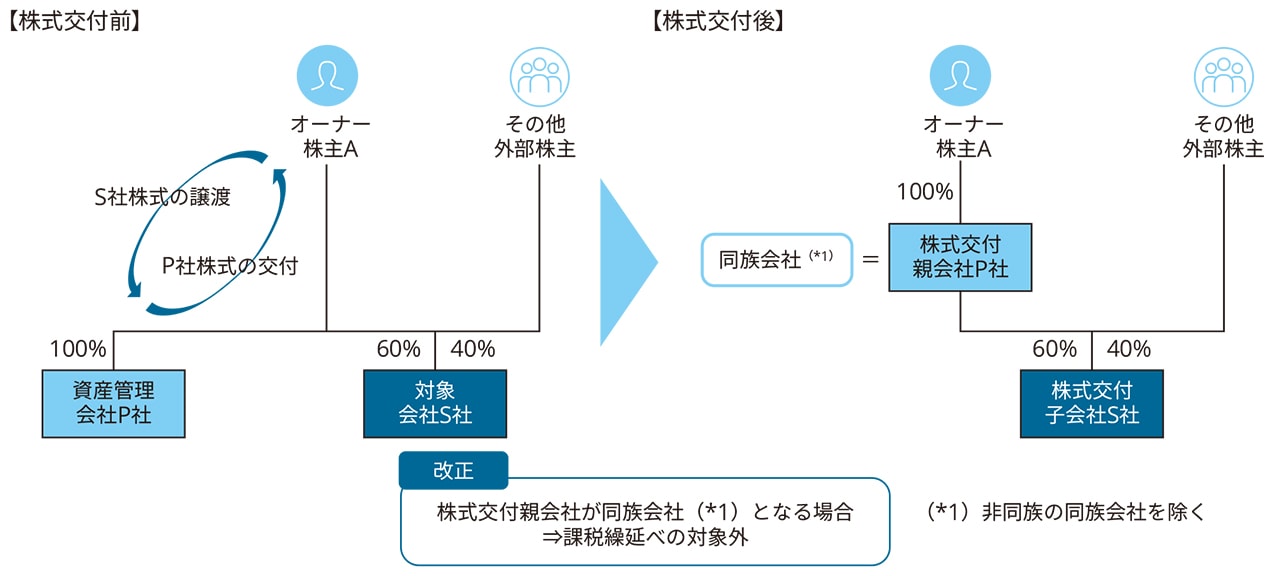

2. 株式交付についての特例の見直し

(1)概要

会社法の株式交付のうち一定のものにより子会社化した場合、株主における譲渡損益は、令和3年度税制改正により課税を繰り延べられることとされている(株式等を対価とする株式の譲渡に係る所得の計算の特例)。株式交付制度の創設後、当該措置の制度趣旨(株式対価M&Aの促進)とは必ずしもそぐわない活用事例が確認されていたことを背景として、今般の改正において課税繰延べ要件について一定の厳格化が行われ、当該措置の対象から、株式交付後に株式交付親会社が同族会社(非同族の同族会社を除く)に該当する場合が除外される(所得税についても同様)。例えば、次の図のように、株式交付後に株式交付親会社が同族会社(非同族の同族会社を除く)に該当する場合には、株式交付による課税の繰延べから除外されることになる。

(2)適用関係

上記の改正は、令和5年10月1日以後に行われる株式交付について適用される。

3. 企業再生に関する税制の見直し(貸倒引当金等)

企業再生に関する税制について、次のとおり見直し及び明確化が行われる。

(1)私的整理法制の整備に伴う見直し

現行法上、企業の私的整理において債権者全員の同意が必要とされ早期かつ迅速な事業再構築が行いづらいとの課題が存在している。コロナ後に向けたわが国企業の事業再構築を容易にするため、今般の改正において債権者の多数決決議と裁判所の許可による新たな私的整理法制が整備されることを前提として、以下の制度の見直しが行われる。

制度 |

改正案 |

個別評価金銭債権に係る貸倒引当金 |

貸倒引当金の繰入事由に、金銭債権に係る債務者についての事業再構築のための計画が成立したことに基づいてその弁済を猶予され、又は賦払により弁済されることを追加(その場合の繰入限度額はその金銭債権の額のうち5年以内に弁済されることとなっている金額以外の金額とされる)(所得税についても同様) |

欠損金の繰越控除 |

控除限度額がその繰越控除前の所得の金額となる事実に事業再構築のための計画が成立したことを追加 |

仮装経理に基づく過大申告の場合の更正に伴う還付の特例 |

還付請求の対象となる事実に事業再構築のための計画が成立したことを追加 |

(2)その他企業再生税制の明確化

以下の制度について、再生計画認可の決定があったことに準ずる事実に関する取り扱いが明確化される。

■個別評価金銭債権に係る貸倒引当金:再生計画認可の決定があったことに準ずる事実が本制度の対象となる事由であることを明確化(所得税についても同様)

■欠損金の繰越控除:再生計画認可の決定があったことに準ずる事実が生じた場合で資産の評価損益の計上を行わないときは、民事再生等一定の事実による債務免除等があった場合に青色欠損金等の控除後に繰越欠損金を損金算入できる制度の適用があることを明確化

国際課税(デジタル課税等)

1. グローバル・ミニマム課税への対応

(1)各対象会計年度の国際最低課税額に対する法人税(仮称)の基本的な仕組み

1)納税義務者

内国法人(公共法人を除く)は、各対象会計年度(下記6)参照)の国際最低課税額(下記(2)参照)に対する法人税を納める義務があることとされる。

2)課税の範囲

特定多国籍企業グループ等(下記3)参照)に属する内国法人に対して、各対象会計年度の国際最低課税額について、各対象会計年度の国際最低課税額に対する法人税を課することとされる。

3)特定多国籍企業グループ等の範囲

特定多国籍企業グループ等は、企業グループ等(次に掲げるものをいい、多国籍企業グループ等※1に該当するものに限る)のうち、各対象会計年度の直前の4対象会計年度のうち2以上の対象会計年度の総収入金額が7億5,000万ユーロ相当額以上であるものとされる。

① |

連結財務諸表等に財産及び損益の状況が連結して記載される会社等及び連結の範囲から除外される一定の会社等に係る企業集団のうち、最終親会社※2に係るもの |

② |

会社等(上記①に掲げる企業集団に属する会社等を除く)のうち、その会社等の恒久的施設等の所在地国がその会社等の所在地国以外の国又は地域であるもの |

※1 「多国籍企業グループ等」とは、上記①に掲げる企業グループ等に属する会社等の所在地国(その会社等の恒久的施設等がある場合には、その恒久的施設等の所在地国を含む)が2以上ある場合のその企業グループ等その他これに準ずるもの及び上記②に掲げる企業グループ等をいう。

※2 「最終親会社」とは、他の会社等の支配持分を直接又は間接に有する会社等(他の会社等がその支配持分を直接又は間接に有しないものに限る)をいう。

4)所在地国の判定

所在地国は、次に掲げるものの区分に応じそれぞれ次に定める国又は地域とされる。

区分 |

国又は地域 |

①会社等(導管会社等を除く) |

次に掲げる会社等の区分に応じそれぞれ次に定める国又は地域 (i) 国又は地域の法人税又は法人税に相当する税に関する法令において課税上の居住者とされる会社等・・・その国又は地域 (ii) (i)に掲げる会社等以外の会社等・・・その会社等が設立された国又は地域 |

②導管会社等※ |

その設立された国又は地域 |

③恒久的施設等 |

久的施設等の類型に応じて定める他方の国 |

※ 最終親会社等(上記3)①の最終親会社及び上記3)②に掲げる会社等をいう)であるもの又は国若しくは地域の租税に関する法令において国際最低課税額に対する法人税に相当するものを課することとされるものに限られる。

5)構成会社等の範囲

構成会社等(下記(2)参照)は、次に掲げるものとされる。

① |

上記3)の①に掲げる企業グループ等に属する会社等(政府関係機関、国際機関その他の一定の会社等を除く) |

② |

①に掲げる会社等の恒久的施設等 |

③ |

上記3)の②に掲げる会社等(政府関係機関、国際機関その他の一定の会社等を除く) |

④ |

③に掲げる会社等の恒久的施設等 |

6)対象会計年度

対象会計年度は、多国籍企業グループ等の最終親会社等の連結財務諸表等の作成に係る期間とされる。

7)税額の計算

各対象会計年度の国際最低課税額に対する法人税の額は、各対象会計年度の国際最低課税額(課税標準)に100分の90.7の税率を乗じて計算した金額とされる。

8)申告及び納付等

特定多国籍企業グループ等に属する内国法人の各対象会計年度の国際最低課税額に対する法人税の申告及び納付は、各対象会計年度終了の日の翌日から1年3月(一定の場合には、1年6月)以内に行うものとされる。

ただし、当該対象会計年度の国際最低課税額(課税標準)がない場合は、当該申告を要しないこととされる。

なお、電子申告の特例等については、各事業年度の所得に対する法人税と同様とされ、その他所要の措置が講じられる。

9)その他

質問検査、罰則等については、各事業年度の所得に対する法人税と同様とされ、その他所要の措置が講じられる。

(2)国際最低課税額(課税標準)

国際最低課税額(下記3)参照)は、構成会社等である内国法人が属する特定多国籍企業グループ等のグループ国際最低課税額(下記1)参照)のうち、次に掲げる会社等に配賦される会社等別国際最低課税額(下記2)参照)に対して内国法人の所有持分等を勘案して計算した帰属割合を乗じて計算した金額の合計額とされる。

① |

その特定多国籍企業グループ等に属する他の構成会社等(わが国を所在地国とするものを除く) |

② |

その特定多国籍企業グループ等に係る共同支配会社等※(わが国を所在地国とするものを除く) |

※ 「共同支配会社等」とは、次に掲げるものをいう。

(i) 最終親会社等の連結財務諸表等において持分法が適用される会社等で、その最終親会社等が直接又は間接に有する所有持分の割合が50%以上であるもの(特定多国籍企業グループ等の最終親会社等その他の一定の会社等を除く)

(ii) (i)に掲げる会社等の連結財務諸表等にその財産及び損益の状況が連結して記載される会社等(政府関係機関、国際機関その他の一定の会社等を除く)

(iii) (i)又は(ii)に掲げる会社等の恒久的施設等

1)グループ国際最低課税額の計算

グループ国際最低課税額は、「構成会社等に係るグループ国際最低課税額」と「共同支配会社等に係るグループ国際最低課税額」とを合計した金額とされる。

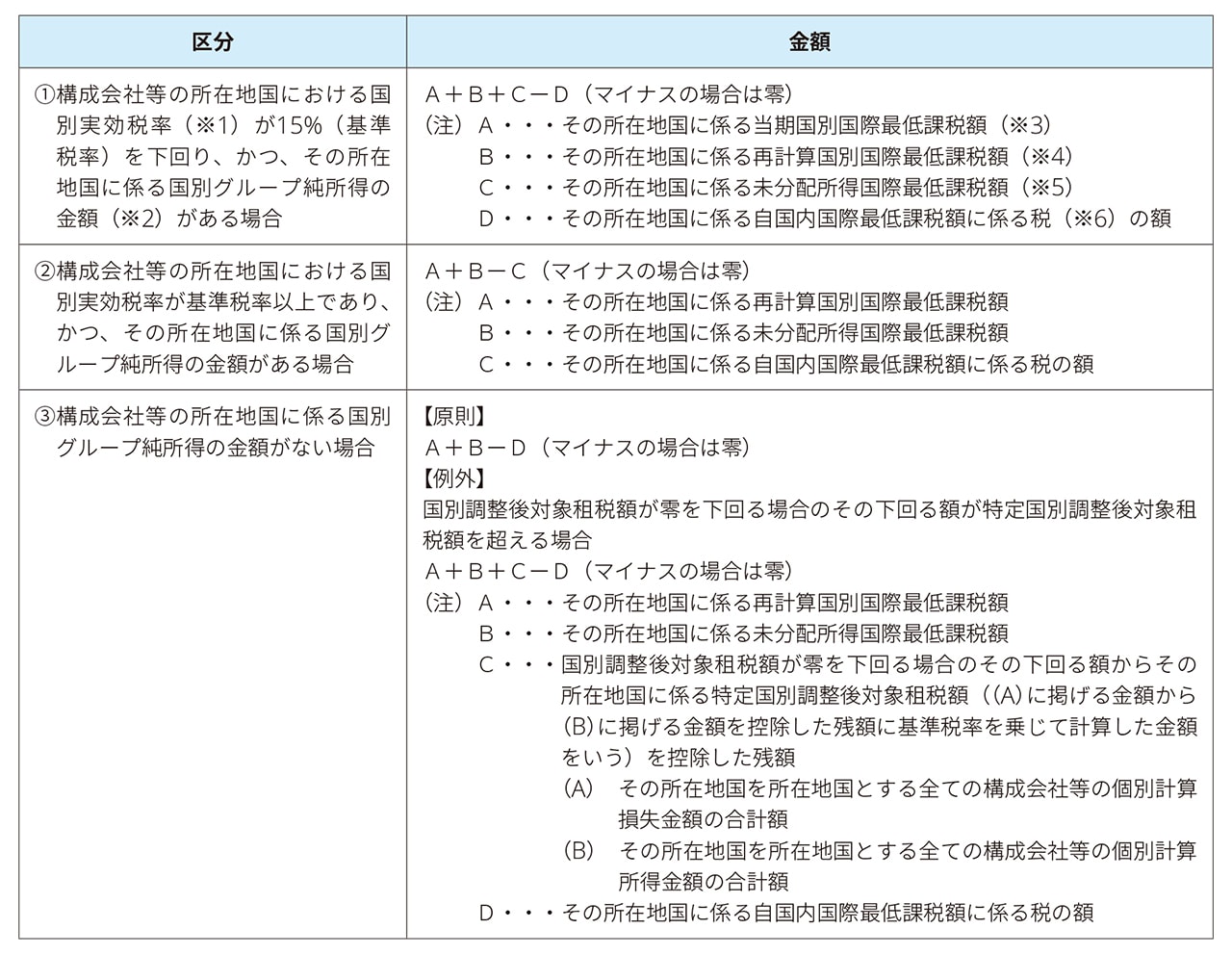

このうち、「構成会社等に係るグループ国際最低課税額」は、次に掲げる場合の区分に応じそれぞれ次に定める金額の合計額とされる。

※1 「国別実効税率」とは、国別調整後対象租税額(その構成会社等の所在地国を所在地国とする全ての構成会社等の調整後対象租税額(下記5)参照)の合計額をいう)が、国別グループ純所得の金額のうちに占める割合をいう。

※2 その所在地国を所在地国とする全ての構成会社等に係る個別計算所得金額(個別計算所得等(下記4)参照)の金額が零を超える場合におけるその零を超える額をいう)の合計額からその所在地国を所在地国とする全ての構成会社等の個別計算損失金額(個別計算所得等の金額が零又は零を下回る場合のその零又はその零を下回る額をいう)の合計額を控除した残額をいう。

※3 (i)に掲げる金額から(ii)に掲げる金額を控除した残額に、基準税率からその所在地国における国別実効税率を控除した割合を乗じて計算した金額をいう。

(i) 国別グループ純所得の金額

(ii) 次に掲げる金額の合計額(実質ベースの所得除外額)

✓ その所在地国を所在地国とする全ての構成会社等に係る給与その他の一定の費用の額の5%(経過措置あり)に相当する金額

✓ その所在地国を所在地国とする全ての構成会社等の有形固定資産その他の一定の資産の額の5%(経過措置あり)に相当する金額

※4 その対象会計年度前に開始した各対象会計年度(以下「過去対象会計年度」)における当期国別国際最低課税額につき再計算を行うことが求められる場合において、当初の当期国別国際最低課税額がその過去対象会計年度終了の日後に生じた一定の事情を勘案して再計算を行った当期国別国際最低課税額に満たないときのその満たない金額をいう。

※5 課税分配法(国別実効税率の計算において、特定多国籍企業グループ等に属する各種投資会社等の所得について、その所得が分配されたときに、その各種投資会社等の持分を有する構成会社等の所得として計算する方法をいう)を適用した構成会社等(各種投資会社等に該当するものに限る)について、個別計算所得金額のうち他の構成会社等に分配されなかった部分の金額に基準税率を乗じて計算した金額をいう。

※6 わが国以外の国又は地域の租税に関する法令において、その国又は地域を所在地国とする特定多国籍企業グループ等に属する構成会社等に対して課される税(その国又は地域における国別実効税率に相当する割合が基準税率に満たない場合のその満たない部分の割合その他の事情を勘案して計算される金額を課税標準とするものに限る)又はこれに相当する税をいう。

なお、特定多国籍企業グループ等に係る共同支配会社等に係る「共同支配会社等に係るグループ国際最低課税額」の計算については、基本的に「構成会社等に係るグループ国際最低課税額」の計算と同様とされる。

2)会社等別国際最低課税額の計算

会社等別国際最低課税額は、「グループ国際最低課税額」のうち、特定多国籍企業グループ等に属する構成会社等(わが国を所在地国とするものを除く)の所在地国に係る上記1)の①から③までに定める金額に、その構成会社等の個別計算所得金額がその所在地国を所在地国とする全ての構成会社等の個別計算所得金額の合計額のうちに占める割合等を乗じて計算した金額とされる。

なお、共同支配会社等(わが国を所在地国とするものを除く)に係る会社等別国際最低課税額の計算についても、基本的に構成会社等に係る会社等別国際最低課税額の計算と同様とされる。

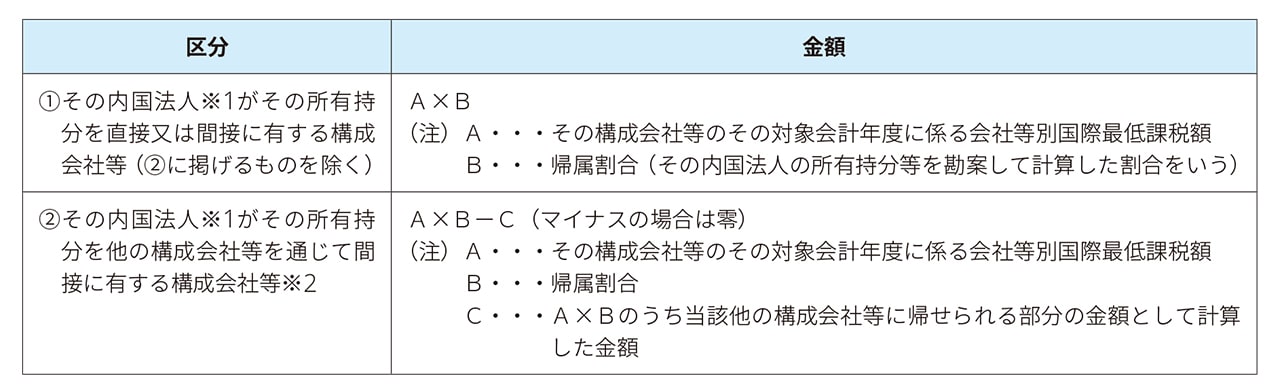

3)国際最低課税額の計算

国際最低課税額は、内国法人が所有持分を有する次に掲げる構成会社等(恒久的施設等を除く。3)において同じ)の区分に応じそれぞれ次に定めるところにより計算した金額を合計した金額とされる。

※1 その構成会社等の最終親会社等、中間親会社等(その構成会社等に係る各対象会計年度の国際最低課税額に対する法人税又は外国におけるこれに相当する税を課することとされる最終親会社等がある場合における中間親会社等その他の一定の要件を満たす中間親会社等を除く。※2において同じ)又は被部分保有親会社等※3(その構成会社等に係る各対象会計年度の国際最低課税額に対する法人税又は外国におけるこれに相当する税を課することとされる他の被部分保有親会社等がその被部分保有親会社等の持分の全部を直接又は間接に有する場合におけるその被部分保有親会社等を除く。※2において同じ)に限るものとし、その所在地国がわが国でないものを除く。

※2 当該他の構成会社等(その構成会社等の中間親会社等又は被部分保有親会社等に該当するものに限る)がその構成会社等のその対象会計年度に係る国際最低課税額等(その対象会計年度に係る国際最低課税額及び外国におけるこれに相当するものをいう)を有する場合におけるその構成会社等に限る。

※3 「被部分保有親会社等」とは、次に掲げる要件の全てを満たす一定の構成会社等をいう。

(i) 特定多国籍企業グループ等に属する他の構成会社等又はその特定多国籍企業グループ等に係る共同支配会社等に対する所有持分を直接又は間接に有すること

(ii) その特定多国籍企業グループ等に属する他の構成会社等以外の者が直接又は間接に有するその構成会社等に対する一定の所有持分の割合が20%を超えること

なお、内国法人が所有持分を有する共同支配会社等に係る国際最低課税額の計算については、基本的に内国法人が所有持分を有する構成会社等に係る国際最低課税額の計算と同様とされる。

4)個別計算所得等の金額の計算

個別計算所得等の金額は、当期純損益金額(最終親会社等の連結財務諸表等の作成の基礎となる構成会社等の純損益をいう)につき、次に掲げる調整等を行って計算した金額とされる。

■構成会社等の恒久的施設等がある場合において、その恒久的施設等に係る個別財務諸表があるときは、その個別財務諸表に基づいて、当該純損益金額のうち恒久的施設等に帰せられる金額を計算する

■構成会社等の恒久的施設等がある場合において、その恒久的施設等に係る個別財務諸表がないときは、その恒久的施設等が独立した会社等であるものとして、当期純損益金額のうち恒久的施設等に帰せられる金額を計算する

■当期純損益金額のうちに含まれる次に掲げる金額等を除外する

▶構成会社等が1年以上保有している所有持分又は一定の保有割合を有する所有持分に係る受取配当等の金額

▶国際海運所得等の金額

なお、共同支配会社等に係る個別計算所得等の金額の計算については、基本的に構成会社等に係る個別計算所得等の金額の計算と同様とされる。

5)調整後対象租税額の計算

調整後対象租税額は、国別実効税率を計算するための基準とすべき税の額として構成会社等又は共同支配会社等の当期純損益金額に係る対象租税(構成会社等又は共同支配会社等の所得に対する法人税その他の一定の税をいう)の額及び税効果会計の適用により計上される対象租税の調整額につき、次に掲げる調整等を行って計算した金額とされる。

■個別計算所得等の金額の計算上、恒久的施設等に帰せられる当期純損益金額がある場合には、その当期純損益金額に対応する対象租税の額についても、恒久的施設等に帰せられる金額を計算する

■外国子会社合算税制又は外国におけるこれに相当する税制により構成会社等又は共同支配会社等の所得相当額に対して課された税額について、一定の方法によりその構成会社等又は共同支配会社等に配分を行う

(3)適用免除基準等

1)適用免除基準

特定多国籍企業グループ等に属する構成会社等(各種投資会社等を除く。1)において同じ)が各対象会計年度において次に掲げる要件の全てを満たす場合には、その構成会社等の所在地国における当期国別国際最低課税額は、ないものとされる。

① |

その構成会社等の所在地国におけるその対象会計年度及びその対象会計年度の直前の2対象会計年度に係るその特定多国籍企業グループ等の収入金額の平均額として計算した金額が1,000万ユーロ相当額に満たないこと |

② |

その構成会社等の所在地国におけるその対象会計年度及びその対象会計年度の直前の2対象会計年度に係るその特定多国籍企業グループ等の利益又は損失の額の平均額として計算した金額が100万ユーロ相当額に満たないこと |

なお、共同支配会社等に係る適用免除基準についても、基本的に構成会社等に係る適用免除基準と同様とされる。

2)経過的な適用免除基準

一定の国別報告事項における記載事項等を用いた経過的な適用免除基準が措置されるほか、所要の措置が講じられる。

3)その他

各対象会計年度の国際最低課税額に対する法人税は、青色申告制度の対象外とされる。ただし、更正の理由付記の対象とされ、推計課税の対象外とされる。

(4)特定基準法人税額に対する地方法人税(国税)(仮称)の創設

1)課税の対象

特定多国籍企業グループ等に属する内国法人の各課税対象会計年度の特定基準法人税額には、特定基準法人税額に対する地方法人税を課することとされる。

2)税額の計算

■特定基準法人税額に対する地方法人税の額は、各課税対象会計年度の特定基準法人税額(課税標準)に907分の93の税率を乗じて計算した金額とされる

■特定基準法人税額は、各対象会計年度の国際最低課税額に対する法人税の額とされる(附帯税の額を除く)

3)申告及び納付等

特定基準法人税額に対する地方法人税の申告及び納付は、各課税対象会計年度終了の日の翌日から1年3月(一定の場合には、1年6月)以内に行うものとされる。

なお、電子申告の特例等については、基準法人税額に対する地方法人税と同様とされ、その他所要の措置が講じられる。

4)その他

質問検査、罰則等については、基準法人税額に対する地方法人税と同様とされ、その他所要の措置が講じられる。

(5)情報申告制度の創設

1)概要

特定多国籍企業グループ等に属する構成会社等である内国法人は、次に掲げる事項その他必要な事項及び上記(3)の1)の適用を受けようとする旨等(特定多国籍企業グループ等報告事項等)を、各対象会計年度終了の日の翌日から1年3月(一定の場合には、1年6月)以内に、電子情報処理組織を使用する方法(e-Tax)により、納税地の所轄税務署長に提供しなければならないこととされる。

■特定多国籍企業グループ等に属する構成会社等の名称

■その構成会社等の所在地国ごとの国別実効税率

■その特定多国籍企業グループ等のグループ国際最低課税額

2)提供義務の免除

特定多国籍企業グループ等の最終親会社等の所在地国の税務当局がその特定多国籍企業グループ等に係る特定多国籍企業グループ等報告事項等の提供をわが国に対して行うことができると認められるときは、その特定多国籍企業グループ等報告事項等の提供義務者である内国法人の提供義務を免除することとされる。

ただし、特定多国籍企業グループ等報告事項等の提供義務が免除される内国法人は、その特定多国籍企業グループ等の最終親会社等に関する情報(最終親会社等届出事項)を、各対象会計年度終了の日の翌日から1年3月(一定の場合には、1年6月)以内に、電子情報処理組織を使用する方法(e-Tax)により、納税地の所轄税務署長に提供しなければならないこととされる。

3)その他

特定多国籍企業グループ等報告事項等の不提供及び虚偽報告に対する罰則が設けられる。

(6)適用関係

1)各対象会計年度の国際最低課税額に対する法人税(上記(1))

内国法人の令和6年4月1日以後に開始する対象会計年度から適用される。

2)特定基準法人税額に対する地方法人税(上記(4))

内国法人の令和6年4月1日以後に開始する課税対象会計年度から適用される。

3)情報申告制度(上記(5))

内国法人の令和6年4月1日以後に開始する対象会計年度の国際最低課税額に対する法人税について適用される。

2. 外国子会社合算税制等の見直し

(1)概要

グローバル・ミニマム課税への対応に伴い導入される各対象会計年度の国際最低課税額に対する法人税(仮称)による企業の追加的な事務負担の軽減を図るため、内国法人に係る外国子会社合算税制について、次の見直しが行われるほか、所要の措置が講じられる。また、居住者に係る外国子会社合算税制、特殊関係株主等である内国法人に係る外国関係法人に係る所得の課税の特例等の関連制度につき、上記の見直しを踏まえた所要の措置が講じられる。

項目 |

改正案 |

特定外国関係会社に対する会社単位の合算課税適用判定に係る租税負担割合 |

特定外国関係会社の各事業年度の租税負担割合が27%以上(現行:30%以上)である場合には、会社単位の合算課税の適用が免除される |

申告書添付要件 |

■申告書に添付することとされている外国関係会社に関する書類の範囲から、次に掲げる部分対象外国関係会社に関する書類を除外するとともに、その書類を保存するものとされる ▶部分適用対象金額がない部分対象外国関係会社 ■申告書に添付することとされている外国関係会社に関する書類(株主等に関する事項を記載するものに限る)の記載事項について、その書類に代えてその外国関係会社と株主等との関係を系統的に示した図にその記載事項の全部又は一部を記載することができることとされる |

(2)適用関係

上記の改正は、内国法人の令和6年4月1日以後に開始する事業年度について適用される。

その他

1. 防衛力強化に係る財源確保のための税制措置

わが国の防衛力の抜本的な強化を行うに当たり、歳出・歳入両面から安定的な財源を確保するための税制措置が予定されている。これらの措置は、令和6年度以降複数年かけて段階的に実施することとされ、令和9年度において、1兆円強を確保することとされている。

具体的には、法人税、所得税及びたばこ税について、以下の措置がとられる予定である。

個人所得課税

1. 非課税口座内の少額上場株式等に係る配当所得及び譲渡所得等の非課税措置(NISA)の抜本的拡充・恒久化

中間層が資本市場へ参加することが可能で、かつその果実を享受することが可能となることを目指して、令和6年以降NISAが抜本的に拡充されるとともに現在の期間を定めた制度から恒久的な措置へと改組される。

(1)NISAの抜本的拡充

改正前のNISAに基づく株式等の買付けは令和5年末で終了し、令和6年以降、「つみたてNISA」に代わる制度として「つみたて投資枠」(一定の投資信託を対象とする長期・積立・分散投資の枠)が設けられ、また、「一般NISA」に代わる制度として「成長投資枠」(上場株式等への投資枠)が設けられる。これらの枠は併用が可能であり、下表のとおり年間投資上限額が抜本的に拡充される。

【年間投資上限額(非課税枠)】

改正前 |

改正案 |

|

つみたて投資枠 (つみたてNISA) |

40万円 |

120万円 |

成長投資枠 (一般NISA) |

120万円 |

240万円 |

(2)NISAの恒久化と非課税限度総額の設定

つみたてNISAは非課税保有期間が20年、一般NISAは非課税保有期間が5年間とそれぞれ期間が限られていたが、期間を定めない恒久的な制度へと改組される。これに伴い、年間投資上限額とは別に、下表のとおり非課税限度総額が定められる。

【非課税限度総額】

改正前 |

改正案 |

|

つみたて投資枠 (つみたてNISA) |

800万円 (40万円×20年) |

成長投資枠と合計で1,800万円 |

成長投資枠 (一般NISA) |

600万円 (120万円×5年) |

1,200万円 |

合計 |

1,400万円 |

1,800万円 |

(3)NISAの非課税口座内で保有している商品の取扱い

つみたてNISA及び一般NISAについて、令和5年末で買付けを終了するが、非課税口座内にある商品は、新制度による非課税限度額とは別に現行の取扱いが継続される。

2. スタートアップへの再投資に係る非課税措置の創設など(エンジェル税制の拡充・改正)

スタートアップへの資金供給を強化するため、保有する株式を売却してスタートアップに再投資をする場合の優遇税制が創設されるほか、エンジェル税制の拡充・改正などが行われる。

(1)スタートアップへの再投資に係る非課税措置の創設

保有株式を売却し、一定のスタートアップに再投資する場合に、再投資分につき株式譲渡益に課税しない制度が創設される。中小企業等経営強化法施行規則の改正を前提に、居住者等が、一定の要件を満たす特定株式(その会社の設立の際に発行される株式)を払込みにより取得をした場合には、その取得をした年の一般株式等に係る譲渡所得等の金額又は上場株式等に係る譲渡所得の金額から、以下のいずれか低い金額を控除することが可能となる。

■その特定株式の取得に要した金額の合計額

■その取得をした年分の一般株式等に係る譲渡所得等の金額及び上場株式等に係る譲渡所得等の金額の合計額

現行のエンジェル税制では、対象となる法人について、その法人の設立経過年数に応じて、新事業活動従事者数の要件などが定められているが、創設される制度の対象となる法人の株式は、設立の際に発行される株式で以下の要件を満たす株式とされており、現行エンジェル税制との選択適用となる。

■設立の日以後の期間が1年未満の中小事業者であること

■販売費・一般管理費の出資金額に対する割合が100分の30を超えることなどの要件を満たすこと

■特定の株主グループの有する株式の総数が発行済株式の総数の100分の99を超える会社でないこと

■上場会社でないこと

■発行済株式総数の2分の1を超える数の株式が一の大規模法人及びその大規模法人と特殊関係のある法人に所有されている法人でないこと など

(2)エンジェル税制の改正

現行のエンジェル税制についても、その適用対象法人及び適用対象となることの確認申請に必要な書類などについて改正・簡素化が行われるほか、その控除金額の計算方式も創設される非課税措置に準じた方式に改正される。

(3)所定のスタートアップに係るストックオプション税制適用要件の緩和

特定の取締役等が受けるストックオプションの行使による利益については、行使時の課税を行わず、その取得した株式を譲渡するまで課税が繰り延べられる(ストックオプション税制)が、この特例の適用要件の一つとして、付与契約において、ストックオプションの行使期間が付与決議後2年から10年とされている必要がある。スタートアップの事業展開を後押しする観点から、この行使期間の上限が15年とされる。この改正の対象となるスタートアップは、設立の日以後の期間が5年未満の未上場の株式会社で所定の要件を満たすものとされている。

3. 極めて高い水準の所得に対する負担の適正化

税負担の公平性の観点から、極めて高い水準の所得について最低限の負担を求める以下の措置が平成7年分以後の所得税に導入される。

各種所得を合算した所得金額(基準所得金額)から特別控除額(3.3億円)を控除した金額に、22.5%の税率を乗じた金額が納めるべき所得税の金額を超過した場合に、その超過した差額を追加的に申告納税することとされる。

■(基準所得金額*ー 3億3,000万円)×22.5%> 基準所得税額**

■追加納付する税額 → 基準所得税額との差額を申告納税

* 基準所得金額の計算上、スタートアップに再投資する場合の優遇税制の適用を受けた株式譲渡益やNISA制度の非課税所得は対象から除外されるが、申告不要制度の対象となる配当や上場株式の譲渡所得等は合算した後の合計所得金額(政策的な観点から設けられている特別控除は控除後の金額)となる

** 基準所得税額は、外国税額控除を考慮しないで基準所得金額に対して計算した税額

例えば、所得の総額が配当・譲渡所得などの分離課税の対象となる投資所得である場合を考えると、以下のように、おおむね所得金額が10億円程度を超えるとこの制度の対象になるものと考えられる。

【所得の総額が株式の配当及び譲渡所得で分離課税(所得税15%)の対象となるケース】 所得10億円の場合 ▶(10億円 ― 3億3,000万円)× 22.5% = 1億5,075万円 この措置による税額と基準所得税額がほぼ同額となることから、このような所得構成の場合には、所得金額10億円が適用の目安となると考えられる。 |

4. 国外転出をする場合の譲渡所得等の特例がある場合の納税猶予の見直し

国外転出をする場合の譲渡所得等の特例(出国税)の適用がある場合の納税猶予について、次の措置がとられる。

■納税猶予の適用を受けようとする者が質権の設定がされていないこと等の要件を満たす非上場株式を担保として提供する場合において、その者が当該非上場株式を担保として提供することを約する書類その他の書類を税務署長に提出するときは、その株券を発行せずにその担保の提供ができることとされる。

持分会社の持分を有する場合にも同様の取扱いとなり、また、贈与等により非居住者に資産が移転した場合の譲渡所得等の特例の適用がある場合の納税猶予についても同様の措置がとられる。

出国税の適用対象となる場合に、担保の提供等を要件として納税の猶予の適用が可能となり、この納税の猶予の適用を前提として認められている各種の不利益の緩和措置(二重課税が生じた場合の調整など)がある。保有資産の多くが未上場株式である場合に担保の提供が困難であることから、このような不利益緩和措置が適用できない場合があったが、この改正により、このような問題の解消が期待される。

資産課税

1.ᅠ 相続時精算課税制度の見直し

贈与時に贈与者1人につき累積2,500万円までが非課税となり、贈与者の相続時に贈与財産の価額を相続財産の価額に加算して相続税額が計算される制度(相続時精算課税制度)について、使い勝手を向上させ、少額贈与に係る申告や記録管理の事務負担を軽減する観点から、一部要件の見直しが行われる。

(1)年間110万円の基礎控除の導入

暦年課税の基礎控除110万円とは別に、相続時精算課税制度についても基礎控除110万円が導入され、贈与者の相続時に相続財産の価額に加算される贈与財産の価額は、当該110万円を控除した後の残額とされる。

|

現行 |

改正案 |

贈与税の控除枠 |

贈与者1人につき、累積2,500万円 |

左記+年間110万円 |

相続財産への加算対象 |

相続時精算課税制度の適用を受けたすべての贈与財産の価額 |

左記から年間110万円以下の贈与財産を除いた価額 |

上記の改正は、令和6年1月1日以後に贈与により取得する財産に係る相続税又は贈与税について適用される。

(2)贈与財産が災害を受けた場合の再計算

相続時精算課税制度の適用を受けた場合、贈与時の価額を相続財産の価額に加算して相続税が計算されるが、一定の土地又は建物が贈与日から贈与者に係る相続税の申告期限までの間に災害によって一定の被害を受けた場合には、当該土地又は建物の贈与時の価額から当該被害を受けた部分に相当する額を控除して相続税額が計算される。

現行 |

改正案 |

|

土地・建物が贈与後に災害を受けた場合 |

贈与時の価額を相続財産の価額に加算する |

災害で一定の被害を受けた場合は相続時に再計算する |

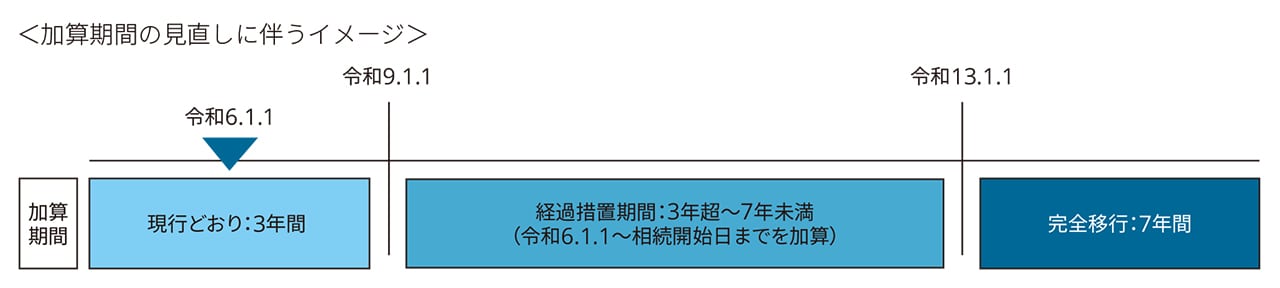

2. 相続開始前に贈与があった場合の相続税の課税価格への加算期間等の見直し

相続又は遺贈により財産を取得した者が、当該相続の開始前に当該相続に係る被相続人から贈与により財産を取得したことがある場合には、当該贈与財産の価額を相続財産の価額に加算して、相続税額が計算されるが、資産移転の時期の選択により中立的な税制を構築していく観点から、加算期間等の見直しが行われる。

加算期間を相続の開始前7年間に延長し、延長した4年間に受けた贈与財産について総額100万円までは相続財産の価額に加算されない。

例えば、相続開始日が次の日である場合の加算対象期間は次のようになる。

■ 令和8.10.1に相続が開始した場合、令和5.10.1以後の贈与財産が加算(∴3年間)⇒現行どおり

■ 令和9.10.1に相続が開始した場合、令和6.1.1以後の贈与財産が加算(∴3年9カ月)⇒経過措置期間

※令和6.1.1~令和6.9.30までの贈与財産が加算される場合には100万円の控除有り

■ 令和13.10.1に相続が開始した場合、令和6.10.1以後の贈与財産が加算(∴7年間)⇒完全移行

※令和6.10.1~令和10.9.30までの贈与財産が加算される場合には100万円の控除有り

3. 教育資金の一括贈与に係る贈与税の非課税措置の見直し

父母・祖父母などの直系尊属からの贈与により、教育に充てるための資金を信託受益権等として取得した場合、1,500万円までは贈与税が非課税となる当該制度につき、一部要件の見直しが行われた上で、3年延長される。

(1)適用期間の延長

適用期間が、令和5年4月1日から令和8年3月31日まで3年延長される。

(2)相続税の課税範囲の拡大

教育資金に係る信託等があった日から教育資金口座に係る契約終了日までの間に贈与者が死亡した場合において、当該贈与者の相続税の課税価格の合計額が5億円を超えるときは、非課税拠出額から教育資金支出額を控除した残額が相続税の課税対象となる。

現行 |

改正案 |

|

残額に対する相続 財産への加算の有無 |

受贈者が23歳未満等である場合には相続財産への加算無し |

受贈者の年齢にかかわらず、贈与者の相続税の課税価格の合計額が5億円を超える場合は、相続財産への加算有り |

上記の改正は、令和5年4月1日以後に取得する信託受益権等に係る相続税について適用される。

(3)教育資金口座に係る契約終了時の税率等

■受贈者が30歳に達するなどにより教育資金口座に係る契約が終了した場合に、非課税拠出額から教育資金支出額を控除した残額に贈与税が課されるときは、一般税率が適用される。

■教育資金の対象範囲に、都道府県知事等から国家戦略特別区域内に所在する場合の外国の保育士資格を有する者の人員配置基準等の一定の基準を満たす旨の証明書の交付を受けた認可外保育施設に支払われる保育料等が追加される。

■上記の改正は、令和5年4月1日以後に取得する信託受益権等に係る贈与税又は同日以後に支払われる教育資金について適用される。

4. 結婚・子育て資金の一括贈与に係る贈与税の非課税措置の見直し

父母・祖父母などの直系尊属からの贈与により、結婚・子育てに充てるための資金を信託受益権等として取得した場合、1,000万円までは贈与税が非課税となる当該制度につき、一部要件の見直しが行われた上で、2年延長される。

(1)適用期間の延長

適用期間が、令和5年4月1日から令和7年3月31日まで2年延長される。

(2)結婚・子育て資金口座に係る契約終了時の税率

受贈者が50歳に達するなどにより結婚・子育て資金口座に係る契約が終了した場合に、非課税拠出額から結婚・子育て資金支出額を控除した残額に贈与税が課されるときは、一般税率が適用される。

上記の改正は、令和5年4月1日以後に取得する信託受益権等に係る贈与税について適用される。

消費課税

1. 適格請求書等保存方式(インボイス制度)に係る負担軽減のための見直し

令和5年10月1日から適用が開始される適格請求書等保存方式(以下「インボイス制度」)について、円滑な制度移行のために、事業者の負担軽減等を目的として次の見直しが行われる。

(1)小規模事業者に係る納税額軽減に関する経過措置

適格請求書発行事業者の令和5年10月1日から令和8年9月30日までの日の属する各課税期間において、免税事業者が適格請求書発行事業者となったこと又は課税事業者選択届出書を提出したことにより事業者免税点制度の適用を受けられないこととなる場合には、その課税期間における課税標準額に対する消費税額(売上税額)から控除する金額を、当該売上税額の8割とすることにより、納付税額を売上税額の2割とすることができる。

上記は、確定申告書に適用を受ける旨を付記することで適用が可能とされ、これにより売上額・収入金額のみに基づいて納付税額計算が可能となり、簡易課税制度を適用する場合よりも、届出や業種区分が不要となるため事務負担が軽減される。

なお、上記の措置は、以下の課税期間においては適用されない。

①課税期間の特例(課税期間の短縮)の適用を受ける課税期間

②令和5年10月1日前から課税事業者選択届出書を提出していたことにより、事業者免税点制度の適用を引き続き受けられないこととなる場合の、令和5年10月1日の属する課税期間

また、上記の適用を受けた適格請求書発行事業者が、当該適用を受けた課税期間の翌課税期間中に、簡易課税制度の適用を受ける旨の届出書を納税地を所轄する税務署長に提出したときは、その提出した日の属する課税期間から簡易課税制度の適用が認められる。

(2)中小事業者の少額な課税仕入れに係る事務負担軽減に関する経過措置

次のいずれかに該当する事業者が、令和5年10月1日から令和11年9月30日までの間に国内において行う課税仕入れについて、当該課税仕入れに係る支払対価の額が1万円未満である場合には、一定の事項が記載された帳簿のみの保存による仕入税額控除が認められる。

①基準期間における課税売上高が1億円以下

②特定期間における課税売上高が5,000万円以下

現行制度では、税込3万円未満の課税仕入れに係る仕入税額控除の適用については請求書等の保存は不要とされているが、インボイス制度以降は、原則として課税仕入れの金額にかかわらず適格請求書等の保存が必要である。改正案では、上記一定規模以下の事業者が行う税込1万円未満の課税仕入れに係る仕入税額控除の適用については、6年間の経過措置として適格請求書等の保存が不要とされる。

(3)少額な適格返還請求書の交付義務免除

売上げに係る対価の返還等に係る税込価額が1万円未満である場合には、その適格返還請求書の交付義務が免除される。

これは、買手が仕入れ代金等を支払う際に振込手数料を売手負担として差し引く場合において、インボイス制度以降の実務対応として、①売手の売上値引き、②買手からの支払手数料、③買手の売手に対する立替金、のいずれかの処理方法があり、①売手の売上値引きとして処理する場合には、売手に適格返還請求書の交付義務が生じることによる事務負担の増加が懸念されていた。この改正により、①売手の売上値引きとして処理する場合の事務負担が軽減される。

上記の改正は、令和5年10月1日以後の課税資産の譲渡等につき行う売上げに係る対価の返還等について適用される。

(4)適格請求書発行事業者登録制度の見直し

適格請求書発行事業者登録制度について、次の見直しが行われる。

1)登録申請書の提出期限

免税事業者が適格請求書発行事業者の登録申請書を提出し、課税期間の初日から登録を受けようとする場合の登録申請書の提出期限が改正される。

現行 |

改正案 |

|

提出期限 |

当該課税期間の初日の前日から起算して |

当該課税期間の初日から起算して |

2)登録の取消しを求める届出書の提出期限

適格請求書発行事業者が登録の取消しを求める届出書を提出し、その提出があった課税期間の翌課税期間の初日から登録を取り消そうとする場合の届出書の提出期限が改正される。

現行 |

改正案 |

|

提出期限 |

その提出があった課税期間の末日から起算して30日前の日の前日 | 当該翌課税期間の初日から起算して15日前の日 |

3)登録等に関する経過措置を適用した場合の取扱い

適格請求書発行事業者の登録等に関する経過措置の適用により、令和5年10月1日後に適格請求書発行事業者の登録を受けようとする免税事業者は、その登録申請書に、提出する日から15日を経過する日以後の日を登録希望日として記載するものとされる。

この場合において、当該登録希望日後に登録がされたときは、当該登録希望日に登録を受けたものとみなされる。

4)インボイス制度開始時から登録を受ける場合の登録申請書の記載事項

令和5年10月1日から適格請求書発行事業者の登録を受けようとする事業者が、その申請期限である令和5年3月31日後に提出する登録申請書には、申請期限までに登録申請書を提出できない「困難な事情」を記載することとされていたが、改正案では「困難な事情」の記載がない場合でも運用上改めて記載は求められないとされる。

納税環境整備

1. 電子帳簿等保存制度の見直し

令和3年度税制改正及び令和4年度税制改正を通じて、電子帳簿等保存制度は大きく見直され、事前承認制度の廃止や電子取引に係る電磁的記録の保存に係るルールの見直し等が行われている。令和5年度税制改正においても申告・納税等の税務手続のデジタル化の推進等の観点から、企業等の事務負担軽減やバックオフィスの効率化、国税関係帳簿書類の電子化を一層進めるため、事業者等における経理の電子化の実施状況や対応可能性、適正な課税の確保の観点での必要性等を考慮しつつ、更なる利便性向上、利用促進等を図るための所要の見直しが講じられる。

(1)国税関係帳簿書類の電磁的記録等による保存制度の見直し

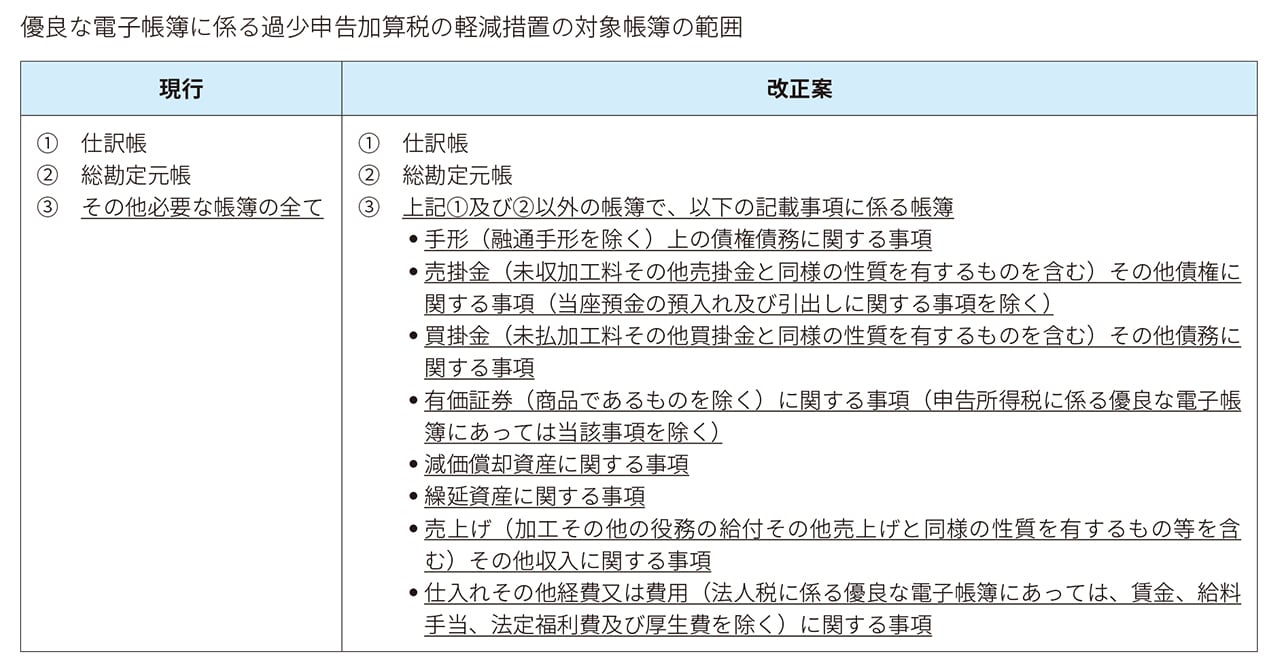

信頼性の高い電子帳簿への更なる移行を目指す観点から、過少申告加算税の軽減措置の対象となる優良な電子帳簿について、その範囲を合理化・明確化することにより、一層の普及・一般化を図るために以下の措置が講じられる。

1)概要

一定の国税関係帳簿に係る電磁的記録の保存等が、国税の納税義務の適正な履行に資するものとして一定の要件等を満たしている場合におけるその国税関係帳簿(以下「優良な電子帳簿」)に係る過少申告加算税の軽減措置の対象となる申告所得税及び法人税に係る優良な電子帳簿の範囲が次のとおりとされる。

2)適用関係

上記の改正は、令和6年1月1日以後に法定申告期限等が到来する国税について適用される。

(2)国税関係書類に係るスキャナ保存制度の見直し

スキャナ保存制度については、制度の利用促進を図る観点から、更なる要件の緩和措置が講じられる。

1)概要

国税関係書類に係るスキャナ保存制度について、次の見直しが行われる。

2)適用要件

上記の改正は、令和6年1月1日以後に保存が行われる国税関係書類について適用される。

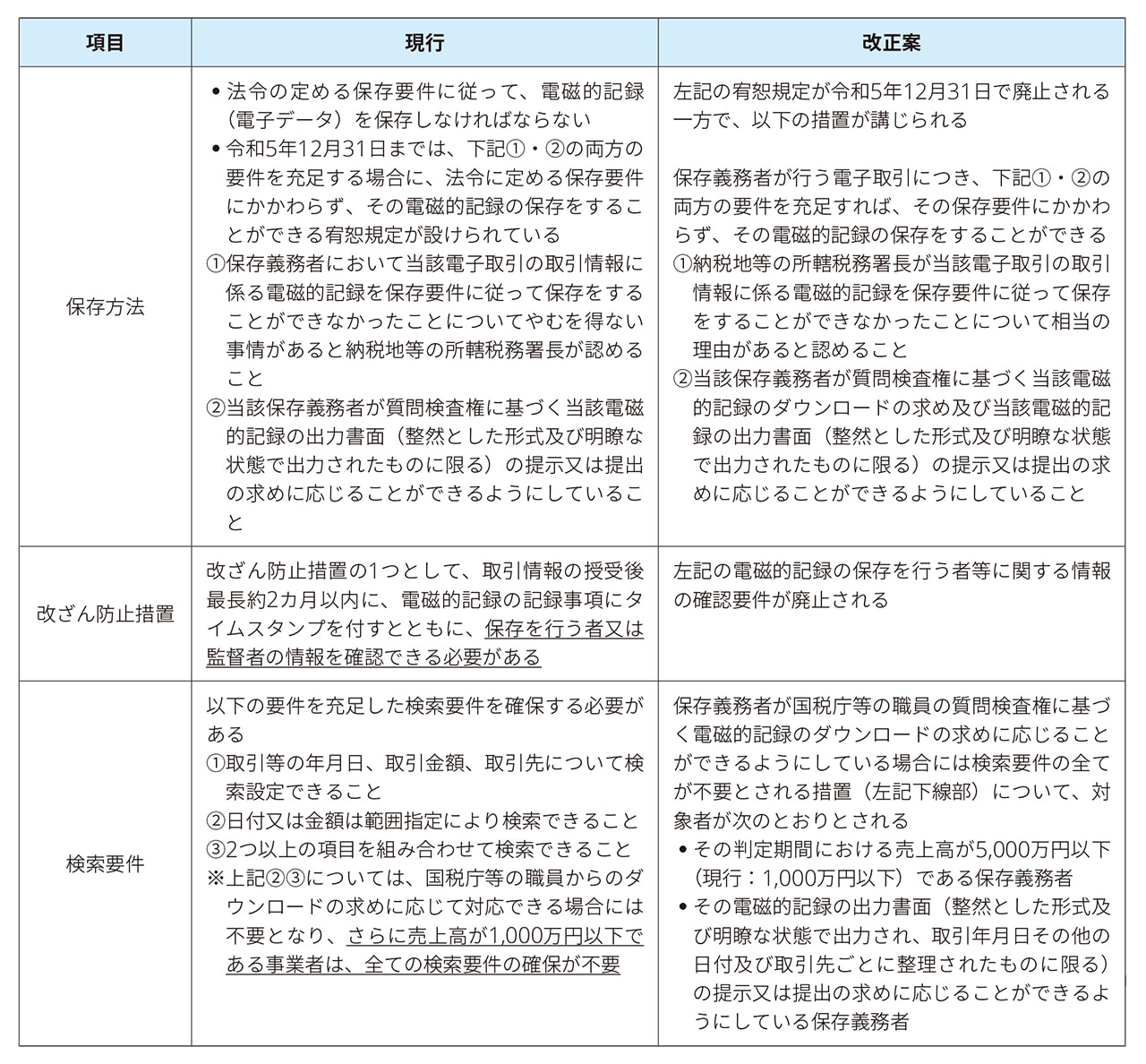

(3)電子取引の取引情報に係る電磁的記録の保存制度の見直し

現行の宥恕規定が令和5年12月31日で廃止される一方で、システム対応が間に合わなかったことにつき相当の理由がある事業者等に対する新たな猶予措置が講じられるとともに、他者から受領した電子データとの同一性が確保された電磁的記録の保存を推進する観点から、検索要件について緩和措置が講じられる。

1)概要

電子取引の取引情報に係る電磁的記録の保存制度について、次の見直しが行われる。

2)適用時期

上記の改正は、令和6年1月1日以後に行う電子取引の取引情報に係る電磁的記録について適用される。

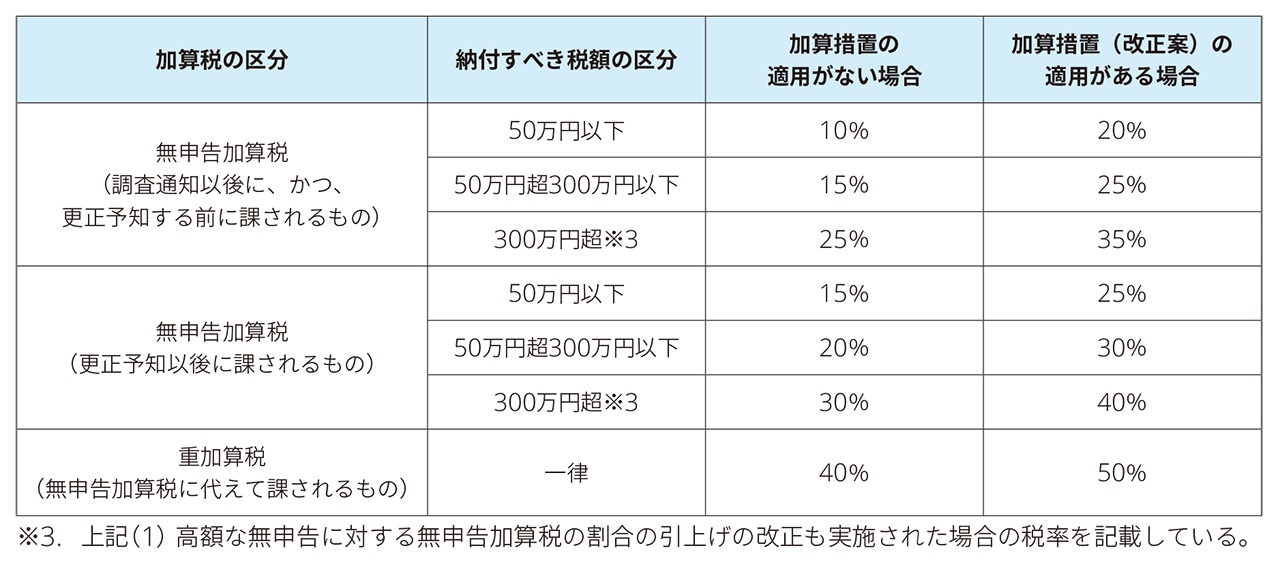

2.ᅠ加算税制度の見直し

仮装・隠蔽の積極的な行為を伴わないため重加算税等の対象とならず、税に対する公平感を大きく損なうような事例が生じている中、申告義務を認識していなかったとは言い難い無申告について以下の措置が講じられる。

(1)高額な無申告に対する無申告加算税の割合の引上げ

無申告加算税の割合について、納付すべき税額が300万円を超える部分に対する割合が30%※1に引き上げられる。

※1 調査通知以後に、かつ、その調査があることにより更正又は決定があるべきことを予知(以下「更正予知」)する前にされた期限後申告又は修正申告に基づく無申告加算税の割合については、上記の納付すべき税額が300万円を超える部分に対する割合については25%に引き上げられる。

■納付すべき税額が300万円を超える部分に対する割合について、納付すべき税額が300万円を超えることにつき納税者の責めに帰すべき事由がない場合の適用に関する所要の措置がとられる。

■地方税の加算金制度についても同様の改正が予定されており、納付すべき税額が300万円を超える部分に対する不申告加算金の割合を30%に引き上げる措置がとられる。

(2)一定期間繰り返し行われる無申告行為に対する無申告加算税の加重措置の整備

過去に無申告加算税又は重加算税が課されたことがある場合に無申告加算税又は重加算税の割合を10%加重する措置の対象に、次のものが加えられる。

■期限後申告等※1があった場合において、その期限後申告等に係る国税の前年度及び前々年度の当該国税の属する税目について、無申告加算税等※2を課されたことがあるとき、又はその無申告加算税等に係る賦課決定をすべきと認められるときに、その期限後申告等に基づき課される無申告加算税等

※1 期限後申告等とは、期限後申告若しくは修正申告(調査通知前に、かつ、更正予知する前にされたものを除く)又は更正若しくは決定をいう。

※2 無申告加算税等とは、無申告加算税(期限後申告又は修正申告が、調査通知前に、かつ、更正予知する前にされたものであるときに課されたものを除く)若しくは無申告加算税に代えて課される重加算税をいう。

■過少申告加算税、源泉徴収等による国税に係る不納付加算税及び重加算税(無申告加算税に代えて課されるものを除く)については、上記の見直しの対象外とされる。

■地方税の加算金制度についても同様の改正が予定されており、不申告加算金の割合又は不申告加算金に代えて課される重加算金の割合について、それぞれその割合に10%加算する措置がとられる。

(3)適用関係

上記の改正は、令和6年1月1日以後に法定申告期限が到来する国税及び地方税について適用される。

関税

1.ᅠ 暫定税率等の見直し

加糖調製品(6品目)について、暫定税率が引き下げられる。また、関税分類の国際会議であるHS委員会における関税分類変更を受け、プロポリス原塊とセルラーバンブーパネルについて税細分を新設の上、現行と同じ水準の関税率が設定される。

2.ᅠ 急増する輸入貨物への対応

(1)輸入申告項目の追加

現行の輸入申告項目に対し、新たに「通販貨物に該当するか否か」(ECプラットフォームを利用して販売した通販貨物の場合は「ECプラットフォームの名称」を含む)及び「国内配送先」の項目が追加される。さらに、虚偽申告輸入罪の適用可能性を考慮し、現行の「輸入者の住所及び氏名」が政令上の輸入申告項目として追加される。

(2)税関事務管理人制度の見直し

非居住者が自ら輸入者となり貨物を輸入する場合に、輸入申告等の事務を処理させるために、国内に住所等を有する者を税関事務管理人として定め、税関長に届け出る制度において、税関長が非居住者及び税関事務管理人による取引実態を把握し、非居住者に連絡できるようにすることで審査や事後調査の実効性を高めるため、以下の事項を可能とする規定が整備される。

■税関長が非居住者に対し、税関事務管理人の届出がない場合に、期限を指定して税関事務管理人の届出を求める

■非居住者が期限までに税関事務管理人を届け出ない場合に、税関長が一定の国内関連者(非居住者が利用するECプラットフォームを運営する事業者等)を特定税関事務管理人として指定する

■特定税関事務管理人は保税地域からの引取りに係る関税・内国消費税に関する一定の事項を処理することとする

■税関事務管理人の届出項目に、「届出者(非居住者)の事業」、「届出者(非居住者)と税関事務管理人との関係」等が追加されるとともに、届出を行う非居住者に対して税関事務管理人との委任関係を証する書類の提出を求める

3.ᅠ 納税環境整備

(1)加算税制度の見直し

内国税に関する無申告加算税の割合の引上げに伴い、関税の無申告加算税制度においても、納税額が300万円を超える部分に係る割合が20%から30%に引き上げられる等の改正が行われる。詳細は前記の納税環境整備を参照されたい。

(2)関税関係帳簿書類の電子保存制度の見直し

内国税の国税関係書類の電子取引の取引情報に係る電磁的記録の保存要件緩和及びスキャナ保存制度において求められる保存要件緩和に伴い、関税関係書類においても同様に保存要件が緩和される。詳細は前記の納税環境整備を参照されたい。

以上

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。