固定資産の減損会計(資産のグルーピングと減損の兆候) ブックマークが追加されました

ナレッジ

固定資産の減損会計(資産のグルーピングと減損の兆候)

月刊誌『会計情報』2023年11月号

会計上の見積りに関する実務上の諸論点シリーズ 第1回

公認会計士 和田 夢斗

1. はじめに

企業会計の基準においては、会計処理にあたって企業の将来の業績予想など、見積りに基づいた情報が必要とされるものが多く存在する。これらの会計上の見積りは、固定資産や市場価格のない株式等の減損処理、税効果会計における繰延税金資産の回収可能性の判断、各種の引当金の計上など、様々な局面において必要となる。「会計上の見積り」とは、資産および負債や収益および費用等の額に不確実性がある場合において、財務諸表作成時に入手可能な情報に基づいて、その合理的な金額を算出することをいう(企業会計基準第31号「会計上の見積りの開示に関する会計基準」第3項)。

会計上の見積りは、財務諸表作成時に入手可能な情報に基づいて合理的な金額を算出するものであるが、その性質上、将来に関する予測や、見積りの仮定等、その合理性を客観的に検証可能な過去の事実とは性質の異なる要素を含む。見積りの対象となった事象が確定し、見積りに基づく会計処理との差異が明らかになった際に、当該差異が会計処理時の見積り誤りに起因する場合には、過去の誤謬に該当し、過去の財務諸表等を訂正しなければならないことがあるため(企業会計基準第24号「会計方針の開示、会計上の変更及び誤謬の訂正に関する会計基準」第55項なお書き)、留意が必要である。

本稿では、こうした会計上の見積りを要する会計処理の中でも、実務上特に議論になることが多いものについて、以下のように5回に分けて解説を行う。

第1回 | 固定資産の減損(資産のグルーピングと減損の兆候) |

第2回 | 固定資産の減損(減損損失の認識・測定) |

第3回 | 市場価格のない株式等の減損処理 |

第4回 | 繰延税金資産の回収可能性 |

第5回 | 会計上の見積りの開示 |

第1回となる今回は、固定資産の減損のうち、資産のグルーピングと減損の兆候の考え方について解説する。資産のグルーピングと減損の兆候自体は会計上の見積りではないが、固定資産の減損に関する見積りを行うための前提となるプロセスであり、これ自体、減損会計基準の趣旨に照らした検討が不十分になりがちな点であることから、特に留意すべきポイントを取り上げる。

本稿では会計基準等を以下のように略称する。

減損意見書

「固定資産の減損に係る会計基準の設定に関する意見書」

減損会計基準

「固定資産の減損に係る会計基準」

減損適用指針

企業会計基準適用指針第6号「固定資産の減損に係る会計基準の適用指針」

企業結合基準

企業会計基準第21号「企業結合に関する会計基準」

2. 固定資産の減損会計-資産のグルーピング-

(1)資産のグルーピングの基本的な考え方

固定資産の減損とは、資産の収益性の低下により投資額の回収が見込めなくなった状態であり、減損処理とは、そのような場合に、一定の条件の下で回収可能性を反映させるように帳簿価額を減額する会計処理である(減損意見書三3)。

固定資産が減損しているかを判断するにあたっては、当該資産または資産グループが生み出すキャッシュ・フローによって、当該資産または資産グループへの投資額が回収できるか否かを検討することになる。このため、複数の資産が一体となって独立したキャッシュ・フローを生み出す場合には、減損損失を認識するかどうかの判定および減損損失の測定に際して、合理的な範囲で資産のグルーピングを行う必要がある(減損意見書四2.(6)①)。

資産のグルーピングにあたっては、他の資産または資産グループのキャッシュ・フローからおおむね独立したキャッシュ・フローを生み出す最小単位で行うこととされ、企業の実態を適切に反映するよう配慮することが求められている(減損適用指針第7項)。しかし、様々な事業を営む企業における資産のグルーピングの方法を一義的に示すことは困難であることから、実務的には管理会計上の区分や投資の意思決定(資産の処分や事業の廃止に関する意思決定を含む)を行う際の単位等を考慮してグルーピングの手法を定めることになると考えられる(減損適用指針第70項)。グルーピングを行う手順は、減損適用指針に例が示されている。

(2)資産のグルーピングの基本的な手順と実務上の論点

①資産のグルーピングの基本的な手順

資産のグルーピングの基本的な手順は以下のとおりである。

(ア)例えば、店舗や工場などの資産と対応して(A)、継続的に収支の把握がされている単位(B)を識別し、グルーピングの基礎とする(減損適用指針第7項(1))。

(イ)(ア)のグルーピングの単位を決定する基礎から生ずるキャッシュ・イン・フローが、製品やサービスの性質、市場などの類似性等によって、他の単位から生ずるキャッシュ・イン・フローと相互補完的(C)であり、当該単位を切り離したときには他の単位から生ずるキャッシュ・イン・フローに大きな影響を及ぼすと考えられる場合には、当該他の単位とグルーピングを行う(減損適用指針第7項(2))。

(A)資産との対応

資産のグルーピングの単位を決定する基礎は、原則として物理的な1つの資産であり(減損適用指針第70項(1))、賃貸不動産などの1つの資産において、一棟の建物が複数の単位に分割されて、継続的に収支の把握がなされている場合でも、通常はこの1つの資産がグルーピングの単位を決定する基礎になる(減損適用指針第7項(1)③)。これは、固定資産の減損会計は、資産を対象とするため、1つの資産において、継続的に収支の把握がなされている単位が複数存在する場合でも、1つの資産を細分化して減損処理の対象とすることは適切ではないと考えられるためである。ただし、商業ビルにおいて仕様が異ならなくとも、自社利用部分と外部賃貸部分とが長期継続的に区分されるような場合や、物理的な1つの資産でも仕様が異なる等のため、複数からなる資産と考えられる場合もある(減損適用指針第70項(1))。

(B)継続的な収支の把握

グルーピングの単位の決定の際に、企業は、資産と対応して継続的に収支の把握がなされている単位を識別し、グルーピングの単位を決定する基礎とする。一般に、管理会計上の区分は、事業別、製品別、地域別などの区分を基礎にして行われていると考えられるが、継続的に収支の把握がなされている単位は、予算や業績評価の単位より小さい場合もある。また、収支の把握は、必ずしも現金基準に基づくものではなく、発生基準に基づく損益の把握でもよい(減損適用指針第70項(1))。

収支は必ずしも企業の外部との間で直接的にキャッシュ・フローが生じている必要はなく、例えば、内部振替価額や共通費の配分額であっても、合理的なものであれば含まれる。また、特殊原価調査など、収支の把握が、通常は行われていないが一時的に設定される単位については該当しない(減損適用指針第7項(1)①、②)。

なお、事業の種類や業態によっては、特定の資産等について、管理会計上も合理的な内部振替価額を用いて収入の把握を行うことが困難な場合がある。また、当該資産に係るキャッシュ・フローに見積要素が極めて多いため、管理会計上、資産ごとまたは複数の資産をまとめた単位では継続的な収支の把握に意義を見出せない場合がある。このような場合、企業の継続的な収支は、当該事業を行っている大きさでしか把握されていないことがあるが、管理会計上の目的や効果から合理性を有するものに限られることに留意する必要がある(減損適用指針第70項(1))。

(C)他の単位とのキャッシュ・イン・フローの相互補完性

継続的に収支の把握がなされているグルーピングの単位を決定する基礎が、特定の製品やサービスと関連していると想定される場合でも、複数のグルーピングの単位を決定する基礎が生み出す製品やサービスの性質、市場などに類似性等があり(これには、販売方法として契約に基づく継続的な一括販売などを含む。)、それらから生ずるキャッシュ・イン・フローが相互に補完的な影響を及ぼしあっている場合には、当該単位を切り離したときに他の単位から生ずるキャッシュ・イン・フローに大きな影響を及ぼすことがある。このような場合には、当該単位を切り離すことにより、企業の実態を適切に反映しない結果となることが考えられるため、これらの複数の単位をグルーピングすることが適当である(減損適用指針第70項(2))。

他の単位から生ずるキャッシュ・イン・フローと相互補完的であるかどうかは、グルーピングの基礎となる単位の間で、当該単位を切り離した場合に他の単位から生じるキャッシュ・イン・フローに重要な影響を及ぼす事実があるかどうか、言い換えれば、一方の単位が活動を停止した場合に、それによって他方のキャッシュ・イン・フローが活動を停止した単位のキャッシュ・イン・フローの減少を補うほどに大きく増大するような事実があるかどうかによるものであり、企業の管理の方法に左右されるものではないという点に留意が必要である。

②連結財務諸表におけるグルーピングの見直し

個別財務諸表上は、資産のグルーピングが当該企業を超えて他の企業の全部または一部とされることはないが、連結財務諸表においては、連結の見地から、個別財務諸表において用いられた資産のグルーピングの単位が見直される場合がある。これは、管理会計上の区分や投資の意思決定を行う際の単位の設定等が複数の連結会社(在外子会社を含む。)を対象に行われており、連結財務諸表において、他の資産または資産グループのキャッシュ・フローから概ね独立したキャッシュ・フローを生み出す最小の単位が、各連結会社の個別財務諸表における資産のグルーピングの単位と異なる場合である(減損適用指針第10項)。

この点、連結財務諸表においても、原則として、個別財務諸表における資産のグルーピングが用いられることから、連結財務諸表における資産のグルーピングの単位の見直しは、必ず行わなければならないものではなく、また、管理会計上の区分や投資の意思決定を行う単位の設定等が複数の連結会社を対象に行われていない場合には、見直されるわけではない(減損適用指針第75項)。

また、複数の資産が一体となって独立したキャッシュ・フローを生み出す場合に必要となる資産のグルーピングの考え方から、当該見直しは、連結上、固定資産が計上される連結会社が対象であり、持分法が適用されている非連結子会社や関連会社は含まれない(減損適用指針第75項)。

③ 資産のグルーピングの手順における実務上の論点

上記の資産のグルーピングの基本的な手順において、実務上減損会計基準の趣旨に照らした検討が不十分になりがちな点として、(A)企業のグルーピングの単位が、当該資産および資産グループが他の資産または資産グループのキャッシュ・フローからおおむね独立したキャッシュ・フローを生み出す最小単位であるかどうかということと、(B)グルーピングの基礎となる単位の間で、キャッシュ・イン・フローが相互補完的であるかどうかということが挙げられる。この点、公認会計士・監査審査会が毎年公表している「監査事務所検査結果事例集」1においても、次のようなグルーピングの検討に問題がある事例が紹介されている。

資産のグルーピングの検討 被監査会社は、衣料品に関する小売業を営んでおり、店舗単位での採算によって出退店の意思決定を行っているにもかかわらず、固定資産のグルーピングを店舗単位ではなく、より大きなブランド単位としている。 しかしながら、監査チームは、店舗がキャッシュ・フローを生み出す最小単位に該当するか否かの検討や、各店舗が生み出すキャッシュ・フローに相互補完性があるか否かの検討を行っておらず、グルーピングの妥当性に関する十分かつ適切な監査証拠を入手していない。 (監査事務所検査結果事例集、令和3事務年度版) |

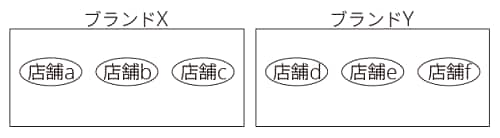

§2(1)に記載の通り、資産のグルーピングは、他の資産または資産グループのキャッシュ・フローから概ね独立したキャッシュ・フローを生み出す最小の単位で行う必要があるため、資産のグルーピングを決定する際には、どの単位が他の資産または資産グループのキャッシュ・フローから概ね独立したキャッシュ・フローを生み出す最小の単位に該当するかを慎重に検討する必要がある。例えば、次のように複数の管理会計上の収支の把握がされる単位が存在するA社のケースを考える。

図表1

<前提>

A社は自社でデザインした衣料品をXとYという二つのブランドで、それぞれ、取引先に製造委託し、当該取引先から仕入れた商品を各ブランドの自社の店舗で販売する事業を行っている。A社は管理会計上で収支を把握する区分としてブランドごとの単位であるXブランドとYブランドを設定するとともに、個別の店舗ごとでも損益を把握して管理を行っている。また、出退店や店舗の改装などの意思決定は、個別の店舗ごとに行われている。

<考え方>

まず、グルーピングの基礎となる単位として、どのような単位が適切かを検討する。この場合、資産に対応して継続的に収支の把握がされている単位を識別することとなる。この点、A社の場合には、個別店舗ごとに収支の把握を行っていることから、グルーピングの基礎となる資産の単位は個別店舗ごとが適切と考えられる。また、出退店や店舗の改装などの意思決定が、個別の店舗ごとに行われているという点からも、ブランドごとのグルーピングより、個別店舗ごとのグルーピングを行うことがより適切と考えられる。

次に、複数の店舗から生じるキャッシュ・イン・フローが相互補完的であるかどうかの検討を行う。

§2(2)①で記載したとおり、他の単位とのキャッシュ・イン・フローが相互補完的であるかどうかの検討においては、一方の単位が活動を停止した場合に、それによって他方のキャッシュ・イン・フローが大きく増大するような事実関係があるかという観点で検討を行うことになると考えられる。

例えば、上記の例において、店舗aが閉店したときに、その店舗の顧客がブランドXの他の店舗b等を利用するようになることで、残った他の店舗の売上が大きく増大するような事実があるかどうかを検討する。一般的には店舗間で距離がある場合には、各店舗が異なる顧客基盤を有することが多く、このような事実の証明は難しい。店舗間の距離がある場合には、店舗aが閉店した場合、顧客が近隣の競合店の利用を増やすことになり、店舗aの閉店がブランドXの他の店舗の売上に大きな影響を与えないからである。

3. 固定資産の減損会計-減損の兆候の把握-

(1)減損の兆候の把握の基本的な考え方

減損の兆候とは、資産または資産グループに減損が生じている可能性を示す事象であり(減損会計基準二1)、減損の兆候がある場合には、当該資産または資産グループについて、減損損失を認識するかどうかの判定を行う(減損適用指針第11項)。減損の兆候の把握においては、企業は、内部管理目的の損益報告や事業の再編等に関する経営計画などの企業内部の情報および経営環境や資産の市場価格などの企業外部の要因に関する情報など、通常の企業活動において実務的に入手可能なタイミングにおいて利用可能な企業内外の情報に基づき、例えば図表2のような減損の兆候がある資産または資産グループを識別する(減損会計基準二1、減損適用指針第11項、第76項)。

このように、減損の兆候は資産または資産グループに減損が生じている可能性を示す事象の総称であり、減損損失の認識は、資産または資産グループから得られる割引前将来キャッシュ・フローと当該資産または資産グループの帳簿価額を比較することで行われ、割引前将来キャッシュ・フローが帳簿価額を下回る場合に、減損損失を認識することから、割引前キャッシュ・フローの総額が帳簿価額を下回る可能性を示す事象は、すべて減損の兆候に該当する。したがって、図表2に示されるような兆候の例示はあくまで例示であり、減損の兆候はこれに限られないことに留意する必要がある。例えば、図表2の例示の他にも、営業活動から生ずるキャッシュ・フローが、継続してマイナス、または、継続してマイナスとなる見込みでなかったとしても減少傾向にある場合、将来キャッシュ・フローの総額が資産の帳簿価額を下回る可能性があれば、減損の兆候があることになる。

減損の兆候があるかどうかについて、その程度は必ずしも画一的に数値化できるものではない。したがって、状況に応じ個々の企業において判断することが必要であり(減損適用指針第77項)、例示への形式的な当てはめではなく、実態に応じた判断を行うことが重要である。

図表2 減損の兆候の例示

① 営業活動から生ずる損益またはキャッシュ・フローが、継続してマイナスとなっているか、または、継続してマイナスとなる見込みである場合(減損適用指針第12項) |

② 使用されている範囲または方法について、回収可能価額を著しく低下させる変化が生じたか、または、生ずる見込みである場合(減損適用指針第13項) |

③ 使用されている事業に関連して、経営環境が著しく悪化したか、または、悪化する見込みである場合(減損適用指針第14項) |

④ 市場価格が著しく下落した場合(減損適用指針第15項) |

(2)共用資産及びのれんの減損の兆候

共用資産の減損の兆候の把握については、共用資産を含むより大きな単位について、減損が生じている可能性を示す事象がある場合、もしくは、共用資産そのものについて減損が生じている可能性を示す事象がある場合のいずれかに該当する場合には、共用資産に減損の兆候があることとなり、共用資産を含むより大きな単位で減損損失を認識するかどうかの判定を行う(減損適用指針第16項)。

共用資産は、複数の資産または資産グループの将来キャッシュ・フローの生成に寄与する資産のうち、のれん以外のものであり、例えば、全社的な将来キャッシュ・フローの生成に寄与する本社の建物や試験研究施設が該当するが、全社的な資産でなくても、複数の資産または資産グループを含む部門全体の将来キャッシュ・フローの生成に寄与している資産は、当該部門の共用資産となる(減損意見書四2(7)①)。共用資産を含むより大きな単位には、共用資産とその共用資産が将来キャッシュ・フローの生成に寄与している資産または資産グループのみが含まれることになる(減損意見書四2(7)②)。

共用資産は、単独の資産である場合のほか、複数の資産である場合もある。後者の場合には、共用資産全体について減損が生じている可能性を示す事象がある場合のほか、共用資産全体の帳簿価額のうち、その帳簿価額が大きな割合を占める資産について、減損が生じている可能性を示す事象がある場合には減損の兆候に含まれる(減損適用指針第16項)。なお、共用資産の帳簿価額を各資産または資産グループに配分する方法を採用した場合には、共用資産に減損の兆候があるかどうかにかかわらず、その帳簿価額を各資産または資産グループに配分することとなり、当該配分された各資産または資産グループに減損が生じている可能性を示す事象がある場合、減損の兆候があることとなる(減損適用指針第16項)。

一方、のれんの減損の兆候については、のれんを含むより大きな単位について、減損が生じている可能性を示す事象がある場合は、のれんに減損の兆候があることとなり、より大きな単位で減損損失を認識するかどうかの判定を行う。のれんについては、共用資産と異なり、通常、のれんは独立してそれ自体では減損の兆候があるかどうかを判断できないため、原則として、のれんを含む、より大きな単位で判断されることとなる(減損適用指針第17項)。また、のれんの帳簿価額を各資産グループに配分する方法を採用した場合には、のれんに減損の兆候があるかどうかにかかわらず、その帳簿価額を各資産グループに配分することとなり、当該配分された各資産グループに減損が生じている可能性を示す事象がある場合、減損の兆候があることとなる(減損適用指針第17項)。なお、株式の交換による企業結合において、被取得企業の時価総額を超えて多額のプレミアムが支払われたため、取得原価のうちのれんやのれん以外の無形資産に配分された金額が相対的に多額になるときには、減損の兆候があると判定される場合もある(減損適用指針第76項)。

(3)減損の兆候の把握における実務上の問題

減損の兆候は、資産または資産グループに減損が生じている可能性を示す事象があれば、減損の兆候があることになるため、判断を要する問題ではなく、事実認定の問題と考えられる。実務において、この検討が不十分、もしくは適切ではないとされる事例が多くみられる。

「監査事務所検査結果事例集」においても、減損の兆候については、以下のように継続的に様々な事例が紹介されているが、内容としては、減損の兆候に関する適切な理解が不十分なまま検討を行い、結果的に減損損失の認識のプロセスに進むことを回避する偏向が生じている事例が多いものと考えられる。紹介されている事例の内容としては(A)兆候判定が形式的な判断になっていると考えられる事例、(B)のれんの兆候判定に関する事例、(C)資産または資産グループが使用されている営業活動から生ずる損益又はキャッシュ・フローの算定における共通費配賦等に関する事例、に大別される。

(兆候判定が形式的な判断になっていると考えられる事例)

(のれんの減損の兆候に関する事例)

(兆候判定における共通費賦布等の事例)

|

(A)兆候判定が形式的な判断になっていると考えられる事例

紹介されている事例は、いずれも新規事業の営業損益が継続して赤字となっている事例と考えられる。営業損益の継続的な赤字は、図表2①の兆候の例示に該当するが、減損適用指針では、事業の立上げ時など予め合理的な事業計画が策定されており、当該計画にて当初より継続してマイナスとなることが予定されている場合、実際のマイナスの額が当該計画にて予定されていたマイナスの額よりも著しく下方に乖離していないときには、減損の兆候には該当しない(減損適用指針第12項(4))。新規事業の場合には、この定めに基づき、当初計画と損益実績の比較検討を行ったうえで、事業立上げ当初の赤字計上では直ちに減損の兆候には該当しないと判断している場合も多い。

この場合、新規事業の立上げ時の赤字計上については、無条件に減損の兆候としないことが認められるのではなく、予め合理的な事業計画が策定されており、実際の赤字計上額が、その事業計画で想定されている赤字の額を著しく下回っていないか、当初計画と実績との比較を継続的に行い、実質的な固定資産の減損の兆候を検討することが必要である。

(B)のれんの減損の兆候に関する事例

§3(2)で記載したとおり、のれんは、原則として、のれんを含むより大きな単位で減損の兆候があるかどうかを識別することになる。このように、のれんはそれ自体では独立したキャッシュ・フローを生まないことから、その減損の兆候は通常の固定資産等の減損の兆候と比較して、評価が難しい場合が多いと考えられる。また、のれんは企業結合により生じることとなるが、のれんの具体的な発生源泉は個別の企業結合取引ごとに様々であるため、企業は、個別ののれんの実態を踏まえた、減損の兆候の把握を行う必要があると考えられる。

特に、のれんが企業の超過収益力を表したものと考えると(企業結合基準第106項)、のれんが帰属する事業において、計上される利益が企業結合時にのれんの評価の基礎となった計画を大幅に下回っているような場合には、図表2の②や③の観点から、減損の兆候があることになる。

(C)兆候判定における共通費配賦等の事例

減損の兆候がある資産または資産グループを識別するにあたって、判定に用いる営業活動から生ずる損益は、営業上の取引に関連して生ずる損益であり、これには、当該資産または資産グループの減価償却費や本社費等の間接的に生ずる費用が含まれる(減損適用指針第12項(1))。このため、本社費等の間接費については、全て資産または資産グループに配賦して、資産または資産グループの営業損益を算定する必要がある。間接費のうち、特定の資産または資産グループにのみ影響する項目を、当該資産または資産グループのみに配賦するなどの処理を行うことは、実態に即したものとして認められると考えられるが、配賦基準は事実を適切に反映したものでなければならない。

なお、営業活動から生ずる損益には、支払利息など財務活動から生ずる損益は含まれないため(減損適用指針第12項(1))、子会社等からの受取利息や受取配当金等も含まれない点に留意が必要である。

以上

1 「監査事務所検査結果事例集」は、公認会計士・監査審査会が、監査事務所の監査の品質の確保・向上を図る観点から、監査事務所の検査で確認された指摘事例等について、年次で取りまとめ、公表しているものである。本資料で紹介する指摘は監査人の監査手続についてのものであるが、一般に公正妥当と認められる企業会計の基準に準拠して財務諸表等を作成する責任は経営者にあるため、企業において検討が必要なポイントの確認としても有用である。

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。