実務対応報告第46号「グローバル・ミニマム課税制度に係る法人税等の会計処理及び開示に関する取扱い」等の解説 ブックマークが追加されました

ナレッジ

実務対応報告第46号「グローバル・ミニマム課税制度に係る法人税等の会計処理及び開示に関する取扱い」等の解説

月刊誌『会計情報』2024年5月号

公認会計士 宗延 智也

1. はじめに

2024年3月22日に、企業会計基準委員会(ASBJ)は、次の実務対応報告等(あわせて「本実務対応報告等」という。)を公表した1。

- 実務対応報告第46号「グローバル・ミニマム課税制度に係る法人税等の会計処理及び開示に関する取扱い(以下「実務対応報告第46号」という。)

- 実務対応報告第46号に関する補足文書「グローバル・ミニマム課税制度に係る法人税等に関する見積りについて」(以下「補足文書」という。)

- 改正実務対応報告第44号「グローバル・ミニマム課税制度に係る税効果会計の適用に関する取扱い」(以下「改正実務対応報告第44号」という。)

本稿では、上記の実務対応報告等について解説する。また、あわせてグローバル・ミニマム課税制度に関するIFRS会計基準の取扱いについても紹介する。

2. 公表の経緯

2021年10月に経済協力開発機構(OECD)/主要20か国・地域(G20)の「BEPS包摂的枠組み(Inclusive Framework on Base Erosion and Profit Shifting)」において、当該枠組みの各参加国によりグローバル・ミニマム課税について合意が行われた。

これを受けて、我が国においても国際的に合意されたグローバル・ミニマム課税のルールのうち所得合算ルール(Income Inclusion Rule(IIR))に係る取扱いが2023年3月28日に成立した「所得税法等の一部を改正する法律」(令和5年法律第3号)(以下「令和5年法律第3号」という。)において定められ、2024年4月1日以後開始する対象会計年度から適用することとされている。

これは、一定の要件を満たす多国籍企業グループ等の国別の利益に対して最低15%の法人税を負担させることを目的とし、当該課税の源泉となる純所得(利益)が生じる企業と納税義務が生じる企業が相違する新たな税制とされている。

当該税制について、現行の企業会計基準第27号「法人税、住民税及び事業税等に関する会計基準」(以下「法人税等会計基準」という。)及び企業会計基準適用指針第28号「税効果会計に係る会計基準の適用指針」(以下「税効果適用指針」という。)等では、グローバル・ミニマム課税制度に係る法人税等(当期税金)及び当該法人税等に関する税効果会計についてどのように取り扱うかが明らかでないとの意見が聞かれたことから、ASBJで審議が行われた。

まず、税効果会計の取扱いについては、2023年3月に実務対応報告第44号「グローバル・ミニマム課税に対応する法人税法の改正に係る税効果会計の適用に関する当面の取扱い」(以下「2023年実務対応報告第44号」という。)において当面の取扱いが公表された。

その後、ASBJでは、グローバル・ミニマム課税制度に係る法人税等(当期税金)及び同制度適用後の税効果会計の取扱いについて審議が行われ、本実務対応報告等が公表された。

3. グローバル・ミニマム課税制度の特徴

グローバル・ミニマム課税制度には、(1)申告及び納付期限、(2)対象範囲の判定、(3)個別計算所得等の金額及び調整後対象租税額等の算定の面で、それぞれ次のような特徴がある。

(1)申告及び納付期限

グローバル・ミニマム課税制度に係る法人税等については、各対象会計年度終了の日の翌日から1年3か月(グローバル・ミニマム課税制度に関する申告書を最初に提出すべき場合には1年6か月)以内に申告書を提出しなければならないとされ、当該申告期限までに納付することが求められている(実務対応報告第46号BC2項)。

(2)対象範囲の判定

グローバル・ミニマム課税制度は、国別実効税率が15%を下回る場合に基準税率15%に至るまで追加的に課税を行うことを主要な定めとするものであるため、国別にグローバル・ミニマム課税制度に係る法人税等の課税の対象となる子会社等を判定することが求められている。当該対象範囲の判定にあたっては、主に次のような特徴があると考えられる(実務対応報告第46号BC3項)。

- 国別実効税率は、各国の税額控除等を反映した後の税率であることから、当該国の法定実効税率が15%以上となる場合であっても、グローバル・ミニマム課税制度に係る法人税等が課せられることがある。このため、対象範囲の判定にあたって、当該国の法定実効税率のみに基づき判断することができず、次の情報を収集することが求められる。

- グローバル・ミニマム課税制度の対象範囲の判定を行うに際しては、恒久的施設等及び特殊な会社等(共同支配会社等、被少数保有構成会社等及び各種投資会社等)に関する国別の情報(会計数値及びグローバル・ミニマム課税制度に係る法人税等の算定に使用する会計数値以外の個別計算所得等の金額や調整後対象租税額の算定に使用する調整項目に関する情報等)を入手することが求められる。

(3)個別計算所得等の金額及び調整後対象租税額等の算定

各構成会社等の個別計算所得等の金額は、当該構成会社等の各対象会計年度に係る当期純損益金額に一定の調整を行い算定されるが、当該調整項目については、例えば、適格給付付き税額控除額の調整等、各構成会社等の所在地国の税制の理解が必要となる場合がある。また、例えば、恒久的施設等がある場合には、当該恒久的施設等の単位で個別計算所得等の金額を算定することとなるため、子会社等から恒久的施設等の金額を切り分ける必要がある。さらに、各調整項目の影響が重要か否かは項目ごとに一律ではなく、各構成会社等により異なると考えられる。

国別実効税率の算定の基礎となる調整後対象租税額は、会計上の法人税、住民税及び事業税等並びに法人税等調整額の合計額に一定の調整を加えて算定されるが、当該金額は、対象会計年度終了の日から3年以内に支払われることが見込まれない法人税、住民税及び事業税等や対象会計年度終了の日から5年以内に支払われることが見込まれない部分の繰延税金負債に係る法人税等調整額の調整などが求められている。また、調整後対象租税額の算定にあたっても、国別に切り分けた情報や、各構成会社等の所在地国の税制の理解が必要になる(実務対応報告第46号BC4項)。

4. 実務対応報告第46号の概要

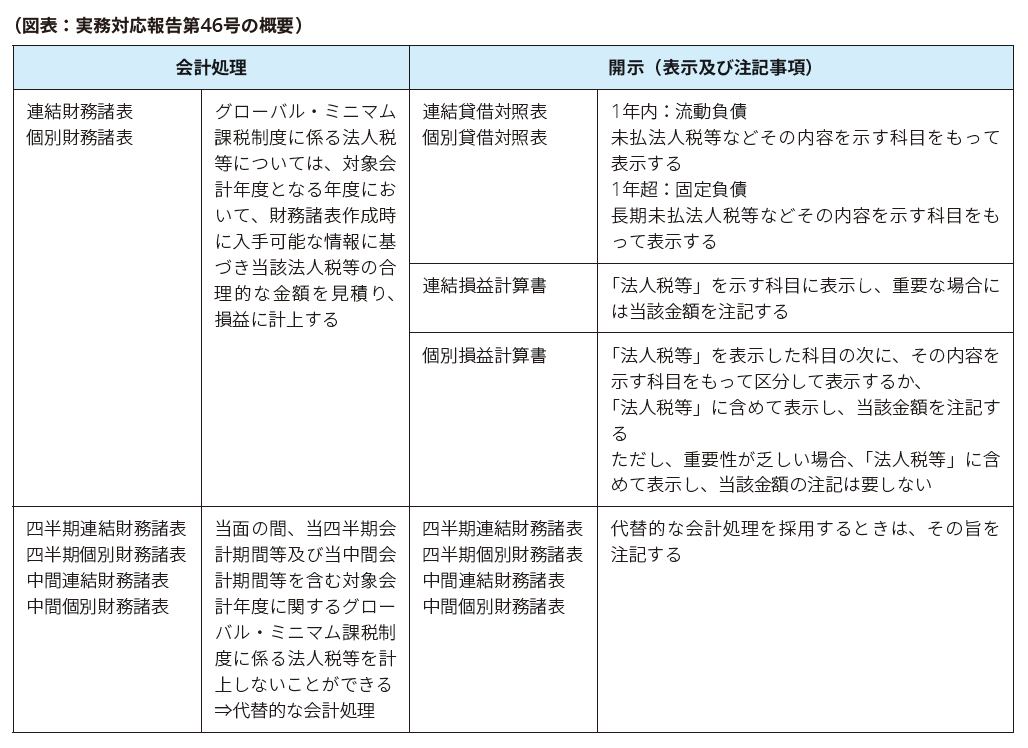

実務対応報告第46号の会計処理及び開示の概要は、以下のとおりである。

(1)連結財務諸表及び個別財務諸表における取扱い

グローバル・ミニマム課税制度については、本稿3.に記載のとおり、申告及び納付期限が各対象会計年度終了の日の翌日から1年3か月(グローバル・ミニマム課税制度に関する申告書を最初に提出すべき場合には1年6か月)以内とされており、通常の法人税等の申告期限の翌事業年度での申告が認められている。

また、2023年実務対応報告第44号の公開草案に対して、税効果会計のみならず、グローバル・ミニマム課税制度に係る法人税等の見積りにおいても困難が想定されることから、当該金額の見積りに関する当面の取扱い又は見積りに関する具体的な指針を示すことを求める意見が寄せられていた。

上記を踏まえ、①法人税等の計上時期及び②見積りに関する取扱いについて検討が行われ、それぞれ以下のように取り扱うこととされている。

① 法人税等の計上時期

グローバル・ミニマム課税制度に係る法人税等については、多国籍企業グループ等の当連結会計年度(対象会計年度)の連結財務諸表を構成する会社等の国別の純所得(利益)に基づいて算定されるものである。そのため、連結財務諸表において当連結会計年度以外の年度に計上することは、税金等調整前当期純利益と、グローバル・ミニマム課税制度に係る法人税等を含めた法人税、住民税及び事業税等とが対応しないことから、適切ではないと考えられる。

また、個別財務諸表においては、親会社等の所得(利益)に対する税には直接的には該当しないものの、納税義務を生じさせる事象が対象会計年度となる当事業年度において生じている。

このため、グローバル・ミニマム課税制度に係る法人税等については、対象事業年度となる連結会計年度及び事業年度において当該法人税等の額を見積り、損益に計上することとされている(実務対応報告第46号第6項及びBC6項からBC8項)。

② 見積りに関する取扱い

グローバル・ミニマム課税制度に係る法人税等の見積りについては、グローバル・ミニマム課税制度の特徴を踏まえて、対象会計年度となる連結会計年度及び事業年度の決算時において、対象範囲の判定や個別計算所得等の金額等の算定にあたって必要な情報を適時に入手し、当該金額を算定することは困難である場合があるとの意見が聞かれた。このため、財務諸表作成時に入手可能な情報に基づき、当該法人税等の合理的な金額を見積り計上することとされるとともに、財務諸表の作成時点において一部の情報の入手が困難な場合の見積りに関する次の考え方が示されている(実務対応報告第46号第6項及びBC9項からBC11項)。

- 特にグローバル・ミニマム課税制度の適用初年度については、従来情報を入手していない各構成会社等からの情報や国別報告事項等の必要な情報を適時かつ適切に入手する体制の構築等が困難な場合があると想定されるが、その場合は財務諸表の作成時点で入手可能な対象会計年度に関する情報に基づきグローバル・ミニマム課税制度に係る法人税等を見積ることとなる。

- 適用初年度の翌年度以降は、入手可能となる情報が増加し、より精緻な見積りが可能となると考えられる。

- 企業が当事業年度の財務諸表作成時に入手可能な情報に基づき見積った金額と翌事業年度の見積金額又は確定額との間に差額が生じる場合があるが、各事業年度において財務諸表作成時に入手可能な情報に基づきグローバル・ミニマム課税制度に係る法人税等の合理的な金額を見積っている限り、当該差額は誤謬にはあたらず、当期の損益として処理することになると考えられる。

また、会計上の見積りの変更にあたって、当該差額に重要性がある場合には、会計上の見積りに関する注記を行うこととなると考えられる。

(2)見積りに関する補足文書

実務対応報告第46号の見積りに関する定めに関連して、実務に資するための情報を提供することを目的とした補足文書があわせて公表されている。

① 補足文書の位置づけ

本稿4.(1)②に記載のとおり、グローバル・ミニマム課税制度の適用初年度については、必要な情報を適時かつ適切に入手する体制の構築等が困難な場合があると想定される。

この点、企業の状況により入手可能な情報とそれに基づく見積りは異なると考えられるため、実務対応報告第46号においては見積りに関する具体的な指針を示さず、適用初年度において情報の入手が困難な場合に考えられる見積りの一例を示すことで、関係者の理解を深め、実務において当該見積りを行うための手掛かりを与えるため、補足文書を作成し公表することされた(補足文書第10項)。

また、補足文書は、企業会計基準等を追加又は変更するものではなく、企業会計基準等の適用にあたって参考となる文書であるとされている(補足文書第2項)2。

② 情報の入手が困難な場合の会計上の見積りの例-適用初年度

適用初年度において財務諸表作成時に入手可能な情報に基づくグローバル・ミニマム課税制度に係る法人税等の合理的な金額の見積りが限定的な情報に基づく場合の例示として、次の状況が示されている(補足文書第12項)。

- 対象範囲の判定に際して、従来の連結財務諸表の作成にあたって入手していない国別報告事項に関する情報や恒久的施設等及び特殊な会社等からの情報を適時に入手することができない場合には、従来の連結財務諸表の作成にあたって入手している子会社等の情報のみに基づき国別実効税率を算定する等の方法により対象範囲の判定を行う。

- 子会社等におけるグローバル・ミニマム課税制度に係る法人税等の算定に際して、個別計算所得等の金額、調整後対象租税額並びに給与適用除外額及び有形資産適用除外額の算定において必要な情報について、従来の連結財務諸表の作成にあたって入手しておらず対象会計年度となる連結会計年度及び事業年度の決算時において適時に入手することができない場合には、従来の連結財務諸表の作成にあたって入手している子会社等の会計数値に基づき当該金額を見積る。

なお、上記の見積りの例は、適用初年度において従来の財務諸表の作成にあたって入手している以上の情報を入手できない場合に考えられる見積りの一例であり、グローバル・ミニマム課税制度の適用初年度における当該制度に係る法人税等の合理的な見積りの方法は、これらに限られるものではない点に留意が必要である(補足文書第13項)。

③ 情報の入手が困難な場合の会計上の見積りの例-適用初年度の翌年度以降

適用初年度の翌年度以降は、適用初年度に比べればグローバル・ミニマム課税制度に係る法人税等の申告に向けて情報を入手する体制がより強化され、実績値の把握等によって、入手可能となる情報が増加することがあると考えられるが、グローバル・ミニマム課税制度の特徴を踏まえると、対象範囲の判定や個別計算所得等の金額等の算定にあたって必要な情報を適時かつ適切に入手することが困難である場合があると考えられる。このような場合には、適用初年度の翌年度以降においても、適用初年度における例を参考とすることが考えられる(補足文書第14項)。

(3)四半期及び中間における取扱い

グローバル・ミニマム課税制度に係る法人税等は対象会計年度の年間の利益や税額控除等を用いて対象範囲の判定や見積りを行うことから、四半期会計期間及び中間会計期間の利益等に基づき、年度と同様の方法により計算することが困難な場合があると考えられる。

また、四半期連結財務諸表及び四半期個別財務諸表(以下、あわせて「四半期財務諸表」という。)については、一定の簡便的な会計処理が認められており、その作成にあたって入手している情報は、年度に比して限定的な情報であると考えられることから、四半期財務諸表においては、グローバル・ミニマム課税制度に係る法人税等を合理的に見積ることが年度に比して困難な場合があると考えられる。

そのため、四半期財務諸表及び中間財務諸表(中間連結財務諸表及び中間個別財務諸表)においては、代替的な会計処理として、当面の間、当四半期会計期間及び当中間会計期間を含む対象会計年度に関するグローバル・ミニマム課税制度に係る法人税等を計上しないことができることとされている(実務対応報告第46号第7項、BC12項及びBC14項)。

(4)開示

① 貸借対照表における表示

法人税等会計基準第11項では、法人税、住民税及び事業税等のうち納付されていない税額は、貸借対照表の流動負債の区分に、未払法人税等などその内容を示す科目をもって表示することとされている。これは、通常の法人税等の申告及び納付期限(原則として各事業年度終了の日の翌日から2か月以内)を前提として流動負債の区分に表示するものであると考えられる。

一方、グローバル・ミニマム課税制度の申告及び納付期限は、各対象会計年度終了の日の翌日から1年3か月又は1年6か月以内となり、流動負債の区分に表示すべきか否かが問題となる。

この点、未払法人税等は、営業活動のみならず、投資活動及び財務活動を含めた企業活動の成果である利益を課税標準とする法人税、住民税及び事業税等の債務であり、企業の主たる営業取引により発生した債務には該当しないと考えられる。

このため、支払期限が貸借対照表日の翌日から起算して1年を超えるかどうかに基づき流動負債と固定負債を分類することが適当であると考えられることから、グローバル・ミニマム課税制度に係る未払法人税等のうち、貸借対照表日の翌日から起算して1年を超えて支払の期限が到来するものは、連結貸借対照表及び個別貸借対照表の固定負債の区分に長期未払法人税等などその内容を示す科目をもって表示することとされている(実務対応報告第46号第8項、BC15項及びBC16項)。

② 連結損益計算書における表示

我が国におけるグローバル・ミニマム課税制度は、軽課税国に所在する子会社等の税負担が国際的に合意された最低税率に至るまで親会社等の所在する我が国で課税を行う制度であり、子会社等において当該子会社等の所在地国の税率に基づいて法人税等が計上され、さらに親会社等において基準税率(15%)と子会社等の所在地国の税率との差に基づいて、グローバル・ミニマム課税制度に係る法人税等が計上される。

これにより、その合計が連結財務諸表における税金等調整前当期純利益に対するグローバル・ミニマム課税制度の基準税率(15%)に相当する法人税等として計上されることとなる。

このため、連結財務諸表における税金等調整前当期純利益とグローバル・ミニマム課税制度に係る法人税等との対応関係の観点から、連結損益計算書においては、グローバル・ミニマム課税制度に係る法人税等は、法人税、地方法人税、住民税及び事業税(所得割)を示す科目に表示するとされている。

この点、公開草案に対して寄せられたコメントでは、IFRS会計基準との比較可能性の観点や、他の法人税等に比して不確実性が高いと考えられることから、重要な場合には区分表示又は注記をすることで有用な情報が提供されるとの意見が聞かれた。

当該意見に対して、グローバル・ミニマム課税制度に係る法人税等については、他の法人税等より不確実性が高いと考えられることから、連結財務諸表において注記を行うことにより有用な情報が提供されると考えられる一方、通常の法人税等の計算とは別に算定し金額を把握しているため注記に関する追加的なコストが大きくないと考えられる。したがって、情報の有用性及びコストを勘案し、グローバル・ミニマム課税制度に係る法人税等が重要な場合は、当該金額の注記が求められている(実務対応報告第46号第9項から第10項及びBC17項からBC23項)。

③ 個別損益計算書における表示

グローバル・ミニマム課税制度は、課税の源泉となる純所得(利益)が生じる企業と納税義務が生じる企業が相違する制度であることから、当該制度に係る法人税等は納税義務が生じる親会社等の所得(利益)に対する税には直接的には該当しない。

しかしながら、連結損益計算書において法人税等として計上することを考慮した場合、連結財務諸表と個別財務諸表とで表示区分が異なることが必ずしも財務諸表利用者に理解しやすい情報を提供しないと考えられる。

そのため、個別損益計算書においては、グローバル・ミニマム課税制度に係る法人税等は、重要性が乏しい場合を除き、法人税、地方法人税、住民税及び事業税(所得割)を表示した科目の次にその内容を示す科目をもって区分して表示するか、法人税、地方法人税、住民税及び事業税(所得割)に含めて表示し当該金額を注記することとされている(実務対応報告第46号第11項から第12項及びBC24項からBC25項)。

④ 四半期及び中間における注記

本稿4.(3)に記載のとおり、四半期財務諸表及び中間財務諸表においては、当面の間、代替的な会計処理が認められることとなり、当該代替的な会計処理を採用した場合、四半期及び中間においては、グローバル・ミニマム課税に係る法人税等を計上しないことができる。

この点、公開草案においては、前期においてグローバル・ミニマム課税制度に係る法人税等を計上していることや、当期におけるグローバル・ミニマム課税制度に係る法人税等が重要であることが合理的に見込まれることなどを要件として、注記を求めることを提案していた。

しかし、公開草案に寄せられたコメントでは、前期においてグローバル・ミニマム課税制度に係る法人税等を計上していない場合でも、当期においてグローバル・ミニマム課税制度に係る法人税等が生じると考えられる場合には、情報の有用性から注記を求めるべきとの意見や、重要であることが合理的に見込まれるか否かの判断が困難であるなどの意見が聞かれた。

検討の結果、当四半期会計期間等及び当中間会計期間等において、代替的な会計処理を採用したときは、その旨を注記することとされている(実務対応報告第46号第13項及びBC26項からBC31項)。

なお、グローバル・ミニマム課税制度の適用初年度である2024年4月1日以後開始する連結会計年度及び事業年度については、当該制度に関連する法令等の公表から当該制度の適用開始までの期間が短く、また、本実務対応報告の公表から適用までの準備期間も短いことから、当該注記は要しないこととされている(実務対応報告第46号第15項及びBC33項)。

(5)適用時期

グローバル・ミニマム課税制度は2024年4月1日以後開始する対象会計年度から適用されることから、実務対応報告第46号についても2024年4月1日以後開始する連結会計年度及び事業年度の期首から適用することとされている(実務対応報告第46号第14項及びBC32項)。

5. 改正実務対応報告第44号の概要

2023年実務対応報告第44号では、令和5年法律第3号において定められた、所得合算ルール(IIR)に係る取扱いに対して、令和5年法律第3号の成立日以後に終了する連結会計年度及び事業年度の決算(四半期連結 決算及び四半期決算を含む。)に係る税効果会計の適用について、税効果適用指針の定めにかかわらず、グローバル・ミニマム課税制度の影響を反映しないこととされていた(2023年実務対応報告第44号第1項及び第3項)。

一方で、我が国においては、グローバル・ミニマム課税制度を導入するための法人税法の改正は数年にわたって行われる予定であり、軽課税所得ルール(UTPR)及び国内ミニマム課税(QDMTT)に係る取扱いについては今後の税制改正での法制化が予定されている。

この点、IASBが2023年5月に公表した「国際的な税制改革-第2の柱モデルルール(IAS第12号の修正)」(以下「修正IAS第12号」という。)では、所得合算ルール(IIR)のみならず、軽課税所得ルール(UTPR)及び国内ミニマム課税(QDMTT)も含めて、第2の柱モデルルール(グローバル・ミニマム課税)の適用から生じる繰延税金資産及び繰延税金負債を認識しないこととされている。また、IASBは、修正IAS第12号における一時的な例外をどれだけ長く残すのかは定めないことを決定している。

そこで、改正実務対応報告第44号では、所得合算ルール(IIR)に係る取扱いのみならず、今後の税制改正により法制化される予定の軽課税所得ルール(UTPR)及び国内ミニマム課税(QDMTT)等の取扱いも含めて、国際的な動向等に変化が生じない限り、税効果会計の適用にあたっては、グローバル・ミニマム課税制度の影響を反映しないこととする取扱いを継続することとされている(改正実務対応報告第44号第3項、第3-2項、第7-2項及び第15-2項から第15-5項)。

6. 修正IAS第12号の概要

修正IAS第12号では、本稿5.に記載のとおり、第2の柱モデルルール(グローバル・ミニマム課税)の適用から生じる繰延税金資産及び繰延税金負債を認識しないこととされている。また、第2の柱モデルルール(グローバル・ミニマム課税)の法人所得税に関連する当期税金費用又は収益を開示することとされている。さらに、第2の柱モデルルール(グローバル・ミニマム課税)の法制が制定又は実質的に制定されているが未発効である期間について、当該法制から生じる法人所得税に対する企業のエクスポージャーを財務諸表利用者が理解するのに役立つ、既知の又は合理的に見積可能な情報を開示することが要求される。

ここで、修正IAS第12号においては、実務対応報告第46号のような、当期税金費用又は収益に関する見積についての別途の取扱いや、期中財務諸表(四半期及び中間)における当期税金費用又は収益の計上を免除する定めは設けられていない。

そのため、IFRS会計基準を任意に適用している企業においては、2024年4月1日以後開始する連結会計年度の期中財務諸表から、第2の柱モデルルール(グローバル・ミニマム課税)の影響を考慮して当期税金費用又は収益を計上する必要があるとともに、期末財務諸表においてはIAS第12号における定めに従い、期中財務諸表においてはIAS第12号及びIAS第34号「期中財務報告」における定めに従って、当期税金費用又は収益を見積る必要があると考えられる。

なお、修正IAS第12号については、本誌2023年7月号(Vol.563)「IASB、OECDの第2の柱モデルルールから生じる繰延資産の会計処理についての一時的な例外を導入するために、IAS第12号を修正する」にて取り扱っており、あわせてご参照いただきたい。

7. おわりに

グローバル・ミニマム課税制度は、新たな税制であり、税額計算に必要な情報も多岐に渡り、かつ、複雑な計算を要する。そのため、グローバル・ミニマム課税制度に係る法人税等の会計処理を行うに当たっては、本実務対応報告等のみならず、関連する税制について理解することが必要となるため、税制についてもあわせてご参照いただきたい。

以上

1 リンク先のASBJのホームページを参照のこと。

https://www.asb-j.jp/jp/practical_solution/y2024/2024-0322_02.html

https://www.asb-j.jp/jp/practical_solution/y2024/2024-0322_01.html

2 2023年11月15日に改正された「企業会計基準及び修正国際基準の開発に係る適正手続に関する規則」第12条では、「企業会計基準等の補足文書は企業会計基準等を追加又は変更するものではなく、企業会計基準等の適用にあたって参考となる文書である。委員会が公表する企業会計基準等の補足文書は、企業会計基準等の一部であると誤解されないようにする。」とされている。

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。