企業会計基準第34号「リースに関する会計基準」等の解説(第2回) ブックマークが追加されました

ナレッジ

企業会計基準第34号「リースに関する会計基準」等の解説(第2回)

月刊誌『会計情報』2024年12月号

公認会計士 宗延 智也

1. はじめに

2024年9月13日に、企業会計基準委員会(ASBJ)は、以下の会計基準等及び関連する会計基準の改正を公表した1。

- 企業会計基準第34号「リースに関する会計基準」(以下「本会計基準」という。)

- 企業会計基準適用指針第33号「リースに関する会計基準の適用指針」(以下「本適用指針」といい、両者をまとめて以下「本会計基準等」という。)

また、本会計基準等の公表と同日に、日本公認会計士協会(JICPA)より本会計基準等の影響を受ける実務指針等の改正が公表されている2。

本会計基準等では、原則として、借手のすべてのリースについて資産及び負債を計上する等の変更がなされており、多くの企業において影響が生じる。また、適用時期は、2027年4月1日以後開始する連結会計年度及び事業年度の期首からとされており、2025年4月1日以後開始する連結会計年度及び事業年度の期首から早期適用が可能である。

本稿では、本会計基準等の概要を2回に分けて説明する。

第1回 |

第2回 |

|---|---|

|

|

本稿における「基準〇項」、「指針〇項」の記載は、特段の断りがない限り、それぞれ本会計基準と本適用指針の項番号を示している。

また、公開草案からの主な変更点については、各項目において、その旨を記載している。

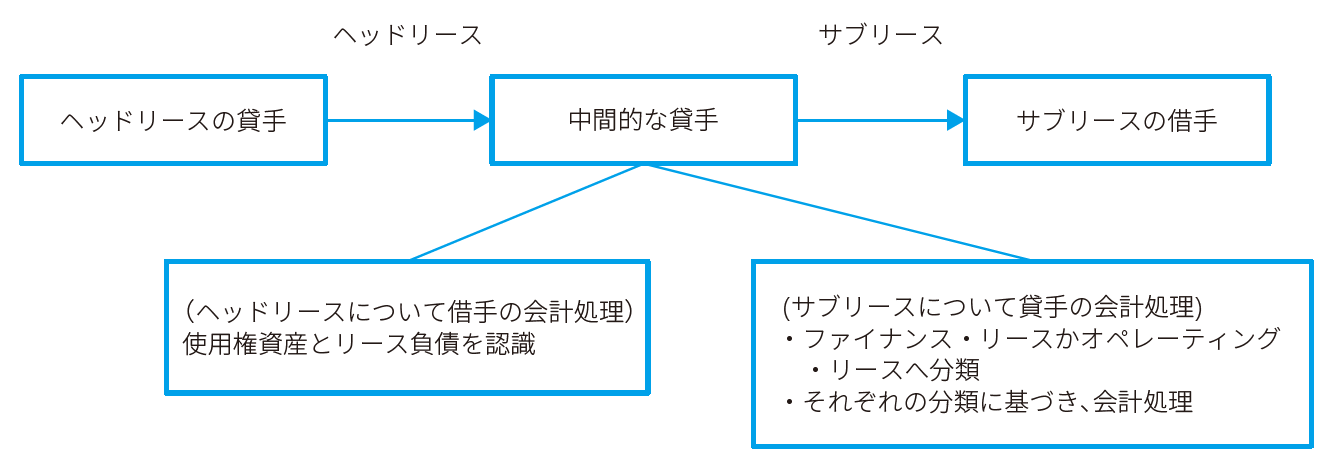

2. サブリース取引

(1)サブリース取引の定義

サブリース取引とは、原資産が借手から第三者にさらにリースされ、当初の貸手と借手の間のリースが依然として有効である取引をいう(指針4項(12))。

現行基準(企業会計基準第13号「リース取引に関する会計基準」などの現在適用されている会計基準等をいう。以下、同じ。)においては、転リース取引を「リース物件の所有者から当該物件のリースを受け、さらに同一物件を概ね同一の条件で第三者にリースする取引」として、転リース差益等を計上するといった会計処理を定めていた。しかし、このような転リース取引には該当しない一般的なサブリース取引に関する定めはなかった。

本会計基準等では、サブリース取引を上記のとおり定義の上で、原則的な取扱いとしてIFRS第16号「リース」(以下「IFRS第16号」という)と同様の定めを置くこととした(指針BC123項)。さらに、一定の要件を満たす場合に、独自の例外的な取扱いを認めている。

(2)原則的な取扱い

当初の借手(中間的な貸手)は、ヘッドリースについて借手として使用権資産及びリース負債を認識する。また、サブリースについて次のとおり貸手の会計処理を行う(指針89項から91項)。

- サブリースがファイナンス・リースとオペレーティング・リースのいずれに該当するかを判定する。その際に、現在価値基準及び経済的耐用年数基準の判定は、ヘッドリースにおける使用権資産を参照する。

- サブリースがファイナンス・リースに該当する場合、サブリースのリース開始日に、次の会計処理を行う。

① サブリースした使用権資産の消滅を認識する。

② サブリースにおける貸手のリース料の現在価値と使用権資産の見積残存価額の現在価値の合計額でリース投資資産又はリース債権を計上する。

③ リース投資資産又はリース債権の計上及び使用権資産の取崩しに伴う損益は、原則として純額で計上する。 - サブリースがオペレーティング・リースに該当する場合、サブリースにおける貸手のリース期間中に、サブリースから受け取る貸手のリース料について、オペレーティング・リースの会計処理を行う(基準48項)。

公開草案からの主な変更点

|

(3)例外的な取扱い

① 転リース取引(指針93項)

現行基準における転リース取引の取扱いについては、主に機器等のリースについて仲介の役割を果たす中間的な貸手の会計処理として実務に浸透している。そのため、本会計基準等ではこのような転リースをサブリース取引の一形態と位置付けた上で、当該取り扱いを踏襲している。

② 中間的な貸手がヘッドリースに対してリスクを負わない場合(指針92項)

中間的な貸手は、次の要件をすべて満たす取引について、貸借対照表においてヘッドリースにおける使用権資産及びリース負債を計上せず、かつ、損益計算書においてサブリースにおいて受け取るリース料の発生時又は当該リース料の受領時のいずれか遅い時点で、貸手として受け取るリース料と借手として支払うリース料の差額を損益に計上することができる。

(1) 中間的な貸手は、サブリースの借手からリース料の支払を受けない限り、ヘッドリースの貸手に対してリース料を支払う義務を負わない。

(2) 中間的な貸手のヘッドリースにおける支払額は、サブリースにおいて受け取る金額にあらかじめ定められた料率を乗じた金額である。

(3) 中間的な貸手は、次のいずれを決定する権利も有さない。

① サブリースの契約条件(サブリースにおける借手の決定を含む)

② サブリースの借手が存在しない期間における原資産の使用方法

わが国の不動産取引の中には、中間的な貸手は、次のような場合にはヘッドリースの貸手に対して賃料を支払う義務を負わないという条項が含まれている場合がある。

- サブリースの契約が締結されていない場合(空室リスク)

- サブリースの借手が賃料を支払わない場合(賃料不払いリスク)

ASBJにおける審議では、中間的な貸手がこのような取引に対してヘッドリースとサブリースを2つの別個の契約として借手と貸手の両方の会計処理を行うことは、取引の実態を反映しない場合があるとの意見が聞かれた(指針BC128項)。

このような意見等を踏まえて、本会計基準等では、以上の例外的な取扱いを認めている。

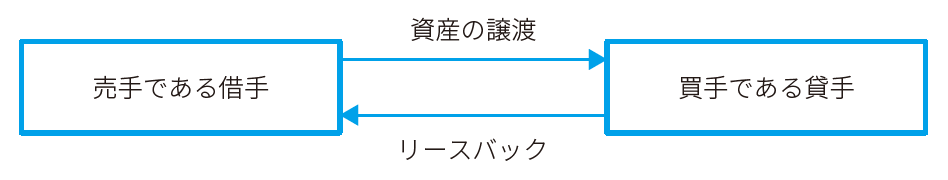

3. セール・アンド・リースバック取引

(1)セール・アンド・リースバック取引の定義及び範囲

セール・アンド・リースバック取引は、売手である借手が資産を買手である貸手に譲渡し、売手である借手が買手である貸手から当該資産をリース(リースバック)する取引である(指針4項(11))。

(セール・アンド・リースバック取引の範囲の明確化)

本会計基準等では、次の取引がセール・アンド・リースバック取引に該当しないことを明記している。

① 売手である借手による資産の譲渡が次のいずれかである場合(指針53項)

|

② 売手である借手が原資産を移転する前に原資産に対する支配を獲得しない場合(指針54項) |

IFRS第16号においては、①のように資産の譲渡が一定期間にわたり充足される履行義務に該当する場合についてセール・アンド・リースバック取引に該当するか否かは明確でない。しかし、わが国の実務では、例えば建設工事請負契約と一括借上契約が同時に締結される取引において、本論点は重要であり、多様な解釈がなされる懸念があった。これを踏まえ、本会計基準等では、そのような取引について、セール・アンド・リースバック取引に該当しないことを明確にしている(指針BC84項からBC88項)。

②についてはIFRS第16号における取扱いと整合性を図ったものである。これには資産の製造業者、貸手、借手の三者間で事前に交渉の上で、借手が当該資産を製造業者から一旦購入し、貸手に売却した上でリースバックを受ける場合が該当する可能性がある。借手は当該購入において、資産に対する法的所有権は獲得していたとしても、資産に対する支配は獲得していないと判断される場合がある。その場合、当該取引はセール・アンド・リースバック取引には該当せず、借手と貸手の間のリースとして会計処理される(指針BC89項)。

(2)売手である借手による会計処理

売手である借手は、次のいずれかを満たす場合は、資産の譲渡とリースバックを一体の取引とみて、金融取引として会計処理を行う。すなわち、対象資産の認識を継続の上で、譲渡対価を金融負債として認識する(指針55項)。

① 資産の譲渡が収益認識会計基準などの他の会計基準等により、損益を認識する売却に該当しないと判断される場合 |

② リースバックにより、売手である借手が、資産からもたらされる経済的利益のほとんどすべてを享受することができ、かつ、資産の使用に伴って生じるコストのほとんどすべてを負担することとなる場合(フルペイアウト) |

①については、例えば、売手である借手が譲渡された資産について買い戻す権利(コール・オプション)を有している場合には、収益認識適用指針69項により売却に該当しないと判断されることから、これに当てはまると考えられる。

上記のいずれも満たさない場合、売手である借手は資産の譲渡について収益認識会計基準など他の会計基準等に従って、対象資産の認識を中止した上で譲渡損益を認識する。また、リースバックについて本会計基準等に従って借手の会計処理を行う(指針56項)。

以上の会計処理は、IFRS第16号ではなく、米国会計基準のTopic842「リース」の定めを参考にしている。

公開草案からの主な変更点

|

(資産の譲渡対価が明らかに時価ではない場合等の取扱い)

セール・アンド・リースバック取引について、譲渡損益を認識し、リースバックに借手の会計処理を行う場合(指針56項)に、資産の譲渡対価が明らかに時価ではないとき、又は借手のリース料が明らかに市場のレートでのリース料ではないときには、次のとおり取り扱う。明らかに時価ではない又は明らかに市場のレートではないかどうかの判定は、資産の時価と市場のレートでのリース料のいずれか容易に算定できる方に基づく(指針57項)。

- 資産の譲渡対価が明らかに時価ではないとき

譲渡対価<時価のとき |

時価を用いて譲渡損益を認識し、両者の差額を使用権資産の取得価額に含める。 |

|---|---|

譲渡対価>時価のとき |

時価を用いて譲渡損益を認識し、両者の差額を金融取引として会計処理する。 |

- 借手のリース料が明らかに市場のレートでのリース料ではないとき

借手のリース料<市場のレートでのリース料のとき |

両者の差額について譲渡対価を増額した上で譲渡損益を認識し、同額を使用権資産の取得価額に含める。 |

|---|---|

借手のリース料>市場のレートでのリース料のとき |

両者の差額について譲渡対価を減額した上で譲渡損益を認識し、同額を金融取引として会計処理する。 |

以上の取扱いは、セール・アンド・リースバック取引に該当しない指針53項(1)及び(2)の取引(本稿の「3.(1)セール・アンド・リースバック取引の定義及び範囲」を参照)にも適用する(指針58項)。

本会計基準等では、貸手におけるリースを構成する部分とリースを構成しない部分への対価の配分について独立販売価格に基づく配分を要求している(第1回「6.(2)契約の対価のリースを構成する部分とリースを構成しない部分への配分」を参照)。この取扱いと整合するように、資産の譲渡対価が明らかに時価ではない場合等においては、資産の時価等に基づき譲渡損益を認識することとしている(指針BC96項)。

(3)買手である貸手による会計処理

買手である貸手は、リースバックが、ファイナンス・リースに該当するかどうかの貸手による判定を行う(指針59項から69項)。この判定において、経済的耐用年数については、リースバック時における原資産の性能、規格、陳腐化の状況等を考慮して見積った経済的使用可能予測期間を用いるとともに、当該原資産の借手の現金購入価額については、借手の実際売却価額を用いる(指針87項)。

買手である貸手は、以上の判定結果に応じて、ファイナンス・リース又はオペレーティング・リースの会計処理を行う(指針88項)。

4. 表示及び注記

(1)借手の表示

本会計基準等においては、借手の会計処理についてIFRS第16号と整合的なものとしている(第1回「5.借手の会計処理」を参照)。そのため、表示についてもIFRS第16号と整合的なものとしている(基準BC58項)。

① 使用権資産の表示

使用権資産については、次のいずれかの方法により、貸借対照表において表示する(基準49項)。

方法 |

表示例 |

|---|---|

(1) 対応する原資産を自ら所有していたと仮定した場合に貸借対照表において表示するであろう科目に含める方法 |

有形固定資産 建物及び構築物(※) 工具器具備品(※) (※)各項目内に関連する使用権資産が含まれる |

(2) 対応する原資産の表示区分(有形固定資産、無形固定資産又は投資その他の資産等)において使用権資産として区分する方法 |

有形固定資産 建物及び構築物 工具器具備品 使用権資産 |

② リース負債及び利息費用の表示

リース負債について、貸借対照表において区分して表示する又はリース負債が含まれる科目及び金額を注記する。また、貸借対照表日後1年以内に支払の期限が到来するリース負債は流動負債に属するものとし、貸借対照表日後1年を超えて支払の期限が到来するリース負債は固定負債に属するものとする(基準50項)。

リース負債に係る利息費用について、損益計算書において区分して表示する又はリース負債に係る利息費用が含まれる科目及び金額を注記する(基準51項)。

③ キャッシュ・フローの表示

本会計基準等に関連して改正された移管指針第6号「連結財務諸表等におけるキャッシュ・フロー計算書の作成に関する実務指針」(以下「改正キャッシュ・フロー実務指針」という。)において、次のとおり表示することとされている。

支払リース料の内容 |

表示区分 |

|---|---|

リース負債の元本返済額部分 |

財務活動 |

リース負債の利息相当額部分 |

企業が採用した支払利息の表示と同様(営業活動又は財務活動) |

利息相当額部分を区分計算していない場合 |

財務活動 |

リース負債に含めていない変動リース料、短期リース料、少額リース料の支払部分 |

営業活動 |

(2)借手の注記

① 開示目的

注記における開示目的は、借手又は貸手が注記において、財務諸表本表で提供される情報と併せて、リースが借手又は貸手の財政状態、経営成績及びキャッシュ・フローに与える影響を財務諸表利用者が評価するための基礎を与える情報を開示することにある(基準54項)。この開示目的の内容は、IFRS第16号と整合的である。

このような開示目的を定めることで、企業に対してリースの開示の全体的な質と情報価値の十分性の評価を要求することとなり、より有用な情報が財務諸表利用者にもたらされると考えられる(基準BC65項)。

借手の注記事項は、以上の開示目的との関連を踏まえて、次のように分類される(基準55項(1))。

① 会計方針に関する情報

② リース特有の取引に関する情報

③ 当期及び翌期以降のリースの金額を理解するための情報

② 注記事項

(会計方針に関する情報)

次の会計処理を選択した場合、その旨及びその内容を注記する(指針97項)。

(1) リースを構成する部分とリースを構成しない部分とを分けずに、リースを構成する部分と関連するリースを構成しない部分とを合わせてリースを構成する部分として会計処理を行う選択(基準29項) |

(2) 指数又はレートに応じて決まる借手の変動リース料に関する例外的な取扱いの選択(指針26項) |

(3) 借地権の設定に係る権利金等に関する会計処理の選択(指針27項及び127項から129項) |

(リース特有の取引に関する情報)

リースが借手の財政状態又は経営成績に与える影響を理解できるよう、次の項目を注記する(指針95項及び、98項から101項)。

注記事項 |

|---|

使用権資産の帳簿価額について、対応する原資産を自ら所有していたと仮定した場合の表示科目ごとの金額 |

指数又はレートに応じて決まる借手の変動リース料に関する例外的な取扱い(指針26項)を選択したリースに係るリース負債が含まれる科目及び金額 |

借地権について、償却していない権利金等(指針27項ただし書き又は127項)が含まれる科目及び金額 |

リース負債と使用権資産を認識しない処理をした短期リース(指針20項)に係る費用の発生額が含まれる科目及び当該発生額。この費用には借手のリース期間が1か月以下のリースに係る費用及び少額リースに係る費用を含めることを要しない。 |

リース負債に含めていない借手の変動リース料に係る費用の発生額が含まれる科目及び当該発生額 |

セール・アンド・リースバック取引について、

|

サブリース取引について、

|

(1) 借手のリース活動の性質 (2) 借手が潜在的に晒されている将来キャッシュ・アウトフローのうちリース負債の測定に反映されていないもの(例えば、借手の変動リース料、延長オプション及び解約オプション、残価保証、契約しているがまだ開始していないリース) (3) 借手がリースにより課されている制限又は特約 (4) 借手がセール・アンド・リースバック取引を行う理由及び取引の一般性 |

公開草案からの主な変更点

|

(当期及び翌期以降のリースの金額を理解するための情報)

当期及び翌期以降のリースの金額を理解できるよう、次の項目を注記する(指針102項)。

注記事項 |

|---|

リースに係るキャッシュ・アウトフローの合計額(少額リースに係るものを除く) |

使用権資産の増加額 |

対応する原資産を自ら所有していたと仮定した場合に貸借対照表において表示するであろう科目ごとの使用権資産に係る減価償却の金額 |

以上の注記事項に加えて、リース負債については、本会計基準等に関連して改正された企業会計基準適用指針第19号「金融商品の時価等の開示に関する適用指針」において、次の注記を行うこととされている。

- 現行基準におけるリース債務と同様に、返済予定額の合計額を一定の期間に区分した金額を注記する。

- 現行基準におけるリース債務と異なり、時価の注記は要求されない。

(3)貸手の表示

本会計基準等においては、貸手の会計処理については基本的に現行基準の定めを踏襲している(第1回「6.貸手の会計処理」を参照)。そのため、表示についても基本的に現行基準を踏襲している(基準BC63項)。

① リース債権及びリース投資資産の表示(基準52項)

それぞれについて、貸借対照表において区分して表示する又はそれぞれが含まれる科目及び金額を注記する。ただし、リース債権の期末残高が、当該期末残高及びリース投資資産の期末残高の合計額に占める割合に重要性が乏しい場合、両者を合算して表示又は注記することができる。

また、次のいずれかの場合、流動資産に表示する。

- 企業の主目的たる営業取引により発生したもの

- 貸借対照表日の翌日から起算して1年以内に入金の期限が到来するもの

② 収益の表示(基準53項)

次の項目は、収益認識会計基準において収益の分解情報の注記を求めていること等を踏まえて、表示又は注記が求められることとなった。

ファイナンス・リースに係る収益 |

以下を損益計算書において区分して表示する又はそれぞれが含まれる科目及び金額を注記する。 (1) 販売損益(売上高から売上原価を控除した純額) (2) リース債権及びリース投資資産に対する受取利息相当額 |

|---|---|

オペレーティング・リースに係る収益 |

損益計算書において区分して表示する又はそれが含まれる科目及び金額を注記する。これには、貸手のリース料に含まれるもののみを含める。 |

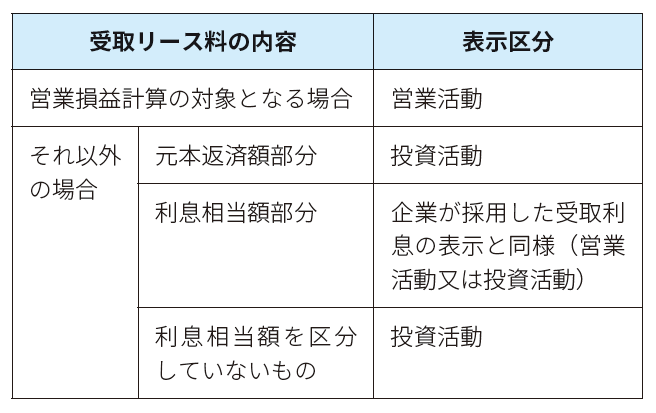

③ キャッシュ・フローの表示

改正キャッシュ・フロー実務指針において、次のとおり表示することとされている。

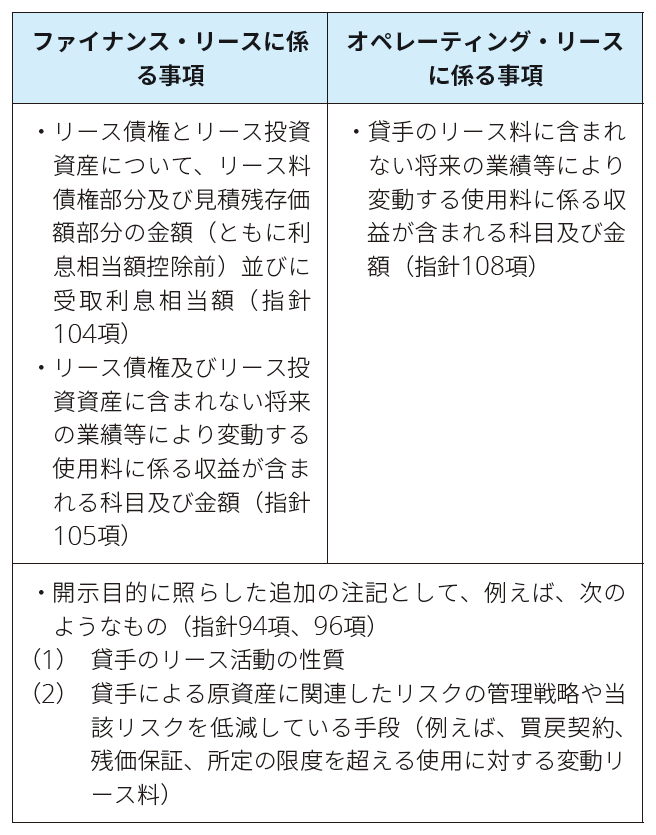

(4)貸手の注記

貸手の注記については、主に次の理由で、IFRS第16号と整合的な注記事項とされた(基準BC67項、BC68項)。

- 国際的に貸手の注記事項が拡充する中で、IFRS第16号と同様の注記を求めるべきであるという財務諸表利用者からの意見がある。

- リースに関する収益が企業が生み出す収益の一形態であることを考慮すれば、収益認識会計基準と同様の注記を求めることが有用である。

① 開示目的

注記における貸手の開示目的は、借手と同様である(本稿の「4.(2)①開示目的」を参照)。

貸手について注記される項目は、借手と同様に開示目的との関連を踏まえて、次のように分類される(基準55項(2))。

① リース特有の取引に関する情報

② 当期及び翌期以降のリースの金額を理解するための情報

② 注記事項

(リース特有の取引に関する情報)

リースが貸手の財政状態又は経営成績に与える影響を理解できるよう、次の項目を注記する。

(当期及び翌期以降のリースの金額を理解するための情報)

当期及び翌期以降のリースの金額を理解できるよう、次の項目を注記する。

ファイナンス・リースに係る事項 |

オペレーティング・リースに係る事項 |

|---|---|

|

|

5. 経過措置等

現行基準を定めたときの経過措置については、本会計基準等の適用後も継続して適用することができる(指針113項から117項)。

以下では、本会計基準等を適用する際の経過措置について説明する。

(1)遡及適用の方法

本会計基準等の適用初年度においては、次のいずれかを行う(指針118項)。

- 会計基準等の改正に伴う会計方針の変更として取り扱い、新たな会計方針を過去の期間すべてに遡及適用する(原則的取扱い)。

- 適用初年度の期首より前に新しい会計方針を遡及適用した場合の適用初年度の累積的影響額を適用初年度の期首の利益剰余金に加減し、当該期首残高から新たな会計方針を適用する(以下「容認法」という)。

本会計基準等では、その定めと関連すると考えられるIFRS第16号の経過措置を取り入れるとともに、わが国特有の経過措置を設けている。

(2)容認法を選択した企業に対する経過措置

以下の経過措置が定められている。

① 貸手借手共通―リースの識別

以下のいずれか又は両方を適用することができる(指針119項)。

現行基準を適用しているリース取引 |

本会計基準等に基づき契約がリースを含むか否かを判断せずに、本会計基準等を適用すること |

|---|---|

現行基準を適用していない契約 |

適用初年度の期首時点で存在する事実及び状況に基づいて、本会計基準等に基づき契約がリースを含むか否かを判断すること |

② 借手の会計処理

現行基準におけるリースの分類等に応じて、経過措置が定められている(指針120項から124項)。

ファイナンス・リース取引 |

|---|

適用初年度の前事業年度の期末日におけるリース資産及びリース債務の帳簿価額を、適用初年度の期首における使用権資産及びリース負債の帳簿価額とする。 リース資産及びリース債務の帳簿価額に残価保証額が含まれる場合、適用初年度の期首時点における残価保証に係る借手による支払見込額に修正する。 この方法は、リース1件ごとに適用することができる。 |

現行基準において、重要性の乏しいリースについて、次の会計処理を行っていた場合、当該会計処理を継続して適用することができる。

|

オペレーティング・リース取引及び新たに識別されたリース |

(1) 適用初年度の期首時点における残りの借手のリース料を適用初年度の期首時点の借手の追加借入利子率を用いて割り引いた現在価値によりリース負債を計上する。 (2) リース1件ごとに、次のいずれかで算定するかを選択して使用権資産を計上する。 ①本会計基準等がリース開始日から適用されていたかのような帳簿価額。ただし、適用初年度の期首時点の借手の追加借入利子率を用いて割り引く。 ②(1)で算定されたリース負債と同額。ただし、適用初年度の前事業年度の期末日に貸借対照表に計上された前払又は未払リース料の金額の分だけ修正する。 (3) 適用初年度の期首時点の使用権資産に「固定資産の減損に係る会計基準」(平成14年8月 企業会計審議会)を適用する。 (4) 少額リースとして(指針22項)使用権資産及びリース負債を計上しないリースについては修正しない。 なお、以上の(1)から(4)に関連して、リース1件ごとに適用できる簡便法が複数定められている(具体的内容は指針124項参照)。 また、土地と建物を一括したリース取引について、現行基準において、建物をファイナンス・リース取引に分類していた場合で、本会計基準等において土地と建物を1つのリースとするときに、上記の(1)から(4)を適用することができる。 |

公開草案からの主な変更点

|

③ 借手の開示

企業会計基準第24号「会計方針の開示、会計上の変更及び誤謬の訂正に関する会計基準」10項では会計基準等の改正に伴う会計方針の変更に関する注記が求められている。同項(5)「表示期間のうち過去の期間について、影響を受ける財務諸表の主な表示科目に対する影響額及び1株当たり情報に対する影響額」について、これに代えて、次の事項を注記する(指針125項)。

(1) 適用初年度の期首の貸借対照表に計上されているリース負債に適用している借手の追加借入利子率の加重平均

(2) 次の両者の差額の説明

① 適用初年度の前事業年度の末日において現行基準を適用して開示したオペレーティング・リース取引の未経過リース料((1)の追加借入利子率で割引後)

② 適用初年度の期首の貸借対照表に計上したリース負債

④ 建設協力金等の差入預託保証金

本会計基準等において、建設協力金等の差入保証金の取扱いは、その一部を使用権資産の取得価額に含めるように変更された(第1回「5.(4)⑤使用権資産の当初測定」を参照)。

ただし、本会計基準等の適用初年度における遡及適用の方法として容認法を選択する借手は、次の(1)及び(2)については、それぞれ現行基準において採用していた会計処理を継続することができる。また、(1)に係る長期前払家賃及び(2)について、適用初年度の前事業年度の期末日の帳簿価額を適用初年度の期首における使用権資産に含めて会計処理を行うこともできる(指針130項)。

現行基準において採用していた会計処理(※) |

|

|---|---|

(1) 将来返還される建設協力金等の差入預託保証金(敷金を除く) |

支払額と時価との差額を長期前払家賃として計上し、契約期間にわたって各期の純損益に合理的に配分する。 時価と返済金額との差額は契約期間にわたって配分し受取利息として計上する。 |

(2) 差入預託保証金(建設協力金等及び敷金)のうち、将来返還されない額 |

賃借予定期間にわたり定額法により償却する。 |

※改正前の移管指針第9号「金融商品会計に関する実務指針」133項

⑤ 貸手の会計処理

現行基準におけるリースの分類に応じて、以下の経過措置が定められている(指針131項、132項)。

ファイナンス・リース取引 |

|---|

前事業年度の期末日におけるリース債権及びリース投資資産の帳簿価額のそれぞれを適用初年度の期首におけるリース債権及びリース投資資産の帳簿価額とすることができる。 これらのリースについては、適用初年度の期首から本会計基準等を適用してリース債権及びリース投資資産について会計処理を行う。 ただし、現行基準において、販売益を割賦基準により処理している場合、適用初年度の前事業年度の期末日の繰延販売利益の帳簿価額は適用初年度の期首の利益剰余金に加算する。 |

オペレーティング・リース取引及び新たに識別されたリース |

適用初年度の期首に締結さオペレーティング・リース取引及び新たに識別されたリースた新たなリースとして、本会計基準等を適用することができる。 |

公開草案からの主な変更点

|

⑥ サブリース取引

サブリースの貸手は、サブリースについて、次の修正を行う(指針133項)。ただし、サブリース取引における例外的な取扱い(本稿の「2.(3)例外的な取扱い」を参照)を適用する場合は除く。

(1) 現行基準でオペレーティング・リース取引に分類していたサブリース及び本会計基準等に基づき新たに識別されたサブリースについて、適用初年度の期首時点におけるヘッドリース及びサブリースの残りの契約条件に基づいて、サブリースがファイナンス・リースとオペレーティング・リースのいずれに該当するかを決定する。

(2) 上記(1)においてファイナンス・リースに分類されたサブリースについて、当該サブリースを適用初年度の期首に締結された新たなファイナンス・リースとして会計処理を行う。

⑦ 開示

本会計基準等の適用初年度における遡及適用の方法として容認法を選択する場合の適用初年度については、次のとおり開示する(指針136項、137項)。

(1) 借手は、比較情報について、新たな表示方法に従った組替えを行わない。

(2) 借手及び貸手は、本会計基準等における注記事項(本稿の「4.(2)借手の注記」及び「4.(4)貸手の注記」を参照)についての比較情報を記載せず、現行基準に定める事項を比較情報として注記する。

公開草案からの主な変更点

|

(3)その他の経過措置

① セール・アンド・リースバック取引に関する経過措置

売手である借手は、本会計基準等の適用初年度の期首より前に締結されたセール・アンド・リースバック取引を次のとおり取り扱う(指針126項)。

(1) 資産の譲渡について、収益認識会計基準などの他の会計基準等に基づき売却に該当するかどうかの判断を見直すことは行わない。

(2) 資産の譲渡価額が明らかに時価ではない場合又は借り手のリース料が明らかに市場のレートではない場合の取扱い(本稿の「3.(2)売手である借手による会計処理」を参照)を適用しない。

(3) リースバックを適用初年度の期首時点に存在する他のリースと同様に会計処理を行う。

(4) 現行基準の定めにより、リースの対象となる資産の売却に伴う損益を長期前払費用又は長期前受収益等として繰延処理し、リース資産の減価償却費の割合に応じ減価償却費に加減して損益に計上する取扱いを適用している場合、本会計基準等の適用後も当該取扱いを継続し、使用権資産の減価償却費の割合に応じ減価償却費に加減して損益に計上する。

公開草案からの主な変更点

|

② 借地権の設定に係る権利金等に関する経過措置

本会計基準等において、借地権の設定に係る権利金等については、原則として使用権資産の取得価額に含め、借手のリース期間を耐用年数として減価償却される(第1回「5.(5)②使用権資産の減価償却」を参照)。この「原則的な取扱い」に対して、以下の経過措置が定められている(指針127項から129項)。

原則的な取扱いを適用する借手が本会計基準等の適用初年度の期首に計上されている旧借地権又は普通借地権の設定に係る権利金等を償却していなかった場合 |

当該権利金等を使用権資産の取得価額に含めた上で、当該権利金等のみ償却しないことができる。 |

|---|---|

借手が次の(1)又は(2)のいずれかの場合に遡及適用方法について容認法(指針118項ただし書き)を選択するとき (1) 本会計基準等の適用前に定期借地権の設定に係る権利金等を償却していた場合 (2) 旧借地権又は普通借地権の設定に係る権利金等について原則的な取扱いを適用する借手が本会計基準等の適用前に当該権利金等を償却していた場合 |

本会計基準等の適用初年度の前事業年度の期末日における借地権の設定に係る権利金等の帳簿価額を、適用初年度の期首における使用権資産の帳簿価額とすることができる。 この場合、当該帳簿価額を本会計基準等の適用初年度の期首から借手の残りのリース期間で償却する。このとき、借手のリース期間の決定にあたりリース開始日より後に入手した情報を使用することができる。 |

原則的な取扱いを適用する借手が、本会計基準等の適用前に旧借地権又は普通借地権の設定に係る権利金等について償却していなかった場合に遡及適用方法について容認法(指針118項ただし書き)を選択するとき |

本会計基準等の適用初年度における使用権資産の期首残高に含まれる当該権利金等について、当該権利金等を計上した日から借手のリース期間の終了までの期間で償却するものとして、当該権利金等を計上した日から償却した帳簿価額で計上することができる。このとき、借手のリース期間の決定にあたりリース開始日より後に入手した情報を使用することができる。 |

(4)IFRSを適用している企業に対する経過措置

IFRSを連結財務諸表に適用している企業(又はその連結子会社)がその個別財務諸表に本会計基準等を適用する場合には、適用初年度において、次のいずれかの定めを適用できる(指針134項)。

- IFRS第16号の経過措置を適用していたときにはその経過措置の定め

- IFRS第1号「国際財務報告基準の初度適用」の免除規定を適用していたときにはその免除規定の定め

この場合、連結財務諸表において上記の定めを適用した時から本会計基準等の適用初年度までIFRSを適用していたかのように、使用権資産及びリース負債並びにリース投資資産及びリース債権の帳簿価額を算定し、それぞれの期首の帳簿価額とし、適用初年度の累積的影響額を期首の利益剰余金に加減する。ただし、この場合であっても、本会計基準等のセール・アンド・リースバック取引の取扱い(本稿の「3.(2)売手である借手による会計処理」を参照)を適用する。

公開草案からの主な変更点

|

6. 適用時期

本会計基準等は、2027年4月1日以後開始する連結会計年度及び事業年度の期首から適用する。ただし、2025年4月1日以後開始する連結会計年度及び事業年度の期首から早期適用が可能である(基準58項)。主な決算期ごとの適用時期は次のようになる。

適用時期 |

早期適用可能となる時期 |

|

|---|---|---|

3月決算企業 |

2028年3月期 (2027年4月1日に開始する事業年度の期首から) |

2026年3月期 (2025年4月1日以後に開始する事業年度の期首から) |

12月決算企業 |

2028年12月期 (2028年1月1日に開始する事業年度の期首から) |

2026年12月期 (2026年1月1日以後に開始する事業年度の期首から) |

以上

1 リンク先のASBJのホームページを参照(https://www.asb-j.jp/jp/accounting_standards/y2024/2024-0913.html)

2 リンク先のJICPAのホームページを参照(https://jicpa.or.jp/specialized_field/20240913kjq.html)

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。