令和6年12月決算における税務上の留意事項 ブックマークが追加されました

ナレッジ

令和6年12月決算における税務上の留意事項

月刊誌『会計情報』2024年12月号

デロイト トーマツ税理士法人 公認会計士 山形 創一郎

令和6年12月決算においては、主に令和5年度税制改正の内容が初めての適用を迎える。本稿では、令和5年度税制改正のうち初めて適用を迎えると考えられる項目や、令和6年度税制改正のうち、令和6年12月決算に影響を及ぼす可能性があるもの、税効果会計などにおいて考慮されるであろう主要項目について解説を行う。

法人課税

1. 試験研究を行った場合の税額控除制度(研究開発税制)の見直し(令和5年度税制改正)

研究開発税制については、研究開発投資を増額するインセンティブが働くような控除率カーブの見直しや控除上限の引上げに加え、特別試験研究費の額に係る税額控除の対象となる試験研究費の範囲の見直し等が行われた(所得税についても同様)。

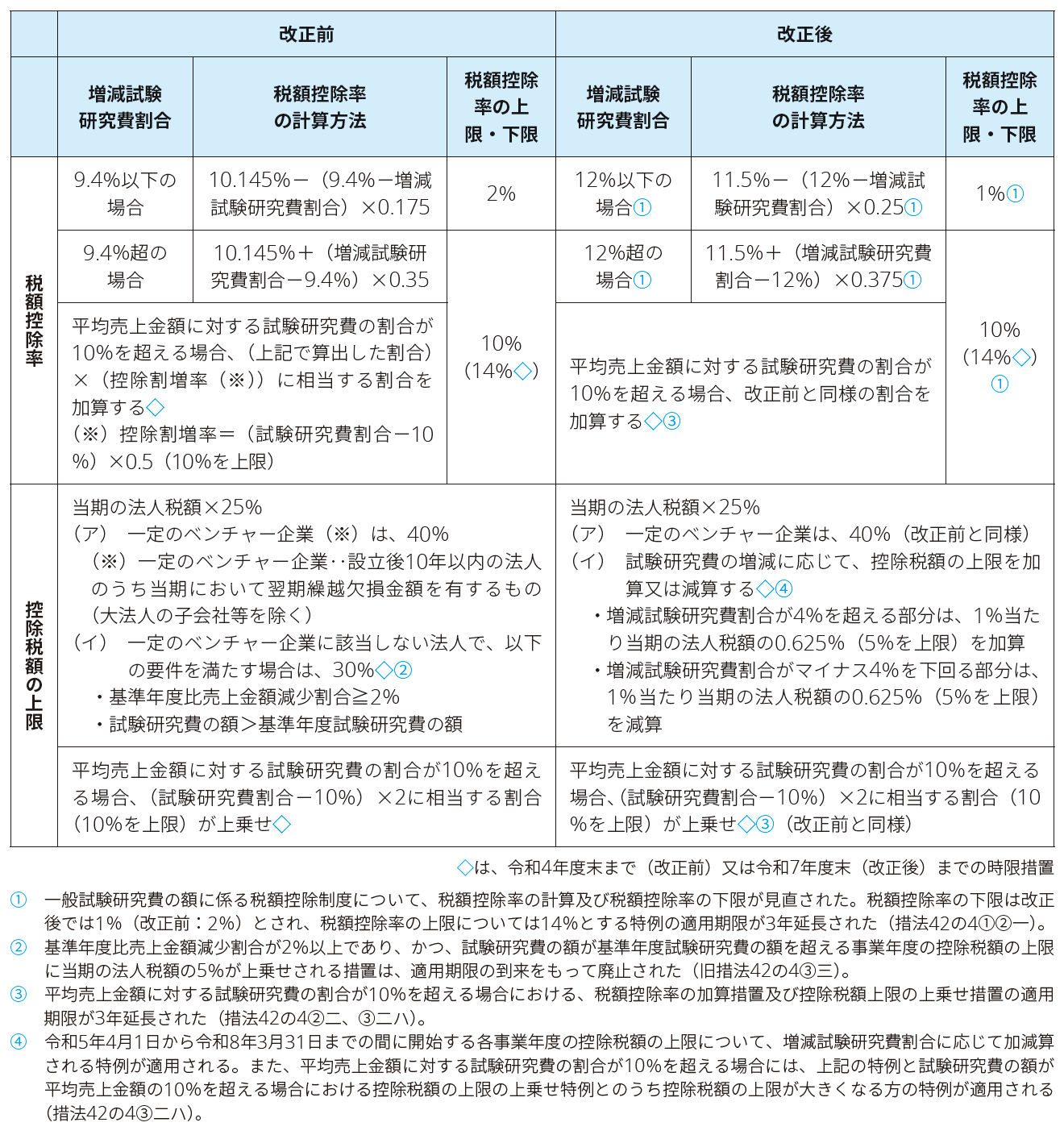

(1)一般試験研究費の額に係る税額控除制度の見直し

一般試験研究費の額に係る税額控除制度における税額控除率の算式について、よりインセンティブが働くよう、控除率カーブの見直し及び控除率の下限の引下げが行われた。また、控除税額の上限についても、一律に設定されている控除税額の上限を試験研究費の増減に応じて変動させる仕組みが導入された。

改正後の概要は下表のとおりであり、改正項目①~④については以下の説明を参照されたい。

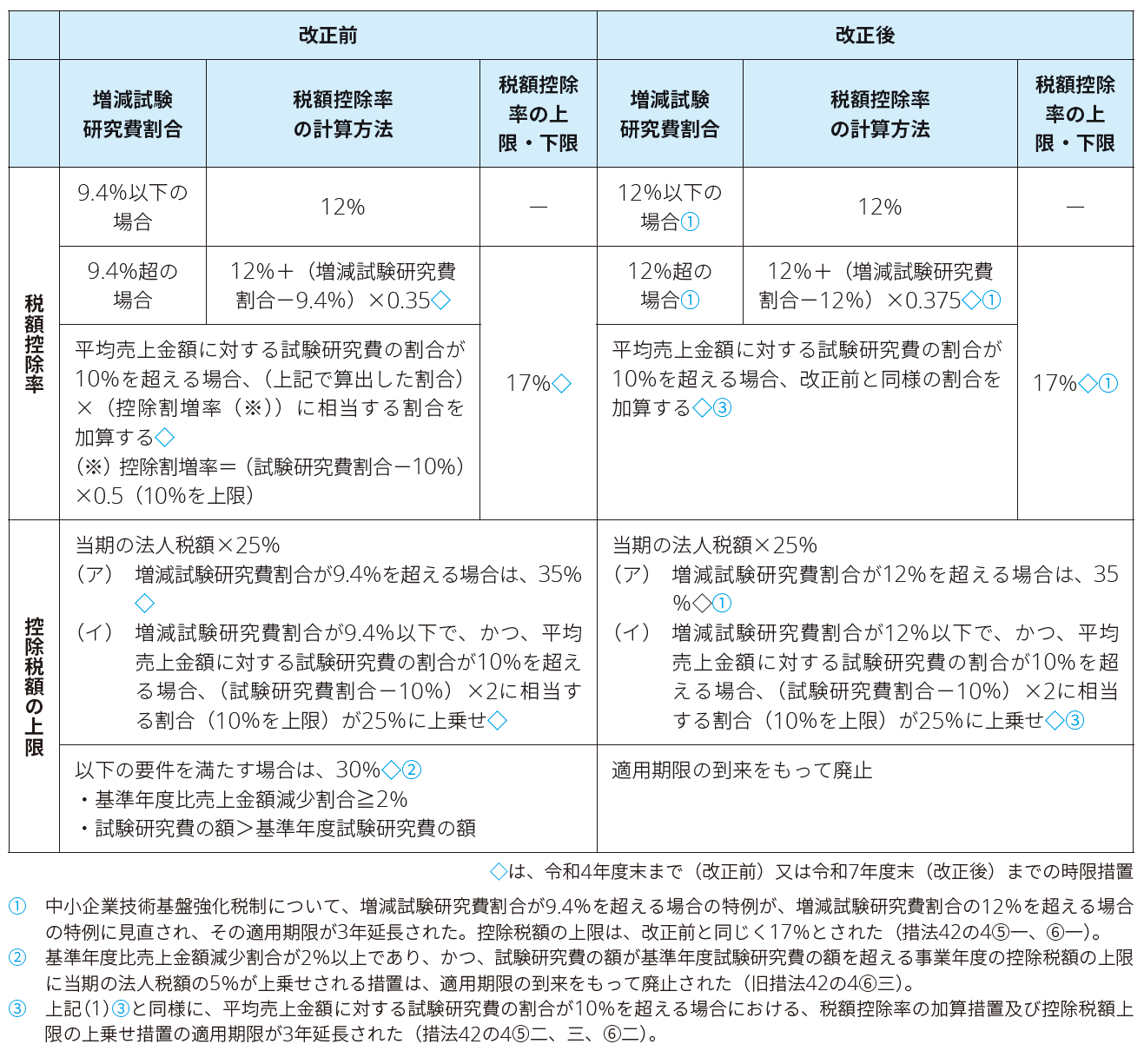

(2)中小企業技術基盤強化税制に係る税額控除制度の見直し

中小企業者等に対して適用される、中小企業技術基盤強化税制に係る税額控除制度についても、上記(1)と同様の趣旨により、次のとおり控除率カーブの見直しが行われた。改正後の概要は下表のとおりであり、改正項目①~③については以下の説明を参照されたい。

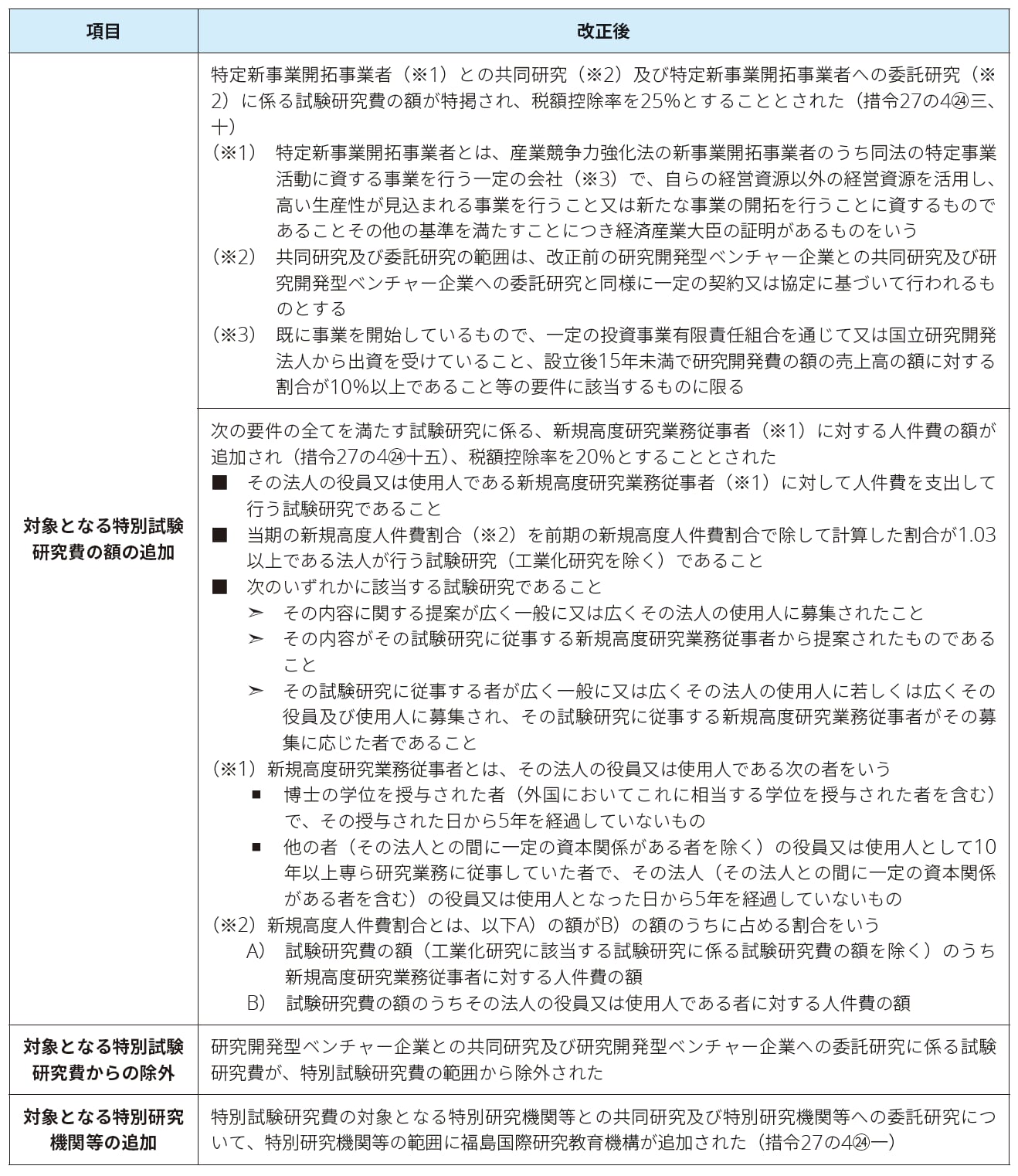

(3)特別試験研究費の範囲の見直し

特別試験研究費の額に係る税額控除制度の対象となる試験研究費について、以下の見直しが行われた。

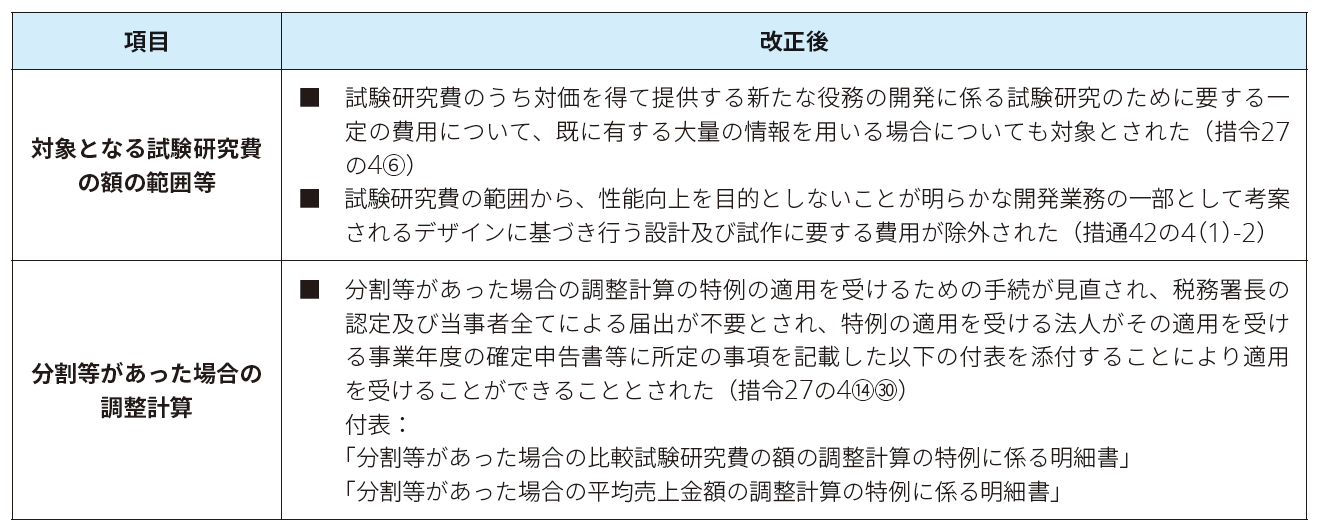

(4)その他

その他、以下の見直しが行われた。

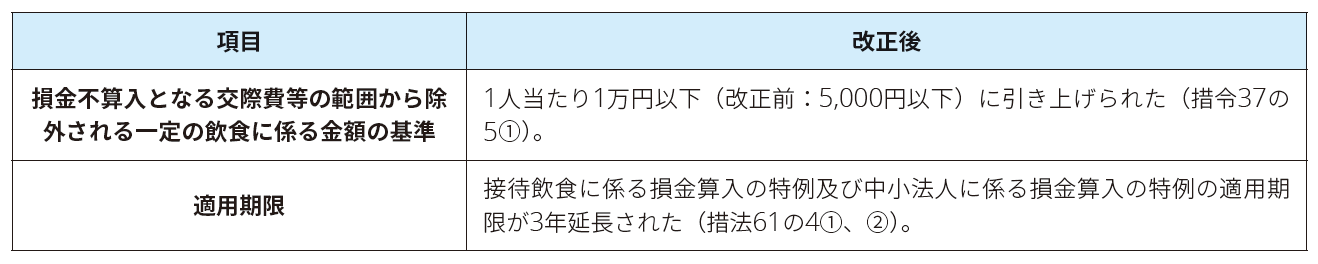

2. 交際費等の損金不算入制度の見直しと延長(令和6年度税制改正)

地方活性化の中心的役割を担う中小企業の経済活動の活性化や、「安いニッポン」の指摘に象徴される飲食料費に係るデフレマインドを払拭する観点から、交際費等の損金不算入制度の見直しが行われた。

(1)概要

交際費等の損金不算入制度について、次の措置がとられた上、適用期限が3年延長された(措法61の4)。

(2)適用関係

上記の「損金不算入となる交際費等の範囲から除外される一定の飲食に係る金額の基準」に関する改正は、令和6年4月1日以後に支出する飲食費について適用される(令和6年3月30日改正措令附則16)

3. 中小企業者関連等(令和5年度税制改正&令和6年度税制改正)

(1)中小企業者等の法人税の軽減税率の特例の適用期限の2年延長(令和5年度税制改正)

中小企業者等の法人税の軽減税率として、所得年800万円以下の部分について19%とされているが、改正前においては、時限立法として、租税特別措置法によりさらに15%に引き下げられている。その適用期限が2年延長された(措法42の3の2)。

(2)中小企業投資促進税制の見直しと適用期限の2年延長(令和5年度税制改正)

中小企業投資促進税制について、次の見直しが行われた上、その適用期限が2年延長された(所得税についても同様)(措法42の6)。

a) 対象資産から、コインランドリー業(主要な事業であるものを除く)の用に供する機械装置でその管理のおおむね全部を他の者に委託するものが除外された。

b) 対象資産について、総トン数500トン以上の船舶にあっては、環境への負荷の低減に資する設備の設置状況等を国土交通大臣に届け出た船舶に限定された。

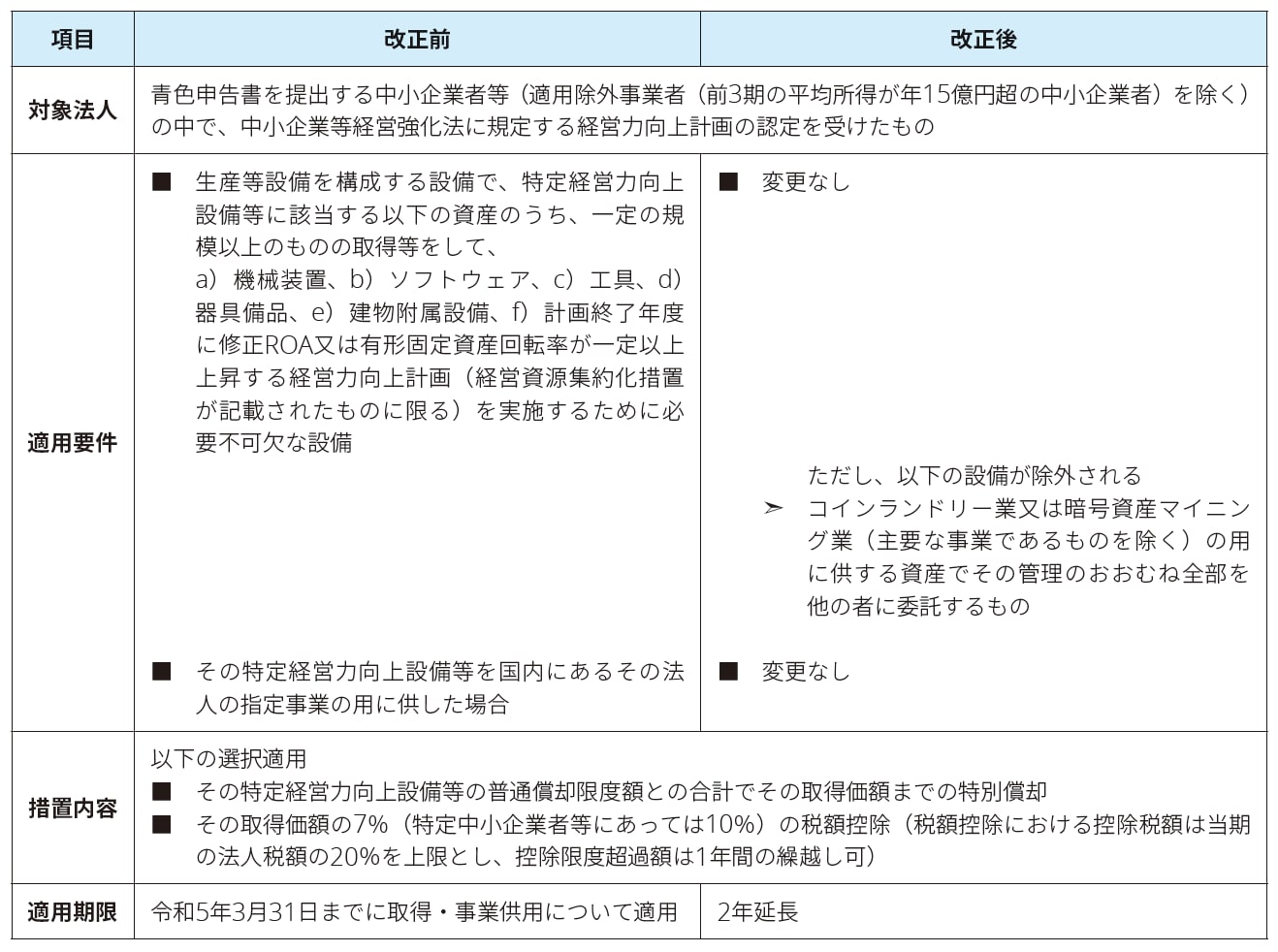

(3)中小企業経営強化税制の見直しと適用期限の2年延長(令和5年度税制改正)

中小企業者等が特定経営力向上設備等を取得した場合の特別償却又は税額控除制度(中小企業経営強化税制)について、関係法令の改正を前提に特定経営力向上設備等の対象から、コインランドリー業又は暗号資産マイニング業(主要な事業であるものを除く)の用に供する資産でその管理のおおむね全部を他の者に委託するものが除外された上、その適用期限が2年延長された(所得税についても同様)(措法42の12の4)。

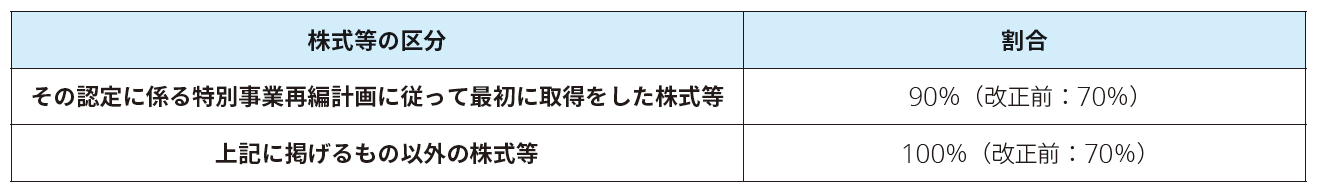

(4)中小企業事業再編投資損失準備金制度(中小企業経営資源集約化税制)の見直し(令和6年度税制改正)

成長意欲のある中堅・中小企業が、複数の中小企業を子会社化し、グループ一体となって成長していくことを後押しするために、令和3年度税制改正で創設された中小企業事業再編投資損失準備金制度が拡充された。

具体的には、青色申告書提出法人で産業競争力強化法の改正法の施行日(令和6年9月2日)から令和9年3月31日までの間に産業競争力強化法の特別事業再編計画の認定を受けた認定特別事業再編事業者であるものが、その認定に係る特別事業再編計画に従って他の法人の株式等の取得(購入による取得に限る)をし、かつ、これをその取得の日を含む事業年度終了の日まで引き続き有している場合において、その株式等の価格の低落による損失に備えるため、その株式等の取得価額に次の株式等の区分に応じそれぞれ次の割合を乗じた金額以下の金額を中小企業事業再編投資損失準備金として積み立てたときは、その積み立てた金額は、その事業年度において損金算入できる措置が加えられた(措法56①)。

なお、株式を取得した事業年度において積み立てた準備金は、その積み立てた事業年度終了の日の翌日から10年(改正前:5年)を経過した日を含む事業年度から5年間でその経過した準備金残高の均等額を取り崩し、益金算入される(措法56②)。ただし、その株式等の全部又は一部を有しなくなった場合又はその株式等の帳簿価額を減額した場合等には、その該当することとなった日を含む事業年度において取り崩し、益金算入される(措法56③)。

(5)中小企業者等の少額減価償却資産の取得価額の損金算入の特例の見直しと期限延長(令和6年度税制改正)

中小企業者等のうち常時使用する従業員の数が500人以下の法人は、取得価額が10万円以上30万円未満の減価償却資産(一定の貸付用資産を除く)を取得等して事業の用に供した場合には、損金経理要件等の一定要件のもとに、1事業年度あたり300万円を上限として事業の用に供した事業年度にその取得価額の全額を損金算入することが認められている(措法67の5①、措令39の28②)。この特例について、適用対象法人につき見直しが行われたうえで適用期限が2年延長された(措法67の5①)。

適用対象法人については、電子情報処理組織を使用する方法(e-Tax)により法人税の確定申告書等に記載すべきものとされる事項を提供しなければならない法人のうち、常時使用する従業員の数が300人を超えるものが除外された(措令39の28①)。これにより資本金の額等が1億円を超える農業協同組合等、相互会社、資本金の額等が1億円以下である投資法人及び特定目的会社については、従業員数が300人以下である場合に限り、この特例の適用を受けられることとなった(法法75の4②、財務省「令和6年度税制改正の解説」579ページ)。

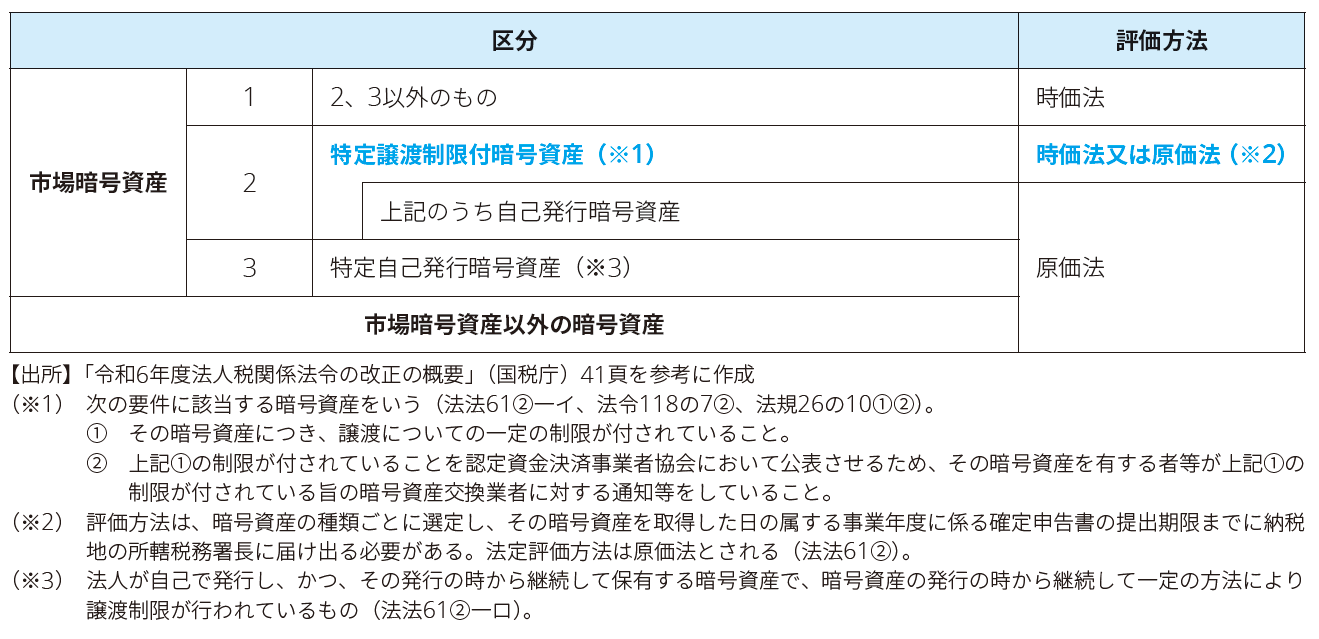

4. 暗号資産の評価方法等の見直し(令和6年度税制改正)

発行者以外の第三者が保有する市場暗号資産については、その保有目的にかかわらず、期末時価評価の対象とされていたところ、継続的に保有する暗号資産については、一定の要件の下、期末時価評価の対象外とする見直しが行われた。

(1)概要

法人が有する市場暗号資産に該当する暗号資産で、譲渡についての制限その他の条件が付されているものの期末における評価額は、原価法・時価法のいずれかの評価方法のうちその法人が選定した評価方法により計算した金額とされた(法法61②)。

5. 特定事業活動として特別新事業開拓事業者の株式の取得をした場合の課税の特例(オープンイノベーション促進税制)の延長(令和6年度税制改正)

オープンイノベーション促進税制は、令和2年度税制改正により創設された制度で、スタートアップ企業とのオープンイノベーションに向け、国内の事業会社又はその国内コーポレートベンチャーキャピタルが、スタートアップ企業の株式を一定額以上取得する場合、その株式の取得価額の25%を所得控除することができる制度である。当該税制につき、以下のとおり適用期限が2年延長された(措法66の13)。

改正前 |

改正後 |

|

|---|---|---|

適用期限 |

令和6年3月31日まで |

令和8年3月31日まで |

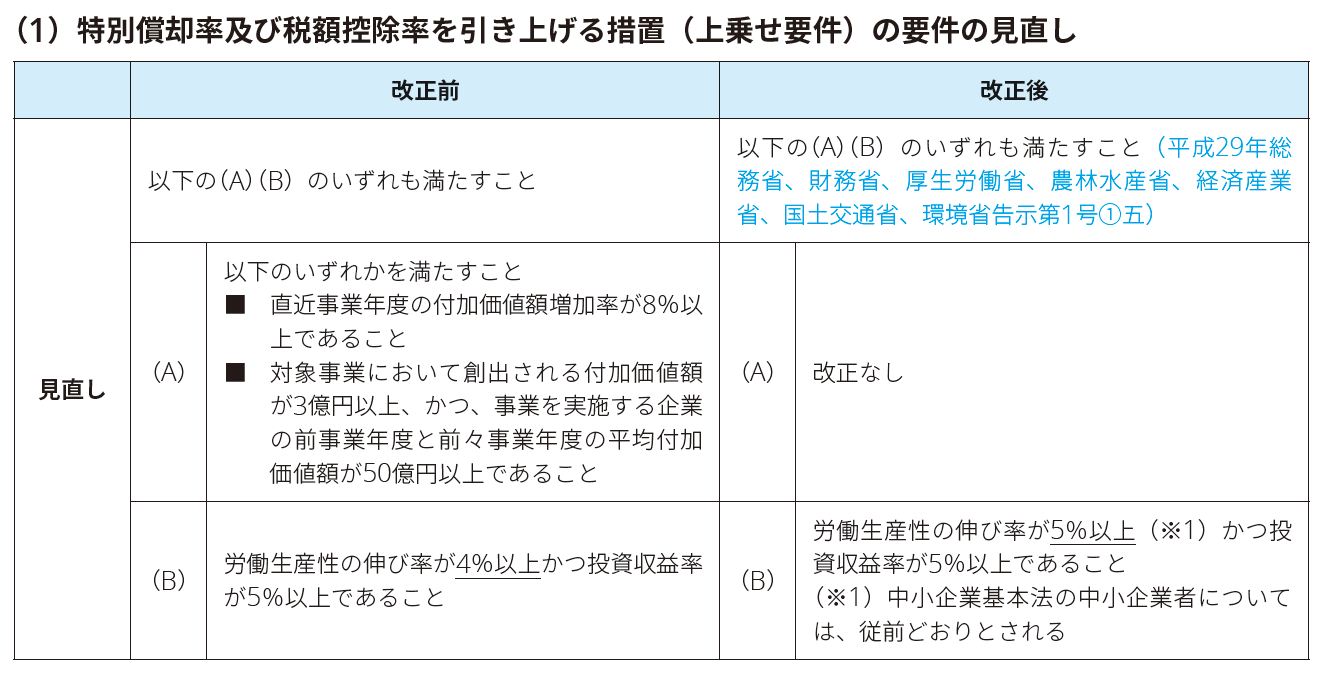

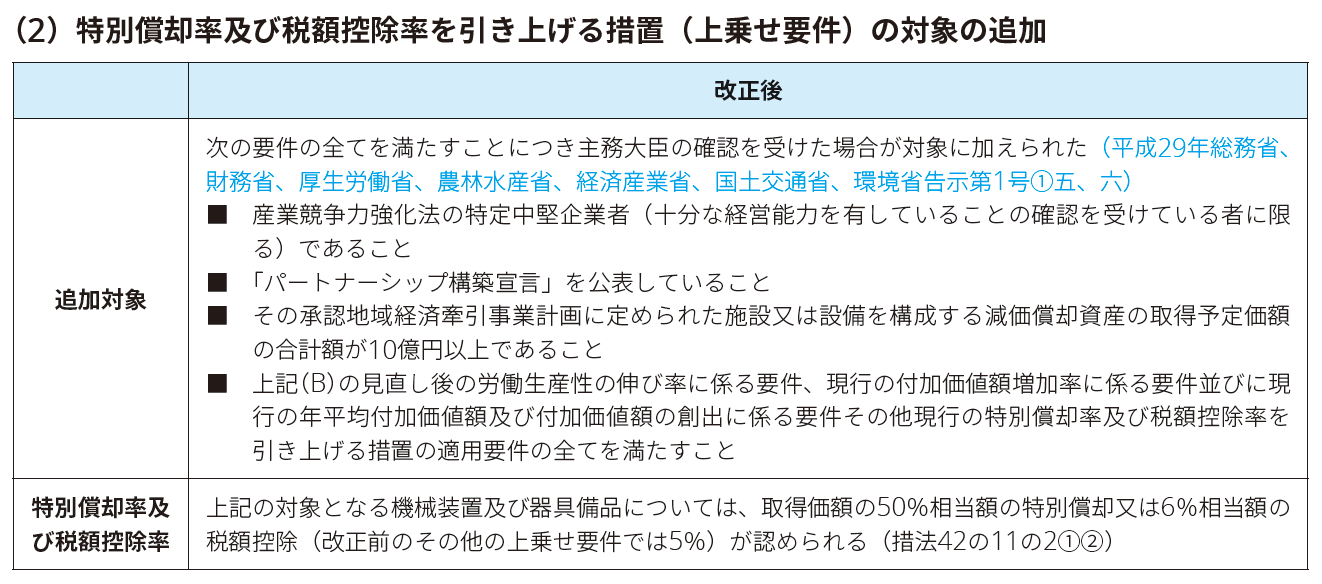

6. 地域経済牽引事業の促進区域内において特定事業用機械等を取得した場合の特別償却又は税額控除制度(地域未来投資促進税制)の見直し(令和6年度税制改正)

青色申告書を提出する法人が、令和7年3月31日までに承認地域経済牽引事業計画に従って特定事業用機械等を取得した場合、機械装置・器具備品につき取得価額等の40%相当額の特別償却又は4%相当額の税額控除(上乗せ要件を満たす場合は、50%相当額の特別償却又は5%相当額の税額控除)、また、建物・附属設備・構築物につき20%相当額の特別償却又は2%相当額の税額控除を適用できる課税の特例(地域未来投資促進税制)について、主務大臣の確認要件の見直しが行われた上で、成長志向型中堅企業に係る要件を満たす場合に機械装置等の税額控除率の引上げが行われた(所得税についても同様)(措法42の11の2)。

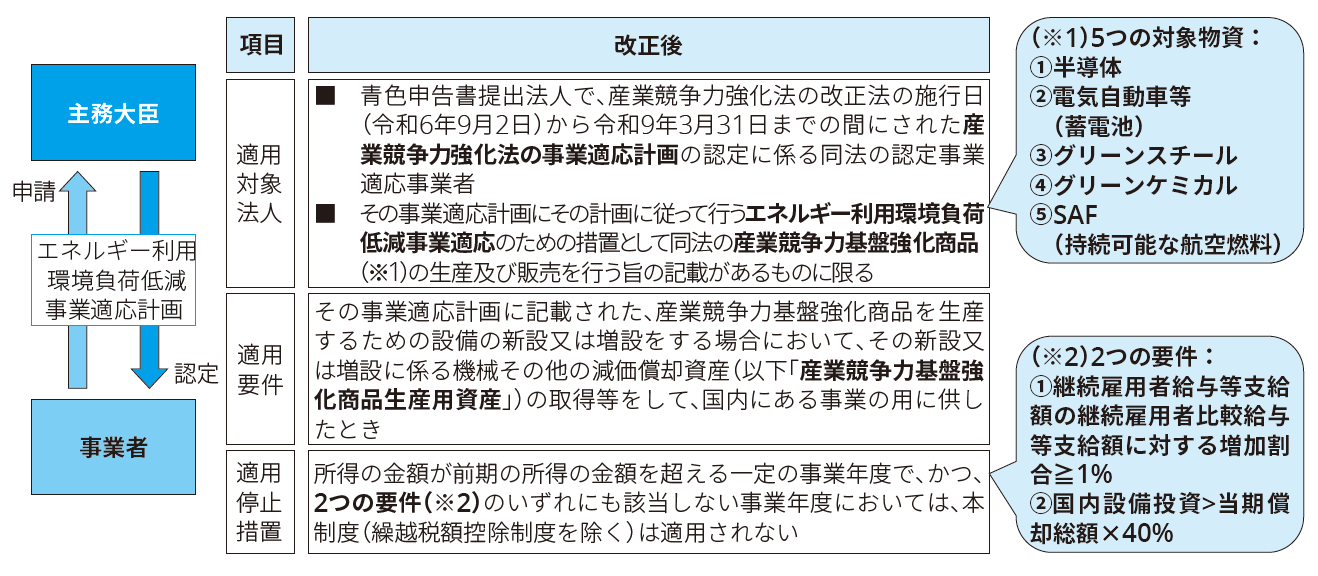

7. 戦略分野国内生産促進税制の創設(令和6年度税制改正)

(1)概要

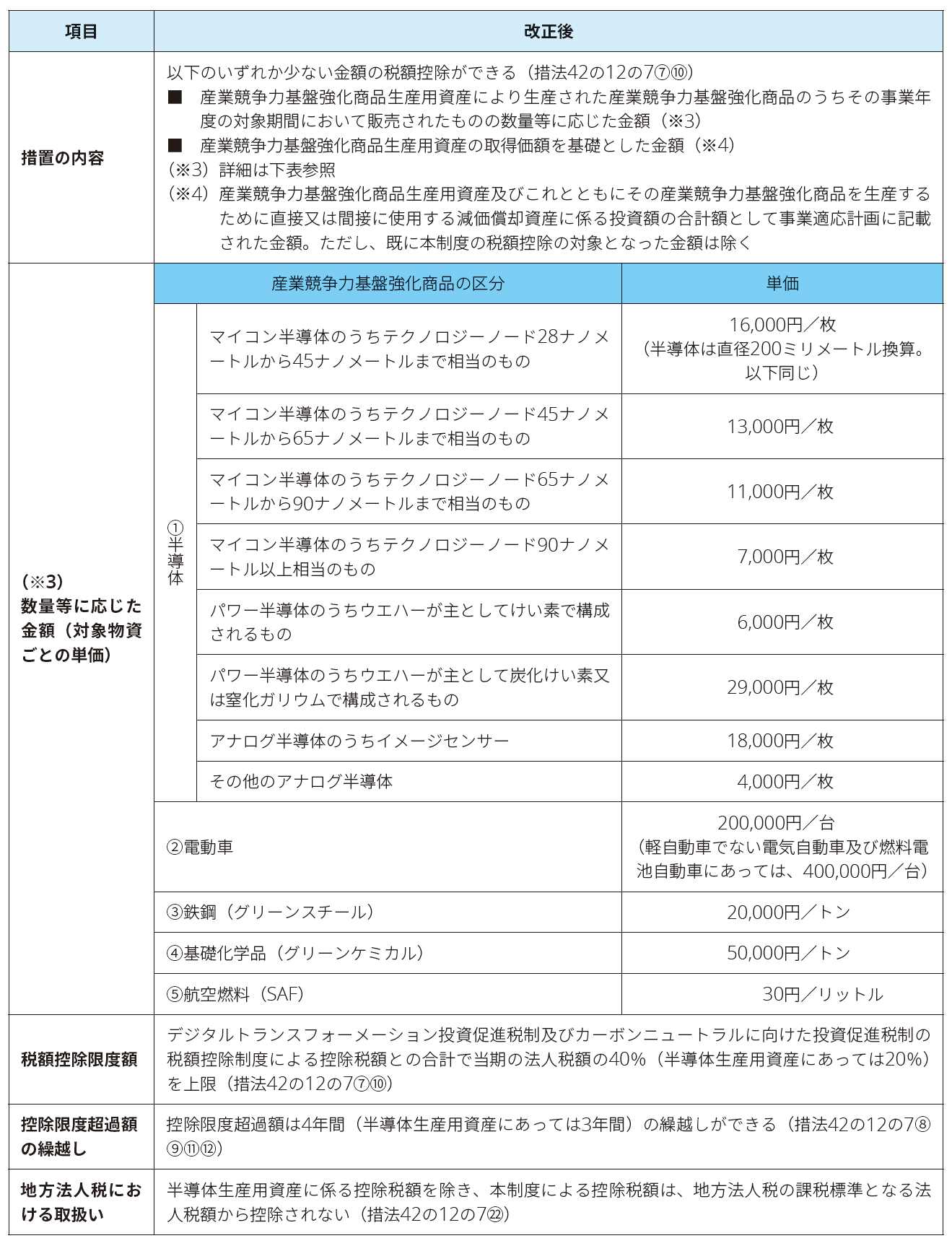

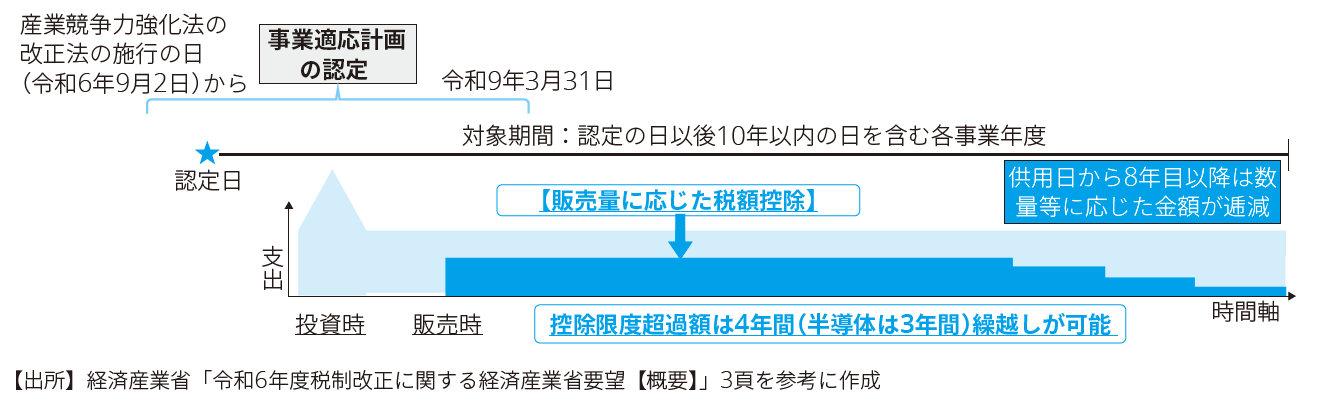

生産性向上・供給力強化を通じて潜在成長率を引き上げるため、グリーントランスフォーメーション(GX)、デジタルトランスフォーメーション(DX)、経済安全保障という戦略分野において、民間として事業採算性に乗りにくいが、国として特段に戦略的な長期投資が不可欠となる投資が選定され、それらを対象として生産・販売量に比例して法人税額を控除する戦略分野国内生産促進税制が創設された(措法42の12の7⑦~⑫)。対象物資ごとに単価が設定され、企業の投資の中長期的な予見可能性を高める観点から、措置期間が計画認定から10年間という極めて長期の措置とされた上で、4年間(半導体は3年間)の税額控除の繰越期間が設けられた。

(2)適用対象法人及び適用要件等

当該税制措置の具体的な適用対象法人及び適用要件等の内容は、以下のとおりである。

(3)措置の内容

上記(2)に該当する場合には、以下の税額控除の適用を受けることができる。

8. イノベーションボックス税制の創設(令和6年度税制改正)

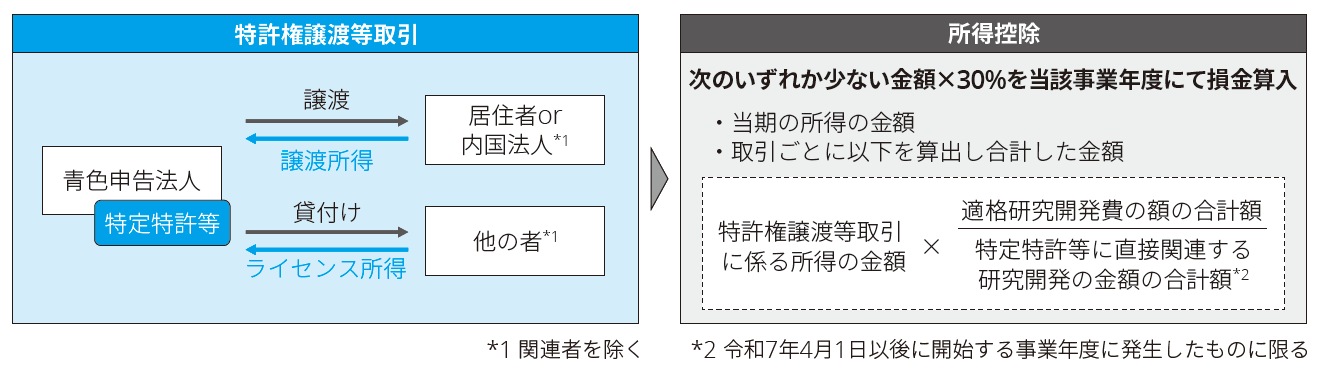

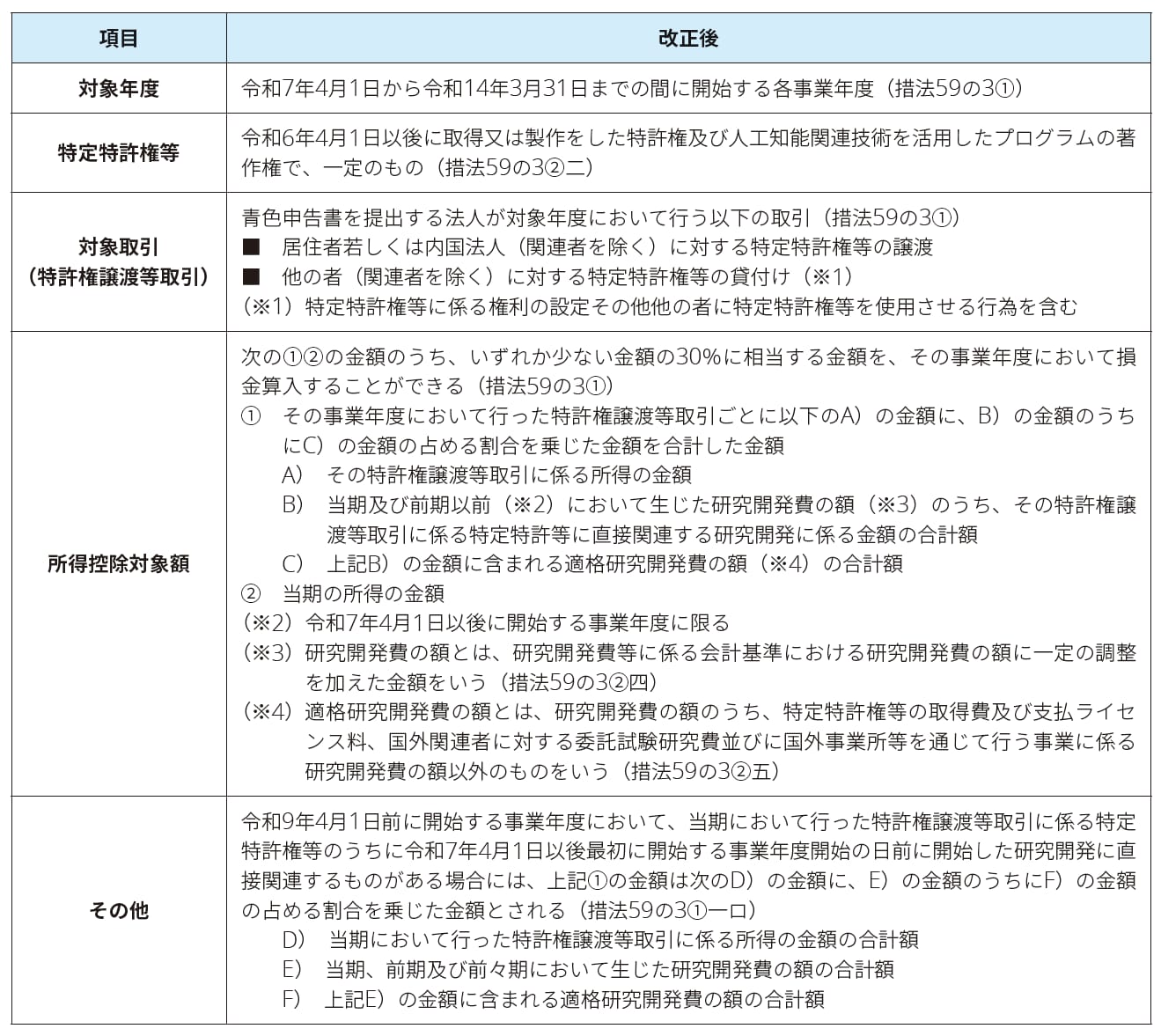

国際競争が進む中、わが国の研究開発拠点としての立地競争力を強化し、民間による無形資産投資を後押しするために、国内で自ら行う研究開発の成果として生まれた知的財産から生じる所得に対して優遇するイノベーションボックス税制が創設された(措法59の3)。

具体的には、企業が国内で自ら研究開発を行った特許権又はAI分野のソフトウェアに係る著作権について、当該知的財産の国内第三者への譲渡所得又は国内外における第三者からのライセンス所得に対して、以下のように所得の30%の所得控除が認められる。

これにより、対象所得については、法人税率約7%相当の税制優遇(法定実効税率ベースで見ると現在の29.74%から約20%相当まで引き下がる税制優遇)が行われることとなる。

9. カーボンニュートラルに向けた投資促進税制(カーボンニュートラル投資促進税制)の見直しと延長(令和6年度税制改正)

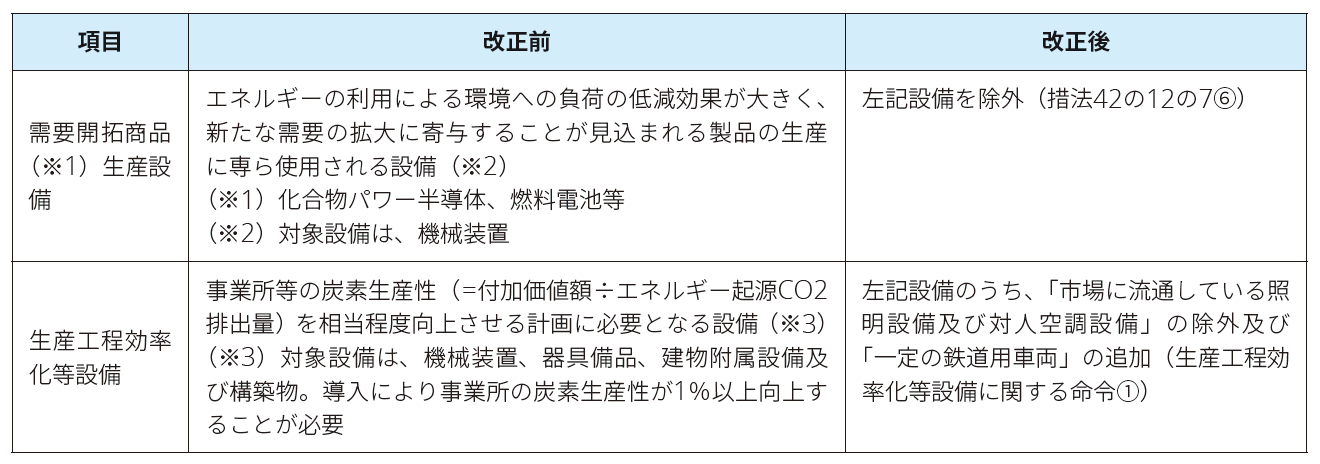

エネルギー利用環境負荷低減事業適応計画(以下「事業適応計画」)の認定を受け、かつ青色申告書を提出する法人が、事業適応計画に従って生産工程効率化等設備等の取得等を行った場合、当該設備等の取得価額等の50%相当額の特別償却又は5%若しくは10%相当額の税額控除を適用できる課税の特例(カーボンニュートラル投資促進税制)について、次の見直しが行われた上、その適用期限が2年延長(令和8年3月31日までの期間内)された(所得税についても同様)。

(1)適用対象資産

事業適応計画の認定(令和8年3月31日まで)を受けた日から3年以内に取得等をして、事業の用に供する資産について、次の見直しが行われた。

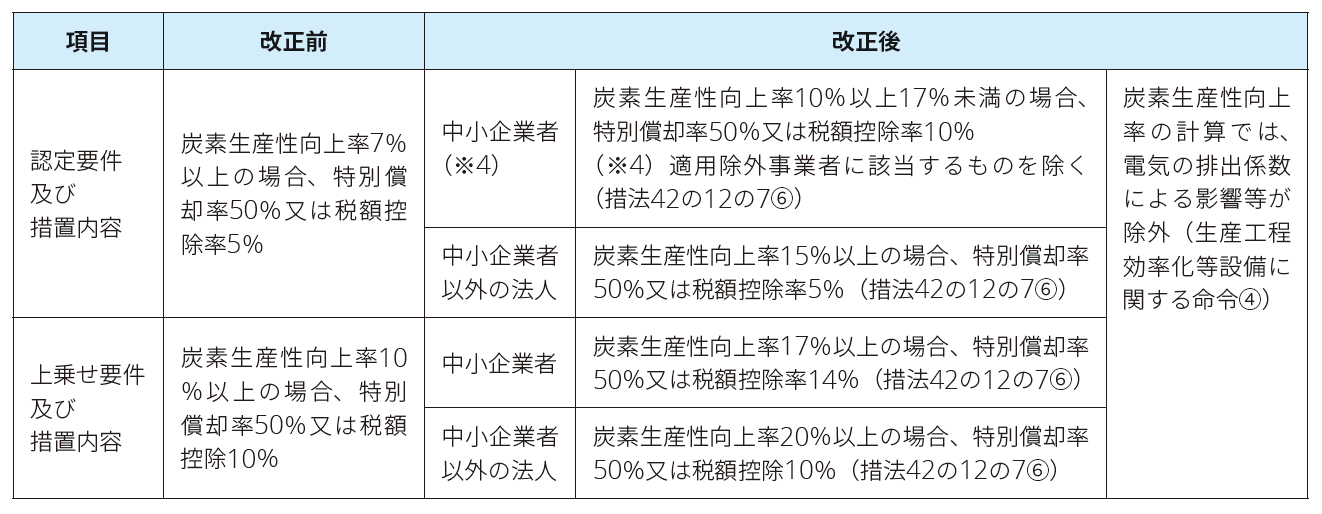

(2)認定要件等及び措置内容

生産工程効率化等設備の導入を伴う事業適応計画の認定要件のうち、事業所等の炭素生産性向上率に係る要件及び措置内容について、次の見直しが行われた。

なお、令和6年4月1日前に認定の申請をした事業適応計画に従って同日以後に取得等をする資産については、本制度は適用されない。

10. 欠損金の繰戻しによる還付制度の不適用措置の期限延長(令和6年度税制改正)

欠損金の繰戻しによる還付制度は、中小企業者等及び清算中に終了する事業年度において生じた欠損金等を除き、不適用とされている。この不適用措置の適用期限が2年延長された(措法66の12①)。また、不適用の対象から銀行等保有株式取得機構の欠損金額を除外する措置の適用期限が2年延長された(措法66の12①)。

11. 外形標準課税の見直し(令和6年度税制改正)

企業の稼ぐ力を高める法人税改革の趣旨や地方税収の安定化・税負担の公平性といった制度導入の趣旨を踏まえ、事業税の外形標準課税の適用対象法人のあり方について見直された。具体的には、(1)減資への対応及び(2)100%子法人等への対応として以下の見直しが行われた。

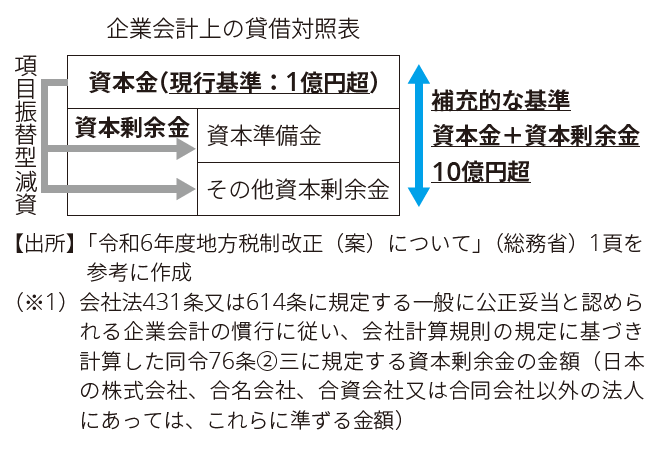

(1)減資への対応

1) 内容

外形標準課税の対象法人については、基本的には、資本金1億円超の法人とする現行基準が維持され、この点については改正はない。しかし、当分の間、前事業年度に外形標準課税の対象法人が当事業年度に資本金1億円以下の場合に、資本金及び資本剰余金(※1)の合計額が10億円を超えるときは、外形標準課税の対象とされる見直しが行われることになった(地法附8の3の3、地令附5の7、地規附2の6の3)。

2) 適用

当該改正は、令和7年4月1日に施行され、同日以後に開始する事業年度(以下「施行初年度」)から適用される(R6改正法附1三、6、7①)。

3) 経過措置

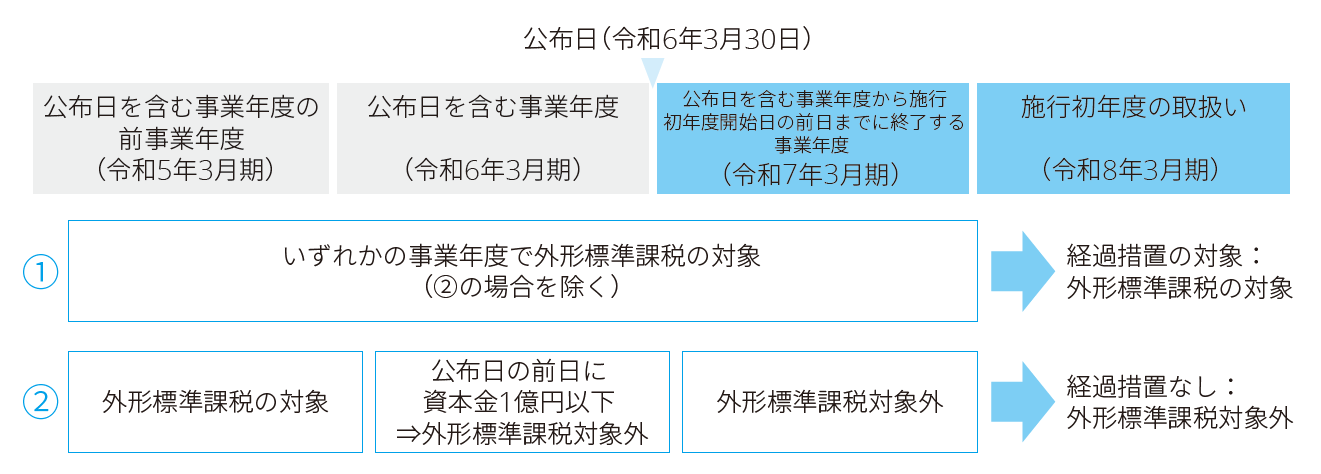

施行初年度については、上記にかかわらず、以下のように取り扱われる(R6改正地法附7②)。

① ②の場合を除き、公布日(令和6年3月30日)を含む事業年度の開始の日の前日から施行初年度開始日の前日までの間に終了したいずれかの事業年度において外形標準課税の対象であった場合には、施行初年度の前事業年度において外形標準課税の対象であったものとして扱う。すなわち、公布日(令和6年3月30日)を含む事業年度の前事業年度に外形標準課税の対象であった法人であって、当該施行初年度に資本金1億円以下で、資本金と資本剰余金の合計額が10億円を超えるものは、外形標準課税の対象とされる。

② 公布日(令和6年3月30日)を含む事業年度の前事業年度に外形標準課税の対象であって、公布日の前日(令和6年3月29日)に資本金1億円以下であり、その後公布日(令和6年3月30日)から施行初年度開始日の前日までに終了した事業年度において外形標準課税対象外である場合:①の経過措置から除かれ、特に経過措置は設けられない。

これを図示すると次のようになる(3月決算法人で、令和8年3月期にて資本金1億円以下かつ資本金と資本剰余金の合計額が10億円超の場合)

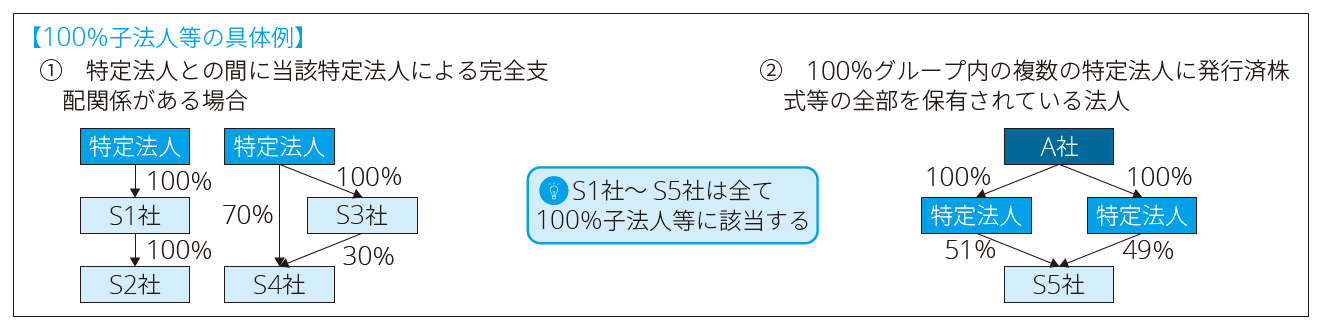

(2)100%子法人等への対応

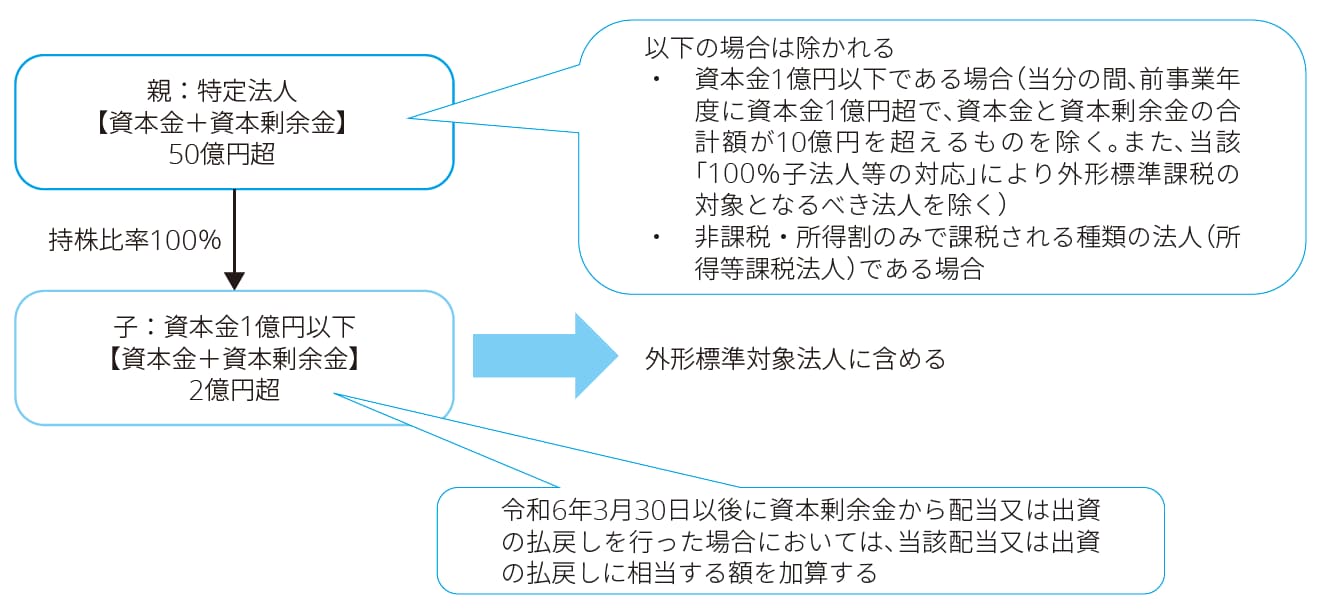

1) 内容

資本金と資本剰余金(※1)の合計額が50億円を超える法人(※2)又は相互会社・外国相互会社(以下「特定法人」)の100%子法人等(※3)のうち、当該事業年度末日の資本金が1億円以下で、資本金と資本剰余金の合計額(※4)が2億円を超えるものは、外形標準課税の対象とされた(地法72の2①一ロ、地令10の2、地規3の13の4、地法附8の3の3)。

(※1)(1)減資への対応(※1)参照。

(※2)以下の場合は除かれる。

- 資本金1億円以下である場合((1)減資への対応により外形標準課税の対象となるべき法人および当該「100%子法人等への対応」により外形標準課税の対象となるべき法人を除く)

- 非課税・所得割のみで課税される種類の法人(所得等課税法人)である場合

(※3)特定法人との間に当該特定法人による法人税法に規定する完全支配関係がある法人及び100%グループ内の複数の特定法人に発行済株式等の全部を保有されている法人をいう。

「100%グループ内の複数の特定法人に発行済株式等の全部を保有されている法人」の判定に当たっては、判定対象法人との間に完全支配関係がある全ての特定法人が有する株式及び出資の全部を、当該全ての特定法人のうちいずれか一のものが有するものとみなした場合において、当該いずれか一のものと当該法人との間に当該いずれか一のものによる完全支配関係があることとなるかどうかで判定する。

これらの100%子法人等の具体例を図示すると次のようになる。

(※4)公布日(令和6年3月30日)以後に、当該100%子法人等がその100%親法人等に対して資本剰余金から配当又は出資の払戻しを行った場合においては、当該配当又は出資の払戻しに相当する額を加算した金額

以上から、重要なポイントを図にすると次のようになる。

2) 適用

令和8年4月1日に施行され、同日以後に開始する事業年度から適用される(改地法附1四、6・8①)。

3) 特例措置

令和9年3月31日までの間に産業競争力強化法の特別事業再編計画の認定を受けた認定特別事業再編事業者が、当該認定を受けた計画に従って行う一定の特別事業再編のための措置として他の法人の株式等の取得、株式交付又は株式交換を通じて当該他の法人を買収し、その買収の日以降も引き続き株式等を有している場合等については、当該他の法人等(※1)について、当該買収の日の属する事業年度からその買収の日以後5年を経過する日の属する事業年度までの各事業年度においては外形標準課税の対象外とされる(※2)(地法附則8の3の4)。

(※1)当該認定特別事業再編事業者が当該計画の認定を受ける前5年以内に買収した法人を含む

(※2)当該他の法人等が、現行基準(資本金1億円超)又は上記(1)減資への対応により外形標準課税の対象である場合は、特例措置の対象から除外される

4) 経過措置

当該改正により、新たに外形標準課税の対象となる法人については、従来の課税方式で計算した税額を超えることとなる額のうち、次に定める額を、当該事業年度に係る法人事業税額から控除する措置が設けられる。すなわち、段階的に課税されていくことになる(改正地法附8②)。

■ 令和8年4月1日から令和9年3月31日までの間に開始する事業年度

:当該超える額に3分の2の割合を乗じた額

■ 令和9年4月1日から令和10年3月31日までの間に開始する事業年度

:当該超える額に3分の1の割合を乗じた額

組織再編

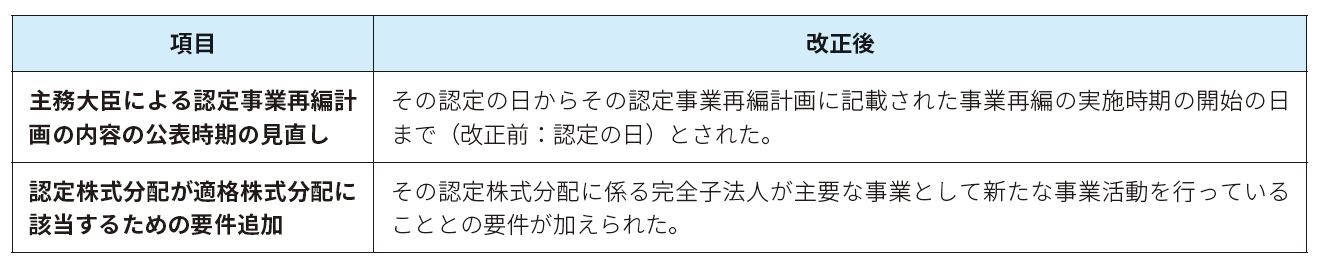

1. 認定株式分配(パーシャルスピンオフ)に係る課税の特例の見直しと延長

いわゆる「パーシャルスピンオフ税制」(認定株式分配に係る課税の特例)(※1)について、次の見直しが行われた上、適用期限が4年延長された(措法68の2の2)。

(※1)元親会社に一部持分を残すパーシャルスピンオフ(株式分配に限る)について、一定の要件を満たせば再編時の譲渡損益課税を繰り延べ、株主のみなし配当に対する課税を対象外とする特例措置。

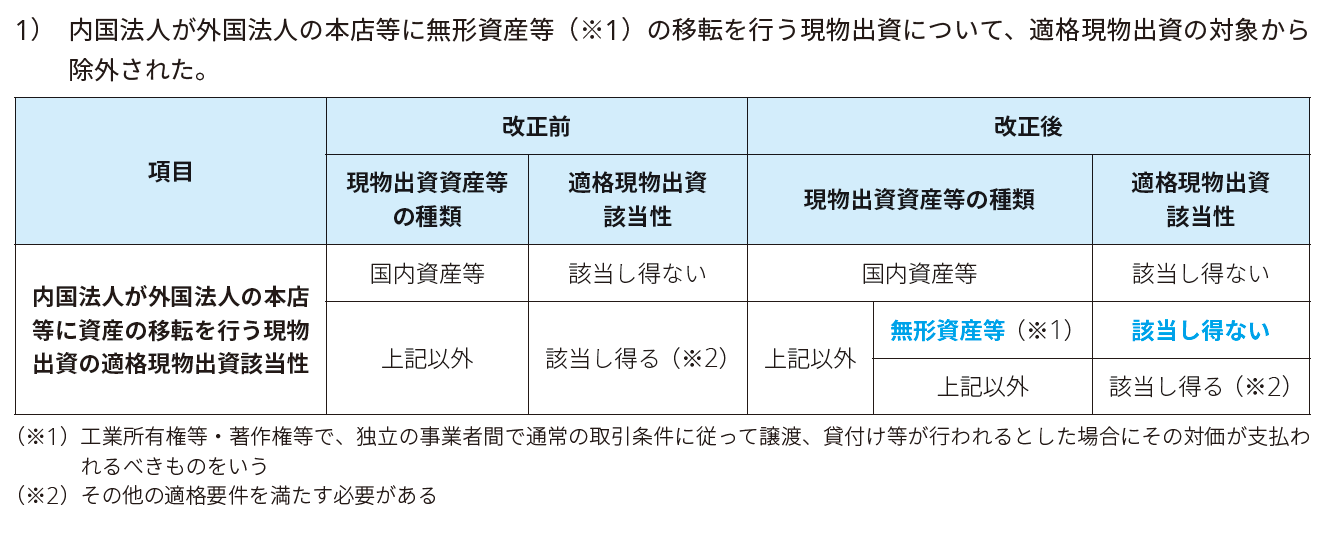

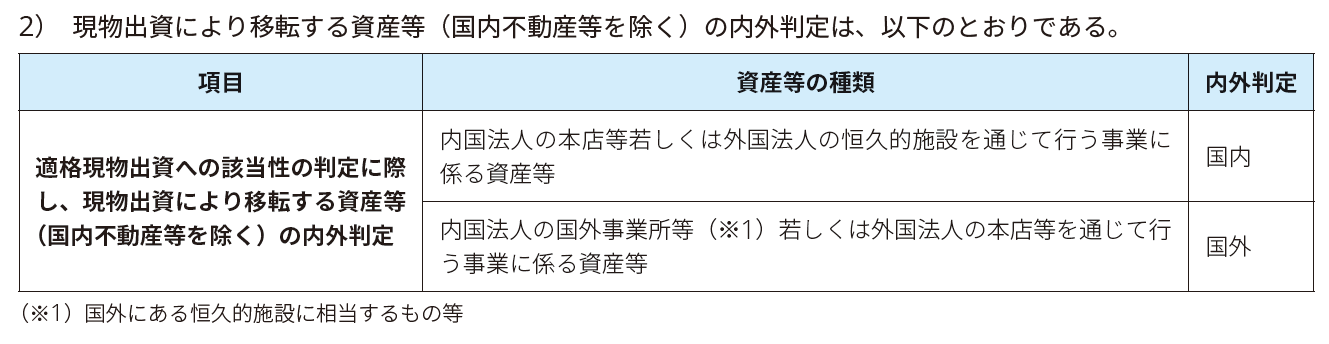

2. 現物出資についての見直し

(1)改正後

現物出資に関連し、以下の見直しが行われた(法法2十二の十四)。

(2)適用関係

上記の改正は、令和6年10月1日以後に行われる現物出資について適用される。

国際課税

1. グローバル・ミニマム課税への対応(令和5年度税制改正により創設、一部令和6年度税制改正)

(1)納税義務者

内国法人(公共法人を除く)は、各対象会計年度の国際最低課税額に対する法人税を納める義務があることとされる(法法4、6の2、82の2①)。

(2)課税の範囲

特定多国籍企業グループ等(下記(3)参照)に属する内国法人に対して、各対象会計年度の国際最低課税額について、各対象会計年度の国際最低課税額に対する法人税を課することとされる(法法6の2、82の4)。

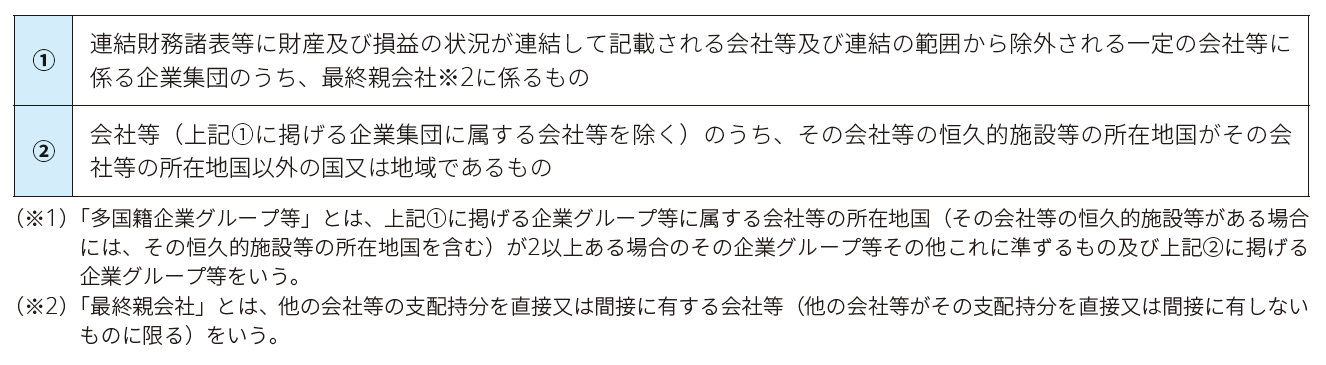

(3)特定多国籍企業グループ等の範囲

特定多国籍企業グループ等は、企業グループ等(次に掲げるものをいい、多国籍企業グループ等※1に該当するものに限る)のうち、各対象会計年度の直前の4対象会計年度のうち2以上の対象会計年度の総収入金額が7億5,000万ユーロ相当額以上であるものとされる(法法82四)。

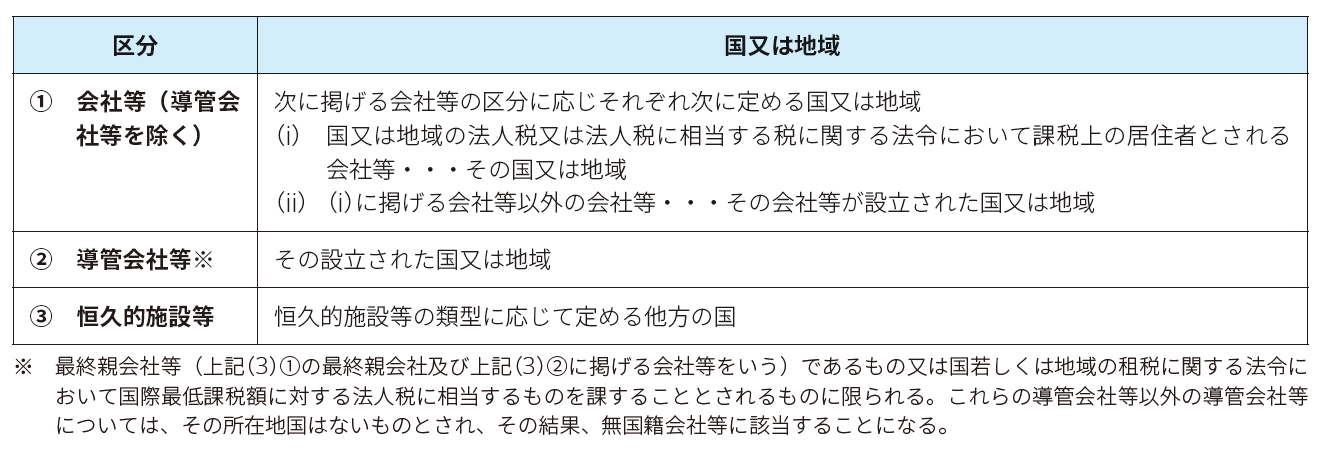

(4)所在地国の判定

所在地国は、次に掲げるものの区分に応じそれぞれ次に定める国又は地域とされる(法法82七)。

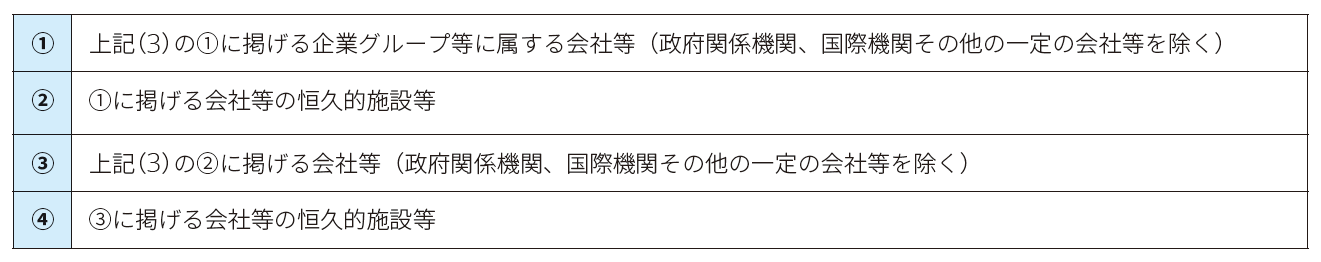

(5)構成会社等の範囲

構成会社等は、次に掲げるものとされる(法法82十三)。

(6)対象会計年度

対象会計年度は、多国籍企業グループ等の最終親会社等の連結等財務諸表の作成に係る期間とされる(法法15の2)。

(7)税額の計算

各対象会計年度の国際最低課税額に対する法人税の額は、各対象会計年度の国際最低課税額(課税標準)に100分の90.7の税率を乗じて計算した金額とされる(法法82の5)。

(8)申告及び納付等

特定多国籍企業グループ等に属する内国法人の各対象会計年度の国際最低課税額に対する法人税の申告及び納付は、各対象会計年度終了の日の翌日から1年3月(一定の場合には、1年6月)以内に行うものとされる(法法82の6)。

ただし、当該対象会計年度の国際最低課税額(課税標準)がない場合は、当該申告を要しないこととされる。

なお、電子申告の特例等については、各事業年度の所得に対する法人税と同様とされ、その他所要の措置が講じられる。

(9)自国内最低課税額に係る取扱い(令和6年度税制改正)

改正前、QDMTTはグループ国際最低課税額の計算上で当期国別国際最低課税額等から控除されるところ、改正後では一定の要件を満たすQDMTTを設けた国又は地域について、グループ国際最低課税額を零とするセーフ・ハーバーが設けられることになった。

■ 構成会社等がその所在地国において一定の要件を満たす自国内最低課税額に係る税を課することとされている場合に、その所在地国に係るグループ国際最低課税額を零とする適用免除基準が設けられた(法法82の2⑥⑩)

■ 無国籍構成会社等が自国内最低課税額に係る税を課されている場合には、グループ国際最低課税額の計算においてその税の額が控除される(法法82の2②四~六)

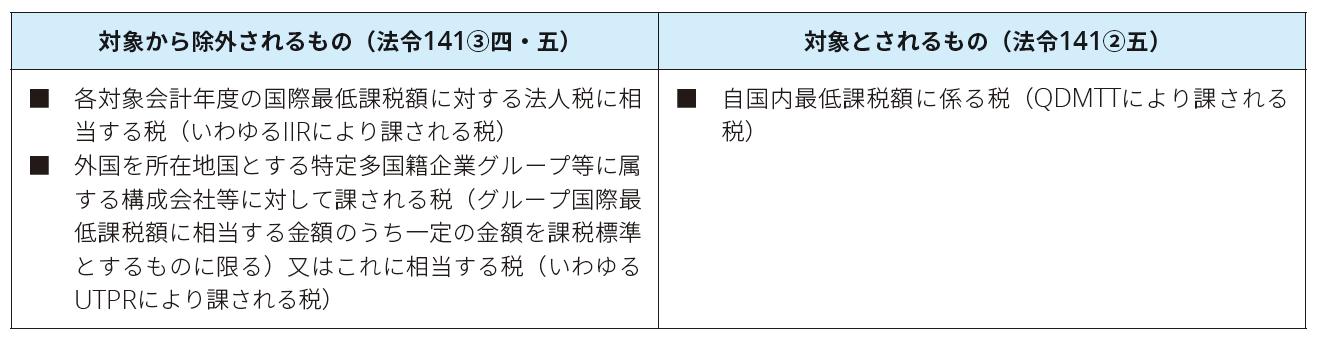

(10)外国税額控除の見直し(令和6年度税制改正)

次に掲げる外国における税について、外国税額控除における取扱いが設けられた。本改正によりQDMTTが外国税額控除の対象であることが明確化され、懸念されていた外国子会社合算税制による課税とQDMTTによる二重課税について一定の措置が講じられることとなった。

(11)その他

質問検査、罰則等については、各事業年度の所得に対する法人税と同様とされ、その他所要の措置が講じられる(法法160)。

その他、令和6年度税制改正として、OECDが令和5年2月及び7月に公表している執行ガイダンス及びGloBE情報申告に係る文書で検討されていたもののうち、改正前に未反映であったもの等を含む次の追加や見直し等が行われた。

■ 除外資本損益については、個別計算所得等の金額から除外する調整を行うこととされていたが、特定多国籍企業グループ等の選択により、除外資本損益のうち課税所得の計算に含まれる一定のものについては、本調整の対象外とすることができることとされた(資本損益合算選択)(法令155の24の2①、法規38の20の2①~⑥)

■ 税額控除のうち、適用者変更税額控除についての取扱いが明確化された(法令155の18②十二、155の35②二ハ)

■ 特定多国籍企業グループ等報告事項等の提供制度について、特定多国籍企業グループ等報告事項等が、提供義務者の区分に応じて必要な事項等に見直された(法法150の3①一イロ、法規68⑤~⑦)

■ その他所要の措置が講じられた

(12)適用関係

内国法人の令和6年4月1日以後に開始する対象会計年度から適用される。

2. 外国子会社合算税制等の見直し(令和5年度税制改正&令和6年度税制改正)

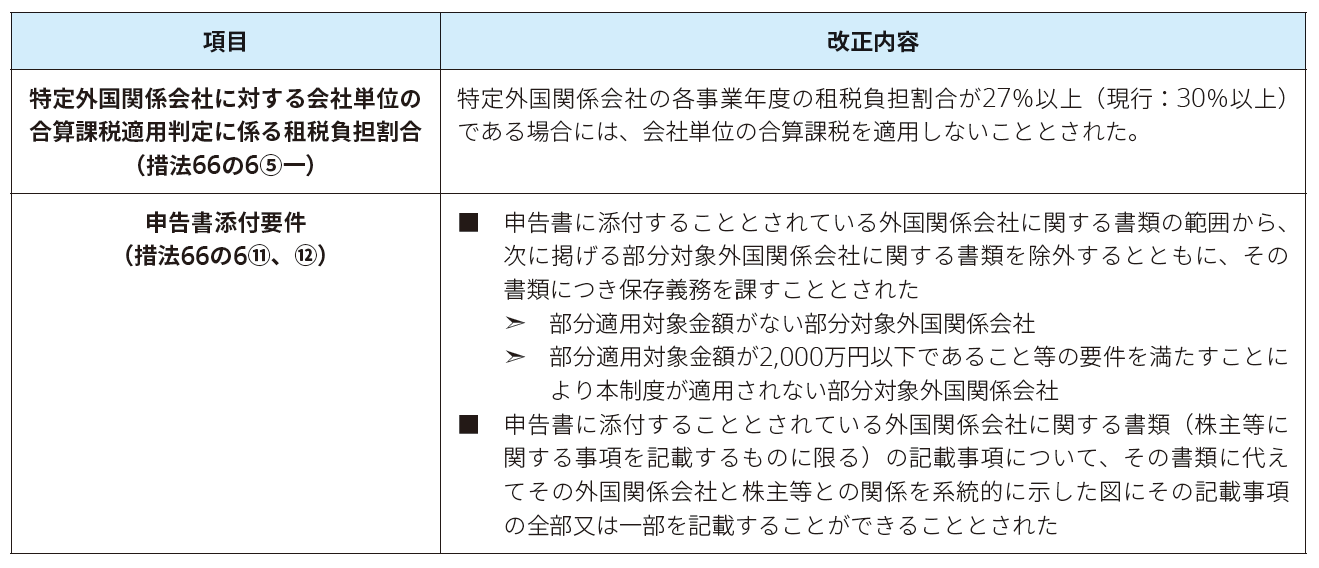

(1)概要

グローバル・ミニマム課税への対応に伴い導入される各対象会計年度の国際最低課税額に対する法人税による企業の追加的な事務負担の軽減を図るため、内国法人に係る外国子会社合算税制について、次の改正が行われたほか、所要の措置が講じられた。

(2)適用関係

上記の改正は、内国法人の令和6年4月1日以後に開始する事業年度について適用される。

(3)令和6年度税制改正

外国子会社合算税制におけるペーパー・カンパニー特例については、その適用要件の一つに、「収入割合要件」がある。このうち、例えば、持株会社特例に係る収入割合要件は、外国関係会社の収入金額の合計額のうちに占める一定の子会社等からの配当等が占める割合が95%超であることを要するというものであるが、当該外国関係会社に収入等がない場合には、当該要件を充足しないことになるのではないかという疑義が生じていた。本改正により外国関係会社の事業年度に係る収入等がない場合には、その事業年度における収入割合要件の判定が不要とされた(措法66の6②二イ(3)(4)(5)、措法令39の14の3⑥⑧⑨、措規22の11⑩⑭⑳)。

3. 過大支払利子税制の見直し(令和6年度税制改正)

過大支払利子税制(対象純支払利子等に係る課税の特例)は、所得金額に比して過大な利子を支払うことを通じた租税回避を防止するための制度である。

過大支払利子税制の適用を受け、損金不算入とされた支払利子等の額(以下「超過利子額」)は、改正前では、原則として最大7年間繰り越して、一定の金額を限度として損金算入を行うことができることとされていた。改正後は、令和4年4月1日から令和7年3月31日までの間に開始した事業年度に係る繰越期間が10年(原則:7年)に延長された(措法66の5の3④、措令39の13の3⑥)。これは、急激に金利環境が変化したことによる本税制における影響を緩和するため設けられた時限的対応措置である。

改正前 |

改正後 |

|

|---|---|---|

超過利子額の繰越期間 |

7年 |

10年(原則:7年)※ |

※ 令和4年4月1日から令和7年3月31日までの間に開始した事業年度に係る超過利子額

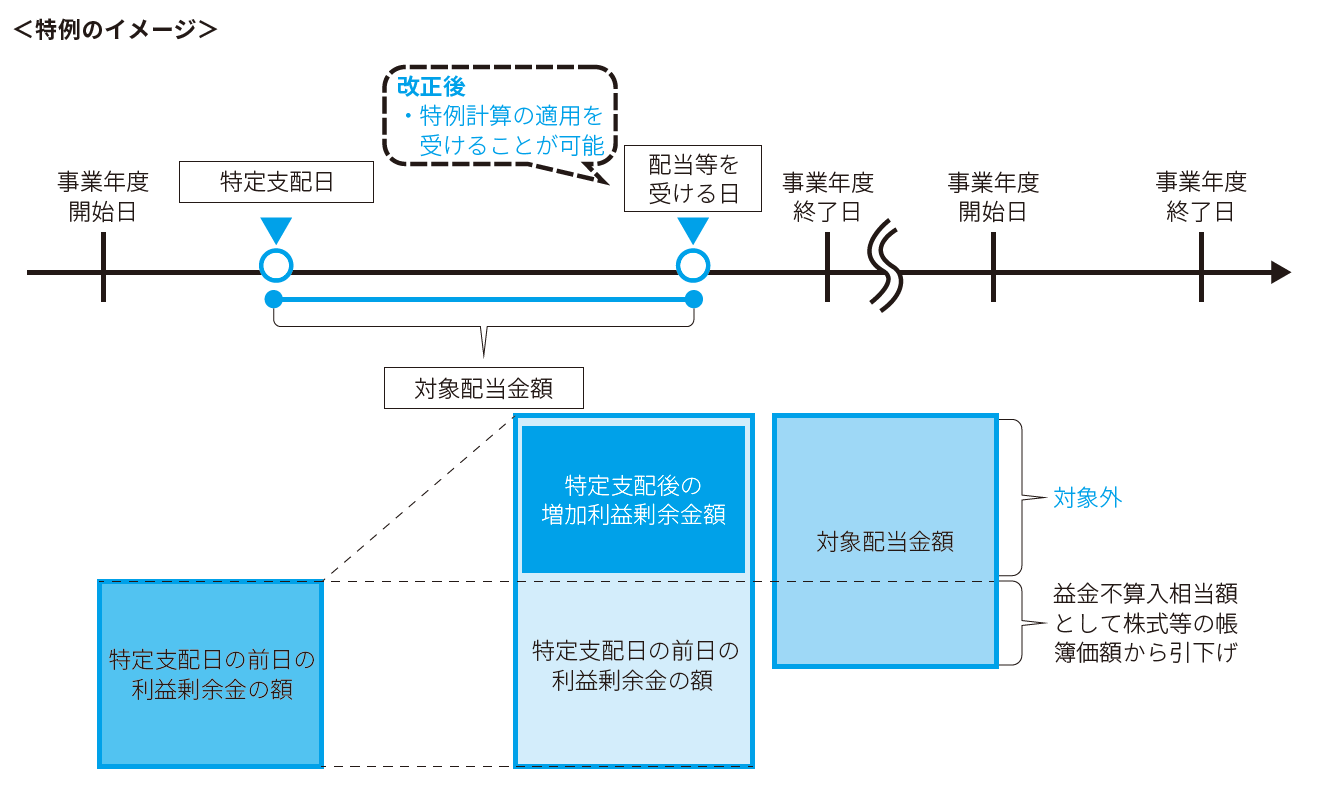

4. 子会社株式簿価減額特例の見直し(令和6年度税制改正)

子会社株式簿価減額特例の適用により減額する株式等の帳簿価額の計算に際しては、その子法人から受ける対象配当金額のうち特定支配関係発生日以後の利益剰余金の額から支払われたものと認められる部分の金額を除外できる特例計算が認められている。

改正前は、この特例計算が認められる「対象配当等の額」から、特定支配日の属する事業年度に受ける配当等の額は除外されていた。改正後は、上記の特例計算について、特定支配関係発生日の属する事業年度内に受けた対象配当金額(その特定支配関係発生日後に受けるものに限る)についても、その特例計算の適用を受けることができることとされた(法令119の3⑪二、法規27③)。

以上

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。