Poznatky

Prieskum finančnej kriminality v regióne DACH

Riziká, opatrenia, inovácie: Deloitte uskutočnil prieskum na tému finančnej kriminality medzi vedúcimi pracovníkmi z Nemecka, Rakúska a Švajčiarska.

Od podvodov po korupciu – finančná kriminalita je veľkým a v poslednom čase aj narastajúcim problémom pre spoločnosti vo všetkých troch krajinách regiónu DACH. Účastníci podieľajúci sa na novom prieskume Deloitte vnímajú kľúčové rizikové oblasti podobne. Pri posudzovaní a organizácii protiopatrení však medzi spoločnosťami v Nemecku, Rakúsku a Švajčiarsku existujú zreteľné rozdiely. To platí aj pre tému prevencie prania špinavých peňazí, na ktorú bola štúdia zameraná.

Finančná kriminalita je spoločenským problémom, ktorý sa prejavuje v mnohých odlišných formách. Štúdia Deloitte o finančnej kriminalite, ktorá je prvá svojho druhu, sa preto začína komplexnou definíciou tohto zložitého problému. Treba poznamenať, že neexistuje medzinárodne uznávané jednotné chápanie tohto pojmu. Pokusy o jeho definíciu sa však často zhodujú v tom, že ide o formu hospodárskej trestnej činnosti páchanej tzv. bielymi goliermi (white-collar crime), ktorej cieľom je finančný zisk a pri ktorej nedochádza k fyzickému násiliu. Manažéri z Nemecka, Rakúska a Švajčiarska, ktorí sa do prieskumu zapojili, sa v klasifikácii jednotlivých rizikových oblastí do značnej miery zhodli.

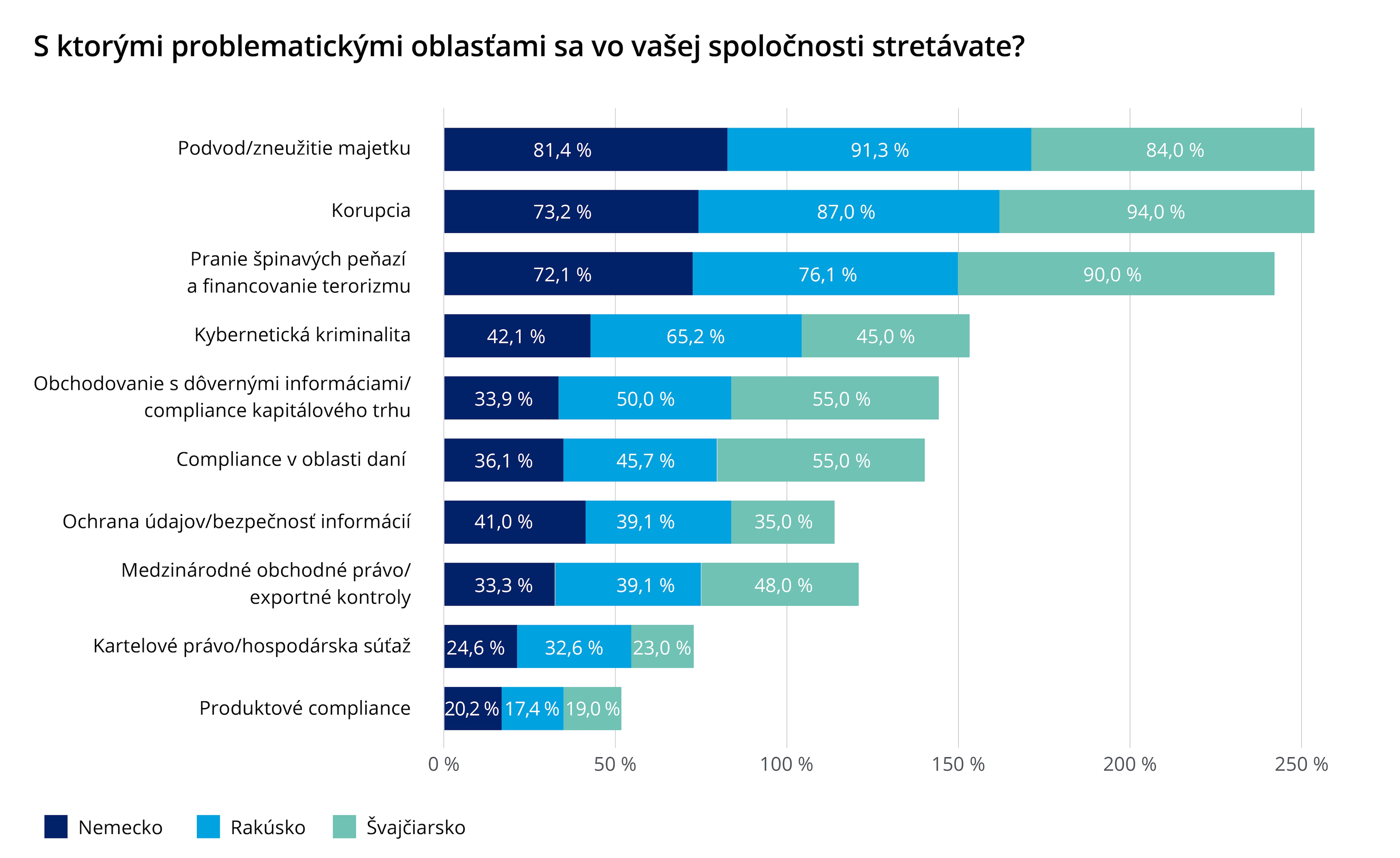

Rizikové oblasti: Najčastejšou témou sú podvody.

Podvody zahŕňajú nielen interné a externé podvody, ale aj zneužívanie majetku. Počas pandémie COVID-19 nadobudla celá oblasť ešte väčší význam, napríklad v digitálnom prostredí alebo pri rozdeľovaní verejných prostriedkov. Nie je preto prekvapením, že tento segment považuje väčšina respondentov za kľúčový problém (Rakúsko: 91 %, Švajčiarsko: 84 %, Nemecko: 81 %). Hneď za tým nasleduje problematika korupcie a úplatkárstva. Zahraničné protikorupčné zákony nútia spoločnosti venovať tejto oblasti pozornosť, pričom väčšiu zodpovednosť nesú aj tretie strany. Dôležitou oblasťou je aj pranie špinavých peňazí a financovanie terorizmu, čo je náročná oblasť podliehajúca neustálym zmenám (pozri nižšie v časti zameranej na prevenciu prania špinavých peňazí). Väčšina respondentov tiež uvádza kybernetickú kriminalitu ako dôležitý aspekt finančnej kriminality, a to najmä v Rakúsku, kde s ňou bojuje 65 % opýtaných (Švajčiarsko: 45 %, Nemecko: 42 %). Približne polovica účastníkov prieskumu pripomína aj zneužitie trhu, ochranu údajov, dodržiavanie daňových predpisov a dodržiavanie obchodných pravidiel. Medzi ďalšie spomínané rizikové oblasti patrí porušovanie antimonopolných pravidiel a compliance v oblasti produktov.

Opatrenia zamerané na boj proti finančnej kriminalite

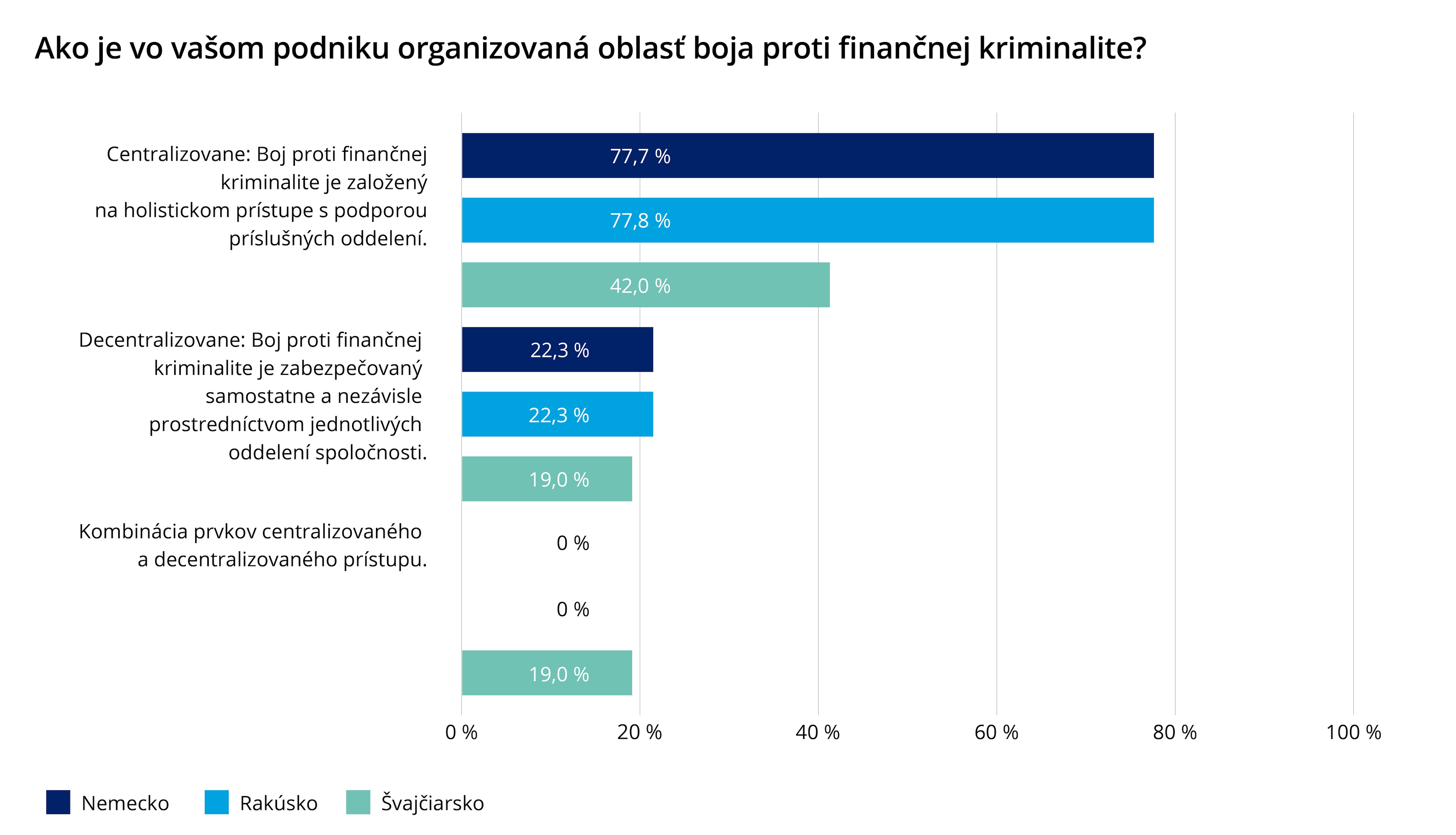

Ak sa pozrieme na zvolené prístupy k objasňovaniu a prevencii finančnej kriminality a na organizačné zakotvenie tejto problematiky v spoločnostiach, rozdiely medzi týmito tromi krajinami sú ešte výraznejšie. V Nemecku a Rakúsku sa preferuje centralizovaný prístup (v oboch krajinách takmer 78 %, vo Švajčiarsku len 42 %). Popri striktnej centralizácii je vo Švajčiarsku do veľkej miery rozšírená aj kombinácia centralizovaného a decentralizovaného prístupu (39 %), čo znamená doplnenie špecializovaného oddelenia finančnej kriminality o nezávislé odborné útvary. V Rakúsku stoja na čele boja proti finančnej kriminalite predovšetkým oddelenia compliance (90 %). V Nemecku nesie hlavnú zodpovednosť najčastejšie vedenie spoločnosti (63 %). Naopak, vo Švajčiarsku sa ako zodpovedné subjekty najčastejšie uvádzajú oddelenia na boj proti praniu špinavých peňazí a právne a daňové oddelenia (všetky tieto oddelenia uvádza približne 50 % respondentov).

Podobné rozdiely existujú aj v typoch prístupov k boju proti finančnej kriminalite. V Rakúsku a Nemecku sú stále najrozšírenejšie manuálne kontroly (v oboch krajinách to uviedlo takmer 83 % respondentov). V oboch krajinách sa okrem toho využívajú aj IT riešenia. V porovnaní s Nemeckom však v Rakúsku hrajú podstatne väčšiu úlohu IT nástroje a databázy vyvinuté vlastnými silami. Naopak, vo Švajčiarsku sa najčastejšie uvádzajú preventívne opatrenia, napr. smernice, procesy, kontroly, školenia (91 %), podpora zo strany nadriadených (73 %), technologické riešenia či interný audit (68 %), ako aj spolupráca s úradmi a vymenovanie zodpovednej osoby (59 %). Za pozornosť stoja aj rozdielne údaje týkajúce sa najväčších položiek nákladov. V Nemecku a vo Švajčiarsku prevládajú personálne náklady, zatiaľ čo v Rakúsku sa investuje najmä do technológií.

Trendy a výzvy

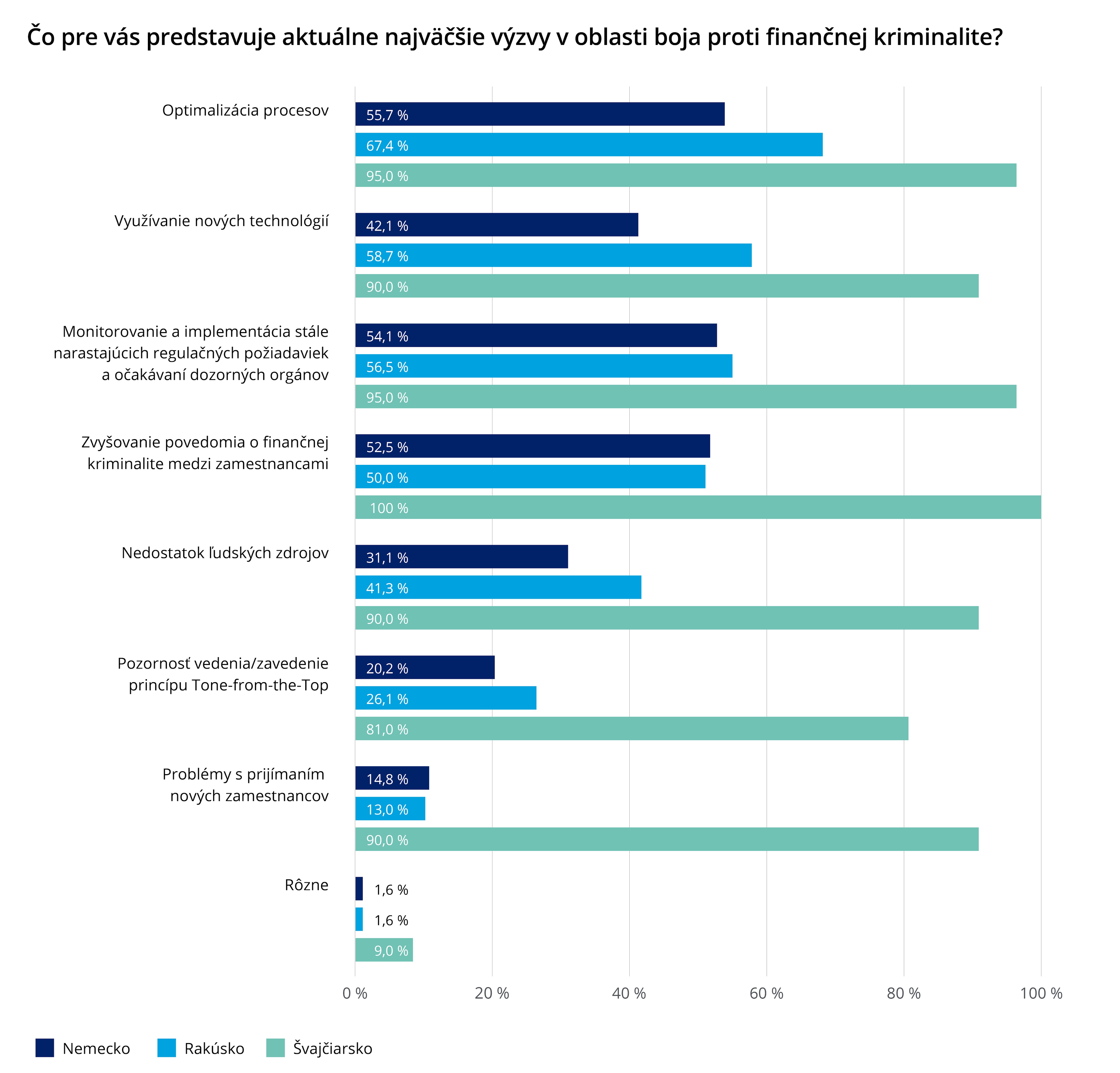

Aké sú v súčasnosti najväčšie prekážky v boji proti finančnej kriminalite? Na prvom mieste sa nachádza optimalizácia procesov (Švajčiarsko: 95 %, Rakúsko: 67 %, Nemecko: 55 %). Často je spomínanou výzvou pre spoločnosti podieľajúce sa na prieskume aj využívanie nových technológií, nasleduje regulácia (monitorovanie a implementácia) a zvyšovanie povedomia o finančnej kriminalite v rámci spoločnosti. Ako menej problematické bolo vyhodnotené zabezpečenie potrebných ľudských zdrojov a zvyšovanie informovanosti vedenia v rámci spoločnosti. Švajčiarski respondenti odpovedali aj na dodatočné otázky týkajúce sa najdôležitejších nových trendov v oblasti rizík. Dominujú elektronické platby, nová regulácia, kybernetické podvody, riziká vyplývajúce z nových produktov a služieb, ako aj riziká súvisiace s dôvernými údajmi (napr. strata dát).

Pokiaľ ide o výhľad na nasledujúcich päť rokov, najčastejšie sa spomína nárast využívania inovatívnych technológií, ako je umelá inteligencia alebo robotika (Švajčiarsko: 95 %, Rakúsko: 78 %, Nemecko: 69 %). Respondenti sa tiež zhodujú, že k zmenám dôjde aj vo firemnej kultúre a v informovanosti zamestnancov. Vo Švajčiarsku sa však výrazne častejšie predpokladá zvýšenie počtu pracovníkov v danej oblasti a výmena informácií s príslušnými orgánmi (partnerstvá verejného a súkromného sektora), zvýšenie rozpočtov a interdisciplinárna orientácia pracovníkov poverených bojom proti finančnej kriminalite.

Zamerané na prevenciu prania špinavých peňazí

Autori štúdie sa prevencii prania špinavých peňazí a financovania terorizmu (anti-money laundering, AML) venovali v samostatnej časti. Je zrejmé, že švajčiarske spoločnosti sú priekopníkmi v zavádzaní nových technológií, zatiaľ čo nemecké a rakúske spoločnosti často iba vyhodnocujú potenciálne možnosti alebo zatiaľ nevyvinuli žiadne ďalsie úsilie. Existuje však zhoda pri najdôležitejších prípadoch využitia týchto technológií: skríning zákazníkov, monitorovanie transakcií a KYC onboarding. Očakávania od technologickej podpory pri riadení politík a procesov sú nižšie. Respondenti uviedli pomerne rozdielne odpovede týkajúce sa najdôležitejších výziev v rámci témy AML. V Nemecku je významnou problémovou oblasťou digitalizácia KYC onboardingu, zatiaľ čo v Rakúsku je to skôr využívanie nových technológií, zvyšovanie povedomia v spoločnosti („prvá línia obrany“) a správa IT systémov AML.

O štúdii

Na vôbec prvom prieskume Deloitte o finančnej kriminalite (Financial Crime Survey DACH) sa zúčastnilo 180 nemeckých, 60 rakúskych a 42 švajčiarskych vedúcich pracovníkov. Väčšinou išlo o pracovníkov compliance, zamestnancov zodpovedných za boj proti praniu špinavých peňazí či samotných členov vedenia veľkých spoločností s viac než 250 zamestnancami. Medzi zastúpenými odvetviami mali výrazne najväčší podiel finančné služby, ďalej to boli služby, zdravotníctvo, doprava a logistika a výroba spotrebných a priemyselných výrobkov.

Detailnú prezentáciu výsledkov štúdie s mnohými ďalšími informáciami si môžete stiahnuť prostredníctvom pripojeného odkazu.

Preložené z nemeckého originálu Financial Crime Survey DACH-Region, ktorý bol publikovaný na webovej stránke Deloitte Deutschland.

Odporúčania

KYC: Nepretržitý monitoring klientov

Predíďte budúcim nápravným opatreniam.