我が国のサステナビリティ開示基準の導入に向けた実務動向(前編) ブックマークが追加されました

ナレッジ

我が国のサステナビリティ開示基準の導入に向けた実務動向(前編)

『週刊経営財務』2024年8月19日号に掲載された記事をご紹介します。

有限責任監査法人トーマツ 監査・保証事業本部 非財務・サステナビリティ保証統括 パートナー 公認会計士 小口 誠司

はじめに

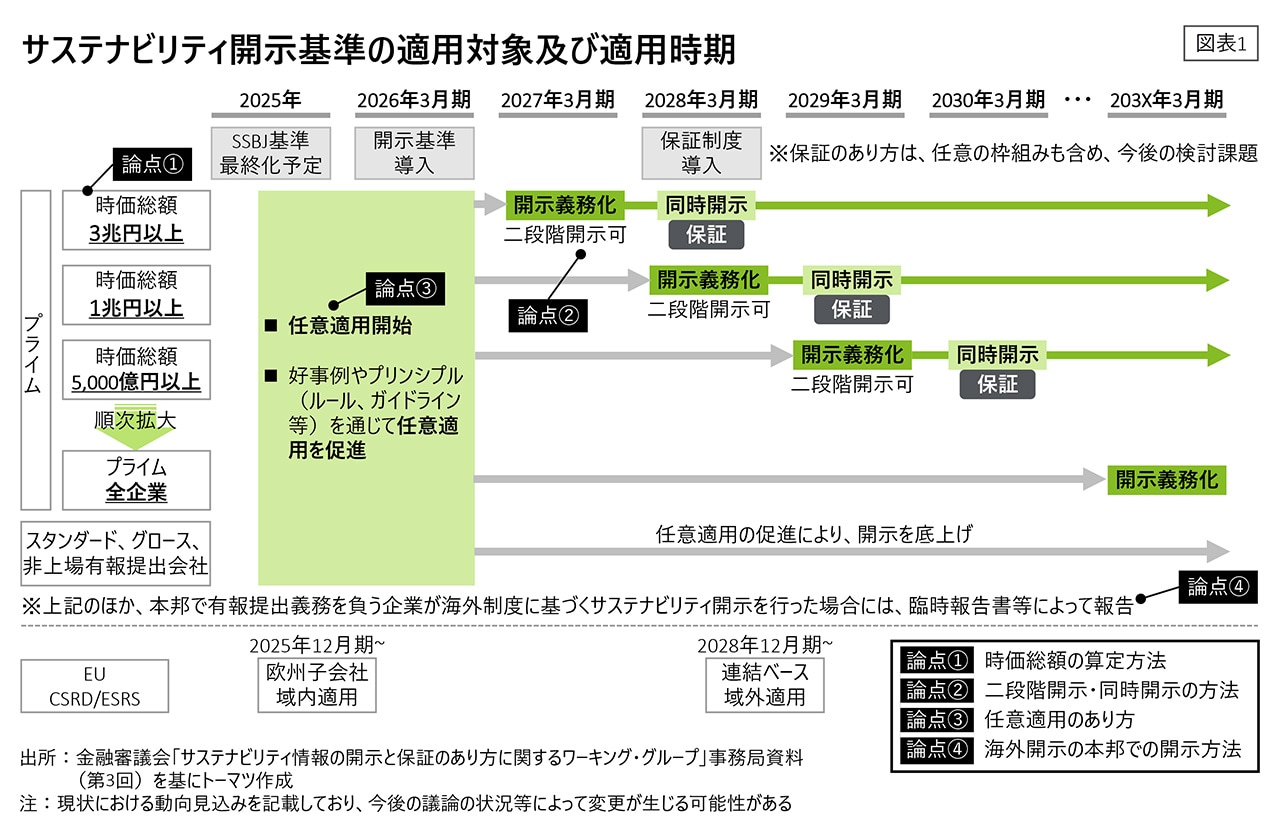

2024年3月にサステナビリティ基準委員会(以下「SSBJ」という)は我が国のサステナビリティ開示基準の草案(以下「SSBJ公開草案」という)を公表しました。このSSBJ公開草案は、国際サステナビリティ基準審議会(以下「ISSB」という)が2023年6月に最終基準として公表したIFRSサステナビリティ開示基準(以下「ISSB基準」という)にほぼ沿った内容となります。2024年7月までSSBJ公開草案に対する意見を募集し、2025年3月までに最終化する予定です(最終化した基準は以下「SSBJ基準」という)。金融庁は、SSBJ基準に準拠した開示を有価証券報告書等に開示することを東京証券取引所プライム市場上場企業に対して、時価総額に応じて段階的に義務付ける案を検討しています(図表1)。

このような環境下において、どのように実務を遂行していくか、多くの方がお悩みを抱えているのが各社の実情です。そこで、そのようなお悩みに応える一助となるべく、2024年4月25日及び26日に“我が国におけるサステナビリティ開示基準(SSBJ公開草案)に関するセミナー”を開催しました。セミナー開催を通じて得られたSSBJ基準の導入に向けた実務動向について、セミナー後のアンケート結果及び参加者から頂いたご質問に対する回答等を通じてご紹介させていただきます。

なお、本記事で述べられている意見は、筆者個人のものであることを明記しておきます。

1.我が国におけるサステナビリティ開示基準(SSBJ公開草案)について

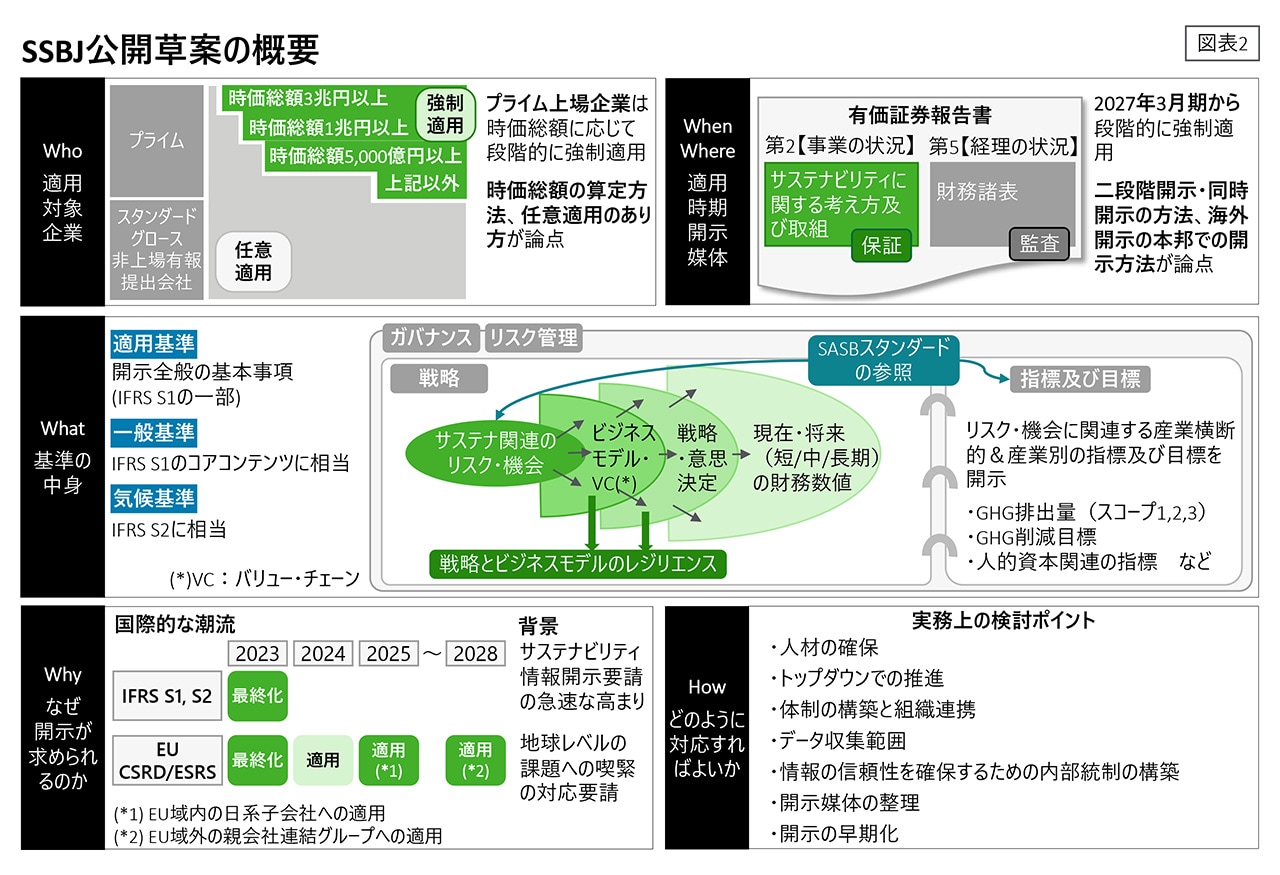

SSBJ公開草案を5W1Hで一覧化したものが、図表2になります。

Who/When(適用対象企業/適用時期):

金融庁は東京証券取引所プライム市場上場企業に段階的に開示を義務付ける案を検討しています。具体的には、2027年3月期に時価総額が3兆円以上の企業から適用が開始され、2028年3月期には1兆円以上の企業、2029年3月期には5,000億円以上の企業、そして、最終的にはプライム市場に上場している全ての企業に広げる案が検討されています。一方で、SSBJ公開草案が2025年3月までに最終基準として確定することを前提として、2025年3月期から任意で開示することができる可能性もあります。加えて、保証の制度化に向けた議論も進められており、企業の開示情報の信頼性を高めるための取り組みが強化される見通しです。

Where(開示媒体):

金融庁は有価証券報告書等での開示を検討しています。なお、金融審議会「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」事務局資料(第3回)において、法定適用の初年度は二段階開示を容認(2年目以降は同時開示)することが検討されています。また、欧州CSRD等の海外制度に基づくサステナビリティ情報の開示を海外に向けて行った場合、本邦での開示書類として臨時報告書による提出が考えられるか検討されています。

What(基準の中味):

SSBJは、以下の3つのSSBJ公開草案を公表しました。

- サステナビリティ開示ユニバーサル基準「サステナビリティ開示基準の適用(案)」(以下「適用基準(案)」という)

- サステナビリティ開示テーマ別基準第1号「一般開示基準(案)」(以下「一般基準(案)」という)

- サステナビリティ開示テーマ別基準第2号「気候関連開示基準(案)」(以下「気候基準(案)という」

気候関連開示以外のサステナビリティ情報開示(例:人的資本、生物多様性)は、テーマ別の基準が公表されない限り、一般基準(案)を参考に開示することになります。

Why(なぜ開示が求められるのか):

後編における「各社からの問い合わせに関する回答(質問1:なぜ、サステナビリティ報告の義務化が検討されるようになったのでしょうか?)」をご確認下さい。

How(どのように対応すればよいか):

開示すべきサステナビリティ情報を情報利用者の観点から適切に判断できる人材の確保、関係部署から協力を得るためのトップダウンでの推進、収集して開示する情報の適切性を確保するための内部統制の構築等が求められます。

2.各社の取り組み動向について

2024年4月25日開催の“我が国におけるサステナビリティ開示基準(SSBJ公開草案)に関するセミナー”にて実施したサステナビリティ開示に関する取り組みについてのアンケート結果について分析しました。(セミナーアンケート回答件数:1,406件)

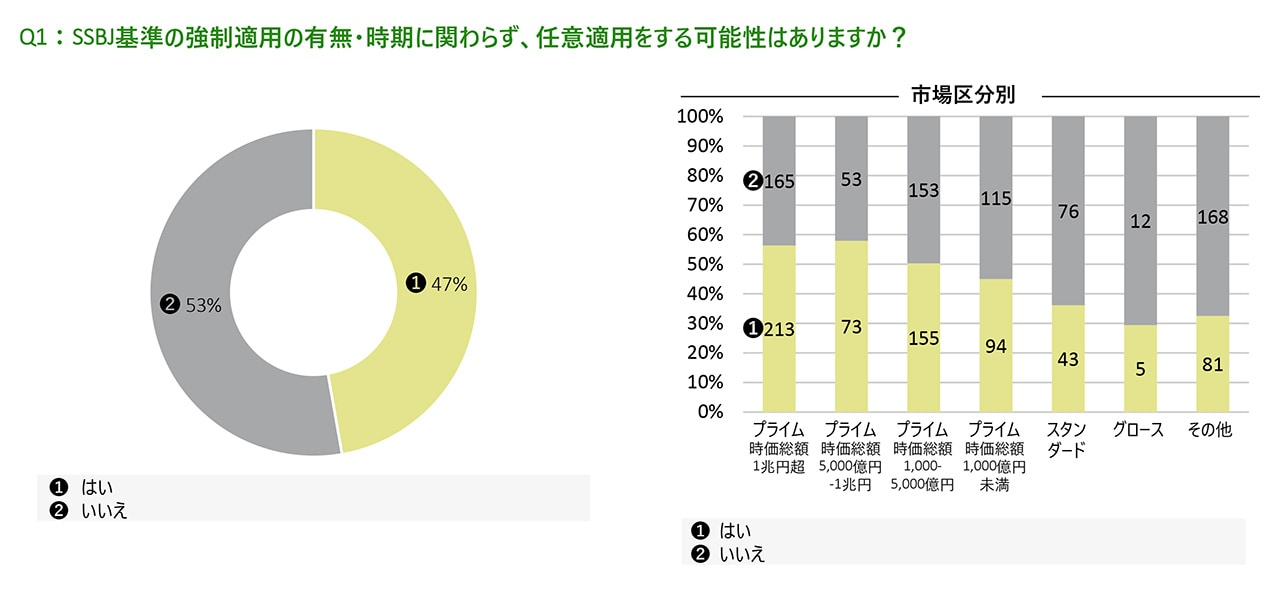

ポイント1:

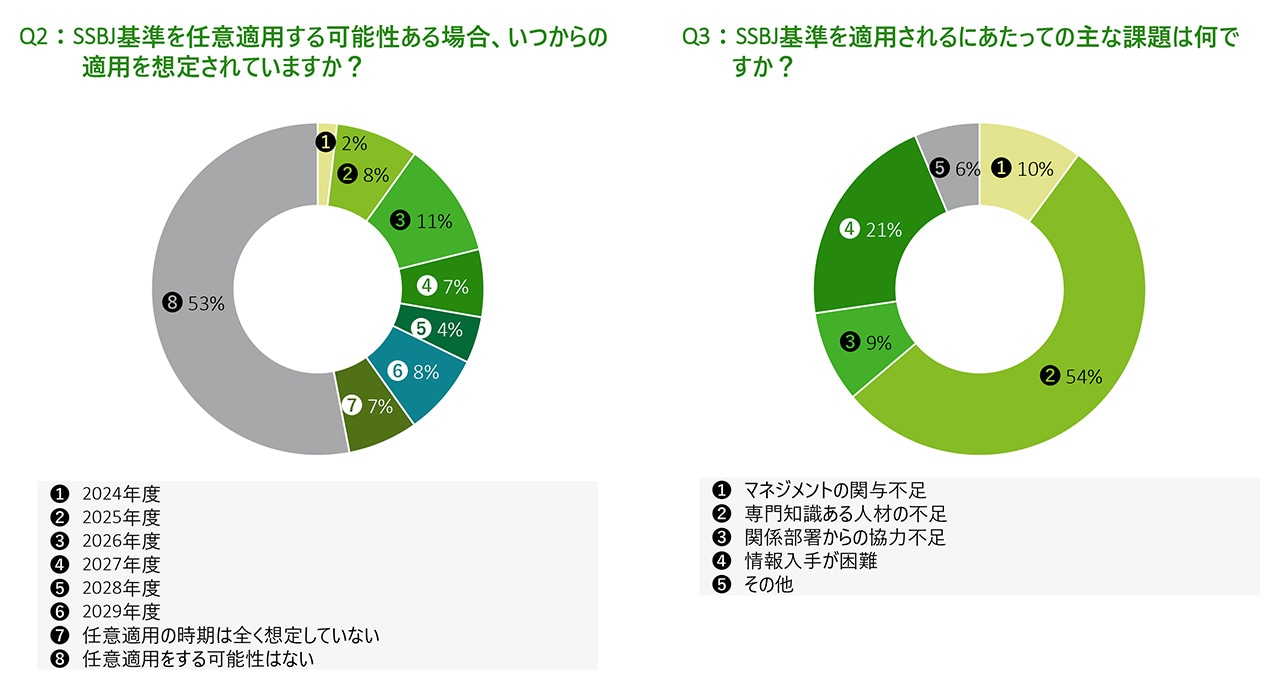

サステナビリティ情報の開示の要請が強まる中、SSBJ基準の任意適用を考えている企業は全体のうち47%にのぼります(Q1)。また、任意適用の時期については、2026年度(11%)が最も多く、2025年度(8%)、2027年度(7%)と続きます(Q2)。

(注)本アンケート後に開催された金融審議会のサステナビリティ情報の開示と保証のあり方に関するワーキング・グループ(第2回、第3回)の議論を考慮すると、回答者の属する企業の時価総額に基づいて強制適用となる見込みの時期が、頂いた回答の年度前に当該企業にとっての強制適用時期となることが見込まれ、任意適用時期ではなくなる回答が含まれています。また、同一の企業に所属する複数名から回答がある場合に、同一の企業であるにもかかわらず、回答者ごとに内容が異なっている回答も含まれています。加えて、SSBJ基準の任意適用に当たっては、適用基準・一般基準・気候基準のすべてを適用しなければ準拠の旨を表明することはできませんが、その一部だけを適用することをもって“任意適用”と誤解して回答された方も含まれています。そのため、実際に任意適用する企業は47%を下回る可能性が高いですが、任意適用を考えている企業が一定数存在することを示唆しているとも考えられます。

ポイント2:

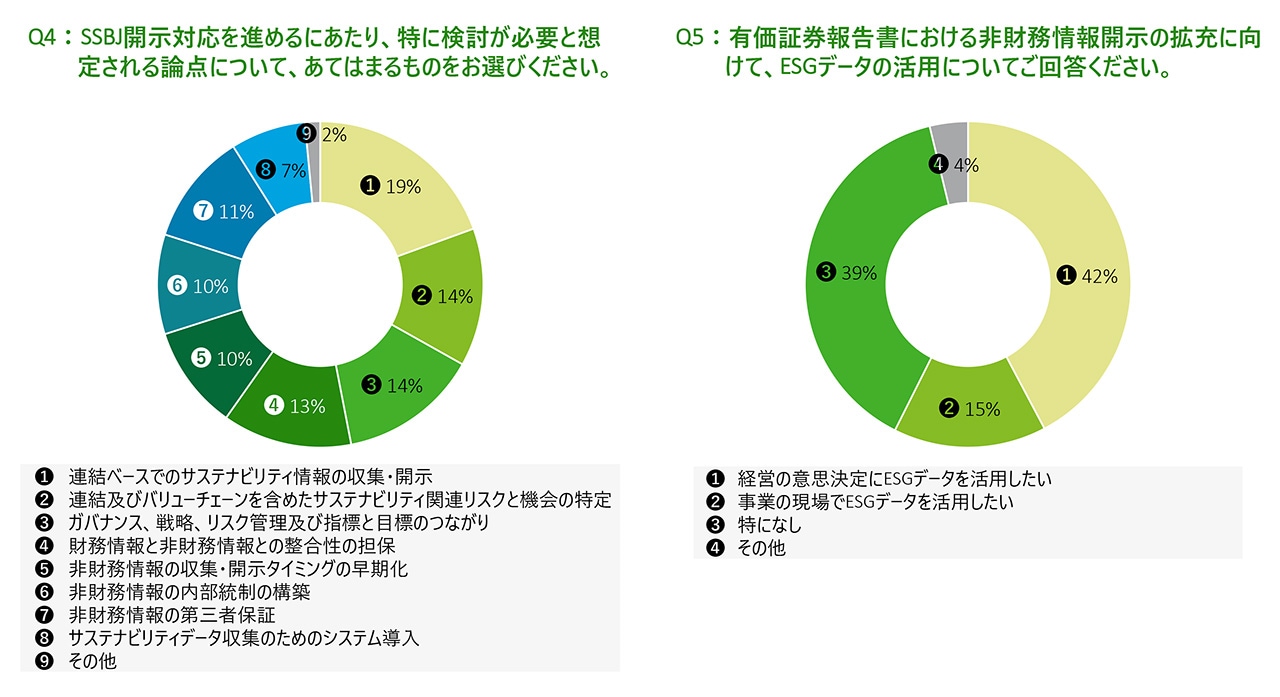

SSBJ基準を適用するに当たっては、専門知識のある人材の不足(54%)が、マネジメントの関与不足(10%)や関係部署からの協力不足(9%)を上回っており、多くの企業で課題になっています(Q3)。これらの課題を踏まえて、各社で特に検討が必要と考えている項目は、連結ベースでのサステナビリティ情報の収集・開示(19%)、連結及びバリュー・チェーンを含めたサステナビリティ関連リスクと機会の特定(14%)、ガバナンス、戦略、リスク管理及び指標と目標のつながり(14%)、財務情報と非財務情報との整合性の担保(13%)、非財務情報の第三者保証(11%)、非財務情報の収集・開示タイミングの早期化(10%)など広範にわたります(Q4)。

ポイント3:

約3分の2の会社がESGデータを経営及び事業の現場で活用したいと考えています(Q5)。ESGデータは単に情報開示のために作成するにとどまらず、最終的に経営の意思決定(42%)及び事業の現場(15%)で活用したいと考えている企業が多く見受けられました。また、2023年9月及び11月に同様の質問でアンケートを実施したところ、“ESGデータの活用予定は特になし“と回答した割合が17%でしたが、今回は4%に縮小しています。ESGデータを開示目的以外で活用しようとする動きが活発化している表れと思われます。なお、2023年9月及び11月に実施したアンケート結果の詳細は『週刊経営財務』2024年1月22日号30頁掲載の解説に掲載されています。

ポイント4:

SSBJ基準の適用に当たって、外部リソースを活用するかどうかについては、約7割が不明という回答でした。一方で、専門知識のある人材の不足が課題となっている状況(Q3)を踏まえ、外部リソースを活用している(検討中を含む)という回答は27%ありました(Q6)。

ポイント5:

開示されたサステナビリティ情報に関する第三者保証の委託先について、現時点では74%が未定です。また、現在の会計監査人への委託を想定している参加者は17%でした(Q7)。

金融審議会のサステナビリティ情報の開示と保証のあり方に関するワーキング・グループの議論の動向を踏まえ、今後、委託先も含めた保証のあり方について検討が進むと考えられます。

ポイント6:

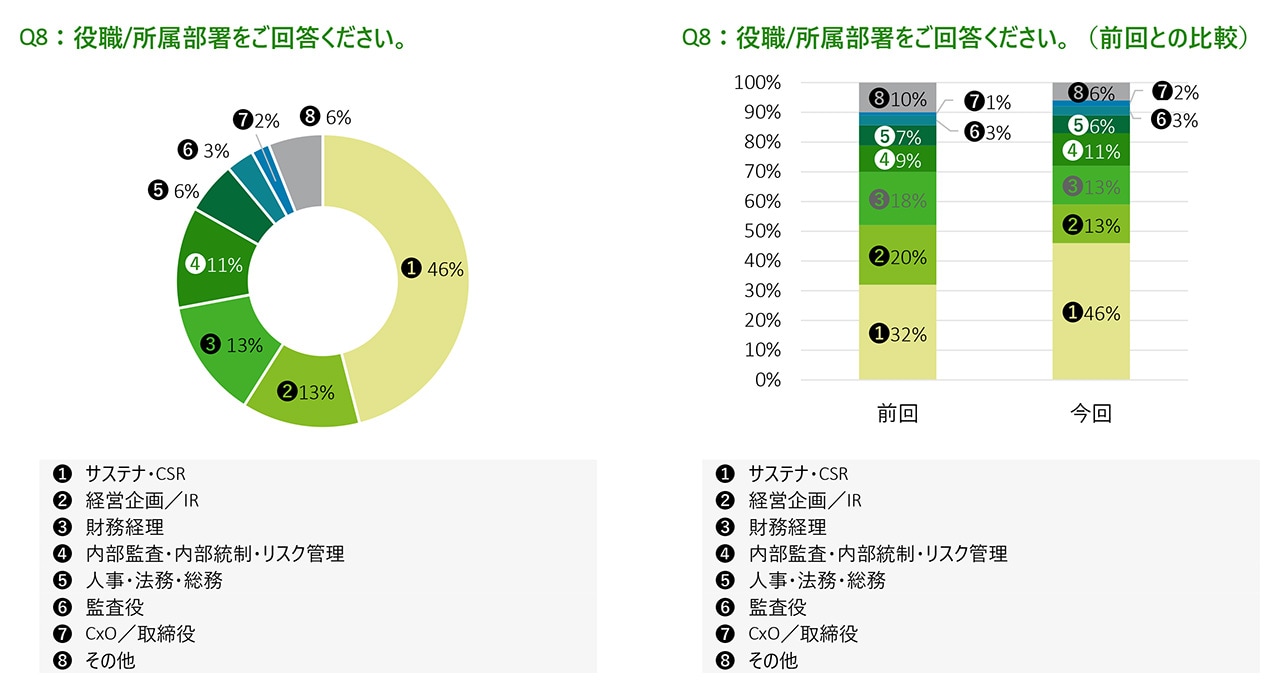

サステナビリティ情報の開示を準備するに当たり、単独の部署ではなく複数部署との連携が必要となります(Q8)。サステビリティ/CSR部署からの参加者は全体の45%で、それ以外は経営企画/IR(12%)、財務経理(13%)、内部監査・内部統制・リスク管理(10%)等と多岐にわたっています。この傾向は、2023年9月及び11月に同様の質問でアンケートを実施したときと大きくは変わりません。従来、サステナビリティレポート等はサステナビリティ/CSR部署主導で完結していましたが、今回のサステナビリティ開示は複数部署とのより密な連携が必要となることを参加者分布が示していると考えられます。