公開買付制度に係る金融商品取引法の改正 ブックマークが追加されました

ナレッジ

公開買付制度に係る金融商品取引法の改正

Financial Advisory Topics 第36回

公開買付制度(TOB制度)・大量保有報告制度の改正を含む金融商品取引法の改正法案が、2024年3月15日に国会に提出され、同年5月15日に成立しました。今般の公開買付制度の改正は、2006年以来の本格的な改正となることから、資本市場関係者の実務に大きな影響を及ぼすと考えられます。本稿では、改正法のうち「公開買付制度」に関する改正について解説します。

1. はじめに

日本の公開買付制度は1971年に、大量保有報告制度は1990年にそれぞれ導入され、その後の市場環境の変化等を踏まえて改正されてきたが、2006年以降、大きな改正はされていない。一方で、近時の市場環境の変化に伴い、公開買付制度・大量保有報告制度について様々な課題が指摘されていた。

このような課題に対応すべく、公開買付制度・大量保有報告制度等ワーキング・グループにおいて、2023年6月から6回にわたり、公開買付制度・大量保有報告制度について審議が行われ、金融庁は、2023年12月25日、「公開買付制度・大量保有報告制度等ワーキング・グループ報告」1(以下「本WG報告」という。)を公表した。

そして、本WG報告を踏まえ、公開買付制度・大量保有報告制度の改正を含む「金融商品取引法及び投資信託及び投資法人に関する法律の一部を改正する法律案」が2024年3月15日に第213回国会に提出され、同年5月15日に成立した。

本稿では、本WG報告の内容にも触れながら、本改正法のうち「公開買付制度」に関する改正について解説する。

なお、本稿のうち意見にわたる部分は、筆者の見解であり、筆者の所属する組織の見解を示すものではない。

1 https://www.fsa.go.jp/singi/singi_kinyu/tosin/20231225/01.pdf

2. 公開買付制度の改正

(1) 1/3ルールの改正

① 「市場内取引(立会内)」は公開買付けの適用対象に

現在の制度は、主に以下の場合における株券等の買付け等について、公開買付けの実施を義務付けている。

|

|---|

その趣旨としては、会社支配権等に影響を及ぼすような証券取引の「透明性・公正性」を確保する観点から、これらの証券取引に関する情報開示と株主の平等取扱いを求める点にあると整理されている。

現在の制度では、市場内取引(立会内)は、誰もが参加でき、取引の数量や価格が公表され、競争売買の手法によって価格形成が行われるといった点で、一定の透明性・公正性が担保されているとの考え方に基づき、原則として5%ルールおよび1/3ルールの適用対象となっていない。

他方、近時は市場内取引(立会内)を通じて議決権の1/3超を短期間のうちに取得する事例2も見受けられ、そのような会社支配権に重大な影響を及ぼすような取引については、投資判断に必要な情報・時間が一般株主に十分に与えられていないといった問題が指摘されている。

会社支配権に重大な影響を及ぼすような証券取引について、その透明性・公正性の観点から、投資者による適切な投資判断の機会を確保するためには、当該取引の目的・数量・価格等に関する事前の情報開示や熟慮期間、さらには株主の平等取扱いの機会が担保されていることが重要と考えられる。そのような観点からすれば、市場内取引(立会内)は、上記の点が担保されているものではないため、会社支配権に重大な影響を及ぼすような証券取引に求められる透明性・公正性を備えているとはいえない。

以上の点を踏まえ、本改正法では、市場内取引(立会内)は1/3ルールの適用対象となった。

② 閾値(しきい値)の引き下げ(1/3から30%へ)

現在の制度では、「1/3」という数値が、株主総会の特別決議を阻止できる基本的な割合であること等に鑑み、買付け等の後の株券等所有割合が「1/3」を超えるような場合には、著しく少数の者からの買付け等であっても公開買付けによることが義務付けられている(いわゆる「1/3ルール」)。

他方、諸外国の公開買付制度を概観すると、公開買付けの実施が義務付けられる閾値を30%としている例が多く、また、我が国上場会社における議決権行使割合3を勘案すると、30%の議決権を有していれば、多くの上場会社において株主総会の特別決議を阻止することができ、株主総会の普通決議にも重大な影響を及ぼし得るものと推察される。

公開買付制度の目的が会社支配権等に影響を及ぼすような証券取引の「透明性・公正性」を確保する点にあることからすれば、上記のような諸外国の水準や議決権行使割合に鑑み、本改正法では、1/3ルールの閾値は30%に引き下げられることとなった(以下「30%ルール」という。)。

③ 閾値間取引の取扱い

上記①②のとおり、市場内取引(立会内)が30%ルールの適用対象となるため、買付け等の後の株券等所有割合が30%超となるあらゆる買付けについて、原則として公開買付けの実施が義務付けられることとなる。

現在の制度では、既に株券等所有割合が 50%超である者が、2/3に至らない範囲で市場外取引を通じて買付け等を行う場合には、多数の者(60 日間で 10 名超)からの買付け等でない限り、1/3ルールの適用対象外とされている。これに対して、既に株券等所有割合が1/3超である者が、50%超に至らない範囲で市場外取引を通じて買付け等を行う場合には、1/3ルールの適用対象外とされていない。

このような閾値間の取引については、会社支配権に一定の影響を及ぼし得る一方、僅少なものも含めあらゆる買付けについて公開買付けの実施を義務付けると、制度の目的に照らして過剰な規制となってしまうとの意見もあり、本改正法では、閾値間における僅少な買付けに関する適用除外を新たに設け、これを30%ルールの適用対象から除外することとなった。

具体的には、本改正法の30%ルールにおいて、以下の要件を満たす株券等の買付け等が30%ルールの適用対象外とされている。

i) |

買付け等の前における株券等所有割合が既に30%を超えている場合のうち、 |

|---|---|

ii) |

買付け等を行う「株券等の数」または「買付け等の価格の総額」が著しく少ない場合として政令で定める場合に該当し、 |

iii) |

「当該買付け等の後の株券等所有割合」が政令で定める割合以上とならないもの |

iv) |

但し、「特定市場外買付け等」(多数の者から行う市場外取引による買付け等)に該当しないものに限る |

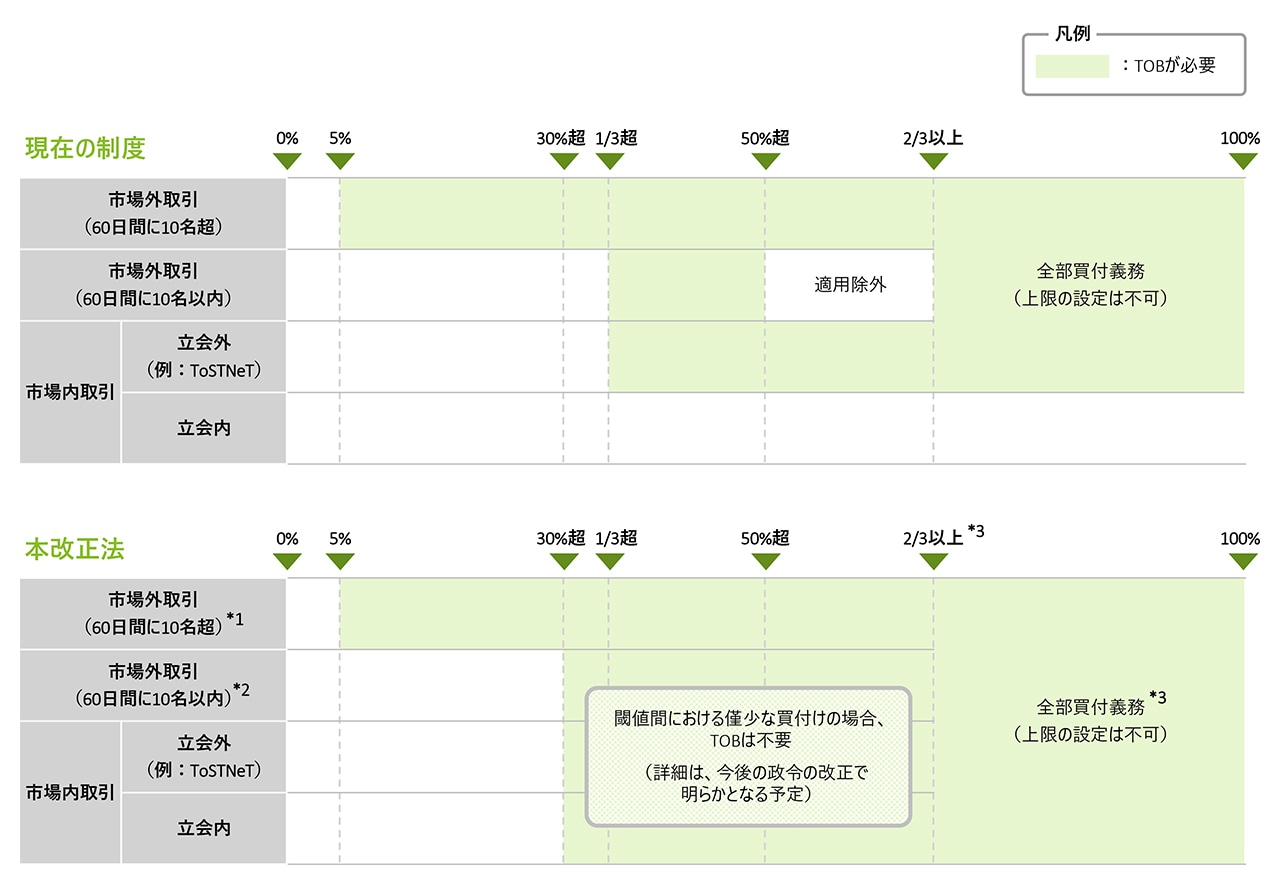

以上の①②③を踏まえると、公開買付けが必要となる取引は、下図のとおりとなる。もっとも、詳細な内容については、今後の政令の改正により明らかとなる予定である。

(2) 「急速な買付け等」の規制の改正

現在の制度では、いわゆる「急速な買付け等」の規制として、①3ヶ月以内に、株券等の総数の10%超の株券等の取得を行い、②①の取得のうち、株券等の総数の5%超の株券等の取得が、市場外取引または立会外取引(公開買付けおよび適用除外買付け等を除く)によるものである場合であって、③取得の後における株券等所有割合が1/3超となるときには、その中に含まれる株券等の買付け等は公開買付けによらなければならないという規制が存在する。

これは、例えば32%までの株式を市場外取引によって買い付け、その後に市場内取引(立会内)により2%の株式を買い付けることにより、公開買付けによらずに1/3超の株券等を所有するに至るといった脱法的な態様の取引に対応するため、3ヶ月以内に実施される取引を一連の取引とみなして1/3ルールを適用しようとするものである。

本改正法では、「急速な買付け等」の規制は廃止されることとなった。これは、市場内取引(立会内取引)が30%ルールの適用対象となることに伴い、「急速な買付け等」の規制が想定している市場内取引(立会内)を組み合わせた脱法的な態様の取引は、30%ルールの適用対象となるため、「急速な買付け等」の規制はその意義を終えたと判断されたものと思われる。

(3) 他者の公開買付期間中における買付け

現在の制度では、他者の公開買付期間中において、株券等所有割合が1/3を既に超えている者が、5%超の株券等の買付け等を行う場合には、当該株券等の買付け等は公開買付けによらなければならないという規制が存在する。

かかる規制は、1/3ルールの適用対象とされない市場内取引(立会内)での買付け等を主に想定した規制であるところ、本改正法では市場内取引(立会内)も30%ルールの適用対象となることに伴い、かかる規制は廃止されることとなった。

(4) 公開買付説明書の内容の簡素化

現在の制度では、公開買付者は、公開買付けに応募しようとする者に対して、公開買付説明書を交付する義務を負っており、また、公開買付届出書が訂正された場合には公開買付説明書を訂正し、かつ、既に公開買付説明書を交付している者に対して訂正した公開買付説明書を交付する義務を負っている。

他方で、公開買付届出書はEDINETを通じて閲覧が可能であるところ、公開買付説明書の内容は公開買付届出書とほぼ同内容となっており、その効果に比して当該公開買付説明書の交付・訂正に関する事務が負担となっているというという課題について、公開買付説明書の内容を簡素化すべきとの指摘がされていた。

以上の点を踏まえ、本改正法では、以下を定めることとされている。

|

|---|

2 東京高決令和3年11月9日は、市場内取引(立会内)を通じて議決権の1/3超を取得した取引について、「抗告人らは、TOB の適用対象外である市場内取引における株式取得を通じて、株券等所有割合が3分の1を超える株式を短期間のうちに買収しており、このような買収行為は、一般株主からすると、投資判断に必要な情報と時間が十分に与えられず、買収者による経営支配権の取得によって会社の企業価値がき損される可能性があると考えれば、そのリスクを回避する行動をとりがちであり、それだけ一般株主に対する売却への動機付けないし売却へ向けた圧力(強圧性)を持つものと認められる」と判示している。

3 支配株主を有しない東京証券取引所上場企業の2022年度株主総会における議決権行使割合は、平均値で57.1%、中央値で61.3%となっている(公開買付制度・大量保有報告制度等ワーキング・グループの第2回事務局説明資料17頁参照)。

3. その他の課題

本WG報告では、公開買付制度に関する上記以外の論点(下表参照)についても提言がなされているが、これらの論点については本改正法においては未だ対応の有無が明らかになっていない。そのため、今後の政令の改正によりその詳細が明らかになる予定である。

論点 |

提言の概要 |

|---|---|

(1) 強圧性4の問題を巡る対応 |

|

(2) 金融商品取引業者等による顧客からの買付け等 |

|

(3) 公開買付制度の柔軟化・運用体制 |

|

(4) 公開買付けの予告6 |

|

(5) その他の課題 |

|

4 会社支配権等に影響を及ぼすような取引については、支配権取得後に対象会社の企業価値の減少が予測される場合に、一般株主において、企業価値の減少による不利益を回避するため、公開買付価格等に不満がある場合であっても公開買付けに応募するインセンティブが生じるという問題(いわゆる「強圧性」の問題)が指摘されている。

5 公開買付期間を①通常の応募期間と②追加応募期間に分け、①で公開買付けの成立が確定した場合には②の追加応募期間(①に応募した株主は②の追加応募期間中に応募を撤回することができない)を設けることについて、公開買付制度・大量保有報告制度等ワーキング・グループにて議論がなされていた。

6 実務上、公開買付けを行う旨が公表される場合には、当該公表に際して具体的な開始日(通常は翌営業日)が明示されることが一般的であるが、公開買付者が公開買付けを行う予定である(またはその可能性がある)旨のみが公表され、具体的な開始日について明示されないケースも存在する(公開買付けの予告)。

4. おわりに

本改正法のうち、公開買付制度に係る部分については、公布の日(2024年5月22日)から起算して2年を超えない範囲内において政令で定める日から施行されることとなっているが、その施行前に行われた株券等の買付け等および施行前に開始された公開買付けについては、引き続き現在の制度が適用される。

今般の公開買付制度に係る金融商品取引法の改正は、2006年以来の本格的な改正となることから、資本市場関係者の実務に大きな影響を及ぼすと考えられ、また、本改正法の内容の詳細については、今後の政令の改正で明らかになっていく事項も多いため、今後の改正動向については引き続き注視していく必要がある。

※本文中の意見や見解に関わる部分は私見であることをお断りする。

執筆

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

コーポレートファイナンシャルアドバイザリー

マネージングディレクター 櫛渕 孝雄

(2024.8.16)

※上記の社名・役職・内容等は、掲載日時点のものとなります。

シリーズ記事一覧

- Financial Advisory Topics シリーズ記事一覧

ファイナンシャルアドバイザリーに関するホットトピック解説や事例紹介、新規サービス紹介などを中心にお届けします。

関連サービス

その他の記事

「企業買収における行動指針」の概要

Financial Advisory Topics 第27回