「金融機関向けIFRSニュース 2025年2月」(2025年3月掲載) ブックマークが追加されました

ナレッジ

「金融機関向けIFRSニュース 2025年2月」(2025年3月掲載)

銀行・証券・保険・リース・クレジットカード

Deloitteが発信する IFRS関連の総合ナレッジサイト「IAS Plus」等より、特に金融機関(銀行、証券、保険やリース・クレジットカード会社等)に関連性の高いグローバルな最新動向を日本語で集約しご紹介しております。

「金融機関向けIFRSニュース 2025年2月」

Deloitteが発信するIAS Plusの情報等のうち、特に金融機関に関連性の高い情報(IFRS関連に加え、日本基準やUSGAAP関連であっても関心が高そうな情報を含む)を日本語で集約し、金融機関等の皆様に向けて週次でニュース配信しております。以下は、配信した週次ニュースを月次単位(記事日付の属する月基準)で集約した記事一覧・概要(一部抜粋)となります。実際の詳細な週次ニュース配信のご要望等ございましたら、右上のお問合せからお問合せください。なお、公式の翻訳ではありませんので、参考情報としてご活用ください。時制は、各記事の掲載時点のものとなります。本文中の団体・組織名の略称については、リンク先の<凡例(PDF))>をご参照ください。

<今月のハイライト>

◆ サステナビリティ

■「iGAAP in Focus-欧州委員会はサステナビリティとデューデリジェンスの報告の要求事項に関する大幅な削減を提案」の公表

Deloitteが、「iGAAP in Focus-欧州委員会はサステナビリティとデューデリジェンスの報告の要求事項に関する大幅な削減を提案」のニュースレター(全6ページ)を掲載しました。本ニュースレターでは、欧州委員会(EU)が2025年2月26日に公表した、サステナビリティやデューデリジェンスの報告負担を軽減することを目的とするオムニバス提案について、背景や提案されている企業サステナビリティ報告指令(CSRD)の修正や、EUタクソノミ規則の修正、企業サステナビリティ・デューデリジェンス指令(CSDDD)の修正の内容を解説しています。

◆ コンバージェンス

■ ASBJによる金融商品の減損の検討について、減損の定め、開示の定め及び設例の取入れやステップ4のオプションに関する議論(ステップ6)の進行

ASBJにおける金融商品の減損の検討について、第540回企業会計基準委員会では、IFRS第9号「金融商品」の減損の定めや設例及び、IFRS第7号「金融商品:開示」の開示の定めの取入れについて議論され、新適用指針に取り入れる定めのイメージ等が示されました。また、第541回企業会計基準委員会では、ステップ4のオプションに関して聞かれた意見への対応として、その他要注意先及び要管理先に対する債権の予想信用損失の見積期間に関するオプション(B-2)について、「要判定格付」に分類される債務者の債権においても適用範囲とすることや、内部信用格付を活用して評価する方法に関するオプション(B-1)について、区分の名称に旧金融検査マニュアルの債務者区分の名称を用いることや、SICRの判定における正常先の区分の名称等について提案されました。

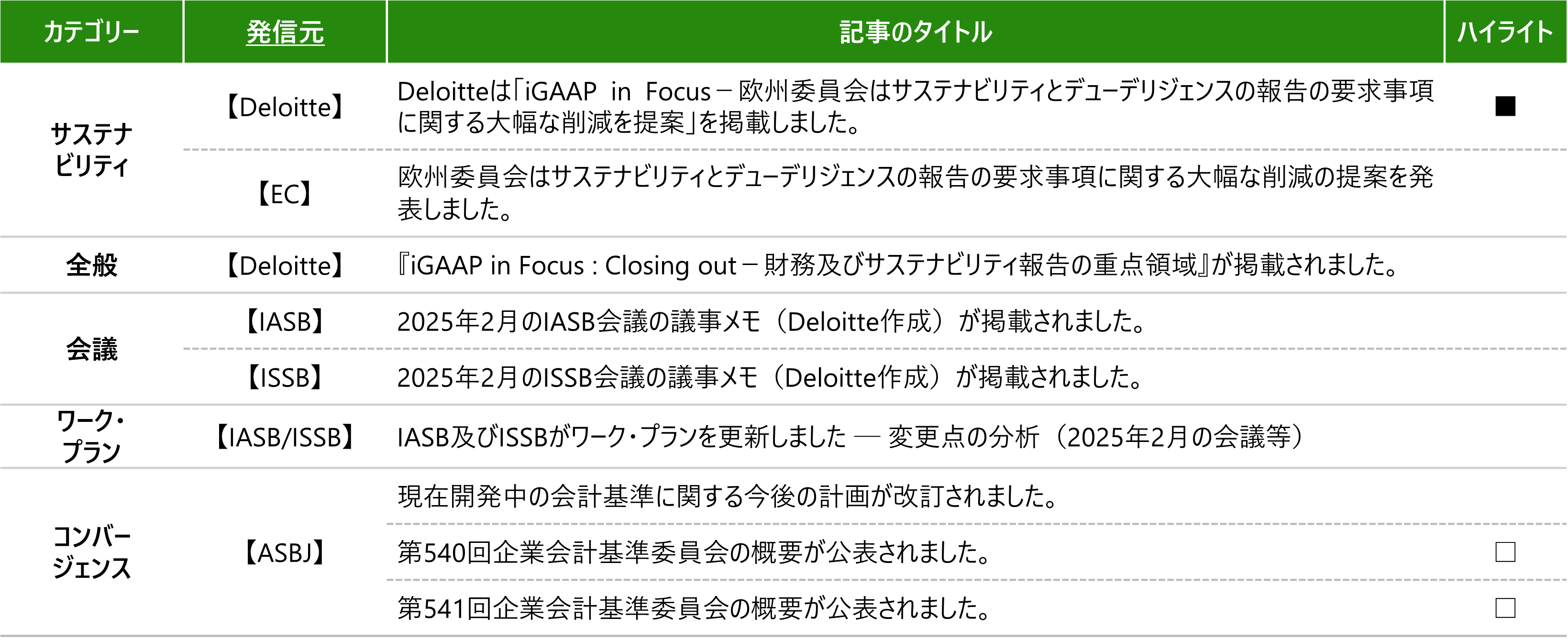

<今月の配信記事一覧>

<記事概要>

サステナビリティ

【Deloitte】

(2025年2月26日)

Deloitteは「iGAAP in Focus-欧州委員会はサステナビリティとデューデリジェンスの報告の要求事項に関する大幅な削減を提案」を掲載しました。

Deloitteから「iGAAP in Focus-欧州委員会はサステナビリティとデューデリジェンスの報告の要求事項に関する大幅な削減を提案」(全6ページ)のニュースレターが掲載されました。本資料では、欧州委員会(EU)が2025年2月26日に公表した、サステナビリティやデューデリジェンスの報告負担を軽減することを目的とするオムニバス提案について説明しています。

<目次>

- 背景

- 提案されている企業サステナビリティ報告指令(CSRD)の修正

- 提案されているEUタクソノミ規則の修正

- 提案されている企業サステナビリティ・デューデリジェンス指令(CSDDD)の修正

- 次のステップ

【EC】

(2025年2月26日)

欧州委員会はサステナビリティとデューデリジェンスの報告の要求事項に関する大幅な削減の提案を発表しました。

欧州委員会(EC)は、企業のサステナビリティとデューデリジェンス報告の負担を大幅に軽減することを目的とする「オムニバス提案パッケージ」を発表しました。この提案には、企業サステナビリティ報告指令(CSRD)、企業サステナビリティ・デューデリジェンス指令(CSDDD)、EUタクソノミ規則の改正が含まれています。

提案は欧州議会と欧州評議会の精査を経て修正される可能性があり、パブリック・コンサルテーションのコメント期間は2025年3月26日に終了する予定です。

全般

【Deloitte】

(2025年2月5日)

『iGAAP in Focus : Closing out-財務及びサステナビリティ報告の重点領域』が掲載されました。

当ニュースレター(全28ページ、2025年2月更新版)では、2025年2月現在の経済的及び地政学的環境を考慮して関連する可能性のある財務報告の問題を明示しています。また、規制の焦点となる分野や会計基準の最近の変更にも焦点を当てており、以下のトピックについて言及されています。

- 不確実性と財務報告

- 財務諸表における気候関連リスク

- サステナビリティ報告の動向

- 通貨と超インフレ

- 新たな会計上の要求事項

- その他の報告に関する検討事項

- 期中財務報告

- 付録

なお、本ニュースレターの日本語訳はこちら(トーマツのウェブサイト)

会議

【IASB】

(2025年2月25日)

2025年2月のIASB会議の議事メモ(Deloitte作成)が掲載されました。

2025年2月18日から19日にかけて開催された当会議では、以下を含むトピックが議論されました。

- 資本の特徴を有する金融商品

(暫定決定事項なし) - 償却原価測定

(暫定決定事項なし) - 公的説明責任のない子会社:開示

(暫定決定事項あり)- IASBは公開草案「IFRS第19号『公的説明責任のない子会社:開示』の修正」のIFRS第18号「財務諸表における表示及び開示」の要求事項及び交換可能性の欠如の開示に関する提案を維持することを決定しました。

- IASBは、サプライヤー・ファイナンス契約、第2の柱モデルルール、金融商品の分類及び測定に関する提案を変更することを決定しました。

- 企業結合-開示、のれん及び減損

(暫定決定事項あり)- IASBは公開草案「企業結合-開示、のれん、減損」(IFRS第3号「企業結合」及びIAS第36号「資産の減損」の修正案)の目的及び当該目的の達成に対するIASBのアプローチに関して受領したフィードバックについて議論しました。IASBは、プロジェクトの目的を維持することを決定しましたが、プロジェクトの現段階を反映するために文言を修正し、本プロジェクト目的の達成に対するアプローチを維持することにしました。

- 財務諸表における気候関連リスク及びその他の不確実性(ISSBとの合同会議)

(暫定決定事項なし)

なお、IASBによるIASB Updateの日本語訳はこちら(IASBのウェブサイト)に掲載されています。

【ISSB】

(2025年2月28日)

2025年2月のISSB会議の議事メモ(Deloitte作成)が掲載されました。

2025年2月19日から2月21日に開催された当会議では、以下を含むトピックを議論されました※。

- 生物多様性、生態系及び生態系サービス(BEES)

(暫定決定事項なし) - 人的資本

(暫定決定事項なし)

※財務諸表における気候関連及びその他の不確実性(IASBとの合同会議)については上記のIASB会議記事参照

なお、SSBJによるISSB Updateの日本語訳は、こちら(SSBJのウェブサイト)に掲載されています。

ワーク・プラン

【IASB/ISSB】

(2025年2月24日)

IASB及びISSBがワーク・プランを更新しました ─ 変更点の分析(2025年2月の会議等)

2025年2月のIASB会議及びISSB会議の結果を受けて、ワーク・プランが変更されました。

コンバージェンス

【ASBJ】

(2025年2月20日)

現在開発中の会計基準に関する今後の計画が改訂されました(2025年2月20日公表分)。

ASBJは、日本基準及び修正国際基準(IFRSと企業会計基準委員会による修正会計基準によって構成される会計基準)の開発に関する検討状況、及び今後の計画の改訂を公表しました。

<主な改訂点>

- 上場企業等が保有するベンチャーキャピタル(VC)ファンドの出資持分に係る会計上の取扱い

- 検討状況及び今後の計画において、2025年3月に最終化することを目標としている旨が追加されました。

- 継続企業に関する会計基準

- 検討状況及び今後の計画において、2025年2月から検討を開始している旨が追加されました。

- バーチャルPPAに係る会計上の取扱い

- 各論点について検討を行い、公開草案の公表に向け審議を進めている。2025年3月に公開草案を公表することを目標としている旨が追加されました。

(2025年2月3日)

第540回企業会計基準委員会の概要が公表されました。

ASBJは、2025年2月3日に開催された第540回企業会計基準委員会の審議資料を公表しました。当委員会では、今回、以下を含む事項が審議されました。また、審議は動画(YouTube)公開されました。

<審議事項の一部>

- 金融資産の減損に関する会計基準の開発

- IFRS第9号の定めの取入れに関して聞かれた意見への対応に関する検討

(ステップ6)- IFRS第9号の減損の定めの取入れ方について、審議において聞かれた意見のうち、下記の点について審議が行われました。

①予想信用損失及び信用損失の定義

②予想信用損失の見積高に基づく貸倒引当金

③デフォルト・リスク

④信用リスクの著しい増大(SICR)

⑤営業債権(受取手形、売掛金以外の営業債権の取り扱い)

⑥その他取り入れる文言及び取り入れる場所の見直し

- IFRS第9号の減損の定めの取入れ方について、審議において聞かれた意見のうち、下記の点について審議が行われました。

- 開示の定めの取入れ方に関する検討(第35F項から第35N項、第36項及び第38項)(ステップ6)

- IFRS第7号「金融商品:開示」の信用リスクの開示に関する定め(信用リスク管理実務、予想信用損失から生じた予想信用損失から生じた金額に関する定量的情報及び定性的情報、信用リスク・エクスポージャー、入手した担保及びその他の信用補完)ついて、新適用指針の取入れ及び時価開示適用指針の見直しのイメージが示されました。

- IFRS第9号の定めの取入れに関して聞かれた意見への対応に関する検討

- 四半期報告制度の見直しに関する対応

- 移管指針公開草案「金融商品会計に関する実務指針(案)」に寄せられたコメントへの対応(上場企業等が保有するベンチャーキャピタル(VC)ファンドの出資持分に係る会計上の取扱い)

- バーチャルPPA(電力購入契約)に係る会計上の取扱い

- 移管指針(不動産流動化実務指針Q&A)

(2025年2月17日)

第541回企業会計基準委員会の概要が公表されました。

ASBJは、2025年2月17日に開催された第541回企業会計基準委員会の審議資料を公表しました。当委員会では、今回、以下を含む事項が審議されました。また、審議は動画(YouTube)公開されました。

<審議事項の一部>

- 令和7年度税制改正への対応

- 移管指針(不動産流動化実務指針Q&A)

- 継続企業に関する会計基準の開発

- 金融資産の減損に関する会計基準の開発

- IFRS第9号「金融商品」の定めの取入れ及びステップ4のオプションに関して聞かれた意見への対応に関する検討(ステップ6)

- IFRS第9号B5.5.12項からB5.5.15項の定め(信用損失率アプローチなどを使用する際に考慮すべき事項、過去のデフォルトのパターンの考慮、一定の場合に今後12ヵ月にわたるSICRの判定にデフォルト発生リスクの変動を使用することができる旨、合理的で裏付け可能な情報の考慮と情報の網羅的な探索の必要はない旨)の取入れについて検討を行い、新適用指針に取り入れる定めのイメージが示されました。

- オプションB-1において、区分の名称に旧金融検査マニュアルの債務者区分の名称を用いることや、SICRの判定における正常先の区分の名称が提案されました。

- オプションB-2において、「要判定格付」に分類される債務者の債権においてもオプションB-2の適用範囲とすることが提案されました。

- オプションB-3において、定めにおける冗長的な記載を削除することや、IFRS第9号の文言を踏まえた表現の修正が提案されました。

- IFRS第9号「金融商品」の定めの取入れ及びステップ4のオプションに関して聞かれた意見への対応に関する検討(ステップ6)

※オプションB-1:我が国のこれまでの信用リスク管理実務と親和的な債務者区分を活用した方法によって債権単位でのSICRの判定を行うことを可能とするオプション

※オプションB-2:その他要注意先及び要管理先に対する債権の予想信用損失の見積期間に関するオプション

※オプションB-3:複数シナリオの考慮を含めた結果の確率加重について、単一の将来予測シナリオのみを考慮するオプション

- IFRS第9号の設例の取入れに関する検討(ステップ6)

- IFRS第9号の設例1から設例12(IE6項からIE77項)の取入れについて検討が行われました。そのうち、投資適格の公募社債に関する設例4は、満期保有目的の債券及びその他有価証券に分類される債券について、予想信用損失の対象とするかどうかの議論が継続しているため、当該議論を踏まえて検討すること、また、契約上のキャッシュ・フローの条件変更に関する設例11について、本プロジェクトにおいてIFRS第9号の条件変更に関する定めは取り入れないとしたことから、取り入れないこと等が提案されました。

- バーチャルPPA(電力購入契約)に係る会計上の取扱い

- 移管指針公開草案「金融商品会計に関する実務指針(案)」に寄せられたコメントへの対応(上場企業等が保有するベンチャーキャピタル(VC)ファンドの出資持分に係る会計上の取扱い)