バーゼル規制におけるオペレーショナルリスク収集体制整備の助言サービス ブックマークが追加されました

サービス

バーゼル規制におけるオペレーショナルリスク収集体制整備の助言サービス

バーゼル規制(バーゼルIII最終化)におけるILM自行推計の効用と収集体制整備に求められる要素

バーゼル規制(バーゼルIII最終化)によって、オペレーショナルリスクの計算方法が改正されます。その1つの手法として内部損失データを用いてILMを自行推計する手法があります。この手法は一般に想像するよりも体制構築の負担が大きいものではありますが、一定の自己資本比率の向上効果が見られます。この手法を導入する際におけるデロイト トーマツのアプローチを概説します。

バーゼルIII最終化における相当額

■算出方法の概要

バーゼルIII最終化の実施に伴い、オペレーショナルリスク相当額の算出に、標準的計測手法(以下、SMA)が導入され、2023年3月より一部適用が始まっています。

オペレーショナルリスク相当額は、財務諸表をベースとする事業規模要素(Business Indicator: BI)に内部損失乗数(Internal Loss Multiplier: ILM)を乗じることで計算します。なお、ILMについては、金融機関自ら内部で発生した損失を収集し、推計すること(ILM自行推計)が可能になっています。

BIは、バーゼルIIの手法である基礎的手法、粗利益配分手法に用いられている業務粗利益を細分化したものであり、金利による収益(ILDC)、手数料による収益(SC)、トレーディングなどによる収益(FC)に区分し、その特徴に応じて収益が赤字の際の計算を補正しているところが特徴です。

ILMは、自行で推計する方法とILM=1とする方法があります。BIが1,000億円を超える金融機関では、自行推計は必須であり、採用に関する選択の余地はありませんが、BIが1,000億円以下の金融機関においては、任意適用となり、ILM=1とすることもできます。

■ILM自行推計の概要

オペレーショナルリスクの顕在化による損失をすべて収集し、10年分の損失金額を平均します。この金額とBIの12%~15%となるBIC(Business Indicator Component)の15分の1を比較することでILMが算出され、損失額がその金額より大きければ1を超え、小さければ1を下回り、下限は損失額がゼロの場合で0.54程度となります。

ILMを自行推計するためには、損失金額(回収金額考慮後の金額ベース)が200万円を超えるものを、連結子会社を含めて網羅的に収集できる体制を構築する必要があります。仮に損失事象の件数が少ないとしても、その体制を維持する必要があり、丁寧な文書化が求められます。

デロイト トーマツ グループのサービス

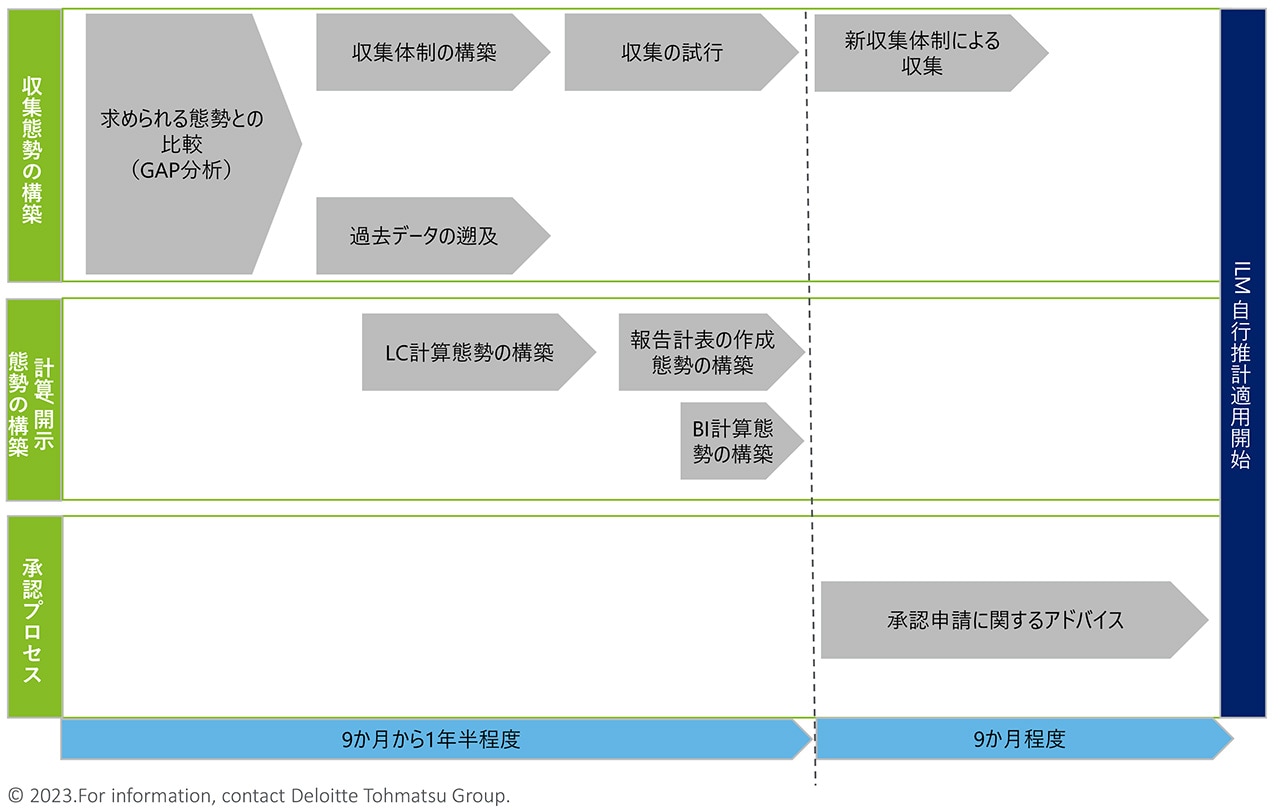

デロイト トーマツ グループにおいては、2008年3月期に開始された先進的計測手法から始まり、ILM自行推計に関するサービスを数十の金融機関に対し提供しています。また、信用リスクや市場リスクのリスクアセットの算定に関しても、上記を超える数のサービスを過去から実施し、オペレーショナルリスクや統合的リスクの内部管理体制の構築についても数多くのサービスを実施しております。ILM自行推計に関するサービスは、これまでの実績を踏まえ、以下のように区分して実施しております。

※クリックまたはタップして拡大表示できます

収集体制の構築

■求められる体制との比較(GAP分析)

既存の内部損失データ収集体制を活かしてILM自行推計を行うために、収集範囲・収集体制などの観点から、規制要件および先行する金融機関の状況などとの比較を行います。一般的な金融機関では、事務ミス収集システムを導入し過去から当該情報の収集は行っているものの、対象となるのは事務ミス、システムリスクが中心であり、その他のリスクについては十分集められていないことなどが課題として浮かび上がるケースが多くあります。

なお、既存の収集体制を活かすことにより負担なく導入するためにGAP分析を実施するものであり、一から構築する金融機関においては不要となります。

■収集体制の構築

GAP分析により得られた改善すべき項目に対し、高度化の検討を行います。定期的にミーティングを行い、改善の方向性に関する他社事例などを紹介し、改善手法を選択いただきます。例えば、データの収集の責任部署をどこにするか(リスク統括部門かサブリスクカテゴリーの担当部署か)、連結子会社の事象をどのような部署を経由して報告するか(関連会社とりまとめ部署か、リスク統括部門か)を検討して、各社にふさわしい選択を行っていただきます。

■収集の試行

上記により選択された手法に基づき、金融機関内において収集の試行を行います。各サブリスクカテゴリー担当部署や連結子会社の担当者に周知を行い、試行を実施します。また、試行において発生する各人の記載の不整合や、誤りについてチェックを行います。

■過去データの遡及

規制で求められる範囲・基準で、過去10年のデータを収集している金融機関は、先進的計測手法採用行を除けば少なく、過去に遡及してデータを収集する必要があります(買収した会社であっても同様の期間の損失データの収集が必要になります)。一般的にはどこかの部署には情報自体はあるものの散在していることが多く、それらを一定の基準で収集し、規制に準拠した形に整理する必要があります。デロイト トーマツ グループは、典型的に調査すべき帳票などを示し、資料の特定や、データの調査についてアドバイスを行います。

計算体制の構築

■LC計算体制の構築

LCの計算において必要となるデータ抽出ロジック、データベースへの蓄積に係るフィールド体系、計算タイミングや各部署の役割分担などを定める必要があり、それらを文書化し、計算マニュアルとして整備することに対し助言を行います。

システムを構築する場合には業務要件定義およびシステム要件定義、手作業で行う場合には、計算ツールや作業マニュアルの整備などのアドバイスを行います。

■BI計算体制の構築(ILM自行推計か否かを問わず全金融機関が対象)

財務の計数から算出されるBIについては、損益計算書(PL)の勘定科目とILDC、SC、FCの構成要素との紐づけを主に行いますが、勘定科目内の細分化が必要な要素もあり、各金融機関における判断が必要になります。例えば、勘定科目としての「その他業務収益」にはリース収益(ILDC)などが混入されている場合もあり、その選別が必要になります。これらに対する論点整理や助言を行います。

■報告計表の作成体制の構築

第三の柱における開示の数値や内部損失データ計表への出力プロセスを構築する必要があります。その際には上記と同様にシステム化するか、手作業で実施するかの選択があります。損失事象の件数が少なければ手作業で処理することも可能であり、他社状況なども踏まえ方針を選択する必要があり、その選択にあたってのアドバイスを行います。

承認申請に関するアドバイス

デロイト トーマツ グループは、これまでのサービス提供実績から、体制構築において求められる水準などを熟知しており、それらの知見をベースにアドバイスを行います。

より詳しいサービス内容は、「バーゼル規制におけるオペレーショナルリスク収集体制整備の助言サービス」をご覧ください。

※貴社および貴社の関係会社とデロイト トーマツ グループの関係において監査人としての独立性が要求される場合、本サービス内容がご提供できない可能性があります。詳細はお問合せください。