ナレッジ

経理財務PMI-取得の会計処理|企業結合シリーズ(3)

月刊誌『会計情報』2020年3月号

監査アドバイザリー事業部 公認会計士 飯塚 淳

1.はじめに

日本企業のM&Aが近年活発になり、また、買収スキームもより複雑になっていること等を背景に、本シリーズの目的は、日本企業が実施したM&Aのうち、特に子会社化を目的とした株式取得について、一連のプロセスを概観することにより、主としてわが国の会計基準に準拠した適切な会計処理を行うために特に留意すべき論点を整理することにある。

第3回目は「経理財務PMI-取得の会計処理」とし、子会社化を目的とした株式取得時における会計処理のうち、日本基準における取得原価の算定及びその配分方法、並びに企業結合時における開示情報について解説を行う。

2.経理財務PMI-取得の会計処理の概要

第1回目においても述べたように経理財務PMIの目的は、取得後の決算に係る連結財務諸表を適切に作成することにある。取得の会計処理は、M&AプロセスにおけるTransaction Execution(M&A実行)時の企業価値評価、及び第2回目において見てきたPost Merger Integration(以下「PMI」という)におけるPurchase Price Allocation(以下「PPA」という)の結果を踏まえ、会計基準に照らして適切に会計処理することが求められる。

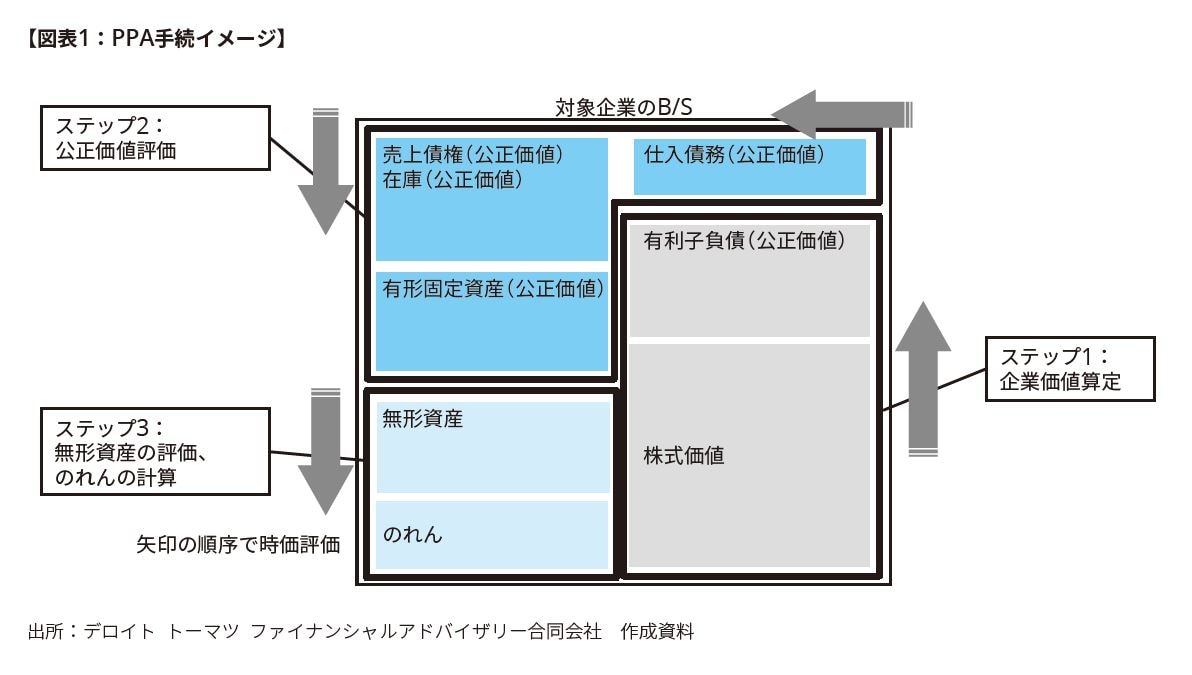

上記図表1は、第1回でも掲げた図表の再掲であるが、上記PPA手続きのステップに当てはめると、ステップ1の企業価値算定における会計処理は、企業結合に関する会計基準(以下「企業結合基準」という)における「取得原価の算定」に準拠する必要がある。ここでは取得原価の会計処理における基本原則を確認した上で、取得関連費用の扱い、条件付取得対価の処理、及び段階取得の場合の処理について解説する。

次に、公正価値評価(上記図表のステップ2)、無形資産の評価及びのれんの計算(上記図表のステップ3)における会計処理は企業結合基準における「取得原価の配分方法」に準拠する必要がある。

さらに、無形資産の識別における留意点に加え、「企業結合における特定勘定」と呼ばれる負債勘定の処理、及びPPAが最初の決算日に終了しなかった場合の暫定的な会計処理を確認した上で、配分残余であるのれんの会計処理を解説する。最後に、企業結合時において求められる開示についても概観する。

3.取得原価の算定

(1) 基本原則

被取得企業の取得原価は、原則として、取得の対価(支払対価)となる財の企業結合日における時価で算定するとされている(企業結合基準第23項)。

子会社化を目的とした株式取得において現金を対価とした場合には、原則として財務DDの結果も踏まえ、最終調整された企業価値評価の金額から有利子負債の金額を控除した金額が取得原価となる。なお、実務的には買手及び売手の双方の交渉で最終の取引価格が合意されることになるが、取得企業は最終合意に至った取引価格が適切な時価であることの説明責任を負うことに留意する。

(2) 取得関連費用の会計処理

M&Aの取引実行段階では、各種ディーデリジェンス(以下「DD」という)時における専門家への報酬などの調査費用のほか、企業価値算定や株式交換比率算定のための費用その他付随費用が発生する。これらの取得に要した費用の処理は個別財務諸表と連結財務諸表において取扱いが異なる。

① 個別財務諸表上の扱い

株式の取得時における付随費用(支払手数料等)は、取得原価に含める(金融商品会計に関する実務指針第56項)。なおDD費用は発生時点・内容を考慮して、取得原価に含めるかどうか検討が必要となることに留意する。

② 連結財務諸表上の扱い

子会社株式の取得関連費用(外部のアドバイザー等に支払った特定の報酬・手数料等)は、発生した事業年度の費用として処理する(連結財務諸表における資本連結手続に関する実務指針第8項、企業結合基準第26項)。

企業結合基準第26項における取得関連費用は、個別財務諸表において子会社株式の取得原価に含まれる付随費用だけでなく、より広い範囲の支出が含まれるものとされているため(金融商品会計に関するQ&A Q15-2)、個別財務諸表において子会社株式の取得原価に含まれた付随費用は、連結決算手続上、発生した連結会計年度の費用として処理することとなり、連結財務諸表固有の一時差異に該当する(税効果会計に係る会計基準の適用指針(以下「税効果適用指針」という)第107項(1))。従って、当該将来減算一時差異に対して繰延税金資産の計上要否を検討する必要がある*1。

(3) 条件付取得対価の会計処理

条件付取得対価とは、企業結合契約において定められるものであって、企業結合契約締結後の将来の特定の事象又は取引の結果に依存して、企業結合日後に追加的に交付される若しくは引き渡される又は返還される取得対価とされている(企業結合基準(注2))。

M&A時における買手と売手の交渉の中で、取得対価に関して各種条件が付されるが、それが条件付取得対価に該当する場合、その性質に応じて以下の処理を行う。

① 将来の業績に依存する条件付取得対価

条件付取得対価が企業結合契約締結後の将来の業績に依存する場合には、条件付取得対価の交付等もしくは返還が確実となり、その時価が合理的に決定可能となった時点で、以下の処理を行う(企業結合基準第27項(1))。

ⅰ)対価を追加的に交付する又は引き渡す場合

支払対価を取得原価として追加的に認識するとともに、のれんを追加的に認識する又は負ののれんを減額する。

ⅱ)対価の一部が返還される場合*2

返還される対価の金額を取得原価から減額するとともに、のれんを減額する又は負ののれんを追加的に認識する。

追加的に認識する又は減額するのれん又は負ののれんは、企業結合日時点で認識又は減額されたものと仮定して計算し、追加認識又は減額する事業年度以前に対応する償却額及び減損損失額は、追加認識又は減額する事業年度において、一括して損益として処理する必要がある点に留意が必要である(企業結合基準(注4) 傍点箇所は筆者加筆)。

② 特定の株式又は社債の市場価格に依存する条件付取得対価

条件付取得対価が特定の株式又は社債の市場価格に依存する場合には、条件付取得対価の交付又は引渡しが確実となり、その時価が合理的に決定可能となった時点で、次の処理を行う(企業結合基準第27項(2))。

- 追加で交付可能となった条件付取得対価を、その時点の時価に基づき認識する。

- 企業結合日現在で交付している株式又は社債をその時点の時価に修正し、対価として社債を交付している場合は、当該修正により生じた社債プレミアムの減少額又はディスカウントの増加額(社債発行差金相当額)を、将来にわたって規則的に償却する(傍点は筆者追記)。

(4) 段階取得における取得原価

子会社化を実行する前から取得企業が被取得企業の株式を保有しており、企業結合基準におけるいわゆる「取得」が、複数の取引により達成された場合(以下「段階取得」という)、取得原価の算定方法は以下となる(企業結合基準第25項)。

① 個別財務諸表上の会計処理

支配を獲得するに至った個々の取引ごとの原価の合計額をもって、被取得企業の取得原価とする。

② 連結財務諸表上の会計処理

支配を獲得するに至った個々の取引すべての企業結合日における時価をもって、被取得企業の取得原価を算定する。なお、当該被取得企業の取得原価と、支配を獲得するに至った個々の取引ごとの原価の合計額(持分法適用関連会社と企業結合した場合には、持分法による評価額)との差額は、当期の段階取得に係る損益(特別損益)として処理する。

上記連結財務諸表上の処理は、「取得に相当する企業結合が行われた場合には、支配を獲得したことにより、過去に所有していた投資の実態又は本質が変わったものとみなし、その時点でいったん投資が清算され、改めて投資を行ったと考えられるため、企業結合時点での時価を新たな投資原価とすべき」(企業結合基準第89項)とする考え方に基づくものである。

なおこれにより「段階取得に係る損益」も連結財務諸表固有の一時差異に該当することとなる(税効果適用指針第107項(2))。従って発生した一時差異が将来減算一時差異又は将来加算一時差異に該当するかに応じて、繰延税金資産又は繰延税金負債の計上要否を検討する必要がある(税効果適用指針第22項、23項)。

4.取得原価の配分

(1) 取得原価の配分方法の概要

上記3.に従い算定された取得原価は、被取得企業から受け入れた資産及び引き受けた負債のうち企業結合日時点において識別可能なもの(識別可能資産及び負債)の企業結合日時点の時価を基礎として、当該資産及び負債に対して企業結合日以後1年以内に配分される(企業結合基準第28項 傍点は筆者追記)。

従って、子会社株式の取得時においていわゆるパーチェス法を採用することに伴い、識別可能資産及び負債の時価評価を行った上で、取得原価の配分を行う必要がある。

ここでは、経理財務PMIにおけるPPAにおいて、実務上論点となりやすいいわゆる無形資産の識別と、企業結合時特有の勘定科目である「企業結合に係る特別勘定」の処理について解説する。

(2) 無形資産の識別

① 無形資産を識別する場合

受け入れた資産に法律上の権利など、「分離して譲渡可能な無形資産」が含まれる場合には、当該無形資産は識別可能なものとして取り扱うとされている(企業結合基準第29項)。また、「分離して譲渡可能な無形資産」とは、受け入れた資産を譲渡する意思が取得企業にあるか否かにかかわらず、企業又は事業と独立して売買可能なものをいい、そのためには、当該無形資産の独立した価格を合理的に算定できなければならない(企業結合会計基準及び事業分離等会計基準に関する適用指針(以下「結合分離適用指針」という)第59項)。

分離譲渡可能な無形資産に該当するか否か判断に迷うケースも実務上はあると想定されるが、会計基準上は「特定の無形資産に着目して企業結合が行われた場合など、企業結合の目的の1つが特定の無形資産の受入れであり、その無形資産の金額が重要になると見込まれる場合には、当該無形資産は分離して譲渡可能なものとして取り扱う」(結合分離適用指針第59-2項)とされているため、ある企業の買収が、第2回で見たようなM&Aにおける価値創造の根幹となるバリュードライバーとなる無形資産の取得が主目的であり、その金額が重要になると見込まれる場合には、当該無形資産については識別して資産計上することが適当であると考えられる(結合分離適用指針第367-2項)。

図表3 バリュードライバーに応じた無形資産の科目例

| 分類 | 科目名 |

|---|---|

| マーケティング関連無形資産 | 商標権、商号 |

| 顧客関連資産 | 顧客関係、受注残高 |

| 技術に基づく無形資産 | 特許権、技術関連無形資産 |

| 契約に基づく無形資産 | ライセンス、契約関連無形資産 |

出所:デロイトトーマツファイナンシャルアドバイザリー合同会社作成資料

② 無形資産を識別できない場合

一方、法律上の権利など分離して譲渡可能という認識要件を満たさないため、無形資産として認識できない場合がある。具体例としては、被取得企業の法律上の権利等による裏付けのない超過収益力や被取得企業の事業に存在する労働力の相乗効果(リーダーシップやチームワーク)などがある。これらは無形資産として識別できないため、のれん(又は負ののれんの減少)に含まれる(結合分離適用指針第368項)。

また、企業結合によって受け入れた、いわゆるブランドについて、のれんと区分して無形資産として認識可能かどうかという論点がある。ブランドは、一般にプロダクト・ブランドとコーポレート・ブランド(企業又は企業の事業全体のブランド)に分けられる。両者は商標権又は商号として、ともに法律上の権利の要件を満たす場合が多いと考えられるが、無形資産として認識するためには、その独立した価額を合理的に算定できなければならない。また、コーポレート・ブランドは、それが企業又は事業と密接不可欠であるため、無形資産として計上することは通常困難であると考えられる点にも留意が必要である(結合分離適用指針第370項)。

(3) 企業結合に係る特定勘定の識別

取得後に発生することが予想される特定の事象に対応した費用又は損失であって、その発生の可能性が取得の対価の算定に反映されている場合には、当該金額を「企業結合に係る特定勘定」として負債認識する必要がある(企業結合基準第30項)。

これは、M&Aの条件交渉の過程で、被取得企業に関連して発生する可能性のある将来の費用又は損失が取得の対価に反映されている場合(取得の対価がそれだけ減額されている場合)には、被取得企業が企業結合日前に当該費用又は損失を負担したと考えられるので、これらの費用等を企業結合日以後の取得企業の業績に反映させない方が取得企業の投資原価の回収計算を適切に行うことができると考えられるためである(結合分離適用指針第372項 傍点は筆者追記)。

なお、「取得の対価の算定に反映されている場合」を前提として計上されるため、企業結合に係る特定勘定の計上は、後述5.の暫定的な会計処理の対象外となることに留意が必要である(結合分離適用指針第377項)。

5.暫定的な会計処理

取得原価は、識別可能資産及び負債の企業結合日時点の時価を基礎として、当該資産及び負債に対して企業結合日以後1年以内に配分するとされている。仮に企業結合日以後の決算において、配分が完了していなかった場合には、その時点で入手可能な合理的な情報等に基づき暫定的な会計処理を行い、その後追加的に入手した情報等に基づき配分額を確定することとなる(企業結合基準(注6))。

(1) 暫定的な会計処理の対象となる科目

暫定的な会計処理の対象となる項目は、繰延税金資産及び繰延税金負債のほか、土地、無形資産、偶発債務に係る引当金など、実務上、取得価額の配分額の算定が困難な項目に限られる(結合分離適用指針第69項)。

よって、暫定的な会計処理が認められる項目とは、原則として、識別可能資産及び負債の企業結合日における時価と被取得企業の適正な帳簿価額が大きく異なることが想定され、かつその時価の算定に時間を要するものに限られる(結合分離適用指針第378項)。

(2) 暫定的な会計処理の確定処理

暫定的な会計処理の確定により取得原価の配分額を見直した場合には、企業結合日におけるのれん(又は負ののれん)の額も取得原価が再配分されたものとして会計処理を行う。

従って、暫定的な会計処理の確定が、企業結合年度の翌年度において行われた場合には、企業結合年度に当該確定処理が行われたかのように、会計処理を行う。すなわち、暫定的な会計処理の確定が行われた翌年度の財務諸表を開示する際に、比較情報である企業結合年度の財務諸表に暫定的な会計処理の確定による取得原価の配分額の見直しを反映させて開示する(企業結合基準(注6))。

また、比較情報である企業結合年度の1株当たり当期純利益及び潜在株式調整後1株当たり当期純利益も、当該見直しが反映された後の金額により算定する必要がある(1株当たり当期純利益に関する会計基準第30-6項)。

(3) 暫定的な会計処理の注記事項

暫定的な会計処理を採用した場合、暫定的な会計処理を行った企業結合年度及び暫定的な会計処理が確定した翌年度において、それぞれ以下の注記をすることが求められる。

| 年度 | 注記事項 |

|---|---|

| 暫定的な会計処理を行った企業結合年度 | 取得原価の配分が完了していない旨及びその理由(企業結合基準第49項(4)③) |

| 企業結合年度の翌年度 (暫定的な会計処理の確定に伴い、取得原価の当初配分額に重要な見直しがなされた場合) |

その見直しの内容及び金額(企業結合基準第49-2項) |

6.のれん(負ののれん)の会計処理

(1) のれんの計上とその償却

取得原価が、受け入れた資産及び引き受けた負債に配分された純額を上回る場合には、その超過額はのれんとして計上する。のれんは20年以内のその効果の及ぶ期間にわたって償却することになるが(企業結合基準第32項)、のれんの償却期間の決定にあたり、のれんの発生要因をまずは分析する必要がある。

のれんは取得対価と受け入れた識別可能資産負債の純額の差額として算出されるが、このようなのれんが発生した要因として、取得企業が、被取得企業に対して何らかの超過収益力を認識したためと考えられる。また、その超過収益力は、例えば、被取得企業の継続企業としての要素の価値や企業結合により期待されるシナジーによって発生したと考えられる(結合分離適用指針第381項)。

実務上、のれんの償却期間の決定にあたり、企業結合の対価の算定の基礎とした投資の合理的な回収期間を参考にすることができるとされている(結合分離適用指針第382項参照)。しかし、投資の回収期間はあくまでものれんの償却期間の算定に当たっての一要素であり、その発生要因の分析に応じて効果の及ぶ期間を適切に見積る必要がある。

なお、のれんの効果の及ぶ期間を合理的に見積もった結果として、稀ではあるがのれんの償却額が企業結合年度に全額計上されることもあり得る。ただし、この場合でも、企業結合年度の営業収益でのれんにあたる無形価値への投資原価(取得原価)の回収が期待されているため、のれんの償却額は特別損失ではなく、営業費用(販売費及び一般管理費)に計上することに留意する(結合分離適用指針第382項)。

(2) のれんの評価

のれんは固定資産の減損に係る会計基準(以下「減損会計基準」という)の適用対象となることから、減損会計基準に従って減損判定を行う必要がある。なお、被取得企業の時価総額を超えて多額のプレミアムが支払われた場合等、多額ののれんが生じる場合には、企業結合年度においても減損の兆候が存在すると判定される場合もある(企業結合基準第109項)。

従って、株式の取得に伴う子会社化に際して、多額ののれんが生じることが見込まれる場合には、取得時における企業価値評価の前提となる将来事業計画の妥当性を含め、慎重な判断が求められることに留意する。

(3) 負ののれんの処理

取得原価が、受け入れた資産及び引き受けた負債に配分された純額を下回る場合には、その不足額は負ののれんとして、負ののれんが生じた事業年度の利益(特別利益)として一時に認識する。

なお、負ののれんが生じると見込まれる場合、取得企業は、すべての識別可能資産及び負債(企業結合に係る特定勘定を含む)が把握されているか、また、それに対する取得原価の配分が適切に行われているどうか見直す必要がある(企業結合基準第33項(1))。

上記見直しを行っても負ののれんが生じた場合には、負ののれんを計上するともに、その金額及び発生原因を記載することが求められる(企業結合基準第49項(4)④)。

7.開示

(1) 企業結合時の注記

① 現金を対価とした子会社株式の取得の場合

現金を対価とした子会社株式の取得の場合であっても、重要性が乏しい場合を除き、企業結合基準に定められた事項の注記が必要となる(連結会計基準第19項、74項、注15)。

② 取得とされた企業結合の注記事項*3

株式の取得による子会社化が重要な取引である場合には、次の事項を注記する(企業結合基準第49項)。

| 項目 | 注記事項 |

|---|---|

| 企業結合の概要 | 被取得企業の名称及び事業の内容 |

| 企業結合を行った理由 | |

| 企業結合日 | |

| 企業結合の法的形式 | |

| 結合後企業の名称 | |

| 取得した議決権比率 (段階取得の場合には、企業結合直前に所有していた議決権比率、企業結合日に追加取得した議決権比率及び取得後の議決権比率) |

|

| 取得企業を決定するに至った主な根拠 | |

| 業績期間 | 財務諸表に含まれている被取得企業の業績の期間 |

| 取得原価の算定等 | 被取得企業又は取得した事業の取得原価 (段階取得の場合の取得原価は、上述3.(4)参照) |

| 対価の種類ごとの内訳 | |

| 株式を交付した場合には、株式の種類別の交換比率及びその算定方法並びに交付又は交付予定の株式数 | |

| 企業結合契約に定められた条件付取得対価の内容及びそれらの今後の会計処理方針 | |

| 段階取得の場合において、連結財務諸表上に計上された「段階取得に係る損益」の金額(上述3.(4)②参照) | |

| 主要な取得関連費用の内容及び金額 | |

| 取得原価の配分に関する事項 | 企業結合日に受け入れた資産及び引き受けた負債の額並びにその主な内訳 |

| 取得原価の大部分がのれん以外の無形資産に配分された場合には、のれん以外の無形資産に配分された金額及びその主要な種類別の内訳並びに全体及び主要な種類別の加重平均償却期間 | |

| 取得原価の配分が完了していない場合は、その旨及びその理由 | |

| 発生したのれんの金額、発生原因、償却方法及び償却期間 | |

| 負ののれんの場合には、負ののれんの金額及び発生原因 |

(2) 比較損益情報*4

上記に加え、「企業結合年度においては、企業結合が当期首に完了したと仮定したときの当期の連結損益計算書への影響の概算額」(以下「プロフォーマ情報」という)及び当該概算額の算定方法並びに計算過程における重要な前提条件を注記する必要がある(ただし重要性が乏しい場合は除く)(企業結合基準第49項(5))。

プロフォーマ情報については、取得企業の業績推移の把握が可能となるように、次のいずれかの方法により算定する(結合分離適用指針第309項)。

① 企業結合が当期首に算定したと仮定された場合の売上高及び損益情報*5と取得企業の連結損益計算書上の売上高及び損益情報に係る各々の差額による記載

② 企業結合が当期首に完了したと仮定して算定された当該企業結合年度の売上高及び損益情報による記載

プロフォーマ情報は一定の仮定のもとに算出される情報であることから、当該注記が監査証明を受けていない場合には、その旨を注記する必要がある(財務諸表規則第8条の17第3項、連結財務諸表規則第15条の12第3項)。

(3) 会社法計算書類における注記

会社法計算規則においては、企業結合に関する注記は直接求められていないものの、株式の取得による企業結合が重要な企業結合に該当する場合には、「その他の注記」(会社計算規則第116条)として開示することが適当であり、その場合には企業結合基準の注記事項を参考にして開示することが考えられる。

ただし、上述のプロフォーマ情報について、会社法監査では、「計算関係書類の注記表に記載された事項について監査の対象から除くという解釈はないとされているため」(監査・保証実務委員会実務指針第85号(最終改正2019年6月27日)第25項)、監査証明の対象外である旨の注記が行えない。従って、仮に会社法の開示書類において、プロフォーマ情報の開示が必要と判断される場合には、会社法監査の制約との関係から、連結計算書類でなく、事業報告に記載することが適当となることに留意する。

(4) 企業結合が後発事象となる場合の注記

株式の取得による子会社化が決算日後に完了した場合や、決算日後に主要な条件が合意された場合には、重要な後発事象に該当し、上述7.(1)②の各項目について注記を行う(企業結合基準第55項)。ただし、以下については後発事象において注記不要とされている。

- 財務諸表に含まれている被取得企業の業績の期間

- 取得原価の配分が完了していない場合は、その旨及びその理由

- 比較損益情報(上述7.(2))

8.おわりに

以上第3回では経理財務PMIにおける取得の会計処理について解説したが、引き続き経理財務PMIを成功させるためには、継続的な開示対応のための子会社からの情報収集、そのためのプロセスの整備構築が必要となる。第4回目以降は、以下のテーマについて詳細な検討を行うことを予定している。

- 第4回:「経理財務PMI-継続開示対応」

- 第5回:「経理財務PMI-プロセス」

以上

*1 ただし当該将来減算一時差異について繰延税金資産を計上するのは、予測可能な将来の期間に子会社株式の売却を行う意思決定等がなされている場合など一定の要件を満たす場合に限定される(税効果適用指針第22項)。

*2 条件付取得対価において、対価の一部が返還される場合の処理が基準上明示されていなかったが、平成31年改正企業結合基準においてその扱いが基準上も明確にされた。

*3 原則として連結財務諸表及び個別財務諸表においてそれぞれ記載することが求められるが、連結財務諸表において同一の内容が記載される場合には、個別財務諸表において記載を省略することができる(財務諸表規則第8条の17第5項)。

*4 四半期開示書類においては、比較損益情報の開示は求められていない。

*5 損益情報については、例えば、営業損益、経常損益、税金等調整前純損益、当期純損益及び1株当たり当期純損益などであり、実務的に算定可能な項目を開示する(企業結合基準適用指針309項)。