第28回 企業価値とのれん(その8) ブックマークが追加されました

ナレッジ

第28回 企業価値とのれん(その8)

月刊誌『会計情報』2022年9月号

国際会計基準(IFRS)―つくり手の狙いと監査

前国際会計基準審議会(IASB)理事 鶯地隆継

Winner takes it all

ABBAが1980年に公表した楽曲で、Winner takes it all というタイトルがある。直訳すれば勝者が全てを手に入れるという意味である。楽曲は恋愛における勝者と敗者の世界を描いたものだが、Winner takes it all はビジネスの世界にも当てはまる。ビジネスの世界では弱肉強食は当たり前であり、より資本力・資金力のある企業がそうでない企業よりも優位に立ち、いったん優位に立つと、その優位性を更に活かして市場を独占したり、自社に有利なビジネスモデルを確立したりすることができる。このような傾向は、M&Aが盛んになると、さらに加速される。

M&Aの勝敗はどちらがより高い金額をオファーできるかによって決まる。当然資金力のある方が有利なのだが、それだけではない。いくら資金力があっても、買収後の採算が合わないような高額な買収価格はオファーできない。そして、のれんの会計処理がその判断に大きな影響を与える可能性がある。日本基準のようにのれんを償却する場合と、IFRS・US-GAAP のように償却を行わない場合とでは、買収後の損益の見通しについて歴然とした差が生じる。買収の成否にかかわらず、M&Aをすれば、ほぼ必ずのれん償却負担が発生する日本基準を適用している企業では、買収後数年間に亘り純損益が赤字となるリスクもあり、経営者はそのことを考慮に入れざるを得ない。一方で、少なくとも当面の間は損益的な負担がないIFRS・US-GAAPを適用している企業では、そのような要素がない分だけ、高値でのオファーが可能になる。このような基準の相違によるイーコール・プレイングフィールドの問題については、すでにこのシリーズの第25回で触れていれるので、重複を避けるが、ここで指摘したいのは、現行のIFRSの中においても Winner takes it all を助長しかねない構造的な欠陥があることについてである。

指摘された構造的欠陥

2020年3月にIASBが公表したディスカッションペーパー「企業結合 ― 開示、のれんおよび減損」(以下DP)において、のれんの減損が、のれん以外の資産や資金生成単位のヘッドルームによって覆い隠されている(シールディングされている)点が指摘された。のれんの減損テストは、のれんだけを単独で取り出して測定できないので、どうしても他の資産や資金生成単位とセットでの測定となる。ところが、他の資産や資金生成単位にはそれぞれに回収可能額が簿価を上回る含み益(ヘッドルーム)がある場合がある。そのため、のれんの減損損失は、そのヘッドルームと相殺され顕在化しない場合があり、これをシールディング効果と呼んで、構造的な欠陥であるとDPは指摘した。

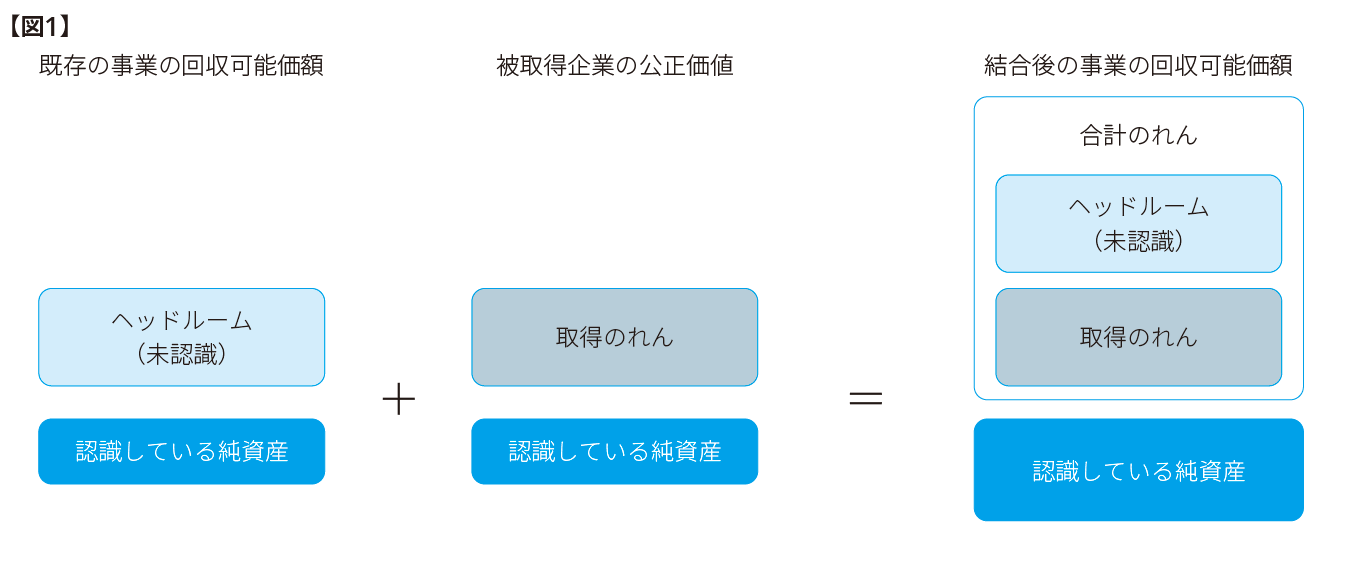

シールディング効果を図で示したものが図1と図2(DPの図3.1を参考に筆者が作成)である。まず、図1においては、企業が企業買収を行った取得日における状況を表している。

図1において、左側に既存の事業の回収可能価額が示されている。ここでは既存の事業で財務諸表に既に認識されている純資産額に加えて未認識のヘッドルームが存在することが示されている。中央には被取得企業の公正価値が示されている。ここでは取得企業において認識している純資産に加えて、買収価額に上乗せされる取得のれんが示されている。前提として、買収価額は公正価値である。この二つを結合させたのが右側に示した、結合後の事業の回収可能価額である。認識している純資産の長方形が大きくなっているのは、既存の事業の純資産と被取得企業の純資産を加えたからである。その上で、既存の事業のヘッドルームと、取得のれんを加えたものが合計のれんとなっており、その総合計が結合後の回収可能価額となる。

ここでのポイントは、結合後の事業の回収可能価額には、既存の事業の資産に付随していた未認識のヘッドルームが含まれているということである。すなわち、取得のれんそのものは単独では評価できないので、既存の事業の資産と合わせて回収可能価額が測定されることが多いが、既存の事業の資産は企業結合時に公正価値で評価されずに、それまでの簿価を引き継いでいるので、ほぼ必ず簿価と公正価値との差額がある。その差額は、当然、プラスの場合もあるが、マイナスの場合もある。ただ、マイナスの場合で数値に重要性があれば、それは既に減損会計処理がなされているはずなので、通常の場合はプラスの差額となる。このプラスの差額がヘッドルームであり、このヘッドルームがある以上、実際には合計のれんが取得時よりも減価していたとしても、それはすぐに認識されずに、未認識のヘッドルームの中で吸収されて、実際の減損損失として損益認識されない場合がある。これがシールディング効果である。

図2は、取得してから後の期間に、取得のれんの実質的な減損があった場合の実態と、IAS第36号での扱いとの相違を示したものである。左側は統合後の事業の簿価である。取得後に取得のれん(たとえばシナジー効果など)の価値が減損していることを示したものが、中央の結合後事業の回収可能価額である。シナジー効果などの減損により、合計の回収可能価額が減額し、合計のれんは減少しているが、もともとの既存の事業にあったヘッドルームの価値は変わっていない。この図では取得のれんの図の大きさを小さくしている。これが実態であるとする。

ところが、現行のIAS第36号では、未認識のヘッドルームがある場合は、その未認識のヘッドルームが無くなってしまうまでは、取得のれんが減損されることはない。図2の右側を見ると未認識ヘッドルームが取得のれんに代わって小さく示されている。本来取得のれんの減損が認識されるべきところを、未認識のヘッドルームがそれを吸収してしまっている。これがDPによって指摘された構造的な欠陥である。

構造的欠陥がもたらす影響

DPでは分析がなられておらず、実証的に検証されている訳ではないが、このIAS第36号の構造的欠陥は企業行動に大きな影響を与えている可能性がある。というのも、このようなIAS第36号の減損会計の構造では、既存事業に大きなヘッドルームを持っている企業ののれん減損リスクが著しく低くなるからである。このようなメカニズムが現行のIAS 第36号に埋め込まれていると、現行の事業で成功している企業は、既存の資産のヘッドルームが大きくなっているはずなので、あらたなM&Aを行う際に、高値でオファーをしても将来の減損をあまり心配しなくても良い。すなわち、含み資産があれば、いくらでも高値で企業買収ができるということになる。

一方で、既存のビジネスが必ずしも順調に進んでいない企業は、既存の資産のヘッドルームは縮小しているので、あらたなM&Aを行うと、早い段階で減損損失の認識が必要になる可能性がある。したがいあまり高価な買い物は出来ない。このように、現行のIAS第36号には、勝ち組になればますます有利にビジネスが進められ、負け組になると逆転のチャンスが制限されるというメカニズムがビルトインされているのである。しかし、勝ち組一人勝ちの仕組みも、いったんビジネスが逆回転しはじめると、逆に働くのでその影響も大きい。そういえば、ABBAのWinner takes it all の歌詞の中には、rules must be obeyed (規則は守られなくてはならない)とフレーズがあった。

以 上

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。