企業会計基準公開草案第73号「リースに関する会計基準(案)」等の概要(第1回) ブックマークが追加されました

ナレッジ

企業会計基準公開草案第73号「リースに関する会計基準(案)」等の概要(第1回)

月刊誌『会計情報』2023年6月号

公認会計士 神谷 陽一

1. はじめに

企業会計基準委員会(以下「ASBJ」という)は、本年5月2日に以下の公開草案及び関連する他の会計基準等の公開草案を公表した1。コメント期限は本年8月4日である。

- 企業会計基準公開草案第73号「リースに関する会計基準(案)」(以下「会計基準案」という)

- 企業会計基準適用指針公開草案第73号「リースに関する会計基準の適用指針(案)」(以下「適用指針案」、また、両者をまとめて以下「会計基準等案」という)

また、会計基準等案の公表と同日に、日本公認会計士協会(以下「JICPA」という)より会計基準等案の影響を受ける実務指針等の改正案等が公表されている2。

会計基準等案では、原則として、借手のすべてのリースについて資産及び負債を計上する等の変更が提案されている。

本稿では、会計基準等案の概要を2回に分けて説明する。

第1回 |

第2回 |

|

|

本稿における「基準〇項」、「指針〇項」の記載は、特段の断りがない限り、それぞれ会計基準案と適用指針案の項番号を示している。

(1) 会計基準等案の公表の背景

2016年1月に、国際会計基準審議会(IASB)は、IFRS第16号「リース」(以下「IFRS第16号」という)を公表した。また、同年2月に、米国財務会計基準審議会(FASB)は、Topic 842「リース」(以下「Topic 842」という)を公表した。これらの会計基準では、借手の会計処理に関して、主に費用配分の方法は異なるものの、原資産の引渡しにより借手に支配が移転した使用権部分に係る資産(使用権資産)と当該移転に伴う負債(リース負債)を計上する使用権モデルにより、これまでのオペレーティング・リースを含むすべてのリースについて資産及び負債を計上する(オンバランス)こととしている。

このようなIFRS第16号及びTopic 842の公表により、現行の日本基準とは特に負債の認識において違いが生じることとなり、国際的な比較において議論となる可能性があった。

そこで、ASBJは、2019年3月に、それまでの検討を踏まえて、借手のすべてのリースについて資産及び負債を計上する会計基準の開発に着手することを決定した。

(2) 会計基準等案の基本的な方針

借手のすべてのリースについて資産及び負債を計上する会計基準の開発にあたって、ASBJが定めた基本的な方針の主なものは次のとおりである。

(借手)

① 借手の費用配分の方法

IFRS第16号と同様に、すべてのリースを金融の提供として捉えて、使用権資産に係る減価償却費及びリース負債に係る利息相当額を計上する単一の会計処理モデルによる。

② IFRS第16号と整合性を図る程度

IFRS第16号のすべての定めを取り入れるのではなく、主要な定めの内容のみを取り入れることにより、簡素で利便性が高く、かつ、IFRSを任意適用して連結財務諸表を作成している企業(IFRS任意適用企業)がIFRS第16号の定めを個別財務諸表に用いても、基本的に修正が不要となる会計基準とする。

その上で、国際的な比較可能性を大きく損なわせない範囲で代替的な取扱いを定める、又は、経過的な措置を定める等、実務に配慮した方策を検討する。

(貸手)

貸手の会計処理については、IFRS第16号及びTopic 842共に抜本的な変更は行われていないため、次の点を除き、基本的に、現行の会計基準の定めを維持する。

(1) 企業会計基準第29号「収益認識に関する会計基準」(以下「収益認識会計基準」という)との整合性を図る点

(2) リースの定義及びリースの識別

(3) 今後のスケジュール

会計基準等案に対するコメント期限(本年8月4日)の終了後、関係者からのフィードバック等に対する検討がASBJにより行われた後、新しい会計基準等が最終公表される予定である。

会計基準等案では、新しい会計基準等はその公表から2年程度経過した日以後開始する連結会計年度及び事業年度の期首から適用されること及び早期適用は認められることが提案されている(基準56項)。

2. 適用範囲及び用語の定義

会計基準等案は、リースに関する会計処理及び開示に適用する。但し、以下に該当する場合を除く(基準3項)。

他の会計基準等が適用されるもの |

|

会計基準等案を適用しないことを選択したもの |

|

会計基準等案では、IFRS第16号における借手に関する用語の定義のうち、会計基準等案に関連のあるものを一部は簡素化の上で用語の定義に含めている。また、貸手に関する用語の定義については、現行基準における定義を基本的に踏襲している。

定義された用語については、次のように分類できると考えられる。

会計基準案における定義 |

適用指針案における定義 |

|

IFRS第16号の定義が参照されている用語 |

(リースの定義、識別) 契約、リース、借手、貸手、原資産 (借手の会計処理) 使用権資産、借手のリース期間、リース開始日、借手のリース料、借手の固定リース料、借手の変動リース料、残価保証、リースの契約条件の変更 |

(リースの定義、識別) 使用期間 (借手の会計処理) 短期リース、リースの契約条件の変更の発効日 (その他) セール・アンド・リースバック取引、サブリース取引 |

わが国固有の事実関係に関して追加された用語 |

該当なし |

(借地権関係) 借地権、借地権者、借地権設定者、旧借地権、普通借地権、定期借地権、借地権の設定に係る権利金等 |

現行基準から基本的に踏襲されている用語 |

(貸手の会計処理) ファイナンス・リース、所有権移転ファイナンス・リース、所有権移転外ファイナンス・リース、オペレーティング・リース、貸手のリース期間、貸手のリース料 |

該当なし |

3. リースの定義及び識別

会計基準等案では、リースの定義及びリースの識別の定めについて、基本的にIFRS第16号の定めと整合させて、借手と貸手の双方に適用することとしている。リースの識別においては、契約を識別した上で、当該契約がリースを含むか否かの検討を行う。

(1) 契約の識別

契約は、「法的な強制力のある権利及び義務を生じさせる複数の当事者間における取決め」であり、書面、口頭、取引慣行等が含まれる(基準4項)。この定義は、収益認識会計基準の5項及び20項における記載と同様である。

(2) リースの識別

リースは、「原資産を使用する権利を一定期間にわたり対価と交換に移転する契約又は契約の一部分」と定義されている(基準5項)。

契約の締結時に、契約の当事者は、当該契約がリースを含むか否かを判断する(基準23項)。

契約が特定された資産の使用を支配する権利を一定期間にわたり対価と交換に移転する場合、当該契約はリースを含む(基準24項)。

特定された資産の使用期間全体を通じて、次の(1)及び(2)のいずれも満たす場合、当該契約の一方の当事者(「サプライヤー」)から当該契約の他方の当事者(「顧客」)に、当該資産の使用を支配する権利が移転している(指針5項)。

(1) 顧客が、特定された資産の使用から生じる経済的利益のほとんどすべてを享受する権利を有している。

(2) 顧客が、特定された資産の使用を指図する権利を有している。

要件 |

主な検討項目 |

|---|---|

特定された資産 |

|

使用を支配する権利の移転 |

-----------------------------------------------

|

実務上、多くのケースでは契約がリースを含むか否かの判断に困難はないと想定されるが、特定のケースでは上記の検討項目について慎重な対応が必要となる可能性がある。

① 特定された資産

(資産が特定される場合)

資産は、通常は契約に明記されることにより特定される(指針6項)。

(実質的な代替権)

資産が契約に明記されていても、サプライヤーが当該資産を代替する実質的な権利を有している場合には、顧客は特定された資産の使用を支配する権利を有していない(指針6項)。

サプライヤーは、次の両方を満たす場合に、資産を代替する実質的な権利を有する。

(1) サプライヤーが使用期間全体を通じて当該資産を他の資産に代替する実質上の能力を有している。 |

(2) サプライヤーにおいて、当該資産を他の資産に代替することからもたらされる経済的利益が、代替することから生じるコストを上回ると見込まれるため、当該資産を代替する権利の行使によりサプライヤーが経済的利益を享受する。 |

(1)に該当するケースとしては、例えば、サプライヤーは資産を代替する一方的な権利を有すると契約条件において定められており、かつ、サプライヤーが代替資産を容易に利用可能であるか又は合理的な期間内に調達できる場合が考えられる。

(2)に該当するケースとしては、適用指針案の設例において次のような事実関係が例示されている。

設例2-1 |

サプライヤーは、どの鉄道車両を使用するかを決定することで自己の業務の効率化を図っており、他の鉄道車両に代替することからもたらされる経済的利益が代替することから生じるコストを上回るように決定する。 |

設例3-1 |

サプライヤーは、空港内の搭乗エリアにおける区画の顧客への割当てを変更することで、当該区画を最も有効に利用することによって経済的利益を得る一方で、当該変更に関して自己が負担するコストは限定的である。 |

(資産の稼働能力の一部)

特定された資産は、一般的には、一機の機械や一区画の不動産のように、物理的に別個のものである。

但し、顧客がある資産の稼働能力の一部を使用できる場合であっても、そのような稼働能力部分が当該資産の稼働能力のほとんどすべてである場合には、特定された資産が存在すると判断される可能性がある(指針7項)。これには、例えば、顧客が貯蔵タンクの容量の99.9%まで、ガスを貯蔵して使用する権利を有している場合が該当する(適用指針案の設例4-2参照)。

② 使用から生じる経済的利益のほとんどすべて

顧客が、特定された資産の使用から生じる経済的利益のほとんどすべてを享受する権利を有している場合として、適用指針案の設例では、次のような事実関係が例示されている。

設例2-2 |

顧客は、使用期間全体を通じて鉄道車両を独占的に使用することができる。 |

設例3-2 |

顧客は、使用期間全体を通じて不動産物件の中の特定の小売区画を独占的に使用することができる。 |

設例5-2 |

顧客は、使用期間全体を通じてサーバーを自己のために使用することができる。 |

設例6-2及び6-3 |

顧客は、使用期間全体を通じて発電所又は太陽光ファームが産出する電力のすべてを得る権利を有している。 |

③ 使用を指図する権利

顧客が使用期間全体を通じて特定された資産の使用を指図する権利を有しているのは、次のいずれかの場合である(指針8項)。この判断を行う際には、使用から得られる経済的利益に影響を与える資産の使用方法に係る意思決定権を考慮する。

(1) 顧客が使用期間全体を通じて使用から得られる経済的利益に影響を与える資産の使用方法を指図する権利を有している。 |

(2) 使用から得られる経済的利益に影響を与える資産の使用方法に係る決定が事前になされており、かつ、次の①又は②のいずれかである。 ① 使用期間全体を通じて顧客のみが、資産を稼働する権利を有している又は第三者に指図することにより資産を稼働させる権利を有している。 ② 顧客が使用期間全体を通じた資産の使用方法を事前に決定するように、資産を設計している。 |

顧客が特定された資産の使用を指図する権利を有している場合として、適用指針案の設例では、次のような事実関係が例示されている。

設例5-2 |

顧客は、使用期間全体を通じて、サーバーについて自らの事業においてどのように使用するかや、どのデータを保管するかを決定する権利を有している。 |

設例6-2 |

顧客は、使用期間全体を通じて、発電所が産出する電力の量及び時期を決定する権利を有している。 |

設例6-3 |

太陽光ファームの使用方法(電力を産出するかどうか、いつ、どのくらい産出するか)に係る決定は、事前になされており、かつ、使用期間全体を通じた使用方法を事前に決定するように顧客は当該太陽光ファームを設計している。 |

4. 借手の会計処理

(1) 基本的な考え方

会計基準等案では、借手の原則的な会計処理として、資産と負債の認識と費用配分の方法をIFRS第16号と同様に次のとおりとしている(基準BC34項)。

資産と負債の認識の方法 |

すべてのリースについて、原資産を使用する権利を表す資産(使用権資産)と関連する負債(リース負債)を認識する。 |

費用配分の方法 |

すべてのリースについて、貸手から借手へ金融が提供されていると捉えて、使用権資産に係る減価償却費及びリース負債に係る金利費用を別個に認識する「単一の会計処理モデル」とする。 |

(2) リースを構成する部分とリースを構成しない部分への契約における対価の配分

契約がリースを含むと判断された場合は、契約全体が単一のリースであるケースと、契約の中にリースを構成する部分とリースを構成しない部分の双方が含まれるケースに大別される。後者としては、例えば、自動車のリース契約の中にメンテナンス・サービス等の役務提供サービスが含まれる場合がある。

現行基準は、典型的なリース、すなわち役務提供相当額のリース料に占める割合が低いものを対象としていた。これに対して、会計基準等案では、役務提供相当額のリース料に占める割合にかかわらず、リースを含む契約におけるリースを適用範囲としている。その結果、役務提供等が含まれる契約がリースを含むと判断されるケースが増加する可能性がある。

会計基準等案では契約がリースを含む場合、借手及び貸手ともに、原則として次のように取り扱うこととしている。この取扱いは、IFRS第16号と整合的である。

- リースを含む契約の対価の金額について、リースを構成する部分とリースを構成しない部分に配分する(基準26項)

- 上記の結果、リースを構成する部分について会計基準等案を適用し、リースを構成しない部分について該当する他の会計基準等を適用して会計処理を行う(指針10項、12項)

借手の場合、契約における対価の金額の配分は、リースを構成する部分とリースを構成しない部分それぞれの独立価格の比率に基づいて行われる。また、契約における対価の中に、借手に財又はサービスを移転しない活動及びコストについて借手が支払う金額が含まれる場合、当該金額を契約における対価の一部としてリースを構成する部分とリースを構成しない部分とに配分する(指針11項、数値例については適用指針案の設例7を参照)。

それぞれの独立価格は、貸手又は類似のサプライヤーが当該構成部分又は類似の構成部分について企業に個々に請求するであろう価格に基づいて算定する。借手においてこれらの独立価格が明らかでない場合、借手は、観察可能な情報を最大限に利用して、独立価格を合理的な方法で見積る(指針BC16項)。

「借手に財又はサービスを移転しない活動及びコスト」は、IFRS第16号に記述されている用語であり、固定資産税及び保険料の他、例えば、契約締結のために貸手に生じる事務コストの借手への請求等が含まれる。指針BC14項は、これは、現行基準における「維持管理費用相当額」と一部において考え方が異なるが、両者の範囲は一致することが多いと考えられる、と記述している。

(容認される簡便法)

借手は、リースを構成する部分とリースを構成しない部分を分けずに、両者をまとめてリースを構成する部分として会計処理することを選択できる。この選択は、対応する原資産を自ら所有していたと仮定した場合に貸借対照表において表示するであろう科目ごとに行う(基準27項)。

以上の契約における対価の配分の借手の取扱いは、容認される簡便法を含め、基本的にIFRS第16号と整合的であると考えられる。

(3) 短期リース、少額リースに関する認識の例外

以下のリースについては、リース負債と使用権資産を認識せず、借手のリース料を借手のリース期間にわたって原則として定額法により費用処理することができる(指針18項、20項)。

内容 |

説明 |

|

|---|---|---|

短期リース |

リース開始日において、借手のリース期間が12カ月以内であるリース(指針4項(2)) |

対応する原資産を自ら所有していたと仮定した場合に貸借対照表において表示するであろう科目ごとに適用するか否かを選択する。 |

少額リース |

(1) 重要性が乏しい減価償却資産について、購入時に費用処理する方法が採用されている場合で、借手のリース料が当該基準額以下のリース ------------------- (2) 次の①又は②を満たすリース ① 企業の事業内容に照らして重要性の乏しいリースで、リース契約1件当たりの借手のリース料が300万円以下のリース ② 原資産の価値が新品時におよそ5千米ドル以下 のリース |

(1)と(2)①は、現行基準における取扱いを踏襲している。 (2)については、①と②のいずれかの適用を選択する。 (2)②を適用する場合、リース1件ごとに、この方法を適用するか否かを選択できる。 |

(4) リース負債と使用権資産の当初認識

借手は、リース開始日に、リース負債と使用権資産を次のように当初測定して計上する(基準31項、32項)。

リース負債 |

リース開始日において未払である借手のリース料から利息相当額の合理的な見積額を控除し、現在価値により算定した金額 |

使用権資産 |

リース負債の計上額に、以下の金額を加算した金額

|

リース負債と使用権資産の当初認識に至るまでのステップは次のとおりである。

① 借手のリース期間の決定

② 借手のリース料の決定

③ 割引率の決定

④ リース負債の当初測定

⑤ 使用権資産の当初測定

① 借手のリース期間

会計基準等案では、借手のリース期間は、借手が原資産を使用する権利を有する解約不能期間に、次の(1)及び(2)の両方を加えた期間と定義されている(基準14項)。

(1) 借手が行使することが合理的に確実であるリースの延長オプションの対象期間

(2) 借手が行使しないことが合理的に確実であるリースの解約オプションの対象期間

これは、IFRS第16号における定めと同様である。

(経済的インセンティブ)

借手のリース期間は、経営者の意図や見込みのみに基づく年数ではない。借手による延長オプション等の行使可能性の判定においては、経済的インセンティブを生じさせる次のような要因を考慮する(指針15項)。

(1) 延長又は解約オプションの対象期間に係る契約条件(リース料、違約金、残価保証、購入オプションなど)

(2) 大幅な賃借設備の改良の有無

(3) リースの解約に関連して生じるコスト

(4) 企業の事業内容に照らした原資産の重要性

(5) 延長又は解約オプションの行使条件

また、延長オプション等の行使可能性の検討にあたって考慮される事項について、適用指針案の結論の背景では、IFRS第16号の定めを参考に次のように説明されている。

考慮事項 |

説明 |

|---|---|

解約不能期間の長さと延長オプション等の行使可能性の一般的な関係(指針BC24項) |

借手のリース期間終了後に代替資産を調達するためには一定のコストを要することを踏まえると、一般的に次のように考えられる。

|

対象資産の使用に関する借手の過去の慣行及び経済的理由(指針BC26項) |

延長オプション等の行使可能性の判断は、諸要因(指針15項参照)を総合的に勘案して判断する。 一概に過去の慣行等に重きを置いて行使可能性を判断することを要求するものではなく、将来の見積りに焦点を当てる必要がある。 |

(普通借地契約等に関する設例)

ASBJにおける審議過程では、わが国の普通借地契約及び普通借家契約についてIFRS第16号と同様に借手のリース期間を判断することに対して、実務上の困難性を指摘する意見が示されていた。これに対応して、会計基準等案では、実務上の判断に資するために、次の設例が示されている。

設例8 |

普通借地契約及び普通借家契約における借手のリース期間 |

設例8-1 |

普通借家契約(延長オプションを含むか否かの判断) |

設例8-2 |

普通借地契約(建物の物理的使用可能期間を借手のリース期間とする場合) |

設例8-3 |

普通借家契約(延長オプションを行使することが合理的に確実とはいえない場合) |

設例8-4 |

普通借地契約(建物の物理的使用可能期間より短い期間を借手のリース期間とする場合) |

設例8-5 |

普通借家契約(延長オプションを行使することが合理的に確実である場合) |

これらの設例は、借手のリース期間を判断する際の思考プロセスを示すことに重点を置いており、事実及び状況によって判断は異なり得ることが示されている。

(再リースの取扱い)

再リースは、わが国固有の商習慣であり、その一般的な特徴として、再リースに関する条項が当初の契約において明示されており、経済的耐用年数を考慮した解約不能期間経過後において、当初の月額リース料程度の年間リース料により行われる1年間のリースであることが挙げられる(指針BC70項)。

再リースが借手の延長オプションを構成する場合、借手のリース期間の決定及び変更において次のように取扱われる。このうち、下線部分については、現行基準の取扱いが踏襲されている。

リース開始日 |

リース期間中に、借手のリース期間に変更があった場合 |

|

借手が再リースすることが合理的に確実である場合、再リース期間を借手のリース期間に含める(基準29項)。 |

→ |

リース負債と使用権資産の計上額を見直す(基準38項から40項、指針43項)。 |

上記以外の場合、再リース期間を借手のリース期間に含めない(基準29項)。 |

→ |

原則として、上記と同様に取扱う。 但し、再リースを当初のリースとは独立したリースとして会計処理することができる(指針49項)。 |

② 借手のリース料

借手のリース料は、IFRS第16号の定めと同様に、借手が借手のリース期間中に原資産を使用する権利に対して行う貸手に対する支払であり、次の(1)から(5)の支払で構成される(基準17項)。

(1) 借手の固定リース料

(2) 指数又はレートに応じて決まる借手の変動リース料

(3) 残価保証に係る借手による支払見込額

(4) 借手が行使することが合理的に確実である購入オプションの行使価額

(5) リースの解約に対する違約金の借手による支払額(借手のリース期間に借手による解約オプションの行使を反映している場合)

項目 |

説明 |

|---|---|

借手の固定リース料(基準BC38項) |

形式上は一定の指標に連動して変動する可能性があるが実質的には支払が不可避である、又は、変動可能性が解消されて支払額が固定化されるものは、借手の固定リース料と同様に扱う(例えば、リース開始日においては原資産の使用に連動するが、リース開始日後のある時点で変動可能性が解消され、残りのリース期間について支払が固定化されるようなリース料)。 |

指数又はレートに応じて決まる借手の変動リース料(基準BC36項、指針21項、22項) |

消費者物価指数の変動に連動した支払等をいう。 市場における賃貸料の変動を反映するように当事者間の協議をもって見直されることが契約条件で定められているリース料が含まれる。 リース開始日における借手のリース料の算定上、原則として、借手のリース期間にわたり同日現在の指数又はレートを用いる(数値例については適用指針案の設例13参照)。 また、あわせて以下の例外的取扱いを参照のこと。 |

残価保証に係る借手による支払見込額 |

残価保証について借手が支払うと見込む金額である。 この点は、残価保証額を含めるとしていた現行基準から変更されている。 |

借手が行使することが合理的に確実である購入オプションの行使価額 |

購入オプションについては、借手のリース期間の決定における延長オプション等と同様に、その行使が合理的に確実である場合に行使価額を借手のリース料に含める。 この点は、現行基準において割安購入選択権が付与されている場合に行使価額を含めるとしていたことからの変更となっている。 |

(借手のリース料に含まれない変動リース料の取扱い)

借手の業績や原資産の使用に連動して支払額が変動するリース料等は借手のリース料に含まれず(基準BC37項)、したがって、借手のリース負債の計上額に含められない。このような借手の変動リース料については、その発生時に損益に計上される(指針48項)。

(指数又はレートに応じて決まる借手の変動リース料に関する例外的取扱い)

借手は、対象の指数又はレートの将来の変動を合理的な根拠をもって見積ることができる場合、その見積られた指数又はレートに基づき借手のリース料及びリース負債を算定することを選択できる。この選択は、リースごとにリース開始日に行う(指針23項)。

この例外的取扱いは、IFRS第16号には置かれていない。ASBJにおける審議の過程では、一部のリースでは原資産の経年劣化により、対象の指数又はレートがリース開始日以降に低下するため、リース期間にわたりリース開始日現在の指数又はレートを用いて算定を行うと、リース負債が過大になるとの意見が聞かれた。このような意見等を踏まえ、会計基準等案では合理的な根拠をもって指数又はレートの将来の変動を見積ることができることを条件に、以上の例外的取扱いを認めている。

また、リース開始日にこの例外的取扱いを選択した場合、同日以降、決算日ごとに参照する指数又はレートの将来の変動を見積り、当該見積られた指数又はレートに基づきリース料及びリース負債を修正し、リース負債の修正額に相当する金額を使用権資産に加減する(指針46項)。

③ 現在価値の算定に用いる割引率

借手がリース負債の現在価値の算定のために用いる割引率は、次のとおりである(指針34項)。

(1) 貸手の計算利子率を知り得る場合、当該利率による。

(2) 貸手の計算利子率を知り得ない場合、借手の追加借入に適用されると合理的に見積られる利率による。

貸手の計算利子率は、貸手のリース料の現在価値と貸手のリース期間終了時に見積られる残存価額で残価保証額以外の額の現在価値の合計額が、当該原資産の現金購入価額又は借手に対する現金販売価額と等しくなるような利率である(指針62項)。

④ リース負債の当初測定

(原則的取扱い)

リース負債は、現行基準及びIFRS第16号の定めと同様に、リース開始日において未払である借手のリース料から利息相当額の合理的な見積額を控除し、現在価値により当初測定される(基準32項)。

(例外的取扱い)

但し、使用権資産総額に重要性が乏しいと認められる場合、次のいずれかの方法が認められる(指針37項)。

(1) 借手のリース料から利息相当額の合理的な見積額を控除しない方法(利子込み法) この場合、使用権資産及びリース負債は、借手のリース料をもって計上され、借手のリース期間にわたり支払利息は計上されず、減価償却費のみ計上される。 |

(2) 利息相当額の総額を借手のリース期間中の各期に定額で配分する方法(定額法) |

使用権資産総額に重要性が乏しいと認められる場合とは、以下の比率が10パーセント未満である場合をいう(指針38項)。

この例外的取扱いは、IFRS第16号では定められていない。しかし、現行基準において実務の追加的な負担を軽減することを目的として導入され、既に浸透していることから、会計基準等案においても踏襲されている。

⑤ 使用権資産の当初測定

使用権資産は、リース負債の計上額に、次の項目を加算して当初測定される(基準31項)。

- リース開始日までに支払った借手のリース料

- 付随費用

現行基準における貸手の購入価額又は借手の見積現金購入価額と比較を行う方法は踏襲せず、IFRS第16号と整合的に、借手のリース料の現在価値を基礎として使用権資産の計上額を算定することとしている。

また、以下の項目についても使用権資産の当初測定に含められる。

- 借地権の設定に係る権利金等(指針24項)

- 資産除去債務相当額(指針25項)

- 建設協力金等の差入預託保証金(指針26項から32項)

(借地権等の設定に係る権利金等)

借地権の設定に係る権利金等は、借地権の設定において借地権者である借手が借地権設定者である貸手に支払った権利金等をいう(指針4項(9))。

(資産除去債務相当額)

企業会計基準第18号「資産除去債務に関する会計基準」の7項に従い、資産除去債務を負債として計上する場合の関連する有形固定資産が使用権資産であるとき、当該負債の計上額と同額が使用権資産の帳簿価額に加算される(指針25項)。

(建設協力金等の差入預託保証金)

現行基準において、建設協力金等の差入預託保証金の会計処理は、JICPA会計制度委員会報告第14号「金融商品会計に関する実務指針」に定められていた。この定めについては、所定の変更を行った上で、その記載箇所を会計基準等案へ移している。

会計基準等案の取扱い |

|

|---|---|

将来返還されない差入預託保証金(敷金を含む) |

|

将来返還される差入預託保証金(敷金を除く) |

|

将来返還される差入敷金 |

|

(※)その影響額に重要性がない場合、企業会計基準第10号「金融商品に関する会計基準」における債権に準じて会計処理することができる(指針28項)。

(5) リース負債と使用権資産の事後測定

リース開始日後、借手のリース期間にわたり、リース負債と使用権資産に対して次のような会計処理が行われる。

リース負債 |

使用権資産 |

|

|---|---|---|

リース期間中、毎期行われる会計処理 |

|

|

リース負債の計上額の見直し時における会計処理 |

|

|

その他の会計処理 |

該当なし |

|

① リース負債に関する利息相当額の配分

リース負債は、原則として利息法により、すなわち、その未返済元本残高に一定の利率を乗じた利息相当額を各期に配分して事後測定される(指針36項)。

但し、例外的取扱いとして、一定の条件を満たす場合、利息相当額の取扱いについて次の方法が認められる(本稿の「4.(4)④リース負債の当初測定」を参照)。

- リース負債の当初測定時に控除せず、各期に配分しない方法(利子込み法)

- リース負債の当初測定時に控除した上で、各期に定額で配分する方法(定額法)

② 使用権資産の減価償却

使用権資産の減価償却は、リースの契約に含まれる諸条件に応じて、次のように行う(基準35項、36項)。

原資産の所有権が借手に移転すると認められるリース |

|

上記以外のリース |

|

会計基準等案では、使用権資産の償却について、基本的に現行基準におけるファイナンス・リースに関するリース資産の償却と同様の会計処理を踏襲している。

会計基準等案では、残価保証に関して借手のリース料に含まれる金額について、残価保証額から借手による支払見込額へ変更された(本稿の「4.(4)②借手のリース料」を参照)。そのため、残価保証がある場合に残価保証額を残存価額として減価償却するという現行基準の取扱いは廃止されている。

原資産の所有権が借手に移転すると認められるリースとは次のいずれかに該当するものである(指針40項)。

(1)契約上、契約に定められた期間(以下「契約期間」という)終了後又は契約期間の中途で、原資産の所有権が借手に移転することとされているリース

(2)契約期間終了後又は契約期間の中途で、借手による購入オプションの行使が合理的に確実であるリース

(3)原資産が、借手の用途等に合わせて特別の仕様により製作又は建設されたものであって、当該原資産の返還後、貸手が第三者に再びリース又は売却することが困難であるため、その使用可能期間を通じて借手によってのみ使用されることが明らかなリース

これは、現行基準における所有権移転ファイナンス・リースに該当するか否かの定めを踏襲しているが、(2)については、行使が確実に予想される割安購入選択権という現行基準の定めから、行使が合理的に確実である購入オプションへと変更されている。

(借地権の設定に係る権利金等に関する減価償却)

借地権の設定に係る権利金等は、原則として使用権資産の取得価額に含め、借手のリース期間を耐用年数として減価償却される(指針24項前段)。

但し、旧借地権又は普通借地権の設定に係る権利金等については、次の場合、減価償却をしないことが認められる(指針24項但し書き)。

- 現行基準において償却していなかった場合

- 会計基準等案の適用初年度の期首にこれらの権利金等が計上されていない場合

③ リース負債の計上額の見直し

現行基準は、次の事象が生じた場合のリース負債等の取扱いを定めていなかった。会計基準等案は、これらの取扱いを明確化するため、IFRS第16号における定めを一部簡素化の上で取り入れている。

- リースの契約条件の変更が生じた場合(指針41項、42項)

- リースの契約条件の変更を伴わない借手のリース料の変更が生じた場合(指針43項から46項)

(a). 契約条件の変更によるリース負債の計上額の見直し

「リースの契約条件の変更」とは、リースの当初の契約条件の一部ではなかったリースの範囲又はリースの対価の変更(例えば、1つ以上の原資産を追加若しくは解約することによる原資産を使用する権利の追加若しくは解約、又は、契約期間の延長若しくは短縮)をいう(基準22項)。

(独立したリースに該当するか否かの判定)

借手は、リースの契約条件の変更が生じた場合、変更前のリースとは独立したリースとして会計処理を行うか又はリース負債の計上額の見直しを行う(基準37項)。

リースの契約条件の変更が次の(1)及び(2)のいずれも満たす場合、借手は、当該リースの契約条件の変更を独立したリースとして取り扱う(指針41項)。

(1)1つ以上の原資産を追加することにより、原資産を使用する権利が追加され、リースの範囲が拡大されること

(2)借手のリース料が、範囲が拡大した部分に対する独立価格に特定の契約の状況に基づく適切な調整を加えた金額分だけ増額されること

これに該当する場合としては、オフィス・ビルの1フロアを賃借している企業が、さらに1フロアを追加して賃借するように契約を変更し、その変更後の賃借料の増額が追加フロア分の市場賃料相当であるケース等が想定される。

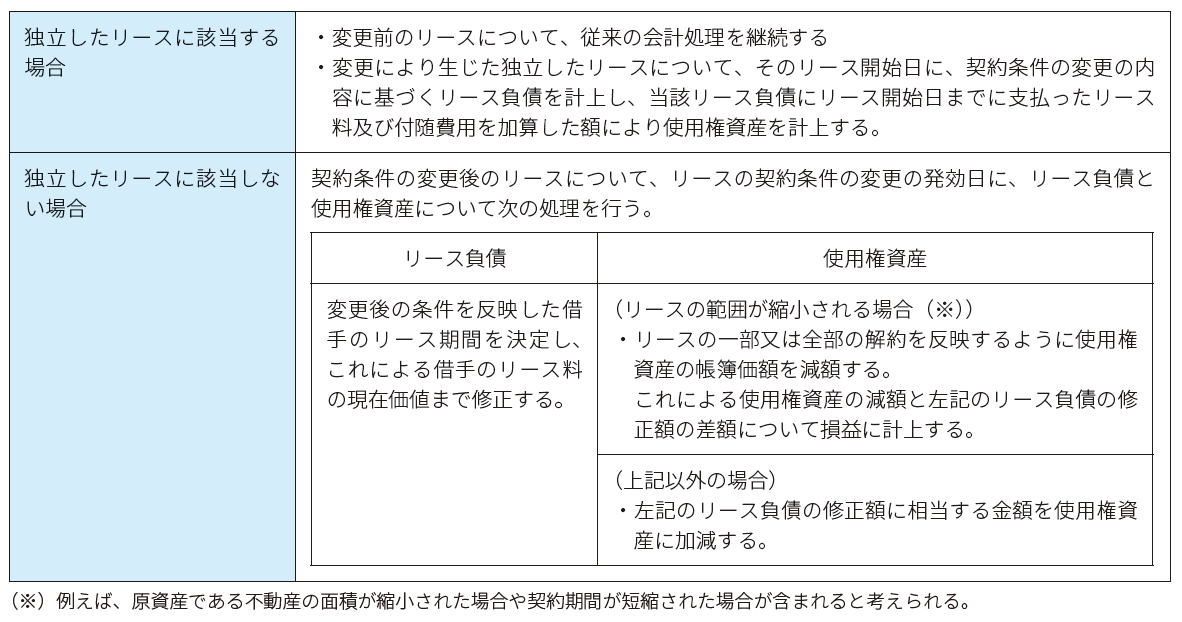

借手は、上記の独立したリースに該当するか否かの判定結果に応じて、契約条件の変更後のリースを次のとおり会計処理する(指針41項、42項)。

(b). 契約条件の変更を伴わないリース負債の見直し

契約条件の変更を伴わずに借手のリース料等に変更がある状況としては、次のものが考えられる(指針43項、44項)。

延長オプション又は解約オプションに関連して借手のリース期間の変更があった場合(後述の「④借手のリース期間の変更」を参照) |

購入オプションの行使についての判定に変更があった場合 |

残価保証に基づいて支払われると見込まれる金額に変更があった場合 |

指数又はレートに応じて決まる借手の変動リース料に変動があった場合 |

借手は、上記のような変更が生じた場合、当該変更が生じた日にリース負債と使用権資産について次のように処理する(指針43項、45項)。

リース負債 |

使用権資産 |

|---|---|

当該変更の内容を反映した借手のリース料の現在価値へとリース負債の計上額を修正する。 指数又はレートに応じて決まる借手の変動リース料については、当該指数等の変動により、今後支払うリース料に変動が生じたときにのみ、借手の残存リース期間にわたり、変動後の指数等に基づきリース負債の計上額を修正する。 |

左記のリース負債の修正額に相当する金額を使用権資産に加減する。 但し、使用権資産の帳簿価額をゼロまで減額してもなお、リース負債の修正の減額がある場合には、残額を損益に計上する。 |

④ 借手のリース期間の変更

リース開始時に決定された借手のリース期間は、その後、次の場合に変更され、リース負債の計上額の見直しが行われる(基準38項)。

延長オプション等の行使の判断について、次の両方を満たす重要な事象又は重要な状況が生じた場合(基準39項) (1) 借手の統制下にあること (2) 延長オプションを行使すること又は解約オプションを行使しないことが合理的に確実であるかどうかの借手の決定に影響を与えること |

借手の解約不能期間に変更が生じた場合(基準40項) |

重要な事象又は重要な状況は、例えば次のようなものをいう(基準BC45項)。

(1)リース開始日に予想されていなかった大幅な賃借設備の改良で、延長オプション、解約オプション又は購入オプションが行使可能となる時点で借手が重大な経済的利益を有すると見込まれるもの

(2)リース開始日に予想されていなかった原資産の大幅な改変

(3)過去に決定した借手のリース期間の終了後の期間に係る原資産のサブリースの契約締結

(4)延長オプションを行使すること又は解約オプションを行使しないことに直接的に関連する借手の事業上の決定(例えば、原資産と組み合わせて使用する資産のリースの延長の決定、原資産の代替となる資産の処分の決定、使用権資産を利用している事業単位の処分の決定)

5. 貸手の会計処理

(1) 基本的な考え方

貸手の会計処理については、IFRS第16号及びTopic 842共に抜本的な改正が行われていない。そのため、次の点を除き、基本的に現行基準の定めを維持している。

(1)収益認識会計基準との整合性を図る点

(2)リースの定義及びリースの識別(本稿の「3.リースの定義及び識別」を参照)

したがって、会計基準等案において、貸手のリース期間及び貸手のリース料の定義や貸手におけるリースを次の3つに分類の上で会計処理されるという点等について、現行基準と変更はない(定義については、本稿の「2.適用範囲及び用語の定義」を参照)。

- 所有権移転ファイナンス・リース

- 所有権移転外ファイナンス・リース

- オペレーティング・リース

以下では、貸手の会計処理について、現行基準から改正されている点を中心に説明する。

(2) 契約の対価のリースを構成する部分とリースを構成しない部分への配分

収益認識会計基準においては、財又はサービスの独立販売価格の比率に基づき、契約において識別したそれぞれの履行義務に取引価格を配分する(収益認識会計基準66項)。会計基準等案では、このような収益認識会計基準の定めと整合的に、契約における対価の金額について、リースを構成する部分とリースを構成しない部分とに配分するにあたって、それぞれの部分の独立販売価格の比率に基づいて配分する(指針13項)。

この独立販売価格については、収益認識会計基準における定義を参照する。

「独立販売価格」とは、財又はサービスを独立して企業が顧客に販売する場合の価格をいう(収益認識会計基準9項)。 |

(維持管理費用相当額等の配分方法の選択)

貸手は、上記の配分にあたって、次の(1)又は(2)のいずれかの方法を選択する(指針13項)。

(1)契約における対価の中に、借手に財又はサービスを移転しない活動及びコストについて借手が支払う金額が含まれる場合に、当該金額を契約における対価の一部としてリースを構成する部分とリースを構成しない部分とに配分する方法

(2)契約における対価の中に、原資産の維持管理に伴う固定資産税、保険料等の諸費用(以下「維持管理費用相当額」という)が含まれる場合に、当該維持管理費用相当額を契約における対価から控除し、収益に計上する、又は、貸手の固定資産税、保険料等の費用の控除額として処理する方法

(1)は、IFRS第16号における定めを取り入れたものであり、(2)は現行基準における取扱いを踏襲したものである。

(3)ファイナンス・リースの会計処理

現行基準では、貸手のファイナンス・リースについて、以下の3つの中から取引実態に応じて選択した方法に従って会計処理することとされていた。

(1) リース取引開始日に売上高と売上原価を計上する方法

(2) リース料受取時に売上高と売上原価を計上する方法

(3) 売上高を計上せずに利息相当額を各期へ配分する方法

このうち、(2)の方法は、従来行われてきた割賦販売の処理を想定していた。会計基準等案では、収益認識会計基準において割賦販売基準が認められなくなったことの整合性から、(2)の方法を廃止している。

会計基準等案では、収益認識会計基準との整合性を考慮して、次の2つの方法を定めた上で、それぞれの方法が適用される場合を明確化している(指針67項、68項、74項)。

会計処理の方法 |

説明 |

|---|---|

(製品又は商品を販売することを主たる事業としている企業が、同時に貸手として同一の製品又は商品を原資産としている場合) リース開始日に、貸手のリース料からこれに含まれている利息相当額を控除した金額で売上高を計上し、同額でリース投資資産又はリース債権を計上する。また、原資産の帳簿価額により売上原価を計上する。 但し、売上高と売上原価の差額が貸手のリース料に占める割合に重要性が乏しい場合は、売上高と売上原価の差額である販売益相当額を売上高とせず、利息相当額に含めて処理することができる。 |

この方法は、現行基準における(1)の方法を基本的に踏襲している。 また、販売益に重要性が乏しい場合の取扱いは、現行基準の取扱いを踏襲している。 |

(原資産と同一の製品又は商品を販売することを主たる事業としていない場合) リース開始日に、原資産の現金購入価額(原資産を借手の使用に供するために支払う付随費用がある場合は、これを含める)により、リース投資資産又はリース債権を計上する。 |

この方法は、金融取引の性質が強い場合を想定して、現行基準における(3)の方法を基本的に踏襲している。 |

(4) オペレーティング・リースの会計処理

オペレーティング・リースについて、現行基準では、通常の賃貸借取引に係る方法に準じた会計処理を行うとされているのみで、具体的な会計処理は示されていなかった。そのため、次のような条項を含む取引について会計処理の実務に多様性があり、企業間の比較可能性が損なわれているとの指摘があった。

- フリーレント(契約開始当初数カ月間賃料が無償となる契約条項)

- レントホリデー(例えば、数年間賃貸借契約を継続する場合に一定期間賃料が無償となる契約条項)

会計基準等案では、収益認識会計基準との整合性を図り、貸手のリース料について、貸手のリース期間にわたり原則として定額法で計上することとしている(指針78項)。

以上

1 リンク先のASBJのホームページ参照(https://www.asb.or.jp/jp/accounting_standards/exposure_draft/y2023/2023-0502.html)

2 リンク先のJICPAのホームページを参照(https://jicpa.or.jp/specialized_field/20230502qqv.html)

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。