国の会計と関連制度(2回目)~省庁別財務書類等の作成基準の概要~ ブックマークが追加されました

ナレッジ

国の会計と関連制度(2回目)~省庁別財務書類等の作成基準の概要~

月刊誌『会計情報』2023年7月号

公認会計士 長村 彌角

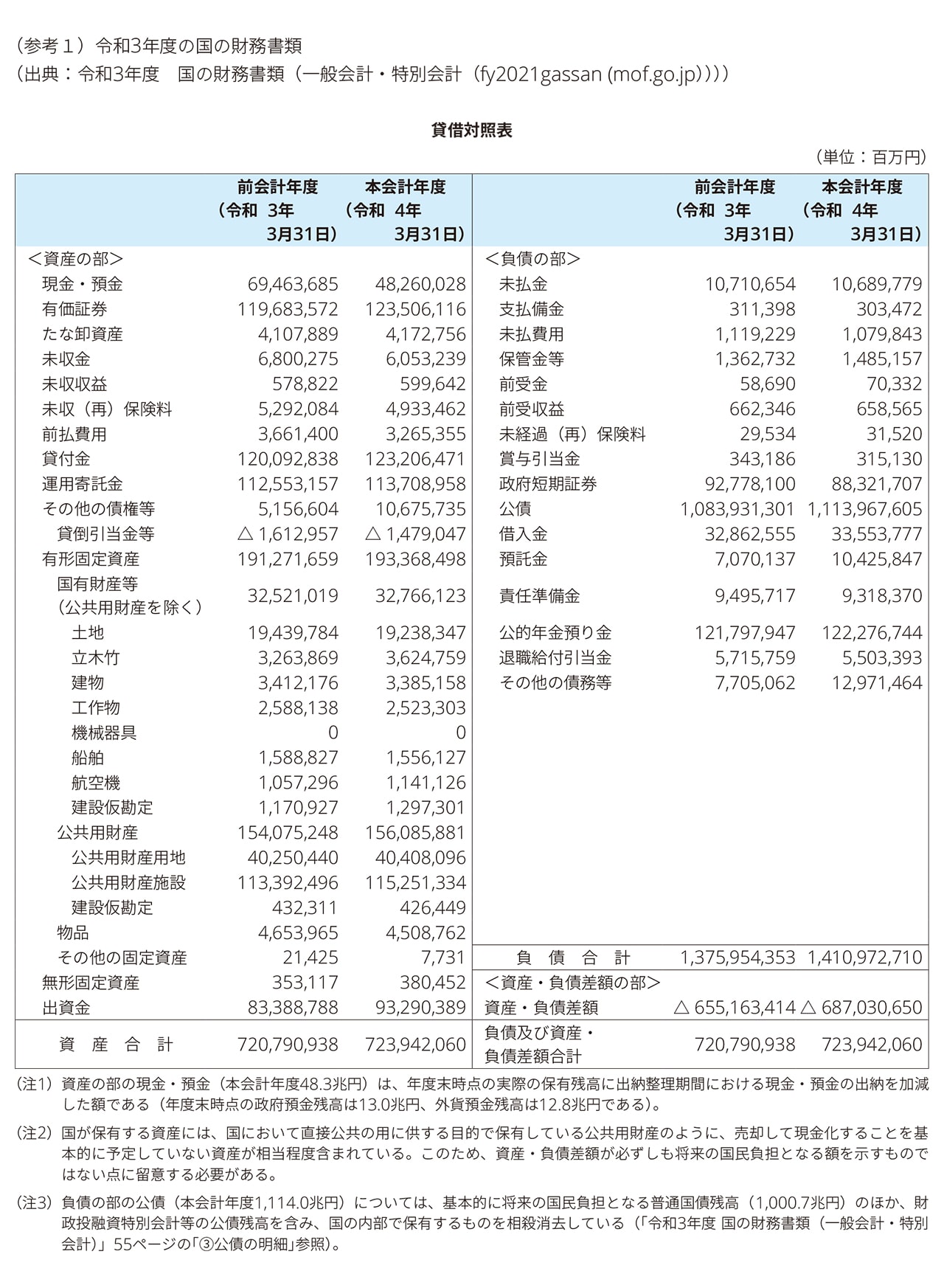

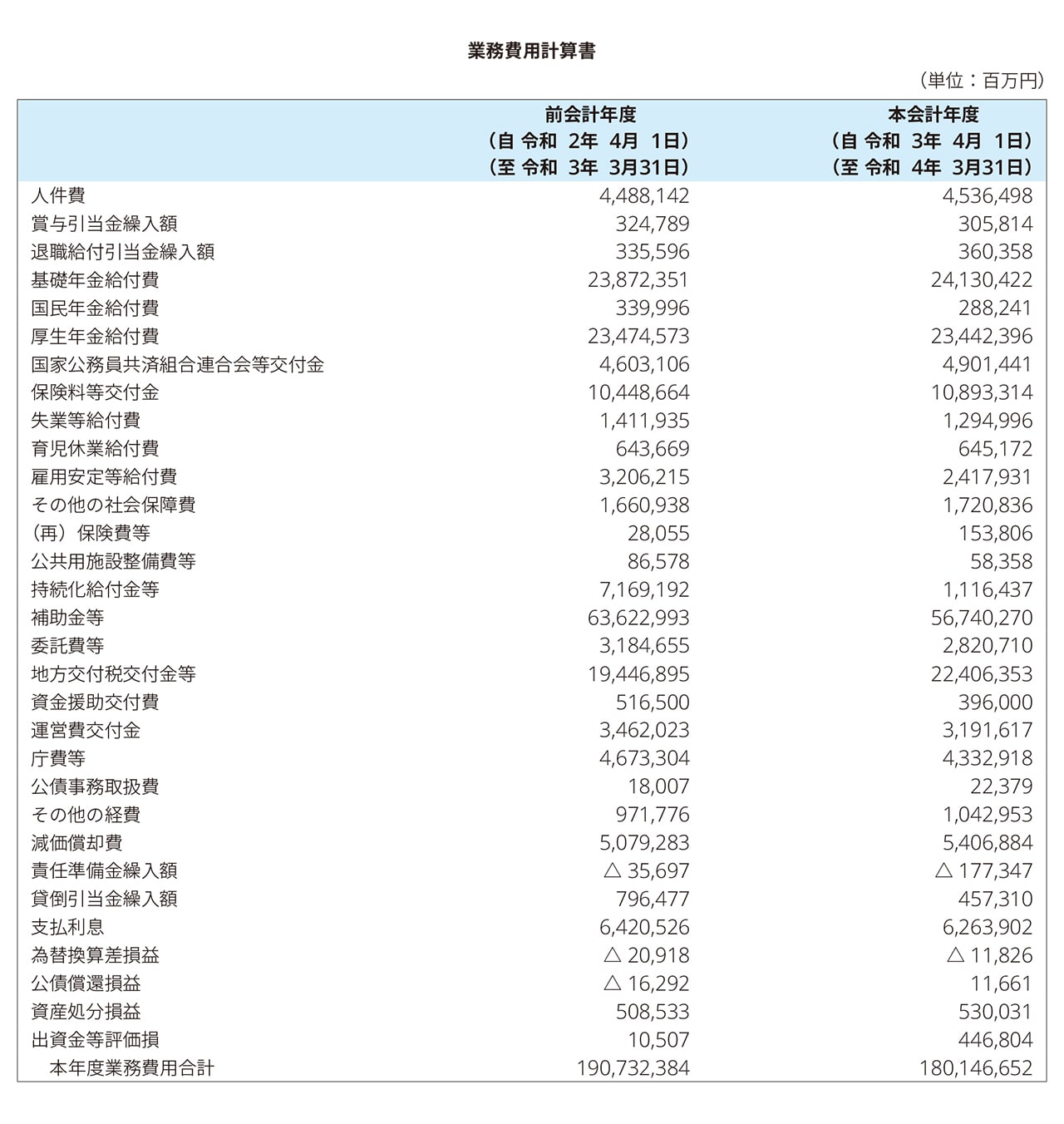

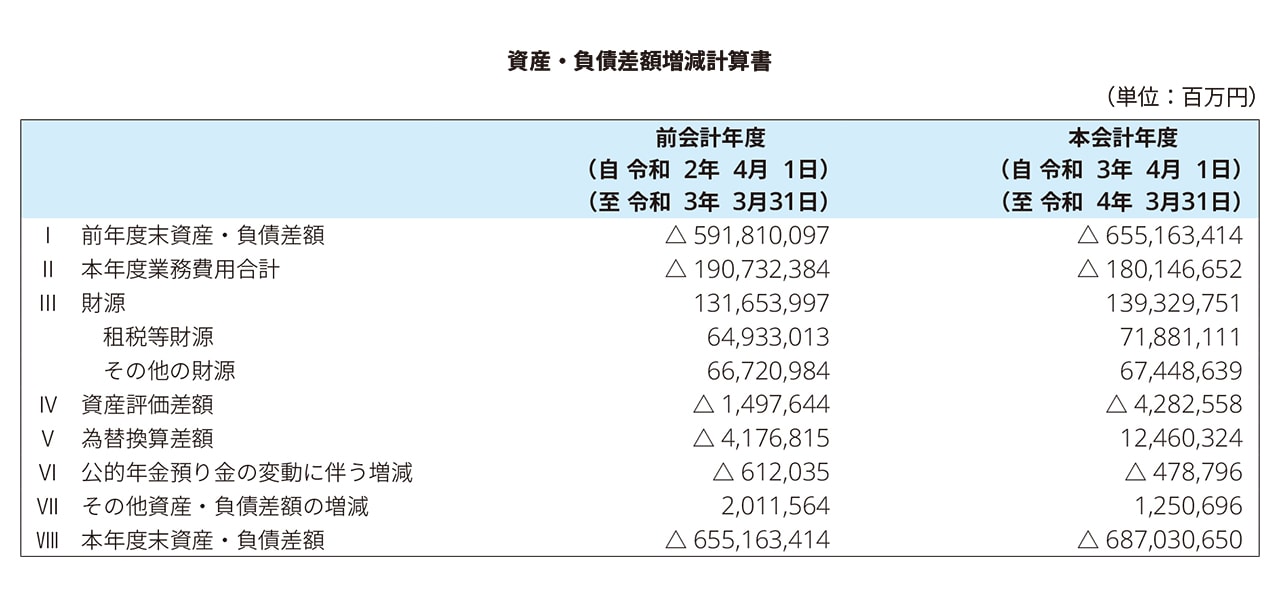

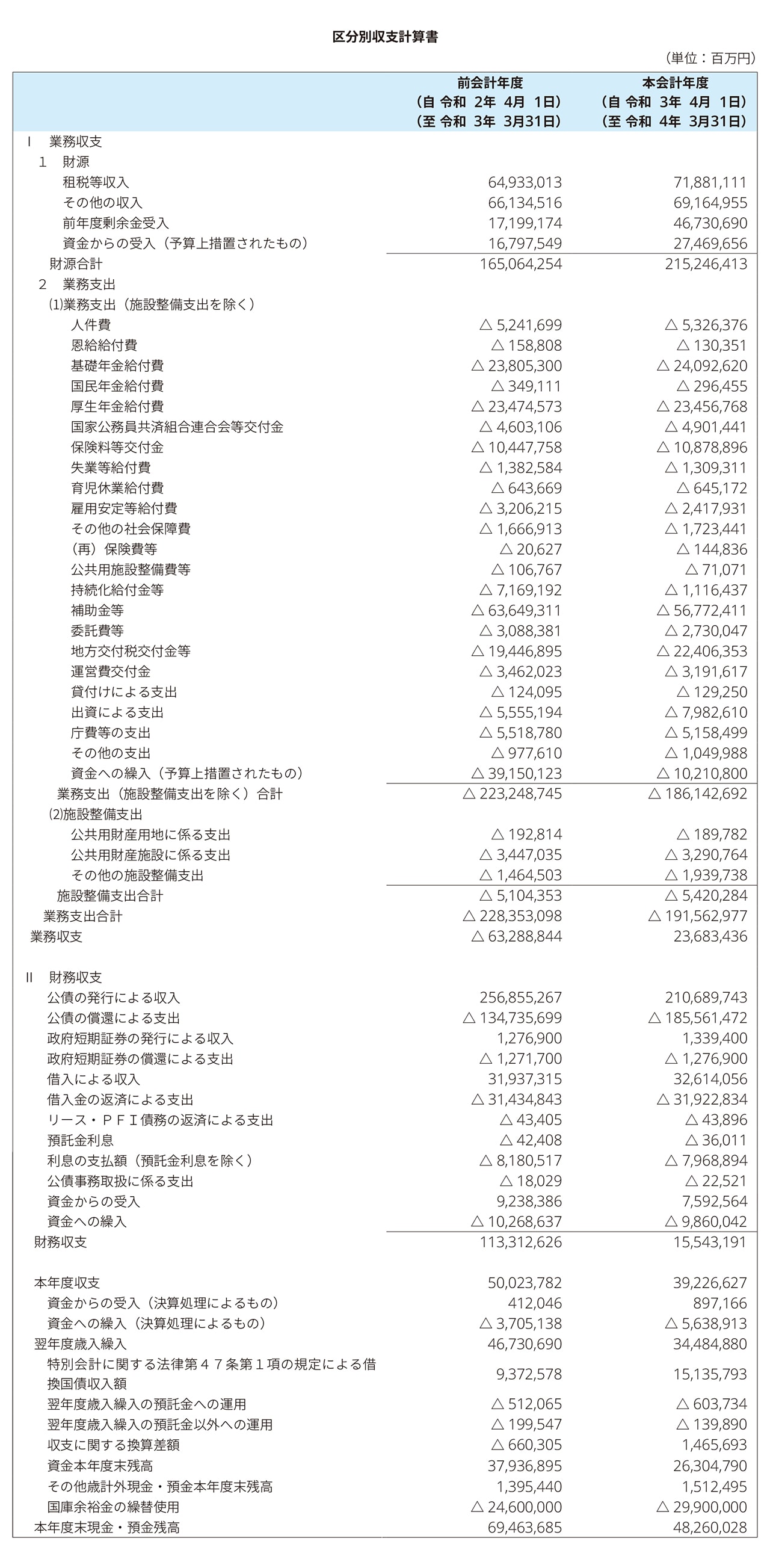

令和3年度の国の財務書類が公表されている(国の財務書類(令和3年度):財務省(mof.go.jp))。国の財務書類(一般会計・特別会計)が98頁、一般会計財務書類が77頁、連結財務書類が47頁、合計222頁に及ぶ国の財務情報である。さらに各省庁別、特別会計別にも作成されており、これらの合計は1000頁を超える。これらの財務書類は、「省庁別財務書類の作成について(平成16年6月17日(平成31年3月25日改訂)財政制度等審議会)」にある、省庁別財務書類の作成基準により作成されている。当然ながら、営利を目的とする企業へ適用される会計基準と同一の基準で作成されてはいないが、国の財務書類作成にあたっての特徴的な点は明確にされている。例えば、国では複式簿記による帳簿が作成されていないことから、財政法および会計法に基づき作成される国の決算をベースに組替えなどにより作成されている点や、年度末以降2か月間の出納整理期間での現金出納を決算に取込む点などである。本稿(2回目)では、財政制度等審議会の資料をもとに、省庁別財務書類の作成の特徴点を解説する。

1.省庁別財務書類の作成について

(1)省庁別財務書類の検討過程

平成15年6月の「公会計に関する基本的な考え方(財政制度等審議会)」において、省庁別の財務書類を作成する考え方として、政策別情報開示などの事業・施策・政策に着目したディスクロージャーを進めることでアカウンタビリティを高め、また、行政府自身の財政の効率化・適正化を促すために、財務報告として開示すべき情報は「行政府の基本単位であり、予算執行の単位であるとともに行政評価の主体である省庁に着目し、省庁別のフローとストックの財務書類を作成し、説明責任の履行及び行政効率化を進めることが適当」とされたことを受け、財政制度等審議会 財政制度分科会 法制・公会計部会 公企業会計ワーキンググループにおいて、「新たな特別会計財務書類の作成基準」を基礎として、省庁別財務書類の体系・様式、税収入等の財源や公債の各省庁への配分等、一般会計に固有な論点を中心に検討が始まった。各省庁を単位とした省庁別財務書類の作成は、法律上の会計区分である一般会計、特別会計とは異なる新たな枠組みであること等から、各省庁が試作した財務書類を通じて、作成における個別の論点等を洗い出すこととし、平成15年12月「省庁別財務書類の試作基準」(省庁別財務書類の試作基準について:財務省(mof.go.jp))が取りまとめられた。その後、当試作基準に従って作成された省庁別財務書類について全省庁にヒアリングを実施し改善を重ね、「省庁別財務書類の作成について」(財政制度等審議会(平成16年6月)(省庁別財務書類の作成について:財務省(mof.go.jp)))により、省庁別財務書類の作成基準、一般会計省庁別財務書類の作成基準、特別会計財務書類の作成基準(以下、「作成基準」という)が取りまとめられた。

その後、次の5度の改訂を加えられ、現在の作成基準となっている。

(平成18年12月1日)

「特別会計財務書類の作成基準」等における公的年金預り金の取扱い関係

(平成19年11月19日)

政府出資等の取扱い関係等

(平成23年2月17日)

公債関連情報

(平成23年10月31日)

国有財産の評価関係

(平成31年3月25日)

独立行政法人会計基準関係

なお、国の財務書類は、上記の作成基準で作成される各省庁別の一般会計財務書類及び特別会計財務書類を合算して作成される省庁別財務書類について、全省庁分を相殺・合算して作成されるものである。

(2)省庁別財務書類及び特別会計財務書類の作成基準の構成

省庁別財務書類は、次の構成で作成されている。

- 省庁別財務書類(一般会計・特別会計)

- 省庁別連結財務書類

- 一般会計省庁別財務書類

特別会計財務書類は、次の構成で作成されている。

- 特別会計(勘定)ごとの財務書類

- 特別会計連結財務書類

- 勘定を合算した財務書類(勘定区分がある場合のみ)

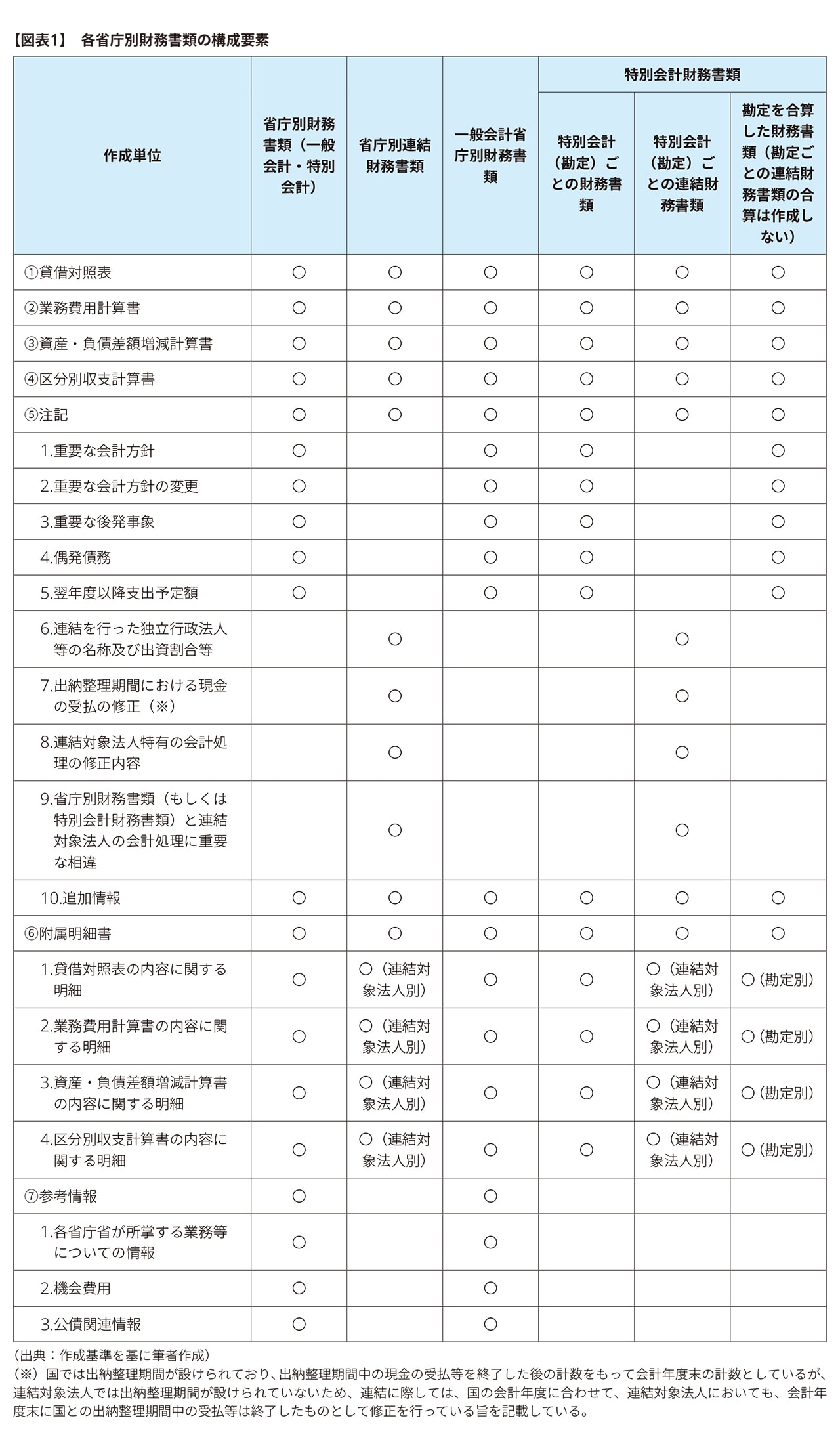

それぞれの財務書類の構成要素は、作成基準によれば、【図表1】のとおりである。

このうち、「参考情報」の各項目は、それぞれ次の内容が開示される。

① 各省庁が所掌する業務等についての情報

各省庁の所掌する業務、組織及び定員、各省庁における会計間の財政資金の流れ、特殊法人等及び公益法人との間の財政資金の流れのほか、各会計の歳入歳出決算の概要等を記載する。なお、国の財務書類では、一般会計及び特別会計(勘定)ごとに、歳入歳出決算の概要が記載される。

② 機会費用

業務費用としては認識されていないが、各省庁が業務を実施する上での国民の負担と考えられるコストを記載する。機会費用は、他省庁からの繰入金で、繰入金に相当する金額を繰り戻すことが法令等で規定されているものの会計年度末残高、すなわち、会計間での資金調達における資金調達コストに相当する額として、会計年度末における10年利付国債の利回りを乗じることにより算出することとされている。

なお、一般会計においては、財務省が各省庁の財源を一括して調達していることから、公債残高等の情報とともに開示することとされている。

③ 公債関連情報

各省庁の一般会計の財源を賄うために発行された公債(建設公債及び特例公債)について、公債残高、当該年度に発行した公債額及び当該年度の利払費を開示することとされている。

2.省庁別財務書類作成(一般会計・特別会計)の作成基準における特徴

以下は、「国の財務書類ガイドブック」に示されている特徴を参考に解説する。

(1)出納整理期間

国の財務書類を作成するうえで、出納整理期間は最も特徴的な点である。

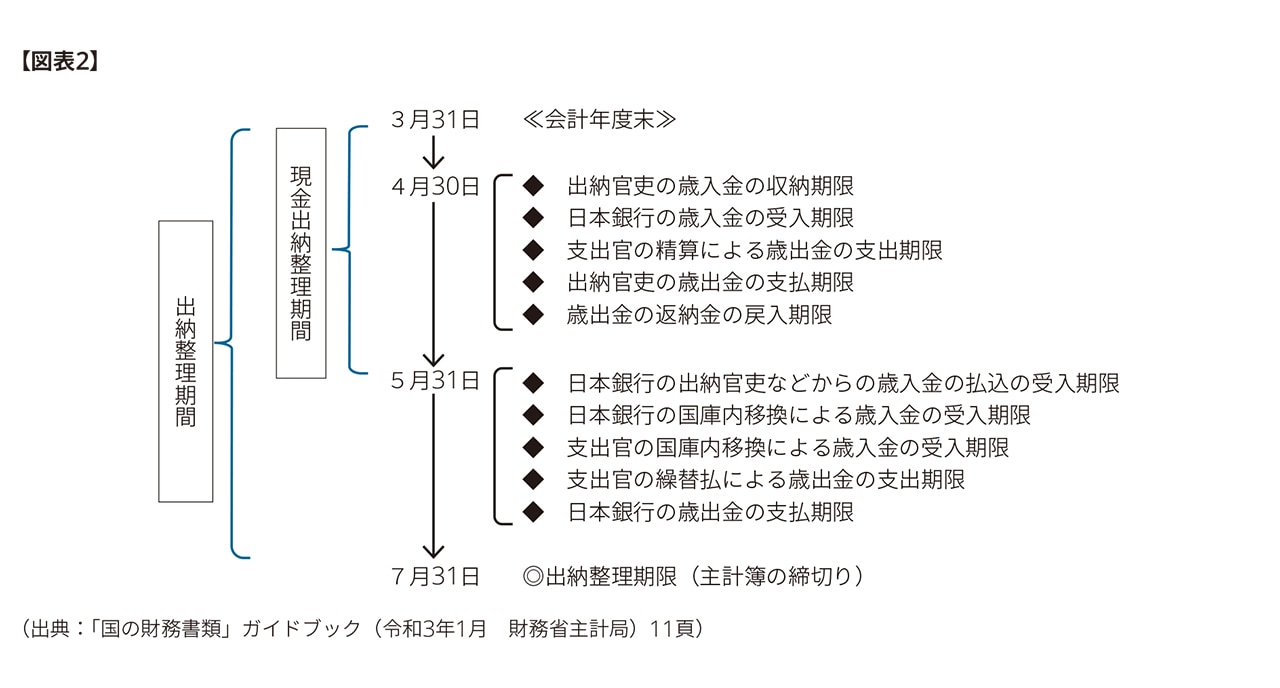

国の会計年度は4月1日から3月31日(財政法第11条)とされており、各省庁では、毎会計年度、その所掌に係る歳入及び歳出の決算報告書を作製し(財政法第37条1項)、翌年度の7月31日までに歳入歳出の出納に関する事務を完結させ(会計法第1条第1項)、7月31日までに財務大臣に送付しなければならない(予算決算及び会計令第20条)とされている。

この点に関し、予算決算及び会計令では、次のような出納を整理する期限を設けている。

① 出納官吏又は出納員において毎会計年度所属の歳入金を収納するのは、翌年度の4月30日限りとする(予算決算及び会計令第3条)。

② 支出官において毎会計年度の属する経費を精算して支出する(歳出金)のは、翌年度の4月30日限りとする(予算決算及び会計令第4条)。

③ 出納官吏又は出納員において毎会計年度所属の歳出金を支払うのは、翌年度の4月30日限りとする(予算決算及び会計令第5条)。

④ 日本銀行において毎会計年度の再入金を受け入れるのは、翌年度の4月30日限りとする。但し、出納官吏から収納した歳入金の払込みがあった場合などは、翌年度の5月30日まで受入れをすることができる(予算決算及び会計令第7条第1項)。

⑤ 日本銀行において毎会計年度所属の歳出金を支払うのは、翌年の5月31日限りとする(予算決算及び会計令第7条第2項)。

このような、出納を整理するために期間を「出納整理期間」といい、この整理期間の最終期日を「出納整理期限」という。すなわち、財政法及び会計法、予算決算及び会計令では、翌年度の4月1日から7月31日までが出納整理期間、7月31日が出納整理期限とされ、翌年度の5月31日までの2か月間で収入と支出の出納を整理し、その後2か月で歳入及び歳出の決算報告書(歳入歳出決算)を作製、7月31日には財務大臣に送付する。

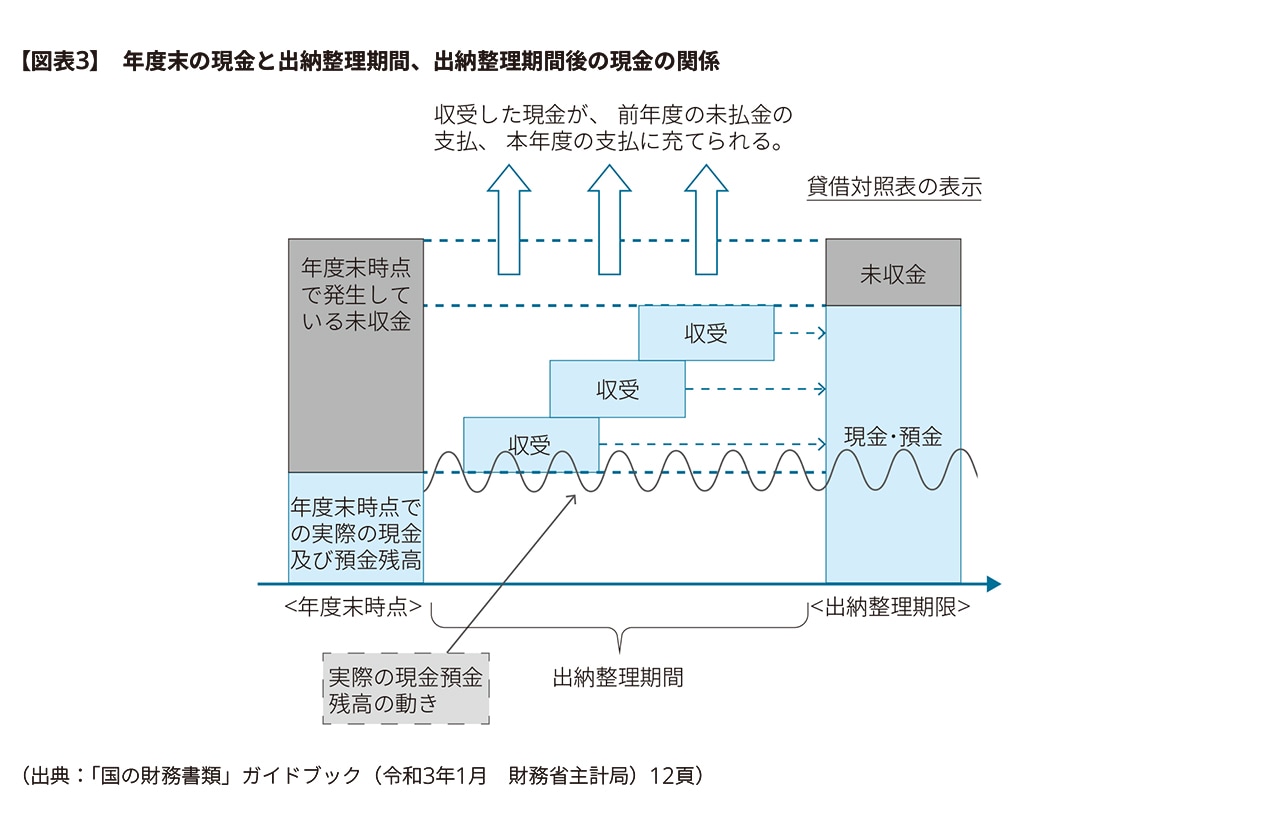

ここで、国は財政法第2条において「現金主義」であり、同第12条により会計年度独立の原則があることから、出納整理期間内の現金出納は当該会計年度末に発生している債権債務(未収・未払い)に充当され、5月31日の出納整理期間終了時点での現金残高および債権債務残高が、歳入歳出決算における現金残高および債権債務残高となる。

(財政法第2条:収入支出及び歳入歳出の定義) 第1項:収入とは、国の各般の需要を満たすための支払の財源となるべき現金の収納をいい、支出とは、国の各般の需要を満たすための現金の支払をいう。 第4項:歳入とは、一会計年度における一切の収入をいい、歳出とは、一会計年度における一切の支出をいう。 |

(財政法第12条:会計年度独立の原則) 各会計年度における経費は、その年度の歳入を以って、これを支弁しなければならない。 |

作成基準によれば、省庁別財務書類(一般会計・特別会計)は、歳入歳出決算及び国有財産台帳等の計数を基礎として作成することとされている。従って、省庁別財務書類は出納整理期間が考慮された後の計数で作成されることになっている。

(2)有価証券の取扱い

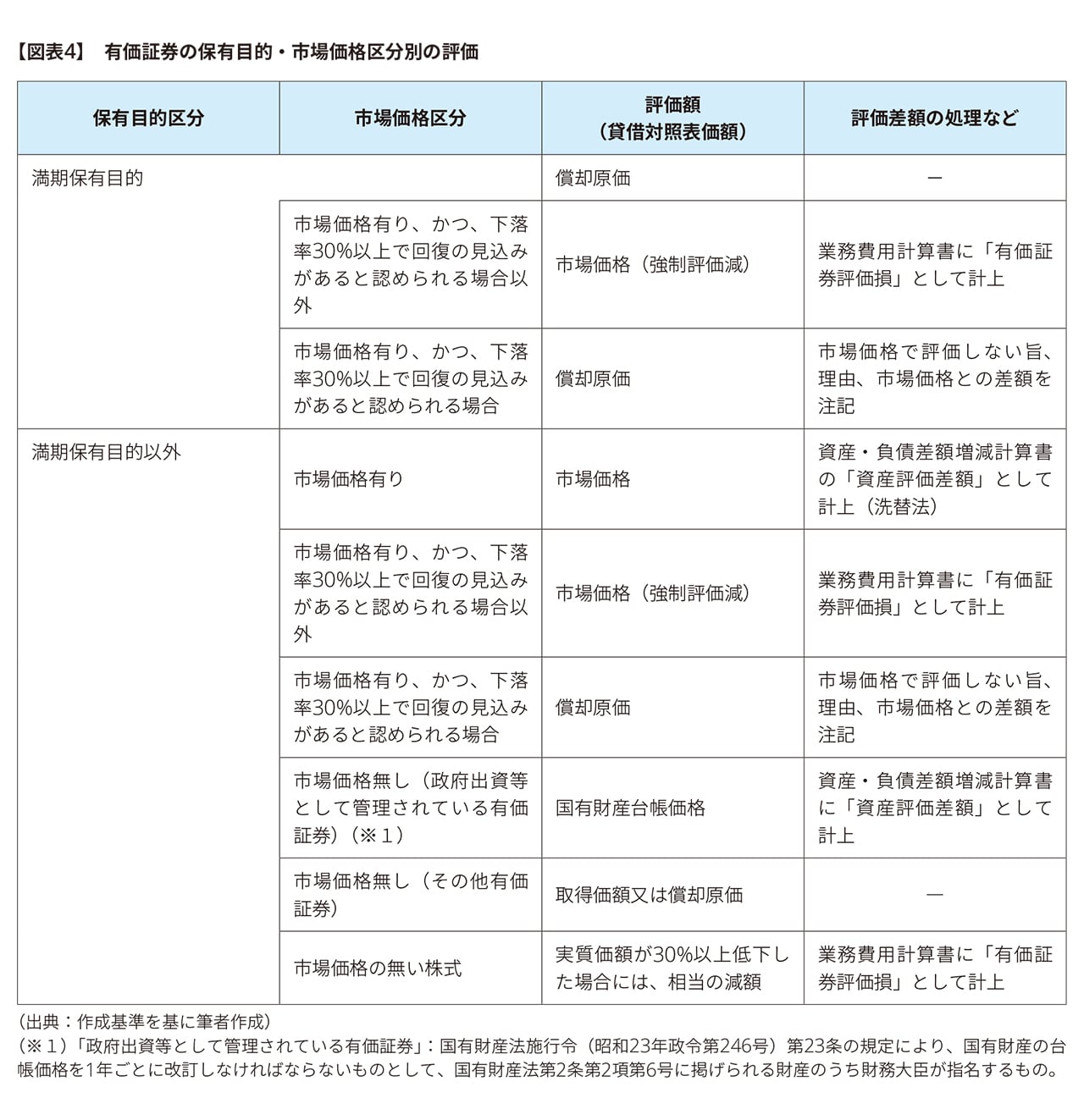

各省庁が保有する債券等及び政策目的以外の目的で保有する有価証券を「有価証券」として計上している。満期保有目的とそれ以外に区分して、【図表4】のように評価される。

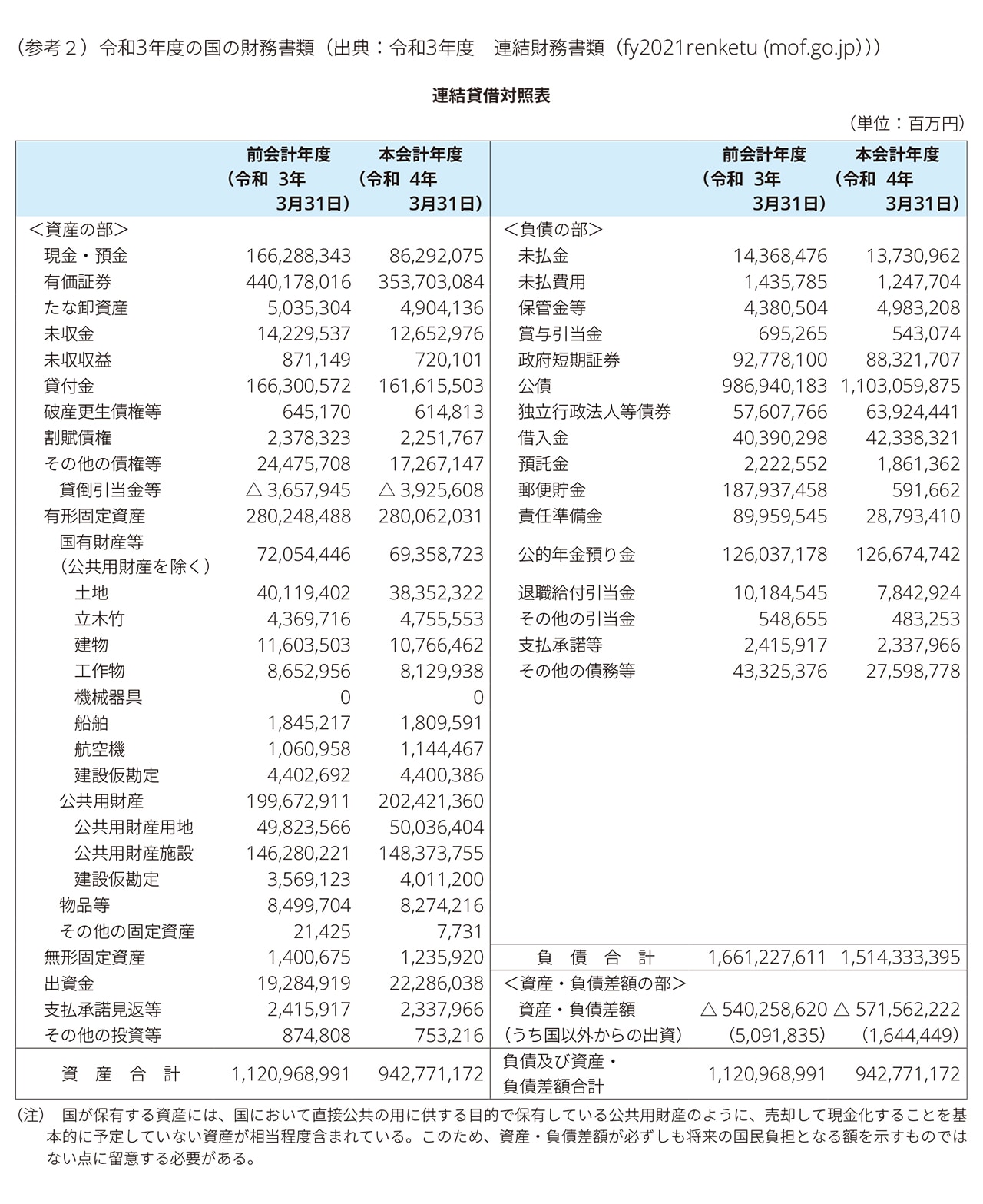

なお、令和3年度の国の財務書類(一般会計・特別会計)では、令和4年3月31日現在の有価証券残高123兆5,061億円のうち満期保有目的有価証券は約1.9億円に過ぎず、123兆5,059億(約99.9%)が満期保有目的以外である。また、満期保有目的以外の有価証券のうち、外国為替資金特別会計の保有する外貨証券が122兆6,793億円を占めている。

(3)貸付金

貸付金には、地方公共団体、特殊法人、独立行政法人等に対する財政投融資特別会計等の貸付金が計上されており、貸付に必要な資金は財政投融資特別会計国債の発行等により調達されている。令和3年度の国の財務書類(一般会計・特別会計)では、令和4年3月31日現在の貸付金残高123兆2,064億円のうち財務省所管が119兆1,386億円(約96.7%)である。また、財政投融資特別会計国債残高は104兆7,416億円である。

(4)有形固定資産に区分される国有財産(公共用財産を除く)の取扱い

国有財産とは、国の負担において国有となった財産等であり、国有財産法第2条では国有財産の範囲を不動産、船舶、地上権、特許権、株式などと定めており、国有財産の取得、維持、保存、運用及び処分については、他の法律に特別の定めがある場合を除き国有財産法の定めるところによることとされている(国有財産法第1条)。作成基準では、国有財産法施行細則別表第1に掲げられる国有財産の区分を参考に表示科目を設定するとされ、有形固定資産では、土地、立木竹、建物、工作物、機械器具、船舶、航空機、建設仮勘定(いずれも公共用財産を除く)を勘定科目名「国有財産(公共用財産を除く)」として計上している。

なお、作成基準では、有形固定資産は管理客体ごとに管理法規が定められていること等から、それぞれの目的に応じた評価方法により計上することとされており、「国有財産(公共用財産を除く)」は建設仮勘定を除き、国有財産台帳価格を貸借対照表価額とすることになっている。国有財産台帳価格は、毎会計年度に価格の改定が実施され(国有財産法施行令第23条)、前年度末の価格との評価差額(償却資産については、減価償却費相当額に係る減額改定以外の評価差額)を、国有財産台帳価格の増額改定、減額改定に関わりなく、業務費用計算書には計上せず資産・負債差額増減計算書において「資産評価差額」として計上する。国有財産の処分時には、固定資産台帳価格に基づいて処分損益を計算し、業務費用計算書に「資産処分損益」として計上する。

地上権、鉱業権等の無形固定資産についても、国有財産台帳価格で評価される。借地権のうち建物所有目的の地上権や地役権は、国有財産台帳の価格改定による評価差額を資産・負債差額増減計算書の「資産評価差額」として計上し、その他の鉱業権や特許権等は、評価差額を業務費用計算書の「減価償却費」として計上する。

国有財産台帳価格は、原則として土地については相続税評価方式(路線価方式、倍率方式)により、償却資産については取得時の台帳価格から府省共通の国有財産総合情報管理システムにより算出される減価償却額(国有財産台帳の価格改定に適用される耐用年数に基づき、建物は定額法、その他は定率法)及び減価償却累計額を考慮して算定される。

(5)公共用財産の取扱い

国道、河川、港湾などの国民が一般利用する公共用財産(公園及び広場を除く)については、国有財産法上、国有財産台帳の作成が義務付けられておらず、市場取引もないため財産評価を毎年度実施することは困難であることから、公共用財産の耐用年数にわたる過去の用地費や事業費等を累積した価格を取得原価と推計して、資産計上している。事業費には、新設や改良(資本的支出)に加え、維持修繕(収益的支出)に係る工事費も含め、地方公共団体等の負担がある場合には、当該負担分を推計し事業費に含めている。減価償却は、各施設の耐用年数(42年~70年)に基づく定額法で実施される。

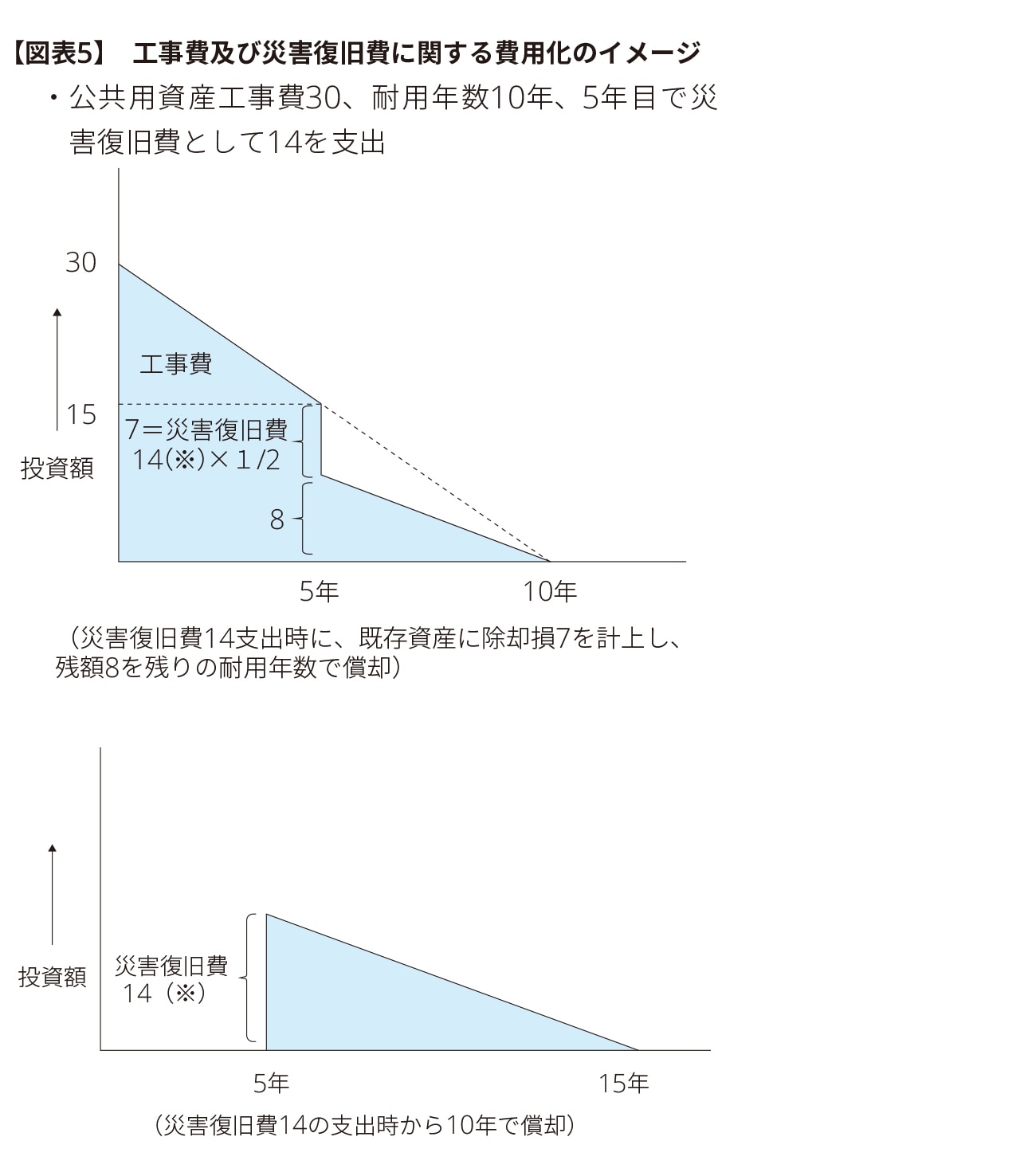

(6)公共用財産に係る災害復旧費の取扱い

公共用財産については、災害による災害復旧費が支出された場合には、当該災害復旧費全額を資産計上し、災害復旧の対象となった公共用財産の耐用年数で減価償却を実施する。公共用財産の災害復旧は被災前の状態に戻す(復旧)ものであり、災害復旧事業が実施されると、その時点から新たに新設と同様の耐用年数を有する(投資的経費)と考えることを理由として資産計上することとしている。

また、公共用財産は台帳による価格管理がなされていないことから、災害復旧費が支出される場合には、被災及び復旧の時点は施設等が新設されたのち耐用年数の半分を経過した時点と仮定することとし、災害復旧費として支出された額の2分の1相当額を既存施設等の災害による損失相当額と見做して、除却損を計上(同額簿価を切り下げ)する。

(7)公債の取扱い

公債の残高は、企業会計同様に公債の額面額に債券発行差金を反映させた額を貸借対照表価額とし、これを償却原価法により償却する。

なお、財政運営に必要な財源の確保を図るための公債の発行の特例に関する法律(平成24年法律第101号)に基づく特例公債及び東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法(平成23年法律第117号)第69条に基づく復興債の発行は、各法律の拠るところにより、各年度(X1年度)の翌年度(X2年度)の6月30日までの間に発行される場合には、当該年度(X1年度)の歳入とすることされる。この点においても、出納整理期間の考え方が採用されている。

(8)公的年金の取扱い

公的年金である厚生年金及び国民年金は、国における勤務により支払義務が生じるものではないため、企業会計における「退職給付に関する会計基準」(企業会計基準第26号)などをそのまま適用することは適当ではないとされている。さらに、日本の公的年金は社会保障制度であり、財政方式はその時々の年金支給費用をその時々の現役世代の納付保険料により賄う賦課方式を基本とした制度となっているため、また、制度運用者である国(年金特別会計)による年金義務の支払いは保険料支払いに加え受給資格を満たすことにより発生するものであるため、年金給付債務を負債として認識しないこととしている。

一方で、国(年金特別会計)の将来の年金給付財源(保険料収入から既に年金支給された残高部分)は、年金積立金管理運用独立行政法人(GPIF)へ運用寄託しているもの(運用寄託金)などを含めて資産として計上されており、その見合いとして当該資産額から年金給付の確定債務として既に未払金計上されている金額を控除した額を「公的年金預り金」として負債に計上している。

これらの公的年金に関する開示充実のために、公的年金の財政方式、公的年金預り金に対応する資産内訳、財政検証の財政見通しにおける各年度末の積立金額及び対応する実績との差額の発生原因、将来給付現価額及びこれに対する財源の見込みなどを注記することになっている。国の財務書類にも注記されているが、詳細情報は年金特別会計国民年金勘定及び厚生年金勘定の各財務書類に記載されている。

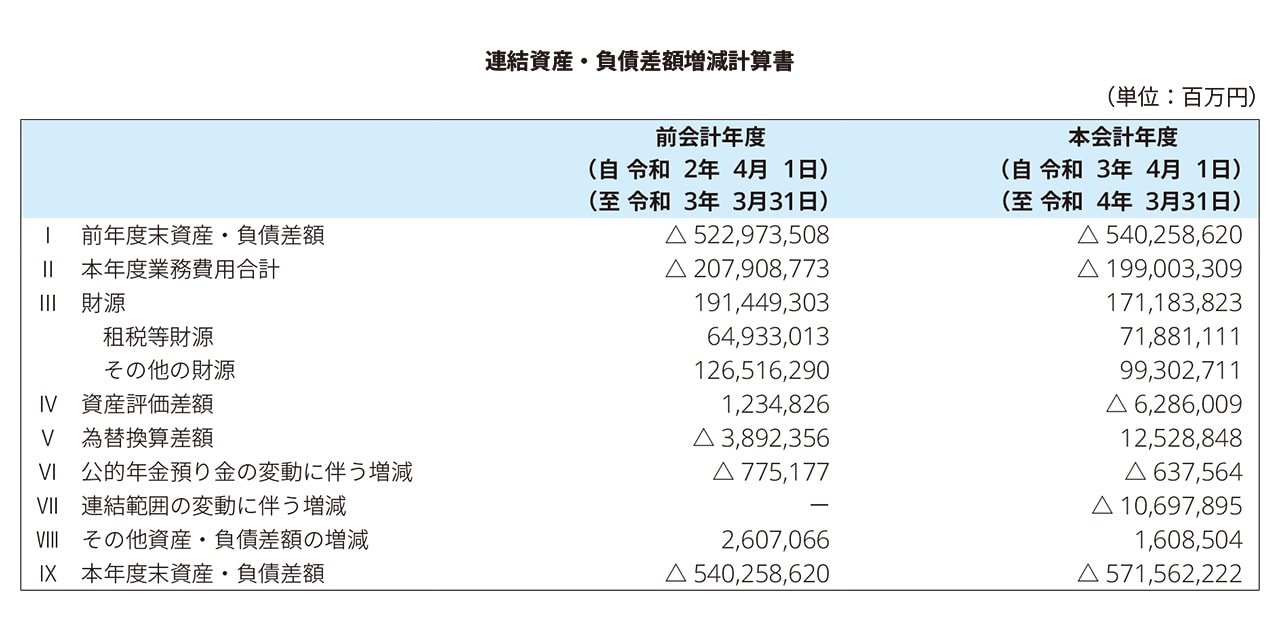

(9)資産・負債差額

「資産・負債差額」は、企業会計において「純資産」とされている部分にあたるが、国には企業のような払込資本に関する取引はなく、営利活動ではないため、企業における分配可能利益の算定としての損益計算意義は乏しく、その結果、積極的な位置付けを必ずしも見出しにくいため、資産と負債の差額については、差額以上の特別な位置付けとはしていない。

なお、資産・負債差額の内訳は、その大部分が省庁別財務書類作成開始当時の資産負債差額で構成されており、企業会計での純資産に該当する差額部分の内容を明確にできないため、内訳は作成できず、資産・負債差額増減計算書において各事業年度の増減を明らかにするに留めている。

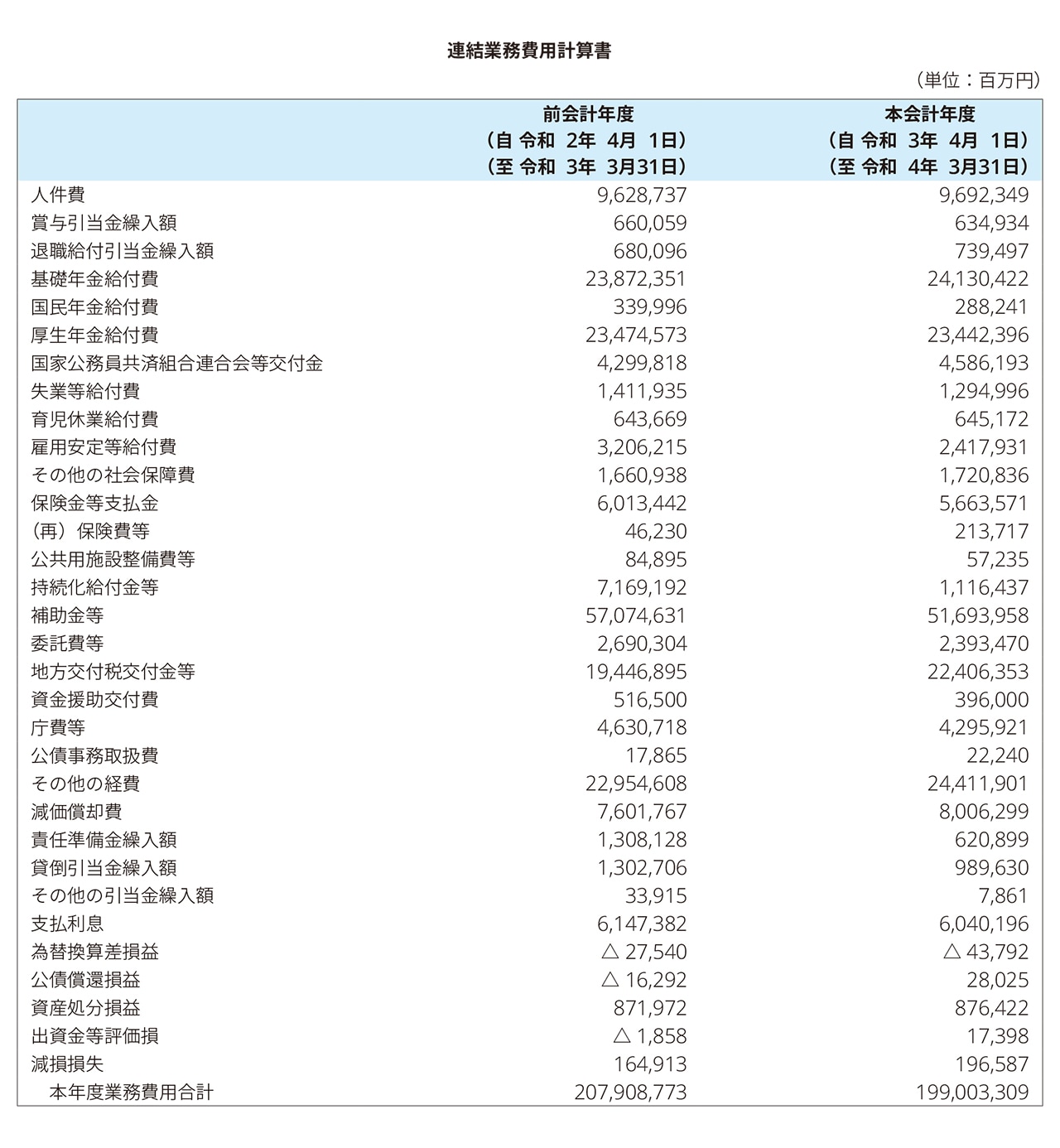

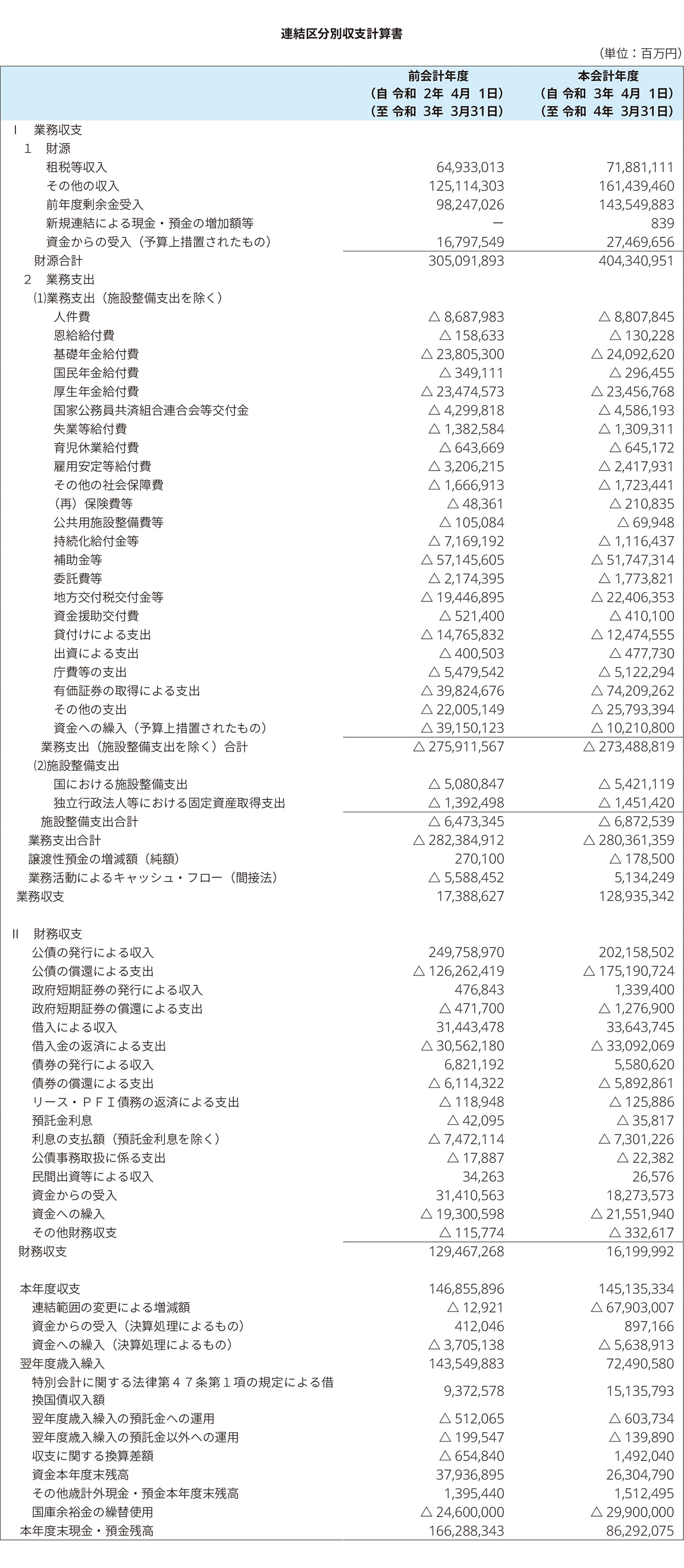

3.連結財務書類

国の業務の一部は、特殊法人等を通じて行われている。特殊法人等を連結し財務情報を開示することで、特殊法人等を含めた各省庁の財務状況がより明瞭になり、一層の説明責任の履行向上と予算執行の効率化などに資する情報提供を目的として、連結財務書類は作成される。

(1)連結の範囲と「業務関連性」

国の連結においては、企業会計の支配従属関係とは異なり、国の業務と関連する事務・事業(業務関連性)を実施しており、国からの監督を受け、財政支出を受けている以下の特殊法人等を連結している。

① 特殊法人及び認可法人

特殊法人及び認可法人は、その事務・事業の内容等から、必要な監督(法人の長及び監事の任命、予算の認可等)が行われ、出資や補助金等の財政支出がなされている場合が多いことから、国との業務の関連があるとされる。一方で、国の監督権限の内容や財政支出の内容は法人により相当異なることから、法人ごとに連結の要否を判断することとされている。

② 独立行政法人

独立行政法人は、政策の企画立案機能と実施機能の分離、業務の効率性及び透明性等を確保するために制度設計されており、主務大臣が設立手続を実施させる設立委員を任命し、法人の長及び監事の任命等も行っている。また、事務・事業の実施に必要な財政的基礎として出資がなされているほか、業務運営に必要な運営費交付金等が交付されていることから、国との業務に関連性があり、連結対象とされている。

③ 国立大学法人

国立大学法人制度は、基本的には独立行政法人制度と同様の仕組みであり、国からの監督権限のほか、出資や事務・事業実施の財源に充てるための必要な財源が交付されることとなっていることから、国との業務の関連性があり、連結対象とされている。

なお、連結範囲の判断における特殊であるが重要な考え方である「業務関連性」の具体的な判断基準は、「各省庁が監督権限を有し、各省庁から財政支援を受けている法人」とされ、監督権限と財政支出による。但し、監督権限が限定されている場合や財政支出がない場合等には業務関連性が弱いとされ、連結対象から除外することができる。

一方、特別会計における業務関連性としては、特別会計は業務範囲が限定されているため、より強い業務関係が必要とされ、その判断として財政支出が相当程度あることが要件とされている。また、特別会計は特殊法人等に直接の監督権限は有していないため、特別会計の所管大臣と特殊法人等の主務大臣が同一であることを必要としている。

(2)持分法の非適用

国の連結においては、連結対象から除外された特殊法人等について、連結財務書類において持分の評価で影響力を反映する必要はないと考え、持分法の適用は行わないこととされている。

(3)共管特殊法人等の連結省庁

特殊法人等の中には、複数の省庁から監督を受け、財政支出を受けている法人があるが、監督権限及び財政支出の状況等から最も業務関連が高いとみられる省庁において全部連結を行うこととしている。

(4)特殊法人等の子会社の取扱い

特殊法人等の子会社の事務・事業の内容等は多様であり、各省庁との業務関連性があると考えられるものもある一方で、特殊法人等と子会社の間の支配従属関係をもって、一律に各省庁等と特殊法人等の子会社の間にも特殊法人等と同様の業務関連性があるとみなすことも適当ではなく、各省庁と特殊法人等の子会社の間には直接的な監督権限や財政資金の流れもないことから、各省庁等との業務の関連性について、実質的な判断基準の設定は困難である。そこで、特殊法人等から出資を受けている子会社については、出資を介して各省庁からの間接的な監督権限及び間接的な財政支出があり、各省庁等と一定の業務関連性を有していると考え、このような特殊法人等の子会社については連結対象とすることとしている。

4.最後に

省庁別財務書類(一般会計・特別会計)および省庁別連結財務書類、これらをベースに作成される国の財務書類は、上述のとおり、企業会計とは大きく異なる作成上の特徴を有している。そのなかでも出納整理期間の考え方は、財政法及び会計法に基づく国の決算(歳入歳出決算)においては法に基づく整理ではあるものの、企業会計では理解が難しい整理である。また、国有財産の価格改定などに基づく評価は、取得原価での評価を原則とする企業会計と大きく異なる評価方法である。

このように、省庁別財務書類の分析、読み解き、活用にあたっては、複式簿記による会計帳簿から作成されるものではなく、法に基づき作成される歳入歳出決算などの計数に基づき作成されている特徴点を理解したうえで行うことが肝要である。

以 上

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。