国の会計と関連制度(6回目)~財政投融資の概要(その2) 政策コスト分析の概要~ ブックマークが追加されました

ナレッジ

国の会計と関連制度(6回目)~財政投融資の概要(その2) 政策コスト分析の概要~

月刊誌『会計情報』2023年11月号

公認会計士 長村 彌角

財政投融資は、資金運用部資金法の廃止と財政融資資金法の施行などを踏まえた平成13年度の財政投融資改革を経て、現在の形に落ち着いている。財政投融資改革では、政策コストの十分な分析がないまま財政投融資対象機関へ融資され、結果として非効率性が改善されていないとの指摘があったことなどを受けて、政策コスト分析の導入と情報開示による財政投融資対象機関(以下、財投機関という。)の規律の確保が盛り込まれた。本稿では、政策コスト分析と現在の形に至る経過についても触れていく。

1. 政策コスト分析

(1)政策コスト

財政投融資は、税財源に頼ることなく、財政投融資特別会計国債(財投債、国債の一種)の発行などにより調達した資金をもとに、政策的に実施が必要であるものの、必ずしも民間ではリスクテイク出来ない、もしくは対応出来ない事業などに対して、実施を可能にするための国による投融資活動である。財政投融資は、財政投融資特別会計を通じて実施される財政融資と産業投資に加え、財投機関が自ら発行する債券に対して政府保証を付す3類型があり、いずれも償還が必要となる有償資金を原資とする。この有償資金が供給される事業は受益者の負担により回収することが原則であるが、受益者負担を政策的に軽減する必要から、国(一般会計等)から財投機関に対して補助金等が投入される場合がある。

政策コストは、このような補助金等の投入対象事業について、将来的な補助金等の投入見込み額、もしくは既に投入された補助金等のメリットがどの程度になるかを試算したものである。

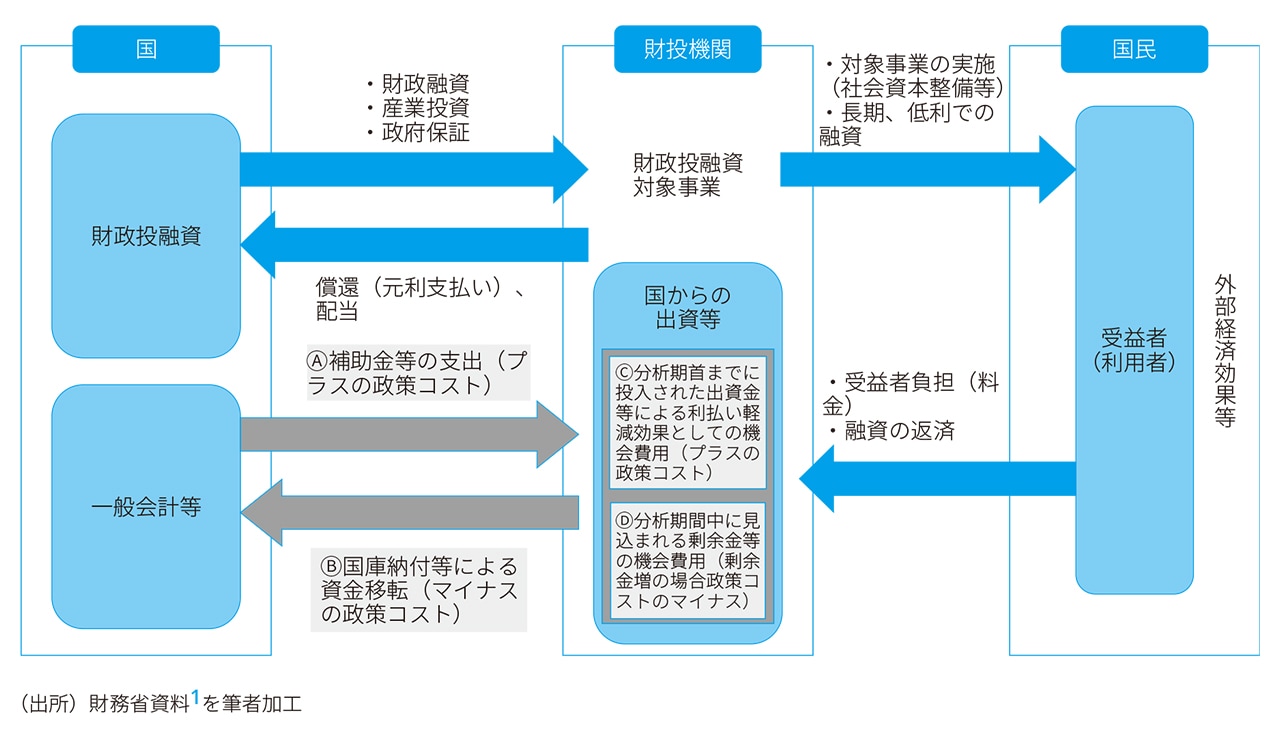

(図表1)政策コストの位置づけ

政策コストは、図表1のうち、以下により算出される。

政策コスト=(Ⓐ国の支出)-(Ⓑ国の収入)+(Ⓒ±Ⓓ機会費用) |

金利情報や将来要素を用いる政策コスト分析を実施するには、一定の前提が必要となるが、その前提には全ての財投機関に共通する前提と個々の財投機関固有の前提がある。

①共通の前提

- 分析対象機関は、分析年度の財政投融資計画において財政融資又は政府保証が計上された官民ファンドを除く機関

- 分析対象事業は、分析年度に実施が予定されている事業及び分析翌年度以降の実施が決定している事業

- 分析期間は、分析年度以降に調達が見込まれる財政融資資金及び政府保証債が完済され分析対象事業により取得した債権又は資産に見合う資金の回収が完了する期間

- 前提金利は、分析年度の予算概算決定日の国債流通利回りのスポット・レートに基づき算出された金利

②個別の前提

- 融資系財投機関における貸付金回収額、事業系財投機関における事業収入額、各種費用など

(2)政策コスト分析

政策コスト分析は、次の内容により実施される。

①財政投融資を活用している事業の主な内容

②財政投融資計画額等

③当該事業に関する政策コスト分析の試算値

④分析における試算の概要及び将来の事業見通し等の考え方

⑤補助金等が投入される理由、仕組み、国庫納付根拠法令等

⑥特記事項など

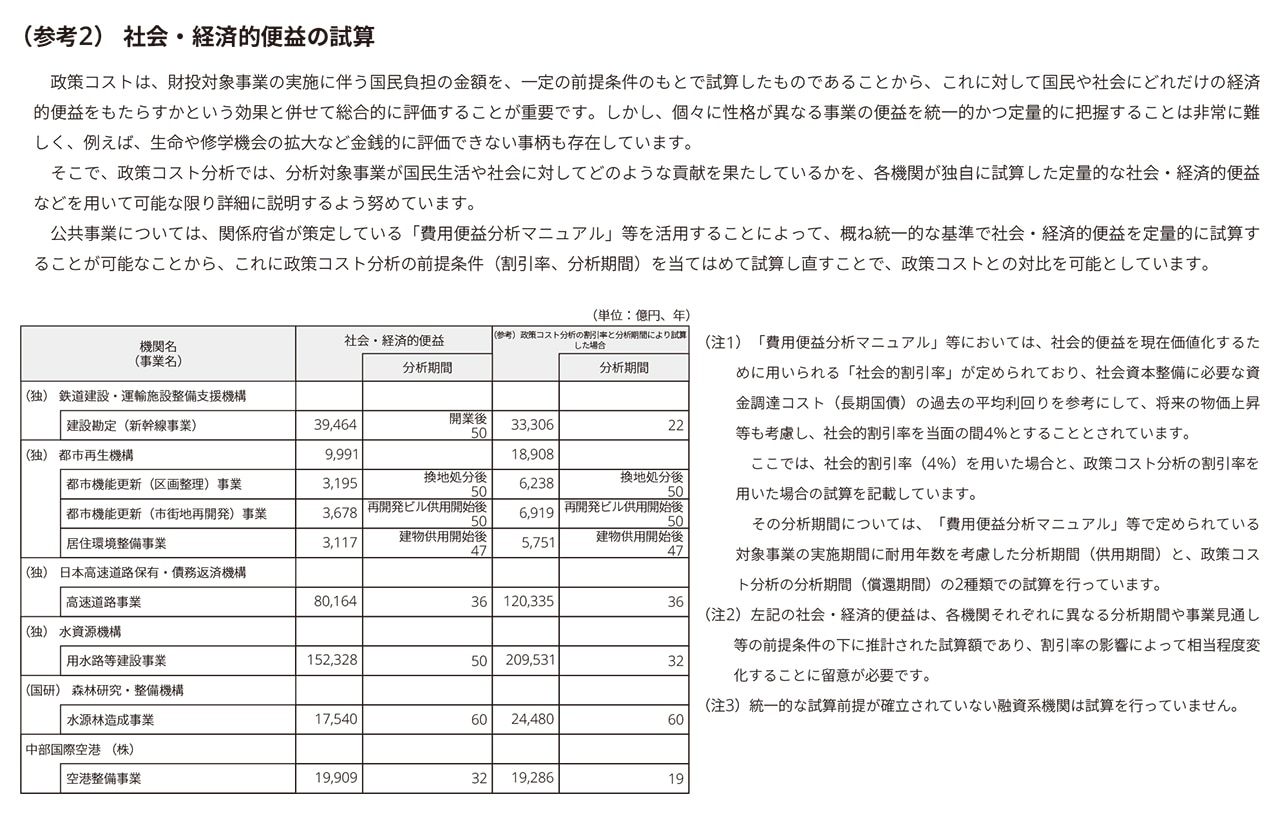

⑦(参考)当該事業の成果、社会・経済的便益など

⑧政策コスト分析結果の概要(政策コストの推移と解説、結果に対する自己評価)

分析項目 |

内 容 |

|---|---|

政策コスト |

図表1の、(Ⓐ国の支出)-(Ⓑ国の収入)+(Ⓒ±Ⓓ機会費用)により、前年度と当年度の2ヶ年度分を算出する。 |

投入時点別政策コスト内訳 |

政策コストを、分析期首までに投入された出資金等の機会費用分と分析期間中に新たに見込まれる政策コスト(国の支出、国の収入、剰余金等の機会費用分、出資金等の機会費用分)に区分して算出。 |

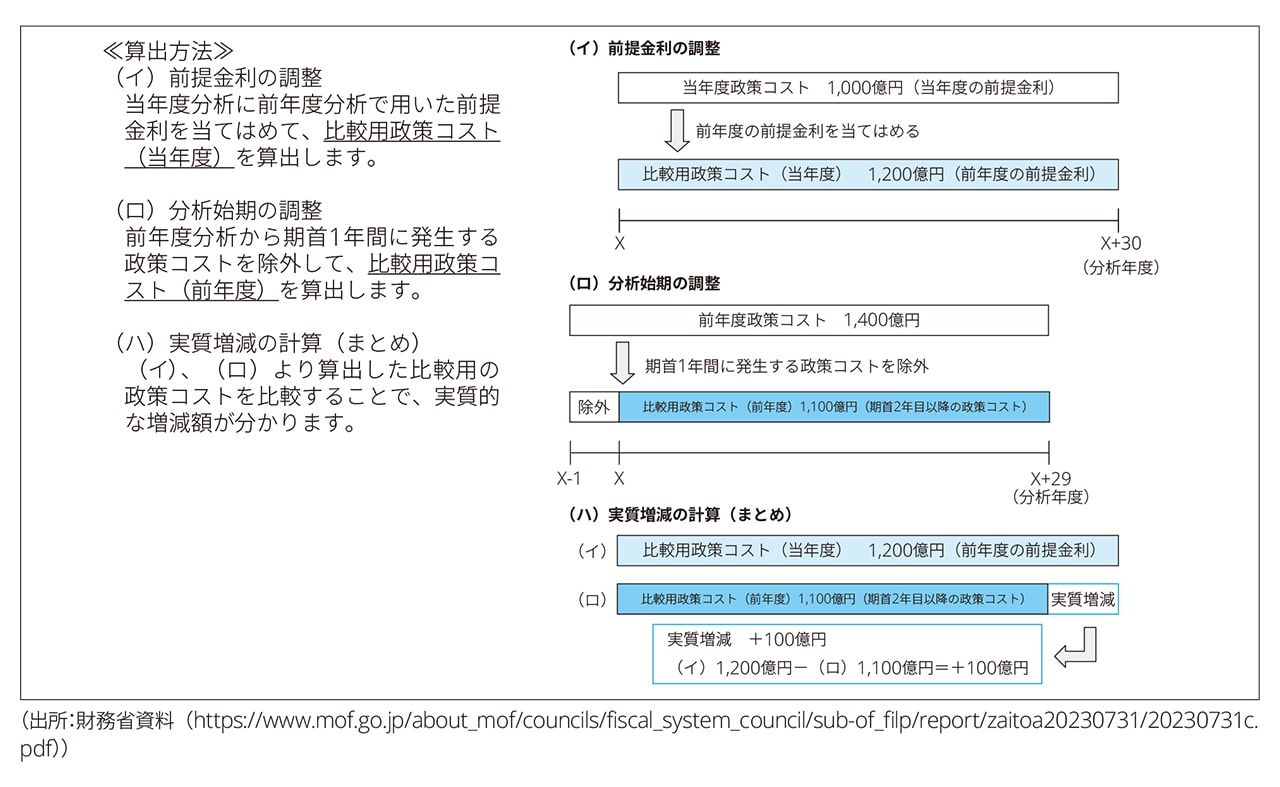

経年比較分析(実質増減分析) |

政策コストを前年度金利で再試算した値と前年度政策コストから前年度一年間に発生した政策コストを控除した当年度以降の値を比較し、実質的増減要因を把握する(図表2参照)。これにより、前年度の事業実施に係る見込み額と確定額による影響、新規事業実施の影響が確認でき、業務・財務の改善や事業の在り方を見直す材料ともなる。 |

発生要因別政策コスト内訳 |

融資系財投機関の政策コストについて、繰上償還、貸倒、その他(利ざや等)の要因別増減を把握する。 |

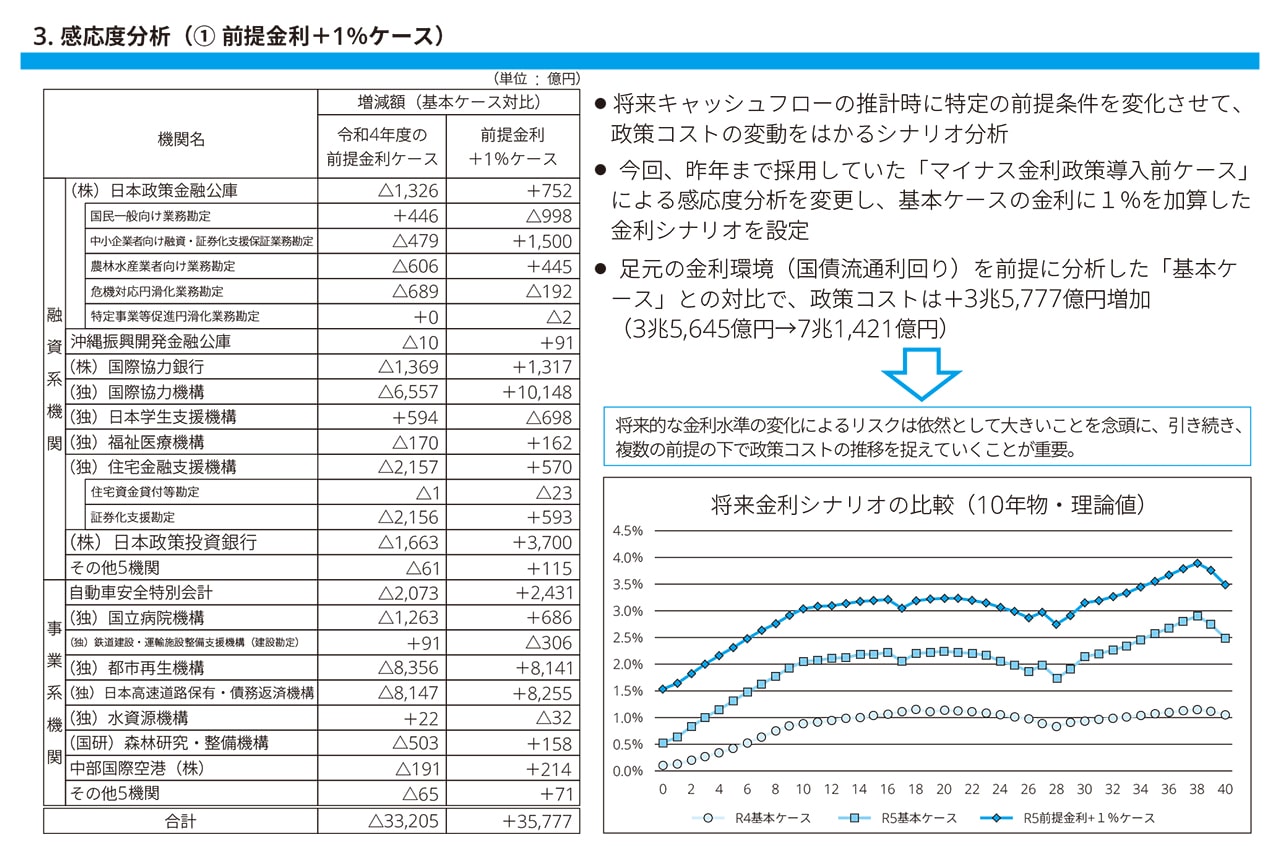

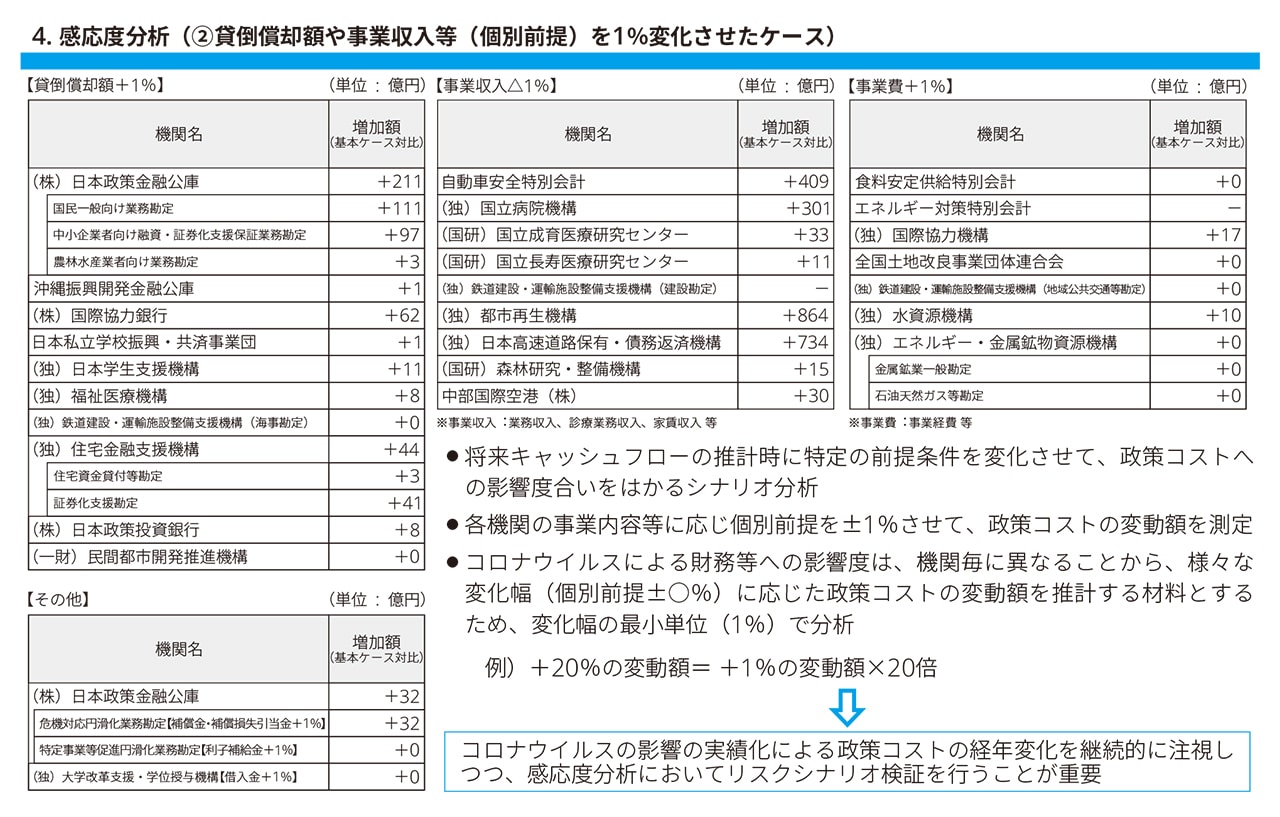

感応度分析 |

金利や事業収入などの前提条件の一部の変化が政策コストに与える影響を把握する。変化させる前提条件は、各財投機関が事業内容を踏まえて政策コスト変化に大きな影響を与える項目を選定する。 |

(3)各財投機関の分析結果の取りまとめと公表

財務省財政制度等審議会財政投融資分科会では、毎年度、各財投機関が試算した政策コストについて、全体概要及び財投機関別分析結果を取りまとめて公表している(https://www.mof.go.jp/policy/filp/summary/policy_cost_analysis/index.htm)。

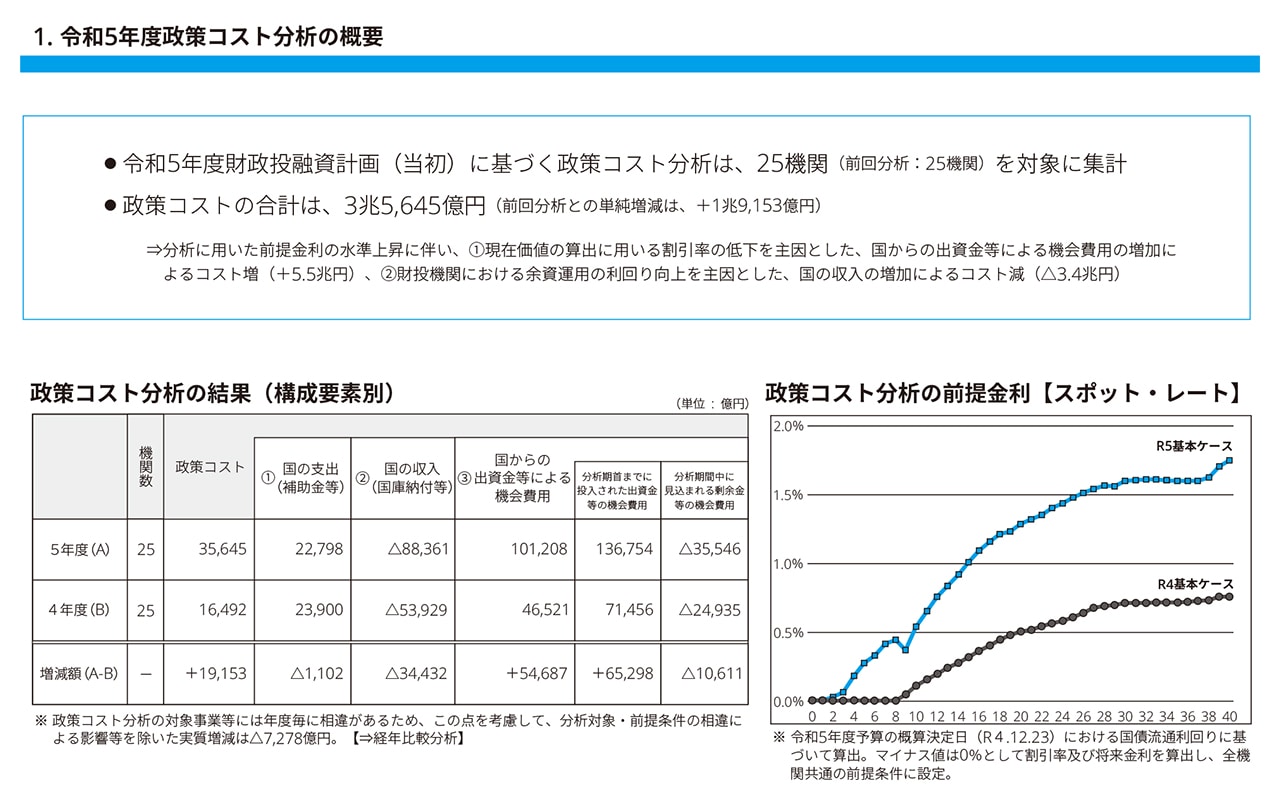

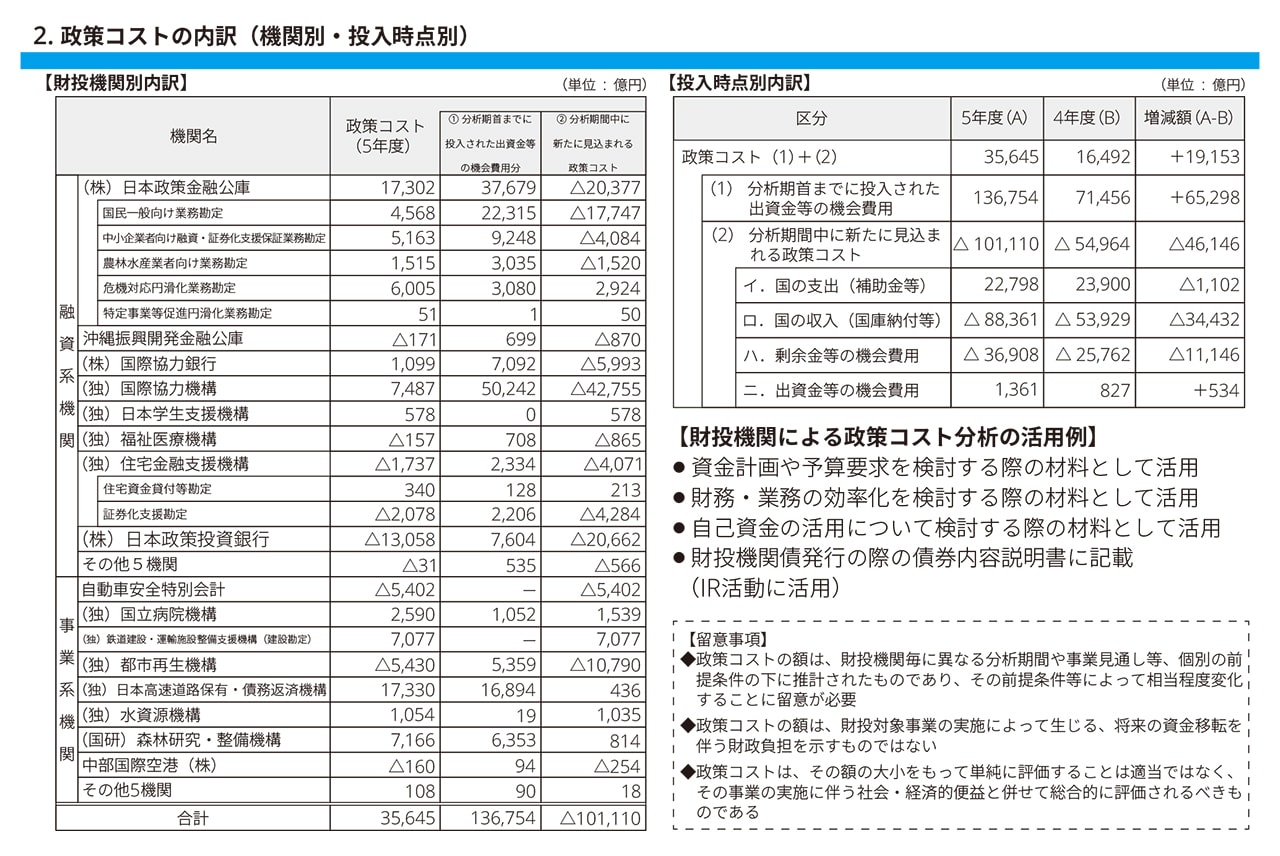

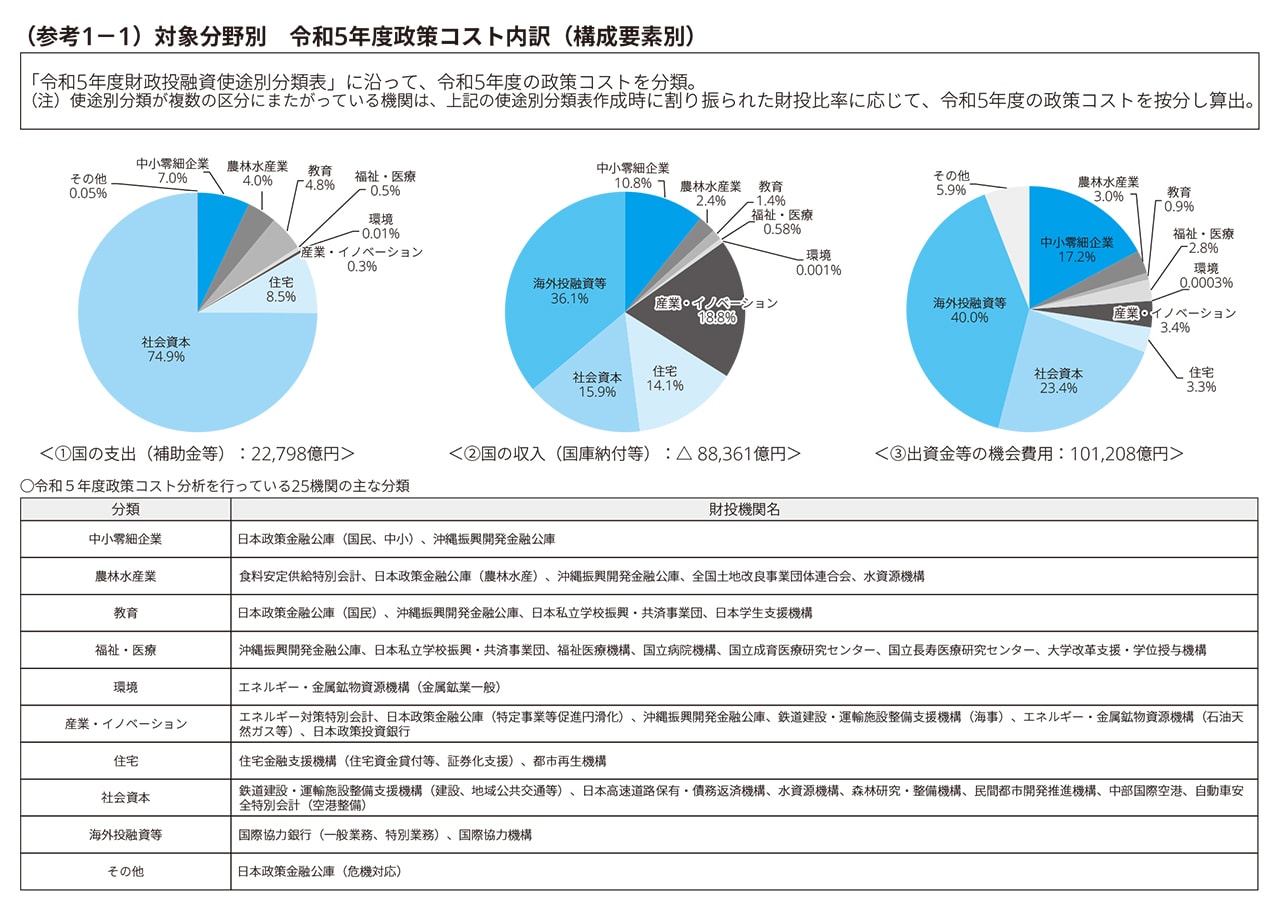

(図表3)令和5年度政策コスト分析の全体概要

財政制度等審議会財政投融資分科会では、図表3の概要情報の基となる各財投機関が自ら実施した政策コスト分析を、合わせて公表している(財政投融資対象事業に関する政策コスト分析(令和5年度)(https://www.mof.go.jp/about_mof/councils/fiscal_system_council/sub-of_filp/report/zaitoa20230731.html))。

各財投機関自らの分析結果には、政策コストの経年推移(増減トレンド)や対前年度増減に関して、事業の特徴などを念願にした自己分析や感応度分析(前提金利が1%プラス、業務収入等の個別前提が1%変動したケース)と、財務の健全性への影響が記載されている。各財投機関とも、前提金利の変動が政策コストを大きく変動させる要因であることが分かる。

2. 政策コストの推移

(1)政策コストの経年推移

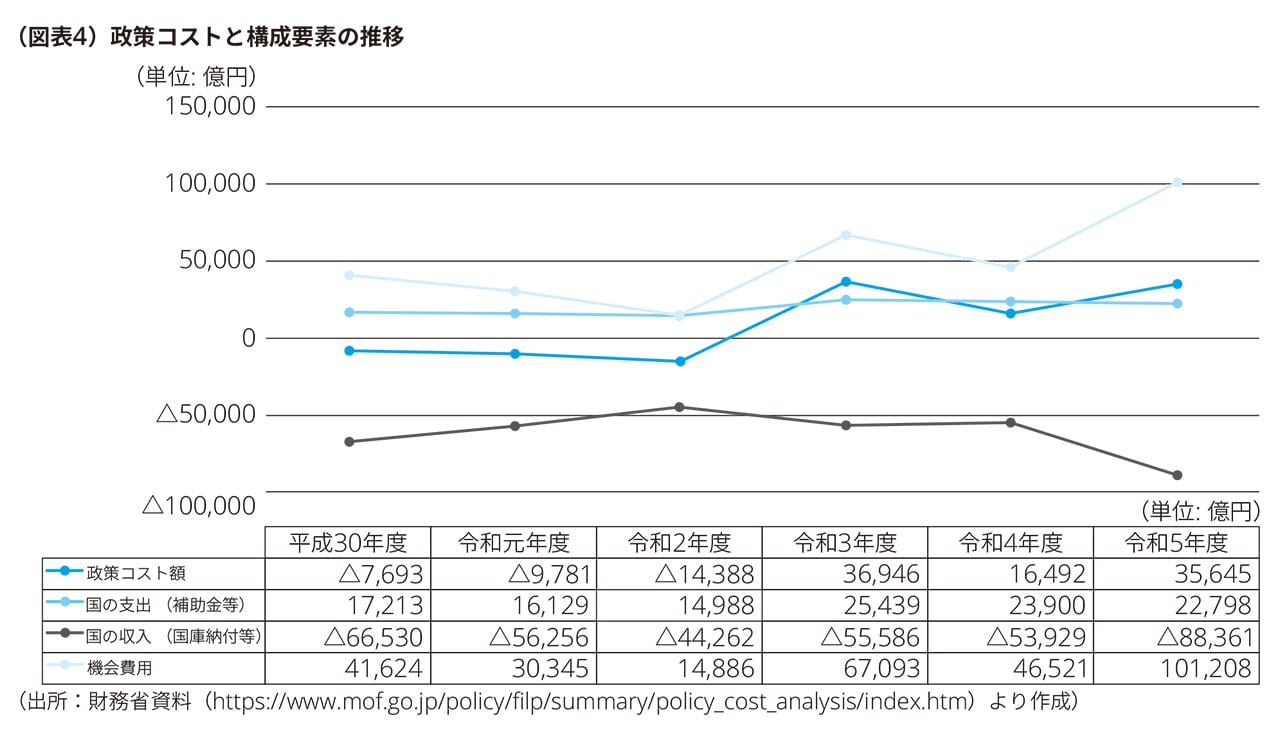

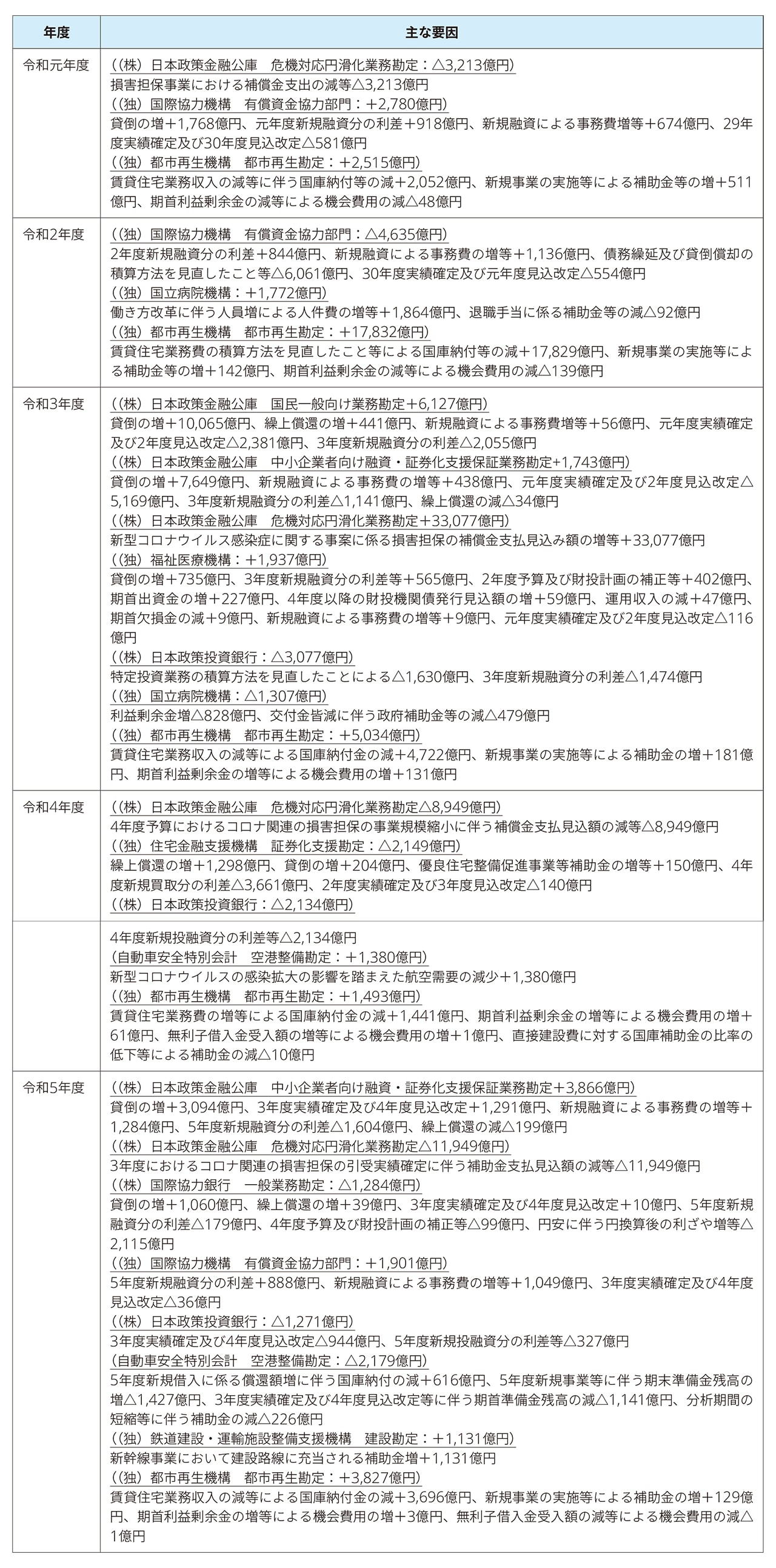

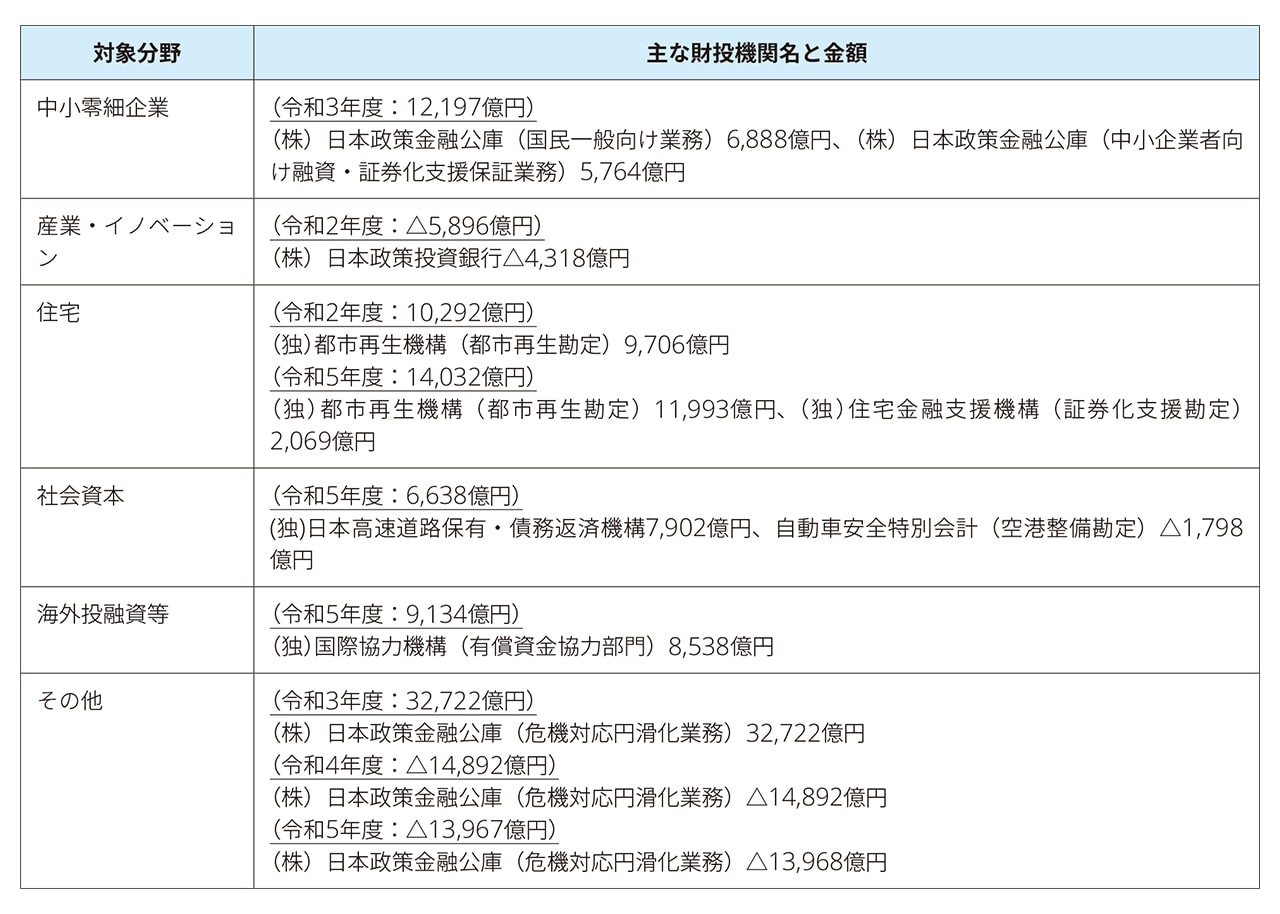

図表4は平成30年以降の政策コストの推移である。各年度の政策コスト額に常に大きな影響を与える要素は機会費用であり、政策コスト算定の共通の前提として、将来金利、割引率に用いられる金利(前提金利)の変動が大きな影響を与えている。前提金利(スポット・レート(10年物))の推移は図表3「5.経年比較分析・発生要因別分析」を参照されたいが、10年を超える長期のゾーンで金利変動幅は大きくなる傾向にあり、長期にわたる事業や出資金等は政策コストへの影響が顕著となる。

3. 財政投融資に関する政策コスト分析、財投機関に対するチェックの検討過程

上述のとおり、政策コストは各財投機関で試算され、財政制度等審議会財政融資分科会で分析内容についてモニタリングされている。以下に、現在までの政策コスト分析の検討経過を取りまとめた。政策コストの試算・分析の検討に加え、国民へのディスクロージャーの充実や民間会計基準に準拠した財務数値の必要性、有償資金の償還確実性の視点から財投機関への監査など、財投機関の規律に関しても併行して検討されていることが分かる。

(1)「財政投融資の改革に向けて(10年度財政投融資編成と今後の検討課題に関する所見)(座長談話)(平成9年7月23日)」(資金運用審議会)(https://warp.ndl.go.jp/info:ndljp/pid/1022127/www.mof.go.jp/singikai/unyosin/top.htm)

財政投融資について改革を推進するという基本方針の下に平成9年2月に設けられた財務省資金運用審議会懇談会は、平成9年7月の座長談話として、財政投融資の制度・運営のあり方について本格的な検討を進めるため、財政投融資の制度と内容、諸外国の制度、財政投融資の対象分野等について幅広く検討を進めた。

このような状況を踏まえ、平成10年度の財政投融資編成と今後の検討課題について、コスト及びディスクロージャーの点で、次の所見を述べている。

(平成10年度財政投融資要求に当たって)

① 償還確実性の精査

有償資金を活用する財政投融資は、受益者負担などにより、その融資を確実に回収することで、租税負担の増大を回避することが求められている。したがって、融資対象となっている事業の元利金償還の確実性の一層の精査が必要である。

また、財政投融資の一定部分には税財源との組み合わせで事業遂行される部分があり、将来にわたる税負担の全体像は、事業採択時点で明らかにされ国民の理解を得られる適切な政策決定が行われる必要がある。これは国民負担に関する情報のディスクロージャーにつながり、財政健全性にも資する。将来にわたるコストに関する分析手法の段階的な導入に向けての検討を進めるべきである。

② ディスクロージャーの徹底

財政投融資は、民主主義のプロセスのなかで運用されるものであり、十分なディスクロージャーが必要である。全国銀行協会の統一開示基準並みの情報である「財政投融資リポート」を公表したり、資金運用審議会等の議事要旨等含めインターネットで情報提供されている。平成10年度においても引き続き推進する必要がある。

また、財政投融資の対象となっている特殊法人等については、「特殊法人の財務諸表等の作成及び公開の推進に関する法律(平成9年6月24日)」の成立により、一層のディスクロージャーの推進に向けた取組みが期待される。特に、国民の関心の高い不良債権額、国(一般会計等)からの繰入額、累積損失額等に関して、分かり易い形でのディスクロージャーに努めることが必要である。

(2)「財政投融資の抜本的改革について(資金運用審議会懇談会とりまとめ)(平成9年11月27日)」(資金運用審議会)(https://warp.ndl.go.jp/info:ndljp/pid/1022127/www.mof.go.jp/singikai/unyosin/top.htm)

財務省資金運用審議会懇談会は、財政投融資は、社会資本整備、外部経済等への対応、長期・固定資金供給による民間金融市場の補完といった機能を持つ一方で、資金調達面での資金受動性からくる財政投融資の規模の肥大化等の問題点、金利設定面では財政規律や長期・固定金利に伴う問題があるとし、抜本的な改革が必要としている。

加えて、この改革の基本理念と方向性として、財政投融資の対象分野・事業については、官民活動の分担のあり方を精査しつつ、民業補完を徹底し、償還確実性の精査、コストとベネフィットの十分な比較などを行うことなどにより、財政投融資のスリム化に積極的に取り組む必要があるとしている。

コスト分析手法の導入、充実に関しては、次のように取りまとめられている。

① 基本的考え方

公的部門の活動では、活動に対するコストとベネフィットの比較や情報公開、事後チェックが重要となる。特に財政投融資は投融資という性格上、元利金の確実な償還が行われるかを把握していくことは一層重要である。財政投融資改革に当たっては、これらに留意し、国民負担に関する情報のディスクロージャーや財政健全性確保の視点から諸外国における試みを参考にしつつ、コストの定量的な把握や公表を行うことで、適切な審査や政策判断を行う必要がある。また、コスト分析では、財投機関の将来キャッシュ・フローの把握が時価ベースでの把握につながっていき、財投機関のALM(Asset Liability Management)の向上に貢献することも期待される。

今後、各政策のコストとベネフィットを科学的・客観的に算出し、政策決定に反映されるよう努めるべきであるが、コスト分析導入はこの方向への重要なステップとなる。

② 米国における取組み

米国では、「1990年信用改革法」において1992年からの融資と保証のコスト計算が義務化され、デフォルト等を含めた将来のネット・キャッシュ・フローについて、国債利子率による割引現在価値をコストとして示すこととされた。このコスト計算により、米国連邦政府からの直接融資や債務保証に関する国民負担の適切な実態把握が困難という従来の課題は、ほぼ解消されたと言われている。

③ 我が国におけるコスト分析手法の導入、充実

我が国と米国では財政制度等に様々な相違がある点には留意が必要である。その上で、財政投融資対象事業の採択において、コスト分析手法の導入を通じ将来に発生すると想定される税負担に関してあらかじめ定量的な分析が明らかにされることは、国民負担に関するディスクロージャーと財政健全性の観点から極めて重要である。

具体的な手法として、財投機関において、現在割引価値に置きなおした利子補給等の将来コストのキャッシュ・フロー等を予測していくことが考えられる。この手法は将来金利動向などの不確実性があることを念頭に一定の仮定を用いること等の課題に加え、具体的手法の確立には時間が必要ではあるが、可能なものからコスト分析手法を段階的に導入し、不断の見直しを行い、分析を継続、充実させていくことが重要である。同時に、より適切な審査のために、専門的な知識・技能を持った人材の育成など知的インフラストラクチャーの構築も必要である。

(3)「財政投融資制度の抜本的改革に係る議論の整理(資金運用審議会懇談会検討会)(平成11年8月30日)」(資金運用審議会)(https://warp.ndl.go.jp/info:ndljp/pid/1022127/www.mof.go.jp/singikai/unyosin/top.htm)

財政投融資制度の抜本的改革に係る議論が整理されており、その中でも政策コストやディスクロージャーの充実に関する言及は、以下のとおりである。

① 財政投融資制度の抜本的改革の枠組み

財政投融資の対象分野・事業については、民業補完の徹底や償還確実性の精査、コストとベネフィットの十分な比較といった点を踏まえ厳格に限定する。対象分野や事業について、その多くは欧米主要国における有償資金を活用した制度の対象分野と同様であるが、住宅、中小企業、農林水産業、社会資本、環境、産業・技術、国際協力、地方、といった分野・事業ごとに政策コスト分析を適切に活用し、不断の見直しが必要である。

② 財政投融資と国会の議決

資金運用部資金の長期(5年以上)運用等として、予算の一部として国会議決されているが、財政投融資の性格が、郵便貯金や年金積立金等の全額預託義務による受動的な公的資金の統合運用から、市場原理に基づく能動的な調達資金の投融資活動へ変化するため、国会議決の受け方についての検討が必要である。市場運用については、金融・経済情勢の変化に的確かつ弾力的に対応できる仕組みとするとともに、財政投融資資金計画、財政投融資原資見込、財政投融資使途別分類表、予算及び財政投融資計画の説明の各資料に加え、ディスクロージャーの充実が必要である。

③ 財投機関債

財投機関本体の信用に基づき発行されるコーポレート型の財投機関債については、市場に適切な評価を得るための工夫が必要であり、ディスクロージャーの強化、格付けや外部監査の活用、補給金等の取扱い、破綻及びその処理ルール、財政投融資改革移行期の経過的取扱いなどの検討が必要である。

④ 政策コスト分析手法の導入、充実

国民負担に関する情報のディスクロージャーや財政健全性確保の視点から、政策コストの定量的な把握と公表により、適切な審査や政策判断を行うことが必要である。一方で、政策コストは一定の仮定に基づく計算であるため、前提条件の設定により分析結果が相当異なることに留意が必要であり、可能なものから政策コスト分析を段階的に導入し、その手法について不断の見直しを行い、分析を継続、充実させていくことが重要である。

財政投融資を活用する事業について、事業が終了するまでの間に国(一般会計等)から投入される補助金等の総額を割引現在価値として、一定の前提条件の下に仮定計算したものを「政策コスト」として把握する。これを公表することで、将来の国民負担に関する情報のディスクロージャーが充実することにつながる。また、政策コストの水準と事業の実施に伴う社会・経済的便益(ベネフィット)の比較等により、事業についての検討が可能となる。今後は、政策コストの把握に加え、ベネフィットについても正確な把握が必要となるが、政策コスト分析の導入はこの方向への重要なステップであり、分析結果の公表に際しては、当事業のベネフィットについても出来る限り分かり易い形で示すことが必要である。

⑤ 財政投融資の持続的改革に向けて

国会に対する予算添付資料等のほか、「財政金融統計月報」や「財政投融資リポート」「財政投融資ブックレット」を作成、公表しているが、更にその向上を推進する必要がある。

(4)「財政投融資対象事業に関する政策コスト分析(試算)(平成11年8月30日)」(資金運用審議会)(https://warp.ndl.go.jp/info:ndljp/pid/1022127/www.mof.go.jp/singikai/unyosin/top.htm)

「資金運用審議会懇談会とりまとめ(平成9年11月27日)」における指摘を踏まえ、財政投融資を活用している事業の実施に伴い、国(一般会計等)から将来にわたって投入される補助金等を計算した政策コスト(試算値)等について、コスト分析・評価検討会(資金運用審議会懇談会座長が主催する学者のアドバイザリー・グループ)等において実務的な検討を重ねた5機関(住宅金融公庫、国民金融公庫、日本輸出入銀行、日本道路公団、中部国際空港株式会社)に関して、試行的な分析結果を整理した。また、「政策コスト」の定義を、財政投融資を活用している事業の実施に伴い、今後当該事業が終了するまでの間に国(一般会計等)からの投入が見込まれる補助金等の総額を、割引現在価値として一定の前提条件に基づいて仮定計算したものとした。

(5)「財政投融資対象事業に関する政策コスト分析(試算)(平成12年度)(平成12年6月29日)」(資金運用審議会)(https://warp.ndl.go.jp/info:ndljp/pid/1022127/www.mof.go.jp/singikai/unyosin/top.htm)

財政投融資を活用している事業の実施に伴い、国(一般会計等)から将来にわたって投入される補助金等を計算した政策コスト(試算値)等について、14機関(住宅金融公庫、国民生活金融公庫、中小企業金融公庫、農林漁業金融公庫、公営企業金融公庫、沖縄振興開発金融公庫、日本政策投資銀行、国際協力銀行、帝都高速度交通営団、社会福祉・医療事業団、日本育英会、日本道路公団、本州四国連絡橋公団、中部国際空港株式会社)が試算した分析結果を、コスト分析・評価検討会等における実務的な検討を経て、整理した。

また、政策コスト分析が将来の制度・施策などを拘束するものではないこと、共通の前提として、将来の財政投融資金利及び割引率については、予算概算決定時点における市中の国債流通利回りの実績値を基に理論式による機械計算によって算出することとし、個別の前提として、政策融資を行う機関と事業を実施する機関に分け、個々の機関が行う事業の特性や各機関の実情等に応じて前提が異なり得ることを明記した。

(6)財政投融資改革(平成13年度)

財政投融資改革とは、財政投融資の資金調達のあり方を抜本的に見直したもので、資金運用部資金法に基づき郵便貯金や年金積立金といった極めて潤沢な財源資金が、政策的に必要とされる資金需要に関係なく自動的に資金運用部資金(現在の財政融資資金)に流れ込んでいた点や政策コストの十分な分析のないまま財投機関へ融資していた点などに関して、財政投融資の肥大化や特殊法人等が実施する社会資本などへの投資が非効率性な状態で改善されないなどが指摘されていたことなどを抜本的に見直し、新たな資金調達(財投債、財投機関債)へと移行したものである。なお、昭和26年度に施行された資金運用部資金法が、平成13年度に財政融資資金法に改正されている。

(7)「財政投融資改革の総点検について(平成16年12月10日)」(財政制度等審議会財政投融資分科会)(https://www.mof.go.jp/policy/filp/reference/reform_report/zaitoa161210a.pdf)

平成13年度の財政投融資改革から3年経過したところであり、平成16年7月の財政制度等審議会財政投融資分科会の審議において財政投融資の実施状況が改革の趣旨を反映したものであるかの総点検の必要性について指摘があった。また、その後の平成16年9月の第二次小泉内閣の改造にあたり、総理大臣より財務大臣に対して「財政投融資については、民業補完の原則のもと、総額の抑制、事業の重点化・効率化に努めるとともに、対象事業の内容を民間会計基準準拠の下で不断に見直すなどの改革を引き続き進められたい」との指示があった。これを受け、財政制度等審議会財政投融資分科会において財政投融資改革の現状と課題の審議を行った。そのうち、質的改革(ディスクロージャー・市場評価の進展)の状況として、主に次の事項の進捗状況が取りまとめられた。

① 民間会計基準準拠の財務諸表の作成と公認会計士の関与

(民間会計基準準拠の財務諸表の作成状況)

地方公共団体を除く全ての39財投機関が、平成15年度末現在で民間会計基準準拠の財務諸表を作成しており、うち21機関が法定財務諸表となっており、残りの18機関は財政制度等審議会の示した基準に従って、民間会計基準準拠の財務諸表を作成している。統一的な基準の下での民間会計基準準拠の財務諸表により、自らの財務内容を点検していくことが可能となるとされた。

(公認会計士の関与の状況)

地方公共団体を除く全ての財投機関が、公認会計士の一定の関与の下で財務諸表を作成している。20機関は、公認会計士の監査が法定されている。公認会計士による監査を受けることは、各機関の財務諸表の信頼性を高める有効な手段となると考えられ、現時点で会計監査を受けていない期間においても、今後、会計監査を受けることを検討することを検討することが適当とされた。

② 政策コスト分析

(進捗状況)

政策コスト分析は、平成11年度に導入され、平成13年度以降は全ての財投機関で実施・公表されている。平成13年度に「感応度分析(前提条件をひとつ変動させた場合の政策コスト額を試算)」、平成15年度に「経年比較分析(前提金利の変化による影響等を除き、対前年度比較)」、平成16年度に「投入時点別政策コスト内訳(前年度末までに既に投入されている出資金等による利払軽減効果と今年度以降将来新たに見込まれる政策コストを切り分け)の明示」を導入するなど、拡充が進んでいる。また、財投機関は、政策コスト分析を財投機関債発行時の債券内容説明書に記載するなど、IR(Investor Relations)に活用されていると分析されている。

(課題)

政策コスト分析に関する拡充、進展はあるものの、将来的に想定外の国民負担を生じさせることの無いように、政策コスト分析の拡充、及び実地監査の充実の2点で分析手法の一層の拡充を検討すべきと示された。

(政策コスト分析の拡充)

融資系財投機関に係る政策コスト分析は、原則として、次年度以降は新規融資を実施しない前提となっている。これは当年度末時点での融資について債権回収を終える期間としてのトータルコストが把握できるというメリットがある一方で、次年度以降新規の融資を実行しないという前提は現実的ではなく、実際に発生するであろう将来の資金フローや補給金等の見込み額と異なるというデメリットがある。このため、事業継続を前提とした政策コスト分析も導入していくべきであり、これにより、補助金等の投入のあり方や財投機関の業務・財務の改善にも役立つと考えられる。

(実地監査の充実)

財政投融資の対象事業の政策的必要性などについては確認しているが、事業内容の実態等の実地での体系的なチェック(実地監査)は、実施事業に関する適債性の非違確認を中心とした地方公共団体に対する監査が実施されているのみである。実地監査対象範囲は、財政投融資対象事業全体とすべく、財政融資資金の貸付対象以外にも政府保証債や産業投資による資金調達を行っている機関も含めるべきである。この実地監査の充実に先立ち、中期計画等を実行するインセンティブ付与及び内部監査(独立行政法人評価委員会や政策評価)、公認会計士による会計監査によるガバナンスの強化を図ることが必要である。その上で、実地監査においては、公的資金の貸し手、高い信用力の供給者としての視点から、財務の健全性や国が有償資金を用いて支援するにふさわしい事業であるか等の検討を行うことが適当であるとされた。

③ 地方公共団体

地方公共団体への公的資金貸付は、民間金融機関では対応困難な長期・低利の資金の融資を通じて地域に密着した社会資本整備等に貢献してきたが、財政投融資改革の趣旨を踏まえ、地方公共団体の自立的財政運営を促す視点から、地方公共団体の資金調達は市場公募債などの民間資金を基本とし、公的資金はこれを補完することが適当であり、赤字補填の性格を持つ地方債については、資源配分機能をもつ財政投融資の対象としてはふさわしくなく、地方公共団体向け公的資金貸付は、貸付先の財務状況、事業の収益性などを適切にチェックすることが求められるとされ、また、地方公営企業においても、政策コスト分析の趣旨を踏まえて、国民負担・住民負担の開示の充実に向けた実効性ある取組みが重要とされた。

(8)「財政投融資改革の総点検フォローアップ(平成17年12月12日)」(財政制度等審議会財政投融資分科会)(https://www.mof.go.jp/about_mof/councils/fiscal_system_council/sub-of_filp/report/zaitoa171212_a.pdf)

平成18年度財政投融資編成において、平成16年度に実施した総点検と同じ視点で、財政投融資計画の量的縮減及びディスクロージャーの進展を確認し、前者においては大幅な縮減が実施され、後者においても平成18年度からは組織改編の対象となる公庫を除き、全ての機関が公認会計士の監査証明のある民間会計基準準拠の財務諸表を作成することとなったことから、一定の達成と評価した。また、実地監査においても平成17年7月1日に実地監査体制が発足し、監査を開始した。なお、地方公共団体向け貸付に係る実地監査については、貸付対象事業の適債性に係る非違チェックから公営企業の経営状況の確認等にシフトしていくことが望ましい旨の指摘がなされた。

(9)「今後の財政投融資の在り方について(中間報告)(平成19年12月)」(財政投融資に関する基本問題検討会)(https://www.mof.go.jp/about_mof/councils/fiscal_system_council/sub-of_filp/report/zaitoa191212/04.pdf)

財政投融資改革以降の取組みを踏まえ、今後の財政投融資の在り方について本格的な議論をするために、財政制度等審議会財政投融資分科会に財政投融資に関する基本問題検討会が設置された。

① 政策コスト分析

政策コスト分析について、感応度分析や経年比較分析を順次実施するとともに、投入時点別政策コスト内訳や社会・経済的便益を掲載するなどの拡充と、政策コスト分析活用として財政投融資編成において国民の将来負担に関する情報開示や償還確実性確認などに取り組んでおり、更なる分析手法等の改善を期待している。また、財投機関の統合がある場合、統合後機関としてまとめて分析を行うと過去との比較可能性に支障があることから、特に社会資本整備などの長期間にわたる事業については、勘定区分ごとに政策コストを明らかにすることの必要性が指摘された。

② 民間会計基準準拠の財務諸表作成

平成19年度の財政投融資対象となる31機関全てで民間会計基準準拠の財務諸表が作成され、今後全ての機関において公認会計士の監査を受けることになることが確認された。

③ 実地監査

平成16年12月の「財政投融資改革の総点検について」の指摘を受け、平成17年度から法人等実地監査が開始された。平成17年度及び平成18年度において各6機関が対象とされ、財政投融資事業にふさわしい政策的意義、財務の健全性・償還確実性、資金の適正な執行実態などが監査されている。

地方公共団体に対しては、平成17年12月の「財政投融資改革の総点検フォローアップ」における指摘を受け、公営企業等の経営に密接に関連する施設の稼働状況について確認された。

④ 地方公共団体の財務状況把握

平成18年度の地方債許可制から協議制度への移行により地方公共団体の財政の自主性が高まりつつあり、また、平成16年12月の「財政投融資改革の総点検について」での指摘を踏まえ、地方向け財政融資資金の融資審査の充実等を図るため、平成17年度より地方公共団体の財務状況把握を実施し、必要と認めた団体にはヒアリングを実施している。

(10)「今後の財政投融資の在り方について(平成20年6月)」(財政投融資に関する基本問題検討会)(https://www.mof.go.jp/about_mof/councils/fiscal_system_council/sub-of_filp/report/zaitoa200610/zaitouhoukokusyo.pdf)

平成19年12月の「今後の財政投融資の在り方について(中間報告)」からの、政策コスト、ディスクロージャー、チェック機能に関する取りまとめの変更点は次のとおり。

① 政策コスト分析

政策コスト分析の更なる活用等として、金利感応度分析の際に金利変化に併せて割引率も変更することで影響を試算する手法への改善に加え、政策コスト分析に関するハンドブック(https://www.mof.go.jp/about_mof/councils/fiscal_system_council/sub-of_filp/report/zaitoa200724h.pdf)を作成し、財政投融資編成関係者がより適切に政策コスト分析を理解し、効果的に活用できるようにすることとした。

② 実地監査

平成17年度の開始から3年目になり、監査事項や監査手続が安定してきていることから、監査に関する事項の標準化を進め監査の透明性を図るため、実地監査細則及び実地監査実施要領が定められた。

地方公共団体については、平成20年度から適債性の非違確認については簡素化し、地方公営企業については貸付金の償還確実性を図る観点から、経営状況の実態把握及び評価を実施し、必要に応じて経営改善のための取組みを含めた償還確実性について報告を求めることとした。

③ 地方公共団体の財務状況把握

平成19年度に実施した財務状況把握(平成17年度決算)では、悪化傾向にあった債務償還可能年数の長期化に歯止めがかかった一方で、ヒアリング実施277団体では、大規模建設投資などで債務の高水準化、積立金の低水準化などで収支が悪化している団体が多くみられ、地方公共団体の財務状況に関する情報開示については、住民の理解が得られるように内容を充実し、迅速に実施することの必要性が指摘された。

(11)「財政投融資を巡る課題と今後の在り方について(平成26年6月17日)」(財政制度等審議会財政投融資分科会)(https://www.mof.go.jp/policy/filp/summary/filp_fu_report/houkokusyo_zenbun.pdf)

平成13年度の財政投融資改革から10年以上経過し、更に平成20年6月の「今後の財政投融資の在り方について」から5年以上が経過するなかで、リーマン・ショック後の経済・金融危機や東日本大震災への対応状況を確認したうえで、財政投融資改革を巡る著しい環境変化等をフォローアップした。

① 政策コスト分析

財政投融資対象事業に対して、国(一般会計等)から事業実施機関である財投機関に対して、補助金等が投入されることの妥当性判断材料として、将来の補助金等投入がどの程度になるか、あるいは既に投入された出資金等によるメリットがどの程度になるかを試算し政策コストとして開示することは、財政投融資の透明性を高める意義があるとした。

一方で、各財投機関が公表する試算結果には、政策コストが複数年にわたる時系列データがないことに加え、産業投資対象機関は、将来収益見通し、リスク、割引率などの個別の前提条件の設定が困難であり政策コストの分析手法が馴染みにくいことから、これらを公表していないことが課題とされた。

これらへの対応策として、政策コストの時系列の把握、財投機関ごとに試算公表に加えて、新たに対象分野ごとに集計したものを公表することとした。また、当年度の財政投融資計画には計上されていないものの財政融資資金貸付金残高のある機関に対して、過去の分析結果から政策コストが増加しない形で事業が実施されているか確認する趣旨から、政策コスト分析的な財務状況の把握を行うこととした。産業投資対象機関については、官民ファンドを通じた長期的なリスクマネー供給などへの変化があり、現行の政策コスト分析が馴染まないものの、収益性確認の必要から、出資者としてのガバナンス向上を図ることとした。

② 実地監査

財投機関のうち、地方公共団体を除く機関に対しては、監査事項の標準化を図り監査を実施しつつ、平成22年度からはテーマを絞り機動的に実施するスポット監査を導入した。その上で、今後は、財投機関の監事監査や内部監査との連携を図り、事業目的の達成に不可欠な内部統制やリスクコントロールについても監査を実施することとした。更に、官民ファンド等の産業投資機関に対しても、「官民ファンドの運営に係るガイドライン」(https://www.cas.go.jp/jp/seisaku/fund_kkk/pdf/guideline.pdf)などを活用しガバナンス機能の強化に重点を置いた監査の強化を図るとされた。スポット監査においても、官民ファンドのガバナンスに係る特定事項を横串しでチェックすることなどにも取組むこととされた。

地方公共団体については、財務省財務局の資金実地監査官が、資金の使用状況、公営企業の経営状況の実態把握や評価などを確認し、必要に応じて改善等を要請している(年間約300団体、500企業程度)。一方で、地方公営企業は独立採算前提ではあるものの下水道事業や病院事業などは受益者負担による収入だけでは費用を賄えず他会計繰入金により経営を維持する赤字企業も多い状況にあるため、損益実績に加えて、施設維持更新を含む収支計画や債務償還能力の分析・評価を行うこととされた。また、監査において認識された問題点を監査先と共有し、システム開発により財務分析やアドバイス機能の充実を通じた監査効果の発揮をすることとされた。

③ 地方公共団体の財務状況把握

償還確実性を確認する観点から、地方公共団体の決算統計をベースに作成する行政キャッシュ・フローに基づき、債務償還可能年数、実質債務月収倍率、積立金等月収倍率、行政経常収支率を算出し、債務償還能力などを把握している。平成24年度からは、全ての都道府県市町村のモニタリングを実施し、ヒアリング対象も全市町村に拡大している。その上で、更なる財務状況把握の充実を図る必要から、モニタリングの充実、ヒアリングの有効活用、診断表(地方公共団体に対する財務健全化に関する助言ツール)の内容改善、都道府県向けヒアリングを推進することとされた。また、財務局等における地方公共団体向け融資実務のPDCAサイクルに、財務状況把握結果を的確に位置づける必要があるとされた。

4. 最後に

財政投融資の政策コスト分析は、税負担が見込まれる対象事業について、財投機関自らの分析、財政制度等審議会などによる元利金の償還確実性の検討・確認、その過程や結果の公表、さらに実地監査などによる内部規律性の確保などを通じ、国民の理解を得てきていると思われる。一方で、この分析結果を将来の財政投融資の編成に活用することも重要になる。財務省理財局の公表する「政策コスト分析に関するハンドブック」(https://www.mof.go.jp/about_mof/councils/fiscal_system_council/sub-of_filp/report/zaitoa200724h.pdf)では、①将来のキャッシュ・フロー等の推計に用いた事業見通しなどの各種前提条件の精査、②直近の決算状況や貸倒状況を含む貸付金回収見込み、事業収入などの前提条件精査による借入金返済見込みの確認を通じた償還確実性の確認、③これらに加え、財政投融資にふさわしい事業であるか、事業内容や融通条件などの適切性の検討、などへ政策コスト分析が一層活用されることが期待されている。

次稿では、財政投融資の規律に関して触れたい。

以上

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。