改正企業会計基準適用指針第2号「自己株式及び準備金の額の減少等に関する会計基準の適用指針」等の解説 ブックマークが追加されました

ナレッジ

改正企業会計基準適用指針第2号「自己株式及び準備金の額の減少等に関する会計基準の適用指針」等の解説

月刊誌『会計情報』2024年5月号

公認会計士 木村 寛人

1. はじめに

企業会計基準委員会(以下「ASBJ」という)は、2024年3月22日に、改正企業会計基準適用指針第2号「自己株式及び準備金の額の減少等に関する会計基準の適用指針」(以下「自己株式等会計適用指針」という)及び改正企業会計基準適用指針第28号「税効果会計に係る会計基準の適用指針」(以下「税効果適用指針」という。また、以下、自己株式等会計適用指針と合わせて「本適用指針」という)を公表した1。

また、日本公認会計士協会(以下「JICPA」という)は、同日に、会計制度委員会報告第7号「連結財務諸表における資本連結手続に関する実務指針」(以下「資本連結実務指針」という)の改正を公表した2。

本稿では、本適用指針及び資本連結実務指針の概要について解説する。

2. 本適用指針の概要

(1)本適用指針の公表の経緯

令和5年度税制改正において、完全子会社株式について一部の持分を残す株式分配のうち、当該一部の持分が当該完全子会社の株式の発行済株式総数の20%未満となる株式分配について、他の一定の要件を満たす場合には、完全子会社株式のすべてを分配する場合と同様に、課税の対象外とされる特例措置、いわゆるパーシャルスピンオフ税制が新たに設けられた。これを受けて、2023年3月に開催された第497回企業会計基準委員会において、企業会計基準諮問会議より、事業を分離・独立させる手段であるスピンオフについて、スピンオフ実施会社に一部の持分を残すスピンオフの会計処理を検討することがASBJに提言された。ASBJは、2023年4月より審議を開始し、その後2023年10月に公表された公開草案に対して寄せられた意見を踏まえて検討が行われ、公開草案の内容を一部修正した上で自己株式等会計適用指針の改正を公表した(自己株式等会計適用指針第28-4項)。

また、ASBJは、自己株式等会計適用指針に併せて、税効果適用指針のうち連結財務諸表固有の一時差異の取扱いに関する事項についての検討を行い、自己株式等会計適用指針と同時に税効果適用指針の改正を公表した。

(2)自己株式等会計適用指針の範囲

ASBJは、基準開発の範囲について、いわゆるパーシャルスピンオフ税制において税制適格となるかどうかにかかわらないとした上で、保有する完全子会社株式の一部を株式数に応じて比例的に配当(按分型の配当)することにより当該株式が子会社株式に該当しなくなる場合に限定するか、又は、保有する完全子会社以外の子会社株式の一部を配当する場合についても基準開発の範囲に含めるべきか検討を行った。

審議の結果、いわゆるパーシャルスピンオフ税制が時限的なものであり早期に基準開発を完了すべきことから、まずは発生する可能性が高いと考えられる、保有する完全子会社株式の一部を株式数に応じて比例的に配当(按分型の配当)し子会社株式に該当しなくなった場合に基準開発の範囲を限定して会計処理を定めている。

なお、本適用指針において基準開発の範囲外としたケース(例えば、完全子会社以外の子会社株式の一部の配当、現物配当実施会社の株主の会計処理など)については、今後の子会社株式の配当に関する取引の進展や会計実務の状況により、他のテーマとの優先順位等を考慮して、今後の基準開発の範囲とするかどうかASBJにおいて判断することとしている(自己株式等会計適用指針第28-4項)。

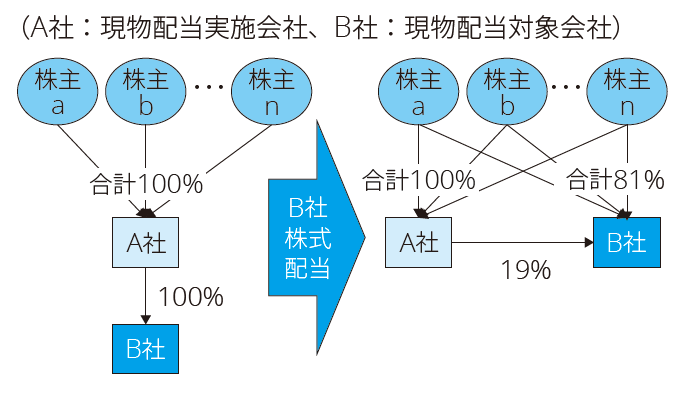

【図表】保有する完全子会社株式の一部を株式数に応じて比例的に配当(按分型の配当)し子会社株式に該当しなくなる場合のスキーム図(例)

- A社がA社の株主に対して、完全子会社B社の株式の81%を比例的に配当

(3)現物配当実施会社の個別財務諸表上の会計処理

自己株式等会計適用指針では、現物配当実施会社の個別財務諸表上、保有する完全子会社株式の一部を株式数に応じて比例的に配当(按分型の配当)し子会社株式に該当しなくなった場合、配当の効力発生日における配当財産の適正な帳簿価額をもってその他資本剰余金又はその他利益剰余金(繰越利益剰余金)を減額するとしている(自己株式等会計適用指針第10項(2-2))。

この点、従来から自己株式等会計適用指針では、現物配当を行う場合、原則として配当財産の時価と適正な帳簿価額との差額は、配当の効力発生日の属する期の損益として計上し、配当財産の時価をもってその他資本剰余金又はその他利益剰余金(繰越利益剰余金)を減額することとしているが、分割型の会社分割(按分型)や保有する子会社株式のすべてを株式数に応じて比例的に配当(按分型の配当)する場合、適正な帳簿価額をもって会計処理する取扱いが設けられている(自己株式等会計適用指針第10項)。改正後の自己株式等会計適用指針においても、対象とした保有する完全子会社株式の一部を株式数に応じて比例的に配当(按分型の配当)し子会社株式に該当しなくなった場合については次の点を踏まえると、自己株式等会計適用指針第10項(1)及び(2)と同様の取扱いを行うことが適切と考えられたため、配当財産の適正な帳簿価額をもって会計処理することとしている(自己株式等会計適用指針第38-2項)。

① 一部の持分を残す按分型の完全子会社株式の配当が株式数に応じて比例的に行われ、スピンオフとして当該完全子会社の事業を分離・独立させる目的で行われる場合には、既存の株主以外の第三者が取引に参加していないことから、取引の趣旨を踏まえ総体としての株主の観点から取引全体を俯瞰すると、株式配当の実施会社を通じて保有していた完全子会社を自ら直接保有することとなる組織再編であると考えられる。この場合、総体としての株主にとっては当該完全子会社に対する投資が継続していると考えられる。

② 今回の基準開発の範囲としたケースについては、スピンオフとして子会社の事業を分離・独立させる目的で行われたものに該当することについて異論は出なかった。

(4)現物配当実施会社の税効果会計

税効果適用指針では、現物配当実施会社の税効果に関する会計処理については、従来の税効果適用指針の定めを変更しないこととしている。一方、保有する完全子会社株式の一部を株式数に応じて比例的に配当(按分型の配当)し子会社に該当しなくなった場合において、連結決算手続の結果として生じる一時差異については、連結財務諸表固有の将来減算一時差異又は連結財務諸表固有の将来加算一時差異に準ずるものとして定義に追加することとしている(税効果会計適用指針第4項(5))。当該定めの理由は次のとおりである。

(提案の理由)

上記2.(3)及び下記3.(3)に記載のとおり、自己株式等会計適用指針と資本連結実務指針では、個別財務諸表及び連結財務諸表のいずれにおいても、現物配当に係る損益を計上しないこととしている。このため、当該取引について税効果適用指針第4項(5)の定義に従って検討した場合、連結財務諸表固有の一時差異は生じているものの、当該一時差異が解消する時に連結財務諸表における利益が減額又は増額されないことから、連結財務諸表固有の将来減算一時差異又は連結財務諸表固有の将来加算一時差異の定義に直接的には該当しないと考えられる。しかしながら、当該一時差異についても税効果適用指針が定める連結財務諸表固有の将来減算一時差異又は連結財務諸表固有の将来加算一時差異に係る定めを適用するのが適切と考えられることから、税効果適用指針では、連結財務諸表固有の将来減算一時差異又は連結財務諸表固有の将来加算一時差異の定義に準ずるものとして同様の取扱いをすることとしている(税効果会計適用指針第124-2項)。 |

なお、自己株式等会計適用指針第10項(2-2)で定められた取引において当期税金が生じる場合、当該取引に係る法人税、住民税及び事業税等は損益に計上すると考えられる(税効果会計適用指針第124-5項)。

3. 資本連結実務指針の概要

(1)資本連結実務指針の公表の経緯

ASBJの審議の過程では、株式配当実施会社が連結財務諸表作成会社である場合、自己株式等会計適用指針の対象となる取引を実施すれば、通常連結財務諸表上の会計処理の検討も要するため、当該取引について連結財務諸表上の会計処理を明確化することに対する関係者のニーズが高いことが考えられた。そのため、ASBJからJICPAに対し、資本連結実務指針の改正の検討の依頼が行われ、JICPAによる検討の結果、JICPAは、ASBJによる自己株式等会計適用指針の公表と同時に資本連結実務指針を公表した。

(2)資本連結実務指針の範囲

資本連結実務指針では、個別財務諸表における取扱いと同じ範囲について、連結財務諸表上の取扱いを定めている。その際、改正前の資本連結実務指針では、子会社株式を配当した場合の処理の全般について取扱いが明らかでないことから、保有する完全子会社株式の全て又は一部を株式数に応じて比例的に配当(按分型の配当)を行う場合のいずれも対象となるよう併せて定めている(資本連結実務指針第71項)。

(3)現物配当実施会社の連結財務諸表上の会計処理

子会社株式の一部売却により当該会社が子会社に該当しなくなった場合、売却前の投資の修正額とこのうち売却後の株式に対応する部分との差額(その他の包括利益累計額を除く)について、個別財務諸表で計上した子会社株式売却損益の修正として処理することになる(資本連結実務指針第45項及び第46項)一方、保有する完全子会社株式を株式数に応じて比例的に配当(按分型の配当)し子会社株式に該当しなくなった場合には、上記2.(3)に記載のとおり、配当財産の時価ではなく配当財産の適正な帳簿価額をもって、その他資本剰余金又はその他利益剰余金(繰越利益剰余金)を減額することとしている。この点、資本連結実務指針では、個別財務諸表における取扱いを設けたのと同じ理由(上記2.(3)①及び②)から配当財産の時価で配当したとはせず、個別財務諸表における配当の処理に加えて、連結財務諸表上、配当前の投資の修正額とこのうち配当後の株式に対応する部分との差額を連結株主資本等変動計算書において処理することとしている。

資本連結実務指針では、保有する完全子会社株式のすべて又は一部を株式数に応じて比例的に配当(按分型の配当)し子会社に該当しなくなった場合の連結財務諸表上の具体的な会計処理について、次のとおり定めている(資本連結実務指針第46-3項及び第46-4項)。

項目 |

会計処理 |

|---|---|

配当前の投資の修正額とこのうち配当後の株式に対応する部分との差額(付随費用及び子会社株式の追加取得等によって生じた資本剰余金を除く) |

原則として、当該差額を連結株主資本等変動計算書上の利益剰余金とその他の包括利益累計額の区分に、子会社株式の配当に伴う増減等その内容を示す適当な名称をもって計上する。 当該処理に伴って減少するその他の包括利益累計額は当期純利益を構成するものではないため、組替調整額(企業会計基準第25号「包括利益の表示に関する会計基準」第9項)の対象とはならず、連結株主資本等変動計算書における当連結会計年度の増減として表示することとなる。 |

配当前の投資の修正額とこのうち配当後の株式に対応する部分との差額のうち、個別財務諸表上の取得価額に含まれている付随費用及び子会社株式の追加取得等によって生じた資本剰余金のうち配当した部分に対応する額 |

配当により個別財務諸表で計上したその他資本剰余金又はその他利益剰余金(繰越利益剰余金)の減額を連結株主資本等変動計算書において修正する。 |

支配を喪失して関連会社になった場合の残存する当該関連会社に対する投資 |

連結貸借対照表上、親会社の個別貸借対照表に計上している当該関連会社株式の帳簿価額は、投資の修正額(資本連結実務指針第45項参照)のうち配当後持分額が加減されることで、持分法による投資評価額に修正する。この場合、当該持分法による投資評価額には支配喪失以前に費用処理した支配獲得時の取得関連費用を含めない(資本連結実務指針第46-2項参照)。同様にのれんの未償却額の取扱いは、子会社株式を売却し当該会社に対する支配を喪失して関連会社になった場合ののれんの未償却額の取扱い(資本連結実務指針第45-2項参照)に準じて行う。 |

支配を喪失して関連会社にも該当しなくなった場合の残存する当該被投資会社に対する投資 |

完全子会社株式の一部を配当し当該被投資会社に対する投資が残存する場合、配当後の投資の修正額は取り崩し、当該取崩額を連結株主資本等変動計算書上の利益剰余金とその他の包括利益累計額の区分に、連結除外に伴う増減等その内容を示す適当な名称をもって計上する。 |

4. 本適用指針及び資本連結実務指針の適用時期等

本適用指針及び資本連結実務指針は、公表日以後適用することとしている(自己株式等会計適用指針第23-3項、税効果会計適用指針第65-3項及び資本連結実務指針第52-14項)。

なお、自己株式等会計適用指針及び資本連結実務指針では、適用日の前に行われた自己株式等会計適用指針第10項(2-2)で定められた取引については、適用日における会計処理の見直し及び遡及的な処理は行わないこととしている(自己株式等会計適用指針第23-3項なお書き及び資本連結実務指針第52-14項なお書き)。これは、自己株式等会計適用指針第10項(2)及び(2-2)が適用される取引を行う企業は、会計上の取扱いを十分に検討した上でスキームを構築していると考えられることから、スキーム実行時に想定していなかった会計処理を過去に遡って求めることにより実務に影響を与えることを避けるためである(自己株式等会計適用指針第57項及び資本連結実務指針第71項)。

以上

1 リンク先のASBJのホームページを参照のこと。

(https://www.asb-j.jp/jp/implementation_guidance/y2024/2024-0322.html)

2 リンク先のJICPAのホームページを参照のこと。

(https://jicpa.or.jp/specialized_field/20240322ruy.html)

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。