Industry Eye 第33回 プライベートエクイティ ブックマークが追加されました

ナレッジ

Industry Eye 第33回 プライベートエクイティ

企業戦略におけるファンド活用法

本シリーズでは初回(2014.10)にて「ファンドとは何か」、また第二回(2016.6)では「事業承継におけるファンドの活用」について触れてきました。第三回となる今回は、企業におけるファンドの活用法について検討したいと思います。近年は企業のファンド経由の投資が大幅に増加し、ソフトバンクによるビジョン・ファンド設立や、ルノー日産三菱でファンド設立との報道があったように、企業自体がファンドを設立し有望企業の買収や投資等を行う事例も増えてきました。すなわち企業のノンコア事業の切り出しに際してファンドを買い手とする資金調達のケース、またファンドの投資先を企業が買収するケースといった従来型のファンド活用法に加え、企業自身がファンドを運営するというケースが再び注目を集めてきている状況と言えます。今回は企業戦略におけるファンドの活用法として、これら3つの形態について平易に解説します。

参考リンク

2016.6.29

Industry Eye 第19回 プライベートエクイティ

~会社の「消滅」を避けるために~事業承継におけるPEファンドの活用

2014.10.30

Industry Eye 第5回 プライベートエクイティファンド

~近年におけるわが国PEファンドの動向

I. はじめに

2018年、最初の日経新聞に「日本企業が自社のファンド等を通じて投資した金額は2017年に過去最高の681億円に達し、5年前の27倍に増加」との見出しが躍った。また同じく、「ルノー日産三菱、ファンドを通じ次世代電池VBに投資」としてルノー・日産・三菱連合のトップであるカルロス・ゴーン氏が会見し、自動運転や人工知能などの領域で有望な技術を有する企業を投資対象とするファンドを設立し、5年間で最大10億ドルを投資すると発表を行った。また、2017年ソフトバンクグループの会長兼社長の孫正義氏はソフトバンク・ビジョン・ファンドがIoT・人工知能・ロボット・Eコマース・ライドシェア・フィンテックと言った領域で、設立以後半年間で20社を対象に、一件当たりの平均金額で1,000億円規模の投資を継続的に実施していることを明らかにしている。このように企業自体がファンドを設立し買収・投資を実施する事例が近年顕著に増加している状況である。

II.企業のファンド活用法

1.従来のファンド活用法

戦略上、企業は競争力がより高い事業単位へ重点的に資源配分を行うとともに、低シェア・低成長・不採算事業、あるいは収益が上がっていても全社戦略の方針と合致しない領域からは撤退を行うことになる。このような「選択と集中」をスピーディーに行う施策としてM&Aがあるが、事業譲渡によって得た資金を得意な中核事業分野に集中させることにより、一層の成長を目指すということになる。どうしても同業他社に事業を売却できない場合や事業の性格上特定の企業色が強まると都合が悪い場合にはプライベートエクイティ(PE)ファンドへの売却が有力な選択肢となる。この場合にはPEファンドへの売却を資金調達のための施策として考えることができる。

またPEファンドは買収後にさまざまな事業価値向上策をはかるとともに内部管理体制も相応に整備を行う。このため内部管理体制が弱い企業等を直接買収するのではなく、一旦ファンドの投資先として支援を受け、計数を含めてしっかり管理できる段階となった時点での買収が、特に上場企業には「時間を買う」という意味でメリットも多い。

上記二つが従来型の企業のファンドの活用法であったと言える。

2.「第三」のファンド活用法

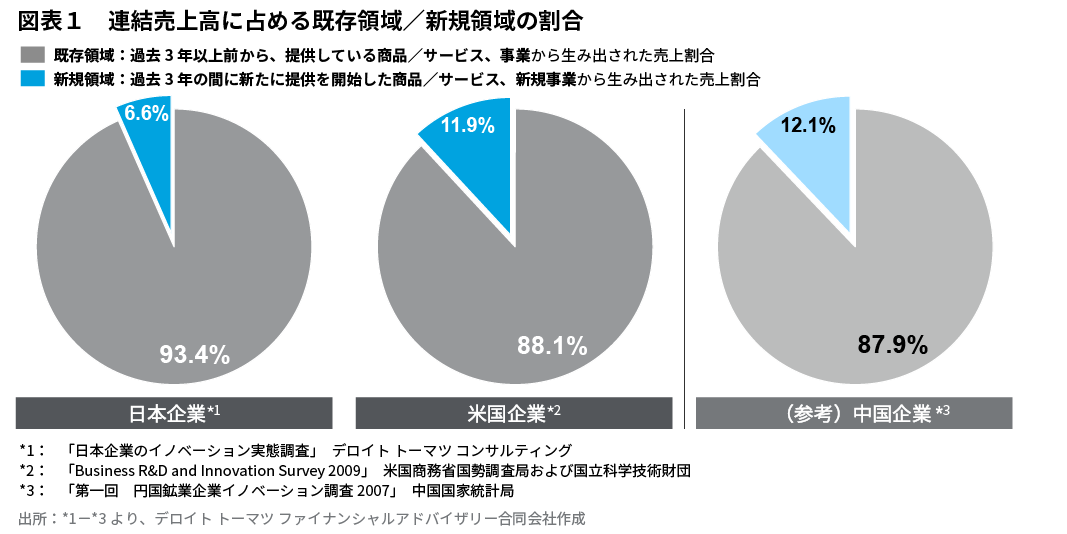

企業自身がファンドを運営するこの手法は海外では1990年代よりすでに実施されており、国内でも既に一部企業は実施している。特に日本企業において傾向が顕著な新規領域での売上創出力の貧弱さをカバーする施策として実施される例も多い。(図表1)

新規領域において売上を創出するためにはイノベーションが必要だが、残念ながら一部の日本企業では高度成長期におけるハングリー精神を失うとともに社内会議・稟議を繰り返し「弱み」やリスクを過剰に指摘する社内官僚の声に反応し、投資や買収に対して過度に保守的になってしまっている例も見受けられる。この失われつつあるイノベーションをM&Aによって社外から取り込むことも可能だが、親会社の意思決定スピードが遅い場合、そもそも適当な時期に投資判断ができるかすら怪しいということになる。特にシリコンバレー界隈で日本企業が嫌われるのがこの時間感覚であり、日本企業の「勉強」に付き合う時間があれば技術・ビジネスモデルに磨きをかけたいというのがかの地での本音であろう。これを防ぐために企業でファンドを設立し、一定程度の金額規模の範囲内であればファンドからの投資として本社と別の投資決済プロセスをとることにより、投資対象企業のスピード感に合わせた機動的な意思決定を可能としたものがこの施策であり、Corporate Venture Capitalの頭文字を取ってCVCと呼ばれる場合もある。

CVCの投資形態としては、(1)本体に投資枠を設定、(2)子会社として傘下に投資会社を設立するか、(3)外部のアセットマネジメント会社等とファンドを共同設立の3つがある。(1)であれば例えばコニカミノルタでは「Business Innovation Center(BIC)」を2014年に立ち上げ、世界5か所を拠点に社外人材を登用し、本体から独立しBIC独自で迅速な投資意思決定を可能としている。またファンド設定という観点からは(2)や(3)が該当するものと考えられる。(3)であれば日産に先立ちトヨタも三井住友銀行と共同でスパークス・グループを運営者とした「未来創生ファンド」に対して出資している。イノベーションを取り込みたいが、それを起こすことのできる「尖っていてユニークな」会社に対して自社のカルチャーが保守的すぎる場合、CVCというクッションを置くことも一案となる。ファンドという形であれば買収後にその会社と自社とで戦略的フィットが少ないことが発覚した場合であっても、他社への売却も機動的に可能となり、いわば切り込み隊という形で企業のイノベーションを支援できるというメリットがあると言えよう。

3.CVCの留意点

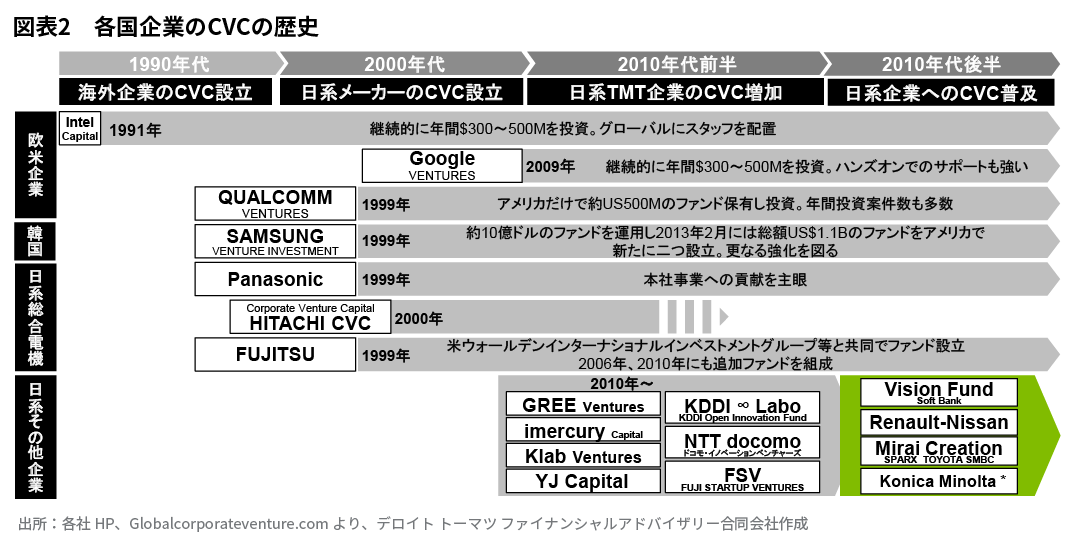

このCVC設立についてはインテルやクアルコムといった海外企業が早くから手掛けていたが、実はITバブル期の2000年代初頭に国内で一度ブームがあり、パナソニック・日立・富士通・NECなど電機メーカーを中心に相次いで設立されたという経緯がある。(図表2)

ターゲット不足から社内ベンチャーに対して投資するなどもあったが、その後金融危機の直撃を受け、ファンド活動自体が沈静化したあおりでCVCブームも沈静化してしまったが、近年リバイバルブームとして再来したと言えよう。なお電機メーカーだけでなく幅広い業種に展開しているのが今回の特徴と言える。

過去におけるブームからの反省点は以下の2つである。

- 投資のプライオリティが不明確であった。すなわち収益性を重視するか、本社戦略との整合性か:後者を重視した例では、ファンド運営に支障をきたす不採算な「塩漬け案件」を生んでしまった例も多数。ただ前者を重視しすぎるとその会社が実施する意味は薄まってしまう。

- 投資審査プロセス:特に本体からの投資の場合に、本体における厳格な承認プロセスをそのまま適用してしまい、競合相手に検討スピードが劣後して投資・買収自体十分な件数を実施できなかった。スタートアップ企業にとっても面倒くさいとされ敬遠される。

今回のリバイバルブームでは上記の反省を踏まえ、投資・買収案件においては相応の収益性も勘案し、スピード重視の柔軟な意思決定を行うべきと思料する。

III. おわりに

歴史ある大企業における保守的な考え方と、スピード感を重視する新興のスタートアップ企業ではそもそも水と油であり、最初から相性が良い筈が無い。特に大企業の社歴が古ければ古いほど創業時の気風は失われており、スタートアップ企業と意識のかい離があるのは当然のことと言える。ただしこの先特に日本企業にとっては新規領域で売上を創出するためには継続的にこの水と油を混ぜる作業がどうしても必要であるため、このCVCというスキームを「水と油を混ぜる際の乳化剤」のように用い、継続してイノベーションを生み出し続けることが重要と考える。

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

プライベートエクイティ担当

シニアヴァイスプレジデント 永松 博幸

(2018.1.29)

※上記の社名・役職・内容等は、掲載日時点のものとなります。

記事全文[PDF]

こちらから記事全文[PDF]のダウンロードができます。

関連サービス

シリーズ記事一覧

■ Industry Eye 記事一覧

各インダストリーを取り巻く環境と最近のM&A動向について、法規制や会計基準・インダストリーサーベイ等を織り交ぜながら解説します。