Industry Eye 第90回 ライフサイエンスセクター ブックマークが追加されました

ナレッジ

Industry Eye 第90回 ライフサイエンスセクター

アーリーステージのバイオベンチャー・製薬企業に対する投資評価

ライフサイエンス業界においては、近年では開発・臨床試験中のアーリーステージの医薬品を保有するバイオベンチャーを対象とするM&Aが増えています。本記事は、バイオベンチャーや新興医薬品事業のトレンド、投資評価における課題・ベストプラクティスを検討し、日本の投資家にとってのチャンスを明らかにします。

I. はじめに

ライフサイエンス業界では、他業界と同様M&Aが活発に行われているが、ライフサイエンス業界におけるM&Aの対象は成熟企業に留まらず、革新的な新薬や治療法に関する知的財産を保有する新興製薬企業、バイオベンチャーも含まれる。

ライフサイエンス業界における旧来のM&Aは、開発中の医薬品や、特許取得・上市済の医薬品を保有する成熟した医薬品メーカーを対象とするものが多かったが、近年では、開発・臨床試験中の医薬品を保有するバイオベンチャーを対象とするM&Aが増えている。

本記事は、バイオベンチャーや新興医薬品事業のトレンド、投資評価における課題・ベストプラクティスを検討し、日本の投資家にとってのチャンスを明らかにしようとするものである。

ライフサイエンス業界におけるM&Aのターゲットが、開発・臨床試験中の医薬品を含め医薬品開発プロセスの初期段階に移行していることは、製薬業界における下記に挙げられるような環境変化を反映している。

- 特許の崖(パテントクリフ):既存医薬品が特許切れとなり、独占販売権を失うことは「特許の崖(パテントクリフ)」と呼ばれている。独占販売期間が終了すると多くの場合ジェネリック医薬品が参入し、薬価の低下と市場シェアの喪失を招く。

- 研究開発費の上昇:研究開発の内容が、新しいモダリティ(低分子医薬、バイオ医薬、遺伝子治療などの治療手段の種別)や、個別化医療、AIなどに変化しており、新薬開発に必要となる研究開発費が上昇している。新しい医薬品を一つ生み出すために必要となるコストは約9億USドル1 と言われている。

- 医薬品開発期間の長期化:新しい治療法を特定、開発、商業化するハードルが上昇しており、開発期間が長期化している。一般に、医薬品開発には、基礎研究から販売承認まで9~16年を要すると言われており、多くの医薬品が販売承認を得るまでの様々な段階で脱落するため、販売承認に至る確率は約25,000分の1程度に過ぎない。

このような製薬業界の環境変化を受けて、創業間もないアーリーステージの製薬企業やバイオベンチャーに対する投資ニーズが高まっており、現在では、製薬企業に限らず幅広い業界のプレイヤーがバイオベンチャー投資に参画している。

II. アーリーステージの事業性評価における検討事項

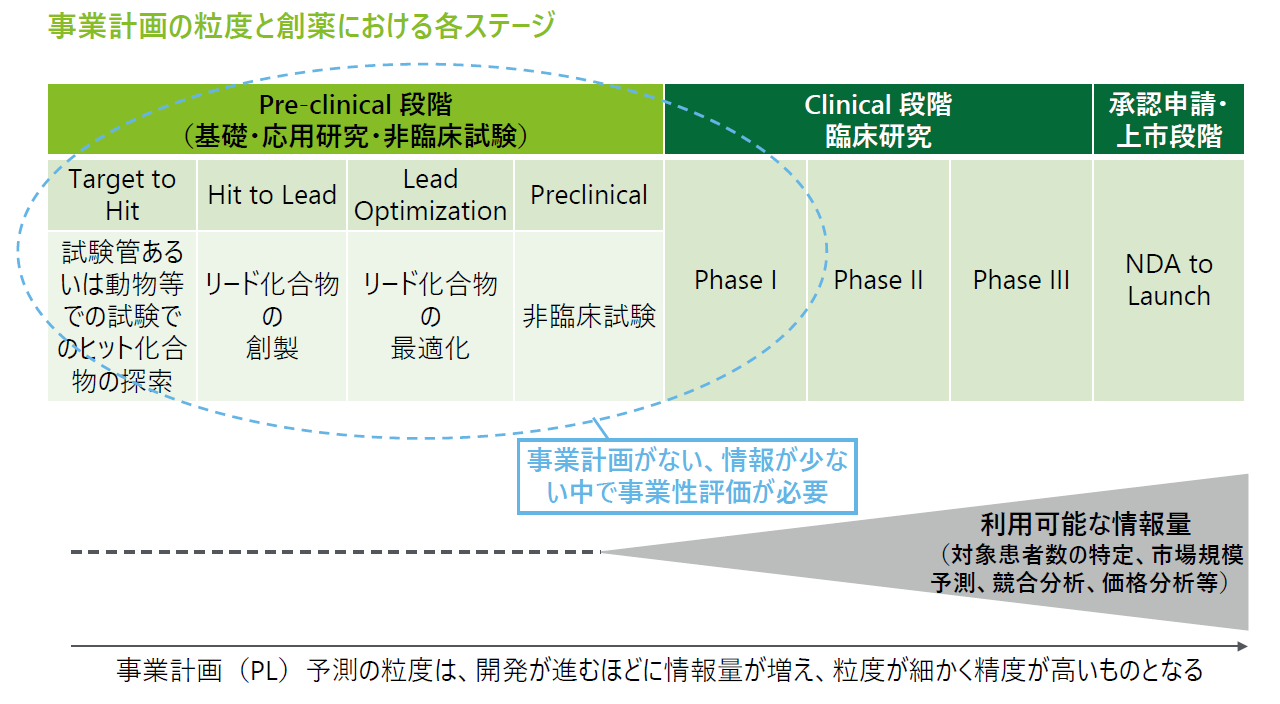

定義は様々であるものの、バイオベンチャー・製薬企業におけるアーリーステージとは、POC(Proof Of Concept)の取得ができていないPhase Iや、臨床試験に入っていないPre-Clinicalの段階を示すことが多い。このようなステージにおける事業を評価する際には、事業性評価に用いることが可能な事業計画などの粒度や情報量が少ないことが多く見受けられる。

アーリーステージの事業性評価の際には、入手可能な情報(事業計画やヒアリング等)より、開発スケジュール・開発の成功確率(POS)・開発コストなどの開発関連項目、上市後の投与患者数・上市後獲得可能シェア(競争環境等)、販売価格(薬価・仕切価設定)など売上に係る項目、上市後の売上原価や販管費などのコスト項目、独占販売期間の前提条件・蓋然性について確認がなされる。なかでも「開発の成功確率」はバイオベンチャー・製薬企業への投資に特有な観点である。

開発の成功確率(POS – Probability of success)は、開発Phaseごとに過去の臨床試験の開発の成功確率を参照することが一般的である。疾患別・治療法別(モダリティ・作用機序等)のPOSを参照するケースが主であるが、革新的な治療法の評価を検討する際には、疾患領域・治療法の当てはまりについて検討が難しく、POSの選定や選定の根拠づけについて、対象となる品目・技術の特徴に応じて工夫が必要となる。

その他、アーリーステージのバイオベンチャー・製薬企業の事業性評価の際には次のような課題が散見される。

- 複数の開発パイプライン・適応症を有する場合の評価:企業が複数パイプラインを有する際に、主要な価値評価対象となるパイプラインの見極め、もしくは全て含めるかを判断することが難しい。

- 実績の不足:新規かつ革新的な治療法を開発している場合に、収益・コスト構造・収益性に関するDealの事例が存在しておらず、価格の参考とすることが難しい。

- 類似事例の不足:新規かつ革新的な治療法を開発している場合には、上市の可能性、価格、市場規模、将来獲得可能シェアを評価するために比較可能な事例を探すことが難しい。

- ベンチャービジネスに関する一般的なリスク:

- 提供される財務情報、その他事業計画等の情報の量・質が限定されている場合がある。

- 普通株と優先株が混在するなど複雑な資本構成を有していることが多く、優先株に付随する権利は投資のラウンドによって異なる。

- 開発失敗のリスクと事業上の失敗のリスクが混在しており、ベンチャーならではの現金を使い果たして倒産するリスクがある中で、開発を進めるためには臨床試験の費用などの工面のため定期的な資金調達が必要となってくる。加えて、開発を進めるうえで特定の経営者や技術者などに依存している場合が多い。

- 上市後の収益の急速な成長を事業性評価に反映を検討する際に、通常の投資における事業性評価との考え方等が異なる場合がある(割引率や影響成長率など)。

III. 価値評価における検討事項

価値評価アプローチ

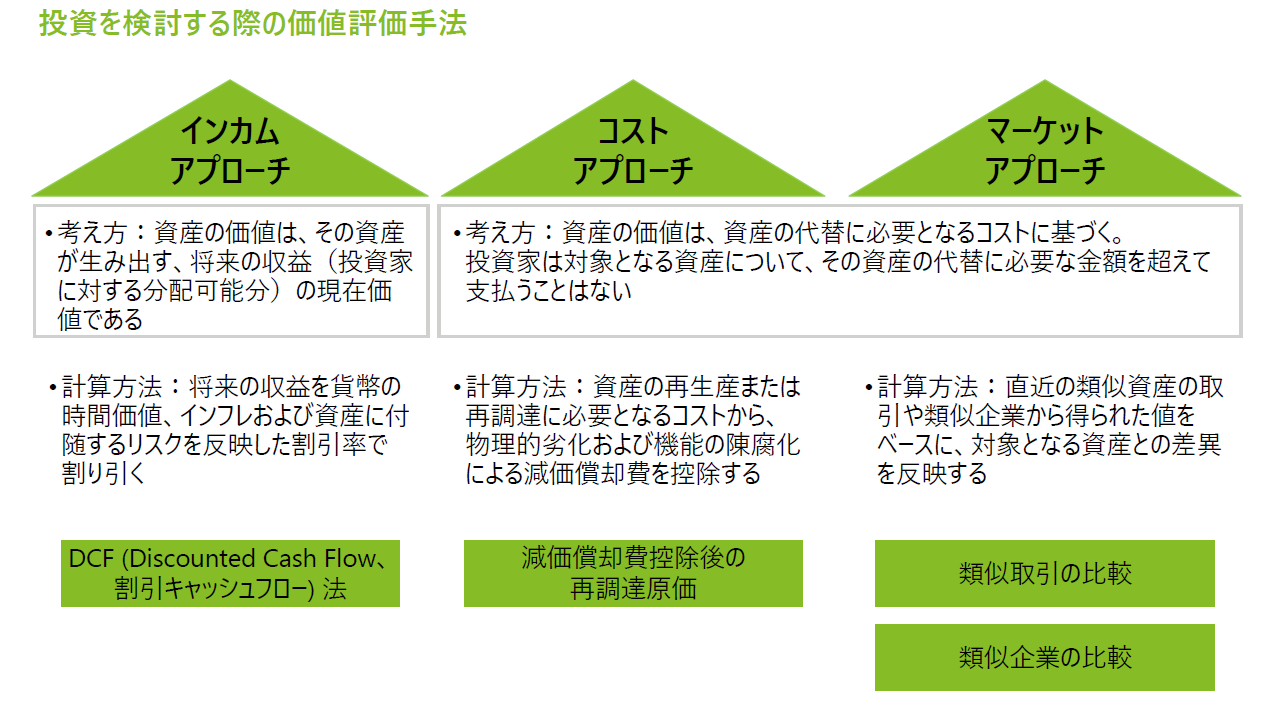

一般的に、投資を検討する際の価値評価手法としては、インカム(収入)、コスト(費用)、マーケット(市場)アプローチの3つが存在する。インカムアプローチは、資産または事業の将来の収益可能性を現在の貨幣価値に換算するものであり、投資対象の利用価値を表すと考えられる。インカムアプローチの中で最も多く用いられるのは、DCF(Discounted Cash Flow、割引キャッシュフロー) 法である。一方、コストアプローチ、マーケットアプローチは、インカムアプローチと対照的に、類似事業や類似資産グループを取得する際のコストから投資の価値評価を試みるものである。市場アプローチは通常、直近の類似取引やガイドラインとなる類似公開企業の価値を関連財務指標(場合によっては営業指標)で割った市場倍率を用いて計算する。コストアプローチは、ベンチャー企業の場合、これまでに費やした研究開発費の価値を参考に計算されることが多い。

ベンチャー評価におけるDCF法のポイント

DCF(Discounted Cash Flow、割引キャッシュフロー) 法は、バイオベンチャーの公正な市場価値を評価するために最も多く使用される手法であるが、適用にはいくつかのポイントが存在する。

- 割引率の推計:DCF法では、主に、CAPM(Capital Asset Pricing Model、資本資産評価モデル)と呼ばれる理論モデルを活用する。CAPMとは、投資家が分散できないリスク度合いを基に、投資家が求める収益率を間接的に推計しようとするモデルである。このモデルは、多くの場合、過去のマーケット情報を使用して計算するが、バイオベンチャーについてこのモデルを活用する場合、いくつかの実務的な課題が存在している。

- データの取得可能性:特定業界を株式市場全体と比較した際の相対的なリスクを評価するための市場データを入手できない、あるいは、比較可能な上場企業が不足している可能性がある。

- 追加のリスクプレミアム:DCF法が用いる理論モデル、CAPMにおいては、完全な情報と、流動性ある市場の存在を仮定するなど、多くの厳格な仮定が含まれる。ただ、実際には、バイオベンチャー投資は、限定的かつ不完全な情報しかない、流動性の低い投資であることが多い。また、投資家側のリスクとしては、経営陣を信用せざるを得ないリスクや、質の高い情報が欠如しているリスクが含まれる。このような状況では、投資家はリスクに対する見返りとして、理論モデルから導き出される数値よりも大きなリターンを要求する可能性がある。

- 広範な失敗リスク:バイオベンチャーが失敗するリスクは、リスク加重キャッシュフロー(キャッシュフローに開発の成功確率を乗じたもの)に反映されていると考えられることもあるが、技術的・科学的要因を超えた広範な商業化リスクが存在する場合、より高い収益率 (割引率) が正当化される可能性がある。ベンチャー企業投資においては、流動性の低い投資の失敗リスクを反映して、ベンチャーキャピタルによるベンチャー投資の期待収益率が上場企業投資よりもはるかに高くなることがあり、アーリーステージのベンチャー投資の割引率が30~40%程度になることも珍しくない。

- 継続企業価値の考慮:DCF法では、一般的に、予測事業計画期間に含まれる価値を超える事業または資産の価値を把握するために、予測期間以降の継続的な事業価値(ターミナルバリュー)の見積りを価値に含めるのが通例である。ただ、医薬品を販売しているバイオベンチャーの場合、IPなどの法的保護がなくなり、独占販売期間が終了するとキャッシュフローが急速に減少することも考えられ、投資に関連するプラスのキャッシュフローは有限である。また、事業に関する継続企業価値、のれん価値があるかについては、特定の医薬品の適応症がない場合に定量化することは困難であり、代わりに、創業者や従業員の価値と関連付けて評価することも考えられる。

- 情報の質:多くのベンチャー企業の場合、予測と実績を比較するための過去実績が限られていることが多く、経営者の主張を判断するためのデータが不足している。さらに、ベンチャー投資の場合、マイノリティ出資となることが多く、情報提供が制限される可能性があり、提供情報の範囲と質が制限され、投資を検討することがより困難になる可能性がある。

他の評価手法との比較

上述にて検討したように、バイオベンチャー投資においては、投資の特殊性や商業化後の長期的な将来キャッシュフローを考慮する必要性から、インカムアプローチを用いて価値を評価することが一般的である。一方、他の評価アプローチが利用可能な場合には、あるアプローチの結果を他のアプローチと比較検討することがベストプラクティスと考えられている。成熟事業については、インカムアプローチで得られた結果をマーケットアプローチとコストアプローチで得られる結果と比較検討することが多い。ただし、バイオベンチャーの場合、関連市場の倍率を計算するための財務情報や、特定セクターにおける直近の類似取引が不足している可能性がある。同様にコストアプローチについても、研究開発に関する過去の投資コストから、新たな治療法や医薬品を上市する際の将来価値がわかるとは言い切れず、コストアプローチの活用余地も限定的である。投資対象企業の過去の資金調達や類似企業の資金調達を参考にすることができるかもしれないが、バイオベンチャー投資においては、インカムアプローチ以外の評価手法を活用できない可能性もある。

株式の種類

バイオベンチャーに対するマイノリティ出資は優先株で構成されることが多く、一般的にはエクジット時の換算式が含まれる。買収時にはあまり重要とならないが、投資による財務リターンを評価するためには、エグジットがいつ発生するか、その時に得られる価値の配分を理解することが重要である。キャップテーブル(資本・株主構成表)の性質と複雑さによっては、異なる種類の株式への価値配分が複雑になり、金融工学モデルを使用した個別の計算が必要となることもある。さらに、バイオベンチャーへの投資がマイノリティベースで行われることが多いことを考えると、経営方針に対するコントロールの欠如を反映するために、DCF法から導き出される理論値から割引を行うべきかどうかという問題もある。事業上の影響力の欠如が、交換又は使用のいずれかを通じて投資の価値を実現する上で障害となる可能性がある場合には、割引 (又はそれに対応してより高い割引率) が正当化されることがある。

アーンアウト条項

バイオベンチャーのキャッシュフローは、研究開発に関連した短期的で可能性の高い現金流出と、許認可取得及び販売開始後の長期的で不確実性の高い現金流入との間に、ギャップが存在することが多い。革新的な事業の場合、長期にわたる割引率の影響を考慮すると、キャッシュフローの前提条件のわずかな変更が企業価値全体に大きな変動をもたらす可能性がある。価値評価に付随する不確実性を反映して、事業全体を買収する場合の支払いを、前払いと業績に応じた支払いの組み合わせとすることは珍しくない。厳密には価値評価の範疇を超えているが、固定支払いと条件付き支払いの組み合わせは、投資交渉上の重要な論点の一つである。

IV. ビジネス上の広範な観点

アーリーステージの医薬品やバイオベンチャーへの投資は、定期的な資金調達ラウンドにおいて、マイノリティベースで行われることが多く、投資判断は、商業的要因だけでなく、戦略的要因にも左右される。商業的にも戦略的にも、成功確率が低い可能性があることを心に留めておくことが重要である。複数の投資を試行錯誤、モニタリングしながら進める、ポートフォリオアプローチが時間の経過とともにより良い結果をもたらす可能性がある。

価値評価以外に、ビジネス上検討すべき観点として、下記が挙げられる。

- ライセンスの詳細:付与されるライセンスが排他的か、特定の地域限定かどうか、対象となる適応症やその他ベースとなる商業的条件などが挙げられる。

- 開発スケジュールとキャッシュバーン(資金消費)率を考慮した、将来の資金需要と資金調達ラウンドの予想

- 経営陣のモチベーション:これは、「プラットフォーム価値」と呼ばれ、経営者や技術系幹部のスキル・モチベーションなどの能力の高さから、今後の価値をさらに見込むことが可能である。逆にベンチャー企業の目標と経営陣のモチベーションの方向性が一致しない場合、事業拡大に悪影響を及ぼす可能性がある。

- 将来の出口の選択肢:ベンチャー企業の経営者は通常、上場または売却、いずれかの出口を模索する。既存の投資が実を結ぶかは別として、上場あるいは売却、どちらが選択されるかが、将来のライセンス条件に影響を与える可能性がある。

- 投資家の戦略的インセンティブ:投資家がバイオベンチャーに投資する理由として、戦略的リターンと財務的リターンが挙げられ、戦略的インセンティブとしては、商用化等のマイルストーン達成時の有利または優先的なライセンス条件が含まれることが多い。本記事で述べてきたように、財務的リターンは不確実で高リスクとなる可能性があるが、戦略的リターンについても同様のリスクが伴う。

新薬開発に長い期間を必要とすること、アーリーステージの事業が商業的に成功するかどうかは不確実であることを踏まえると、投資の枠組みの中で、投資のモニタリングと将来の会計および事業リスクを検討することは重要である。投資先企業が日本国外にあり、異なる法律や商慣習下にある場合はなおさらである。

V. おわりに

ベンチャー投資は過去20年の間に登場、企業・投資家・資金調達アプローチからなるエコシステムが構築され、投資の一分野として確立した。バイオベンチャーはベンチャー投資を革新的な新薬開発に活用できる一方、バイオベンチャーの技術および商業的見通しの評価は複雑なものとなっている。本記事では、ベンチャーに対する投資機会を評価する際の課題について説明してきた。日本の投資家にとってのチャンスは依然として大きいが、ポジティブ・ネガティブ双方のリスクを効果的に評価するよう注意が必要である。

※本文中の意見や見解に関わる部分は私見であることをお断りする。

1 Journal of American Medical Association (JAMA) Costs of Drug Development and Research and Development Intensity in the US, 2000-2018 | Clinical Pharmacy and Pharmacology | JAMA Network Open | JAMA Network)

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

ライフサイエンス・ヘルスケア

パートナー サイモン メイザー

マネージングディレクター 渡辺 真里亜

シニアマネジャー 髙橋 かおり

(2024.8.15)

※上記の社名・役職・内容等は、掲載日時点のものとなります。