世界のM&A事情 ~オーストラリア~ ブックマークが追加されました

ナレッジ

世界のM&A事情 ~オーストラリア~

王立委員会による不祥事調査が及ぼす豪州金融セクターへの影響を考える

資源ブーム以降、日豪案件は「非資源」というテーマのもとに、そのターゲットは多様化しています。その中でとりわけ金融セクターが取引規模も大きいことから注目を集めています。そこで本稿では、オーストラリアの政治動向と併せて現在、進んでいるBanking Royal Commission(王立委員会:豪州金融機関の不祥事調査)の影響を踏まえながら、今後のオーストラリアのM&Aについて考察していきます。

I.オーストラリアのマクロ環境および政治動向

オーストラリアは日本のおよそ20倍の国土があるものの、総人口は2,500万人程度であり日本の6分の1程度にすぎない。その人口は都市に集中しており、東部3都市(シドニー・メルボルン・ブリスベン)で総人口の約50%を占めている。

ただ、その経済成長には目を見張るものがある。1991年第3四半期以降オーストラリアは108四半期(27年)連続の経済成長を遂げており(2018年第2四半期現在)、これは世界最長記録である。背景には2000年以降の資源価格の上昇、また資源ブーム後は不動産価格の上昇による牽引がある。各セクターは寡占化が進んでおり、ほぼ3つ~4つの主要プレーヤーが占有していることが多い。

オーストラリアは日本と同じ立憲君主制を採用している(英国王の代理であるオーストラリア総督が与党第一党の党首を首相として任命する)。2大政党(自由党・労働党)が対峙しているが、その「綱引き」は時として突如、大きなインパクトを日々の生活にもたらすことがある。最近の例では2017年4月に時の首相のMalcom Turnbullが長期就労ビザ(457ビザ)の廃止を発表し、同日施行された(日本人駐在員の多くは、この457ビザの発給を受けていたため、後任人事が不透明になるなどの影響が出た)。移民政策を利用した、支持率の低迷のテコ入れだとも言われている。

そのTurnbull首相は2018年8月に、新エネルギー政策(New Energy Guarantee)に関する閣内不一致を理由に、閣僚内から退陣要求を突き付けられた。1週間で2度の党首選挙を経て、財務相だったScott Morisonが首相に就任した。一連の党内抗争により野党・労働党の支持率が上昇しており、次回総選挙(遅くとも2019年11月)では労働党への政権交代が起こると見る傾向が高まっている。

労働党が政権与党となる場合、高騰する不動産価格に歯止めを掛けるような政策(キャピタルゲイン課税の強化など)を打ち出すだろうと推測されている。足元の豪州経済は、既述のとおり不動産が牽引している部分もあることから、経済へのインパクトという観点からも来年の選挙結果が注視される。

II.オーストラリアのM&Aマーケットの状況

1.日豪案件のトレンド

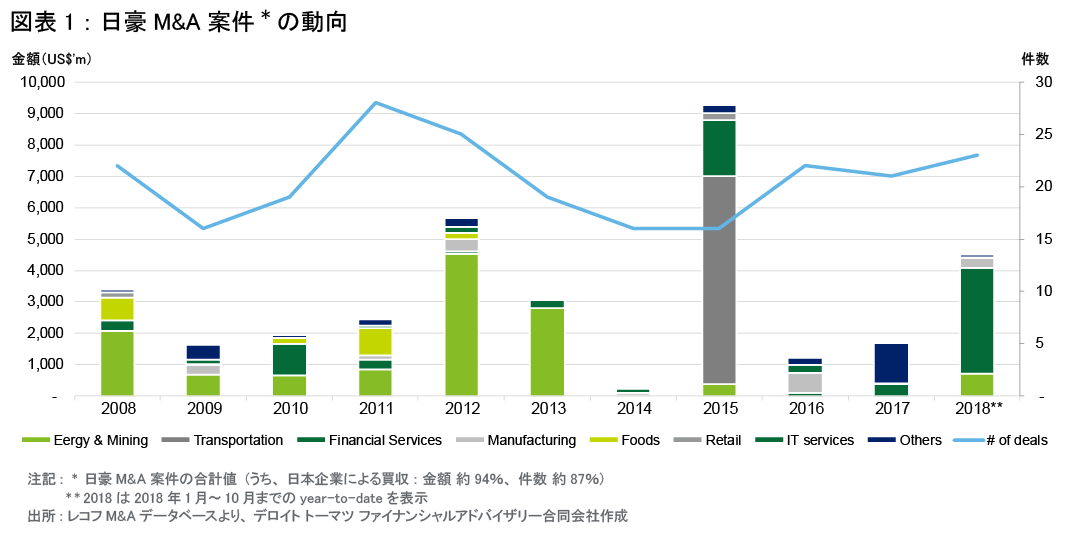

日本企業による豪州企業の買収、また豪州企業による日本企業の買収(併せて以下、日豪案件)は、年平均20件強で推移している。3年程度の周期で大型案件(日本郵政によるToll Holdingsの買収、日本生命による豪州生命保険会社(MLC)の買収など)があるものの、それらを除くと概ね300億円以下の中堅規模の案件が中心である。これは豪州全体のM&Aの特徴とも一致しており、全体の75%強は300億円以下のディールが占める1。この点は日豪案件には大きな意味がある。オーストラリアは、その国の成り立ちから「アジアのなかのヨーロッパ」という特色があるが、中堅規模の投資額から(セクターによるものの)ある程度のシェアを持って「西洋」世界(かつ英語圏)に投資ができるため、とりわけ資源ブーム以降は、海外展開の「試金石」として投資している日系企業が多いようである。

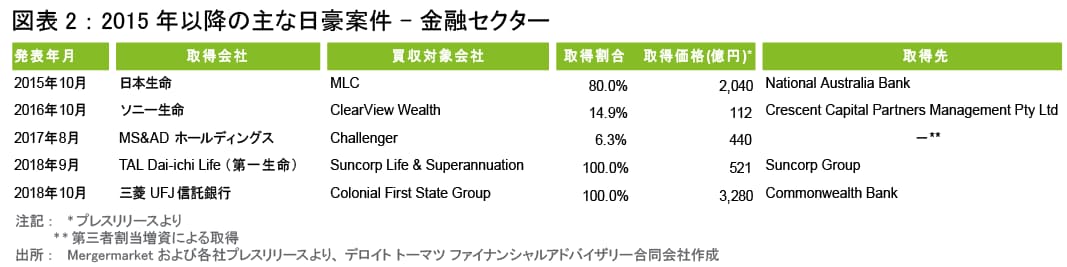

図表1のとおり資源ブームが一巡する2014年までは資源関連の案件が中心であったが、2015年以降は「非資源」に移行し、買収対象セクターが分散している。中でも金融セクターの案件が増えている(図表2)。バーゼル3対応から端を発した豪州4大銀行2の資産売却であるが、後述のRoyal Commissionによる業界再編が囁かれるなかで、今後も案件が増えていくものと推測される。

------------------------------

1. Mergermarketより取得した2006年1月~2018年10月末のオーストラリアにおけるM&Aデータに基づく

2. Australia New Zealand銀行、National Australia銀行、Commonwealth銀行、Westpac銀行を指す

2.Banking Royal Commission(王立委員会)による金融セクターの業界再編の可能性

Royal Commissionとは、乱暴な訳し方をすると「第三者委員会」であり、司法機関に準じた機能をもっている。その調査結果は「報告書」として政策提言も含み発表される。なお「王立委員会」と呼ぶのは、英国王の代理人であるオーストラリア総督が付与するLetters Patent(許可状)をもって設置することに拠るようである。

その正式名称(Royal Commission into Misconduct in the Banking, Superannuation and Financial Services Industry)が指すとおり、Banking Royal Commissionは金融セクターの不適切な行為を調査することを目的としている。野党・労働党を中心に予てからRoyal Commissionの設置を求めていたものの連邦政府は一貫して反対してきた。しかし政局混乱の収拾のため2017年12月にTurnbull前首相・Morison前財務相(現首相)が設置を発表した。2018年9月に中間報告書が出され、最終報告書は2019年2月を予定している。

金融セクターは豪州4大銀行を中心にコングロマリットを構成しており、保険・リース・退職年金等の事業を傘下に持つ。さらに垂直統合も進んでおり、例えば退職年金では、基金の管理受託、その運用アドバイス、また運用商品の販売などを行っている。中間報告書では金融コングロマリット、とりわけ垂直統合モデルにおける利益相反、またASIC(Australian Security and Investment Committee:豪州証券投資委員会)の監督機能の合理性に疑問を投げかけており、現在の金融セクターの「事業のあり方」そのものについて疑義を呈する内容になっている。

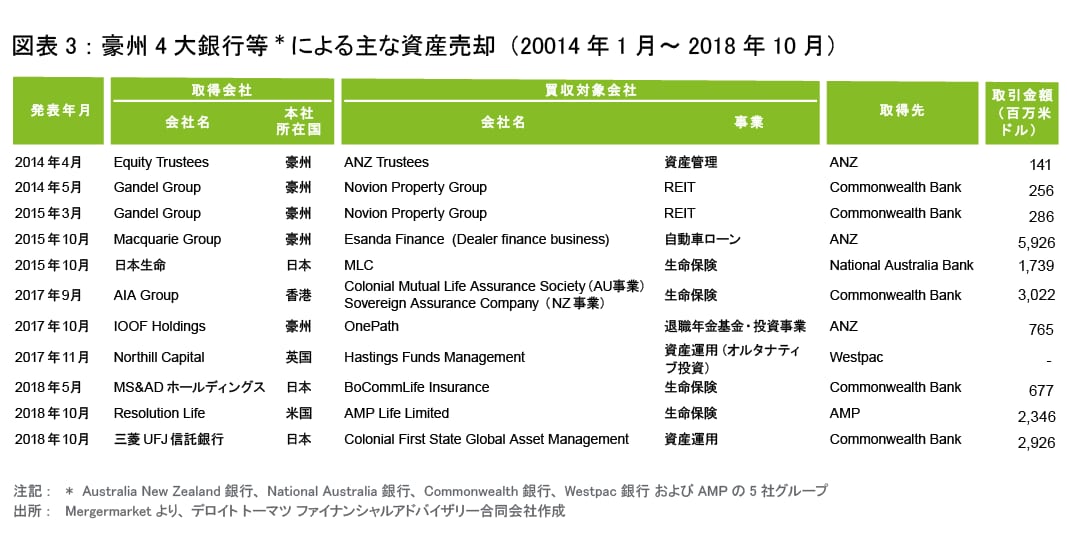

このため最終報告書をうけて、金融機関のビジネスモデルが根底から覆されるのではないか との憶測が広がっている。豪州4大銀行等は金融子会社の売却を進めているが(図表3)、今後の規制等の方向性により売却プロセスが加速し、さらに業界再編が進む可能性がある点には留意する必要があるだろう。

III.最後に – Deloitte Australiaのご紹介

Deloitte Australiaは日系企業のサポートに力を入れており、Big4で唯一、主要な各都市(シドニー、メルボルン、ブリスベン、パース)にディレクター以上の日本人を配置している。各都市の日本人プロフェッショナルを「日系サービスグループ」として部門横断的につなぎ、各人の専門領域を超えたサービスも、その分野に強いオーストラリア人の専門家とともに、タイムリーなサポートができるよう、体制を整えている。

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

シドニー駐在

篠塚 孝高

(2018.12.13)

※上記の社名・役職・内容等は、掲載日時点のものとなります。

記事全文[PDF]

こちらから記事全文[PDF]のダウンロードができます。

関連サービス

M&A:トップページ

・ M&Aアドバイザリー

・ 海外ビジネス支援

シリーズ記事一覧

デロイト トーマツ ファイナンシャルアドバイザリー合同会社の駐在員が、現地のM&Aの状況・トレンド、M&A交渉の際の留意点などをご紹介します。

・ 世界のM&A事情