カーボンニュートラルに対する電力業界の知財戦略 ブックマークが追加されました

ナレッジ

カーボンニュートラルに対する電力業界の知財戦略

カーボンニュートラルの取り組みが加速化する中、各国で再生可能エネルギーの導入拡大に向けたバーチャルパワープラント(VPP)の開発が行われている。VPPは国別の法規制の影響もあり欧米先行型の市場を形成しているが、特許の観点では日本企業が多くの活用可能な技術を有しており、今後の活躍が期待される。このVPPに関する知財動向について解説する。

1. パリ協定後の各国のカーボンニュートラルの動向

2015年のCOP21でパリ協定が採択されて以降、世界各国でカーボンニュートラル(CO2排出実質ゼロ)への取り組みが加速している。パリ協定では、世界の長期目標である「世界の平均気温上昇を産業革命以前に比べて2℃より十分低く保ち、1.5℃に抑える努力をする」を達成するための各国の具体的な削減目標の設定が定められており、EU、米国、日本等の先進国は2050年までのカーボンニュートラル達成を目標に掲げている*1。

特に日本においては2020年に「グリーン成長戦略」を策定し、2050年のカーボンニュートラル達成に向けた14の重点分野毎の実行計画を定めている。14の重点分野の内、洋上風力、水素、自動車・蓄電池、住宅・建築物/次世代型太陽光の4分野において主に分散型エネルギー源(DER)の活用拡大が掲げられており、電力業界では再生可能エネルギーを含むDERの導入拡大に向けた取り組みが盛んに開発されている*2。

本稿では、電力業界のDER導入拡大に向けた取り組みの一例としてバーチャルパワープラント(VPP)に注目し、VPPに関する知財動向について具体的な出願状況を踏まえて紹介する。

2. 電力業界のVPPに関する市場・知財動向

2.1 VPPの概要と市場動向

温室効果ガスの排出量削減に向けた再生可能エネルギー導入拡大技術として、VPP(バーチャルパワープラント)が注目されている。VPPとはアグリゲーターと呼ばれる仲介事業者が、家庭、施設、工場等に設けられた自家発電設備、蓄電池、EV等の小規模発電・蓄電設備をIoT技術を活用して制御・統合する事で、仮想的な発電所として機能させ、地域内での電力需給を調整する仕組みである。VPPは発電変動の大きい再生可能エネルギーの導入拡大に資するだけでなく、電力需要の負荷平準化による発電コストの削減、系統安定化コストの低減といった経済的効果も期待でき、環境性・経済性の観点から欧米を中心として事業化が進められている*3。また、アグリゲーターの役割としては、①発電設備を束ねて発電力を調整する役割(ここでは「発電VPP」と呼ぶ)と②電力需要家の分散電源や負荷設備を束ねて需要電力を調整する役割(ここでは「需要VPP」と呼ぶ)の大きく2つが存在し、それぞれ供給側と需要側の電力調整の役割を担っている。

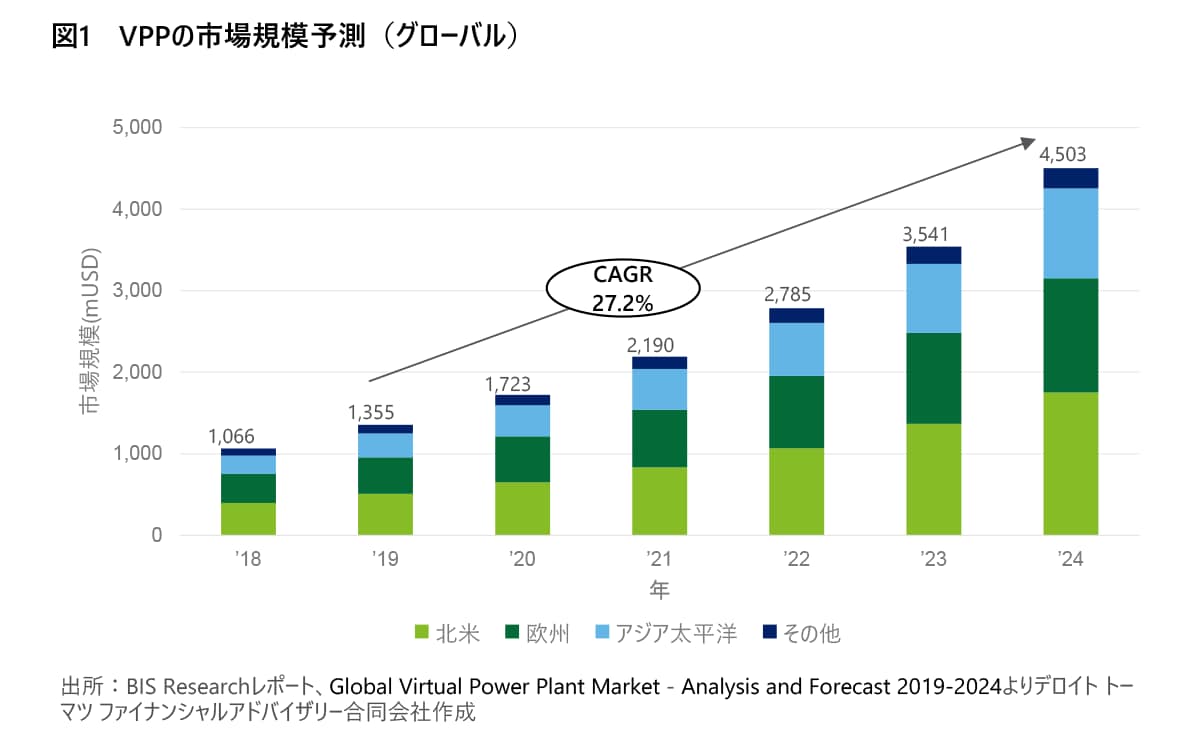

VPPの市場規模はグローバルで2020年に1,700mUSD程度であり、2019年から2024年にかけてCAGR約27%と非常に大きな成長が見込まれている。現状の市場においては、欧州・米国において市場形成が先行しており、日本を含むアジア地域においては今後の市場成長が見込まれている。

このような欧州・米国先行型の市場形成の背景には各国の法規制整備によるものが大きいと思われる。例えばドイツでは、2012年の再生可能エネルギー法(Erneuerbare-Energien-Gesetz)の改正により、再生可能エネルギーの発電電力市場への直接販売オプションが導入され、2014年以降は100kW以上の再生可能エネルギー発電設備に対しては市場直接販売が義務化された。これにより、再生可能エネルギーの発電事業者に代わって「市場への直接販売」をサービスとして提供するVPPアグリゲーターのビジネス機会・需要が高まったことが、市場形成につながったと考えられる。

米国では州毎に取り組みが異なるがニューヨーク州においては、2014年に打ち出されたエネルギー改革ビジョン(Reforming the Energy Vision)に基づいて、DER普及拡大に向けた電力卸市場の整備を進めており、DER統合サービスとしてVPP事業の取り組みも進められている。

一方、日本は実証実験、法規制整備の段階であり、現状としては段階的な電力市場取引が開始されたところである。例えば、2020年には発送電分離を実施し、送配電事業者は電力市場において電力の需給バランスをとるための柔軟なエネルギー源を確保する必要性が高くなっている。また、2020年に容量市場、2021年に需給調整市場が設立され、電力市場取引が進められている。特に需給調整市場においては、2021年から段階的に市場を拡大していく予定であり、2024年以降の取引活性化が期待される*4。

2.2 VPPアグリゲーター事業の主要企業

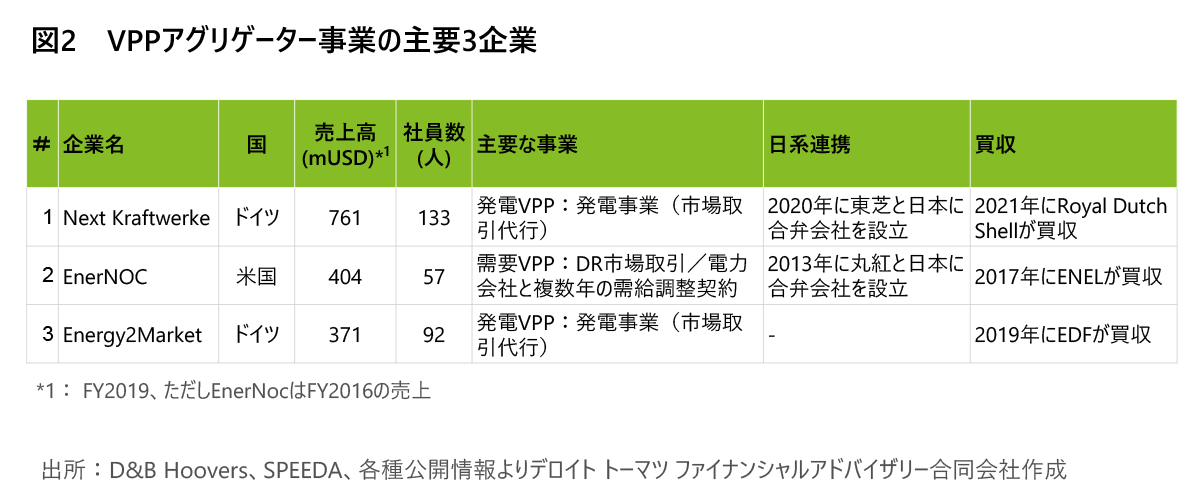

VPPアグリゲーター事業の代表的な企業としては、Next Kraftwerke(独)、EnerNOC(米)、Energy2Market(独)が挙げられる。Next KraftwerkeとEnergy2Marketは発電設備の統合管理および、アグリゲートした電力の市場取引代行を実施する発電VPP事業者であり、一方EnerNOCはデマンドレスポンス市場取引および、電力会社との需給調整を実施する需要VPP事業者である。これらの企業は欧州・米国を拠点として事業実施しているが、EnerNOCは2013年に丸紅と、Next Kraftwerkeは2020年に東芝とそれぞれ日本に合弁会社を設立している等今後の日本における電力取引市場の活性化を見据えた動きが見られる。また、これらのVPPアグリゲーター企業は近年大手エネルギー会社に買収されており、Next KraftwerkeはRoyal Dutch Shell(蘭)、EnerNOCはENEL(伊)、Energy2MarketはEDF(仏)が買収している*5-*7。

2.3 VPPの知財動向

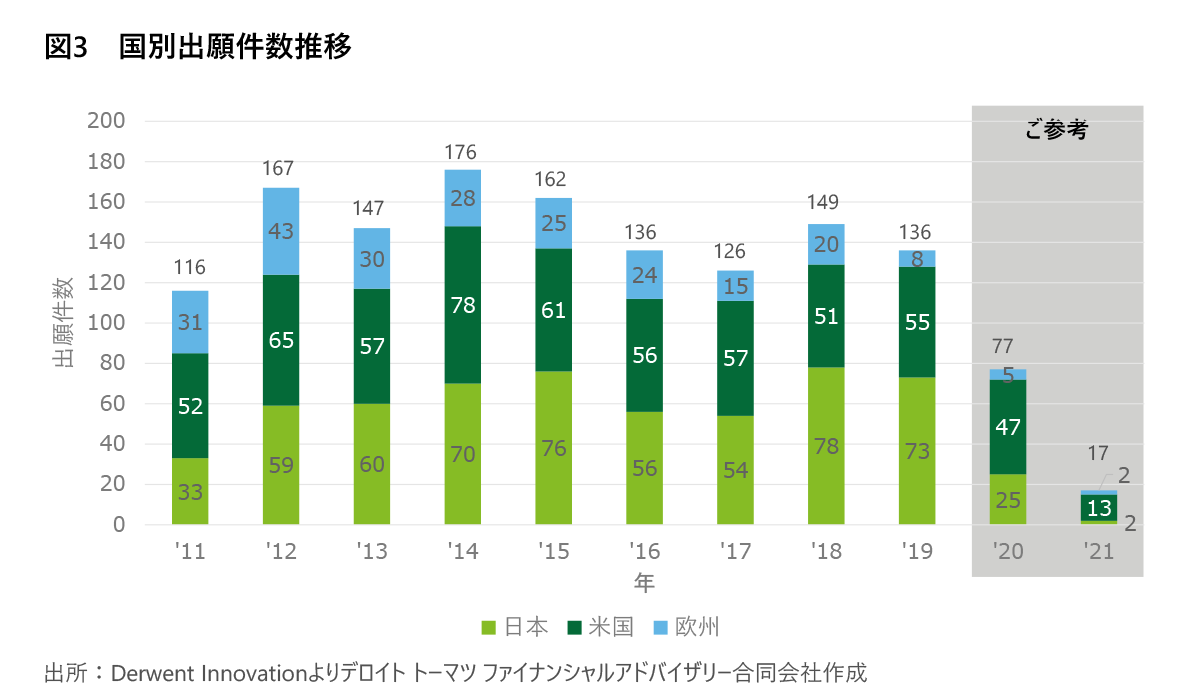

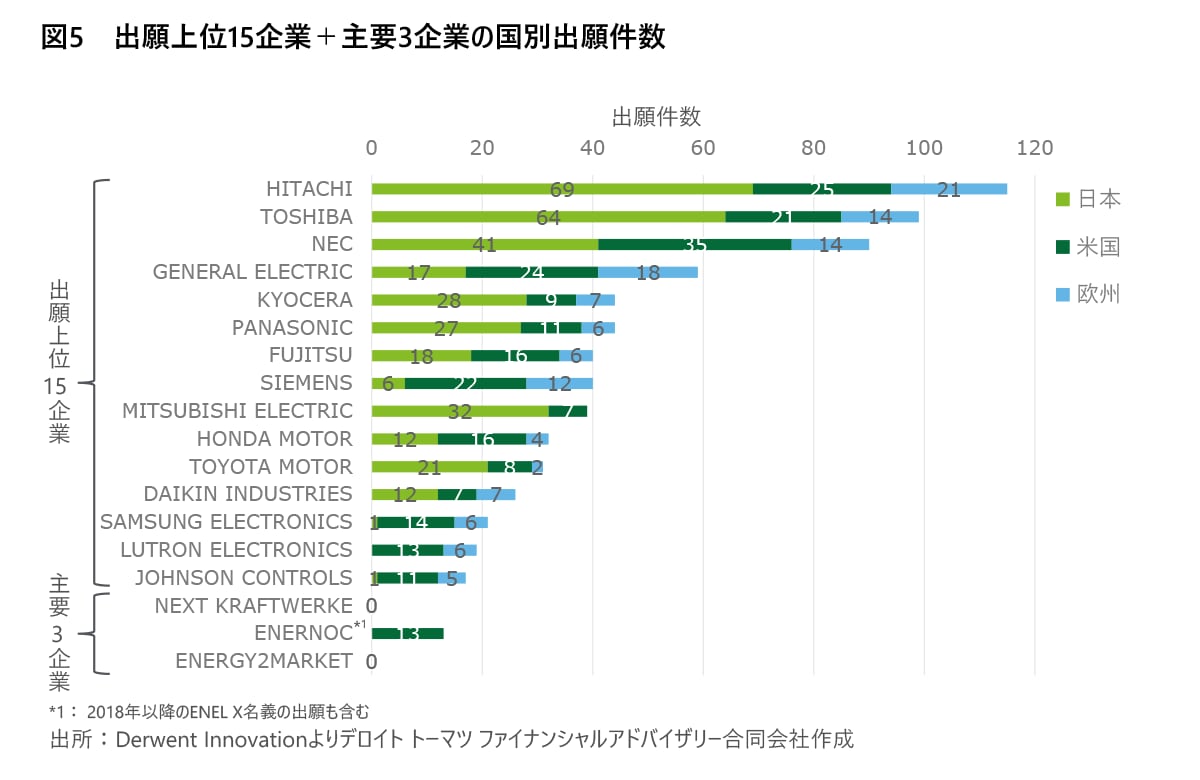

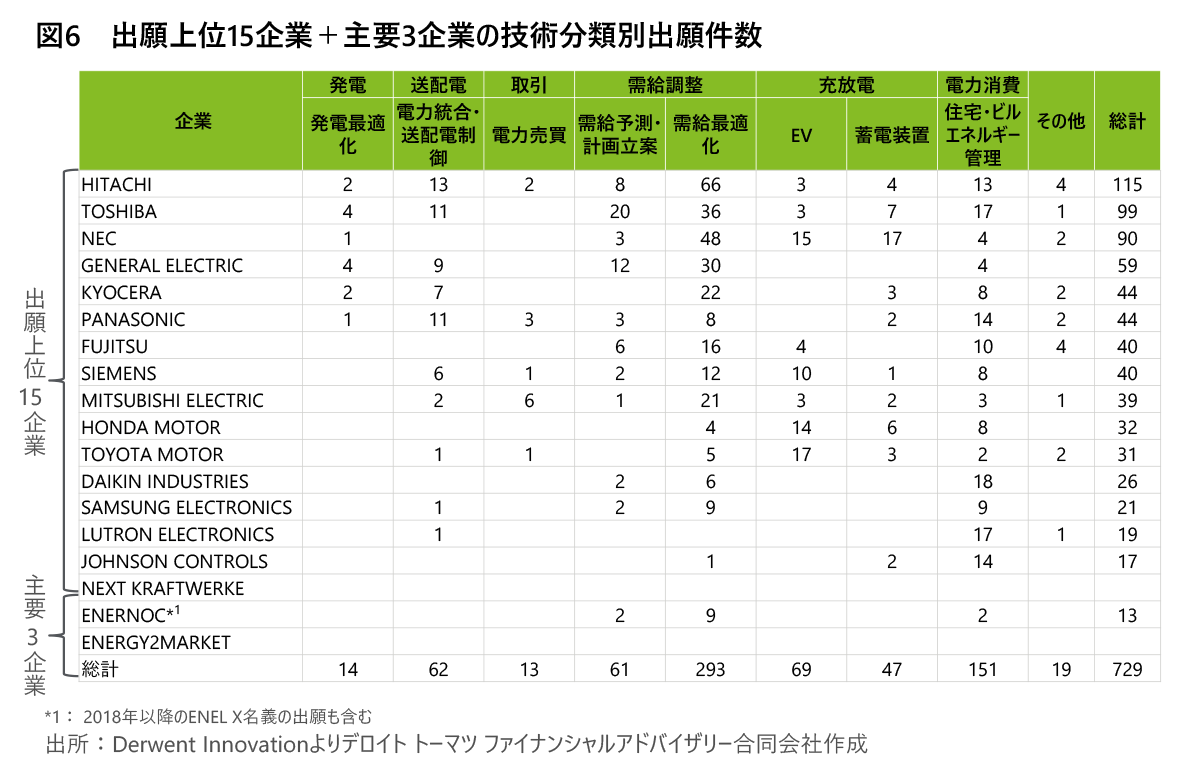

VPPに活用する事ができるVPPおよび電力需給調整に関する特許の出願件数を図3-図6に示す。これらの特許は日本・米国・欧州において2011年以降、約1,400件出願されており、年間約150件程度の出願となっている。国別では、欧州に比べて日本、米国の出願件数が多く、日本、米国の件数はほぼ同程度である。

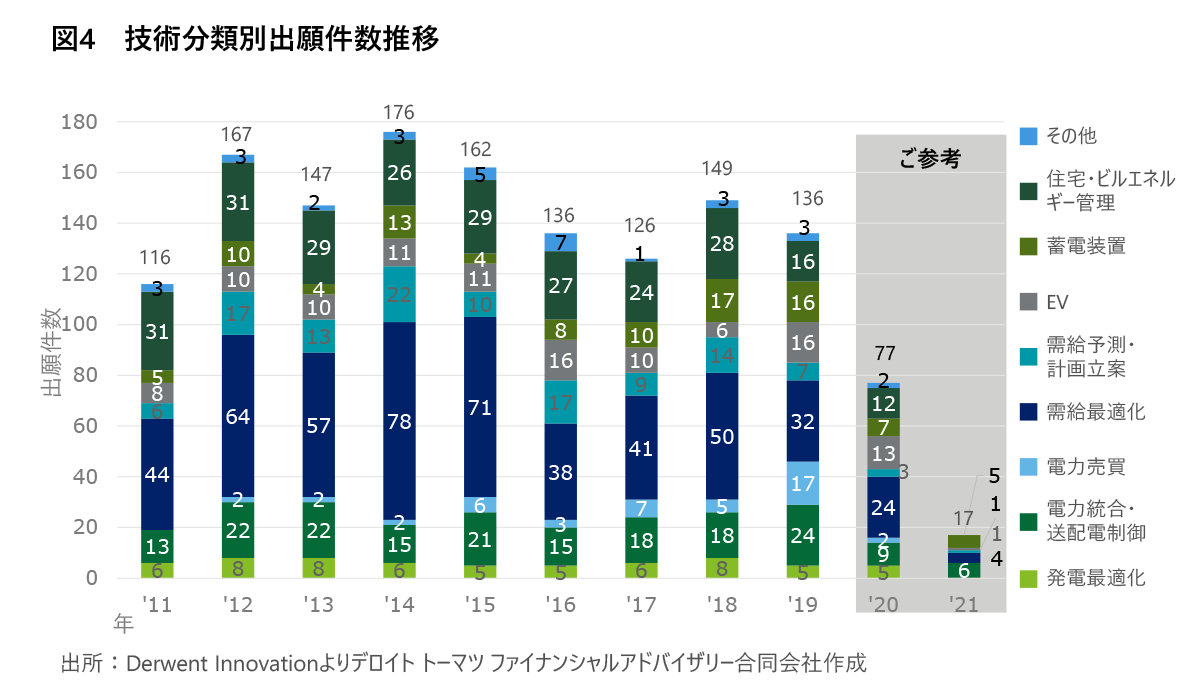

技術分類別の特許出願推移では、需給最適化、住宅・ビルエネルギー管理といった電力の需給調整、電力消費に関する技術の出願件数が多く、2011年以降継続的に開発が行われている。また、近年では電力売買、EV、蓄電装置の出願件数が増加しており、電力取引や充放電制御技術の開発が盛んに行われている。

① 日系電機メーカーが出願上位を占めている

出願企業の観点では日本勢の出願件数が多く、上位15社の内10社が日系企業である。業種としては電機メーカーからの出願が多くなっており、日本においてVPP事業は黎明期である一方、VPPを実施するための技術的土壌はこれまでの電力関連事業の研究開発によって育まれている事がうかがえる。

また、上位の出願人に注目すると、日立、東芝、NECは需給調整に関する出願を多く行っている。この3社は2021年11月時点で日本におけるVPPアグリゲーター事業のサービス提供もしくは参入表明をしており、既存の電力関連事業における技術開発に加え、VPP事業の展開に向けた特許出願が行われているものと考えられる*8-*10。

② 海外の重電メーカーの出願も多い

海外企業としてはGNERAL ELECTRIC(GE)やSIEMENSといった重電メーカーも送配電・需給調整に関する出願を多く行っている。また、GEは発電最適化に関する開発を進めており、SIEMENSはEVや住宅・ビルと連携した需給調整応答技術に関する開発を進めていることがうかがえる。

③ 自動車や空調・照明機器メーカーも充放電・電力消費制御の観点から需給調整応答技術の特許を出願している

ホンダやトヨタといった自動車メーカーはEVを蓄電池として活用する需給調整応答技術の出願件数が多くなっている。一方、ダイキン、JOHNSON CONTROLS、LUTRON ELECTRONICSといった空調・照明機器メーカーは住宅・ビルエネルギー管理の出願件数が多く、電力消費制御の観点からVPP参入を目指し、戦略的に需給調整応答技術の開発を行っていることが推察できる。

④ VPPアグリゲーター事業の主要企業では、発電VPP事業者は特許出願を行っておらず、需要VPP事業者が特許出願を行っている

上記VPPアグリゲーター事業の主要3企業では、発電VPP事業者のNext KraftwerkeとEnergy2Marketは電力統合管理のソフトウェア開発を行っているものの、特許は出願していない。一方で需要VPP事業者であるENERNOCは需給調整や電力消費に関する13件の出願を行っている。出願上位15企業の出願件数においても、需給調整や電力消費に関する出願が多いことから、VPP関連技術においてはこれらの技術が主要な出願領域であることがうかがえる。この点を踏まえると、日系企業は法規制等の背景から国内における事業展開は進んでいない一方、VPPに活用することが出来る特許・技術力を保有するため、今後技術力を活かした事業展開や海外企業とアライアンス等による協業体制を構築できる可能性がある。

3. まとめ

VPPは再生可能エネルギーの導入拡大、電力需要の負荷平準化による発電コストの削減、系統安定化コストの低減といった環境性・経済性のメリットから開発が進められている。事業の観点では、各国の法規制整備を背景として、欧州・米国において市場形成が先行しており、日本では2024年以降に本格的に市場が活性化することが見込まれている。

VPPに活用する事ができる特許は、技術別では電力の需給調整、電力消費に関する出願件数が多く、近年は電力売買、充放電制御に関する開発が盛んである。出願人の観点では、日系電機メーカー、海外重電メーカー、自動車、空調・照明機器メーカーからの出願が多くみられ、VPPアグリゲーター事業、発電機との連携、EV・蓄電池との連携、電力消費機器との連携といった各社の知財戦略に則った出願であることがうかがえる。また、VPPアグリゲーター事業の主要プレーヤーについては、発電VPP事業者は特許を出願していない一方、需要VPP事業者は需給調整、電力消費に関する特許出願を行っている。この傾向は、出願上位企業の出願傾向と一致しており、VPP関連技術における主要な出願領域は需給調整、電力消費技術であると推察される。

以上を踏まえると、特許の観点からは日系企業はVPPに活用できる技術を保有しており、今後日本の法規制が整備された後に、技術力を生かしたVPP事業を展開できる可能性がある。また、日系企業は海外においても比較的多く権利を保有している為、海外企業とのアライアンス等を活用した事業展開を実施できるポテンシャルを有していると思われる。

引用

*1:経済産業省 産業技術環境局「2050年カーボンニュートラルを巡る国内外の動き」

https://www.meti.go.jp/shingikai/sankoshin/sangyo_gijutsu/chikyu_kankyo/ondanka_wg/pdf/002_03_00.pdf

*2:経済産業省「2050年カーボンニュートラルに伴うグリーン成長戦略」

https://www.meti.go.jp/press/2020/12/20201225012/20201225012-1.pdf

*3:経済産業省 資源エネルギー庁「エネルギー・リソースアグリゲーション・ビジネスハンドブック」

https://www.enecho.meti.go.jp/category/saving_and_new/advanced_systems/vpp_dr/files/erab_handbook.pdf

*4:一般財団法人日本エネルギー経済研究所「デジタル技術を活用した新たなエネルギービジネスに関する調査」

https://www.meti.go.jp/meti_lib/report/H30FY/000311.pdf

*5: Next Kraftwerke GmbH 「Shell completes acquisition of Next Kraftwerke」

https://www.next-kraftwerke.com/news/shell-completes-acquisition-of-next-kraftwerke

*6: Enel Spa 「ENEL GROUP COMPLETES ACQUISITION OF LEADING US-BASED PROVIDER OF SMART ENERGY MANAGEMENT SERVICES ENERNOC」

https://www.enel.com/media/explore/search-press-releases/press/2017/08/enel-group-completes-acquisition-of-leading-us-based-provider-of-smart-energy-management-services-enernoc

*7: EDF SA 「EDF acquires e2m and strengthen its position in the field of decentralised energy management in Europe」

https://www.edf.fr/en/edf/edf-acquires-e2m-and-strengthen-its-position-in-the-field-of-decentralised-energy-management-in-europe

*8:株式会社日立製作所 「アグリゲーター事業者向け バーチャル・パワー・プラント(VPP)ソリューション CURSUS-VPP」

https://www.hitachi.co.jp/products/it/society/product_solution/energy/business_operation/cursus_vpp/index.html

*9:東芝エネルギーシステムズ株式会社 「世界最大規模のVPP事業者「ネクストクラフトベルケ」と新会社の設立に合意」

https://www.toshiba-energy.com/info/info2020_1104.htm

*10:日本電気株式会社 「NEC、電力の需給調整市場にRA事業者として参入」

https://jpn.nec.com/press/202110/20211007_01.html

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

知的財産アドバイザリー

アナリスト 齋藤 慶考

監修

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

知的財産アドバイザリー

パートナー 國光 健一

(2022.2.22)

※上記の社名・役職・内容等は、掲載日時点のものとなります。