ノンコア事業・資産売却戦略の高度化による事業成長実現 ブックマークが追加されました

ナレッジ

ノンコア事業・資産売却戦略の高度化による事業成長実現

フリーキャッシュフローに中立的な事業成長M&Aとその実践手法

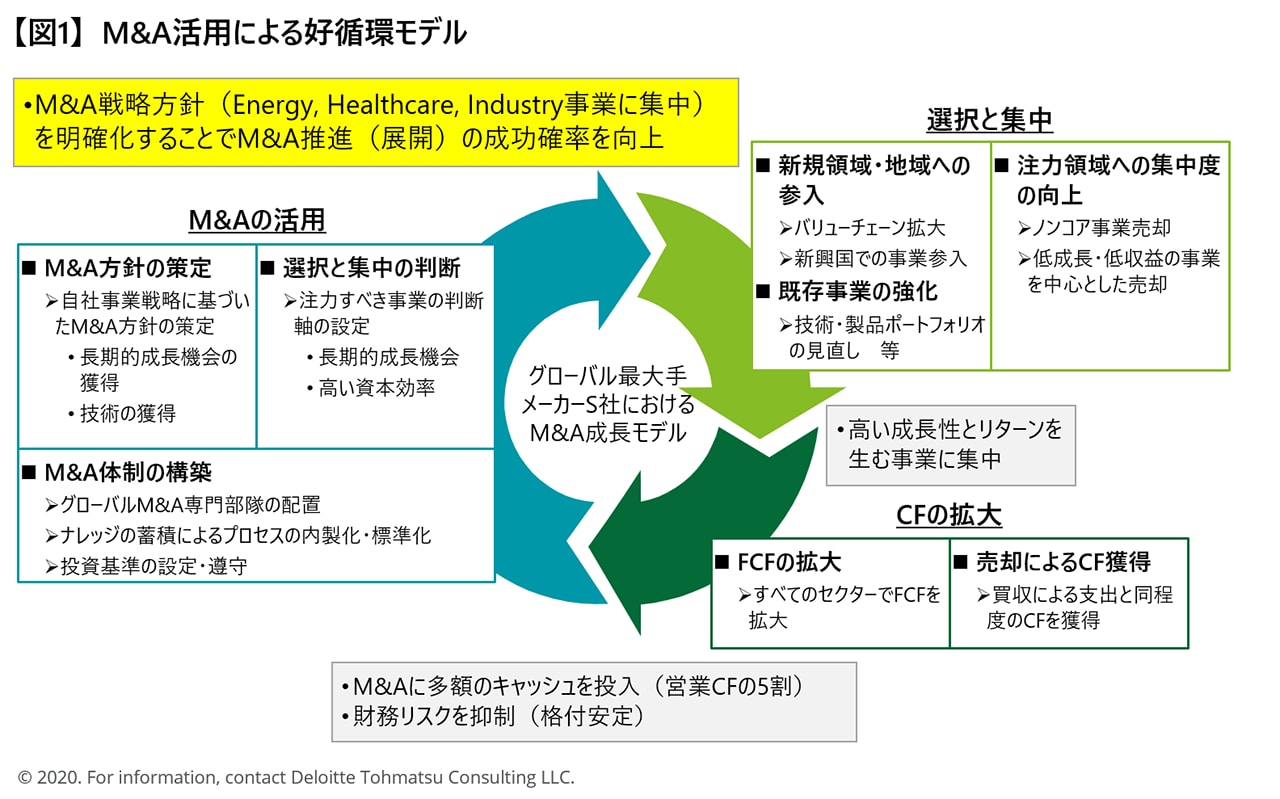

将来のマーケットポジショニングを意識した連続的なM&A設計や新規事業創出を狙うインオーガニック活動が常態化してきている一方、これまで日本企業ではノンコア資産・事業の売却に関しては後ろ向きなイメージが強く、積極的に実施されておりません。よってノンコア事業・資産を活用してコア事業の成長投資へ振り向ける企業価値向上の好循環を実現していくモデルについては、海外事例ではなく日本版の実践的手法が求められています。

連続的な対応へシフトしていくM&A

昨今のM&A(案件の遂行)はクロスボーダー化に加え、水平統合・垂直統合問わず大規模化の傾向だけでなく、Smart Xの進展により、複数業界における業界横断的で、従来では推奨されてこなかった隣接や新規領域におけるM&AやJV/マイノリティ出資によるアライアンス案件も増加しています。

また、これらの取り組みの多くは、大小複数のM&Aやアライアンスによって、はじめて、企業成長戦略の実現ができるものです。このため将来のマーケットポジショニングを意識した連続的なM&A設計や新規事業創出のために、インオーガニック手法の活用が常態化してきています。

しかしながら、このようなインオーガニック手法を支える経営資源には限りがあり、安易な負債調達によるM&A等は、格付けリスク及び金利負担の増加をもたらすだけでなく、企業成長戦略に対する財務的な硬直性を促進することになります。そこで重要となるのが、如何にして、負債に依存せず、フリーキャッシュフロー・ニュートラルに、これらの手法をタイムリーに実現するかという事が重要になります。

日本企業に求められるパラダイムシフト

日本企業は、規模・財務力をもつ海外のグローバル企業の既存市場への進出への対抗や日本の各企業が、次世代の市場においても覇権を獲得するための総力戦が求められています。例えば、AGCの牙城である自動車のガラス市場には、コネクティッドカーの次世代ガラス市場に、携帯のゴリラグラスで有名なコーニング社の積極的な参入が行われ、当該市場での覇権をとるべく進撃を続けています。これを迎え撃つAGCは、ガラス部門だけなく、これまでM&A等を通じて強化してきたケミカル部門との総力戦で迎え打つ様相を呈しています。

このような総力戦が求める中、日本企業においては、主力部門の再編等やコストセンターの集中化・外部化といった事には、一定程度着手しているものの、ノンコア資産・事業の売却に関しては、これまで、後ろ向きなイメージが強いため積極的に実施されていません。また、海外M&A等で獲得した子会社等に関しては、言語や制度・習慣の違いにより、エンパワーメント(権限移譲)と称してほとんど手を付けてきていない状況が散見されます。

パラダイムシフトのための成功法則

1.競合や先進企業の型を学ぶ

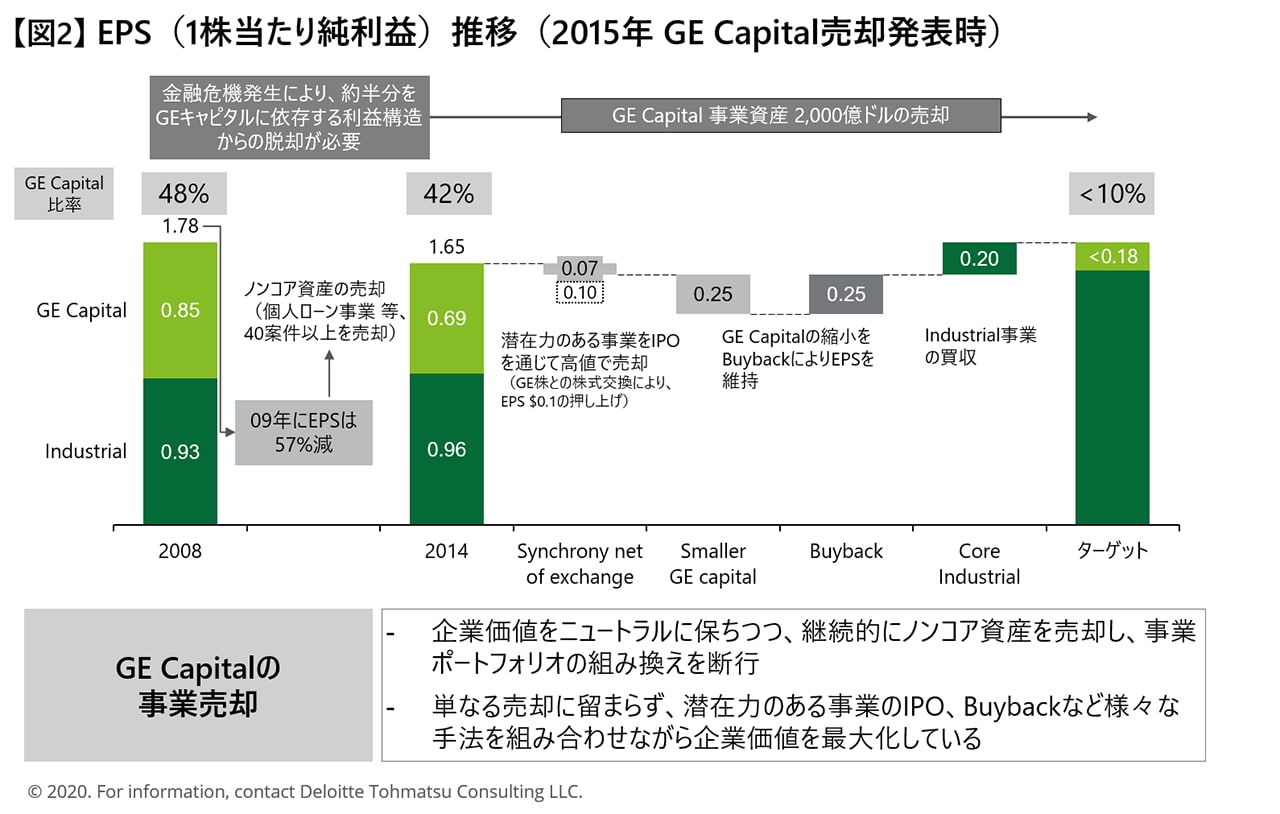

他方で、今後日本が向き合っていくグローバルのM&A巧者の手法を見てみると、戦略的にノンコア資産・事業の売却を組み合わせ、フリーキャッシュフローに対し中立的に、成長領域へのM&Aを実施する戦術をとっていることがわかっています。例えば、IBMなどでは、オンライン・クラウド黎明期の到来を前に、オンプレミスでの開発部門を売却し、M&Aにより新らたな能力の獲得をしています(注1)。また、あまり知られていませんが、旧GE Capitalは、2008年‐2014年の7年間に40以上のディールをこなし、非継続事業一部のIPOを行うなど、20兆円以上の資金を調達し、その20%を自己株式の消却に充てて、GE全体のESPを20%向上させるだけでなく、更に成長分野への追加買収を行うといった高度な手法によるビジネストランフォーメーションを実践しています(注2)。

(注1)IBMの M&A履歴とCF分析に基づき、DTCが調査・分析

(注2)GE Capital, Investor Presentation, GE Capital Strategy (April 10, 2015), http://www.ge.com/sites/default/files/gewebcastpresentation041020150.pdf.

彼らの手法の特徴は、ノンコア資産・事業の早期見極めの仕組みと、他の成長分野のM&Aと並行して売却を行う、その実行力にあります。早期の見極めにより、十分価値のある状態で新たなパートナーへ譲り渡すハッピーセパレーションを実施し、それによって得られた資金を成長分野のM&A資金に充当することにより、フリーキャッシュフロー・ニュートラルに実施しています。

2.貴社に適合する実施方法の検討

このような手法は、グローバルM&A巧者だけのもで、日本企業は、このような高度な手法を活用できないのでしょうか。デロイトの調査で、数は少ないですが、日本企業においても、既にこのような手法を、日本的にアレンジした実践的な取り組みが行われていることが分っています。共通的な特徴は、下記のようなものがあります。

(1) 本源的で明確な指標(Cash)の活用と投資方針(M&A含む)

(2) メッセージ性のある施策と巧みな意識醸成

(3) 複数年度に及ぶ継続的な取り組みによる結果創出

3. 伴走型の実行支援

この取り組みには、戦略を統合的・複眼的に管理する能力、時間経過による社内外環境・条件変動を適切に把握し、強いコミットメントをもって事業部をリードし、経企と調整・連携して、まとめ上げていく能力が不可欠です。モニター デロイトでは、それぞれの部門立場ではなく、経営者目線で中立的な伴走型の実行支援により、貴社にあった日本版のアプローチの実現を伴走型でご支援させて頂きます。

関連サービス

Merger for Growth

日本企業による海外企業の買収は年々増加する一方で、買収時に上乗せしたプレミアムを超えるシナジーの実現どころか、減損処理を強いられるなど、想定通り成果を上げるM&A案件は限定されているのが実態です。こうした状況を打破する為に、従来のSafe Day1マネジメントに留まらない、確実なシナジー創出や買収後の業績不振からのターンアラウンドの実現に向け、「PMI成熟度分析」を基にした成功確度と効果を最大化する全社改革のロードマップ策定を支援します。また、統合の前提となる、対象会社とのプラットフォーム統合・経営管理指標の可視化を、最短リードタイムで実現することを支援します。