気候変動等に対応した新しい信用リスク評価ツール ブックマークが追加されました

サービス

気候変動等に対応した新しい信用リスク評価ツール

有限責任監査法人トーマツとSAS Instituteが協業し、金融機関が気候変動やCOVID-19等の新しいリスクに対する貸出先の財務諸表のモデリングを通じた信用評価を行うための支援ツールを開発し、その導入に向けたサービスを提供しています。

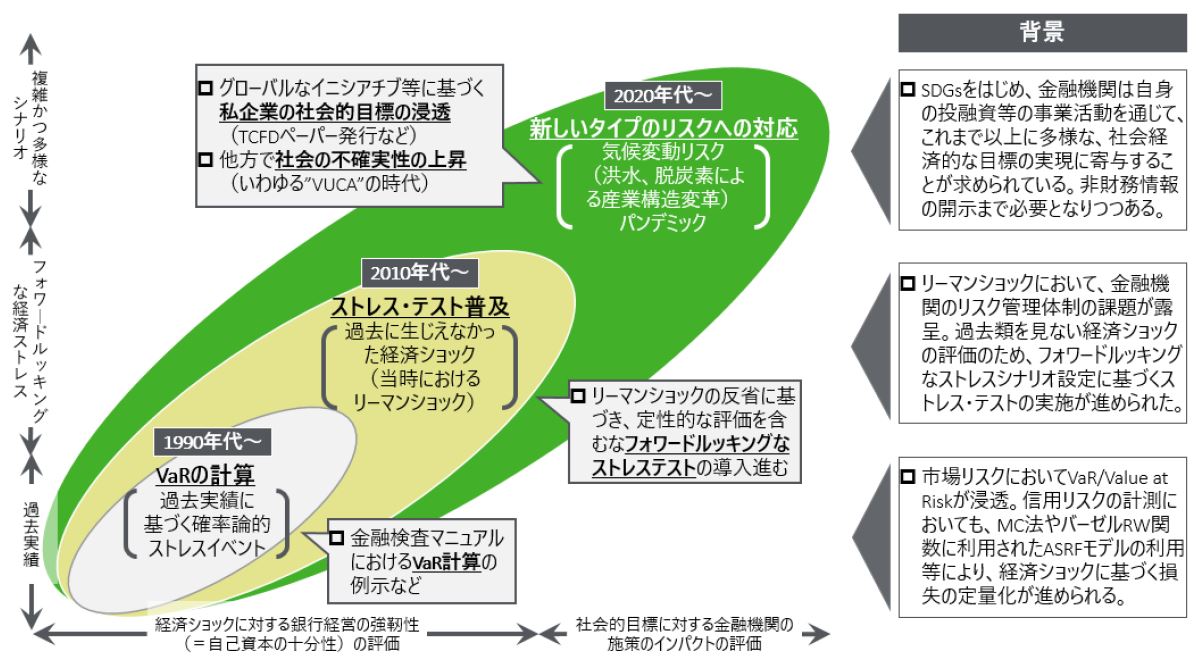

新しいタイプのリスクの出現

近年、金融機関は、新しいタイプのリスクを評価し、その結果を内外に開示したうえで、それらのリスクの管理・低減等に取り組むことが求められている。気候変動に伴う水災の頻発、過去に類を見ない疫病の発生などが、「新しいタイプのリスク」の典型例と言える。これらのリスクには、以下のような特徴がある。

過去との比較の難しさ

- 新しいタイプのリスクは、発生頻度が極めて低く、金融機関のバランス・シートを構成する個々の債権についてみても、過去に発生したことのないような、「前代未聞」の事象である。

外部環境の構造的な変化

- 新しいタイプのリスクは、発生間隔が非常に長いスパンとなる。この間、外部環境が大きく変化しており、前回ある事象が発生した際のインパクトは、将来同様の事象が発生した場合のインパクトを推計する上で、必ずしも十分な参考情報とはならない。

従来、金融機関は、これらのリスクを確率論的な損失として非期待損失(UL)を計測することで評価してきたが、これでは不十分となりつつある。

この文脈においては、近年、ストレス・テストの実施が進められてきたが、新しいタイプのリスクの定量化は、①想定される事象がどのように顕在化するかについては、実施主体である金融機関を含むさまざまなステークホルダーの将来の活動に依存し、シミュレーションが非常に複雑かつ多様でありうること、②ネガティブなインパクトとポジティブなインパクトの双方を検討することが求められること、の2点において、ストレス・テストを一歩先に進めた取り組みが評価の対象となる。

社会を構成する重要な経済主体として、金融機関はこれらのリスクに対して、プロアクティブに行動することが求められている。そこでは、(具体的にどのような事象が発生するかは分からないが、確率的に想定される平均的な損失ではなく)ある特定の事象が発生した場合に生じる損失、そしてそれらに対して何らかの施策を打った場合に推計される損失回避効果を評価したうえで、投融資方針の変更や、顧客への働きかけなどを行うことが、求められている。

図:金融機関が直面する新しいタイプのリスクへの対応のコンテクスト

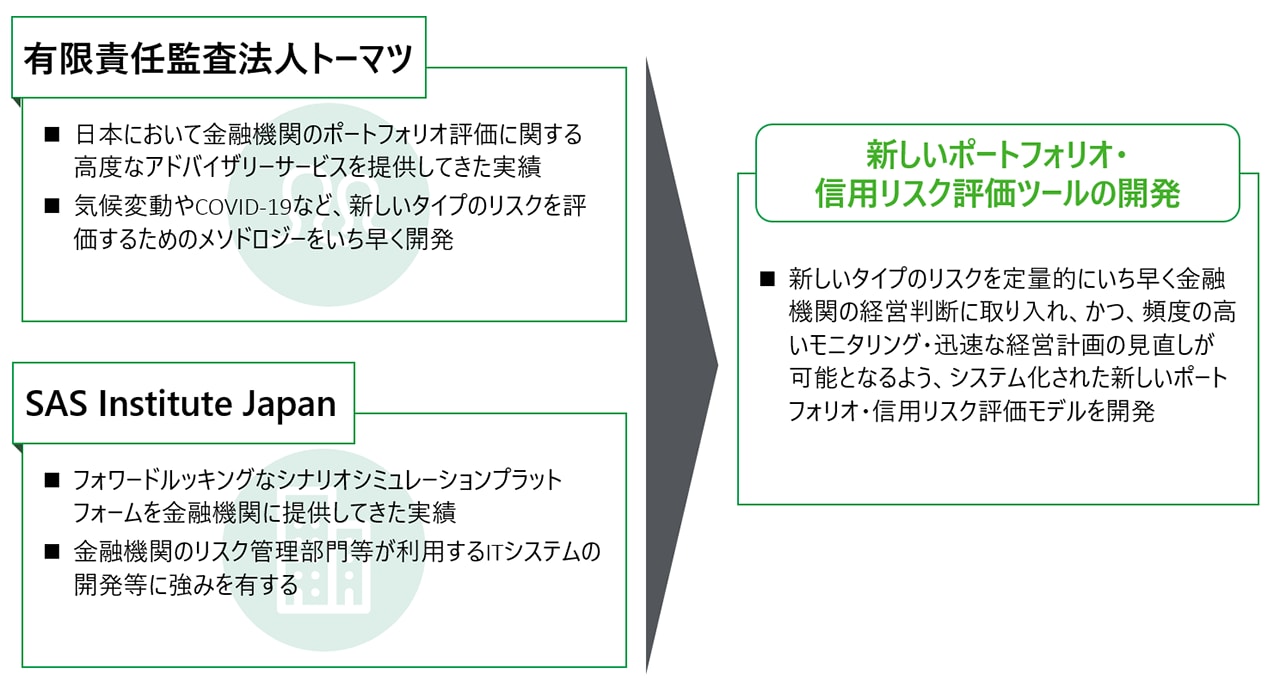

有限責任監査法人トーマツとSAS Institute Japanが創出する価値

有限責任監査法人トーマツ(以下、トーマツ)とSAS Institute Japan(以下、SAS)は、新しいサービスの開発・提供を通じて、金融機関が前述の新しいタイプのリスクに円滑に対応するための支援をし、経済社会の発展に貢献することに、自身の価値があると考えている。

トーマツは、金融機関のポートフォリオ評価に関する高度なリスクアドバイザリーサービスの実績を保有し、かつ、気候変動やCOVID-19など、新しいタイプのリスクを評価するためのメソドロジーをいち早く開発してきた。一方、 SASは、国内外の金融機関へのフォワードルッキングなシナリオシミュレーションプラットフォームの提供実績が多く、かつ、リスク管理部門等が利用するITシステムの開発等にも強みを持つ。トーマツとSASは、新しいタイプのリスクへ対応する金融機関等をサポートするため、両社が持つ強みをかけ合わせ、これまでにないシナジーを創出し、ポートフォリオ・信用リスク評価ツールを開発した。

図:トーマツとSASが創出する新しい価値

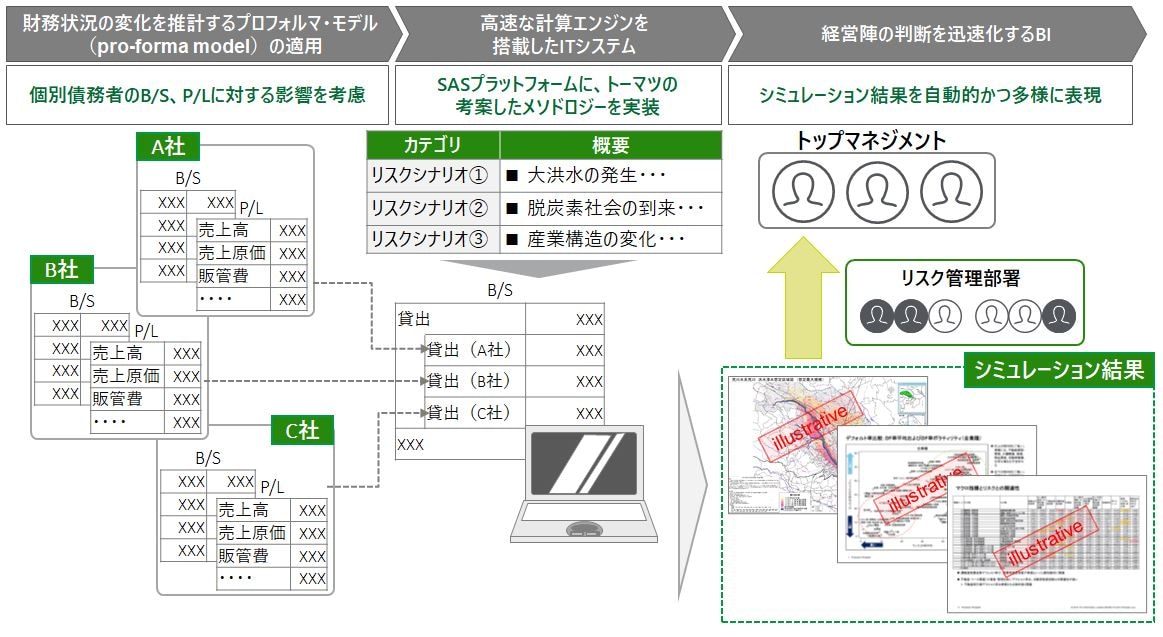

ポートフォリオ・信用リスク評価ツールの概要と特徴

ポートフォリオ・信用リスク評価ツールは、リスクが顕在化するシナリオを特定し、それが、金融機関ポートフォリオにおける債務者の財務状況に与える影響を推計、ポートフォリオ全体の損失推計を自動的に行い、その結果を、柔軟なUIとグラフィックスにより表現するものである。その機能は、以下の3点により特徴づけられる。

財務状況の変化を推計するプロフォルマ・モデル(pro-forma model)の適用

- 新しいタイプのリスクは、過去に起こったことがない事象が顕在化することであり、その影響をヒストリカルデータに基づく、貸倒損失やPD等のパラメータの統計予測モデルにより評価すること(=統計アプローチ)は困難である。また、その事象は広範な社会的影響を及ぼすものであり、特定の債務者や特定の資産についてだけ、影響を評価すること(=個別アプローチ)もまた不十分である。

- これに対しては、プロフォルマ・モデルの適用が有効であると考えられる。プロフォルマ・モデルとは、個々の債務者のPL/BSや関連する資産に着目するものであり、新しい種類のリスクが顕在化する特定のシナリオの下で、個別債務者の勘定科目ないしPL/BSに対する影響を推計するものである。この評価は、リスクのタイプに応じて、業種や地域、その他属性によりグルーピングされたポートフォリオごとに実施される。

高速な計算エンジンを搭載したITシステム

- 定性的なシナリオを様々に設定し、シミュレーションを試行錯誤の中で実施することから、評価結果を高速で返すITシステムが必要である。

- また、そもそも上述のプロフォルマ・モデルは、個別債務者の財務モデリングをポートフォリオ全体に適用するものであるため、計算負荷が高く、一層、計算速度の高速化が必要である。加えて、新しいタイプのリスクの評価のためには、債務者や担保物件の位置情報、物流などサプライチェーンに関するデータ等の処理も必要になることがあり、地理情報システム(GIS)などと高速に連携できることが求められる。

- ポートフォリオ・信用リスク評価ツールは、計算の高速性と再現性、他インターフェースとの連携といった要件を兼ね備えている。

経営陣の判断を迅速化するBI

- 金融機関が、流動的に変化する環境下で、適時に新しいタイプのリスクへの対応に関する意思決定を行うためには、シミュレーションの結果をわかりやすいグラフィックスで経営陣へ提示することが、リスク管理部門の課題となる。

- ポートフォリオ・信用リスク評価ツールは、高度なBIを備えており、バー・プロット等の基礎的なグラフィックスから、ヒートマップや地図投影等の高度なものまで、自動的にシミュレーション結果を表現することができる。また、これらは、金融機関の利用用途に応じて、柔軟にカスタマイズすることも可能である。

図:ポートフォリオ・信用リスク評価ツールの概要と特徴

詳細は「気候変動等に対応した新しい信用リスク評価ツール(PDF)」を参照ください。

<サービスに関する問い合わせ先>

有限責任監査法人トーマツ

リスクアドバイザリー事業本部

Email: ra_info@tohmatsu.co.jp

または「お問い合わせ」よりご連絡ください。

SAS Institute Japan株式会社

リスクソリューション統括部

Mail JPN_riskcont1_info@sas.com

その他の記事

トーマツとSAS、金融機関向けに気候変動等の影響を加味した信用リスク評価助言業務で協業

洪水等の物理リスクを含め新しいタイプのリスクが金融機関の貸出ポートフォリオに与える影響を評価するツールを開発・サービスを開始