グループ通算制度の重要ポイント(第3回)グループ通算制度からの離脱・取止めの取扱い ブックマークが追加されました

ナレッジ

グループ通算制度の重要ポイント(第3回)グループ通算制度からの離脱・取止めの取扱い

月刊誌『会計情報』2023年3月号

デロイト トーマツ税理士法人 公認会計士・税理士 大野 久子

1. はじめに

令和2年度税制改正により、連結納税制度について抜本的な見直しが行われ、令和4年4月1日以後開始事業年度についてグループ通算制度として改組されることになった。

本稿では、連載(第3回)として、グループ通算制度からの離脱・取止めの取扱いについて解説する。

なお、通算グループ全体としてはグループ通算制度の適用は継続するが、一部の通算子法人が通算承認を取り消されることを一般に「離脱」と呼び、通算グループ全体のグループ通算制度の適用が中止になることを一般に「取止め」と呼んでいる。

2. 離脱の手続き

(1) 子法人が離脱する場合

通算グループから通算子法人が離脱する場合は、大きく次の2つの場合がある。

① 青色申告の承認の取消しの通知(法法127②)を受けた場合

:青色申告の承認の取消しの通知を受けた日から通算承認の効力が失われる(法法64の10⑤)

② 通算子法人の解散(合併または破産手続開始の決定による解散に限る)や残余財産の確定、あるいは通算親法人との通算完全支配関係がなくなったことにより、通算承認の効力が失われる場合

:その事由が生じた日(解散・残余財産の確定についてはその翌日)に、通算承認の効力が失われる(法法64の10⑥五、六)

通算子法人株式の外部売却により離脱する場合は、上記②の「通算親法人との通算完全支配関係がなくなったことにより、通算承認の効力が失われる場合」に含まれる。

(2) 届出書の提出

通算子法人が通算グループから離脱した場合、通算親法人は、通算完全支配関係を有しなくなったことについて、所轄税務署長に届け出が必要である(法令131の14④一)。

(3) 事業年度

離脱する子法人は、期首日から通算承認の効力を失った日(離脱日)の前日までのみなし事業年度を設け、申告を行う(法法14④二)。この事業年度については通算承認はまだ有効であるが、タイミングが異なるため他の通算法人との損益通算(法法64の5)等の適用はない。なお、通算親法人の事業年度開始日に離脱し、その前日が通算親法人の事業年度末日と一致する場合には、最後の事業年度についても損益通算等の規定の適用対象になる。

通算グループ離脱後は、離脱日から事業年度終了の日までの期間を事業年度とする(法法14④二)。

3. 取止めの手続き

通算グループがグループ通算制度の適用を取り止める場合には、大きく分けて次の3つの場合がある。

① やむを得ない事情があり、取止めについて国税庁長官の承認を受ける場合(法法64の10①~④)

② 通算親法人が青色申告の承認の取消しの通知(法法127②)を受けた場合(法法64の10⑤、通算子法人は64の10⑥六)

③ 通算親法人の解散、通算親法人が他の内国法人による完全支配関係が生じたこと等により、通算承認の効力が失われる場合(法法64の10⑥一~四、七)

グループ通算制度は連結納税制度と同様に、継続適用を原則としており、その取止めはやむを得ない事情がある場合等に限られている。

4. 離脱の手続き

連結納税制度においては、子法人離脱・取止め時に資産の時価評価を行うことはなかったが、グループ通算制度においては、租税回避防止の観点から、離脱・取止め時に資産を時価評価する場合が設けられた。

離脱する子法人または取止め時の子法人が次の①又は②のいずれかに該当する場合に、それぞれの離脱直前事業年度終了時に有する対象資産について時価評価が行われ、評価損益が当該離脱直前事業年度の所得の計算上、損金又は益金に算入される(法法64の13①、法令131の17)。

対象法人 |

対象資産 |

① 当該離脱法人の離脱直前事業年度終了の時前に行う主要な事業が当該通算法人であった内国法人(*1)において引き続き行われることが見込まれていないこと(*2) |

固定資産、土地等、有価証券、金銭債権、繰延資産 |

② 当該離脱法人の株式又は出資を有する他の通算法人において、離脱直前事業年度終了の時後に当該株式又は出資の譲渡又は評価替えによる損失の額(*3)が生ずることが見込まれていること(①に該当する場合を除く) |

当該通算法人が離脱直前事業年度終了の時に有する①の資産(帳簿価額が10億円を超えるものに限る)のうちその時後に譲渡、評価換え、貸倒れ、除却その他の事由(*4)が生ずることが見込まれているもの |

(*1)以下の法人を含む(法法64の13①一)。

◆ 当該内国法人との間に完全支配関係がある法人

◆ 離脱直前事業年度終了時後に行われる適格合併、当該内国法人を分割法人・現物出資法人とする適格分割・適格現物出資により、当該主要な事業が当該適格合併等に係る合併法人、分割承継法人又は被現物出資法人(合併法人等)に移転することが見込まれている場合における当該合併法人等及び当該合併法人等との間に完全支配関係がある法人

(*2)当該離脱法人の離脱直前事業年度終了時の資産の評価益の額の合計額≧評価損の額の合計額である場合は除かれ、離脱時の時価評価の対象外となる(法令131の17②)。

(*3)損失の額:次の規定により損金算入される金額を意味する(法令131の17⑤)

◆ 資産の評価損の損金算入(法法33②~④)

◆ 有価証券の譲渡損の損金算入(法法61の2①)

◆ 非適格合併・分割・現物分配による資産の譲渡損の損金算入(法法62②、62の5②)

◆ 非適格株式交換等に係る株式交換完全子法人等の資産の時価評価損の損金算入(法法62の9①)

◆ 通算制度開始・加入に伴う資産の時価評価損の損金算入(法法64の11①②、64の12①②)

(*4)譲渡、評価換え、貸倒れ、除却その他の事由:以下の事由をいう(法令131の17⑦)。ただし、その事由が生ずることにより損金算入される金額がない場合又はその事由が生ずることにより損金算入される金額が益金算入される金額以下である場合を除く(法法64の13①二かっこ書)。

◆ 譲渡、貸倒れ、除却その他これらに類する事由

◆ 評価換えによる損金算入(法法33②③④)

◆ 通算制度開始・加入に伴う資産の時価評価損の損金算入(法法64の11①②、64の12①②)

5. 投資簿価修正

(1) グループ通算制度における投資簿価修正の概要

連結納税制度においては、連結納税グループ内での二重課税・二重控除を回避するため、連結子法人株式簿価を調整する投資簿価修正制度があった。グループ通算制度においては、この投資簿価修正制度について大幅改組が行われた。

グループ通算制度における投資簿価修正は、通算子法人のグループ通算制度の承認が取消しになる場合、その株式等を保有する通算法人において、その帳簿価額が離脱子法人の簿価純資産価額×保有割合に等しくなるように、修正を行うこととされた(法令119の3⑤、119の4①)(以下、グループ通算制度の承認が取消しになる通算子法人を「離脱子法人」という)。

すなわち、離脱・取止め直前の離脱子法人の簿価純資産価額が株式投資簿価となるよう修正することにより、通算子法人をあたかも吸収合併したかのように投資簿価をとらえ、含み損益等を利用した租税回避を防止する内容になっている。

(2) 投資簿価修正を行う場合

通算グループから通算子法人が離脱する場合又はグループ通算制度の適用を取り止める場合、その離脱子法人の株式等を保有する法人において、その通算終了事由(グループ通算制度の承認が効力を失うことをいう。以下同じ)が生じた時の直前の離脱子法人株式等の帳簿価額の修正を行うこととされている(法令119の3⑤、119の4①)。

具体的には、株主である法人において、通算終了事由が生ずる直前、すなわち離脱日前日の属する事業年度の確定申告書の別表五(一)において修正を行う。

(3) 修正金額

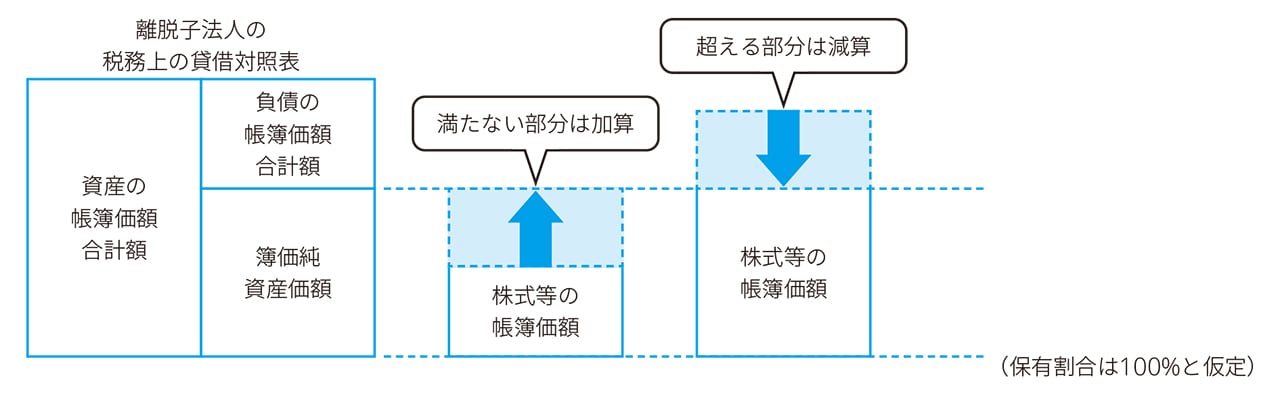

以下のように、当該株式等の税務上の帳簿価額が、当該離脱子法人の税務上の簿価による純資産価額(簿価純資産価額)×保有割合に等しくなるように、差額を加算又は減算する(法令119の3⑤、119の4①)。

具体的には、当該通算終了事由が生じた時の直前の株式等の帳簿価額に以下の金額の加減算を行う。

+(加算) 簿価純資産不足額 |

当該直前の株式等の帳簿価額が簿価純資産価額(*1)×保有割合(*2)に満たない場合におけるその満たない部分の金額 |

-(減算) 簿価純資産超過額 |

当該直前の株式等の帳簿価額が簿価純資産価額(*1)×保有割合(*2)を超える場合におけるその超える部分の金額 |

(*1)簿価純資産価額:通算承認の効力を失った日(以下「離脱日」)の前日の属する事業年度終了の時における離脱子法人の税務上の資産の帳簿価額合計額-負債の帳簿価額合計額=税務上の帳簿価額による資産の総額-負債の総額

(*2)保有割合:通算承認の効力を失う直前の発行済株式総数等のうちに占める保有割合

(4) 資産調整勘定等対応金額の加算措置

このような投資簿価修正を行うと、通算子法人株式を外部譲渡した場合に、株主である通算法人において計上される譲渡損益は、当該通算子法人における資産・負債の含み損益相当のみになる。

その結果、これからグループ通算制度の適用を迎えようとする企業グループにおいて問題となってきたのが、過年度にプレミアム付きで買収をしてきた子法人株式の取扱いであった。過年度に業績を期待してプレミアムを付けて買収した子法人について、結果的に業績が上がらず、投資簿価がその中身に比して高くなっているような場合に、当該投資簿価修正を行うと、その投資簿価が簿価純資産に等しくなるよう株式帳簿価額が修正され、株式譲渡損がほとんど計上されない結果になる。

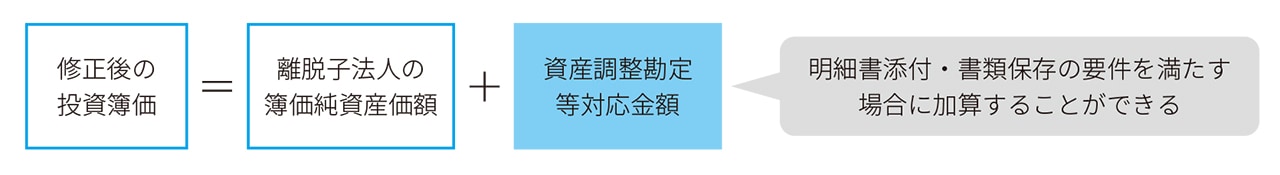

そのため、令和3年度税制改正により、離脱子法人株式の投資簿価修正をするに当たり、離脱子法人株式の投資簿価とされる金額(離脱子法人の簿価純資産価額)にその「資産調整勘定等対応金額」を加算できる措置が設けられた(法令119の3⑥)。

① 資産調整勘定等対応金額の計算方法

投資簿価に加算できることとなった資産調整勘定等対応金額の定義や、その他の基本的な取扱いは次のとおりである(法令119の3⑥、⑦三・四)。

■ 離脱子法人株式の投資簿価修正をするに当たり、離脱子法人株式の投資簿価とされる金額(離脱子法人の簿価純資産価額)にその「資産調整勘定等対応金額」を加算することができる

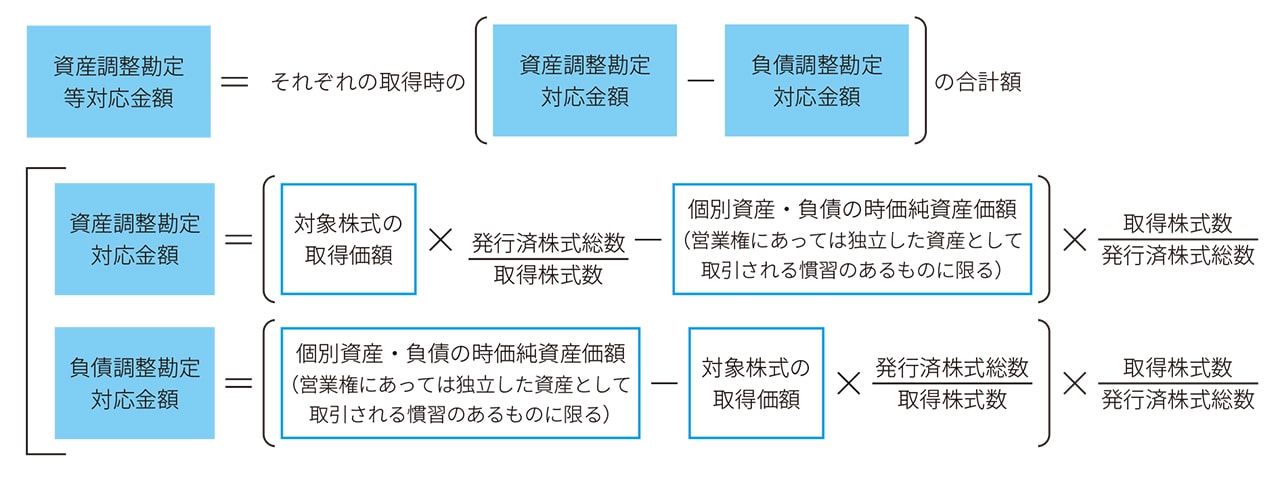

■ 「資産調整勘定等対応金額」=当該離脱子法人のグループ通算制度開始・加入日以前に、通算グループ内の法人が当該対象株式を取得したそれぞれの時における「資産調整勘定対応金額の合計額―負債調整勘定対応金額の合計額」の合計額

:すなわち、以下のように、通算グループ内の法人が取得したそれぞれの時の資産調整勘定対応金額・負債調整勘定対応金額を計算して加算・減算したものになる

(注意事項)

- グループ通算制度開始・加入日以前に、当該離脱子法人株式の譲渡(適格分割型分割による分割承継法人への移転を含む)をした場合には、その株数対応分だけ控除する

- 対象株式とは購入した株式、又は取得時の時価が取得価額とされる方法により取得した株式をいい、一定の組織再編等により株主等として交付を受けたものを除く(法令119の3⑦二、119①一・二十七)

- その取得の時において当該離脱法人が次に掲げる資産又は負債を有する場合には、次に定める金額の合計額を「個別資産・負債の時価純資産価額」に加算し、次に定める金額の合計額が零に満たない場合には、その満たない部分の金額を「個別資産・負債の時価純資産価額」から減算する(法令119の3⑦)

- 資産調整勘定又は負債調整勘定(法法62の8):資産調整勘定-負債調整勘定

- 営業権(独立取引営業権を除く):営業権の帳簿価額

- 資産調整勘定又は負債調整勘定(法法62の8):資産調整勘定-負債調整勘定

:もともと、営業権又は営業権相当額が離脱子法人の税務上の帳簿価額に反映されていれば、当該投資簿価修正の問題点は生じないため、それらが計上されていた場合には「個別資産・負債の時価純資産価額」に反映して計算するものと考えられる。

■ 対象となる離脱子法人からは、主要な事業の継続が見込まれないことにより離脱等に伴う資産の時価評価制度の適用を受ける法人が除かれる(法令119の3⑥柱書かっこ書、法法64の13①一)

このように、当該措置を適用するかどうかについては離脱子法人ごとに判断し、適用する場合にはそれぞれ全ての取得の時の資産調整勘定等対応金額を加算・減算する必要がある(*1)。

(*1)ただし、対象株式の取得の時期が古いなどの理由により、当該取得の時における資産調整勘定対応金額等の計算が困難であると認められる一定の場合において、課税上弊害がない限り、以下の処理が認められることとされている(法基通2-3-21の4)。

■ 当該取得の時において計算される資産調整勘定対応金額等を零とする

■ その後に追加取得した対象株式について各追加取得の時における資産調整勘定対応金額等を計算し、その計算の基礎となる事項を記載した書類を保存する

② 適用要件

当該措置の適用は、離脱子法人の株式を保有する各通算法人(以下「株式保有法人」)の全てが以下Aの明細書の添付を行い、そのうちのいずれかの法人がBの書類を保存している場合に限られる(法令119の3⑥、法規27①一)。

A) 株式保有法人の全てが、通算終了事由が生じた時の属する事業年度の確定申告書、修正申告書又は更正請求書に、その離脱子法人に係る資産調整勘定等対応金額の計算に関する明細書(別表14(5))を添付

B) 株式保有法人のうちいずれかの法人が、資産調整勘定等対応金額の計算の基礎となる事項を記載した書類等の以下の書類を保存

- 対象株式に関する次に掲げる事項を記載した書類

- 対象株式の取得ごとのその取得の時における取得価額、取得数、取得日

- 対象株式の各取得の時における発行済株式総数

- 対象株式の取得ごとのその取得の時における取得価額、取得数、取得日

- 離脱子法人が対象株式の各取得の時において有する資産及び負債のその取得の時における価額を記載した書類

- 離脱子法人が対象株式の各取得の時において有する資産及び負債のその取得の時における価額を明らかにするもの

- その資産の価額が継続して一般に公表されているものであるときは、その公表された価額が示された書類の写し

- その取得をした法人が、その取得の時における価額を算定し、これをその取得の時における価額としているときは、その算定の根拠を明らかにする事項を記載した書類

- そのほかその資産及び負債の価額を明らかにする事項を記載した書類

- その資産の価額が継続して一般に公表されているものであるときは、その公表された価額が示された書類の写し

なお、離脱子法人を合併法人とする通算グループ内適格合併に係る被合併法人調整勘定対応金額がある場合には、被合併法人株式についての明細書の写しその他当該被合併法人調整勘定対応金額に関する書類を保存する必要がある(法令119の3⑥、法規27①二)。

実務上は、子法人株式取得時期が相当に古い場合には、当時の対象子法人の保有資産・負債の明細の入手や、その時価情報の入手が困難なケースが予想される。

また、段階取得が多段階に及ぶ場合には、そのそれぞれの段階での対象子法人の保有資産・負債の情報の入手が困難であることも予想される(*2)。

(*2)(*1)のとおり、課税上弊害がない限りにおいて、最初の取得における資産調整勘定対応金額等の計算が困難であると認められる場合には、これを零とすることが認められる(追加取得については資産調整勘定対応金額等を計算し、その計算の基礎となる事項を記載した書類を保存することが必要)(法基通2-3-21の4)。ただし、当該計算が困難な取得について負債調整勘定対応金額が計算されると見込まれる場合にこれを零とすることは、課税上弊害がある場合に該当し、認められない(法基通2-3-21の4(注)1)。

6. 再加入制限

青色申告の承認の取消しの通知(法法127②)を受けた法人(法法64の9①四)は、それから5年以内は、グループ通算制度への加入が制限されている(法法64の9①四、64の10⑤、127②)。

また、グループ通算制度の承認が取り消されたとみなされた法人については、原則としてグループ通算制度への参加は制限されていないが、従来の通算親法人の下の通算グループに戻ることは5年間はできない(法法64の9①十、法令131の11③一)。

以 上

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。