第36回 IFRS第17号「保険契約」(その5) ブックマークが追加されました

ナレッジ

第36回 IFRS第17号「保険契約」(その5)

月刊誌『会計情報』2023年8月号

国際会計基準(IFRS)―つくり手の狙いと監査

前ᅠᅠ国際会計基準審議会(IASB)理事 鶯地ᅠ隆継

IFRS第17号による会計処理の単純化モデル

前稿(第35回)において、極端に単純化した例を用いて日本の伝統的な保険に関する会計処理がどのような流れになるのか説明した。今回は全く同じモデルを用いて、IFRS第17号による会計処理がどのような流れになるのかを説明する。

尚、この設例は実際にはありえないモデルであり、生命保険のビジネスに携わっておられる方々から見れば非現実的で違和感があるモデルかもしれないが、会計処理の骨格を理解しやすくするために、非現実で極端な設例を用いている。

前提条件 金利ゼロ |

モデル

保険期間 | 5年 |

保険契約者 | 500人 |

保険料(平準払い) | 1,000万円(年0.4万円/1人) |

死亡保険金(実際の見積り) | 800万円(2人×400万円) |

(5年目に2人死亡することを想定し、実際に5年目に想定どおり死亡)

(一方、保険料は5年目に2.5人死亡することを前提に算出していた)

まず、日本の伝統的な会計処理と大きく異なる点は、「収支相等の原則」がないという点である。収支相等の原則とは、生命保険の収支においては、集めた保険料(収入)と支払った保険金(支出)が等しくなることが基本であるという考え方である。この収支相等の原則を計算式で表すと以下のようになる。

保険金×死亡者数=保険料×契約者数

(一般財団法人生命保険協会による生命保険の基礎知識から)

日本の伝統的な生命保険の会計においては、この収支相等の原則に基づいて、保険契約締結時点では利益を見込まない。実際には営利企業のビジネスで利益を見込んでいないという事はあり得ないのだが、日本の伝統的な生命保険の会計においては、少なくとも当初測定の段階ではそれを見積もらず、実際に時の経過に伴って保険金の支払いが生じて順次終了していくと共に、見積もっていた保険料と保険金支払いとの間にあった差額が実現損益として認識されていくことになる。

これに対して、IFRS第17号による会計処理では、将来キャッシュ・フローを見積もる際に、企業が適正であるという利益を見込んだ将来キャッシュ・フローを反映させる。もう少し正確に言えば、収支相等の原則に基づいた見積もりは、実際の利益を見込んでいるはずのものを、見込んでいないとみなすというバイアスがかかっているので、IFRS第17号では、そのようなバイアスのない将来キャッシュ・フローを見積もることが要求されている。

当初認識(t0)

以上のような前提で、IFRS第17号による当初認識では、バイアスのない将来キャッシュ・フローの収支を見積もる。収支相等のように同じ金額を想定しないので、差額が発生するが、その差額がすなわち保険会社が見込んでいる利益である。ただし、当初認識の段階では、それを利益と認識はせずに、「契約上のサービス・マージン(Contractual Service Margin:CSM」という仮勘定のような科目で認識する。

当初認識 将来キャッシュ・イン・フローの現在価値の見積り 1,000万円 将来キャッシュ・アウト・フローの現在価値の見積り 800万円 契約上のサービス・マージン(CSM) 200万円 |

初年度から第4年度まで(t1~t4)

続いて、初年度から第4年度までの推移を見ていく。当初認識において、仮勘定のような形で処理したCSMは、保険期間に応じて償却することが求められている。CSMは通常は貸方バランスとなるので、償却に伴って各期に利益が認識される。その考え方の背景は、保険会社の提供するサービスは、保険契約者に事故があった場合に契約どおりの保険金を確実にお支払いする為に待機(Stand Ready)しているという事であるので、そのサービスは時間の経過とともに提供されているという考え方である。

この為、初年度から第4年度までの間は各年度にCSMが200万円の1/5の40万円償却され、それが各年度の利益として認識される。反面、CSMの残高は毎年40万円減少する。4年間の累計では、利益が160万円認識され、第4年度末のCSMの残高は40万円となる。

初年度から第4年度まで(t1~t4) 契約上のサービス・マージン(CSM)を、5年で償却する。 200万円÷5=40万円(毎期利益に計上) |

初年度(t1) |

|

CSM償却(P/L) |

+40万円 |

保険サービス収益 |

+40万円 |

保険サービス費用(P/L) 0円(保険金の支払いが無いため) |

純利益 |

+40万円 |

CSM残高 |

160万円 |

キャッシュ残高 |

200万円 |

初年度から第4年度まで(t1~t4)の累計 |

|

CSM償却(P/L) |

+160万円 |

保険サービス収益 |

+160万円 |

保険サービス費用(P/L) 0円(保険金の支払いが無いため) |

純利益 |

+160万円 |

CSM残高 |

40万円 |

キャッシュ残高 |

800万円 |

第5年度(t5)

第5年度においては、保険加入者が想定通り、2名死亡する。このため、保険会社は想定どおり、1人400万円ずつ、合計800万円の保険金を支払う。この場合、第5年度において保険サービス費用が800万円認識される。ここで、注意が必要なのは、保険サービス収益においても支払った保険金800万円の同額が認識されることである。すなわち、保険金の支払いによって、収益と費用で同額の認識がなされることになる。当初の公開草案では、このような両建て処理はなく、収益はCSMの償却額のみであった。しかし、それでは、保険ビジネスの規模感が表示できないという指摘があって、さまざまな議論を経て、最終的に保険金が支払われたタイミングで、収益と費用の同額を認識するような処理を要求することとなった。この保険会社のトップラインのあり方を巡る議論については、稿を改めて紹介したい。

第5年度(t5) | |

CSM償却(P/L) | +40万円 |

保険サービス収益 | +840万円 |

保険サービス費用(P/L) | -800万円 |

純利益 | +40万円 |

CSM残高 | 0万円 |

キャッシュ残高 | 200万円 |

初年度から第5年度(t1~t5)までの全期間合計

以上を合計し、初年度から第5年度までの累計を合計すると、以下のようなシンプルなものとなり、5年間の累計での結果は、保険会社が当初想定していたものと同じになる。すなわち、1,000万円の保険収入に対して、800万円の保険金の支払いがあり、200万円の利益と、それと同額のキャッシュが手元に残るという形である。この全期間合計の数字は、表示される勘定科目は異なるが、日本の伝統的な会計処理と同じ結果となる。

初年度から第5年度まで(t1~t5)全期間合計 |

|

CSM償却(P/L) |

+200万円 |

保険サービス収益 |

+1,000万円 |

保険サービス費用(P/L) |

-800万円 |

純利益 |

+200万円 |

CSM残高 |

0万円 |

キャッシュ残高 |

200万円 |

IFRS第17号の処理と日本の伝統的会計の比較

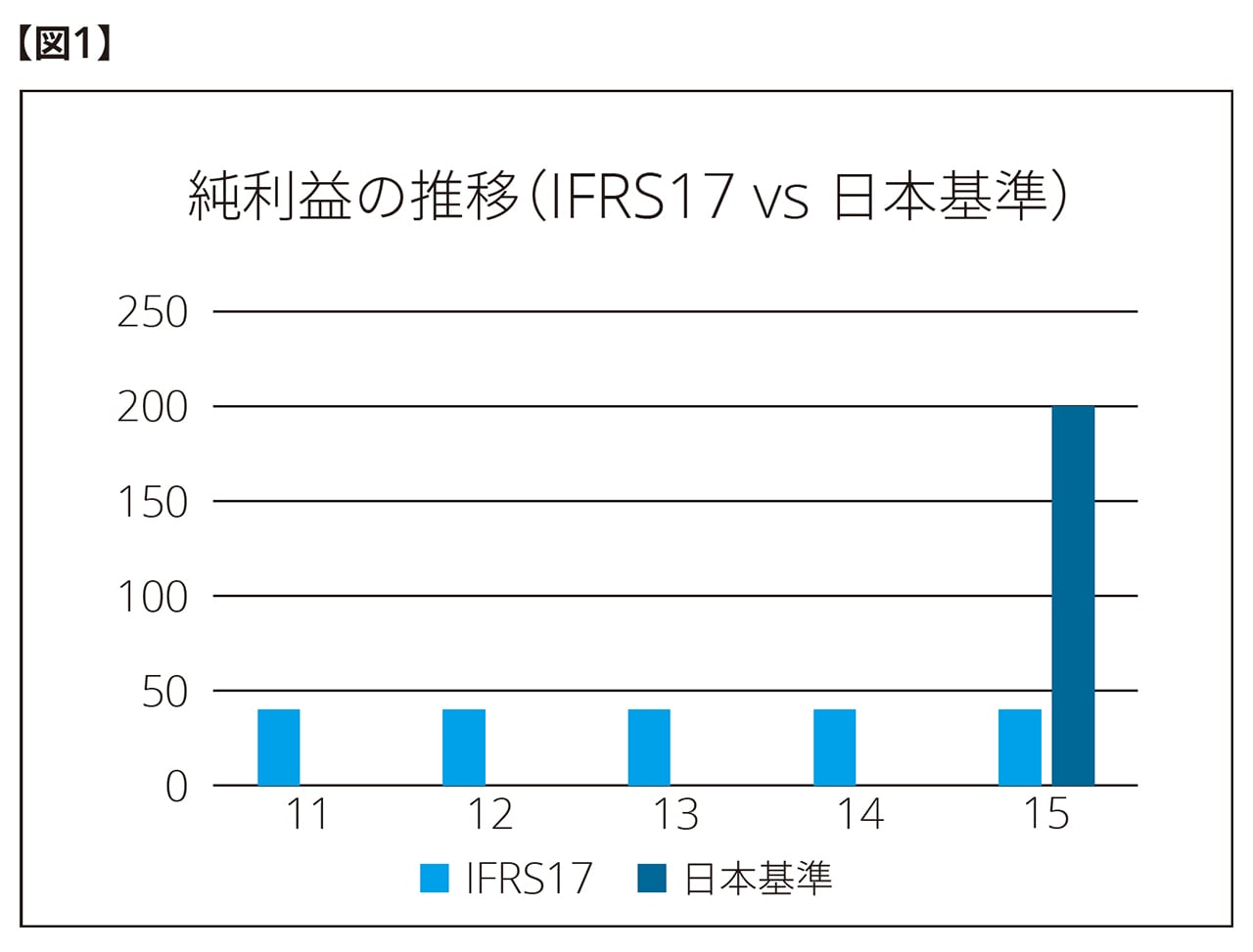

このように、極端に単純化したモデルを両基準に当てはめてみると、その相違点が明確になる。まず純利益の推移を比較すると、以下のグラフ【図1】のようになる。日本の伝統的な会計処理では、保険金の支払いが発生するまでは、純利益はゼロのままだが、IFRSではCSMの償却によって、毎期利益が発生する。

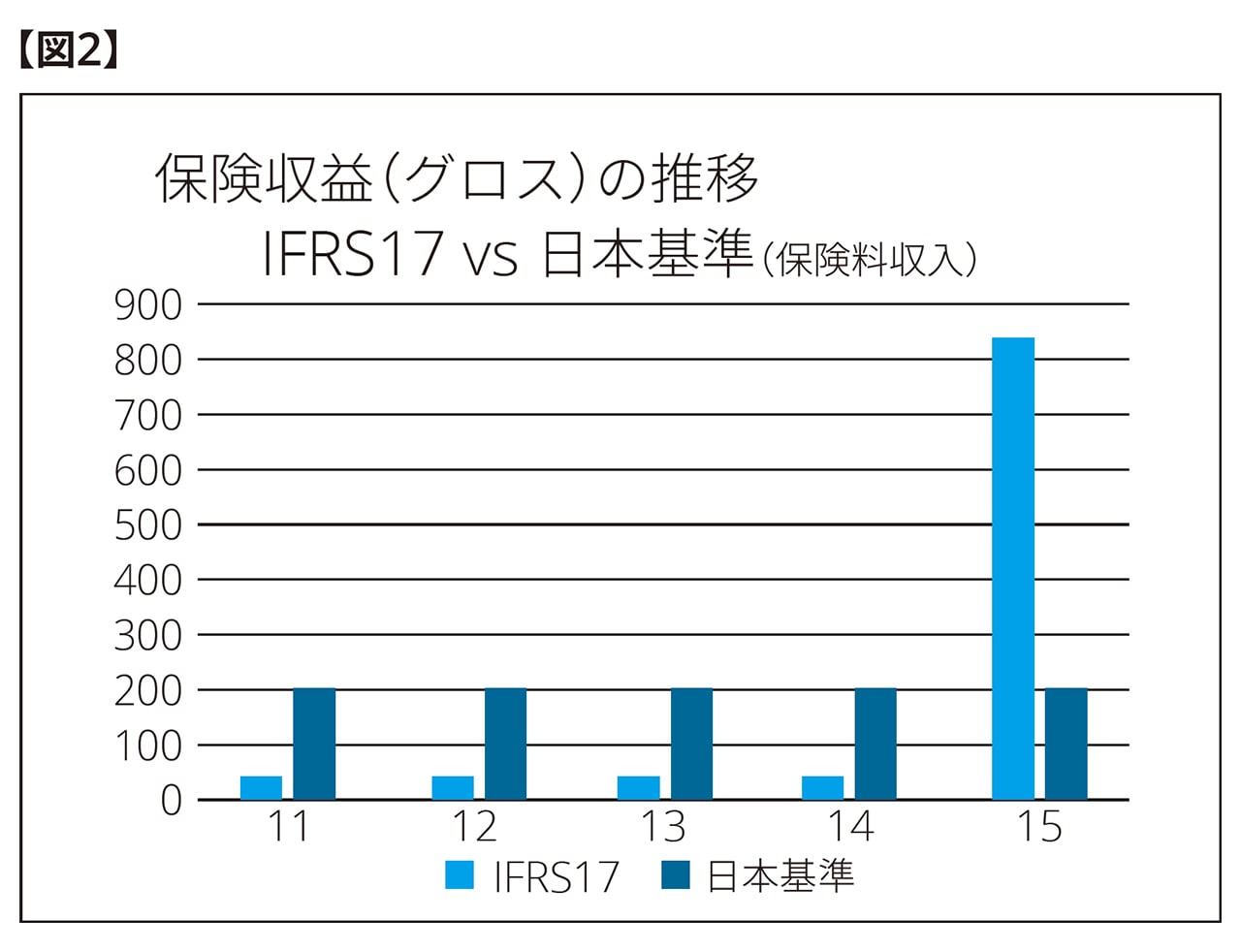

これに対して、トップラインである保険収益(グロス)の推移を比較すると、正反対のグラフ【図2】となる。日本の伝統的な会計処理では、毎年入金される保険料収入がトップラインとして認識されるのに対して、IFRS第17号では、保険金の支払いが発生するまでトップラインとして計上されるのはCSMの償却額のみである。

このような違いの背景にある考え方は何であろうか。次稿で解説を試みたい。

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。