M&Aビジネス/M&Aトランザクションサービス

M&Aトランザクションサービスの仕事

M&Aトランザクションサービスは、M&Aという取引(トランザクション)の価値を最大化するために、案件の初期段階から、案件のクロージング後のサポートに至るまで、M&Aに関する深い知見と経験にもとづく助言や提案を、適時・適切に提供します。

財務デューデリジェンスの中心となるポジション

M&Aディールにおいて、財務DD(デューデリジェンス)は価格交渉の拠り所となる企業価値評価に必要な情報収集と詳細な財務分析を行うとともに、ディールブレーカー(M&A実施を阻害する要因)となる事象が潜んでいないか、価格への反映が困難な問題については売り手側に表明保証を行わせることで手当てできないか等の判断材料を提供します。財務DDはM&Aを成功に導くために必要不可欠なタスクであり、トランザクションサービス部門はこのタスクの中心を担う部門です。

ファイナンスのバックグラウンドを持ったプロフェッショナル集団

DTFAのトランザクションサービス部門には、日本の公認会計士やアメリカの公認会計士(USCPA)の資格を有するメンバーが数多く在籍しています。それはトランザクションサービスの基盤が財務会計の専門家として、クライアントが取り組むM&Aに関する財務面を中心とした調査・アドバイスや、さまざまな角度からの支援をしていることにあります。また、デロイト トーマツ グループでは会計、税務等のプロフェッショナルのみならず事業戦略や人事、IT等のコンサルタントも擁しており、包括的にクライアントの意思決定をサポートすることが可能です。

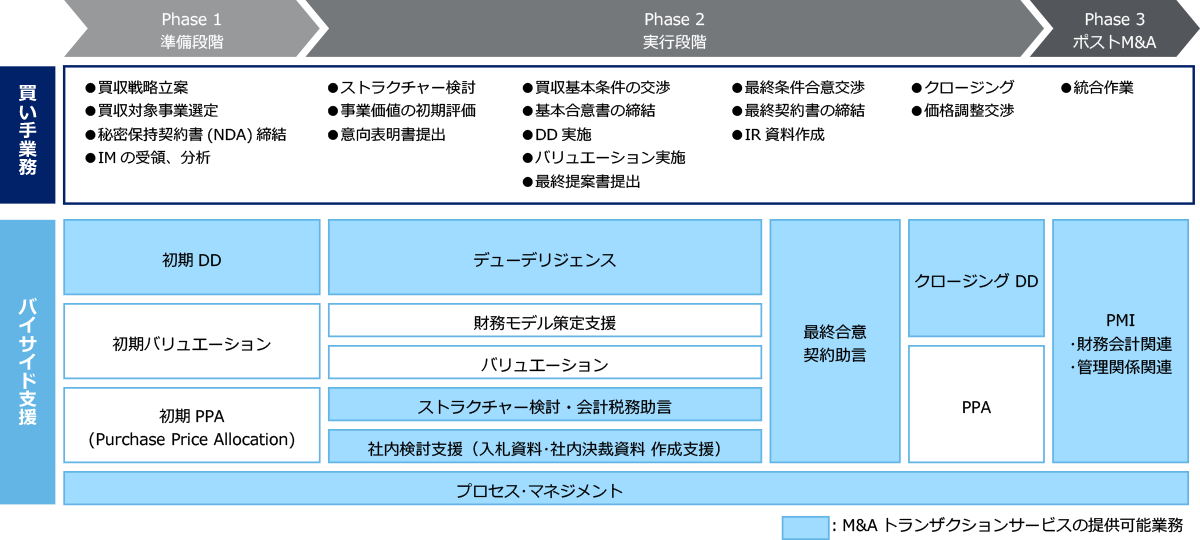

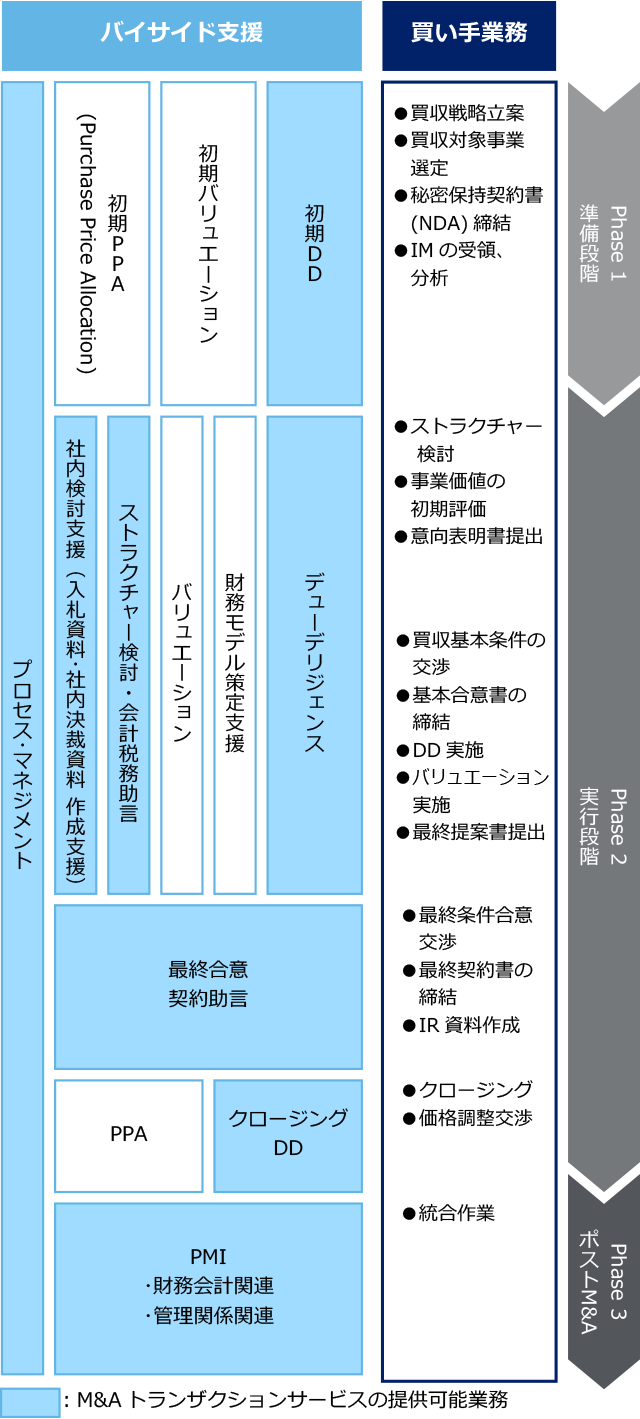

M&Aトランザクションサービス サービスフェーズ

デロイト トーマツ ファイナンシャルアドバイザリーのM&Aトランザクションサービスは、案件の初期的な検討段階から、事後的なサポートまでのプロセス全般に幅広く関与し、M&Aを成功に導きます。

インタビューへ

M&Aトランザクションサービス

パートナー

M&Aトランザクションでは、財務デューデリジェンス(DD)を中心に行っています。DDとは対象会社を分析して、M&Aにおけ…

Opens in new window