撤退マネジメントとその会計実務 第1回 事業ポートフォリオの見直し(全4回) ブックマークが追加されました

ナレッジ

撤退マネジメントとその会計実務 第1回 事業ポートフォリオの見直し(全4回)

『旬刊 経理情報』 2018.10.10(No.1525)掲載

近年、日本企業におけるM&Aは増加傾向にあり、事業のグローバル化や多角化が進んだことから、事業ポートフォリオマネジメントの重要性が一層高まっています。第1回の本稿では、日本におけるM&Aの動向を踏まえて基礎的な事業ポートフォリオマネジメント手法を紹介したうえで、適切なポートフォリオマネジメント体制構築に向けた実務上の論点について解説します。

目次

- 1.海外投資は増加している一方で、低収益の日本企業

- 2.プロダクト・ポートフォリオ・マネジメント(PPM)

- 3.ビジネススクリーン(GEモデル)

- 4.PPM理論とビジネススクリーンの欠点

- 5.事業ポートフォリオマネジメントの要点

2000年以降、リーマンショックによる一時的な落ち込みはあったものの、日本企業におけるM&Aは増加傾向にあり、事業のグローバル化や多角化が進んだことから、事業ポートフォリオマネジメントの重要性が一層高まっている。投資や資産運用の世界におけるポートフォリオマネジメントと同様、事業ポートフォリオマネジメントは、自社が展開する複数事業群の構成を最適化することにより、全体としての収益性を改善し、「経営資源の最適配分」および「投資効率の向上」を図り、ひいては「企業価値の最大化」を目指す経営管理手法である。第1回においては、日本におけるM&Aの動向を踏まえて基礎的な事業ポートフォリオマネジメント手法を紹介したうえで、適切なポートフォリオマネジメント体制構築に向けた実務上の論点について解説する。

1.海外投資は増加している一方で、低収益の日本企業

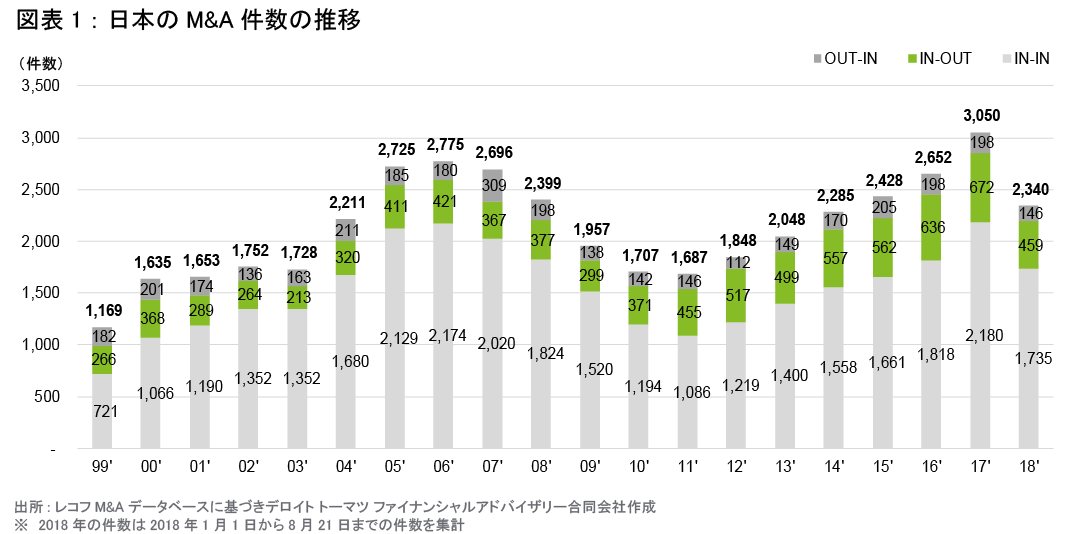

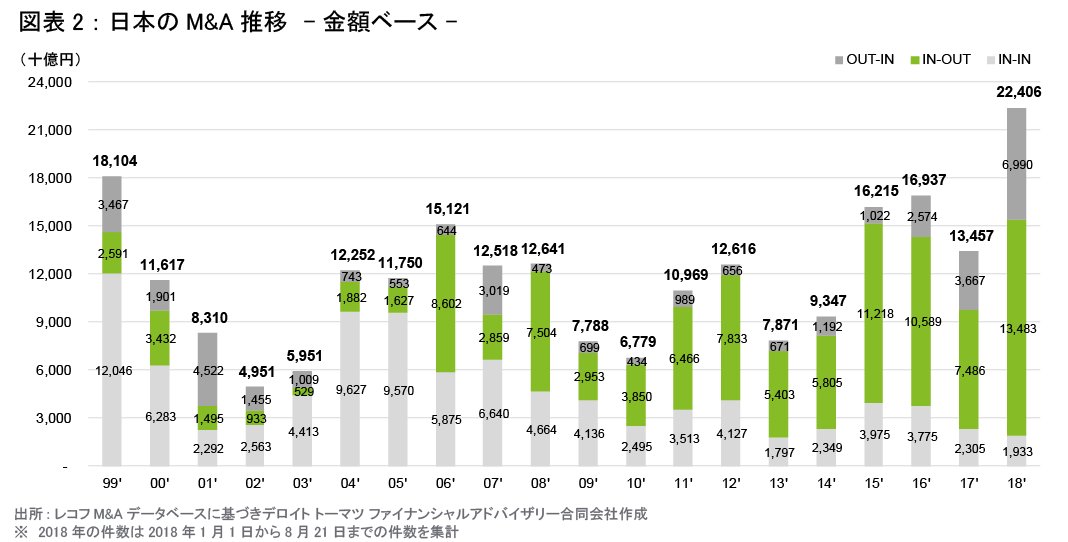

日本企業におけるM&Aが増加しており、特に海外への投資については、件数のみならず、1件当たりの平均金額も大きく増加している。(図表1、2参照)

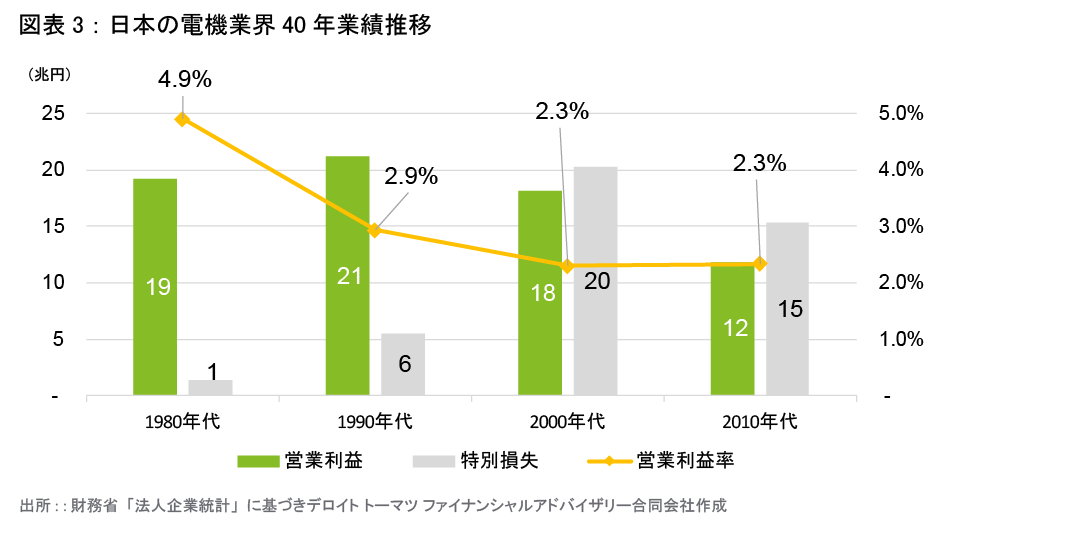

一方で、財務省の統計によると、日本の大企業は90年代後半以降、営業利益率が低下傾向にあることに加えて、特別損失が膨らんでいる傾向にある。電機業界を例にとると、特別損失の金額は年々増加傾向である一方で、営業利益率は深刻な水準にまで低下しており(図表3参照)、必ずしもポートフォリオマネジメントがうまくいっていないことが示唆される。

2.プロダクト・ポートフォリオ・マネジメント(PPM)

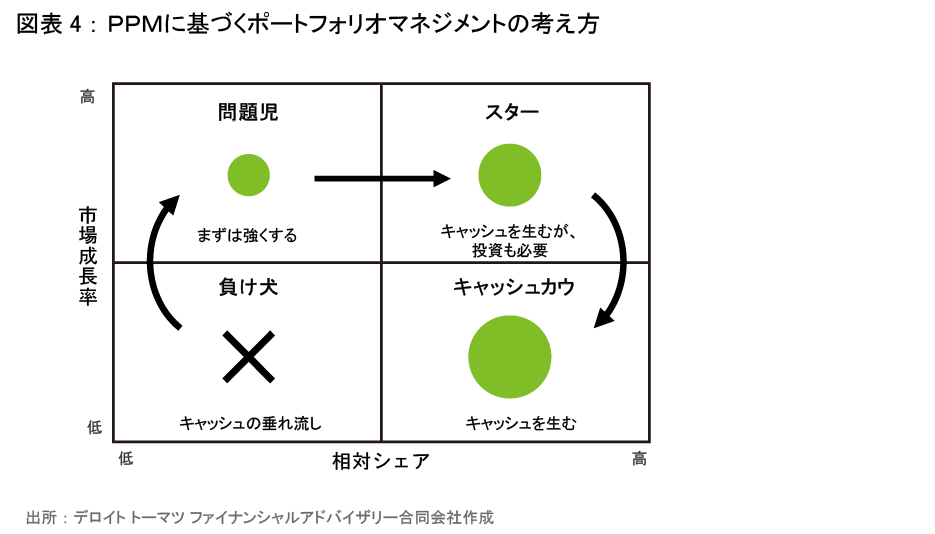

PPMとはボストン・コンサルティング・グループが経営資源を最適に配分することを目的として、1970年代に提唱したマネジメント手法である。この考え方に基づき、事業ポートフォリオマネジメントにおいては、Y軸に市場成長率、X軸に相対シェアを用いて分類するのが一般的な考え方である。(図表4参照)

- 「スター(花形事業)」:市場成長率が高く、自社のシェアも高い事業が該当する。市場が成長段階にあり、かつ自社の優位性が高いため、自社のシェアを守るべく、研究開発、設備投資、販売促進等において多額な投資を要する。「スター」は、キャッシュ創出力がある代わりに、出ていくキャッシュも多いという出入りの激しい領域である。

- 「キャッシュカウ」:市場成長率は低いものの、自社のシェアが高い事業が該当する。市場はすでに成熟段階にあり、多額の設備投資は要しない一方で、自社のシェアが高いことから、多額のキャッシュ創出が可能である。ただし、市場が衰退期に入る前において、事業撤退の見極めを行うことが必要となる。

- 「問題児」:市場成長率は高いものの、自社のシェアは低い事業。市場が成長期にあるため、研究開発、設備投資、販売促進で多額の投資が必要となるものの、シェアが低いためキャッシュ創出力は低い。競争に勝ち抜くことで「スター」になる可能性もあるが、シェア獲得に失敗した場合には、次に述べる「負け犬」になってしまう可能性がある。そのため、当該区分に該当する事業については、どの事業に継続的に投資を行うかの判断が求められる。

- 「負け犬」:市場成長率が低く、さらに自社のシェアも低い事業。早期撤退が第一の選択肢となるが、市場が成熟段階にあるため、事業にかかる資金も少なくて済み、利益が確保できるのであれば、事業継続の選択もあり得る。また、コングロマリット事業体においては、各事業は相互に関連しているため、単に「負け犬」だからといって一概に即撤退と判断しにくいケースもある。

3.ビジネススクリーン(GEモデル)

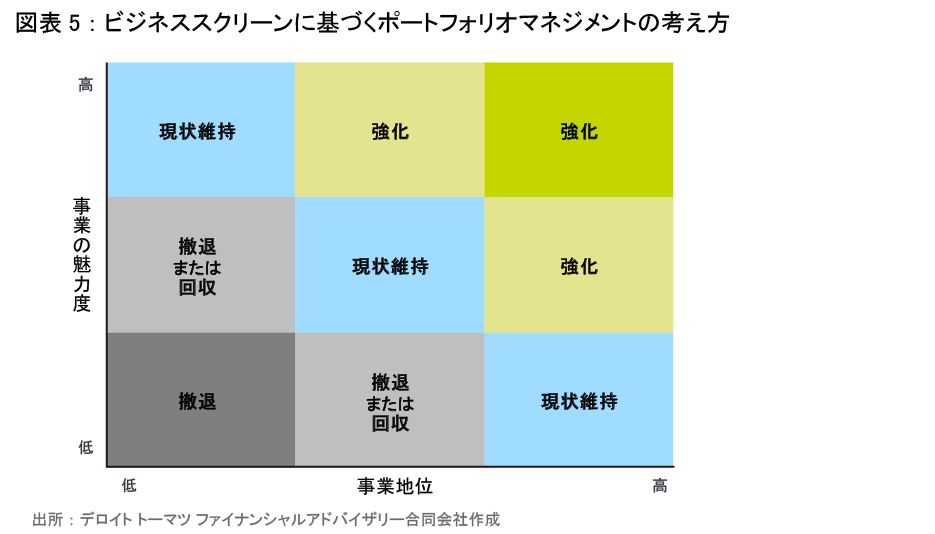

ビジネススクリーンとはGE社とマッキンゼー社によって提唱されたものであり、Y軸に「事業の魅力度」、X軸に「事業地位」を取り、それぞれを高・中・低の3段階に分け、9領域に分類したうえで、資源配分の方針を決めるためのツールである。「事業の魅力度」は、PPMにおける「市場成長率」が該当するが、ビジネススクリーンにおいては、それに加えて、「市場規模」や「業界の利益率」を考慮し、「事業地位」は「自社のシェア」、「売上高」、「価格競争力」等さまざまな指標が考えられる。ビジネススクリーンでは分析においてさまざまな指標を用いるため、PPMと比較して分析をより精密化し、奥行きのある細やかな資産配分の検討ができるようになる(図表5参照)。

4.PPM理論とビジネススクリーンの欠点

(1)PPMの欠点

PPMは定量的な事実分析の手法としては優れているものの、PPM理論の前提となっている「プロダクトライフサイクル」および「経験曲線」の前提が該当しない事業においてはPPMにおいて事業を分類することの妥当性を欠くことになる。

(2)ビジネススクリーンの欠点

ビジネススクリーンはさまざまな角度から自社に合った指標を選択し、分析を実施できる一方で、評価において社内データを用いることが多く、競合他社との比較を行いにくいため、競合他社を含めた意思決定を行うのには不向きである点、およびさまざまな指標を選択できるため、分析が主観的になりやすい点がデメリットとしてあげられる。

(3)両手法共通の課題

PPMおよびビジネススクリーンの共通の課題として、主として以下の3点があげられる。

① 事業間の相乗効果が考慮されていない点

- 前述したようにPPMでの「負け犬」に分類された事業を撤退することによって、他の事業で生産している製品の競争力が弱体化してしまうことは十分にあり得ることである。また、撤退事業の製品が主力商品の競争力を決定づけるような基幹部品である場合は、基幹事業にさえ影響を与える可能性がある。

②業員のマインドへの影響

- PPMにおいて「負け犬」に分類されるだけで、その事業に所属している社員の士気へも大きく影響することが容易に想像できる。そのため、PPMやビジネススクリーンを導入する場合には、従業員のマインドに与える影響に十分配慮する必要がある。

③キャッシュフローという指標で評価していること

- PPMは基本的に財務指標に基づき分析を行っており、ビジネススクリーンも同様にキャッシュフローが重視されている。結果として、自社の経営環境や企業のコアコンピタンスについては判断の要因として軽視されている。従って、PPMやビジネススクリーンのみでは企業の長期的な競争力の確保する手法としては不十分であることも課題の1つとして考えられる。

5.事業ポートフォリオマネジメントの要点

事業ポートフォリオマネジメントを検討にするにあたっては、次の4点を自社に見合った形で適切に検討することが必要であると考えられる。

(1)最適な定量指標の設定

(2)定性指標の共通言語化

(3)投資のメリハリ付け

(4)管理単位の見直し

以下に(1)~(4)のそれぞれのポイントについて記載していく。

(1)最適な定量指標の設定

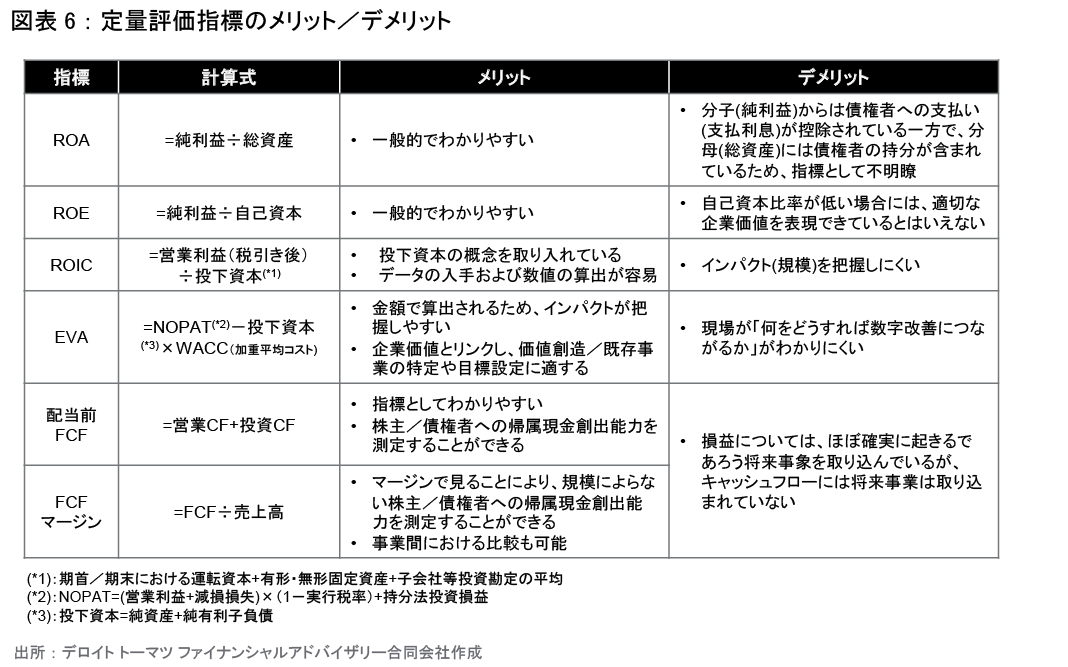

従前より、日本企業においては事業価値を図る物差しが売上高成長率や営業利益率を定量指標として使用している。当該指標は非常に分かりやすい指標ではあるが、リスクやインパクト(規模)、資本効率を把握しにくいため、資源配分という観点からは定量評価指標として適切でないと考えられる。そのため、株主の目線を考慮し資本コストを反映した定量指標(ROIC、EVA等)を導入することや、キャッシュ創出といった観点からは、配当前FCFやFCFマージンといった指標を用いることも一案と考えられる。図表6は定量指標とそのメリット/デメリットを記載したものである。

(2)定性指標の共通言語化

前述した、定量評価のみでは事業の成長性を客観的かつ十分に把握することはできない。そのため、将来の収益の源泉(企業価値のドライバー)の判断材料として定性指標も不可欠となる。定量指標はあくまで「過去の実績」にすぎず、事業構造の変化のスピードが早くなっている近年においては、一定の尺度とはなるものの、定性指標を用いて事業の将来性及び成長性を適切に評価することが重要である。

この定性指標の評価において重要なポイントは、いかにして定性指標の内容について、会社の部署間(例:「コーポレート」と「事業部/カンパニー」)で共通言語として認識していくかにある。過去に「コーポレート」と「事業部/カンパニー」間の事業に対する認識に齟齬が生じることが往々にしてあった。特に「コーポレート」側は事業に対する知識・知見が十分ではないため、事業部の成長性/将来性評価の妥当性の判断が難しく、事業部/カンパニーの‟想い”に引きずられて適用せざるを得ないケースがままあるため、本来的には市場の成長性、対競合との優位性や代替品の存在等について客観的に分析することが必要となる。

また、事業の定性評価にあたっては、前述のビジネススクリーンの考え方を応用し、「業界の魅力度」および「事業地位」という観点から評点と加重を行い、横比較できるようにスコアをつけるようにすると良いと考えられる。その際に、コーポレート側の検討の視点として、当該事業を行うことによる自社内で想定されるシナジーを検討要素としていれることも重要である。また、海外子会社を保有している事業については、昨今の不適切な会計処理等の発生の増加している背景を踏まえ、事業リスク管理という視点で評価する必要がある点を付け加えておく。

(3)投資のメリハリ化

多くの企業においては、投資ルールが設定され、キャッシュを生む事業により、大きな投資枠を付与しているものと認識している。しかし、実際には、事業ポートフォリオ上で低格付けになった事業においても、ルールが順守されていることを要件として、DEP分まで新規投資可能となっている場合や、新規投資枠では収まりきらないため、社内のルールの網の目を潜り更新投資という枠組みの中で投資を実施しているケースもある。

このほか、成長を期待されている事業であるにもかかわらず、「身の丈」投資となっているケースもあるなど、各事業間の公平性が重要視され、新規事業に対する大胆な投資が行いにくい構造が存在している。

こうしたケースにおいては、価値毀損事業に寝かしてしまっている資本を価値創造事業に配分し、更なる価値創造を目指す必要があると考えられる。そのため、全社ポートフォリオの観点からは、全社の成長の柱となる事業に対して、「大胆な」投資に踏み込めるように投資ルールを再設定する必要ある。具体的には①「最適な定量指標の設定」で定めた最適指標とPPMの分類に基づき、以下のような戦略の方向性を定めることが想定される。

- 「スター(花形事業)」:集中的に資源を投入し、新規ビジネスの構築・拡大を図る。

- 「キャッシュカウ」:自社の相対的ポジションを鑑みたうえで、残余者利益がまだまだ継続して得られる事業である場合には継続的に投資を実施することにより、黒字幅の維持・拡大を図り、プロダクトライフサイクルの検討等に基づき、今後の衰退が予測される場合には撤退を検討する。

- 「問題児」:抜本的に強化を要する事業として、市場規模を再精査し、市場環境の大きな変化、競合との比較優位性、顧客ニーズの変化を組み合わせて検討したうえで、一定の条件下で収益の維持または向上を図る。ただし、一定期間内に定めた水準を達成できない場合には全面的あるいは部分的な縮小・撤退・再編を行う。

- 「負け犬」:競合の状況、社内リソースの把握など、競争力の客観的な評価を実施、縮小・撤退・再編等の抜本的な戦略変更を図る。

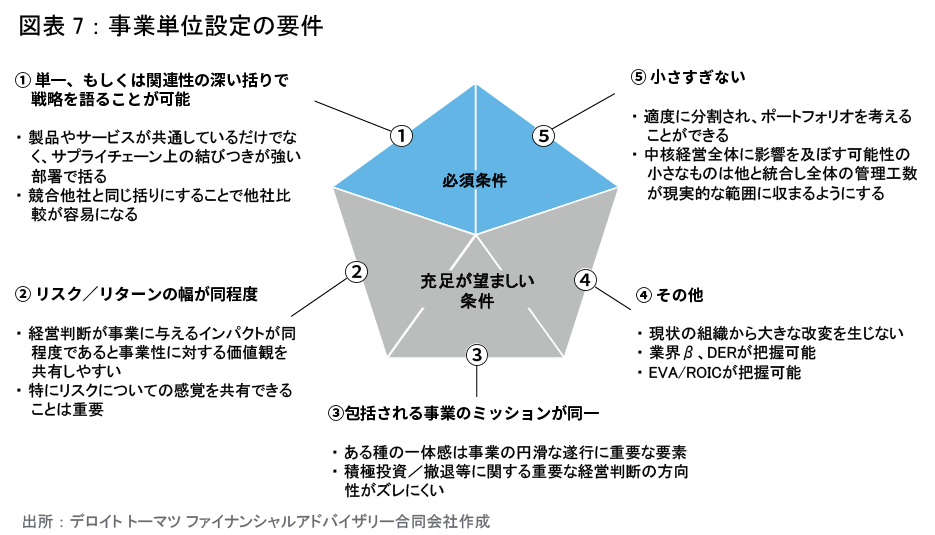

(4)管理単位の見直し

事業ポートフォリオマネジメントを実施していくうえで、どの事業区分で管理していくかが重要となる。事業単位設定に当たっての必須要件は「単一、もしくは関連性の深い括りで戦略を語ることが可能」および「小さすぎない」ことであると考えられる。その他事業単位設定における検討要素は図表7を参照されたい。

6.新規事業と既存事業の管理区分

新規事業においては、前述した定性・定量評価指標を用いるにあたり、別枠管理が必要となる点に留意が必要となる。新規事業のビジネスモデルは、ビジネスモデルが出来上がっていて市場構造・競争環境の変化も一定程度予測することができる既存事業とは異なり、「走りながら作る」ことが求められ、ビジネス領域自体が、新しく、幅広くかつ流動的である。そのため、事業評価に際しては、以下の点を考慮して総合的な判定を行う必要がある。

- 市場の有無(ユーザーニーズ、市場やニーズを顕在化させるために必要な取り組み)

- 優位性の根拠(ビジネスモデル、オペレーション、想定される競合企業 等)

- 事業立ち上げにおけるマイルストーン、撤退条件

また、原則として、新規事業については「育成」の視点が重要であり、結果よりも進捗や状況変化を補足すべきと考えられるため、当初の事業プランからの乖離や想定外の事象が発生していないかのモニタリングを行うことが必要となる。

7.全社に浸透・定着に向けて

作り上げたポートフォリオマネジメントの基準・ルールを全社に浸透させ、定着を図るためには、中計・予算・投資、更には評価までつなげた「仕掛け」を構築することが肝要となる。具体的には、次のような事業運営の一連のプロセスのなかに組み込むことがポートフォリオマネジメントを効果的に運営する上で重要なポイントとなる。

① ポートフォリオ分析の評価結果

② 事業毎のミッション

③ ミッションに応じた戦略

④ 予算計画・投資計画

⑤ ミッション・計画の遂行とモニタリング

⑥ ミッションに応じた評価・処遇

⑦ 以降②~⑥のサイクルを回す

8.最後に

事業のポートフォリオマネジメントを適切に運営していくことは事業の取捨選択を明確化することに繋がり、日本企業が苦手とされる企業価値を毀損している事業からの撤退を速やかに意思決定することに有用である。次回は他社事例を交えた事業撤退基準・ルールの設定について解説したい。

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

グローバルリストラクチャリングアドバイザリー

バイスプレジデント 曹 賢淑

バイスプレジデント 渡邊 敬太

(2019.4.8)

※上記の社名・役職・内容等は、掲載日時点のものとなります。

記事全文[PDF]

こちらから記事全文[PDF]のダウンロードができます。

シリーズ記事一覧

撤退マネジメントとその会計実務(全4回)

関連サービス

企業再生、M&Aに関する最新情報、解説記事、ナレッジ、サービス紹介は以下からお進みください。

■ 企業再生

- チーフリストラクチャリングオフィサー(CRO)サービス

■ M&Aアドバイザリー