撤退マネジメントとその会計実務 第2回 事業撤退基準・ルールの設定 ブックマークが追加されました

ナレッジ

撤退マネジメントとその会計実務 第2回 事業撤退基準・ルールの設定

『旬刊 経理情報』 2018.10.20(No.1526)掲載

本稿ではポートフォリオマネジメントを活用した適切な事業撤退基準・ルールの設定において検討すべき事項を解説したうえで、事業撤退の見極めが遅れた事例および実際の事業撤退基準・ルールを定めている他社の事例について解説します。

前回(第1回 事業ポートフォリオの見直し)は事業ポートフォリオマネジメントにおける要諦をご説明した。続いて第2回ではポートフォリオマネジメントを活用した適切な事業撤退基準・ルールの設定において検討すべき事項を解説したうえで、事業撤退の見極めが遅れた事例および実際の事業撤退基準・ルールを定めている他社の事例について解説する。

2.適切な事業撤退基準・ルールの設定

ここでは、事業撤退の見極めが遅れる要因と照らし合わせながら、適切な事業撤退基準・ルールの設定に向けた対応について述べたい。事業撤退の見極めが遅れる原因として主に次の4点が考えられる。

(1) 撤退基準が明確でない

(2) ガバナンス・運用ルールの設定がなく、管理インフラが整備されていない

(3) 撤退検討のための管理会計の要件が充足していない

(4) 事業管理体制が適切でない

以降、この4点について解説していく。

(1)撤退基準が明確でない

多くの企業で投資基準は明確になっているが、撤退のための判断基準・ルールが明確になっていないケースが見受けられる。

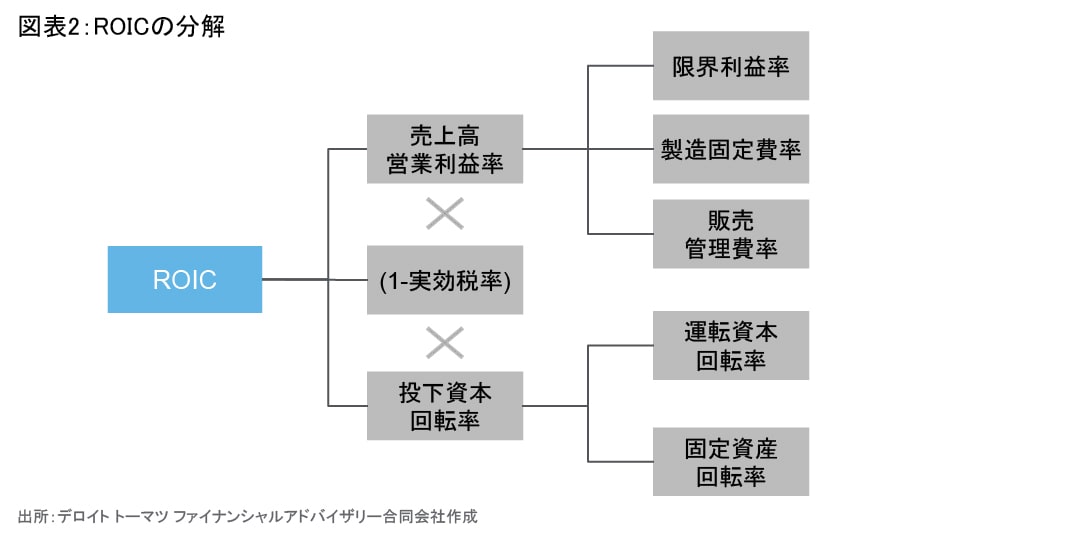

また、判断基準の中に「営業利益の赤字」といった視点が入っているケースは多いがCFや事業の将来性を加味しているケースは多くない。この点、前回の記事で記載したROICは総合的に事業の状況が把握できる指標である。ROICの低下はその事業に対する投下資本に対してリターンが減っていることを意味し、プロダクト・ライフサイクルにおける成熟期の下り坂の時期に生じる現象である。

また、限界利益率の低下も、競争環境・価格競争が厳しくなってきており、市場がピークを迎える前に進退を検討する必要があることを示す指標として、撤退するか否かの見極めに利用可能であると考えられる(図表2参照)。

(2)ガバナンス・運用ルールの設定もなく、管理インフラが整備されていない

実際に撤退基準・ルールが明確にされている場合であったとしても、実行におけるガバナンスで問題が起こることが往々にして存在する。仮にルールが明確化されていたとしても、撤退に関してアクションプランに落とすまたはその進捗をモニタリングするプロセスやルールがない場合には撤退が進まないケースが多い。

こうした事態を避けるためには、撤退基準に加えて、①適用要件、②手続・判定機関、③例外、④アクションプラン、⑤実行責任者、⑥モニタリング体制等を明確に示しておく必要がある。

(3)撤退検討のための管理会計の要件が充足していない

撤退に関する議論を実施するためにROIC等の指標を導入しても、撤退検討に足る管理会計が整備されていない場合には適切な数値が把握できない。ありがちな例として、以下の事項があげられる。

【管理会計上の問題点】

- 管理会計で製販が分離し、一気通貫で事業別の採算が把握不可能

- 標準原価計算を採用しており、また原価差額が適切に分析されておらずブラックボックス化している

- 在庫・固定資産以外のBS項目を事業別に把握することができず、資産効率を測定することができない

- 事業部側から生産子会社や販売子会社の状況が把握できず、ブラックボックスとなっている

- 事業部連結ベースでの収益性や資産効率が不明

上記問題点に対応する管理会計のあるべき姿として主として以下の4点が考えられる。

【管理会計のあるべき姿】

① 事業別採算管理の徹底

モノ作りを行っている会社においては、製造だけでなく、エンドユーザーへの販売まで含めた採算を把握する必要がある。そのため、製造会社⇔販売会社間の取引について、どこの事業部取引なのかを紐づけることにより製造から販売までを管理できる体制の構築が必要となる。

② 実際原価計算の採用または標準原価計算において原価差異を分析できる体制を構築

標準原価計算の適用は同じ製品を長期間にわたって製造し続ける前提の製品については適しているが、環境変化に応じて標準原価の見直しを実施しないと、基準数値としての標準原価が意味を持たず、加えて、原価差異が大量発生し、その分析を行っていないと実態が全く見えなくなってしまう。

また、昨今のような製品ライフサイクルが比較的短く多品種少量生産の必要性が高まっている現代においては、1つひとつ標準原価を用いて管理を行うよりも実際原価計算を用いて管理する方法も一案だと考えられる。

③ 事業別BSの作成

事業部BSを作成するに際しては、あくまで事業部の責任範囲をどのように定めるかという観点から、どの項目を事業部に直課するか、また直課しない項目の取り扱いについて事前に検討することが必要となる。

例えば、在庫、売掛金、固定資産の内機械設備等、事業部に直接紐づけることが可能な項目については、直課扱いとし、直課しない項目については、コーポレートの管轄とするかまたは共通配賦とする場合には、共通配賦ロジックをどうするかを各事業部がある程度納得する形で検討を進めることが必要となる。

④ 事業部連結FSの作成

上述した事業別採算管理の撤退や事業別BSの作成と重複する部分もあるが、多くの製造子会社や販売子会社を有する企業においては、当然ながら「事業部連結」FSという観点での管理を行うことが必要となる。

事業部連結FSの作成においては子会社の財務情報をどのように連結するかが論点となる。対象事業部に100%紐づく子会社の場合には、連結処理は容易であると考えられるが、対象子会社が他の事業部との取引を行っているような場合には事業部BSの作成と同様に、直課なのか配賦なのか、それとも全社の共通費なのかという論点が生じる。

(4)事業管理体制が適切でない

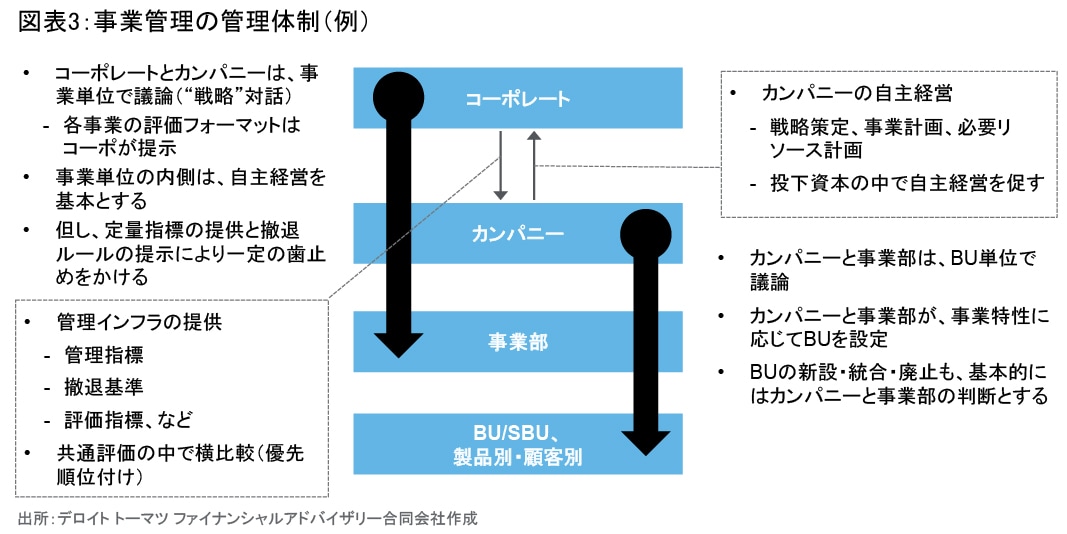

前回、ポートフォリオマネジメントのあるべき姿に関する記述において事業単位設定の要件について触れたが、大きな企業でポートフォリオの数が多く、1つの事業単位が一定程度の規模の場合には適切な事業管理体制を構築する必要がある。

例えばコーポレート(持株会社)レベルでは事業部単位での管理を実施する一方で、カンパニー/事業子会社レベルにおいてはBU(ビジネス・ユニット)やSBU(ストラテジック・ビジネス・ユニット)レベルで管理する方法がある(図表3参照)。

3.事業撤退の失敗に関する事例

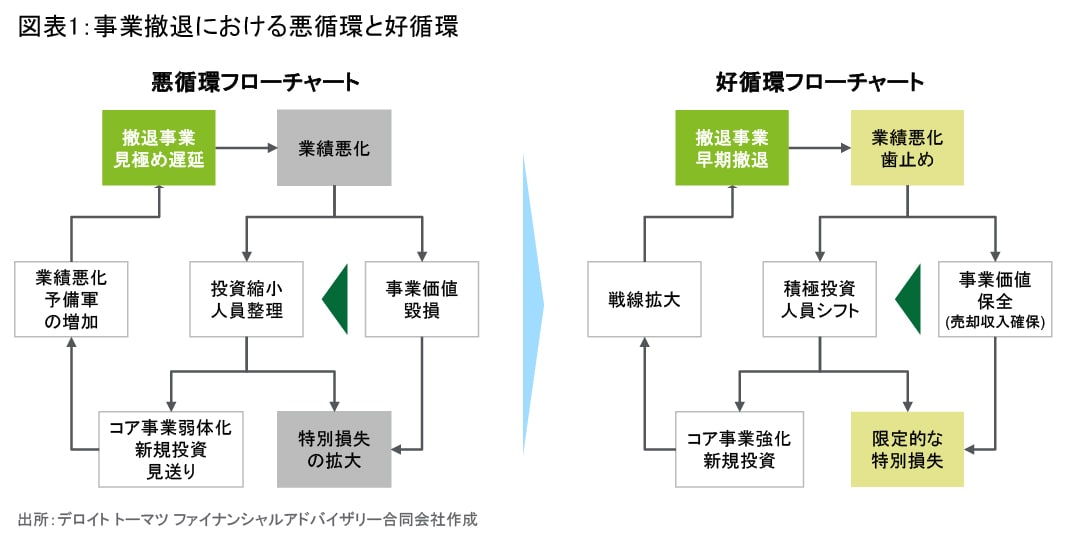

ここで、撤退判断の誤りにより図表1で示した悪循環に陥ってしまった例をいくつか紹介する。

(1)撤退コストの評価誤り

1つ目は、撤退コストの評価を誤った例である。

A社は重要子会社の赤字継続について自社内では特段撤退に関する明確なルールを設けていなかったため、業務改善をする前提で業務継続を行っていたが、銀行や市場から指摘があったことを背景に、経営会議で子会社の売却・撤退方針を確認。経営企画部・財務部を中心として財務インパクトの試算を実施した。

「当初の想定では売却できず、清算に移行した場合においてもコスト」の発生は限定的であると試算されたことから売却を基本線にプロセスを進めた。最悪「ゼロ」円売却でも良いと考えていたものの、買い手が全くつかない結果となった。その後清算方針に切り替えたところ、長期購入計画の解約違約金、在庫評価、土壌汚染対応などで数百億円規模の損失が発生することが判明したため計画が頓挫した。

(2)撤退の判断の先延ばし

2つ目は、撤退の判断の先延ばしが撤退手段を限定的にしてしまった例である。

B社はC事業について、過去10年以上組織再編・構造改革を繰り返しながらも赤字体質から抜け出せず、外部売却による撤退を実施することを決断した。国内同業他社との事業統合による撤退を模索したものの、撤退判断タイミングが遅すぎたため、自主撤退に劣後する条件しか引き出せず売却を断念。不採算事業の継続を余儀なくされた。

(3)子会社の撤退判断の遅れ

3つ目は、子会社の撤退判断の遅れが親会社の法的整理を引き起こした例である。

D社では海外主要子会社が赤字を継続していたものの、撤退オプションの検討、リスクの洗い出しができておらず、撤退判断を先延ばししていた。その後、追加資金支援の検討中に海外主要子会社で短期的な不払いが発生し、債権者申し立てにより破産管財人が送り込まれ、海外主要子会社の経営権を奪われる事態となった。

さらに、子会社管財人が親会社の経営権の掌握まで主張したため、対抗するために親会社も法的整理を申立て、親子会社間で経営権をめぐって長期間の訴訟に発展した。訴訟にリソースを取られ、法的整理による信用不安が起きた結果、顧客は離反し事業は大幅縮小することとなった。

4.事業撤退基準に関する各社事例

ここでは、各社が定めている新規投資案件の選別基準と合わせて事業撤退に関するルールをご紹介したい。

(1)A社

基本的に新規投資の際には定量的な指標および定性的な情報を多面的に考慮して総合的に投資可否の判断を行っている。

定量的な指標としては、自社が定める「IRRのガイドラインレート」、「投下資本NPVの期待値とリスク最大時の予想損失」、「税後の投資利益」等の複数の指標を加味し、定性的にはカントリーリスク、信用リスク、市場リスク、事業リスク等を検討している。

投資実行後のEXITルールは、毎年実施している実績調査の結果に基づき、「投資先が3年連続赤字もしくは債務超過」、「投資付加価値が3期合計で赤字」、「一定貢献度以下」の3つの定量的な要件の1つにでも該当した投資先は事業撤退の対象となり、清算、売却、再編、一部売却等の手法で撤退を実施する。

(2)B社

新規投資案件においては、「IRR」、「投融資保証収益率(オフバランスの融資保証も含めたエクスポージャーに対するリターンをみる指標)」、「リスク・リターン」の3つを用いて定量的な側面を把握し、個々の案件の特性・事業戦略における位置づけ等、定性面の要素を加味しつつ総合判断を行っている。

事業投資先のEXITに関しては定量基準として、キャッシュフローおよびリスク・リターンを主要指標とし、定性基準として戦略性、意義、パートナーとの関係等を総合的に勘案して判断を行っている。

(3)C社

事業投資の際の基準は「投資先のフリーキャッシュフローをベースとしたNPV」「単体へのキャッシュリターンをベースとしたNPV」「投資策の当期純利益」「投資先からの連結取込利益」を定量要件として定め、EXIT基準については、「3期累計赤字」「投資実行後5期以内の新規案件につきリターンが投資時計画比下方乖離」「5期超経過の既存案件について付加価値(資本コスト以上のリターン)の3期累計赤字」のいずれかの基準に抵触した投資先についてはEXITすべきかの議論を行っている。

(4)D社

同社の撤退基準は「売上高・税引前利益が計画値を50%下回る(新規設立の会社の場合には計画値を30%下回る)「資本金が50%以上毀損」「2期連続営業利益、税引前利益、営業CFのいずれかが赤字」「税引前利益4年目以降1億円以上(連結子会社)、5,000万円以上(持分法適用会社)の未達」のいずれかに抵触した場合、事業継続か又は撤退の判断を実施する。なお、事業継続と判断し、承認された事業であっても、その翌年以降に「営業利益、税引前利益、営業CFが赤字」、「資本金が3分の2以上毀損」のいずれかに抵触した場合には強制撤退の対象となる。

以上、各社の撤退基準を紹介したが、前述したように撤退基準だけでは効果的とはいえず、ガバナンス・運用ルールを設定し厳格に運用していくことが肝要である。

5.最後に

次回以降においては、撤退基準・ルールに基づき撤退を決断した事業から撤退する際における撤退の各手法および会計処理について解説を行う。

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

グローバルリストラクチャリングアドバイザリー

バイスプレジデント 曹 賢淑

バイスプレジデント 渡邊 敬太

(2019.5.24)

※上記の社名・役職・内容等は、掲載日時点のものとなります。

記事全文[PDF]

こちらから記事全文[PDF]のダウンロードができます。

シリーズ記事一覧

撤退マネジメントとその会計実務(全4回)

関連サービス

企業再生、M&Aに関する最新情報、解説記事、ナレッジ、サービス紹介は以下からお進みください。

■ 企業再生

- チーフリストラクチャリングオフィサー(CRO)サービス

■ M&Aアドバイザリー