米国大統領選の4つのシナリオ ブックマークが追加されました

最新動向/市場予測

米国大統領選の4つのシナリオ

リスクインテリジェンス メールマガジン vol.110

マクロ経済の動向(トレンド&トピックス)

デロイト トーマツ リスクアドバイザリー合同会社

リスク管理戦略センター

シニアマネジャー

市川 雄介

今年のグローバル経済・政治上の最大のイベントと言える米国の大統領選挙まで、1ヶ月あまりとなった。今回の選挙戦はバイデン大統領の続投断念など異例の展開をたどったが、民主党のハリス副大統領と共和党のトランプ前大統領の支持率は僅差のまま終盤に突入している。選挙の結果に関わらず、米国の政策環境の変化に身構えている企業や金融市場の参加者は多いだろう。

たしかに、ハリス・トランプ両氏の主張には一部過激なものも含まれており、実現すれば経済活動に大きな影響が及ぶ可能性がある。しかし、両候補の掲げる政策の多くは、大統領の権限のみで実施することは難しく、議会による立法措置が必要であるということは強調しておくべきだろう。民主党が大統領選も上下両院の選挙も勝利する(民主党のカラーからトリプルブルーと言われる状態)か、共和党が同様に全て勝利する状態(トリプルレッド)にならない限り、多くの政策は実行に移されないか、実行されるにしても大統領令等に基づく部分的なものにとどまると予想される。

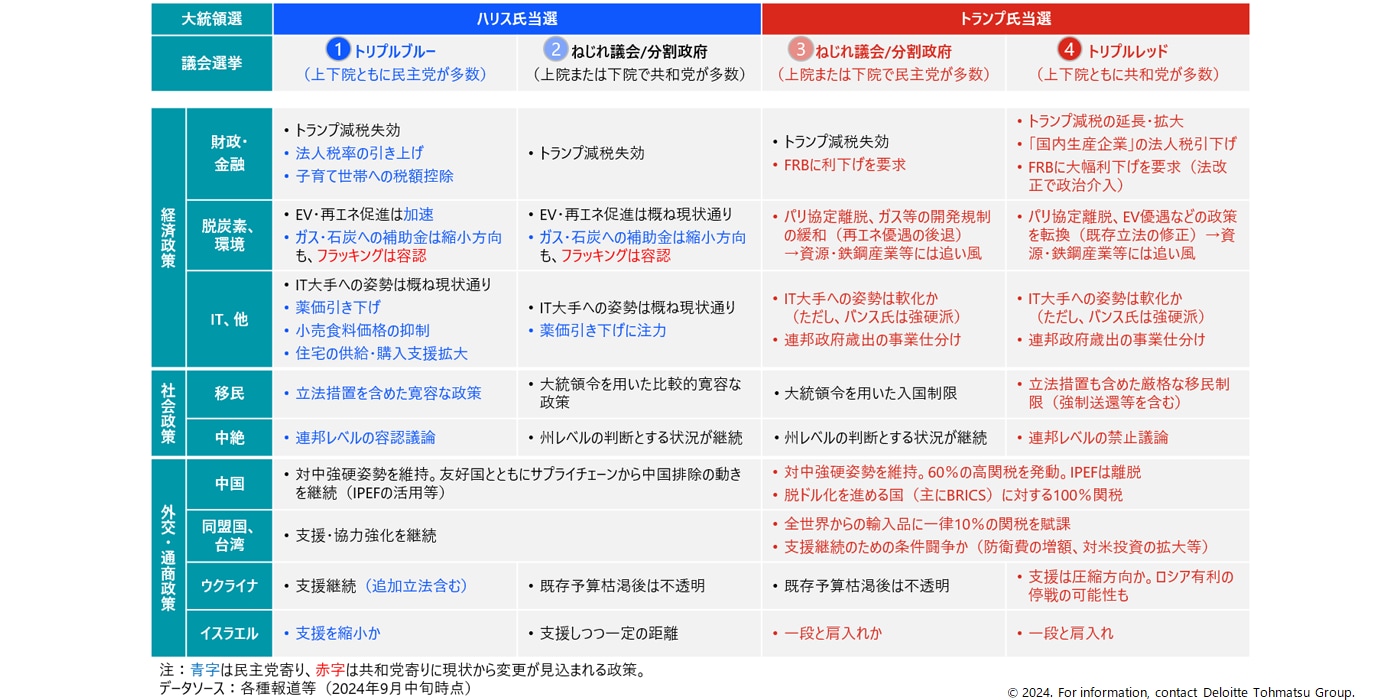

したがって、米国大統領選については、同時に行われる議会選挙の結果と合わせてシミュレショーンをしておくことが肝要だ。そうした観点から、大統領選についてハリス氏・トランプ氏勝利の2パターン、議会選挙について大統領の属する与党が上下院をともに抑えられるケースと抑えられないケースの2パターンに分け、合計4つのシナリオを考えたものが図表1である。青字は現在の政策環境と比べて民主党寄りに政策が変わるもの、赤字は共和党寄りに変わるものを示している。

これをみると、トリプルブルー(図表の①)とトリプルレッド(④)の両極のケースでは、公約に掲げられている政策が実現しやすくなるため、多くの政策変更が見込まれる。一方、ハリス氏勝利の下で民主党が上院または下院の多数派を取れないケース(②:議会の一方を共和党が制した場合はねじれ議会、双方を共和党が制した場合は分割政府)は、現在の状況と本質的には同じであるため、政策環境はあまり変わらないと言える。最後に、トランプ氏勝利で共和党が上院または下院の多数派を取れないケース(③)では、多くの政策変更が生じるように見えるが、その多くは部分的な規制緩和といった類となる見込みであり、経済政策・社会政策について既存の立法がひっくり返るような劇的な変更は生じないことが分かる。ただし、外交・通商政策は大統領の裁量が広いため、中国に対する何らかの高関税が発動されるなど、一定の変化が見込まれることには留意が必要だ。

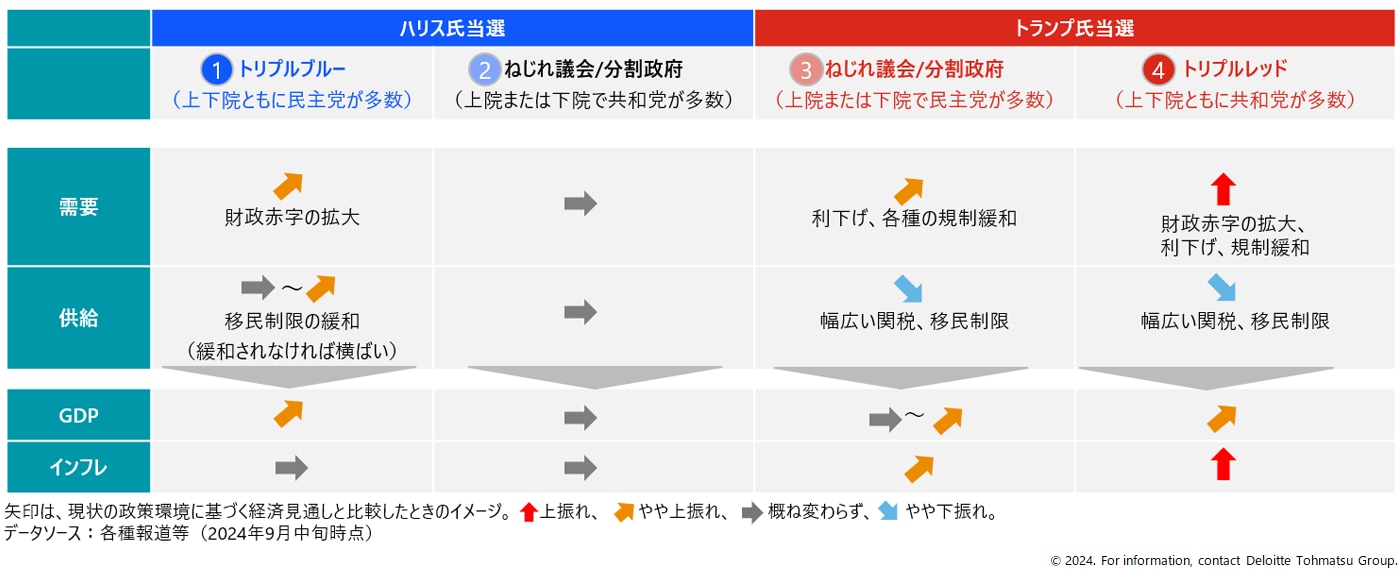

日本経済や企業への影響はどのようにみるべきだろうか。表に記載のあるエネルギー業界や製薬業などは大きな環境変化に直面する可能性があるが、それ以外のセクターでも、米国向け輸出や現地事業が撹乱されるリスクは残る。最も多くのセクターに影響する要因として、為替を見てみよう。マクロレベルの経済政策を評価すると、所得分配面や定量的な大きさにはかなりの違いがあるものの、①・④とも財政赤字の拡大を通じて需要を刺激する方向性であることは共通している。ただし、④のシナリオでは、高関税政策や移民の制限が、企業の生産活動の縮小や働き手の減少を通じて経済の供給能力を下押しする可能性があり、需要の拡大と供給の縮小という組み合わせによって、相応のインフレ圧力が生じると予想される(図表2)。この場合、短期的には、米金利の上振れやドル高につながりやすく、日本にとっては円安の再燃が見込まれる。他のシナリオでは相対的にインフレの上振れ幅は限られる見込みであることから、為替への影響という観点では④のシナリオに留意が必要ということになる。

図表2 シナリオごとのマクロ経済への影響(イメージ)

※画像をクリックすると拡大表示します

以上で見てきたように、大統領選後の政策環境は議会選挙の結果によって濃淡があるが、各種世論調査を見る限り、トリプルブルー、トリプルレッドの可能性はいずれも低いとみられる。上記②か③のシナリオが現実的ということであれば、選挙後に企業や金融市場にとっての外部環境が激変することは避けられると言える。

ただし、ねじれ議会や分割政府の状態は、政策の停滞や与野党の駆け引きに伴う新たな不確実性を生むことになる。その最初の試金石となるのが、2025年1月1日まで適用が停止されている連邦政府の債務上限問題だろう。議会が上限引き上げを可決しない限り、連邦政府の資金繰りは数ヶ月で枯渇し、米国債のデフォルトが懸念される事態となる。与野党の駆け引きがデフォルト寸前まで続けば、金融市場のボラティリティが拡大し、企業の投資行動等が圧迫される可能性がある。その駆け引きの度合いは、議会で与野党の議席が伯仲しているほど熱を帯びたものとなろう。

ハリス氏・トランプ氏の掲げる公約実現の有無にとどまらず、こうした不確実性という観点からも、議会選挙の結果が当面の政策環境を決定する大きな要因であると言える。

index

- 再び注目される中国の過剰生産問題:中国経済や米中対立への影響(廣島)

- 米国大統領選の4つのシナリオ(市川)

- 気候変動・生物多様性と金融規制監督:現状整理と金融機関に求められる対応(楠田)

リスク管理戦略センターの活動内容については、以下よりご覧ください

CRMSの専門家による著書、執筆記事、ナレッジなどを紹介します。

執筆者

市川 雄介/Yusuke Ichikawa

デロイト トーマツ リスクアドバイザリー合同会社

リスク管理戦略センター シニアマネジャー

2018年より、リスク管理戦略センターにて各国マクロ経済・政治情勢に関するストレス関連情報の提供を担当。以前は銀行系シンクタンクにて、マクロ経済の分析・予測、不動産セクター等の構造分析に従事。幅広いテーマのレポート執筆、予兆管理支援やリスクシナリオの作成、企業への経済見通し提供などに携わったほか、対外講演やメディア対応も数多く経験。英ロンドン・スクール・オブ・エコノミクスにて修士号取得(経済学)。