最近の円安はドル買いか日本売りか:”貿易赤字”は20年前から不変 ブックマークが追加されました

最新動向/市場予測

最近の円安はドル買いか日本売りか:”貿易赤字”は20年前から不変

リスクインテリジェンス メールマガジン vol.83

マクロ経済の動向(トレンド&トピックス)

有限責任監査法人トーマツ

リスク管理戦略センター

マネジャー

市川 雄介

円安の進展になかなか歯止めがかからず、当方の為替見通しも月を追うごとに円安方向への修正を迫られている。最近の円安は、米国FRBがインフレ加速への危機感を急激に高め、米国金利が他国と比べて大きく上昇した「ドル高要因」に加え、日本銀行が欧州などを含めた先進国の中でも例外的に金融緩和の継続を堅持するという「日本要因」が重なり、日米の金利差が大きく拡大したことが背景にある。そのため、日銀が金融緩和の縮小に動かないことを前提にすれば、当面のドル円相場は米国のインフレ・金利動向次第ということになる。インフレがなかなか収まらずFRBが一段と利上げを加速させることになれば更なる円安、逆に予想以上に早くインフレが収束に向かえば相場が円高に反転することも考えられる状況だ。

こうした金利差を主要因とする見方に対して、「日本要因」に重点を置き、今の円安には構造的な側面がある(したがって容易に円安トレンドが反転することはない)との分析もある。その根拠として引き合いに出されるのが、貿易収支の恒常的な赤字化である。6月下旬現在の1ドル=135円前後という対ドルレートは、金融危機を背景とした「日本売り」が進んだとされる1998年以来の円安水準だが、当時は貿易黒字が10兆円強に上り、実需の円買いが円相場を下支えしていた。それに対して、東日本大震災以降の貿易収支はほぼ一貫して赤字をたどっており、いまや円を下支えする要因がなくなっている、という趣旨だ。

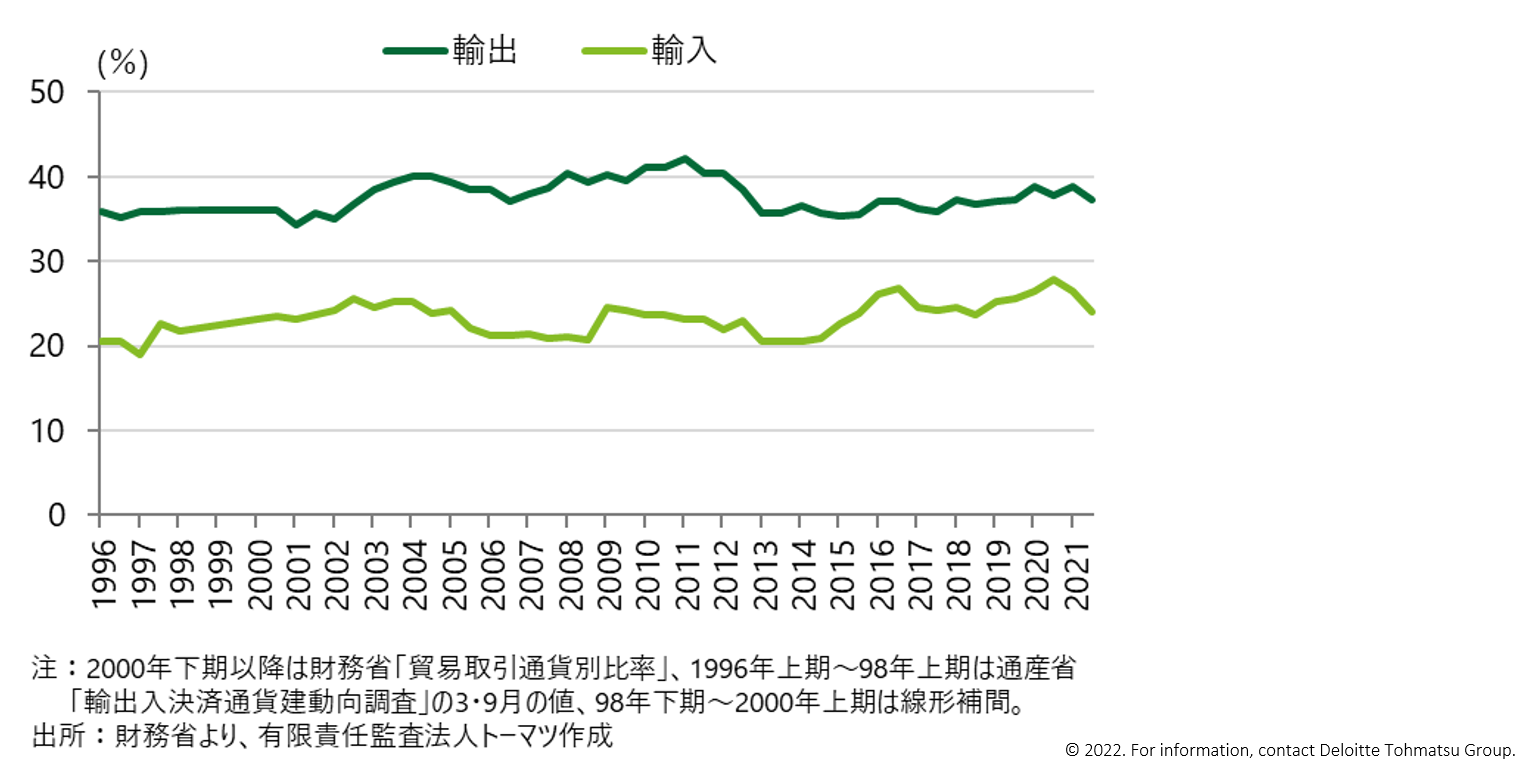

足許の商品市況高が貿易収支を大きく悪化させ、円売り圧力となっていることは確かだが、統計上の貿易収支が黒字(赤字)だからといって、貿易取引を通じた円の実需がネットで円買い(円売り)になるとは限らないことに注意が必要だ。財務省が半年に一度公表する「貿易取引通貨別比率」によると、2021年下半期の輸出のうち37%が円建てであり(図表1)、輸出の3分の1以上については獲得した外貨を円に替えるというプロセスが発生しないことになる。輸入の円建て比率は24%となっており、円売り需要が発生するのは残りの76%分となる。

図表1 輸出入における円建て取引の割合

こうした決済通貨の違いを踏まえ、外貨建ての取引のみについて貿易収支を計算したのが図表2である。これをみると、10兆円前後の巨額の貿易黒字を積み上げていた90年代ですら、外貨部分の貿易収黒字はごく小幅であり通貨の需給への影響は限定的であったとみられること、その後2000年頃からは一貫して赤字が続いていることがわかる。貿易取引を通じた円売り圧力が高まったのはここ数年に始まったことではなく、さも最近の構造変化であるかのように捉えることは妥当でないと言える。

図表2 外貨部分の貿易収支

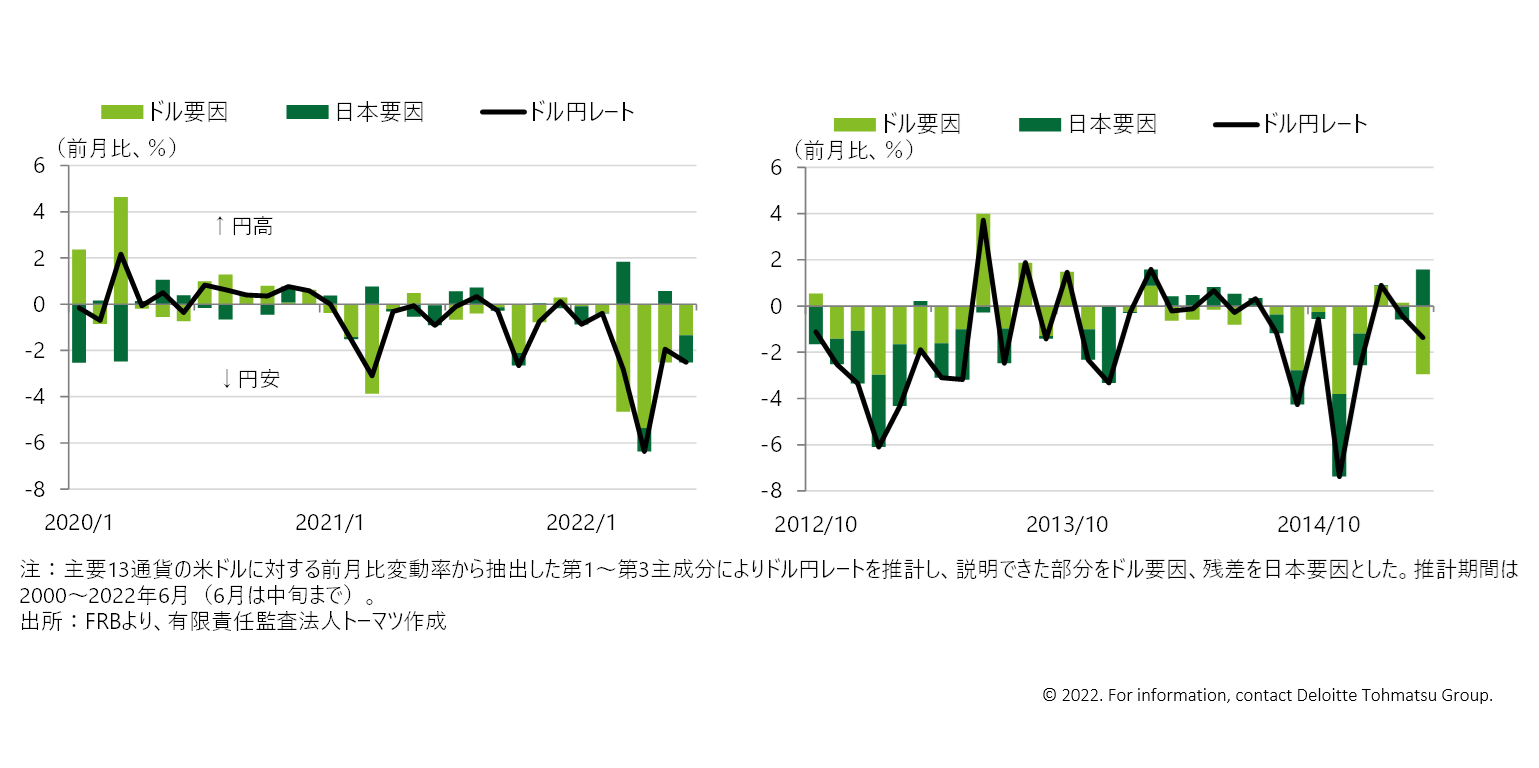

円高が大きく進んだ2011〜2012年頃ですら外貨部分の貿易収支が大幅な赤字であったことにもみられるように、もともと短期的な為替レートの変動に対する貿易取引の影響は限定的である。そこで改めて、足許の円安についてドル高要因と日本要因のいずれかが大きいかをみてみよう。厳密にドル高・ドル安を定義することは難しいが、ここでは簡便に、主要通貨の対ドルレートの変動から抽出された共通の要因を「ドル要因」とみなし、それにより円の対ドルレートをどの程度説明できるかを試算した。図表3によれば、足許の円安は大部分がドル要因で説明でき(左図)、例えば日銀による異次元緩和の下で円安が進んだ2013〜14年と比べ(右図)、日本要因の寄与が相対的に小さいという結果となった。

図表3 ドル円レート変動の要因分解

諸外国に比べた入国制限緩和の遅れなどコロナ禍からの正常化に時間を要していること、もともと経済に対する期待が低下していたことなど、円安が「日本売り」を想起させやすい面は確かにあるものの、少なくとも現時点ではそう判断できるほどの材料はない。為替市場は当面ドル要因主導 の展開が見込まれることから、円安の恒常化、円高への早期反転のいずれも見通せる段階にはないだろう。上記でいうドル要因、つまり米国の物価・金利動向(金融政策含む)を丹念にみていくほかないと言える。

index

- 利上げ加速でリスク資産に黄信号:米国FRBの金融政策(勝藤)

- 最近の円安はドル買いか日本売りか:”貿易赤字”は20年前から不変(市川)

- 講演最新情報(2022年6月時点)

執筆者

市川 雄介/Yusuke Ichikawa

有限責任監査法人トーマツ リスク管理戦略センター マネジャー

2018年より、リスク管理戦略センターにて各国マクロ経済・政治情勢に関するストレス関連情報の提供を担当。以前は銀行系シンクタンクにて、マクロ経済の分析・予測、不動産セクター等の構造分析に従事。幅広いテーマのレポート執筆、予兆管理支援やリスクシナリオの作成、企業への経済見通し提供などに携わったほか、対外講演やメディア対応も数多く経験。英ロンドン・スクール・オブ・エコノミクスにて修士号取得(経済学)。