中国レアメタル輸出規制のシナリオ ブックマークが追加されました

最新動向/市場予測

中国レアメタル輸出規制のシナリオ

リスクインテリジェンス メールマガジン vol.97

マクロ経済の動向(トレンド&トピックス)

有限責任監査法人トーマツ

リスク管理戦略センター

マネジャー

市川 雄介

2023年8月1日に中国のガリウム・ゲルマニウム輸出管理が施行された。米国地質調査所によれば中国はガリウムの世界生産量のほぼ100%、ゲルマニウムの世界生産量の7割を占めており、運用次第では強力な規制措置となり得る。特に日本は、世界のガリウム需要の4割を占める最大の需要国である。国内企業には一定の在庫があり、当面の影響は限定的とされるが、重要鉱物の調達を巡って中長期的な不確実性が高まったことは間違いない。

今回の措置が各国にどの程度の影響を及ぼすかは基本的には中国の運用方法次第であり、現時点で確たることは言いづらいが、リスク管理の観点からは何らかのシナリオを想定しておく必要がある。そうしたシナリオ作りの参考材料として、本稿では過去の同様の事例を振り返り、そこから得られるインプリケーションを整理したい。

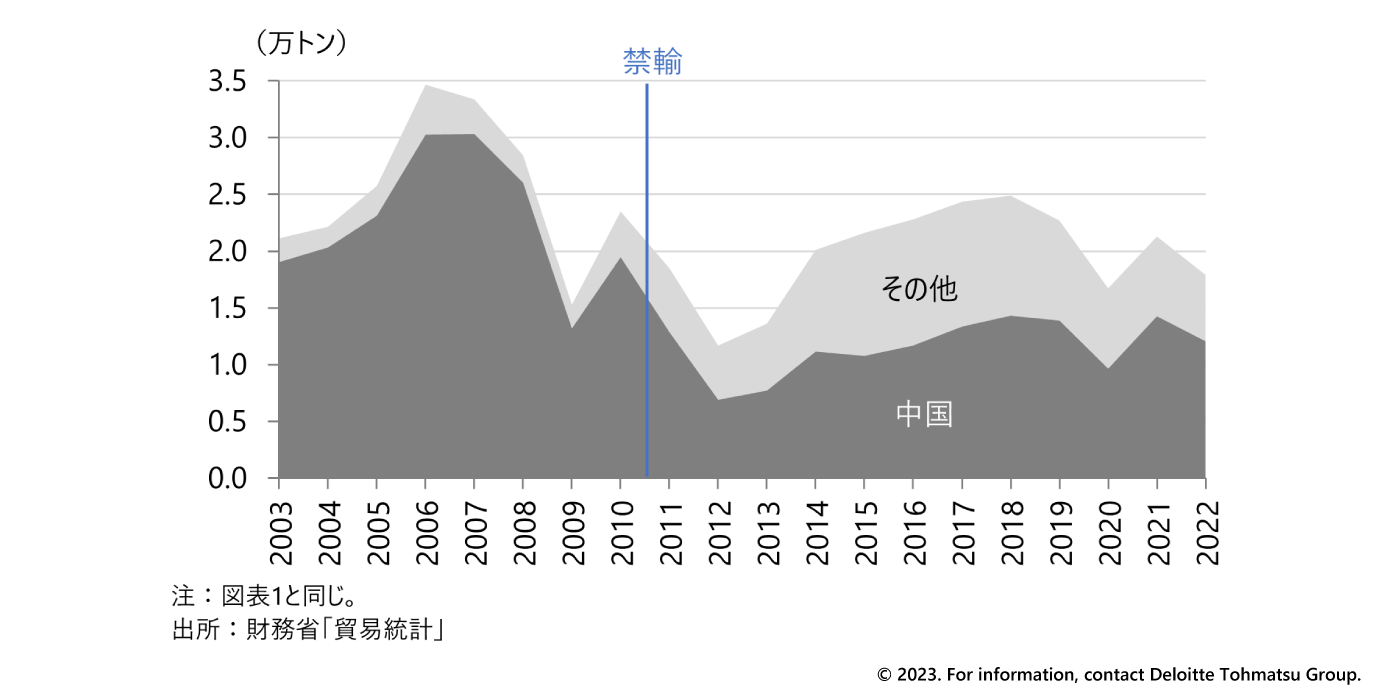

過去に重要鉱物の輸出規制が実施された例は、言うまでもなく2010年9月に中国が日本に対して実施したレアアース禁輸である。直接の引き金は日本が尖閣諸島において中国漁船の船長を公務執行妨害の容疑で逮捕したことだが、もともと中国は資源保護や国内産業の振興を名目に、2000年代前半から輸出枠の設定等を通じてレアアース輸出量を削減していた。2010年夏に発表された通年の輸出枠は前年比6割程度へと大幅に縮小されており、上記の中国漁船衝突事件がなくとも、中国からの輸出量は大きく減っていた可能性が高い。その意味で禁輸措置は象徴的な意味合いが強かったと言えるが、日本側の危機意識を大きく高めたイベントであったことは確かである。

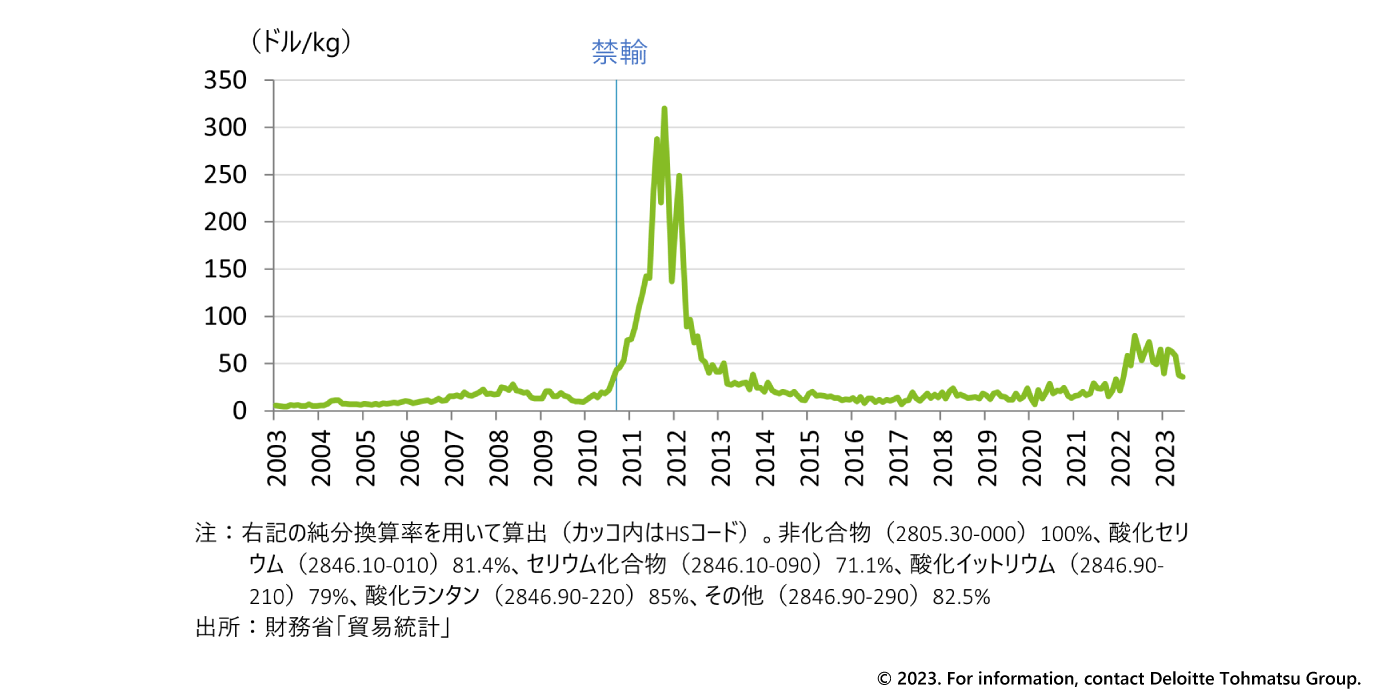

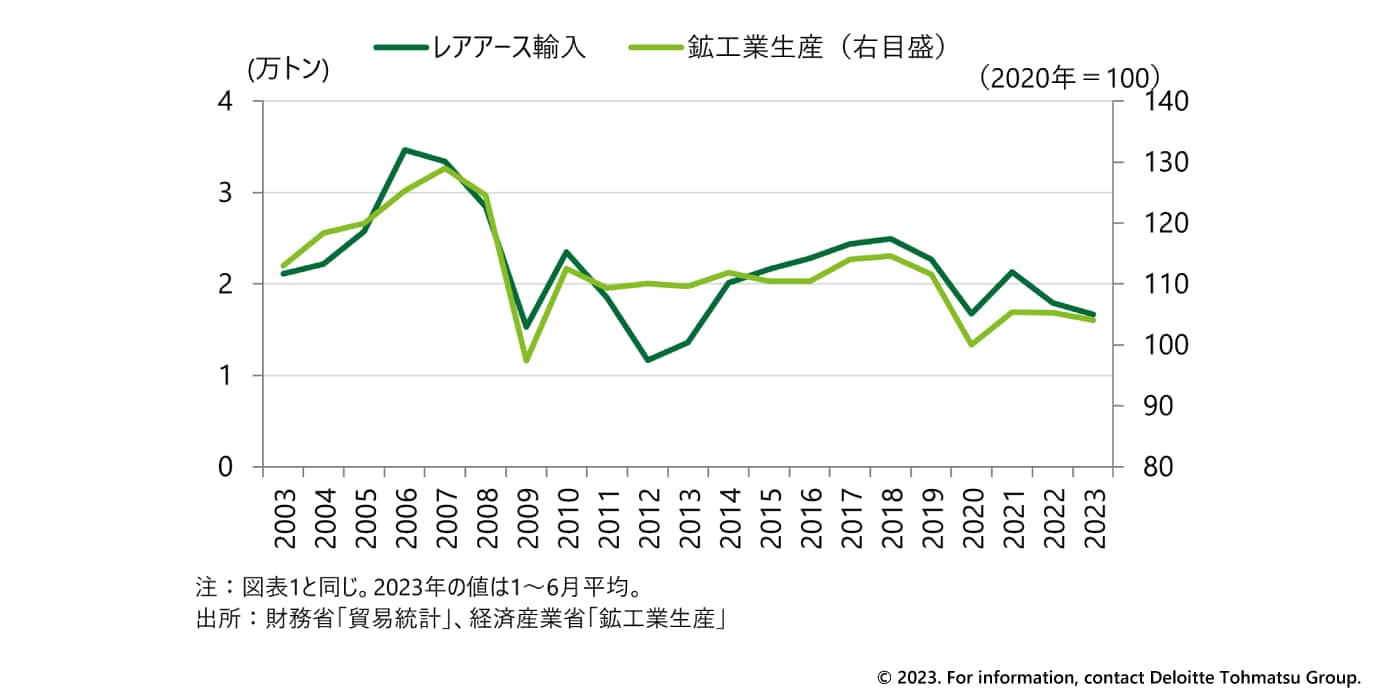

インパクトの強い措置であったにも関わらず、中国からの輸出は数ヶ月でほぼ正常化した。その背景には、図表1にみられるような価格の高騰によって、日本が他国からの調達に奔走したことや、中国の輸出業者が迂回輸出等により規制をかいくぐり、禁輸が形骸化したことがあったと考えられる。結果として、輸入単価は2012年末にはほぼ禁輸前の水準に収束した。なお、中国による輸出枠の設定等についても、日米欧がWTOに提訴し中国の敗訴が確定したことで、2015年に撤廃された。

図表1 日本のレアアース輸入単価(対中国)

※画像をクリックすると拡大表示します

以上の経験に照らすと、今回の規制を巡って主に2つのシナリオが考えられる。1つは、中国がレアメタル供給国としての影響力の大きさを国内や西側諸国に誇示することを優先し、規制の厳格な運用を行うというものだ。その場合、価格が急騰し、需要国の生産活動にも無視できない影響が出ることになるが、他方で2010年時と同様に、需要国による調達先の分散や中国国内の業者による規制逃れの動きが加速し、輸出規制の有効性は中国が想定した以上に早く失われることとなろう。2つ目は、各国の中国離れが加速するリスクを中国側が認識し、実態として規制を明確に強化するようなことはせず、今回の措置を将来的な政策手段として温存しておくシナリオである。この場合、施行直後の手続き上の混乱はあるにしても、その後は中国からの輸出が大きく減少する事態は避けられることになる。

現在、半導体セクターを中心に世界各国の製造業が低迷しており、レアメタル需要がどんどん拡大していく状況ではないこと、また中国としても対米関係を安定させたい意志は依然として強いと考えられることから、当面は2つ目の穏健シナリオのほうが蓋然性は高いだろう。もっとも、このところの中国の意思決定プロセスが一段と不透明さを増していることを踏まえれば、1つ目の強硬シナリオに転じる可能性も決して低くはない。それまでの時間の猶予がどの程度あるか分からない中、日本をはじめとする需要国は、調達先の分散や代替技術・リサイクル技術の開発を今まで以上に加速させていく必要があるだろう。

執筆者

市川 雄介/Yusuke Ichikawa

有限責任監査法人トーマツ リスク管理戦略センター マネジャー

2018年より、リスク管理戦略センターにて各国マクロ経済・政治情勢に関するストレス関連情報の提供を担当。以前は銀行系シンクタンクにて、マクロ経済の分析・予測、不動産セクター等の構造分析に従事。幅広いテーマのレポート執筆、予兆管理支援やリスクシナリオの作成、企業への経済見通し提供などに携わったほか、対外講演やメディア対応も数多く経験。英ロンドン・スクール・オブ・エコノミクスにて修士号取得(経済学)。