日銀の金融政策正常化見通し ブックマークが追加されました

最新動向/市場予測

日銀の金融政策正常化見通し

リスクインテリジェンス メールマガジン vol.97

リスクの概観(トレンド&トピックス)

有限責任監査法人トーマツ

有限責任監査法人トーマツ

リスク管理戦略センター

マネージングディレクター

勝藤 史郎

日本はデフレ脱却と金融政策正常化への道のりを着実にたどっていると当方はみている。日本銀行は7月の金融政策決定会合で、イールドカーブ・コントロール(YCC)を修正し長期金利の許容変動幅を事実上拡大することを決定した。2023年7月号の本レポートで述べたように、当方では日銀が年内のどこかでYCCを修正もしくは撤廃するとみていたため、想定内の最も早い時期にこれが実現したことになる。日銀は本修正の趣旨を「(経済・物価の)上下双方向のリスクに機動的に対応していく」ことにあるとしている。これは、日銀がデフレ方向のみならずインフレ方向のリスクも視野に入れた金融政策を考慮し始めたことを示唆している。YCCの緩和は、安定したインフレ実現への対応も含めた金融政策の自由度を確保するための地ならしとみたい。

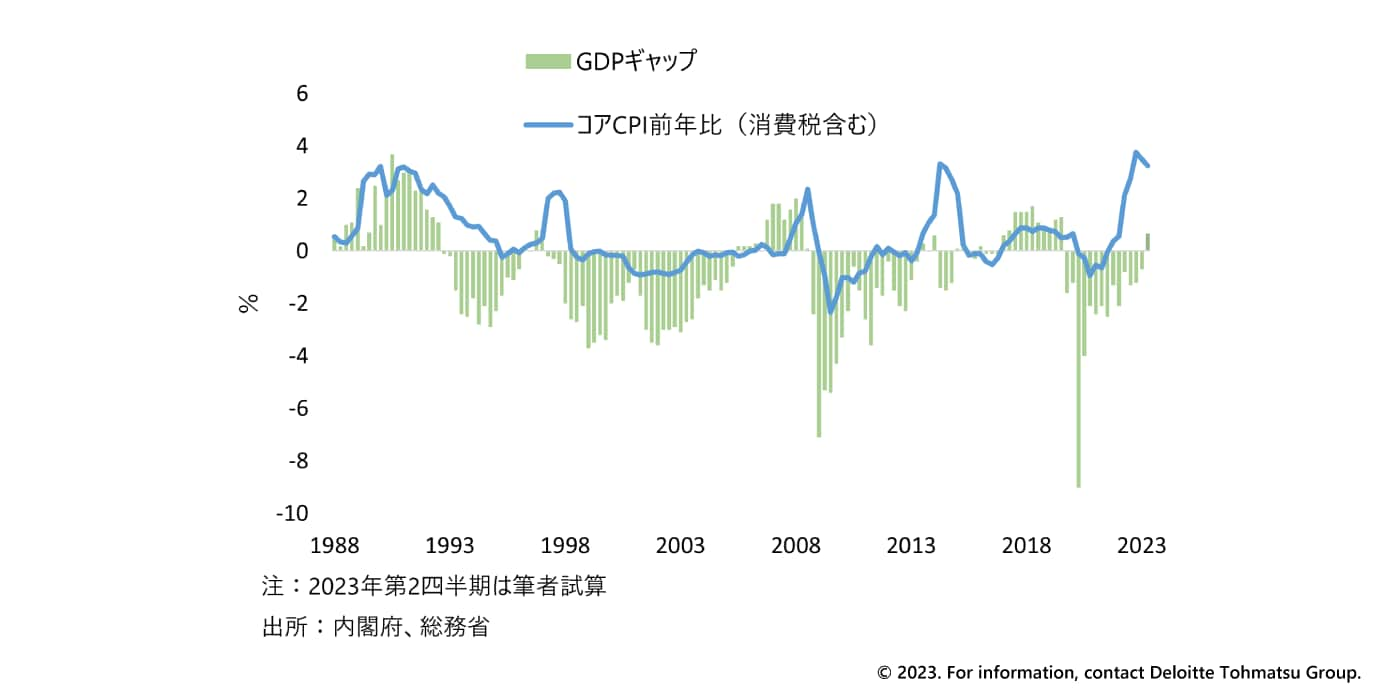

日本の経済と物価について当方では、単位労働コスト上昇やマイナスの需給ギャップ解消を伴うデフレ脱却が来年前半に実現するとみている。日本の4-6月期実質GDP成長率が輸入の減少を主因に当方見通し比大幅に上振れしたことを受け、当方では日本の2023年の成長率見通しを前年比+1%前後から同+2%台に大幅に上方修正した。家計消費が前期比マイナス成長になるなど内需については新型コロナからの回復への息切れ感とインフレの影響がみられるため、年後半の成長は一時的に減速せざるを得ないだろう。それでもなお、今回の成長率の上振れを反映すると日本経済のマイナスの需給ギャップは4-6月期時点で解消している計算となり、デフレ脱却の環境は整いつつある(図表1)。インフレについては、食料品等価格の上昇の影響で現在前年比+3%台の伸びを示している、生鮮食品を除く総合消費者物価指数(コアCPI)の伸び率が、来年には+1%台後半にまで低下後、この水準でほぼ持続的/安定的に推移するとみている。安定したインフレが継続するとみる背景は、企業が人的資本経営の重視や人材確保のために中期的な賃上げ実施の姿勢を明確にしていること、生産コストの価格転嫁についてもコストの変動に応じこれを実施する姿勢を明らかにしていることである。結果日銀は、現在の量的・質的緩和から徐々に金融政策の正常化に向かうだろう。当方では、来年2024年の春に日銀がマイナス金利政策の解除を行うと見込んでいる。ただし、ゼロ金利を解除して利上げを実施するためには、現状のフォワードガイダンスを前提とする限り2%を超える安定的なインフレ実現の見通しが必要であり、これが実現するのは再来年以降になるとみている。

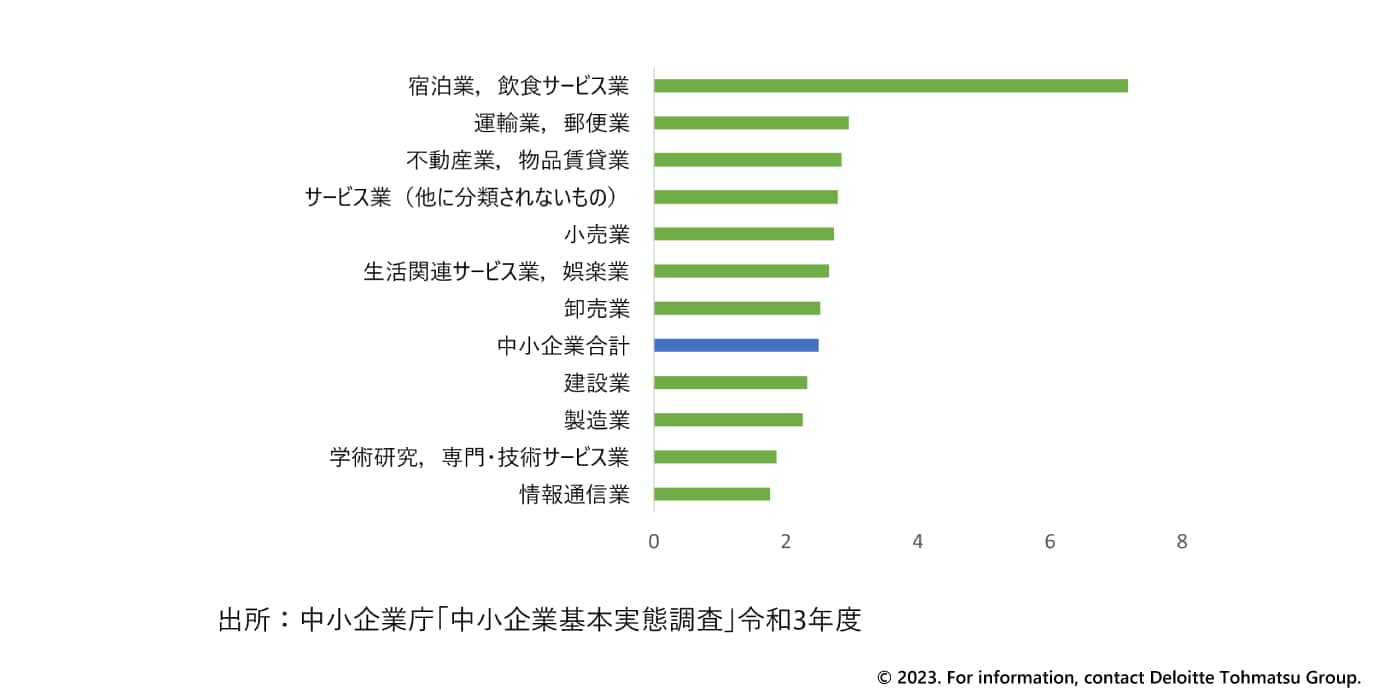

図表1 日本の需給ギャップとコアインフレ率

※画像をクリックすると拡大表示します

デフレ脱却と日銀の金融政策正常化により、市中金利上昇が経済に直接的な影響を与える。7月の金融政策決定会合ではYCC緩和の決定がなされたが、マイナス金利解除の際にはYCCも撤廃となり、いずれ長期金利は1%を越える上昇になる可能性がある。30年に及ぶゼロ金利・マイナス金利政策ののちの長期金利上昇は、金融機関や事業法人の経営に影響を及ぼす。まず金融機関の場合、金利が上昇してイールドカーブがスティープ化すると、短期調達・長期運用により資金収益は増加する。他方金利が上昇すると債券価格が下落し、保有する有価証券の含み益が減少する。すでに米国金利の上昇で邦銀が保有する外債は大きな含み損が出ていると考えられるうえに、日本国債金利が上昇すれば含み損はさらに大きくなる。次に事業会社の場合、日本企業の財務レバレッジ(総資産/純資産比率)は過去20年間低下の一途にあり、ゼロ金利を利用したむやみな借り入れ拡大を行っていないため、金利が上昇しても企業財務全体への影響は致命的ではなさそうだ。しかし、中小企業、特に宿泊業・飲食サービス業、不動産業など財務レバレッジの高い業種は金利上昇による支払い利息上昇の影響を受けやすい。ゼロ金利をある意味前提とした金融円滑化政策に支えられてきた企業にとっては、金利負担増は経営への大きな打撃になる可能性がある(図表2)。さらに政府財政にとって、国債利回りの上昇は大きなインパクトとなる。日本では国債利回りがほぼゼロの状態であり、政府債務が巨大であるにもかかわらず政府財政の破綻は考えにくい状況である。しかし仮に、国債利回り上昇で利払いが増加しかつ税収増でこれをカバーできない状況になると、現在の政府債務が際限なく拡大する。政府としてはこれを回避すべくプライマリーバランスの黒字化を本格的に検討せねばならない可能性が出てくる。

図表2 日本の中小企業の財務レバレッジ

※画像をクリックすると拡大表示します

もちろん、経済と物価には下方のリスクも存在する。FRBによる大幅利上げが先行した米国経済が来年にかけ景気後退入りした場合や、不動産市場や国内消費低迷という悪材料を抱える中国経済が更に悪化した場合、これらが日本経済に波及する可能性がある。また今年の春闘で実現したような大幅な賃上げが一過性のものに終わってしまうリスクもある。しかしながら、金融機関や事業会社としては、これまで経験のない金利上昇シナリオに基づく事業影響のシミュレーションと対策を、デフレ継続シナリオ以上に重視して、金利上昇が顕在化した経営環境に現時点から備えておくべきであろう。

執筆者

勝藤 史郎/Shiro Katsufuji

有限責任監査法人トーマツ マネージングディレクター

リスク管理戦略センターのディレクターとして、ストレス関連情報提供、マクロ経済シナリオ、国際金融規制、リスクアペタイトフレームワーク関連アドバイザリーなどを広く提供する。2011年から約6年半、大手銀行持株会社のリスク統括部署で総合リスク管理、RAF構築、国際金融規制戦略を担当、バーゼルIII規制見直しに関する当局協議や社内管理体制構築やシステム開発を推進。2004年から約6年間は、同銀行ニューヨー...さらに見る