第二回:AIデータセンターの市場特性と業界構造 ブックマークが追加されました

AI技術の進展とともに、デジタルトランスフォーメーション(DX)が加速する中、データセンター市場においても大きな変革が起こっている。従来のデータセンターからクラウドサービスへの移行は、AIデータセンターの特性やそれを支える業界構造に深い影響を与えている。第一回では、AIデータセンターの概要について説明したが、第二回では、AIデータセンター市場に焦点を当て、業界全体の競争環境や主要なプレイヤーの動向について詳述する。

AIデータセンターの市場・競争環境

DX化の進行に伴い、企業はデータ管理の効率化と柔軟性の高いITインフラを求めるようになってきたが、生成AIの普及により、大量のデータ処理を実行するためのGPUや高速ネットワーク、冷却システムなど特殊な設備を備えたAI特化型データセンター需要が特に急増している。IDCは国内のAIインフラ(サーバー/ストレージ)市場の2022年~2027年における支出額の年平均成長率を16.6%、2027年の同市場の支出額を1,615億5,000万円と予測しており1、しばらくは市場の伸びが続くと考えられる。

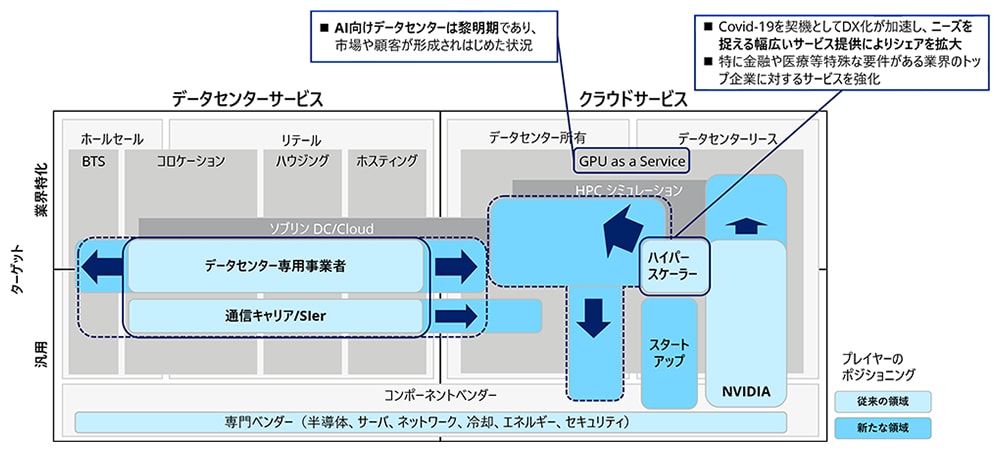

急成長を続けるAIデータセンター市場の牽引役となっているプレイヤーとしては、まず、「ハイパースケーラー」と呼ばれるAWSやMicrosoftなどの大手クラウド事業者が挙げられる。彼らは自社のクラウド事業のコアインフラであるデータセンターに巨額の投資を行い、建設予定地域の許認可取得から設計、構築、運用まで一貫して関与している。また、ソフトウエア領域においてもAIを活用した業界特化型のアプリケーションを展開するなど、広範囲で重要な役割を果たしている。彼らはまた、自社のデータセンター建設を進める一方で、他社のデータセンターも併せて活用している。ハイパースケーラー自身がデータセンターサービスの最大の買い手となっており、需給の両面において、市場における影響力や交渉力が強まっている。

従来データセンター市場を牽引してきた「データセンター専用事業者」や「通信キャリア/Sler」などのプレイヤーは、ハイパースケーラーからの需要が増加したことを受けて、顧客の要件に即したBTS型2施設を強化しながら独自のクラウドサービスを提供している。一方、「スタートアップ企業」はコロケーションサービス3やGPUの計算資源をSaaS形式で提供する”GPUaaS4”や、トライアルユーザーが利用しやすい柔軟な課金プランなどを提供することで、ハイパースケーラーがターゲットとしていない中堅市場層やスタートアップ層をターゲットとするなど、差別化を図ろうとしている。

AIデータセンター市場を語る上で忘れてはならないのがNVIDIAである。競争力を左右する半導体(GPU)とGPUプログラム開発環境CUDA5などプラットフォーム製品の両方を提供している。彼らが提供する製品は現時点では主要な代替品が存在せず、データセンターの総コストに占める割合も高いことから、データセンター事業者に対して圧倒的な交渉力を保持している。また、NVIDIA Omniverse6(仮想空間でのシミュレーション)やNVIDIA Clara7(ヘルスケア関連AIソリューション)などの用途特化型PaaS8サービスの提供も開始している。クラウドサービスとの連携は、ハイパースケーラーと補完する関係を築きながらも、AIプラットフォームに関しては競合する関係となっている。

このようにハイパースケーラーとNVIDIAを中心にAIデータセンター市場が形成されつつある。全体としてはハイパースケーラー向けのAIデータセンター需要が中心となり成長を続けている。そのため、中長期の投資に耐えうる資本体力が最も重要となってくる。また、GPUの調達価格の上昇や投資サイクルの短期化のため、設備投資の水準やリスクが上昇しており、外部調達の依存度も高くなっており、ハイリスク・ハイリターン市場であるといえる。

AIデータセンターの進化と今後の見立て

AIデータセンターの今後の動向は、生成AI市場と密接に関係している。IDCは2024年の国内生成AI市場規模は1,016億円、2023年~2028年のCAGRは84.4%で成長し、2028年には8,028億円になると予測しており9、AIデータセンターの用途として高い成長が期待できる市場である。しかしながら、現時点ではユースケースは汎用的な作業支援や、コールセンターやバックオフィス支援などにとどまっており、障害や誤作動の許されないミッションクリティカル領域での業務活用事例は出現していない。市場が期待する幅広い業務での定着にはもう3、4年かかり、投資回収期間が長期化する恐れがある。

併せて、生成AI市場の成長に伴う需要の変化についても考慮すべきである。生成AIの登場以降、学習インフラの拡充を目指しGPUへの投資が進められてきたが、今後は実環境で活用するAI推論インフラへとニーズシフトが発生すると予想される。その場合、現在の大容量処理のGPUから複数エッジデバイス対応ができる汎用性、クラウド上の仮想サーバー利用を想定したエネルギー効率性、低レイテンシ(低遅延)を兼ね備えたCPUへのシフトが必要となってくる。

このように、データセンター事業者にとって、状況は、生成AI市場動向を踏まえた柔軟な投資判断が求められるステージに突入している。今後も業界の進展を見守り、各社の動向を注視していきたい。

- IDCプレスリリース,「国内AIインフラ市場予測を発表」,2024/3/7:

https://www.idc.com/getdoc.jsp?containerId=prJPJ51942224

- BTS型とはBuild To Suitの略語で、特定の顧客のニーズや要件に合わせてオーダーメイドで建設・賃貸される形態を指す。

- コロケーションとはデータセンター内にサーバーやネットワーク機器を設置できるスペースを提供すること。

- GPU as a Serviceの略

- NVIDIA, “CUDA Toolkit”, 2024/11/11アクセス:

https://developer.nvidia.com/cuda-toolkit - NVIDIA, “Omniverse”, 2024/11/11アクセス:

https://www.nvidia.com/ja-jp/omniverse/ - NVIDIA, “Clara”, 2024/11/11アクセス:

https://www.nvidia.com/ja-jp/clara/ - Platform as a Serviceの略

- IDCプレスリリース, 「国内生成AI市場は今後5年で8,000億円規模への成長を予測 ~IDC Worldwide AI and Generative AI Spending Guideを発行~」, 2024/11/14:

https://www.idc.com/getdoc.jsp?containerId=prJPJ52722724

執筆者

成生 淑恵/Yoshie Nariu

デロイト トーマツ コンサルティング合同会社

シニアマネジャー

通信・IT業界を中心に事業戦略・システム導入など構想策定から実行支援まで幅広いプロジェクトに従事。データセンターに関しては、事業戦略検討、運用高度化、NVIDIAトレーニング設計、事業者選定などに関与。

寺岡 拓麻/Takuma Teraoka

デロイト トーマツ コンサルティング合同会社

マネジャー

半導体・大手製造業企業を中心に、AIデータセンターをはじめ、ロボティクスや生成AIなどのテーマカットでの戦略検討や、技術を中心にした全社戦略構想策定などのプロジェクトに参画。

【シリーズ】AIデータセンター、中長期視点の課題やシナリオ

関連リンク

プロフェッショナル

越智 隆之/Takayuki Ochi

大手通信会社の海外M&A部門を経て現職。AI・5G・ロボティクス・デジタルツインなどのエマージングテクノロジー領域の新規事業戦略策定・実行支援、中長期のイノベーション戦略策定、R&D戦略・ポートフォリオマネジメントなど多数のプロジェクトに従事している。 関連するサービス・インダストリー ・通信・メディア・エンターテイメント >> オンラインフォームよりお問い合わせ