M&A会計 日本基準と国際会計基準との主な相違 第5回 ブックマークが追加されました

ナレッジ

M&A会計 日本基準と国際会計基準との主な相違 第5回

IASBにおけるのれんの減損に関する新しいアプローチの検討状況

今年1月から始まった連載「M&A会計‐企業結合編」では、第三者間の企業結合、すなわち「取得」と分類された企業結合の会計処理について考えてみたいと思います。第5回は、のれんの減損に関する新しいアプローチである「ヘッドルーム・アプローチ」に関する事項を中心に、Q&A形式でわかりやすく解説します。

目次

- 1.IASBはのれんの会計処理の見直しを継続中

- 2.ヘッドルーム・アプローチにおける用語の整理

- 3.ヘッドルーム・アプローチに基づく減損テスト

- 4.未認識ヘッドルームとは

- 5.現行ルールとの差異はどこから生じるのか

1.IASBはのれんの会計処理の見直しを継続中

―ヘッドルーム・アプローチの検討

Q:前回は企業結合が「取得」に該当した場合ののれんの会計処理について、日本基準と現行の国際会計基準(IFRS)との差異を取り上げました。ただIASB(国際会計基準審議会)では、2008年のリーマンショックに象徴される金融危機を契機として、のれんおよびその減損の会計処理の見直しを進めています。今回はのれんの減損に関する新しいアプローチである「ヘッドルーム・アプローチ」に関する事項を中心に伺いたいと思います。

A(会計士):ヘッドルーム・アプローチは、のれんの減損の認識が遅いとの指摘に対応して、のれんの減損テストモデルの改善策として提案されたものです。IASBは、2017年12月、のれんの減損テストにおいて、ヘッドルーム・アプローチをさらに検討し、また未認識のヘッドルームの開示を求める方向での検討を暫定決定しました。

Q:ヘッドルーム・アプローチは新しい考え方ですので、具体的な数値例でご説明頂けますか。

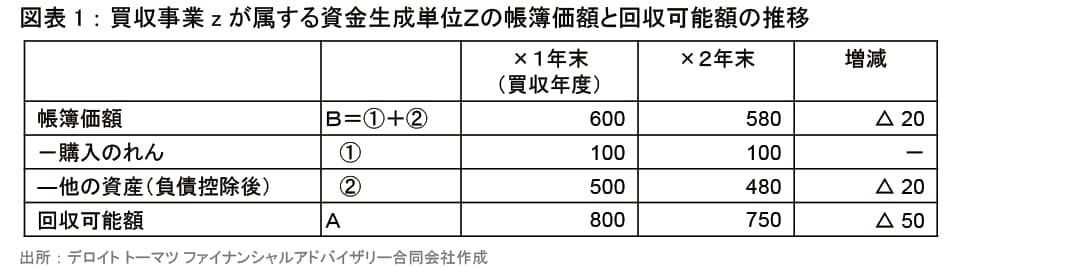

A(会計士):まず、X社はz事業を買収し、購入のれんが100発生したとします。そして、z事業は、X社の資金生成単位Zに含まれるものとします。以下の図表1は、z事業を買収した年度(×1年)およびその翌年度の資金生成単位Zに関係する帳簿価額と回収可能額の推移です。

Q:現行の会計基準(IAS第36号:減損)では、減損テスト日において資金生成単位の回収可能価額が帳簿価額を下回る場合のみ、のれんを減損します。このケースでは、いずれの年度でも回収可能額A>帳簿価額Bなので、減損損失は認識されませんね。

A(会計士):そのとおりです。確かに回収可能額は帳簿価額を大きく上回っていますので。ただよく見ると、×2年末は資金生成単位Zの回収可能額が昨年より小さくなっているので(800→750)、買収した事業zそのもののキャッシュ・フローが当初計画より悪くなっている可能性もあります。そこに着目したのがヘッドルーム・アプローチです。

2.ヘッドルーム・アプローチにおける用語の整理

―回収可能額と帳簿価額との差額

Q:ヘッドルーム・アプローチで使用する用語を整理して頂けますか。

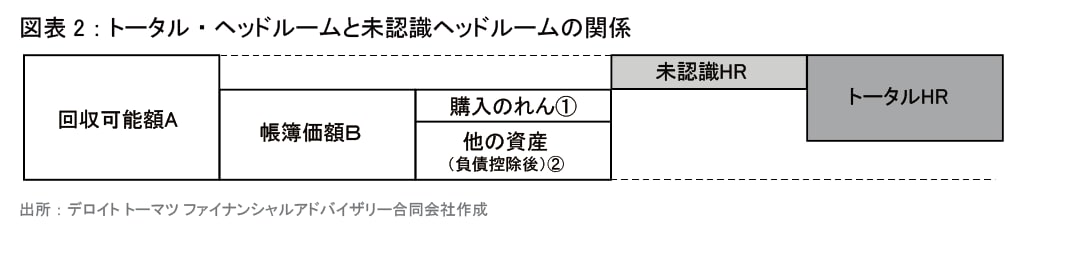

A(会計士):次の図表2をご覧ください。

ヘッドルームとは、資金生成単位の回収可能価額Aが帳簿価額Bを超過する額のことをいいます。その帳簿価額を購入のれんと他の資産(負債控除後)の合計((1)+(2))とみれば、B/Sに計上されていない未認識のヘッドルームが算定され、他の資産(負債控除後)(2)だけとみれば、B/Sに計上済ののれんを含んだトータル・ヘッドルームが算定されます。

3.ヘッドルーム・アプローチに基づく減損テスト

-トータル・ヘッドルームの年度間比較

Q:それでは、ヘッドルーム・アプローチでの減損テストはどのように行うのですか。

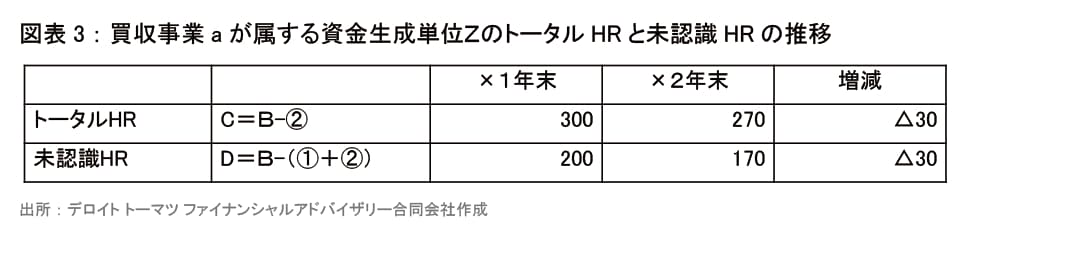

A(会計士):ヘッドルーム・アプローチでは、トータル・ヘッドルームが減少したら、購入のれんが減損したものと推定します。これを先程のケースに当てはめて、具体的に見てみましょう(図表3)。

ヘッドルーム・アプローチによるのれんの減損テストの流れは、次のようになります。

(1)当期の減損テスト日(×2年末)の資金生成単位のトータル・ヘッドルーム(270)と、直前の減損テスト日(×1年末)の資金生成単位のトータル・ヘッドルーム(300)とを比較する。

(2)トータル・ヘッドルームが減少する場合、(推定が反証されない限り)その減少額(30=300-270)に相当する購入のれんの減損が生じたと推定して、30の減損損失を認識する。

(3)購入のれんが減損しているとの推定を反証できれば、のれんの減損は不要であるが、トータル・ヘッドルームの減少を購入のれんに帰属させるべきではない理由を開示する。

(4)なお、未認識ヘッドルームは開示対象となる。

4.未認識ヘッドルームとは

-自己創設のれんが主な源泉

Q:のれんの減損テストではトータル・ヘッドルームの年度間の比較になるようですが、結局、未認識ヘッドルームの増減に連動するような形になりますね。この未認識ヘッドルームとはどのようなものでしょうか。

A(会計士):未認識のヘッドルームは、帳簿価額より多く回収できると期待される額ですから、その源泉は、いわば自己創設のれんといえますね。

5.現行ルールとの差異はどこから生じるのか

-自己創設のれんのシールディング効果

Q:ヘッドルーム・アプローチでは減損損失が30発生しましたが、現行ルールとの差異はなぜ生じたのでしょうか。

A(会計士):×2年度末において、現行IAS36による減損テストでは、トータル・ヘッドルームの減少(△30)は、未認識のヘッドルーム(170)によって吸収されています。すなわち、現行ルールのもとでは、回収可能価額が減少しても、(主に自己創設のれんで構成される)未認識のヘッドルームがその減少額を吸収する限り、のれんの減損損失が覆い隠される効果(自己創設のれんのシールディング効果)があるわけです。別の言い方をすると、買収したz事業が失敗したとしても、買収したz事業以外の資金生成単位Zに属する事業(既存事業)に存在している自己創設のれんによりカバーされ、減損には至らない、ということがあるわけです。このため、ヘッドルーム・アプローチでは、トータル・ヘッドルームの減少は、最初に購入のれんに帰属するとの反証可能な推定を設けているわけです。これにより、のれんの減損の認識が遅すぎるのではないか、との指摘に対応しているわけですね。

Q:ただ、未認識ヘッドルームは、当該事業(資金生成単位Z)に係る自己創設のれんですから、会計上認識が禁止されている自己創設のれんが、購入のれんの減損損失の認識を通じて会計処理に反映されているようにも思いますが。

A(会計士):そのようになりますね。実は企業会計基準委員会(ASBJ)もヘッドルーム・アプローチに懸念を示しているのですが、この点が主な理由の1つとなっています。それから、トータル・ヘッドルームの減少が、購入のれんから生じたものと推定する、と反証可能な規定があるとしても、実務上、反証するのはかなり困難ではないか、との指摘もあります。

6.経営者の将来予測に与える影響

-楽観的な見積りは難しい

Q:回収可能額はそもそも経営者の見積りです。ヘッドルーム・アプローチが導入されると経営者の見積りにはどのような影響を与えますか。

A(会計士):経営者は過度に楽観的なキャッシュ・フローの予測はしづらくなるのではないかと思います。なぜなら、当期に減損を避けたいとして回収可能額を楽観的に見積ると、翌年度末には当期末の回収可能額と比較することになるので、減損回避のハードルがさらに上がり、のれんの減損リスクが高まるためです。楽観主義を毎年維持することは難しいですからね。

7.ヘッドルーム・アプローチにはコストがかかる

-毎年精緻な回収可能額の算定が必要

Q:IASBにおけるのれんの減損モデルの改善では、現行の減損テストに係るコストの問題も指摘されていました。ヘッドルーム・アプローチを導入した場合のコストはどのようになるのでしょうか。

A(会計士):残念ながら現行モデルよりコストは増加することになります。例えば、現行ルールでは、のれんの減損リスクが相応に低い場合(未認識のヘッドルームが多額にある場合)には、回収可能価額の精緻な計算を行わなくても良く、実務上もそのような対応が行われていますが、ヘッドルーム・アプローチでは、毎年、トータル・ヘッドルームの比較が求められるので、正確な回収可能価額の測定が毎年要求され、実務負荷が大きくなります。

8.のれんの償却

-IASBは2017年12月に償却の再導入は検討しないことを暫定決定

Q:ところで、日本はこれまで、のれんを償却せずに、減損テストだけが要求される現行モデルを改善すべき、と強く主張してきました。のれんは償却すべき、との日本の主張はどのように検討されていますか。

A(会計士):IASBは、2017年12月、のれんの償却の再導入を検討しないことを暫定決定しました。これまでIASBは、のれんの償却を支持する新たな概念的な議論、または新たな情報はあるかどうかの情報提供を求めていたのですが、そのようなものはなかったとの判断です。

Q:ということは、国際的にはのれんの償却の道は完全に断たれ、ヘッドルーム・アプローチに移行することになるのでしょうか。償却を支持する方々にとっては、相当ショックですね。

A(会計士):私もそのように思ったのですが、最近の状況はそうでもないようです。

9.ヘッドルーム・アプローチに関する最近のIASBボード会議での状況

Q:それでは、最近の検討状況はいかがでしょうか。

A(会計士):2018年5月のIASBボード会議では、現行ルールにおけるのれんの減損テストには欠陥があることが分かったが、これまでお話ししたような懸念事項もあり、ヘッドルーム・アプローチも満足できる解決策ではないとの意見や、のれんの償却や、即時減損などの代替的な解決策を含めて再検討すべきといった意見が複数のメンバーから寄せられています。そして、今後、何らかの文書により市場関係者に意見を求める場合には、ヘッドルーム・アプローチのみに関するフィードバックを求めるのではなく、のれんの償却などのヘッドルーム・アプローチ以外の代替案を含めた包括的な議論のパッケージとして見解を求めるべきとの意見が強いようです。

Q:ヘッドルーム・アプローチがかなり有力かと思いましたが、のれんの会計処理の方向性が見えるのは、もう少し先のようですね。本日はありがとうございました。

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

M&A会計実務研究会 萩谷和睦 森山太郎

(2018.6.27)

※上記の社名・役職・内容等は、掲載日時点のものとなります。

記事全文[PDF]

こちらから記事全文[PDF]のダウンロードができます。

関連サービス

M&A、企業再生、知的財産に関する最新情報、解説記事、ナレッジ、サービス紹介は以下からお進みください。

M&A:トップページ

■ M&Aアドバイザリー

■ 企業再生

■ 知的財産アドバイザリー

シリーズ記事一覧

M&A会計 日本基準と国際会計基準との主な相違

第1回 全部のれんと部分のれん、株式報酬の取扱い、他

第2回 取得原価の算定、条件付取得原価、段階取得

第3回 取得原価の配分(無形資産の識別、リストラ引当金、偶発債務など)

第4回 のれんの会計処理

第5回 IASBにおけるのれんの減損に関する新しいアプローチの検討状況

関連記事

M&A会計シリーズ 第2弾

M&A会計 実践編 全10回(記事一覧)

連載「M&A会計の解説」の続編となる「実践編」では、M&A会計のポイントを事例を挙げ、より実践的な内容でお届けします。

M&A会計シリーズ 第1弾

M&A会計の解説 全12回(記事一覧)

M&Aのプロフェッショナルが、M&A会計のポイントをQ&A形式でわかりやすく簡潔に解説する全12回のシリーズ記事です。

基礎からのM&A講座 全12回(記事一覧)

大学で講義を受けるように基礎からM&Aを学ぶ12回完結の講座型連載記事。 今更聞けないM&Aの基礎から、現場に近い筆者だから書ける事例を踏まえた解説など、より実践に役立つ内容となります。