円安は続くのか:実質金利差の水準と方向からみた為替相場 ブックマークが追加されました

最新動向/市場予測

円安は続くのか:実質金利差の水準と方向からみた為替相場

リスクインテリジェンス メールマガジン vol.68

マクロ経済の動向(トレンド&トピックス)

有限責任監査法人トーマツ

リスク管理戦略センター

マネジャー

市川 雄介

米国の金利上昇を起点に、各国株価の上昇基調には一旦歯止めがかかっているほか、為替市場では米ドルが上昇に転じている(図表1)。日本からみれば円安が生じていることになり、景気(主に輸出)や株価を下支えする効果が期待できる状況だ。問題は、円安・ドル高の動きが今後も続くかどうかということだろう。

図表1 ドルの名目実効レート

為替相場の先行きを予測することはもちろん、実績値の動きを理論的に説明するのは困難を極めるが、その方向感は、中長期的に見れば二国間の実質金利(=金利-インフレ率)の差によって説明されると考えるのが自然だろう。すなわち、外国の実質金利が自国より高ければ自国通貨は減価する方向に動く、という関係だ。これは、為替レートがインフレ格差を反映して動くという購買力平価に加え、金利水準の違いによっても影響を受けるという(カバーなし)金利平価が成り立つと想定していることを意味する。

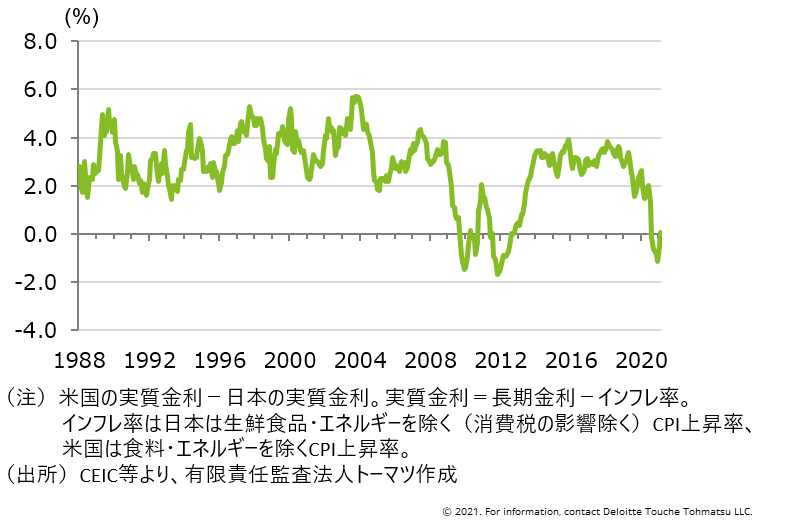

そこで、日米の実質金利差をみると、コロナ禍を受けて急低下した後に幾分持ち直したものの、なお歴史的な低水準にあることが分かる(図表2。金融市場は将来を見越して動くため、実質金利を算出する上では期待インフレ率を用いるのが適切だが、ここでは長期的な系列を得やすいインフレの実現値を使用している)。過去平均の金利差は2~3%程度で安定していることから、その水準にいずれ回帰していくとすれば、ドル/円レートはドル高・円安方向に推移することが予想される。

図表2 日米の実質金利差

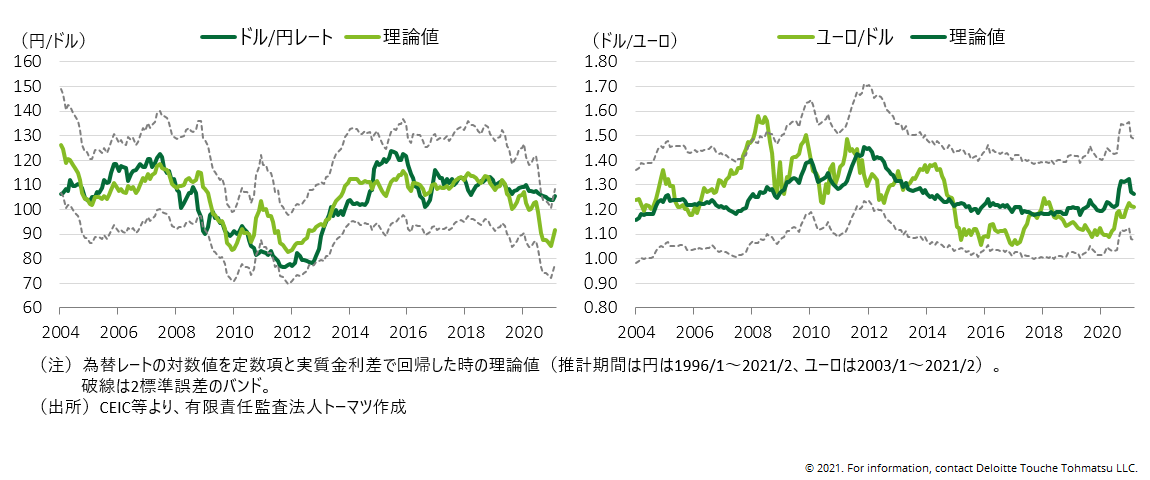

もっとも、実質金利差が仮に今後拡大していくとしても、足許の水準(本稿執筆時点では1ドル=109円前後)からすぐに円安が進んでいくとは限らないことに留意が必要だ。日米の実質金利差から推計される理論的なドル/円レートは今年2月時点では1ドル=90円台前半となり、実際の為替レートは理論値からみれば既に大幅に円安であるという結果となる(図表3左)。実質金利差が示唆する水準はあくまで中長期的な目安に過ぎないものの、推計誤差を加味した2標準誤差のバンドに達していることを踏まえれば、目先は一段の円安は見込みづらいと言える。以上をまとめると、ドル/円レートは中長期的には円安圧力がかかるものの、当面は目立った円安は進まない(概ね横ばい圏内の動きとなる)、ということになる。

図表3 実質金利差が示唆する為替レートの理論値

なお、実質金利差を用いた同様の推計をユーロ/ドルレートについても行うと、足許の水準は概ね理論値並みという結果となる(図表3右)。ドル/円レートとは異なり、ユーロ/ドルレートについては素直に実質金利差に反応しやすい状況にあると考えられる。

index

- 続・構造変化の顕在化:米中関係(勝藤)

- 円安は続くのか:実質金利差の水準と方向からみた為替相場(市川)

- 米英EUの2021年ストレステストシナリオ~ポストコロナのマクロシナリオへの挑戦(対木)

- 講演最新情報(2021年3月時点)

執筆者

市川 雄介/Yusuke Ichikawa

有限責任監査法人トーマツ リスク管理戦略センター マネジャー

2018年より、リスク管理戦略センターにて各国マクロ経済・政治情勢に関するストレス関連情報の提供を担当。以前は銀行系シンクタンクにて、マクロ経済の分析・予測、不動産セクター等の構造分析に従事。幅広いテーマのレポート執筆、予兆管理支援やリスクシナリオの作成、企業への経済見通し提供などに携わったほか、対外講演やメディア対応も数多く経験。英ロンドン・スクール・オブ・エコノミクスにて修士号取得(経済学)。