2022年は新興国通貨に要注意 ブックマークが追加されました

最新動向/市場予測

2022年は新興国通貨に要注意

リスクインテリジェンス メールマガジン vol.77

マクロ経済の動向(トレンド&トピックス)

有限責任監査法人トーマツ

リスク管理戦略センター

マネジャー

市川 雄介

インフレ率の高まりを受けて、これまで多くの新興国で金融政策の引き締めが進んでいたが、12月に入ってからは先進国の中央銀行も相次いでその仲間入りを果たした。すなわち、米国のFOMC(連邦公開市場委員会)は資産購入の終了時期を従来よりも前倒しした上で、予想の中央値として来年中には3回の利上げが行われるとの見方を示した。また、英国イングランド銀行はおよそ3年ぶりとなる利上げに踏み切ったほか、欧州中央銀行も新型コロナ対応として導入した大規模な資産購入プログラムを来春に終了することを決定した。オミクロン株の広がりにより先行きへの不透明感が高まっているにもかかわらず、各国ともインフレ高進への危機感を前面に押し出した形だ。

先月号で指摘した通り、高すぎるインフレはそれ自体景気に悪影響を与えることから、こうした各国のスタンスは妥当であろう。他方で、先進国が同時的に金融引き締め局面に入ることで、世界的な金融緩和を背景に大量のマネーがリスク資産に流入していた状況が逆転に向かうことになる。低格付け企業向け与信などのほか、新興国経済にとっても資本流出を引き起こしかねないという点で警戒が必要だ。

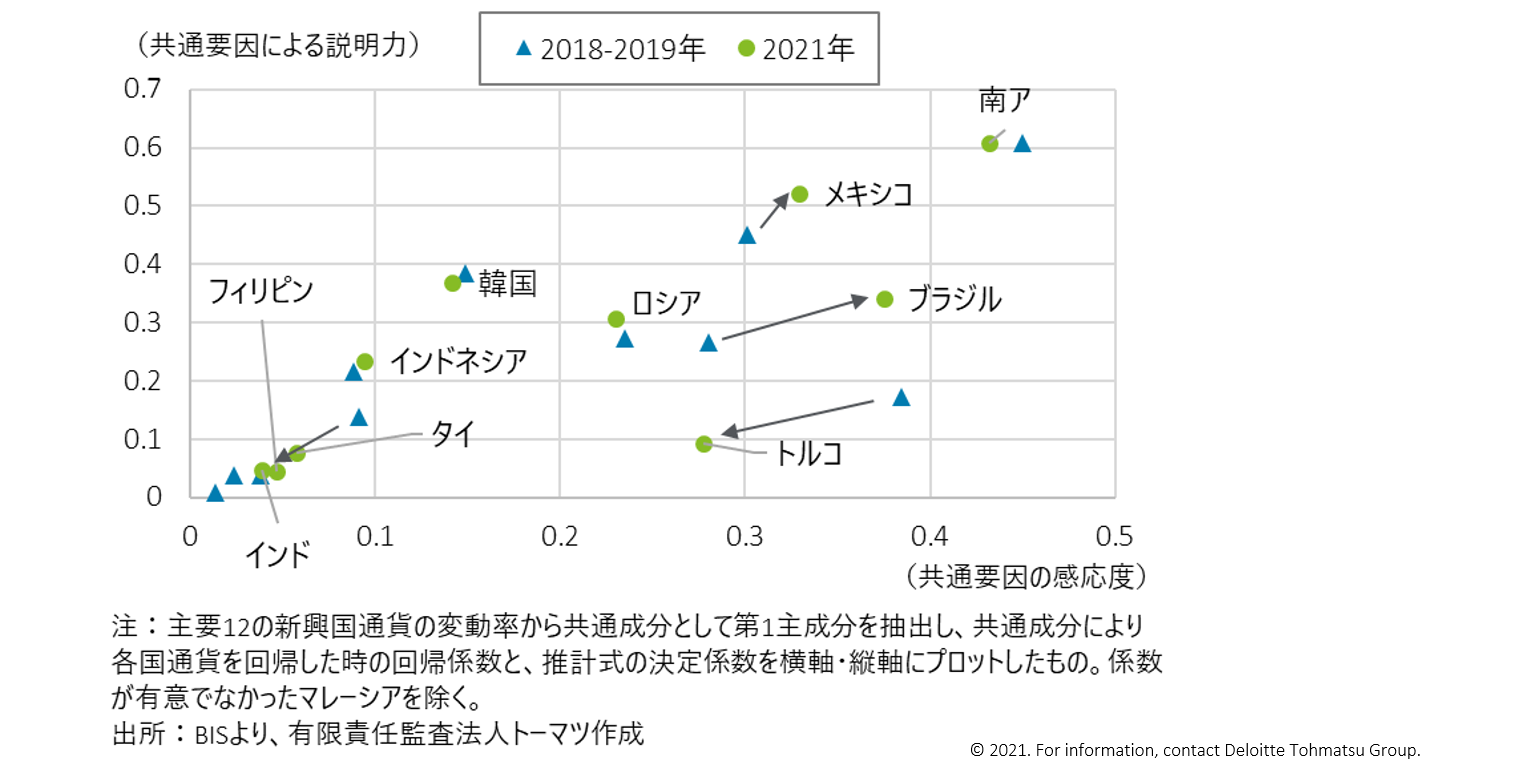

新興国の通貨は、自国に限らず世界中の様々なニュースやイベントに反応しやすい。本欄の2019年8月号では、各国通貨の変動に共通する成分を抽出し、それが一般的に「グローバルなリスクオフの動き」と言われる要因を表していること、そして南アフリカを筆頭に、メキシコや韓国がそうした共通要因の影響を受けやすいことなどを示した。図表1は当時の分析をアップデートし、横軸に共通成分(リスクオフの動き)に対する各国通貨の感応度、縦軸に各国通貨の変動を共通成分によって説明できる割合をとったものだが、新型コロナ禍後も各国通貨の立ち位置に大きな変化はないようだ。すなわち、右上に位置するほど相対的にグローバルな要因の影響を受けやすく、かつ一たびリスクオフが顕在化した際のインパクト(感応度)も大きいことになるが、南アを筆頭にメキシコや韓国(そして最近ではブラジル)が脆弱であるほか、トルコの感応度が高いにもかかわらず国内政治等の自国要因の影響が大きいといった特徴は、概ね維持されている。

図表1 各国通貨に対するグローバル要因の影響

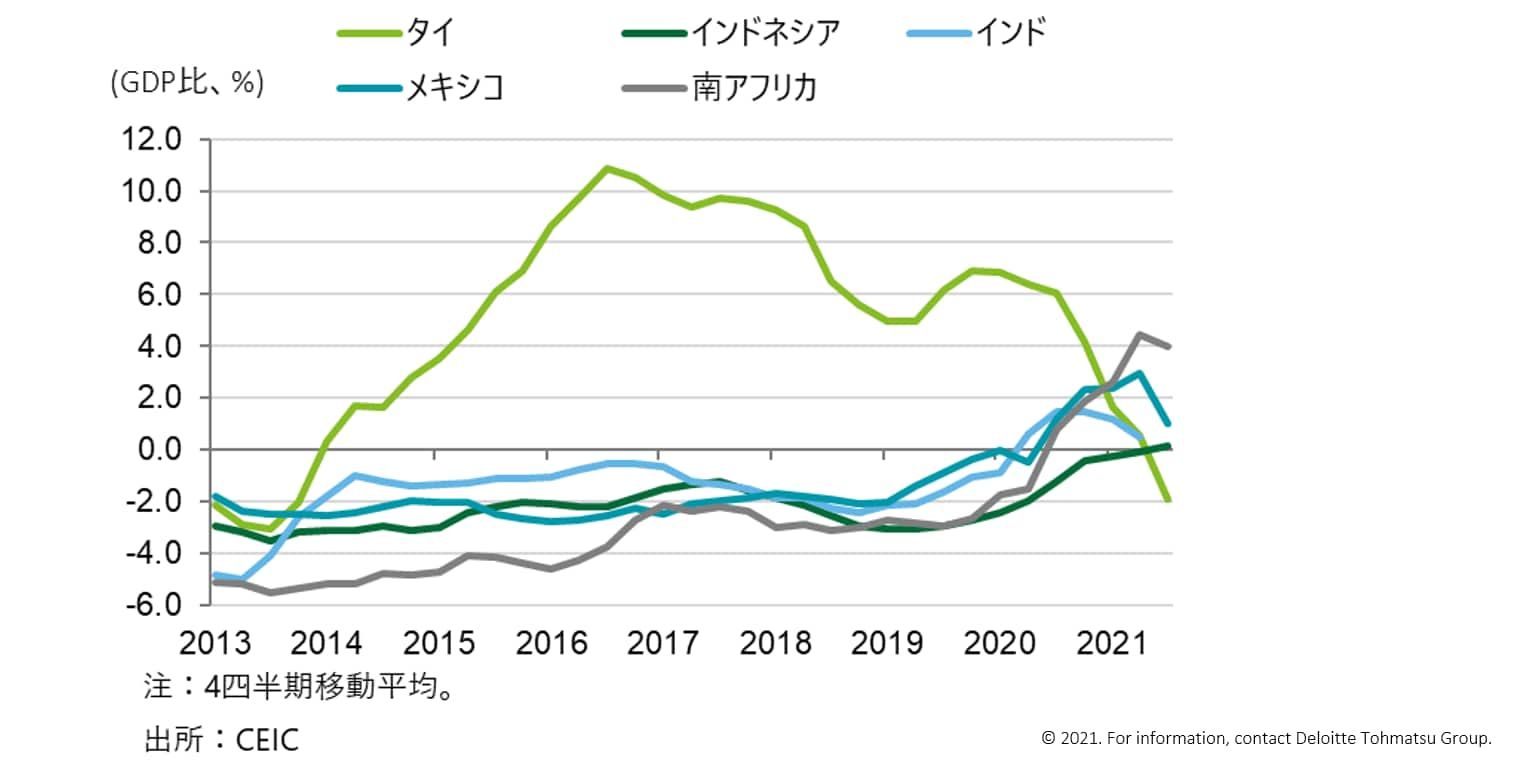

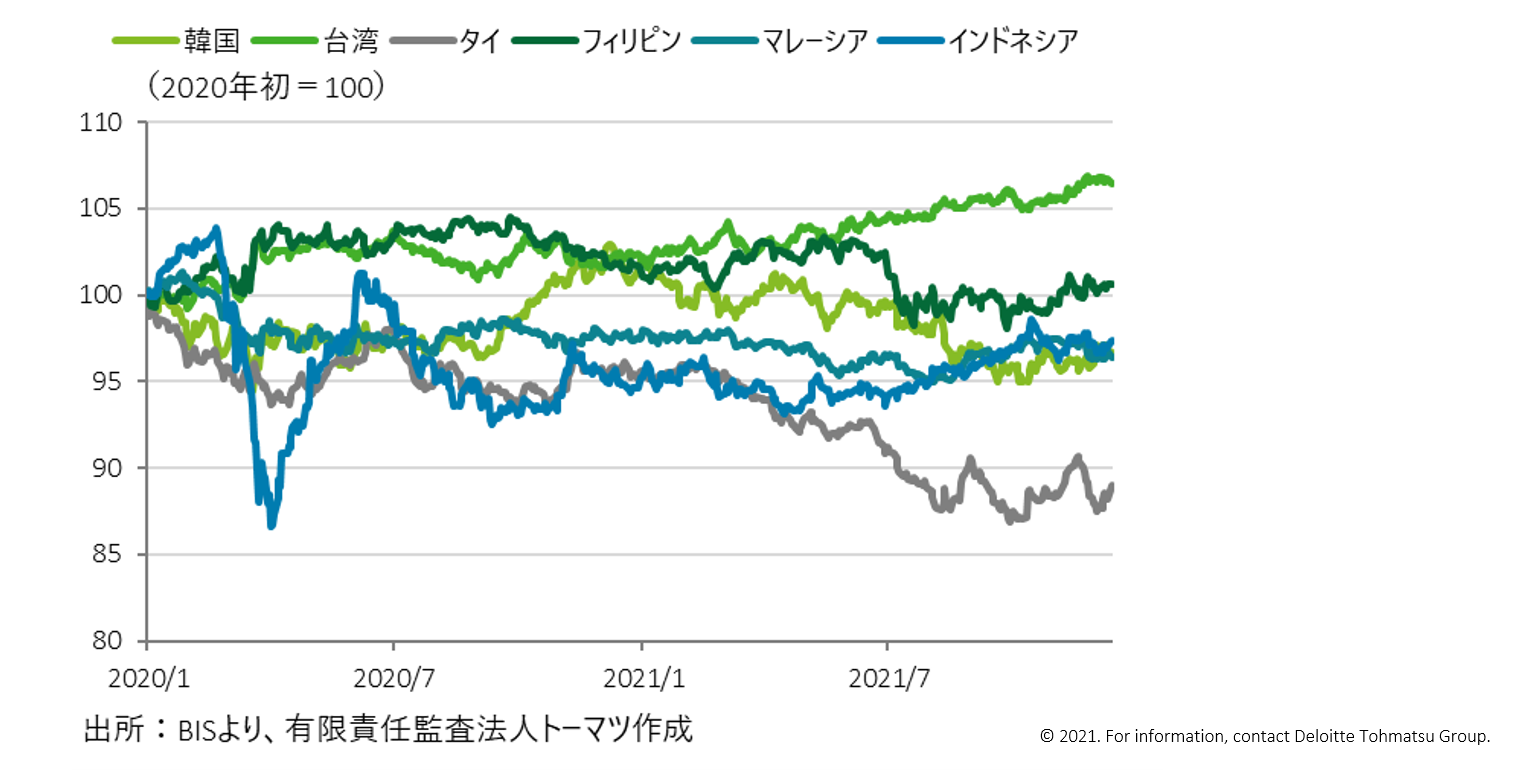

他方で、新型コロナ禍を経て、各国のファンダメンタルズが変質した面もある。対外的な取引を表す経常収支をみると、これまで大幅な経常黒字国だったタイが足許で赤字に転落し、逆にこれまで赤字で推移していたインドネシアや南アなどが黒字に転換するなど、資本の流れは新型コロナ前から変わりつつある(図表2)。インドネシアなどは今後内需が回復に向かうことで輸入が増加し、かつ資源価格の高騰の一服により輸出の伸びが鈍化することで、経常黒字は一時的な現象にとどまる可能性がある。他方で、タイは観光需要の落ち込みが響いているとみられ、相次ぐ変異株によって国際的な旅行・出張需要の本格回復が当面見通せないことを踏まえると、しばらく赤字もしくは低水準の黒字にとどまりそうだ。新型コロナ後におけるアジアの主要通貨のうちタイ・バーツの下落が目立っているのは、こうした経済構造の変化を反映したものと言え、通貨の選別パターンがこれまでと変わる可能性を示唆している(図表3)。

図表2 経常収支の推移

図表3 アジア主要国の名目実効為替レート

また、政治・外交要因も、通貨を押し下げる力を強めているようにみえる。トルコでは強権的なエルドアン政権が、慢性的な二桁インフレにもかかわらず中央銀行に利下げを強いており、通貨の急落に歯止めがかかっていない。政権支持率が低迷する中、経済政策を正常化する動きがみられないどころか、政府はますます利下げに固執しているようだ。ロシアでは、ウクライナ国境地帯で西側諸国との緊張がにわかに高まっている。仮にロシアが軍事行動に打って出た場合、欧米諸国は単なる要人の渡航禁止や資産凍結にとどまらず、海外投資家によるロシア国債の購入禁止など、ロシア経済に大きな打撃となる制裁を検討しているようだ。制裁が発動されずとも、西側諸国と対立が続いていること自体が通貨の下押し圧力となり続けよう。

もちろん、トルコを別にすれば、いずれの国も外貨準備の水準は高く、多少通貨が下落したところで通貨危機が誘発される可能性は低い。それでも、先進国が金融引き締め局面に入る中、2022年の新興国通貨は今年以上に強い下落圧力に直面することになる。グローバルな要因によって影響を受けやすい国、新型コロナ後のファンダメンタルズの変化が逆風となる国、政治・外交要因が下押し圧力となる国など、一段と新興国通貨の動向には注意が必要となりそうだ。

執筆者

市川 雄介/Yusuke Ichikawa

有限責任監査法人トーマツ リスク管理戦略センター マネジャー

2018年より、リスク管理戦略センターにて各国マクロ経済・政治情勢に関するストレス関連情報の提供を担当。以前は銀行系シンクタンクにて、マクロ経済の分析・予測、不動産セクター等の構造分析に従事。幅広いテーマのレポート執筆、予兆管理支援やリスクシナリオの作成、企業への経済見通し提供などに携わったほか、対外講演やメディア対応も数多く経験。英ロンドン・スクール・オブ・エコノミクスにて修士号取得(経済学)。