M&A会計の解説 第5回 ブックマークが追加されました

ナレッジ

M&A会計の解説 第5回

共通支配下の取引(1)-会社分割・子会社の合併など

12回にわたり「M&A会計の解説」と題して、M&A会計のポイントをQ&A形式で簡潔に解説します。第5回は、同一株主の支配下で行われる企業結合である共通支配下の取引について解説します。

共通支配下の取引-会社分割・子会社の合併などについて、Q&A形式でまとめました。

共通支配下の取引とは - 同一株主の支配下で行われる企業結合

Q:今月はグループ内組織再編の会計処理である「共通支配下の取引」について伺います。まず「共通支配下の取引」とは何ですか。

A(会計士):定義なので固い表現ですが、「共通支配下の取引」とは、結合当事企業(又は事業)のすべてが、企業結合の前後で同一の株主により最終的に支配され、かつ、その支配が一時的ではない場合の企業結合をいう、とされています。典型例としては、親会社と子会社との合併や子会社同士の合併が該当します。

Q:グループの頂点には必ず支配株主がいて、企業結合の前後で支配関係が維持されているわけですね。

A(会計士):そうです。支配株主は会社でも個人でもよく、また、外国会社でも構いません。企業結合の前も後も支配が成立している必要があるので、たとえば、関連会社の株式を追加取得して子会社とした場合には「共通支配下の取引」ではなく「取得」に分類されます。

共通支配下の会計処理-簿価による会計処理

Q:「共通支配下の取引」の会計処理の概要を教えてください。また「取得」の会計処理とは何が違うのでしょうか。

会社分割(対価:株式)の会計処理-移転損益は発生しない

A(会計士):共通支配下の取引の会計処理は、単体財務諸表では、グループ内を移転する資産・負債は、原則として、移転前の簿価により会計処理し、連結財務諸表では、内部取引として消去します。たとえば子会社S1社の事業(資産100、負債30、いずれも簿価)を他の子会社S2社(兄弟会社)に移転し、S1社は対価としてS2社株式を受け取る取引を考えてみます。ここで移転資産の時価は200、S2社株式の時価も200とします。

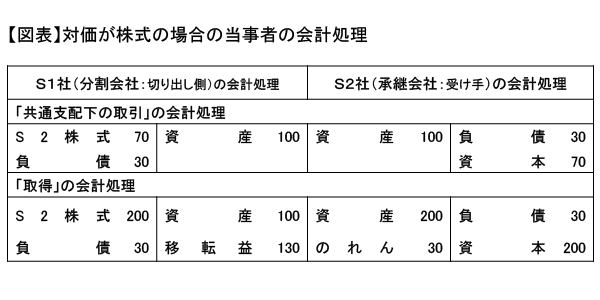

【図表】対価が株式の場合の当事者の会計処理 参照

共通支配下の取引では、事業の切り出し側のS1社の単体財務諸表ではS2社株式を70で受け入れ、移転損益は発生しません。事業の受け取り側のS2社も資産を移転元の簿価100で受け入れ、資産・負債の差額である70を(払込)資本の増加とします。

もし、これが第三者間取引(「取得」の会計処理)であれば、売買取引のイメージで時価により処理することになります(S1社は移転益を130計上し、S2社は資産を200で受け入れ、のれんを30計上します)。

「共通支配下の取引」は、単体財務諸表に連結財務諸表の概念を導入し、事業の移転を(売買ではなく)同一の株主に支配されている仲間同士の事業(資産・負債)の移動と捉えているわけです。

共通支配下の取引では、事業の切り出し側のS1社の単体財務諸表ではS2社株式を70で受け入れ、移転損益は発生しません。事業の受け取り側のS2社も資産を移転元の簿価100で受け入れ、資産・負債の差額である70を(払込)資本の増加とします。

もし、これが第三者間取引(「取得」の会計処理)であれば、売買取引のイメージで時価により処理することになります(S1社は移転益を130計上し、S2社は資産を200で受け入れ、のれんを30計上します)。

「共通支配下の取引」は、単体財務諸表に連結財務諸表の概念を導入し、事業の移転を(売買ではなく)同一の株主に支配されている仲間同士の事業(資産・負債)の移動と捉えているわけです。

事業譲渡(対価:現金)の会計処理-移転損益とのれんが発生

Q:共通支配下の取引の場合には、単体財務諸表では損益が生じないということですね。

A(会計士):はい。もっとも、現金を対価とした事業の移転の場合には移転損益が発生し、親会社が子会社を吸収合併した場合には抱合せ株式消滅差損益が発生します。

Q:それでは、先ほどの例で、事業譲渡のように移転の対価が現金のときはどうですか。

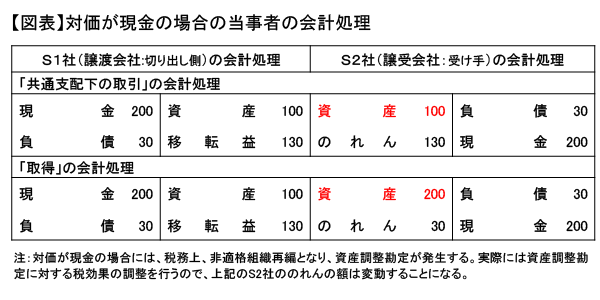

A(会計士):次の図表をご覧ください。

まず、事業の切り出し側のS1社ですが、資産100、負債30を移転し、現金200を受け取ったわけですから、売却益130が計上されます。事業の受け取り側のS2社では、資産・負債には移転元の簿価を付け、支払った現金との差額130をのれんに計上します。

ここでポイントが2つあります。1つ目は、S2社では現金を支払っても、共通支配下の取引なので、受け入れた資産には時価ではなく簿価100を付けます(取得の場合には時価200を付ける)。2つ目は、S1社では移転損益が発生し、S2社ではのれんが発生します。ただ会計では、損益やのれんを積極的に計上しようとしているのではなく、現金を受け渡しすると、どうしても差額が生じ、それを損益やのれんとして処理しているに過ぎません。したがって、S2社で計上されたのれん130は「取得」のときののれん30と異なり、受け入れ資産・負債の簿価と引き渡した資産の簿価との単なる差額であり、超過収益力ではありません(受け渡しされた資産の含み損益も含まれている)。

100%子会社の吸収合併-抱合せ株式消滅差益の発生

Q:次に親会社が子会社を吸収合併した場合の会計処理に移ります。まず、親会社は100出資して100%子会社を設立し(子会社の純資産100)、その子会社の業績は順調で利益が100計上されたとします(子会社の純資産は200)。そこで親会社は子会社を吸収合併しました。

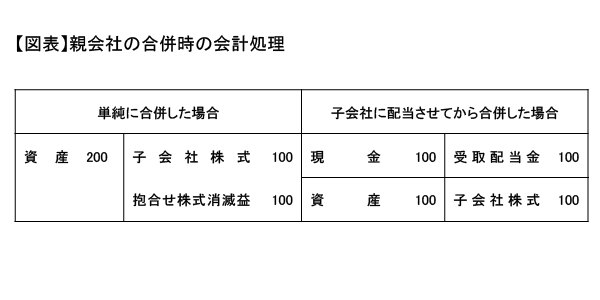

A(会計士):この場合には、親会社は100投資して、合併により200の資産を受け入れたので(投資額を上回る資産の回収)、単体財務諸表上、その差額は利益に他なりません。共通支配下の取引だから利益は計上しない、という議論とは違う局面ですね。会計処理としては、【図表】のように、「抱合せ株式消滅差益」が計上されます。合併は一般に特別な取引と考えられるので、抱合せ株式消滅差損益は特別損益に計上します。「消滅」という言葉が使われるのは、子会社が法的にも「消滅」するためです。

なお、親会社は子会社の果実部分100を配当させてから吸収合併することもできます(受取配当金は原則として営業外収益)。この点を踏まえても、抱合せ株式消滅差益は実現利益であって、損益に計上することは自然ですね。

ちなみに、上記の会計処理は単体財務諸表の場合であり、連結財務諸表においては、もともと子会社を連結済で、抱合せ株式消滅差損益は連結当期純利益に反映されていますので、すべて内部取引として消去します。

100%子会社の吸収合併-抱合せ株式消滅差損の発生

Q:子会社の事業がうまく行かず、最終的には子会社を吸収合併したらどうなりますか。

A(会計士):大事なポイントです。たとえば子会社の純資産が50しかなければ、単体財務諸表上、投資を下回る回収となり、差額は損失(特別損失)となります。この場合、合併直前年度では、子会社に対する投資の価値はすでに毀損しており、減損が必要な場合が想定されるので、親会社の合併直前の決算では、子会社株式の評価の妥当性(資金を貸付けている場合には貸倒引当金の充分性)にも留意する必要があります。

なお、連結財務諸表については、先ほどお話ししたように、子会社で生じた損失は連結当期純利益に反映済ですから、これらは内部取引として消去します。

本文中の意見や見解に関わる部分は私見であることをお断りする。

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

M&A会計実務研究会 萩谷和睦 森山太郎

(2016.05.20)

※上記の社名・役職・内容等は、掲載日時点のものとなります。

執筆者

こちらから記事全文[PDF]のダウンロードができます。

関連サービス

M&A、企業再生に関する最新情報、解説記事、ナレッジ、サービス紹介は以下からお進みください。

シリーズ記事

- M&A会計の解説 第1回 組織再編会計の総論

- M&A会計の解説 第2回 取得の会計処理(1)-取得企業の決定

- M&A会計の解説 第3回 取得の会計処理(2)-取得原価の算定と取得原価の配分

- M&A会計の解説 第4回 取得の会計処理(3)-のれんの償却等と国際会計基準との差異

- M&A会計の解説 第5回 共通支配下の取引(1)-会社分割・子会社の合併など

- M&A会計の解説 第6回 共通支配下の取引(2)-買収子会社との合併・分割型会社分割

- M&A会計の解説 第7回 分割型会社分割の資本勘定の取扱い/子会社投資に関する持分変動の会計処理

- M&A会計の解説 第8回 単体財務諸表における事業分離会計

- M&A会計の解説 第9回 連結財務諸表における事業分離会計

- M&A会計の解説 第10回 企業結合に関する税効果会計

- M&A会計の解説 第11回 事業分離に関する税効果会計

- M&A会計の解説 第12回(最終回)組織再編に関する開示