日本コングロマリット企業の未来へ向けて 第十章 サステナビリティ|非財務情報の開示と企業価値の定量的な関係 ブックマークが追加されました

執筆者 永井 希依彦

1.特定項目開示から包括的開示へのトレンドシフト:ESGインテグレーションの時代

昨今のサステナビリティトレンドは、投資家が投融資の決定やモニタリング・エンゲージメントする上で重要な要因になっており、例えば、PRI(責任投資原則)への署名数の急増などでも明示的に示されている、ということは前章議論の通りである。

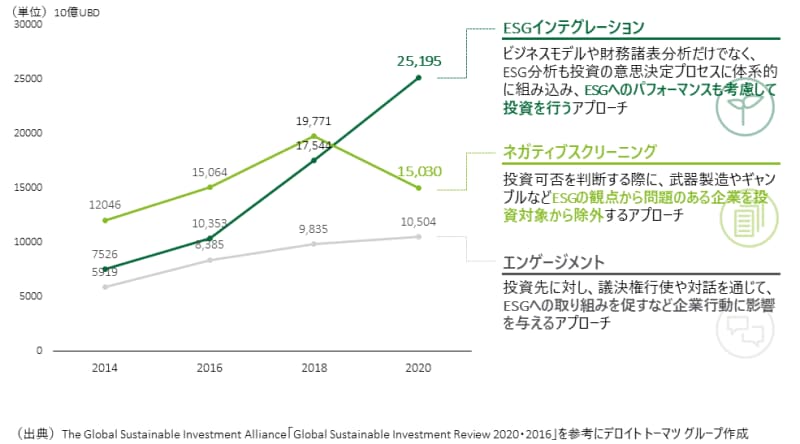

もう少し詳細にサステナビリティ文脈における投資手法の変化を分析すると、さらに昨今、単に要求する金融機関が増えただけではないことがわかる。「ESGインテグレーション」と呼ばれるビジネスモデルや財務諸表分析だけでなく、ESG分析も投資の意思決定プロセスに体系的に組み込み、ESGへのパフォーマンスも財務的分析と統合的に考慮して投資するアプローチが増えてきたのだ。

図表1 ESG投資手法別資産運用額の推移

2018年ころまでは「ネガティブスクリーニング」として殺傷武器の製造や賭博的サービスの提供など、金融機関ごとに自社の方針やミッションに立ち返り投融資を行わない領域を事前に定義し、その定義に適合しない企業は対象外として投融資判断に入る前に除外していた。投融資判断の対象に足りうる企業に関し、改めて財務的な判断をしていた。しかし、2020年ころからPRIやTCFDなどの各種ガイドラインの影響を受ける形で、金融機関は「ESGインテグレーション」の名の下、ESGに係るすべての項目が(金融機関によって重みづけはあるにせよ)考慮され、また、財務的な観点とともに総合判断するようになった。

加えて、投融資も議決権投資や対話(ダイアログ)を通じて、ESGへの取り組み状況のヒアリングと働きかけを行う事例も増えてきている。

当然企業としても、ESGに関する活動方針や取り組みを網羅的に、かつ、最終的な財務や企業価値創出への影響を加味して、経営状況の開示や対話が必要になってきたわけである。

2.5つの資本と財務・非財務項目と経営方針への組み込みの困難さ

このような状況を背景に、企業には、財務資本だけではない様々な資本を基礎とした価値創造ストーリーを企業戦略の骨子として構築し、経営の根幹と位置づけ、また、わかりやすくステークホルダーに説明していくコミュニケーションが要求されている。

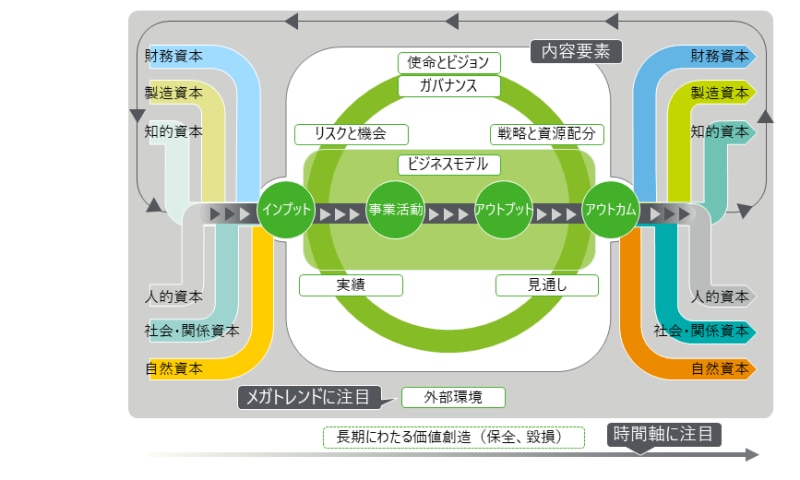

そのためには、まず財務資本以外の資本とは何かを整理することが必要になる。財務資本以外の資本は非財務資本と呼ばれ、次の5つに大別されるのが一般的だ。即ち、知的資本、人的資本、製造資本、環境資本、社会関係資本である。ここでは、これら5つの資本についての詳細な定義の説明は省略するが、図表2は、財務資本と5つの非財務資本を多角的に捉えて企業の価値創造ストーリーを構築する場合のイメージである。具体的なプロセスを概説するだけでも、多くの作業が必要となることを理解できる。

図表2 財務資本と5つの非財務資本を中心にした価値創造プロセス

(デロイト トーマツ グループ作成)

まず、企業の外部環境を鑑みた場合、業界全体の方向性(メガトレンド)の認識、事業機会の設定、多様なステークホルダーからの要請の棚卸し、取り組むべき項目の優先順位付けなどが必要となる。同時に、内部環境分析として、自社の社会経済的な目的意識の言語化、競争優位性の明確化、その競争優位性を継続させる仕組みの確認などのプロセスが求められる。その上で、経営戦略として優先して取り組むテーマ(マテリアリティ)を定義し、定量的な目標とそこに至るまでの定量的な経営管理数値(結果KPIとプロセスKPI)を設定することも重要だろう。この事業環境分析と戦略設定の議論を重ね、目標達成手段としてどの資本に着目し、どう利用するのかを検討していくことになる。

また、目標達成活動を経て各種資本がどのように成長を遂げていくのかということも議論しておく必要があるだろう。多くの企業が抱える課題は、これら一連の検討と意思決定が多分に定性的に終始してしまい、統合的・定量的に検討することが困難だということである。

例えば、

- 事業環境分析で判明したリスクを比較しどの項目を重視するのか?

- マテリアリティはどの程度の企業価値を創造するのか?

- プロセスKPIをひとつ前進させると、企業価値にどの程度貢献するのか?

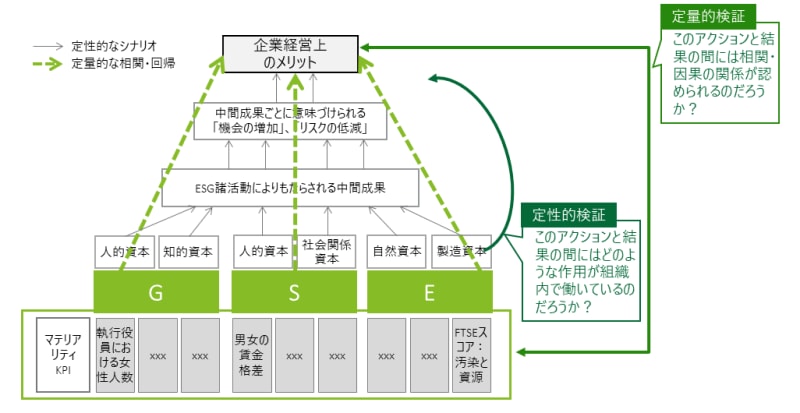

これらのキークエスチョンの検討を定量的な分析をした上で、全社的な議論を展開することが想像するに難しいことを推し量れるだろう。(図表3)

図表3 非財務資本の投下と企業価値の間の定量的検証と定性的検証

(デロイト トーマツ グループ作成)

ひとつの例として、「サプライチェーン全体を通したウェルビーイング推進により、実現する多面的な目的と期待する効果」に関する議論について考えてみたい。具体的な活動としては、例えば、自社社員だけでなく、自社の最終製品化にかかわり必要になる素材・部品の供給事業者、組み立てや品質保証に携わる外部委託事業者、および、彼らのまたその先の取引先に及んでまで、労働環境や取引形態をより健全かつ健康的なものにするために漸進的な改善を推し進めるような活動である。活動の目的自体は確かに、近年の社会トレンドや企業への要求事項に合致するかもしれないが、これらを企業経営としてどのような効果を生むのか、ということを財務資本・非財務資本ごとに整理しながら将来の見通しを語りきることは難しい。

この場合、課題の所在を4つに集約することができるだろう。

第一に、経営上の重要性を検証するためのデータ収集が困難だということだ。日系企業では、重要性検証のためという理由で、社内外の各部門からデータを長期的に収集する協力を取り付けることが難しい。特にM&Aなどを繰り返し、事業構造が過去10年の内で一変しているような企業であればなおさらである。

第二に、「ウェルビーイング(私生活と労働環境における心身の満足度)」といったようなテーマの場合、具体的には何を指すのか?それらは、どのような数値として検出されるのか?また、定期的にコストを勘案しても収集・分析可能なのか?といった経営管理数値定義上の問題もある。さらに、次項で詳述するが、各結果と企業価値との間に定量的な相関・因果関係を導出するためには、高度な統計解析能力に加えて計量経済学的なノウハウが必要になる。

第三の課題は、特定アクティビティ(例えば自社取引先であるサプライヤーへの労働環境改善のための啓発活動)の結果と企業価値との間に定量的な関係性を見出せたとして、その間の具体的に自社を中心とするエコノミー内におけるさらに詳細な作用を説明することも難しいということだ。経営管理としての経験蓄積の他、社会科学的な知見蓄積や洞察も必要となるだろう。

最後の課題は、導き出された答えに対し、長期的にリソースを割く覚悟が経営陣に求められるということだ。様々な検討の結果明らかになった、ウェルビーイングと企業価値の間の委細な根本原因解析(ルートコーズ)を基礎としてPDCAサイクルを回すためにはそれ相応のリソースが必要となる。

3.非財務項目に関する定量的議論の試み

価値創造ストーリーを構築し、マテリアリティの特定と体系化を行い、非財務活動が経営へ与える影響を検証し、ステークホルダーへの説明をするうえで、最も困難なものが、非財務資本の投下と企業価値創造の間の定量的・定性的議論だというのは、前述の通りである。

しかし、定量的検証とは、特定の非財務項目に関する活動達成目標値(KPI;例えば女性管理職比率の向上など)が、企業価値創造の代理変数(例えばPBR、PER、ROEなど)に対し、定量的な相関的・因果的回帰の関係性が確認可能かどうかということである。

一見、困難なようにも思えるが、計量経済学の世界では先験的な知見が多数蓄積されており、技術的には十分可能になってきている。ESGに関する評価が株価や株式リターンに対する重要な要因となってきていることを示す研究は増えつつあり[i]、企業のESGに関する評価と企業の信用スプレッドの関係を分析する研究成果[ii]も昨年公開された。こうした知見を応用し、簡便化し、実務的な利用に堪えるまで洗練できれば、具体的な非財務活動(アクティビティ)が企業価値創造に貢献することに確信を持つことができるのだ。

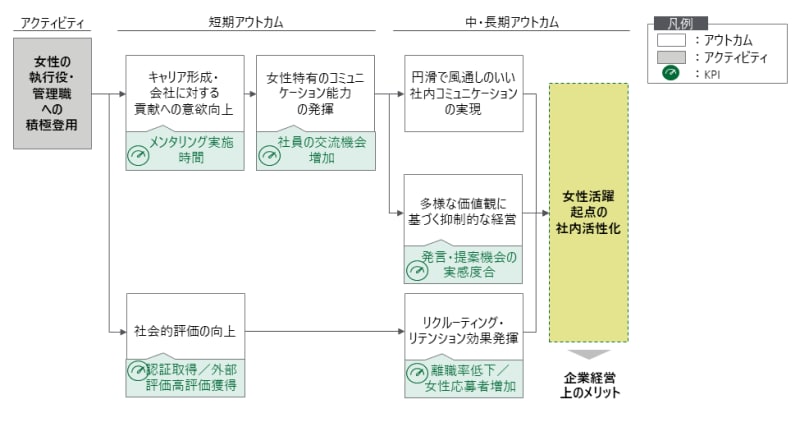

しかし、依然として、当該アクティビティと企業価値創造が起こる過程について、どのような作用が企業組織内で働いているかまでは確認に至っていない。そこで、定性分析として、原因(アクティビティ)と結果(企業経営上のメリット)との間の作用を描画する。このときも、やはり先行研究や自社の経験の棚卸を基礎にすることで、思い込みを排除し、客観性・確証性を重視することが重要である。また、今後のPDCAによる概念の洗練を予定するため、事後的な検証のために想定する作用の各段階で観察に資するKPI(いわゆるプロセスKPI)の定義も必要になる。(図表4)

図表4 ルートコーズ仮説例: 女性が活躍できる環境の創出

(デロイト トーマツ グループ作成)

こうした定性・定量的結果をもって、マテリアリティの集約・特定や経営管理数値の管理をしていく。最終的には、統合報告書にて価値創造ストーリーが一覧的な概念図レベルで分かりやすく示され、それ自体が報告書のインデックスとして開示の根本を表現するレベルまで洗練していくことになる。

2010年代からM&Aを活発化させ業態が創業以来直近で大きく変化し、かつ、多様化した事業者(コングロマリット化した企業)は、自社の企業価値の源泉・非財務(を構成する5つの資本)のこれまでとこれからついて、グループ統一的な絵姿を描画するのに苦しんでいる。逆説的ではあるが、だからこそ、自社の財務資本・非財務資本を統合的に考慮した定量・定性的な価値創造プロセスの現在と将来について、仮説と検証を繰り返す必要があり、すでに一部の先進企業ではその端緒についているのが現実だ。

4.非財務資本と企業価値の定量的議論を始める第一歩

具体的にどうやって経営推進体制を構築していけばいいのかという問いについて、一つの進め方を提示したい。

まず、多くの企業が最初につまずくのが、どの数値が企業価値創造に影響を及ぼすのかがわからないという点である。例えば、GHGのスコープ1の排出量、CO2などの個別GHG項目の排出量、排出量を売上で除した数値など、いくつかのデータを長期に渡り収集・分析することも不可能ではないが、非常にハードルが高い(前項3. 議論の第二の課題)。

そこで、実務的な事例として紹介したいのが、同業他社の開示データを利用し、自社にとって疑似的なモデルを構築することである。既にESG・TCFDなどが注目されて久しく、多くの企業が多様な数値を公表している。それらを利用することで、試行錯誤の工程を省略し、疑似的ではあるものの短期的に価値創造モデルを示すことができる。つまり、5年~10年もかけて自社内であらゆるテーマ候補についてのデータを収集し、検証するのではなく、同様の業容・業態を擁する複数の他社データを用いて初期的なモデルを半年で構築するのである。そうすることで、時間的にも大幅に短縮できるし、どの非財務活動テーマが定量的に企業価値に寄与するのか一定の説得性を持った情報を整理できることになるので、経営資源を優先的配置し、データ収集やPDCAサイクルを回すためにリソースを割くことがよりスムースになるのである。

また、得られた一次データと企業経営との関係性を明確にする工程として、企業価値を構成する経営指標とその説明変数を多元的に設定することも提案したい。例えば、企業価値を目的関数に設定する場合であれば、PBR(純資産倍率)だけでなく、PBRを構成する2つの指標であるROE(自己資本利益率)とPER(株価収益率)も視野に入れて解析するという形である。

複数目的変数を設定するメリットは、まず、統計解析として相関・因果を検出する“打率”が高くなるということだ。それと同時に、検討対象となっている非財務項目の時間的な効果も理解できるようになる。ROEとの関係が強ければ短期的な効果が、PERとの関係が強ければ中長期的な効果が期待できるということが読み取れるだろう。

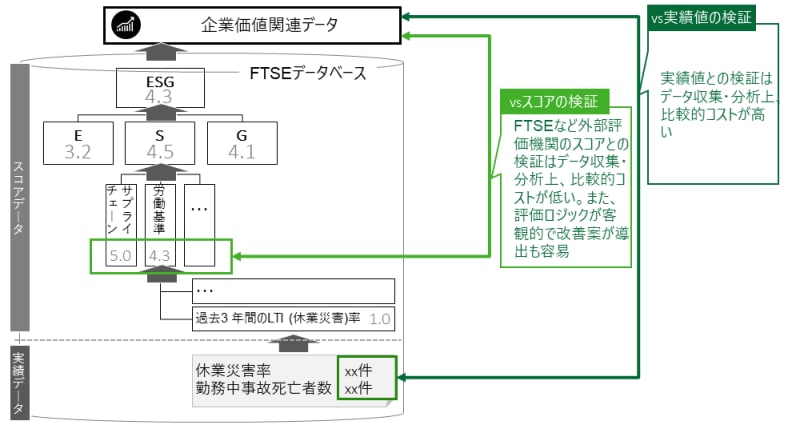

説明変数への代理変数設定が有効になる場合もある。例えば、CO2・CH4などの各種GHGの排出量(実績値)だけを考えても、取り扱う原単位が異なるため、目的変数たる企業価値との相関・因果を検出するのは難しい。この場合であれば、FTSEやMSCIなど、企業のESGを中心とした非財務活動を統合的に評価し、横比較を試みる外部評価機関の評価結果を用いるのも一つの方法といえる。外部評価機関の評価結果は、実績値をもとにしたロジックにより定量的に算出されており、特定非財務項目の代理変数として利用可能だからだ。(図表5)

図表5 企業価値vs実績値/vsスコアの検証の違い

(デロイト トーマツ グループ作成)

このように、実績値から企業価値指標(PBR/PER/ROEなど)を検討するより、スコアから企業価値指標を検討した方が検出可能性はより高くなる。

つまり、こうした外部評価機関の評価結果と評価のための方法論を基軸としたほうが、より成果を得やすい。これらの早期に得られた結果を起点にすると、自社の非財務資本の本質的高度化のためには果たして何に注目し、向上させるべきなのかといったことの議論が進めやすいのではないだろうか。自社社員のエンゲージメント向上とサプライチェーンの健全化とどちらを優先し、どの程度リソースを透過するべきなのかといった議論はとかく空中戦に陥りがちで、定量的な検証結果が待たれることは確かである。しかし、それには若干の時間と経営管理技術の高度化が必要な以上、外部評価機関のロジックの利用は、その準備段階として有用と考える。

付帯的な効果としてもう一点指摘したい。非財務項目を含んだ資本種別ごとの丁寧な価値創造プロセスの構築・高度化が一義的に重視すべき事項ではあるが、短期的な成果創出のため、外部評価機関による評価向上を図る上でもこのアプローチは有効といえる。外部評価機関の評価ロジックは、評価体系として各質問項目に対する配点や評価対象テーマごとの重みづけなどが一定程度公開されているため、それに着目することにより、企業価値に強い影響を与える外部評価項目を効率的に向上させていくことが可能になるからだ。

i Hong and Kacperczyk (2009), Borgers et al. (2015),Gibson Brandon and Kr¨uger (2018)

ii Okimoto and Takaoka, “Sustainability and credit spreads in Japan” (2021)

執筆者

永井 希依彦

有限責任監査法人トーマツ ディレクター

戦略策定・財務分析・マーケティングおよび事業性評価に強みを有し、主に航空宇宙・防衛、重工・産業機械、医療および農業に携わる企業に対して、ファイナンスとインダストリノウハウを相互に融合を図るプロジェクトを推進している。

※本ページの情報は掲載時点のものです。

関連リンク

シリーズ:日本コングロマリット企業の未来へ向けて

- 目次

- 第一章 はじめに

- 第二章 コングロマリット・ディスカウントを乗り越える

- 第三章 コングロマリットディスカウントと「際」への対処方法

- 第四章 パーパスを問い直す

- 第五章 パーパスを起点にポートフォリオを変革する

- 第六章 ESG/SDGsへの取組と事業ポートフォリオマネジメント(前編)

- 第七章 ESG/SDGsへの取組と事業ポートフォリオマネジメント(後編)

- 第八章 インターナル・カーボンプライシング

- 第九章 サステナビリティ|社会・投資家から求められるサステナビリティとは

- 第十章 サステナビリティ|非財務情報の開示と企業価値の定量的な関係

- 第十一章 コングロマリット経営の意思決定精度を上げる“リアルタイムストラテジー”<前編>

- 第十二章 コングロマリット経営の意思決定精度を上げる“リアルタイムストラテジー”<後編>

- 第十三章 Smart Factoryが日本の製造業を再生する

- 第十四章 産業用メタバース・デジタルツインのポテンシャルと活用

- 第十五章 結語